Презентація на тему:

Інновацій у моніторингу фінансової звітності

Завантажити презентацію

Інновацій у моніторингу фінансової звітності

Завантажити презентаціюПрезентація по слайдам:

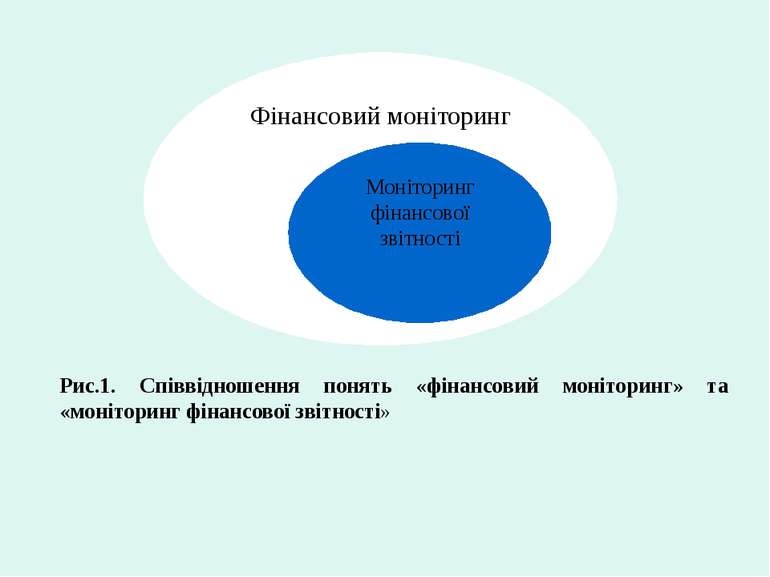

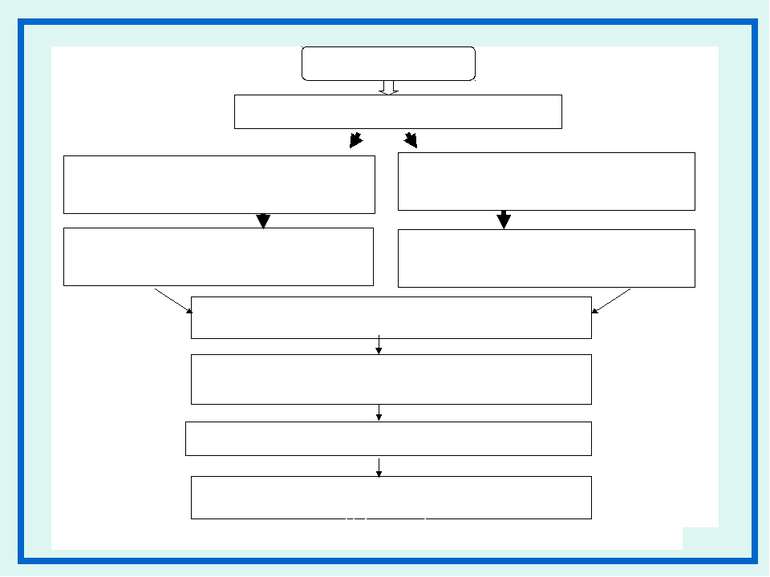

Фінансовий моніторинг Моніторинг фінансової звітності Рис.1. Співвідношення понять «фінансовий моніторинг» та «моніторинг фінансової звітності»

Офіційні методики оцінки фінансового стану вітчизняних підприємств № Назва методики Дата затвердження 1 Методичні рекомендації щодо виявлення ознак неплатоспроможності підприємства та ознак дій з приховування банкрутства, фіктивного банкрутства чи доведення до банкрутства Затв. Наказом міністерства економіки України від 20 січня 2006 року №14 2 Порядок проведення оцінки фінансового стану бенефіціара та визначення виду забезпечення для обслуговування і погашення позики, наданої за рахунок коштів міжнародних фінансових організацій затв. Наказом Міністерства фінансів України від 1.04.2003 р. № 247 3 Положення про порядок формування та використання резерву для відшкодування можливих втрат за кредитними операціями банківзатв. Постановою Правління НБУ від 06.07.2000 р. №279 затв. Постановою Правління НБУ від 06.07.2000 р. №279 4 Положення про порядок здійснення аналізу фінансового стану підприємств, що підлягають приватизації Затв. наказом Міністерства фінансів України, Фонду державного майна України від 26.01.2001 р, № 49 /121 5 Методика аналізу фінансово-господарської діяльності підприємств державного сектору економіки затв. Наказом міністерства фінансів України від 14.02.2006 №170

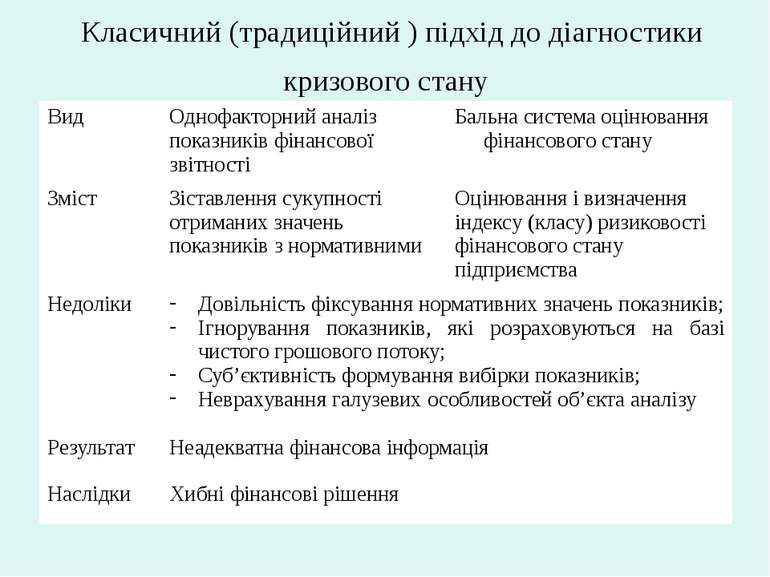

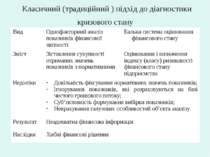

Класичний (традиційний ) підхід до діагностики кризового стану Вид Однофакторний аналіз показників фінансової звітності Бальна система оцінювання фінансового стану Зміст Зіставлення сукупності отриманих значень показників з нормативними Оцінювання і визначення індексу (класу) ризиковості фінансового стану підприємства Недоліки Довільність фіксування нормативних значень показників; Ігнорування показників, які розраховуються на базі чистого грошового потоку; Суб’єктивність формування вибірки показників; Неврахування галузевих особливостей об’єкта аналізу Результат Неадекватна фінансова інформація Наслідки Хибні фінансові рішення

Дискримінантний аналіз Однофакторний дискримінантний аналіз Багатофактроний дискримінантний аналіз Обирається комплекс показників для здійснення аналізу Розраховуються фактичні значення показників Порівнюються нормативні та фактичні значення показників Віднесення підприємства до класифікаційної групи Формується “ключ інтерпретації” Розрахунок інтегрального показника для підприємства Розробка моделей розрахунку інтегрального показника фінансового стану Розробка висновків Рис. 2. Зміст дискримінантного аналізу

ІННОВАЦІЇ Методики фінансової діагностики Інноваційні діагностичні продукт стосовно визначення фінансового стану Діагностичні продукти з ознаками інновацій Отримується адекватна аналітична інформація Зростає якість управлінських рішень Підвищується ефективність діяльності суб’єкта підприємництва Формується ефективна інформаційна база управління підприємством Рис.3. Результати впровадження інновацій у фінансову діагностику Нові прийоми та методи діагностики, що не використовувались Пропозиції стосовно удосконалення чинних методик діагностики

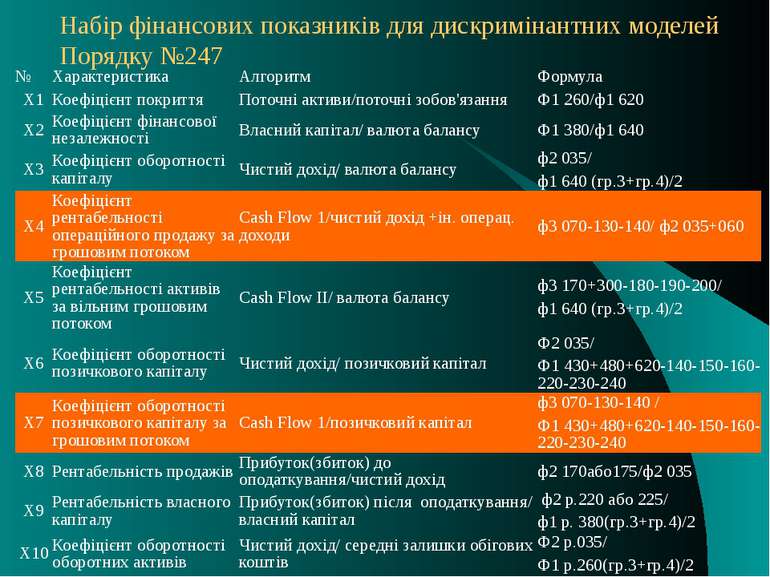

Набір фінансових показників для дискримінантних моделей Порядку №247 № Характеристика Алгоритм Формула Х1 Коефіцієнт покриття Поточні активи/поточні зобов'язання Ф1 260/ф1 620 Х2 Коефіцієнт фінансової незалежності Власний капітал/ валюта балансу Ф1 380/ф1 640 Х3 Коефіцієнт оборотності капіталу Чистий дохід/ валюта балансу ф2 035/ ф1 640 (гр.3+гр.4)/2 Х4 Коефіцієнт рентабельності операційного продажу за грошовим потоком Cash Flow 1/чистий дохід +ін. операц. доходи ф3 070-130-140/ ф2 035+060 Х5 Коефіцієнт рентабельності активів за вільним грошовим потоком Cash Flow ІІ/ валюта балансу ф3 170+300-180-190-200/ ф1 640 (гр.3+гр.4)/2 Х6 Коефіцієнт оборотності позичкового капіталу Чистий дохід/ позичковий капітал Ф2 035/ Ф1 430+480+620-140-150-160-220-230-240 Х7 Коефіцієнт оборотності позичкового капіталу за грошовим потоком Cash Flow 1/позичковий капітал ф3 070-130-140 / Ф1 430+480+620-140-150-160-220-230-240 Х8 Рентабельність продажів Прибуток(збиток) до оподаткування/чистий дохід ф2 170або175/ф2 035 Х9 Рентабельність власного капіталу Прибуток(збиток) після оподаткування/ власний капітал ф2 р.220 або 225/ ф1 р. 380(гр.3+гр.4)/2 Х10 Коефіцієнт оборотності оборотних активів Чистий дохід/ середні залишки обігових коштів Ф2 р.035/ Ф1р.260(гр.3+гр.4)/2

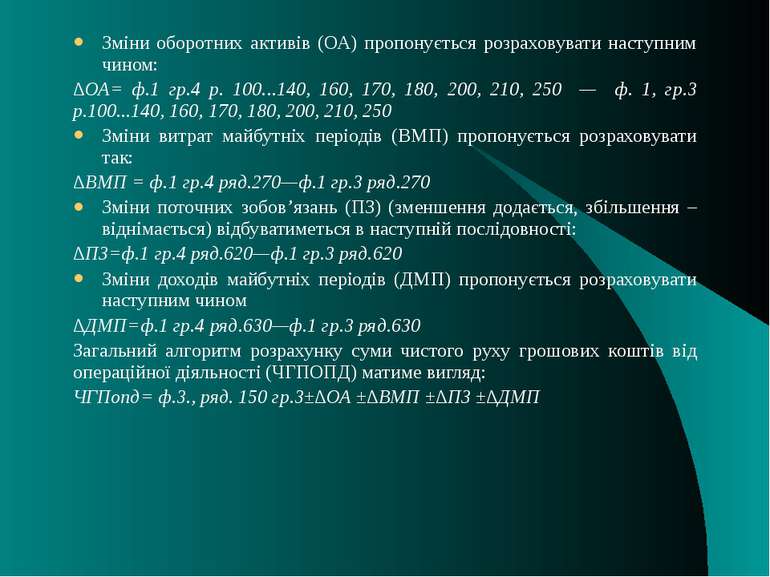

Зміни оборотних активів (ОА) пропонується розраховувати наступним чином: ∆ОА= ф.1 гр.4 р. 100...140, 160, 170, 180, 200, 210, 250 — ф. 1, гр.3 р.100...140, 160, 170, 180, 200, 210, 250 Зміни витрат майбутніх періодів (ВМП) пропонується розраховувати так: ∆ВМП = ф.1 гр.4 ряд.270—ф.1 гр.3 ряд.270 Зміни поточних зобов’язань (ПЗ) (зменшення додається, збільшення – віднімається) відбуватиметься в наступній послідовності: ∆ПЗ=ф.1 гр.4 ряд.620—ф.1 гр.3 ряд.620 Зміни доходів майбутніх періодів (ДМП) пропонується розраховувати наступним чином ∆ДМП=ф.1 гр.4 ряд.630—ф.1 гр.3 ряд.630 Загальний алгоритм розрахунку суми чистого руху грошових коштів від операційної діяльності (ЧГПОПД) матиме вигляд: ЧГПопд= ф.3., ряд. 150 гр.3±∆ОА ±∆ВМП ±∆ПЗ ±∆ДМП

Схожі презентації

Категорії