Презентація на тему:

Трансформація систем гарантування вкладів до та після світової фінансової кризи

Завантажити презентацію

Трансформація систем гарантування вкладів до та після світової фінансової кризи

Завантажити презентаціюПрезентація по слайдам:

Трансформація систем гарантування вкладів до та після світової фінансової кризи 6 грудня 2011 року Анжела Пригожина Старший фінансовий спеціаліст Департаменту розвитку приватного та фінансового секторів Регіону Європи та Середньої Азії Представництво Світового банку в Україні, Білорусі та Молдові The World Bank

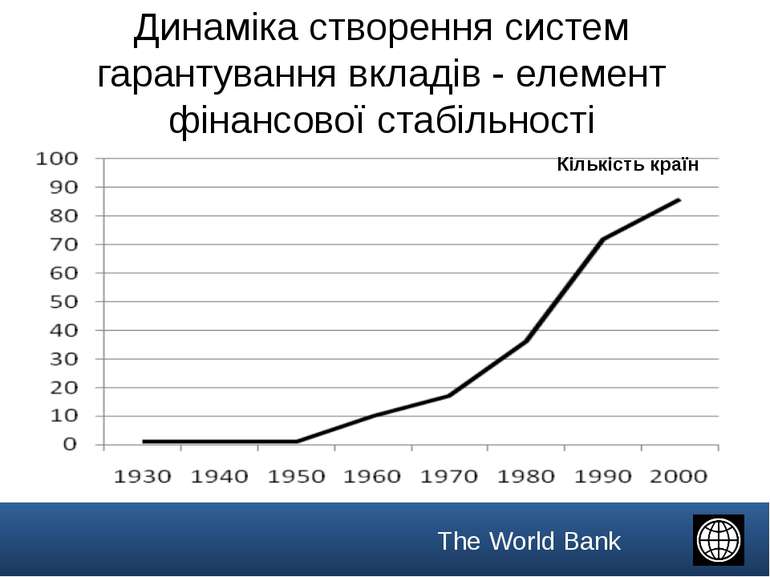

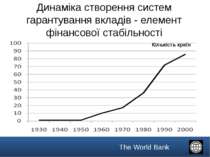

Динаміка створення систем гарантування вкладів - елемент фінансової стабільності Кількість країн The World Bank

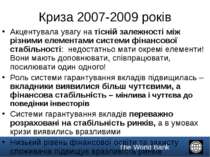

Криза 2007-2009 років Акцентувала увагу на тісній залежності між різними елементами системи фінансової стабільності: недостатньо мати окремі елементи! Вони мають доповнювати, співпрацювати, посилювати один одного! Роль системи гарантування вкладів підвищилась – вкладники виявилися більш чуттєвими, а фінансова стабільність – мінлива і чуттєва до поведінки інвесторів Системи гарантування вкладів переважно розраховані на стабільність ринків, а в умовах кризи виявились вразливими Низький рівень фінансової освіти та захисту споживачів підвищує вразливість ринків The World Bank

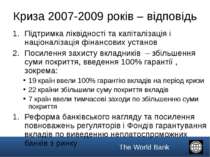

Криза 2007-2009 років – відповідь Підтримка ліквідності та капіталізація і націоналізація фінансових установ Посилення захисту вкладників – збільшення суми покриття, введення 100% гарантії , зокрема: 19 країн ввели 100% гарантію вкладів на період кризи 22 країни збільшили суму покриття вкладів 7 країн ввели тимчасові заходи по збільшенню суми покриття Реформа банківського нагляду та посилення повноважень регуляторів і Фондів гарантування вкладів по виведенню неплатоспроможних банків з ринку The World Bank

Країна СУММА ПОКРИТТЯ РІВЕНЬ ПОКРИТТЯ, разів ВВП на душу населення до кризи після кризи до кризи після кризи Албанія 700 000 ЛЕК 2 500 000 ЛЕК 2 6.9 Австрія 20 000 ЕВРО 50 000 ЕВРО 0.6 1.5 Бельгія 20 000 ЕВРО 100 000 ЕВРО 0.6 3.2 Болгарія 40 000 ЛЕВ 100 000 ЛЕВ 4.6 11.4 Великобританія 35 000 ФУНТІВ 50 000 ФУНТІВ 1.5 2.2 Греція 20 000 ЕВРО 100 000 ЕВРО 0.9 4.7 Індонезія 100 млн РУПІЙ 2 млрд. рупій 4.6 82.5 Ірландія 20 000 ЕВРО 100 000 ЕВРО 0.5 2.7 Іспанія 20 000 ЕВРО 100 000 ЕВРО 0.8 4.4 Казахстан 700 000 ТЕНГЕ 5 000 000 ТЕНГЕ 0.7 4.8 Латвія 20 000 ЕВРО 50 000 ЕВРО 2 6 Литва 22 000 ЕВРО 100 000 ЕВРО 2.3 12.5 Нідерланди 20 000 ЕВРО 100 000 ЕВРО 0.6 2.9 Німеччина 20 000 ЕВРО 50 000 ЕВРО 0.7 1.7 Польща 23 000 ЕВРО 50 000 ЕВРО 2.4 6.2 Російська Федерація 400 000 РУБ 700 000 РУБ 1.4 2.5 Угорщина 6 000 000 Форінт 50 000 ЕВРО 2.3 5.3 Україна 50 000 ГРН 150 000 ГРН 2.4 7.6 Фінляндія 25 000 ЕВРО 50 000 ЕВРО 0.7 1.6 Хорватія 100 000 КРОН 400 000 КРОН 1.3 5.3 Чехія 25 000 ЕВРО 50 000 ЕВРО 1.8 3.8 Швейцарія 30 000 ШВ. ФР. 100 000 ШВ. ФР. 0.4 1.4 Швеція 25 000 ЕВРО 50 000 ЕВРО 0.7 1.6 The World Bank

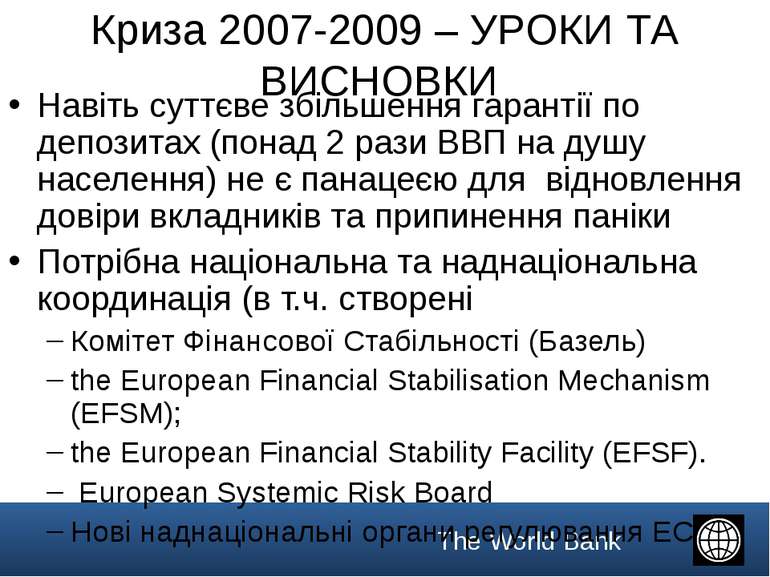

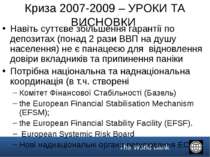

Криза 2007-2009 – УРОКИ ТА ВИСНОВКИ Навіть суттєве збільшення гарантії по депозитах (понад 2 рази ВВП на душу населення) не є панацеєю для відновлення довіри вкладників та припинення паніки Потрібна національна та наднаціональна координація (в т.ч. створені Комітет Фінансової Стабільності (Базель) the European Financial Stabilisation Mechanism (EFSM); the European Financial Stability Facility (EFSF). European Systemic Risk Board Нові наднаціональні органи регулювання ЕС The World Bank

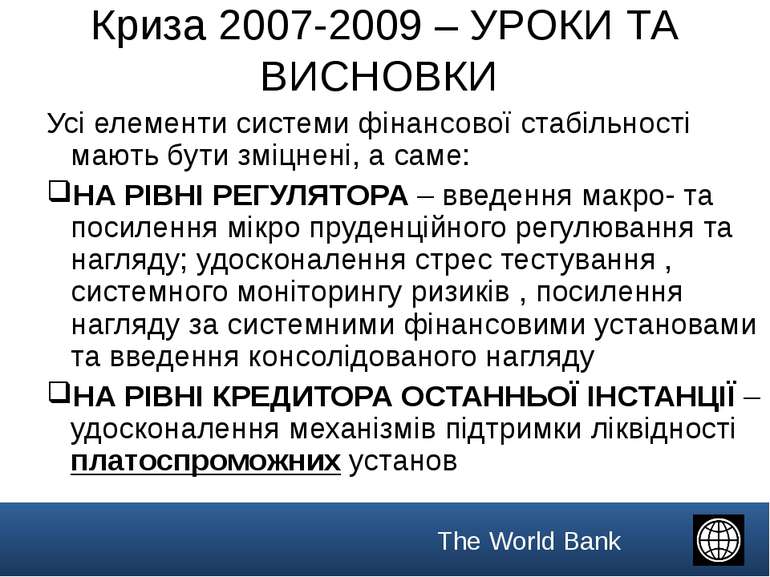

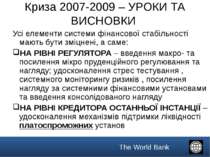

Криза 2007-2009 – УРОКИ ТА ВИСНОВКИ Усі елементи системи фінансової стабільності мають бути зміцнені, а саме: НА РІВНІ РЕГУЛЯТОРА – введення макро- та посилення мікро пруденційного регулювання та нагляду; удосконалення стрес тестування , системного моніторингу ризиків , посилення нагляду за системними фінансовими установами та введення консолідованого нагляду НА РІВНІ КРЕДИТОРА ОСТАННЬОЇ ІНСТАНЦІЇ – удосконалення механізмів підтримки ліквідності платоспроможних установ The World Bank

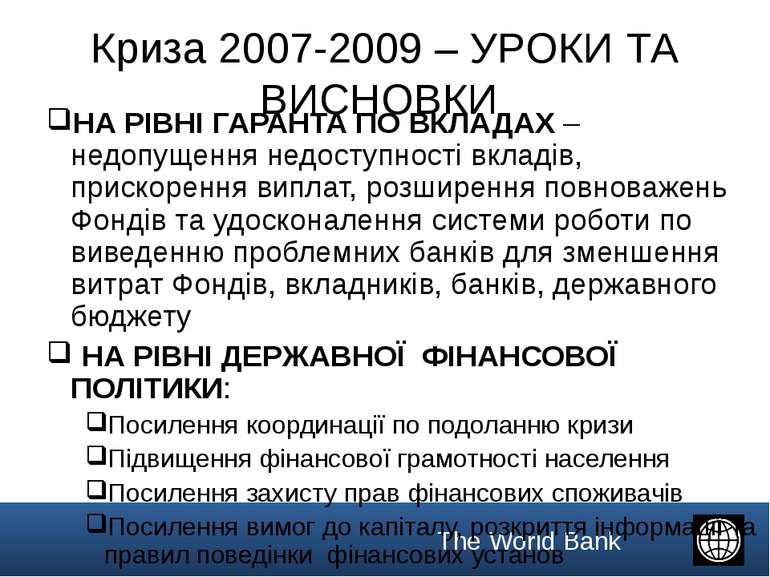

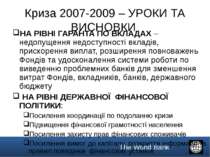

Криза 2007-2009 – УРОКИ ТА ВИСНОВКИ НА РІВНІ ГАРАНТА ПО ВКЛАДАХ – недопущення недоступності вкладів, прискорення виплат, розширення повноважень Фондів та удосконалення системи роботи по виведенню проблемних банків для зменшення витрат Фондів, вкладників, банків, державного бюджету НА РІВНІ ДЕРЖАВНОЇ ФІНАНСОВОЇ ПОЛІТИКИ: Посилення координації по подоланню кризи Підвищення фінансової грамотності населення Посилення захисту прав фінансових споживачів Посилення вимог до капіталу, розкриття інформації та правил поведінки фінансових установ The World Bank

Реакція світу – нові орієнтири Реформа системи роботи з проблемними фінансовими установами – використання принципу найменших витрат The World Bank

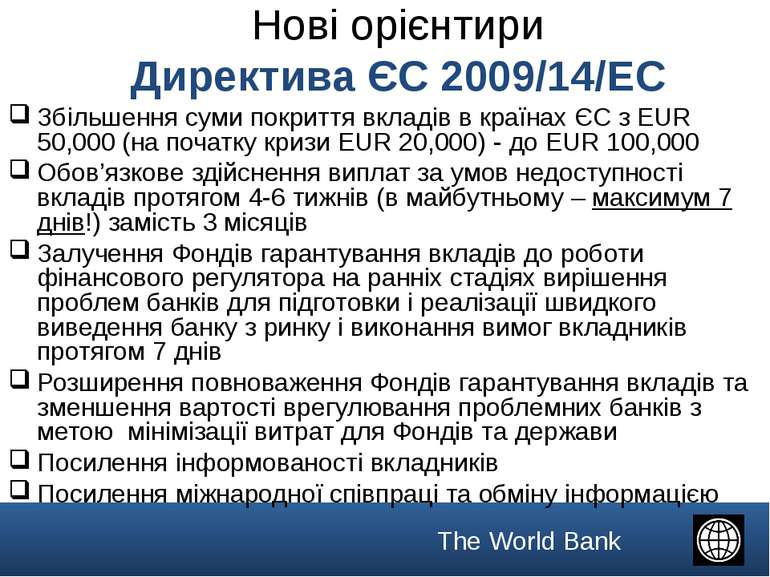

Нові орієнтири Директива ЄС 2009/14/EC Збільшення суми покриття вкладів в країнах ЄС з EUR 50,000 (на початку кризи EUR 20,000) - до EUR 100,000 Обов’язкове здійснення виплат за умов недоступності вкладів протягом 4-6 тижнів (в майбутньому – максимум 7 днів!) замість 3 місяців Залучення Фондів гарантування вкладів до роботи фінансового регулятора на ранніх стадіях вирішення проблем банків для підготовки і реалізації швидкого виведення банку з ринку і виконання вимог вкладників протягом 7 днів Розширення повноваження Фондів гарантування вкладів та зменшення вартості врегулювання проблемних банків з метою мінімізації витрат для Фондів та держави Посилення інформованості вкладників Посилення міжнародної співпраці та обміну інформацією The World Bank

Нові орієнтири Директива ЄС 2009/14/EC Додаткові зміні в директивах ЄС та практиці країн-членів ЄС очікуються : зміцнення платіжної спроможності Фондів гарантування вкладів по забезпеченню своєчасності виплат; фінансування систем гарантування вкладів; узгодження рівня покриття і зменшення зловживань та ризиків банків-учасників; The World Bank

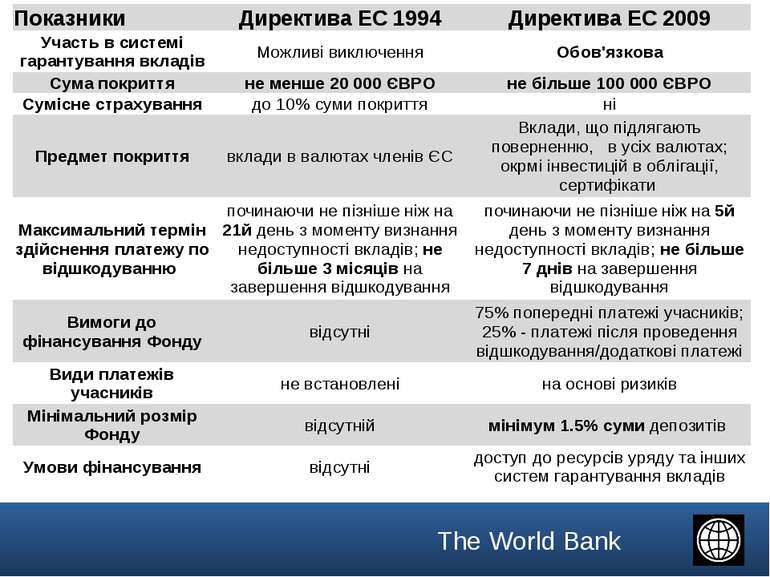

Показники Директива ЕС 1994 Директива ЕС 2009 Участь в системі гарантування вкладів Можливі виключення Обов'язкова Сума покриття не менше 20 000 ЄВРО не більше 100 000 ЄВРО Сумісне страхування до 10% суми покриття ні Предмет покриття вклади в валютах членів ЄС Вклади, що підлягають поверненню, в усіх валютах; окрмі інвестицій в облігації, сертифікати Максимальний термін здійснення платежу по відшкодуванню починаючи не пізніше ніж на 21й день з моменту визнання недоступності вкладів; не більше 3 місяців на завершення відшкодування починаючи не пізніше ніж на 5й день з моменту визнання недоступності вкладів; не більше 7 днів на завершення відшкодування Вимоги до фінансування Фонду відсутні 75% попередні платежі учасників; 25% - платежі після проведення відшкодування/додаткові платежі Види платежів учасників не встановлені на основі ризиків Мінімальний розмір Фонду відсутній мінімум 1.5% суми депозитів Умови фінансування відсутні доступ до ресурсів уряду та інших систем гарантування вкладів The World Bank

Нові орієнтири Базельські ключові принципи системи ефективного гарантування вкладів Червень 2009, спільний документ BIS та IADI 18 основних принципів Додаткові рекомендації Основні передумови (макроекономіка, нагляд, прозорість) Методологія оцінки The World Bank

Державні цілі системи гарантування вкладів чітко сформульовані. Основна ціль – сприяти фінансовій стабільності та захищати інтереси вкладників – найбільш вразливих і непоінформованих інвесторів. Зменшення морального ризику/зловживань. Належний дизайн, покриття вкладів, механізми санкцій за зловживання та невиправданий ризик банків-учасників, заохочення ефективного управління ризиками та корпоративного управління Мандат. Повноваження мають відповідати поставленим і чітко сформульованим державою цілям системи гарантування вкладів Повноваження. Мають бути чітко сформульовані в Законі і узгоджені з мандатом і цілями Базельські ключові принципи системи ефективного гарантування вкладів The World Bank

* Компетенція у сфері страхування депозитів різниться ЗМІШАНА МОДЕЛЬ “PAY BOX” та Фондом з розширеними повноваженнями по мінімізації ризиків • Контролює вхід і вихід • Оцінює власні ризики і управляє ними • Проводить перевірки • Регулювання та правозастосування • Врегулювання банків Україна США, Канада, Японія, Корея, Тайвань, Філіппіни Компетенція Цілі державної політики: виплата депозитів вкладникам неплатоспроможного банку сприяння довірі до банків надання стимулів для розсудливого управління ризиками сприяння росту заощадженнь діяльність задля мінімізації витрат для фінансової системи сприяння стабільності фінансової системи діяльність у якості органу регулювання і нагляду ПОВНОВАЖЕННЯ: оцінювати власні ризики та управляти ними проводити спеціальну перевірку регулювати і забезпечувати виконання законів реорганізовувати проблемні банки Установа по виплаті вкладів (PAY BOX) Фонд мінімізації ризиків Виплата коштів вкладникам збанкрутілих банків; обмежені очікування, повноваження і компетенція – коштують найдорожче! Болгарія, Хорватія, Сербія, Росія, Туреччина, Португалія, Мексика, Ямайка тощо МАНДАТ The World Bank

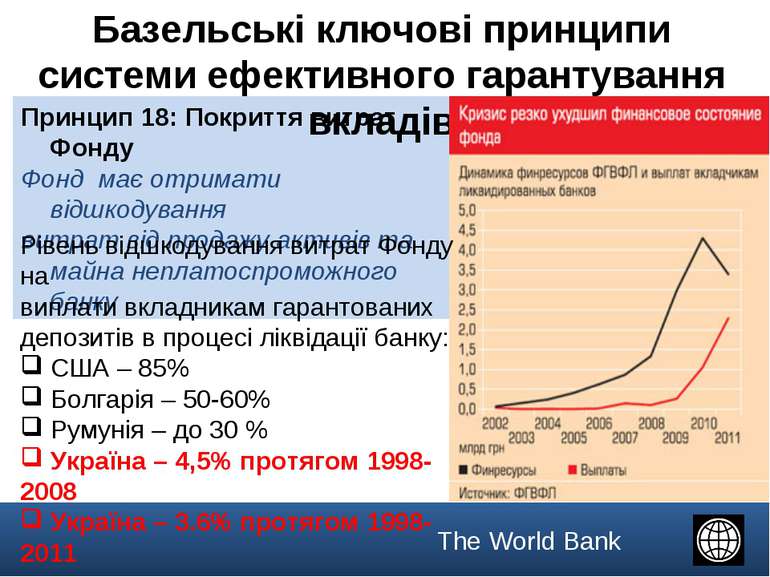

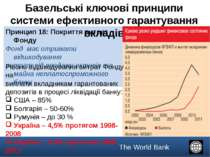

Принцип 18: Покриття витрат Фонду Фонд має отримати відшкодування витрат від продажу активів та майна неплатоспроможного банку Базельські ключові принципи системи ефективного гарантування вкладів Рівень відшкодування витрат Фонду на виплати вкладникам гарантованих депозитів в процесі ліквідації банку: США – 85% Болгарія – 50-60% Румунія – до 30 % Україна – 4,5% протягом 1998-2008 Україна – 3.6% протягом 1998-2011 The World Bank

Деякі факти - ФКГФ США ПРОБЛЕМНІ БАНКИ В ФКГВ США ВИТРАТИ ФКГВ США НА ВИВЕДЕННЯ БАНКІВ З РИНКУ The World Bank

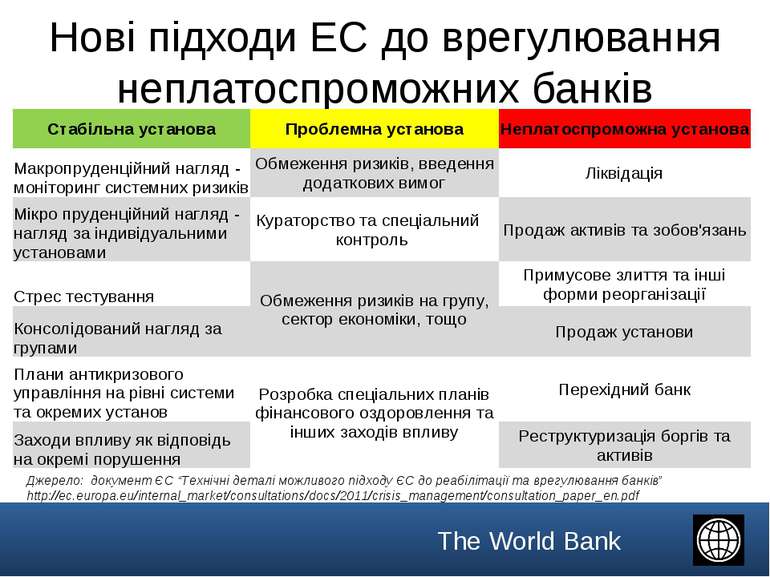

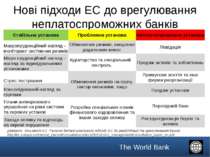

Нові підходи ЕС до врегулювання неплатоспроможних банків Джерело: документ ЄС “Технічні деталі можливого підходу ЄС до реабілітації та врегулювання банків” http://ec.europa.eu/internal_market/consultations/docs/2011/crisis_management/consultation_paper_en.pdf Стабільна установа Проблемна установа Неплатоспроможна установа Макропруденційний нагляд - моніторинг системних ризиків Обмеження ризиків, введення додаткових вимог Ліквідація Мікро пруденційний нагляд - нагляд за індивідуальними установами Кураторство та спеціальний контроль Продаж активів та зобов'язань Стрес тестування Обмеження ризиків на групу, сектор економіки, тощо Примусове злиття та інші форми реорганізації Консолідований нагляд за групами Продаж установи Плани антикризового управління на рівні системи та окремих установ Розробка спеціальних планів фінансового оздоровлення та інших заходів впливу Перехідний банк Заходи впливу як відповідь на окремі порушення Реструктуризація боргів та активів The World Bank

Врегулювання банків – уніфікація підходів Німеччина Данія Нідерланди Великобританія США Законодавство Закон Про реструктуризацію від 1 січня 2011 року, із змінами до Закону про банки нові підходи ухвалені Парламентом влітку 2011 року Указ від 12 жовтня 2006 та закон про фінансові послуги - очікуються зміни новий Закон про банки 2009 року Закон про реформування Федеральної Корпорації по гарантуванню вкладів (2005) Фінансові установи для втручання кредитні установи кредитні установи кредитні установи, страхові компанії кредитні установи кредитні установи Механізми роботи з неплатоспроможними установами План реструктуризації, реструктуризація кредитів, передача активів та зобов'язань в інші установи, перехідний банк, ліквідація тощо передача активів та зобов'язань в інші установи, перехідний банк, ліквідація тощо Передача акцій, активів та зобов'язань в інші установи, перехідний банк, ліквідація, тимчасова націоналізація Передача акцій, продаж активів та зобов'язань приватним установам, перехідний банк, ліквідація, тимчасова націоналізація Передача акцій, продаж активів та зобов'язань приватним установам, перехідний банк, ліквідація, примусове злиття тощо Фінансування заходів по виведення з ринку Фонд виведення неплатоспроможних уставнов (фінансується наперед) Державна компанія з фінансової стабільності, під гарантію Фонду Гарантування Вкладів Фонд гарантування вкладів може фінансувати операції з переведення активів та зобов'язань в інші установи Фонд гарантування вкладів (з компенсацією витрат по факту) Фонд гарантування вкладів (платить за рахунок своїх ресурсів і отримує відшкодування за рахунок продажу активів) The World Bank

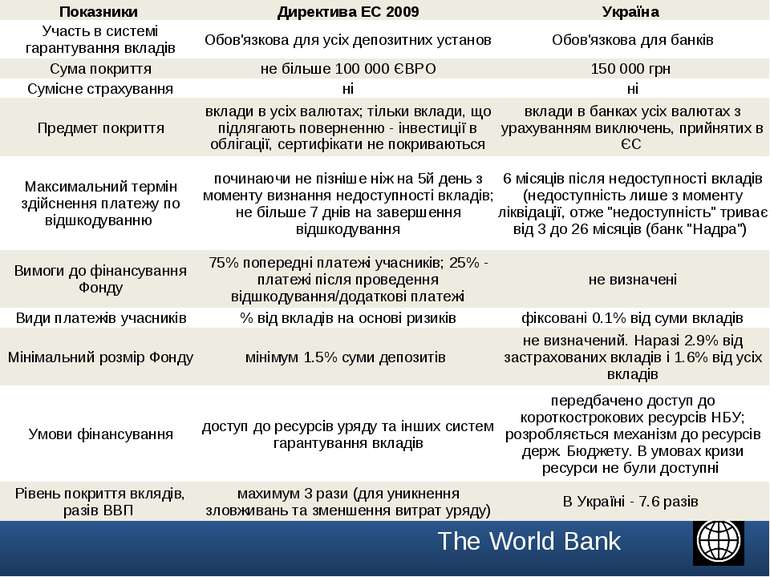

Показники Директива ЕС 2009 Україна Участь в системі гарантування вкладів Обов'язкова для усіх депозитних установ Обов'язкова для банків Сума покриття не більше 100 000 ЄВРО 150 000 грн Сумісне страхування ні ні Предмет покриття вклади в усіх валютах; тільки вклади, що підлягають поверненню - інвестиції в облігації, сертифікати не покриваються вклади в банках усіх валютах з урахуванням виключень, прийнятих в ЄС Максимальний термін здійснення платежу по відшкодуванню починаючи не пізніше ніж на 5й день з моменту визнання недоступності вкладів; не більше 7 днів на завершення відшкодування 6 місяців після недоступності вкладів (недоступність лише з моменту ліквідації, отже "недоступність" триває від 3 до 26 місяців (банк "Надра") Вимоги до фінансування Фонду 75% попередні платежі учасників; 25% - платежі після проведення відшкодування/додаткові платежі не визначені Види платежів учасників % від вкладів на основі ризиків фіксовані 0.1% від суми вкладів Мінімальний розмір Фонду мінімум 1.5% суми депозитів не визначений. Наразі 2.9% від застрахованих вкладів і 1.6% від усіх вкладів Умови фінансування доступ до ресурсів уряду та інших систем гарантування вкладів передбачено доступ до короткострокових ресурсів НБУ; розробляється механізм до ресурсів держ. Бюджету. В умовах кризи ресурси не були доступні Рівень покриття вклядів, разів ВВП махимум 3 рази (для уникнення зловживань та зменшення витрат уряду) В Україні - 7.6 разів The World Bank

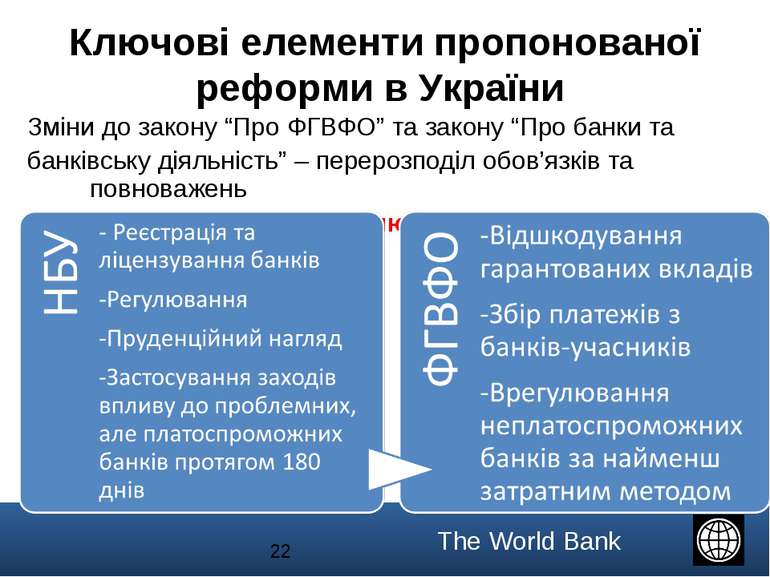

* Зміни до закону “Про ФГВФО” та закону “Про банки та банківську діяльність” – перерозподіл обов’язків та повноважень між ФГВФО та НБУ по врегулюванню неплатоспроможних банків Ключові елементи пропонованої реформи в України The World Bank

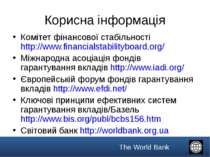

Корисна інформація Комітет фінансової стабільності http://www.financialstabilityboard.org/ Міжнародна асоціація фондів гарантування вкладів http://www.iadi.org/ Європейській форум фондів гарантування вкладів http://www.efdi.net/ Ключові принципи ефективних систем гарантування вкладів/Базель http://www.bis.org/publ/bcbs156.htm Світовий банк http://worldbank.org.ua The World Bank

Схожі презентації

Категорії