Презентація на тему:

Фінансовий менеджмент

Завантажити презентацію

Фінансовий менеджмент

Завантажити презентаціюПрезентація по слайдам:

ТЕМА 1. ТЕОРЕТИЧНІ ОСНОВИ ФІНАНСОВОГО МЕНЕДЖМЕНТУ 1.1. Сутність, мета і завдання фінансового менеджменту 1.2. Функції фінансового менеджменту 1.3. Базові показники у фінансовому менеджменті 1.4. Інформаційне забезпечення фінансового менеджменту

Виділяють чотири етапи становлення фінансового менеджменту: перший етап, який припадає на 1890-1930 роки, пов’язаний з механізмом залучення капіталу для створення нових та розширення діючих підприємств, фінансовими аспектами злиття компаній, розробкою системи показників вивчення кон’юнктури фінансового ринку; другий етап (1931-1950) пов’язаний з ліквідацією наслідків Великої депресії 1930 року, тому спрямований на розробку напрямків антикризового фінансового менеджменту, комплексної діагностики фінансового стану підприємств, регулювання ринку цінних паперів; третій етап (1951-1980), пов’язаний зі становленням концептуальних засад фінансового менеджменту, розробкою принципів та методів фінансового управління підприємствами в умовах активної інтеграції окремих національних економік в систему світового економічного простору; цей етап є найбільш значимим для теорії та практики становлення сучасного фінансового менеджменту; четвертий етап (починаючи з 1981 до цього часу) пов’язаний з розвитком процесів глобалізації, прискоренням темпів науково-технічного та інноваційного розвитку, нестабільністю національних та світових ринків, інтеграцією різних наукових шкіл фінансового менеджменту та вдосконаленням підходів за усіма напрямками управління фінансами підприємства.

У колишньому СРСР менеджмент (та фінансовий менеджмент зокрема) як наука не розвивався, не вивчався і не розглядався, адже суперечив політичним догмам, стилю і методам управління соціалістичним виробництвом. Запровадження основних підходів фінансового менеджменту в Україні та інших країнах СНД зумовлене насамперед розбудовою ринкової економіки та розширенням самостійності суб’єктів господарювання на мікрорівні.

Тлумачення суті фінансового менеджменту не є однозначним у теорії та практиці У найзагальнішому вигляді, під фінансовим менеджментом будемо розуміти систему наукових підходів, професійних навичок та цілеспрямованих дій з оптимізації фінансових рішень з метою підвищення конкурентоспроможності господарюючого суб’єкта у довго- та короткостроковому періодах

Виділяють три основних концепції, на яких базується фінансовий менеджмент: Концепція теперішньої вартості, зміст якої полягає у можливості порівняння та об’єктивності оцінки вкладених та отриманих від інвестування цінностей на основі дисконтування майбутніх грошових потоків. Концепція підприємницького ризику, яка базується на необхідності врахування об’єктивних та суб’єктивних факторів при прийнятті фінансових рішень. Концепція грошових потоків, що полягає у формуванні політики залучення фінансових ресурсів, організації їх руху, підтримання їх у певному якісному стані.

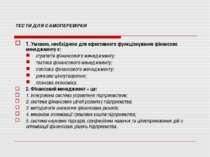

Умовами, необхідними для ефективного функціонування фінансового менеджменту, є: приватна власність на засоби виробництва; самофінансування підприємницької діяльності; ринкове ціноутворення; ринок праці, товарів та капіталу; чітке регламентування державного втручання у роботу підприємства.

Ефективне управління фінансовою діяльністю підприємства забезпечується реалізацією певних принципів, основними з яких є: узгодженість з загальною стратегією розвитку підприємства – цілі та завдання фінансового менеджменту повинні підпорядковуватись цілям загальної стратегії розвитку підприємства; при цьому прийоми фінансового менеджменту повинні бути похідними від загальногосподарських стратегічних цілей та взаємоузгоджуватись з цілями виробничого, інноваційного менеджменту, менеджменту персоналу та інших видів функціонального менеджменту; цілеспрямованість управління – фінансовий менеджмент повинен бути орієнтованим на вирішення конкретних проблем, здійснюватись заради досягнення певної мети; систематизованість прийняття управлінських рішень - всі управлінські рішення в галузі формування, розподілу і використання фінансових ресурсів і організації грошового обороту підприємства тісно пов’язані і здійснюють прямий або опосередкований вплив на результати його фінансової діяльності. Тому фінансовий менеджмент повинен розробляти взаємозалежні управлінські рішення, кожне з яких робить свій внесок у загальну результативність фінансової діяльності підприємства; гнучкість управління, що передбачає оперативне реагування фінансового менеджера на зміну факторів внутрішнього та зовнішнього середовища, знаходження індивідуального підходу до виходу з різних фінансових ситуацій; варіативність підходів до прийняття окремих управлінських рішень – фінансовий менеджер повинен уміти вирізняти найбільш оптимальне із усієї сукупності альтернативних рішень, згладжуючи протиріччя між рентабельністю та ліквідністю, власниками та адміністрацією тощо; забезпечення відповідності прав, обов’язків та відповідальності – надлишок прав порівняно з обов’язками призводить до управлінського свавілля, нестача – паралізує ділову ініціативу; особливо це небезпечно при управлінні фінансовими результатами; забезпечення зацікавленості всіх учасників фінансового менеджменту у досягненні цілей – застосування виважених підходів матеріального та морального стимулювання дозволяє досягти більших результатів за менших витрат ресурсів

Головною метою фінансового менеджменту, як зазначає більшість зарубіжних економістів, є максимізація добробуту власників акцій шляхом досягнення найвищих ринкових цін на звичайні акції підприємства Завдання фінансового менеджменту: 1. Забезпечення зростання прибутковості підприємства. 2. Зміцнення конкурентної позиції підприємства. 3. Знаходження оптимального співвідношення між короткотерміновими і довготерміновими цілями розвитку підприємства. 4. Забезпечення підприємства необхідним обсягом власного та позичкового капіталу у відповідності до цілей розвитку підприємства. 5. Забезпечення найбільш ефективного використання сформованого обсягу фінансових ресурсів в розрізі основних напрямків діяльності підприємства. 6. Оптимізація грошових потоків. 7. Забезпечення мінімізації рівня фінансового ризику при передбаченому рівні прибутку. 8. Забезпечення максимізації прибутку при передбаченому рівні фінансового ризику. 9. Забезпечення фінансової рівноваги підприємства в процесі його розвитку.

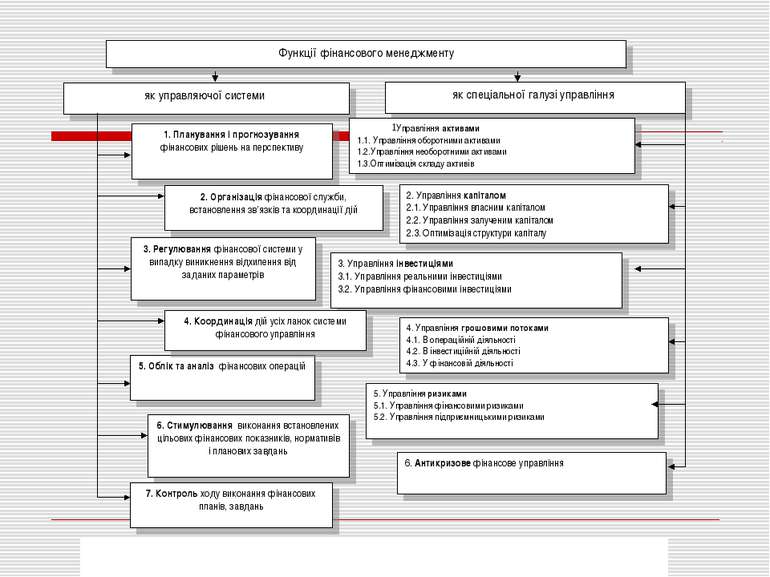

Виділяються дві основні групи функцій фінансового менеджменту, що визначаються його комплексним змістом: функції фінансового менеджменту як управляючої системи (склад цих функцій характерний для будь-якого виду менеджменту, хоча і повинен враховувати його специфіку); функції фінансового менеджменту як спеціальної галузі управління підприємством (склад цих функцій визначається конкретним об’єктом фінансового менеджменту).

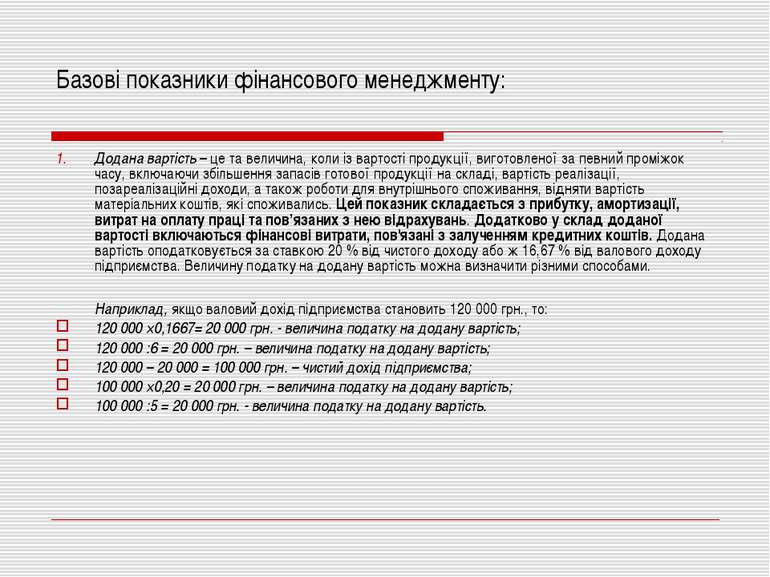

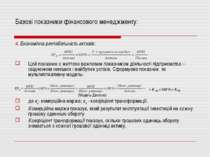

Базові показники фінансового менеджменту: Додана вартість – це та величина, коли із вартості продукції, виготовленої за певний проміжок часу, включаючи збільшення запасів готової продукції на складі, вартість реалізації, позареалізаційні доходи, а також роботи для внутрішнього споживання, відняти вартість матеріальних коштів, які споживались. Цей показник складається з прибутку, амортизації, витрат на оплату праці та пов’язаних з нею відрахувань. Додатково у склад доданої вартості включаються фінансові витрати, пов'язані з залученням кредитних коштів. Додана вартість оподатковується за ставкою 20 % від чистого доходу або ж 16,67 % від валового доходу підприємства. Величину податку на додану вартість можна визначити різними способами. Наприклад, якщо валовий дохід підприємства становить 120 000 грн., то: 120 000 ×0,1667= 20 000 грн. - величина податку на додану вартість; 120 000 :6 = 20 000 грн. – величина податку на додану вартість; 120 000 – 20 000 = 100 000 грн. – чистий дохід підприємства; 100 000 ×0,20 = 20 000 грн. – величина податку на додану вартість; 100 000 :5 = 20 000 грн. - величина податку на додану вартість.

Базові показники фінансового менеджменту: 2. Брутто-результат експлуатації інвестицій. (БРЕІ) – утворюється, коли із доданої вартості відняти витрати на оплату праці та пов’язані з ними належні відрахування. 3. Нетто-результат експлуатації інвестицій (НРЕІ) – утворюється, коли від БРЕІ відняти витрати на відновлення основних засобів (амортизацію); на практиці НРЕІ є фінансовим результатом до оподаткування, збільшеним на суму фактичних витрат за кредит (проценти за кредит).

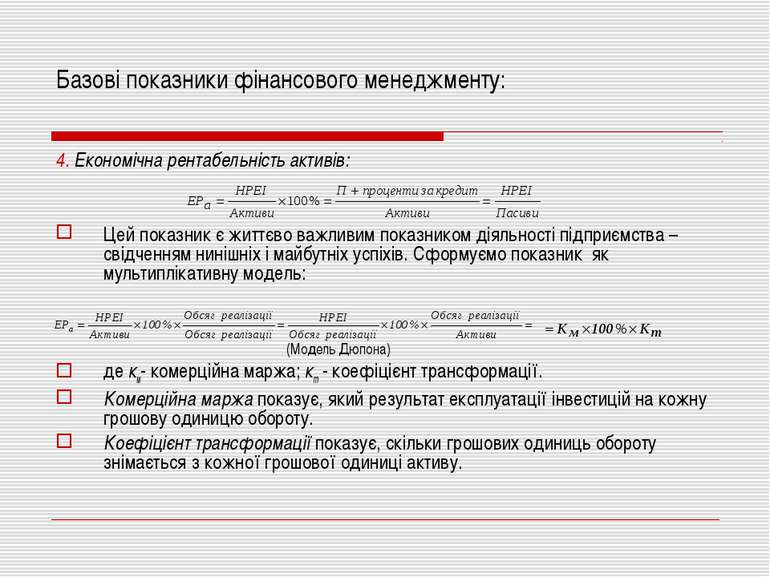

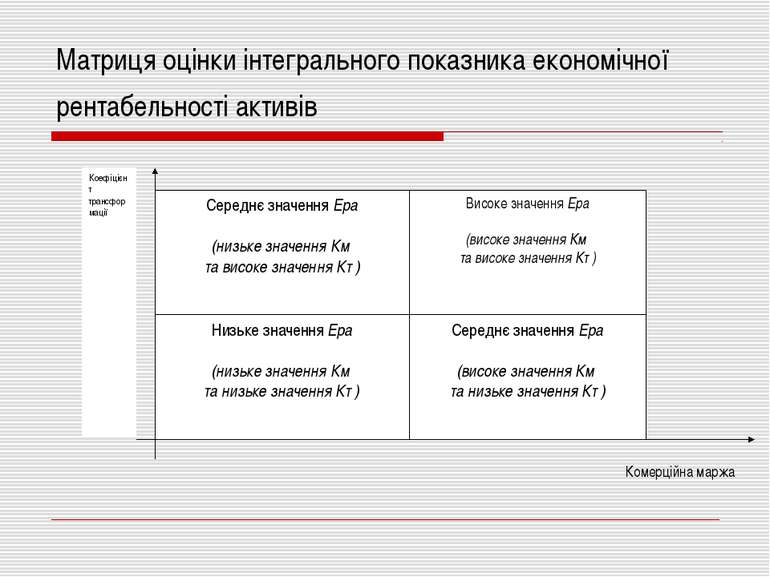

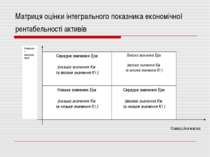

Базові показники фінансового менеджменту: 4. Економічна рентабельність активів: Цей показник є життєво важливим показником діяльності підприємства – свідченням нинішніх і майбутніх успіхів. Сформуємо показник як мультиплікативну модель: (Модель Дюпона) де км- комерційна маржа; кm - коефіцієнт трансформації. Комерційна маржа показує, який результат експлуатації інвестицій на кожну грошову одиницю обороту. Коефіцієнт трансформації показує, скільки грошових одиниць обороту знімається з кожної грошової одиниці активу.

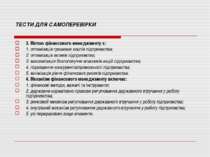

ТЕСТИ ДЛЯ САМОПЕРЕВІРКИ 1. Умовою, необхідною для ефективного функціонування фінансово менеджменту є: стратегія фінансового менеджменту; тактика фінансового менеджменту; політика фінансового менеджменту; ринкове ціноутворення; планова економіка. 2. Фінансовий менеджмент – це: 1. інтегрована система управління підприємством; 2. система фінансових цілей розвитку підприємства; 3. методологія зниження фінансових ризиків; 4. механізм оптимізації грошових коштів підприємства; 5. система наукових підходів, професійних навичок та цілеспрямованих дій з оптимізації фінансових рішень підприємства.

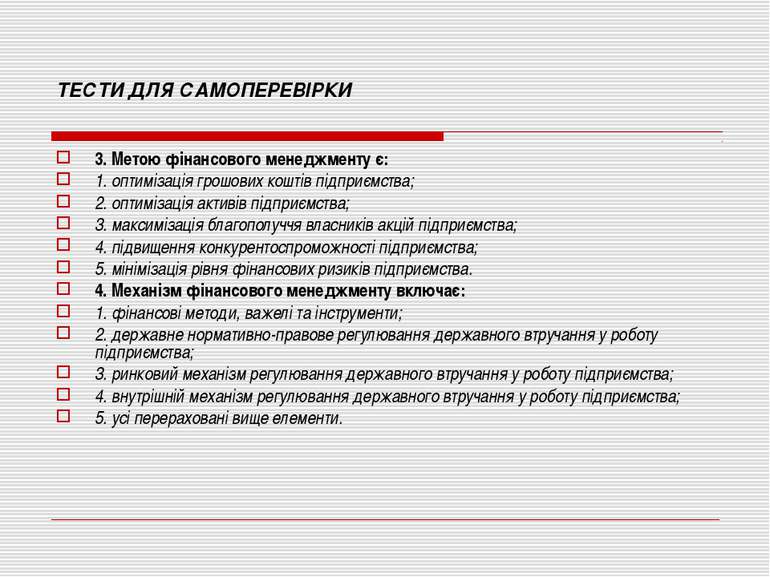

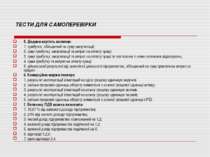

ТЕСТИ ДЛЯ САМОПЕРЕВІРКИ 3. Метою фінансового менеджменту є: 1. оптимізація грошових коштів підприємства; 2. оптимізація активів підприємства; 3. максимізація благополуччя власників акцій підприємства; 4. підвищення конкурентоспроможності підприємства; 5. мінімізація рівня фінансових ризиків підприємства. 4. Механізм фінансового менеджменту включає: 1. фінансові методи, важелі та інструменти; 2. державне нормативно-правове регулювання державного втручання у роботу підприємства; 3. ринковий механізм регулювання державного втручання у роботу підприємства; 4. внутрішній механізм регулювання державного втручання у роботу підприємства; 5. усі перераховані вище елементи.

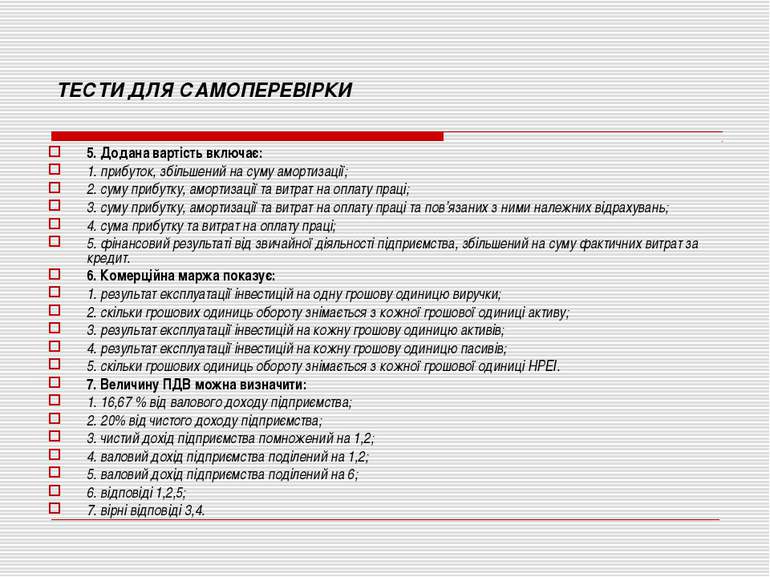

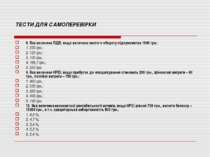

ТЕСТИ ДЛЯ САМОПЕРЕВІРКИ 5. Додана вартість включає: 1. прибуток, збільшений на суму амортизації; 2. суму прибутку, амортизації та витрат на оплату праці; 3. суму прибутку, амортизації та витрат на оплату праці та пов’язаних з ними належних відрахувань; 4. сума прибутку та витрат на оплату праці; 5. фінансовий результаті від звичайної діяльності підприємства, збільшений на суму фактичних витрат за кредит. 6. Комерційна маржа показує: 1. результат експлуатації інвестицій на одну грошову одиницю виручки; 2. скільки грошових одиниць обороту знімається з кожної грошової одиниці активу; 3. результат експлуатації інвестицій на кожну грошову одиницю активів; 4. результат експлуатації інвестицій на кожну грошову одиницю пасивів; 5. скільки грошових одиниць обороту знімається з кожної грошової одиниці НРЕІ. 7. Величину ПДВ можна визначити: 1. 16,67 % від валового доходу підприємства; 2. 20% від чистого доходу підприємства; 3. чистий дохід підприємства помножений на 1,2; 4. валовий дохід підприємства поділений на 1,2; 5. валовий дохід підприємства поділений на 6; 6. відповіді 1,2,5; 7. вірні відповіді 3,4.

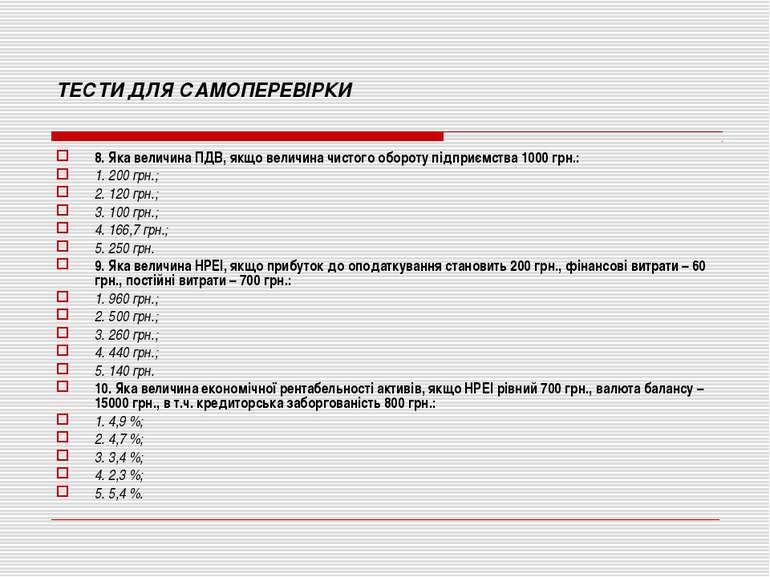

ТЕСТИ ДЛЯ САМОПЕРЕВІРКИ 8. Яка величина ПДВ, якщо величина чистого обороту підприємства 1000 грн.: 1. 200 грн.; 2. 120 грн.; 3. 100 грн.; 4. 166,7 грн.; 5. 250 грн. 9. Яка величина НРЕІ, якщо прибуток до оподаткування становить 200 грн., фінансові витрати – 60 грн., постійні витрати – 700 грн.: 1. 960 грн.; 2. 500 грн.; 3. 260 грн.; 4. 440 грн.; 5. 140 грн. 10. Яка величина економічної рентабельності активів, якщо НРЕІ рівний 700 грн., валюта балансу – 15000 грн., в т.ч. кредиторська заборгованість 800 грн.: 1. 4,9 %; 2. 4,7 %; 3. 3,4 %; 4. 2,3 %; 5. 5,4 %.

Схожі презентації

Категорії