Презентація на тему:

ПРОБЛЕМНІ ПИТАННЯ ОПОДАТКУВАННЯ СТРАХОВИХ ПЛАТЕЖІВ І СТРАХОВИХ В ГАЛУЗІ СТРАХУВАННЯ ЖИТТЯ

Завантажити презентацію

ПРОБЛЕМНІ ПИТАННЯ ОПОДАТКУВАННЯ СТРАХОВИХ ПЛАТЕЖІВ І СТРАХОВИХ В ГАЛУЗІ СТРАХУВАННЯ ЖИТТЯ

Завантажити презентаціюПрезентація по слайдам:

ПРОБЛЕМНІ ПИТАННЯ ОПОДАТКУВАННЯ СТРАХОВИХ ПЛАТЕЖІВ І СТРАХОВИХ В ГАЛУЗІ СТРАХУВАННЯ ЖИТТЯЯкість конкурентного середовища і прозора, справедлива система оподаткування, що спонукає до активності не тільки суб’єктів господарювання, а й (насамперед) їх клієнтівНайбільші пільги мають фізичні і юридичні особи, які за пенсійною програмою банку «Аркада» перераховують кошти на рахунки учасників фондів банківського управління (ФБУ):- кошти, внесені платниками податку на рахунки учасників фондів банківського управління, включаються до складу валових витрат платника податку в розмірі, що не перевищує 10 відсотків валового доходу цього платника за звітний період. (Це проти 15% на ФОП у випадках страхових компаній і недержавних пенсійних фондів)Відповідно до п.22.8 Закону України “Про податок з доходів фізичних осіб” не підлягають оподаткуванню у межах норм: - кошти працівника - учасника пенсійної програми банку “Аркада”, які перераховуються на пенсійний рахунок із заробітної плати або із винагороди за договором на підставі відповідної заяви, поданої працівником до бухгалтерії підприємства;- кошти, перераховані фізичною особою - учасником пенсійної програми банку “Аркада” на власний пенсійний рахунок або до пенсійного ФБУ, виплати з якого здійснюються на користь членів сім’ї першого ступеня споріднення.Пенсійне страхування згідно проекту Держфінпослуг нового Закону України “Про страхування” розробленого з урахуванням рекомендацій Світового банку по ключовим позиціям враховує пропозиції ринку, висловлені у “Концептуальних засадах участі страховиків у недержавному пенсійному забезпеченні” та в Проекті Закону про внесення змін до деяких Законів України (щодо страхування життя) 9026-1 від 15.02.2006 депутатів Матвієнкова С. А., Бойка В. С., Вернигори Л. М.

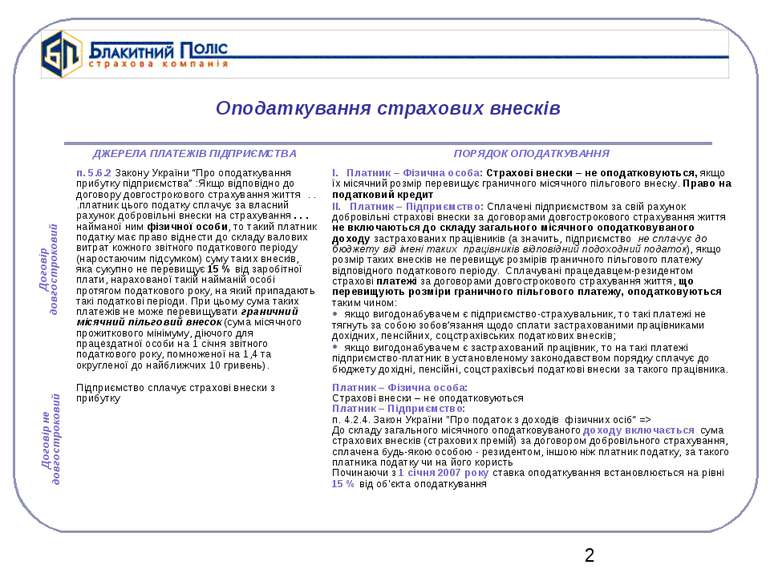

Оподаткування страхових внесків. Платник – Фізична особа: Страхові внески – не оподатковуються, якщо їх місячний розмір перевищує граничного місячного пільгового внеску. Право на податковий кредитІІ. Платник – Підприємство: Сплачені підприємством за свій рахунок добровільні страхові внески за договорами довгострокового страхування життя не включаються до складу загального місячного оподатковуваного доходу застрахованих працівників (а значить, підприємство не сплачує до бюджету від імені таких працівників відповідний подоходний податок), якщо розмір таких внесків не перевищує розмірів граничного пільгового платежу відповідного податкового періоду. Сплачувані працедавцем-резидентом страхові платежі за договорами довгострокового страхування життя, що перевищують розміри граничного пільгового платежу, оподатковуються таким чином: якщо вигодонабувачем є підприємство-страхувальник, то такі платежі не тягнуть за собою зобов’язання щодо сплати застрахованими працівниками дохідних, пенсійних, соцстрахівських податкових внесків; якщо вигодонабувачем є застрахований працівник, то на такі платежі підприємство-платник в установленому законодавством порядку сплачує до бюджету дохідні, пенсійні, соцстрахівські податкові внески за такого працівника.

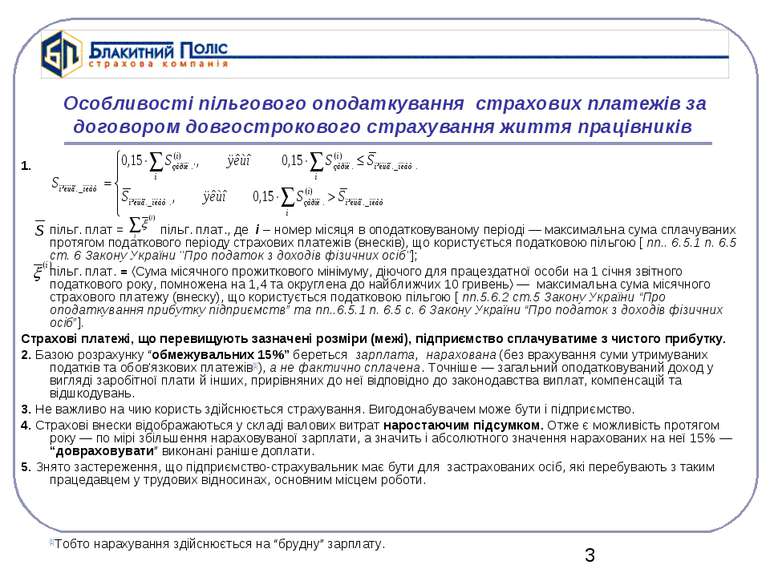

Особливості пільгового оподаткування страхових платежів за договором довгострокового страхування життя працівників 1. пільг. плат = пільг. плат., де i – номер місяця в оподатковуваному періоді ― максимальна сума сплачуваних протягом податкового періоду страхових платежів (внесків), що користується податковою пільгою [ пп.. 6.5.1 п. 6.5 ст. 6 Закону України "Про податок з доходів фізичних осіб"]; пільг. плат. = Сума місячного прожиткового мінімуму, діючого для працездатної особи на 1 січня звітного податкового року, помножена на 1,4 та округлена до найближчих 10 гривень ― максимальна сума місячного страхового платежу (внеску), що користується податковою пільгою [ пп.5.6.2 ст.5 Закону України “Про оподаткування прибутку підприємств” та пп..6.5.1 п. 6.5 с. 6 Закону України “Про податок з доходів фізичних осіб”].Страхові платежі, що перевищують зазначені розміри (межі), підприємство сплачуватиме з чистого прибутку. 2. Базою розрахунку “обмежувальних 15%” береться зарплата, нарахована (без врахування суми утримуваних податків та обов'язкових платежів[1]), а не фактично сплачена. Точніше ― загальний оподатковуваний доход у вигляді заробітної плати й інших, прирівняних до неї відповідно до законодавства виплат, компенсацій та відшкодувань. 3. Не важливо на чию користь здійснюється страхування. Вигодонабувачем може бути і підприємство. 4. Страхові внески відображаються у складі валових витрат наростаючим підсумком. Отже є можливість протягом року ― по мірі збільшення нараховуваної зарплати, а значить і абсолютного значення нарахованих на неї 15% ― “довраховувати” виконані раніше доплати.5. Знято застереження, що підприємство-страхувальник має бути для застрахованих осіб, які перебувають з таким працедавцем у трудових відносинах, основним місцем роботи. [1]Тобто нарахування здійснюється на “брудну” зарплату.

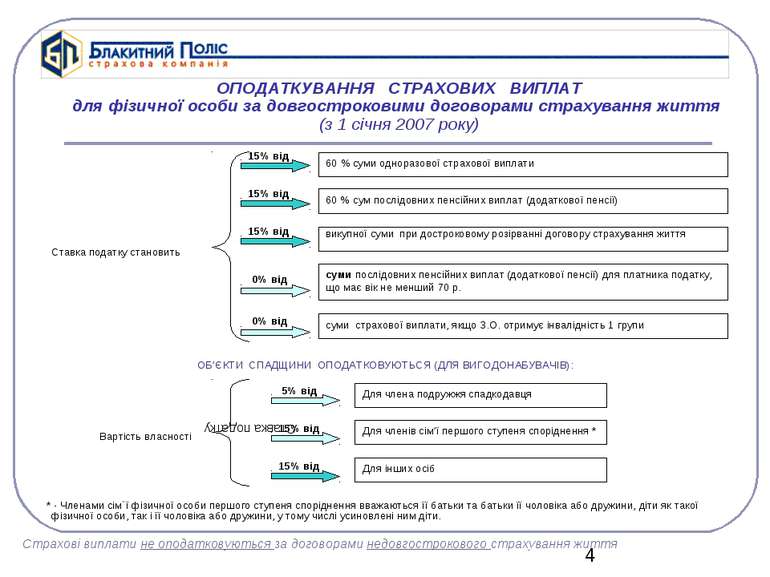

ОПОДАТКУВАННЯ СТРАХОВИХ ВИПЛАТдля фізичної особи за довгостроковими договорами страхування життя (з 1 січня 2007 року) Ставка податку становитьОБ’ЄКТИ СПАДЩИНИ ОПОДАТКОВУЮТЬСЯ (ДЛЯ ВИГОДОНАБУВАЧІВ):Вартість власності * - Членами сім`ї фізичної особи першого ступеня споріднення вважаються її батьки та батьки її чоловіка або дружини, діти як такої фізичної особи, так і її чоловіка або дружини, у тому числі усиновлені ним діти. Страхові виплати не оподатковуються за договорами недовгострокового страхування життя

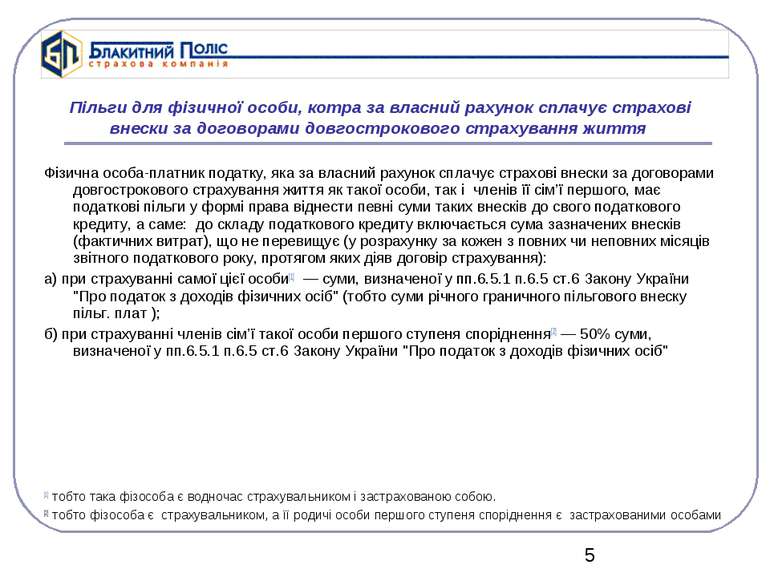

Пільги для фізичної особи, котра за власний рахунок сплачує страхові внески за договорами довгострокового страхування життя Фізична особа-платник податку, яка за власний рахунок сплачує страхові внески за договорами довгострокового страхування життя як такої особи, так і членів її сім’ї першого, має податкові пільги у формі права віднести певні суми таких внесків до свого податкового кредиту, а саме: до складу податкового кредиту включається сума зазначених внесків (фактичних витрат), що не перевищує (у розрахунку за кожен з повних чи неповних місяців звітного податкового року, протягом яких діяв договір страхування):а) при страхуванні самої цієї особи[1] ― суми, визначеної у пп.6.5.1 п.6.5 ст.6 Закону України "Про податок з доходів фізичних осіб" (тобто суми річного граничного пільгового внеску пільг. плат );б) при страхуванні членів сім’ї такої особи першого ступеня споріднення[2] ― 50% суми, визначеної у пп.6.5.1 п.6.5 ст.6 Закону України "Про податок з доходів фізичних осіб" [1] тобто така фізособа є водночас страхувальником і застрахованою собою.[2] тобто фізособа є страхувальником, а її родичі особи першого ступеня споріднення є застрахованими особами

Схожі презентації

Категорії