Презентація на тему:

Страхування життя позичальників при іпотечному кредитуванні

Завантажити презентацію

Страхування життя позичальників при іпотечному кредитуванні

Завантажити презентаціюПрезентація по слайдам:

Програма навчання з питань іпотечного кредитування за принципом “навчи тренера” Страхування життя позичальників при іпотечному кредитуванні Автор: Наталія Міловідова м. Київ * Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Страхування життя позичальників при іпотечному кредитуванні” Дата: 19 – 24 червня 2006 року

Текст презентації розроблено Наталією Міловідовою за підтримки Європейського Союзу. Зміст презентації належить автору і не обов'язково відображає погляди Європейської Комісії. Будь-яку частину презентації може бути використано фахівцями фінансових установ - учасниками цієї навчальної програми - безпосередньо за місцем своєї роботи, без попередньої письмової згоди, але з обов'язковим посиланням на автора презентації та спонсорів Проекту. * Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Страхування життя позичальників при іпотечному кредитуванні” Дата: 19 – 24 червня 2006 року

План Поняття “страхування життя”. Для чого потрібне страхування життя? Відмінність страхування життя від інших видів особистого страхування. Дискусія. Принципи визначення страхового тарифу, строку страхування та страхової суми при страхуванні життя позичальників Банків. Методика розрахунку страхових платежів. Вправи. Андеррайтинг при страхуванні життя позичальників Банку. Технологія взаємодії страхової компанії та Банку при страхуванні життя позичальників Банку. Додаток 1. Поняття інвалідності 1,2 гр. * Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Страхування життя позичальників при іпотечному кредитуванні” Дата: 19 – 24 червня 2006 року

Поняття “страхування життя”. Відмінність страхування життя від інших видів особистого страхування страхування. Згідно Закону України “Про страхування” ст. 6: “Страхування життя - це вид особистого страхування, який передбачає обов'язок страховика здійснити страхову виплату згідно з договором страхування у разі смерті застрахованої особи...Умови договору страхування життя можуть також передбачати обов'язок страховика здійснити страхову виплату у разі нещасного випадку, що стався із застрахованою особою, та (або) хвороби застрахованої особи...В інших випадках передбачення ризику смерті застрахованої особи є обов'язковим протягом всього строку дії договору страхування життя...” Згідно Закону України “Про страхування” ст. 38: “Страховики, які отримали ліцензію на страхування життя, не мають права займатися іншими видами страхування”. Ризики, що можуть бути застраховані при страхуванні життя позичальників при іпотечному кредитуванні: 1. Смерть (з будь-якої причини). 2. Інвалідність 1,2 гр. внаслідок нещасного випадку чи хвороби. 3. Смерть внаслідок нещасного випадку. 4. Інвалідність 1,2 гр. внаслідок нещасного випадку. Які страхові компанії страхують вказані ризики: Тільки компанії зі страхування життя Переважно компанії зі страхування життя Переважно компанії зі страхування “не-життя” Переважно компанії зі страхування “не-життя” * Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Страхування життя позичальників при іпотечному кредитуванні” Дата: 19 – 24 червня 2006 року

2. Для чого потрібне страхування життя? Позичальнику: Для зниження своїх фінансових ризиків, тому що в разі настання страхового випадку страхова компанія покриє заборгованість перед Банком (Кредитором), а заставне майно залишиться у власності позичальника або його родини. Банку (Кредитору): Для скорочення резервів по сумнівним зобов'язанням, зменшення невиконаних зобов’язань по кредитам, а також зменшення витрат по вилученню застави (тому що при іпотечному кредитуванні з часом спостерігається старіння позичальників і, як наслідок, щорічне підвищення смертності та інвалідності по одному і тому ж портфелю). Договір страхування життя можна укласти на весь строк дії кредитного договору. Оплата здійснюється періодичним платежами. У випадку страхування від нещасних випадків договір укладається на 1 рік із подальшим щорічним переукладанням. Процедура набуття власності предмета іпотеки у випадку неповернення кредиту є досить складною та криє додаткові ризики. Процес реалізації предмета іпотеки займає час та відволікає людські та фінансові ресурси кредитора. А нові власники (за спадщиною) у випадку відсутності страхування життя відповідають перед кредитором лише в межах вартості предмета іпотеки. * Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Страхування життя позичальників при іпотечному кредитуванні” Дата: 19 – 24 червня 2006 року

3. Відмінність страхування життя від інших видів особистого страхування. Відмінність страхування життя від інших видів особистого страхування: Страхування життя використовується при наданні довгострокових кредитів, наприклад при іпотечному кредитуванні. Ризик “смерть (з будь-якої причини)” покриває більший спектр випадків. Внаслідок цього страхування життя - дорожчий вид страхування, ніж страхування від нещасного випадку. Страхування життя потребує більшого медичного андеррайтингу, ніж страхування від нещасного випадку. Компанії зі страхування життя мають право страхувати своїх клієнтів в будь-якій валюті. * Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Страхування життя позичальників при іпотечному кредитуванні” Дата: 19 – 24 червня 2006 року

4. Принципи визначення страхового тарифу, строку страхування та страхової суми при страхуванні життя позичальників Банків. Принципи визначення строку страхування: Зазвичай, строк страхування життя при іпотечному кредитуванні дорівнює строку кредитування і тариф не змінюється протягом дії договору страхування. Але чим більший строк страхування, тим більше ймовірність настання страхового випадку (наприклад, смерті), отже більше платіж, який має сплатити позичальник. Тому деякі Банки і Страхові компанії страхують життя не на весь строк кредитування, а на 1 рік, і кожний рік переукладають договори страхування. При цьому кожний рік страховий тариф зростає, тому що зростає вік позичальника. Принципи визначення страхової суми: При страхуванні життя по бажанню Банку страховою сумою можуть бути: Розмір наданого кредиту; Розмір наданого кредиту + відсотки по кредиту, При цьому розмір страхових виплат по страхуванню життя зменшується кожний місяць разом із погашенням кредиту та відсотків по кредиту (наприклад, якщо позичальник взяв кредит на суму 20 000$ и гасить щомісячно по 500$, то страхова виплата в першій місяць страхування буде дорівнювати 20000$, в другий – 19 500 $, і т. д.) По бажанню Банку або позичальника страхова сума може не зменшуватись кожний місяць, а дорівнювати розміру кредиту на протязі всього строку дії договору страхування (але при цьому розмір тарифу буде в середньому у 2 рази більше). * Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Страхування життя позичальників при іпотечному кредитуванні” Дата: 19 – 24 червня 2006 року

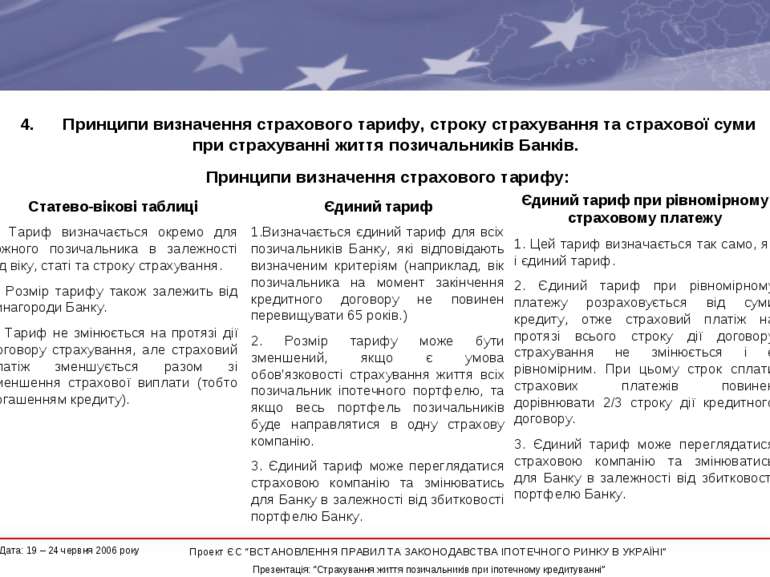

4. Принципи визначення страхового тарифу, строку страхування та страхової суми при страхуванні життя позичальників Банків. Принципи визначення страхового тарифу: Статево-вікові таблиці 1. Тариф визначається окремо для кожного позичальника в залежності від віку, статі та строку страхування. 2. Розмір тарифу також залежить від винагороди Банку. 3. Тариф не змінюється на протязі дії договору страхування, але страховий платіж зменшується разом зі зменшення страхової виплати (тобто погашенням кредиту). Єдиний тариф 1.Визначається єдиний тариф для всіх позичальників Банку, які відповідають визначеним критеріям (наприклад, вік позичальника на момент закінчення кредитного договору не повинен перевищувати 65 років.) 2. Розмір тарифу може бути зменшений, якщо є умова обов'язковості страхування життя всіх позичальник іпотечного портфелю, та якщо весь портфель позичальників буде направлятися в одну страхову компанію. 3. Єдиний тариф може переглядатися страховою компанію та змінюватись для Банку в залежності від збитковості портфелю Банку. Єдиний тариф при рівномірному страховому платежу 1. Цей тариф визначається так само, як і єдиний тариф. 2. Єдиний тариф при рівномірному платежу розраховується від суми кредиту, отже страховий платіж на протязі всього строку дії договору страхування не змінюється і є рівномірним. При цьому строк сплати страхових платежів повинен дорівнювати 2/3 строку дії кредитного договору. 3. Єдиний тариф може переглядатися страховою компанію та змінюватись для Банку в залежності від збитковості портфелю Банку. * Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Страхування життя позичальників при іпотечному кредитуванні” Дата: 19 – 24 червня 2006 року

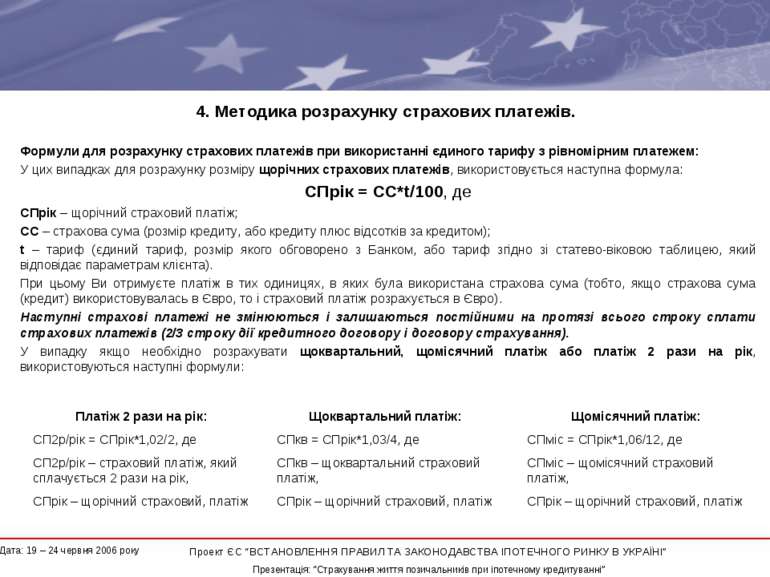

4. Методика розрахунку страхових платежів. Формули для розрахунку страхових платежів при використанні єдиного тарифу з рівномірним платежем: У цих випадках для розрахунку розміру щорічних страхових платежів, використовується наступна формула: СПрік = СС*t/100, де СПрік – щорічний страховий платіж; СС – страхова сума (розмір кредиту, або кредиту плюс відсотків за кредитом); t – тариф (єдиний тариф, розмір якого обговорено з Банком, або тариф згідно зі статево-віковою таблицею, який відповідає параметрам клієнта). При цьому Ви отримуєте платіж в тих одиницях, в яких була використана страхова сума (тобто, якщо страхова сума (кредит) використовувалась в Євро, то і страховий платіж розрахується в Євро). Наступні страхові платежі не змінюються і залишаються постійними на протязі всього строку сплати страхових платежів (2/3 строку дії кредитного договору і договору страхування). У випадку якщо необхідно розрахувати щоквартальний, щомісячний платіж або платіж 2 рази на рік, використовуються наступні формули: Платіж 2 рази на рік: СП2р/рік = СПрік*1,02/2, де СП2р/рік – страховий платіж, який сплачується 2 рази на рік, СПрік – щорічний страховий, платіж Щоквартальний платіж: СПкв = СПрік*1,03/4, де СПкв – щоквартальний страховий платіж, СПрік – щорічний страховий, платіж Щомісячний платіж: СПміс = СПрік*1,06/12, де СПміс – щомісячний страховий платіж, СПрік – щорічний страховий, платіж * Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Страхування життя позичальників при іпотечному кредитуванні” Дата: 19 – 24 червня 2006 року

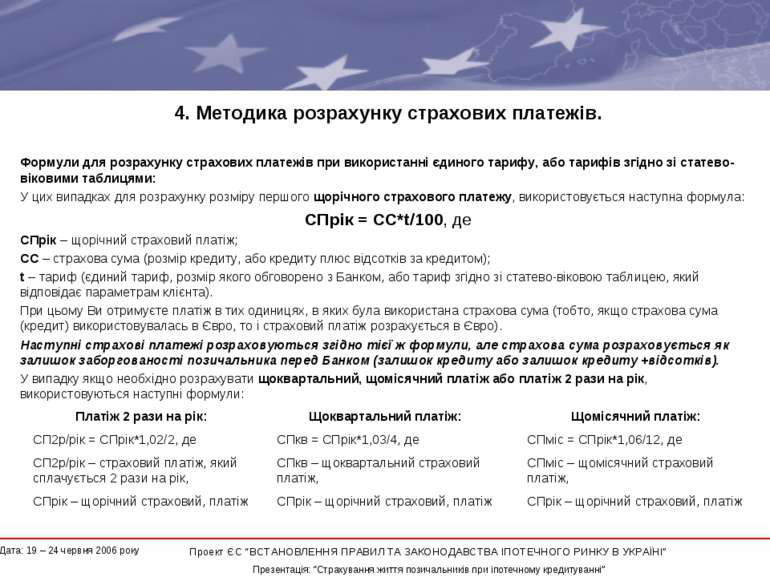

4. Методика розрахунку страхових платежів. Формули для розрахунку страхових платежів при використанні єдиного тарифу, або тарифів згідно зі статево-віковими таблицями: У цих випадках для розрахунку розміру першого щорічного страхового платежу, використовується наступна формула: СПрік = СС*t/100, де СПрік – щорічний страховий платіж; СС – страхова сума (розмір кредиту, або кредиту плюс відсотків за кредитом); t – тариф (єдиний тариф, розмір якого обговорено з Банком, або тариф згідно зі статево-віковою таблицею, який відповідає параметрам клієнта). При цьому Ви отримуєте платіж в тих одиницях, в яких була використана страхова сума (тобто, якщо страхова сума (кредит) використовувалась в Євро, то і страховий платіж розрахується в Євро). Наступні страхові платежі розраховуються згідно тієї ж формули, але страхова сума розраховується як залишок заборгованості позичальника перед Банком (залишок кредиту або залишок кредиту +відсотків). У випадку якщо необхідно розрахувати щоквартальний, щомісячний платіж або платіж 2 рази на рік, використовуються наступні формули: Платіж 2 рази на рік: СП2р/рік = СПрік*1,02/2, де СП2р/рік – страховий платіж, який сплачується 2 рази на рік, СПрік – щорічний страховий, платіж Щоквартальний платіж: СПкв = СПрік*1,03/4, де СПкв – щоквартальний страховий платіж, СПрік – щорічний страховий, платіж Щомісячний платіж: СПміс = СПрік*1,06/12, де СПміс – щомісячний страховий платіж, СПрік – щорічний страховий, платіж * Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Страхування життя позичальників при іпотечному кредитуванні” Дата: 19 – 24 червня 2006 року

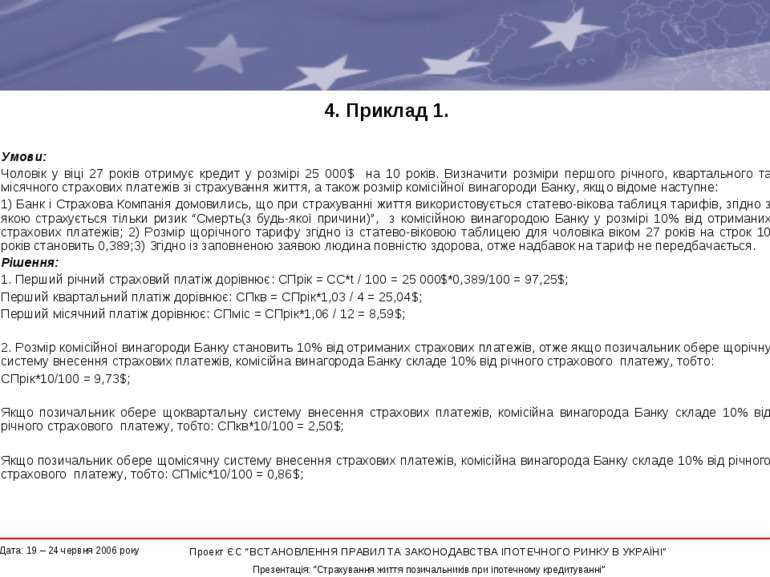

4. Приклад 1. Умови: Чоловік у віці 27 років отримує кредит у розмірі 25 000$ на 10 років. Визначити розміри першого річного, квартального та місячного страхових платежів зі страхування життя, а також розмір комісійної винагороди Банку, якщо відоме наступне: 1) Банк і Страхова Компанія домовились, що при страхуванні життя використовується статево-вікова таблиця тарифів, згідно з якою страхується тільки ризик “Смерть(з будь-якої причини)”, з комісійною винагородою Банку у розмірі 10% від отриманих страхових платежів; 2) Розмір щорічного тарифу згідно із статево-віковою таблицею для чоловіка віком 27 років на строк 10 років становить 0,389;3) Згідно із заповненою заявою людина повністю здорова, отже надбавок на тариф не передбачається. Рішення: 1. Перший річний страховий платіж дорівнює: СПрік = СС*t / 100 = 25 000$*0,389/100 = 97,25$; Перший квартальний платіж дорівнює: СПкв = СПрік*1,03 / 4 = 25,04$; Перший місячний платіж дорівнює: СПміс = СПрік*1,06 / 12 = 8,59$; 2. Розмір комісійної винагороди Банку становить 10% від отриманих страхових платежів, отже якщо позичальник обере щорічну систему внесення страхових платежів, комісійна винагорода Банку складе 10% від річного страхового платежу, тобто: СПрік*10/100 = 9,73$; Якщо позичальник обере щоквартальну систему внесення страхових платежів, комісійна винагорода Банку складе 10% від річного страхового платежу, тобто: СПкв*10/100 = 2,50$; Якщо позичальник обере щомісячну систему внесення страхових платежів, комісійна винагорода Банку складе 10% від річного страхового платежу, тобто: СПміс*10/100 = 0,86$; * Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Страхування життя позичальників при іпотечному кредитуванні” Дата: 19 – 24 червня 2006 року

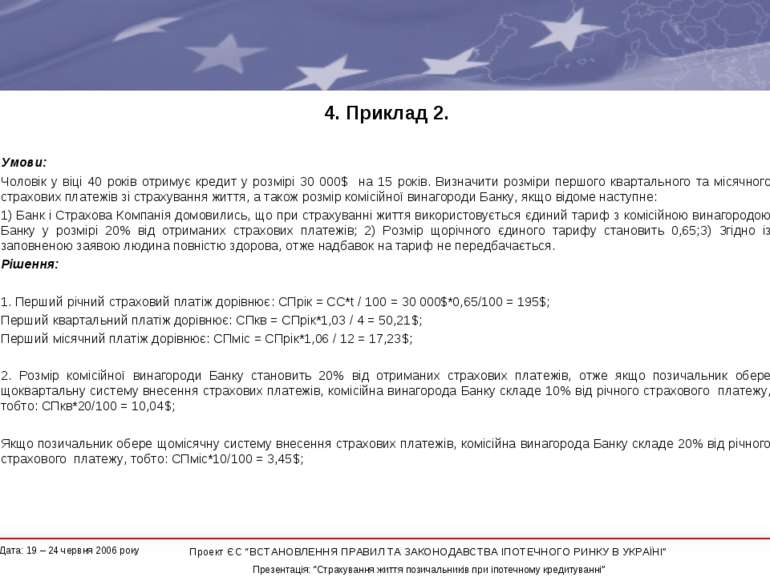

4. Приклад 2. Умови: Чоловік у віці 40 років отримує кредит у розмірі 30 000$ на 15 років. Визначити розміри першого квартального та місячного страхових платежів зі страхування життя, а також розмір комісійної винагороди Банку, якщо відоме наступне: 1) Банк і Страхова Компанія домовились, що при страхуванні життя використовується єдиний тариф з комісійною винагородою Банку у розмірі 20% від отриманих страхових платежів; 2) Розмір щорічного єдиного тарифу становить 0,65;3) Згідно із заповненою заявою людина повністю здорова, отже надбавок на тариф не передбачається. Рішення: 1. Перший річний страховий платіж дорівнює: СПрік = СС*t / 100 = 30 000$*0,65/100 = 195$; Перший квартальний платіж дорівнює: СПкв = СПрік*1,03 / 4 = 50,21$; Перший місячний платіж дорівнює: СПміс = СПрік*1,06 / 12 = 17,23$; 2. Розмір комісійної винагороди Банку становить 20% від отриманих страхових платежів, отже якщо позичальник обере щоквартальну систему внесення страхових платежів, комісійна винагорода Банку складе 10% від річного страхового платежу, тобто: СПкв*20/100 = 10,04$; Якщо позичальник обере щомісячну систему внесення страхових платежів, комісійна винагорода Банку складе 20% від річного страхового платежу, тобто: СПміс*10/100 = 3,45$; * Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Страхування життя позичальників при іпотечному кредитуванні” Дата: 19 – 24 червня 2006 року

4. Вправи Вправа 1. Умови: Жінка у віці 40 років отримує кредит у розмірі 30 000$ на 12 років. Визначити розмір щоквартальних страхових платежів зі страхування життя, розмір комісійної винагороди Банку, а також суму страхових платежів, яку внесе позичальник за весь строк дії договору страхування , якщо відоме наступне: 1) Банк і Страхова Компанія домовились, що при страхуванні життя використовується єдиний тариф з рівномірним платежем з комісійною винагородою Банку у розмірі 5% від отриманих страхових платежів; 2) Розмір щорічного єдиного тарифу з рівномірним платежем становить 0,8, строк сплати страхових платежів дорівнює 2/ 3 строку страхування;3) Згідно із заповненою заявою людина повністю здорова, отже надбавок на тариф не передбачається. * Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Страхування життя позичальників при іпотечному кредитуванні” Дата: 19 – 24 червня 2006 року

5. Андеррайтинг при страхуванні життя позичальників Банку. При страхуванні життя позичальників Банку, страхова компанія може проводити медичний та фінансовий андеррайтинг позичальника кредиту. Особливості медичного андеррайтингу при страхуванні життя: У більшості компаній зі страхування життя є умова надання позичальником деяких медичних аналізів якщо сума кредиту перевищує вказану. Ці суми різні для різних компаній. Перелік аналізів також бути різним в залежності від віку, строку кредиту, а також того, наскільки сума кредиту перевищує вказану. Якщо після надання усіх аналізів виявиться що людина хворіє, і ця хвороба може вплинути на ймовірність настання страхового випадку, страхових тариф може біти збільшений, навіть якщо це єдиний тариф. В деяких компаніях тарифи можуть бути збільшені навіть якщо аналізів здавати не треба. Це можливо, коли: Співвідношення зросту та ваги клієнта більше за середнє. Якщо виявиться, що позичальник займається ризиковими видами спорту, або його робота пов’язана з ризиком. Особливості фінансового андеррайтингу при страхуванні життя: Страхові компанії також проводять фінансовий андеррайтинг позичальника у випадках, якщо сума кредиту перевищує вказану. Для того, щоб прийняти клієнта на страхування, необхідно щоб сума кредиту не перевищувала 5-річний доход позичальника. Ця сума не є жорсткою. Але якщо відхилення занадто велике, навіть якщо позичальник повністю здоровий, страхова компанія може не прийняти його на страхування. * Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Страхування життя позичальників при іпотечному кредитуванні” Дата: 19 – 24 червня 2006 року

6. Технологія взаємодії страхової компанії та Банку при страхуванні життя позичальників Банку. Банк оформляє поліса В цьому випадку страхова компанія навчає працівників Банку, як оформляти страховку, і надає право Банку від свого імені підписувати поліса страхування. Для полегшення процесу виписування полісів деякі компанії розробили програмне забезпечення для автоматичного розрахунку страхових платежів, заповнювання заяви на страхування та заповнювання полісів страхування. У страхових платежах може бути закладена комісійна винагорода Банка, яку визначає Банк. Чим більша винагорода Банку, тим більший страховий тариф. Банк не оформляє поліса В цьому випадку страхова компанія може оформляти поліса в офісі страхової компанії, або в самому Банку. Якщо поліса оформлюються в офісі страхової компанії, працівнику Банку необхідно тільки направити позичальника до цього офісу. Бажано, щоб позичальника сповіщали про необхідність страхування життя не в момент, коли вже назначається дата видачі кредиту, а раніше. У страхових платежах може бути закладена комісійна винагорода Банка, яку визначає Банк. Чим більша винагорода Банку, тим більший страховий тариф. * Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Страхування життя позичальників при іпотечному кредитуванні” Дата: 19 – 24 червня 2006 року

Додаток 1. Поняття інвалідності 1,2 гр. Рішення про визнання людини інвалідом І або ІІ групи в Україні приймає Медико-Соціальна Експертна Комісія (МСЕК), до складу якої входять лікарі, психологи, соціологи і т.д. Це рішення приймається після подання і на підставі медичних документів, які підтверджують тяжкість хвороби людини. При прийнятті рішення про надання будь-якої групи інвалідності враховуються не тільки медичні дані, але й можливість людині обслуговувати себе, фінансове становище людини, наскільки адекватна її поведінка при спілкуванні з іншими людьми, тощо. Інвалідність може бути надана внаслідок хвороби або нещасного випадку. Порядок визнання людини інвалідом визначається Наказом Міністерства Охорони Здоров’я України №183 від 07.04.2004 р. При цьому інвалідність І або ІІ групи буде вважатися страховим випадком, якщо ця хвороба або нещасний випадок відповідає визначенню цих подій Страховиком. Наприклад в СК “АСКА-Життя” ці визначення наступні: - під захворюванням Страховик визначає вперше виявлені у період дії договору страхування захворювання, які призвели до настання інвалідності. - під нещасним випадком Страховик визнає раптові, непередбачені події, включаючи протиправні дії третіх осіб, що супроводжуються пошкодженням тканин організму людини, з порушенням їх цілісності та функцій, деформацією та порушенням опорно-рухального апарату, викликаними зовнішнім впливом. Нещасними випадками також вважаються випадкове потрапляння в дихальні шляхи стороннього тіла, утоплення, анафілактичний шок, тепловий удар, опік, укуси тварин, обмороження, враження електричним струмом та блискавкою, випадкове отруєння отруйними речовинами, газами, ліками, недоброякісними продуктами харчування (за винятком харчової токсикоінфекції), отруєння наркотичними, токсичними або іншими речовинами, якщо їх вплив на організм був пов’язаний з виконанням громадянського обов’язку. * Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Страхування життя позичальників при іпотечному кредитуванні” Дата: 19 – 24 червня 2006 року

Схожі презентації

Категорії