Презентація на тему:

Механізм забезпечення ліквідності

Завантажити презентацію

Механізм забезпечення ліквідності

Завантажити презентаціюПрезентація по слайдам:

Актуальність теми Управління ліквідністю банківської системи є одним із пріоритетних завдань центральних банків. Це пов’язано з тим негативним впливом, який здійснює як недостатня, так і надлишкова ліквідність як на рівні окремого банку, так і на рівні усієї банківської системи. Тому підтримання оптимального рівня вільної банківської ліквідності є важливою передумовою розвитку та стійкості банківської системи, стабільності національної грошової одиниці та зниження інфляційних процесів в країні. Проблеми підтримки ліквідності і платоспроможності комерційних банків є одними з першочергових в управлінні банківською діяльністю. Управління ліквідністю банків – це не тільки здатність банку своєчасно виконувати свої зобов’язання перед вкладниками, кредиторами та іншими клієнтами, а й задовольняти попит на кредити і мінімізувати банківські ризики. На сьогодні загальна якість активів української банківської системи залишається задовільною, але стійке зростання частки проблемних активів свідчить про її поступове погіршення.

Мета і завдання дипломної роботи Метою дипломної роботи є поглиблене вивчення сучасних підходів до управління ліквідністю банку, а також розробка та вдосконалення науково-методичних підходів і рекомендацій щодо удосконалення управління ліквідністю в ПАТ «Альфа-Банк». Для реалізації поставленої мети в дипломній роботі були сформульовані наступні завдання: розкрити економічну сутність поняття «ліквідність банку» та його значення; дослідити стратегії управління та контролю за ліквідністю банку; охарактеризувати інформаційне та організаційне забезпечення управління ліквідністю банку; розглянути загальну економічну характеристику ПАТ «Альфа-Банк» ; здійснити аналіз ліквідності ПАТ «Альфа-Банк» ; дослідити механізм управління ліквідністю в ПАТ «Альфа-Банк» ; сформувати рекомендації щодо вдосконалення управління ліквідністю в ПАТ «Альфа-Банк» ; проаналізувати зарубіжний досвід управління ліквідність банківської системи; дослідити формування системи контролю ліквідністю банку.

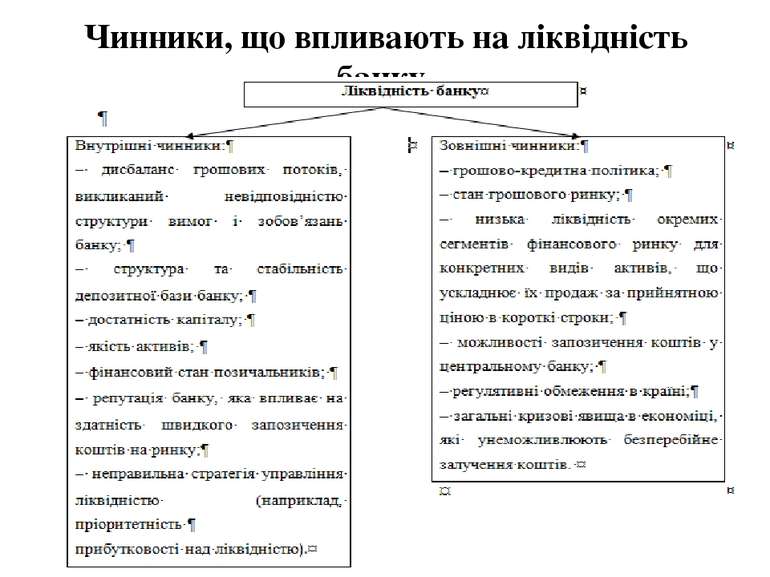

Предмет, об’єкт та методи дослідження Предметом дослідження є сукупність теоретичних і практичних аспектів управління ліквідністю банку. Об’єктом дослідження є процес управління ліквідністю банку. Теоретичною основою проведеного дослідження є фундаментальні положення сучасної економічної теорії, теорії банківської справи, теорії економіко-математичного моделювання і праці вітчизняних та зарубіжних вчених з питань розвитку банківської системи, проблем забезпечення ліквідності комерційних банків, використання економіко-математичних методів у банківській діяльності. При написанні дипломної роботи використано: методи теоретичного узагальнення і порівняння (для розкриття сутності поняття «ліквідність банку», уточнення складу факторів, що впливають на неї); системний підхід (для характеристики складових управління ліквідністю банку); методи порівняльного, горизонтального, вертикального, коефіцієнтного аналізу; методи табличного та графічного зображення даних.

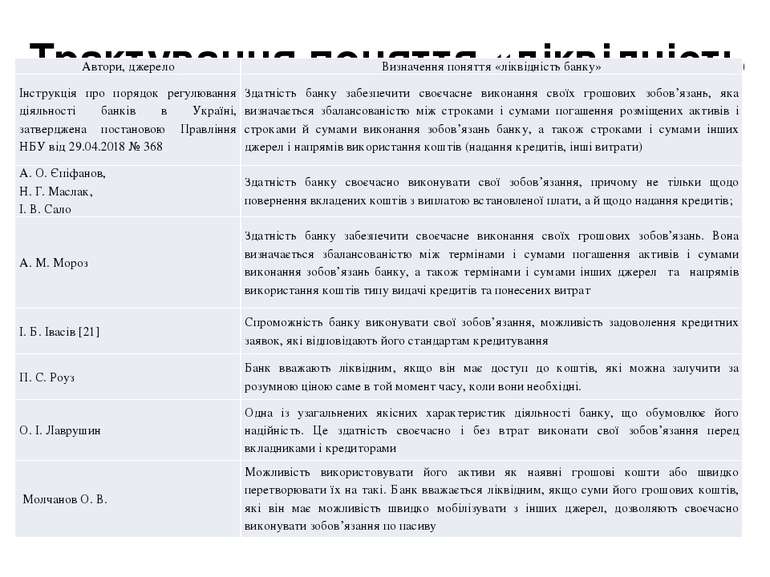

Трактування поняття «ліквідність банку» Автори, джерело Визначення поняття «ліквідність банку» Інструкція про порядок регулювання діяльності банків в Україні, затверджена постановою Правління НБУ від 29.04.2018 № 368 Здатність банку забезпечити своєчасне виконання своїх грошових зобов’язань, яка визначається збалансованістю між строками і сумами погашення розміщених активів і строками й сумами виконання зобов’язань банку, а також строками і сумами інших джерел і напрямів використання коштів (надання кредитів, інші витрати) А. О. Єпіфанов, Н. Г. Маслак, І. В. Сало Здатність банку своєчасно виконувати свої зобов’язання, причому не тільки щодо повернення вкладених коштів з виплатою встановленої плати, а й щодо надання кредитів; А. М. Мороз Здатність банку забезпечити своєчасне виконання своїх грошових зобов’язань. Вона визначається збалансованістю між термінами і сумами погашення активів і сумами виконання зобов’язань банку, а також термінами і сумами інших джерел та напрямів використання коштів типу видачі кредитів та понесених витрат І. Б. Івасів[21] Спроможність банку виконувати свої зобов’язання, можливість задоволення кредитних заявок, які відповідають його стандартам кредитування П. С. Роуз Банк вважають ліквідним, якщо він має доступ до коштів, які можна залучити за розумною ціною саме в той момент часу, коли вони необхідні. О. І. Лаврушин Одна із узагальнених якісних характеристик діяльності банку, що обумовлює його надійність. Це здатність своєчасно і без втрат виконати свої зобов’язання перед вкладниками і кредиторами Молчанов О. В. Можливість використовувати його активи як наявні грошові кошти або швидко перетворювати їх на такі. Банк вважається ліквідним, якщо суми його грошових коштів, які він має можливість швидко мобілізувати з інших джерел, дозволяють своєчасно виконувати зобов’язання по пасиву

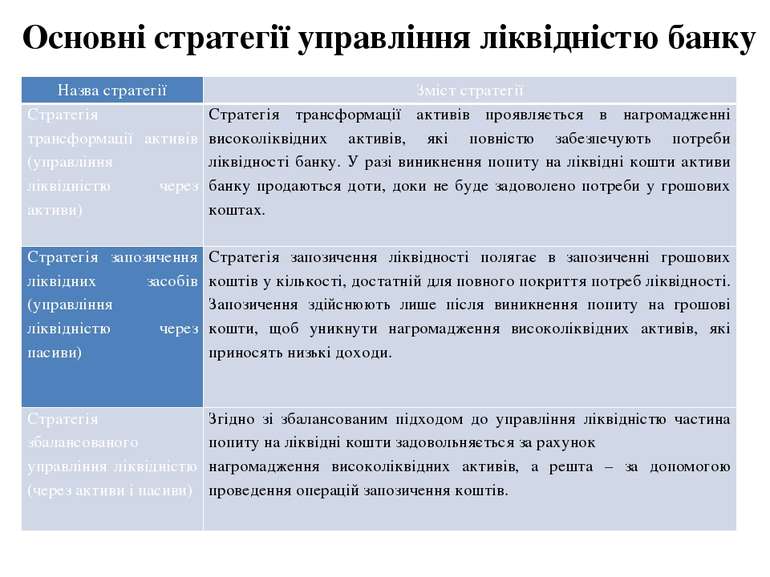

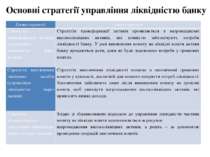

Основні стратегії управління ліквідністю банку Назва стратегії Зміст стратегії Стратегія трансформації активів (управління ліквідністю через активи) Стратегія трансформації активів проявляється в нагромадженні високоліквідних активів, які повністю забезпечують потреби ліквідності банку. У разі виникнення попиту на ліквідні кошти активи банку продаються доти, доки не буде задоволено потреби у грошових коштах. Стратегія запозичення ліквідних засобів (управління ліквідністю через пасиви) Стратегія запозичення ліквідності полягає в запозиченні грошових коштів у кількості, достатній для повного покриття потреб ліквідності. Запозичення здійснюють лише після виникнення попиту на грошові кошти, щоб уникнути нагромадження високоліквідних активів, які приносять низькі доходи. Стратегія збалансованого управління ліквідністю (через активи і пасиви) Згідно зі збалансованим підходом до управління ліквідністю частина попиту на ліквідні кошти задовольняється за рахунок нагромадження високоліквідних активів, а решта – за допомогою проведення операцій запозичення коштів.

Структура кредитів за видами економічної діяльності в ПАТ «Альфа-Банк» Видекономічноїдіяльності 2017рік % 2016рік % Сума, тис. грн. Сума, тис. грн. Фізичні особи 36199730,0 42,3 37912926,0 40,7 Будівництво та нерухомість 7219867,0 8,4 8237400,0 8,8 Сільське господарство 6168217,0 7,2 7606482,0 8,2 Чорна металургія 6081846,0 7,1 5326968,0 5,7 Електроенергетика 5517286,0 6,4 4110349,0 4,4 Машинобудування 5094323,0 5,9 4570494,0 4,9 Роздрібна торгівля продуктами харчування 4353809,0 5,1 4362866,0 4,7 Нафтогазова промисловість 2570687,0 3,0 2857874,0 3,1 Хімія, нафтохімія 2484734,0 2,9 2427896,0 2,6 Оптова торгівля 1645658,0 1,9 2094144,0 2,2 Фінансові послуги 1571087,0 1,8 5516250,0 5,9 Харчова промисловість 1366222,0 1,6 1858092,0 2,0 Автомобільна промисловість 757626,0 0,9 745892,0 0,8 Засоби масової інформації, поліграфія, розваги 669791,0 0,8 516462,0 0,6 Залізничний транспорт 327368,0 0,4 1261449,0 1,4 Телекомунікація та зв’язок 303466,0 0,4 - - Інші 3302716,0 3,9 3757985,0 4,0 Усього кредитів та заборгованості клієнтів 85634433,0 100 93163529,0 100

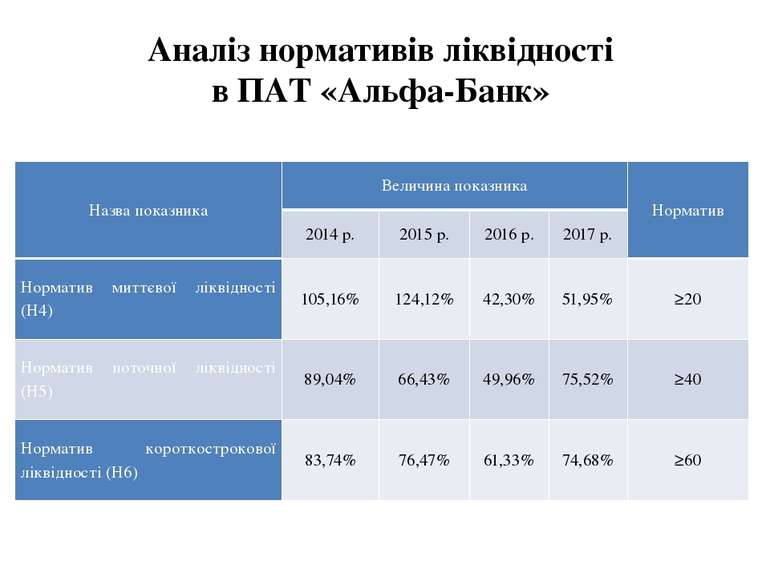

Аналіз нормативів ліквідності в ПАТ «Альфа-Банк» Назва показника Величина показника Норматив 2014 р. 2015 р. 2016 р. 2017 р. Норматив миттєвої ліквідності (Н4) 105,16% 124,12% 42,30% 51,95% ≥20 Норматив поточної ліквідності (Н5) 89,04% 66,43% 49,96% 75,52% ≥40 Норматив короткострокової ліквідності (Н6) 83,74% 76,47% 61,33% 74,68% ≥60

Аналіз динаміки доходів ПАТ «Альфа-Банк» Абсолютне відхилення, тис.грн. Відносне відхилення% Стаття 2014р. 2015р. 2016р. 2017р. 2015- 2014 рр. 2016-2015 рр. 2016-2014 рр. 2017- 2014 рр. 2015-2014 рр. 2016-2015 рр. 2016-2014 рр. 2017-2014 рр. Процентні доходи 3764023,0 4657360,0 5421333,0 5359310,0 893337,0 763973,0 1657310,0 1595287,0 23,73 16,40 30,57 29,76 Комісійні доходи 552320,0 841284,0 989615,0 1162249,0 288964,0 148331,0 437295,0 609929,0 52,31 17,63 44,18 52,47 Результат від операцій з цінними паперами в торговому портфелі банку -170784,0 711168,0 318372,0 30221,0 881952,0 -392796,0 489156,0 201005,0 -516,41 -55,23 153,64 665,11 Результат від операцій з іноземною валютою 74274,0 -81059,0 55784,0 196770,0 -155333,0 136843,0 -18490,0 122496,0 -209,13 -168,81 -33,14 62,25 Інші операційні доходи 417672,0 599074,0 774104,0 967001,0 181402,0 175030,0 356432,0 549329,0 43,43 29,21 46,04 56,80

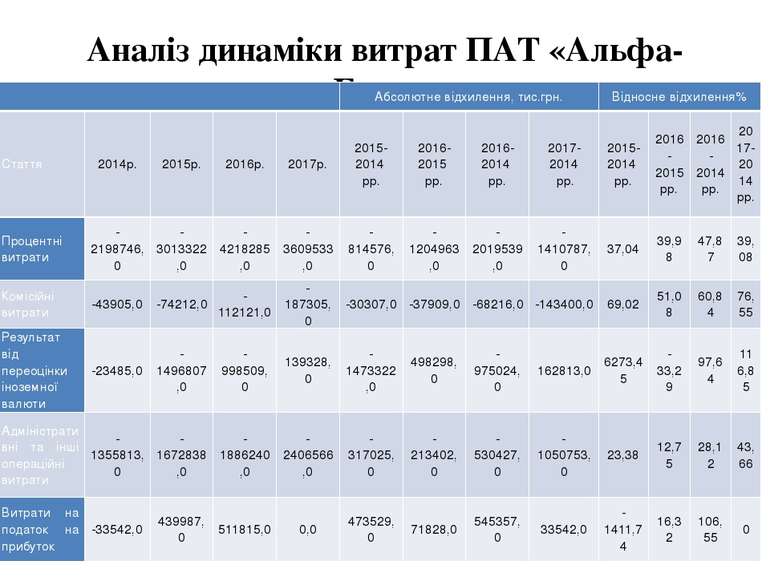

Аналіз динаміки витрат ПАТ «Альфа-Банк» Абсолютне відхилення,тис.грн. Відносне відхилення% Стаття 2014р. 2015р. 2016р. 2017р. 2015- 2014 рр. 2016- 2015 рр. 2016- 2014 рр. 2017- 2014 рр. 2015- 2014 рр. 2016-2015 рр. 2016-2014 рр. 2017-2014 рр. Процентні витрати -2198746,0 -3013322,0 -4218285,0 -3609533,0 -814576,0 -1204963,0 -2019539,0 -1410787,0 37,04 39,98 47,87 39,08 Комісійні витрати -43905,0 -74212,0 -112121,0 -187305,0 -30307,0 -37909,0 -68216,0 -143400,0 69,02 51,08 60,84 76,55 Результат від переоцінки іноземної валюти -23485,0 -1496807,0 -998509,0 139328,0 -1473322,0 498298,0 -975024,0 162813,0 6273,45 -33,29 97,64 116,85 Адміністративні та інші операційні витрати -1355813,0 -1672838,0 -1886240,0 -2406566,0 -317025,0 -213402,0 -530427,0 -1050753,0 23,38 12,75 28,12 43,66 Витрати на податок на прибуток -33542,0 439987,0 511815,0 0,0 473529,0 71828,0 545357,0 33542,0 -1411,74 16,32 106,55 0

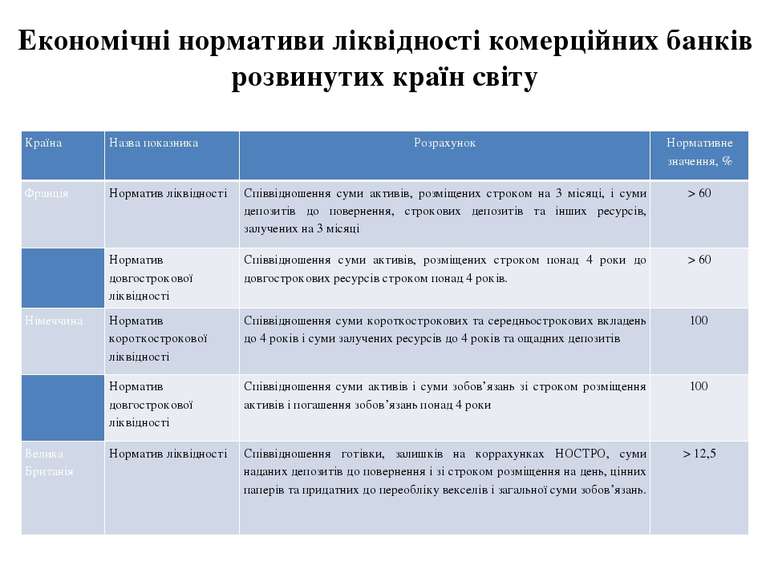

Економічні нормативи ліквідності комерційних банків розвинутих країн світу Країна Назвапоказника Розрахунок Нормативнезначення, % Франція Нормативліквідності Співвідношеннясумиактивів,розміщенихстрокомна 3місяці, ісумидепозитівдоповернення,строковихдепозитівтаіншихресурсів,залученихна 3місяці > 60 Нормативдовгостроковоїліквідності Співвідношеннясумиактивів,розміщенихстрокомпонад4 роки додовгостроковихресурсівстрокомпонад4років. > 60 Німеччина Норматив короткострокової ліквідності Співвідношеннясумикороткостроковихтасередньостроковихвкладеньдо 4роківісумизалученихресурсівдо 4роківтаощаднихдепозитів 100 Норматив довгострокової ліквідності Співвідношеннясумиактивівісумизобов’язаньзістрокомрозміщенняактивівіпогашеннязобов’язаньпонад4 роки 100 Велика Британія Норматив ліквідності Співвідношенняготівки,залишківнакоррахункахHOCTPО,суминаданихдепозитівдоповерненняізістрокомрозміщенняна день,ціннихпаперівтапридатнихдопереоблікувекселівізагальноїсумизобов’язань. > 12,5

Рекомендації щодо вдосконалення управління ліквідністю: підвищення організаційної структури банку; визначення потреби в ліквідних коштах (на короткострокову перспективу); розробити грамотну політику управління активами і пасивами; розробка ефективної стратегії діяльності, що допоможе банку підтримувати достатній рівень ліквідності для здійснення своєї діяльності та не втратити довіру клієнтів у майбутньому.

Схожі презентації

Категорії