Презентація на тему:

ДОСВІД ФУНКЦІОНУВАННЯ ОБОВ’ЯЗКОВОЇ НАКОПИЧУВАЛЬНОЇ ПЕНСІЙНОЇ СИСТЕМИ В ЧИЛІ

Завантажити презентацію

ДОСВІД ФУНКЦІОНУВАННЯ ОБОВ’ЯЗКОВОЇ НАКОПИЧУВАЛЬНОЇ ПЕНСІЙНОЇ СИСТЕМИ В ЧИЛІ

Завантажити презентаціюПрезентація по слайдам:

ДОСВІД ФУНКЦІОНУВАННЯ ОБОВ’ЯЗКОВОЇ НАКОПИЧУВАЛЬНОЇ ПЕНСІЙНОЇ СИСТЕМИ В ЧИЛІ Наталія Горюк Старший юрист з пенсійних питань 20 жовтня 2011 року, Київ FINREP Проект розвитку фінансового сектору

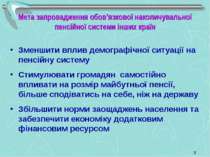

Зменшити вплив демографічної ситуації на пенсійну систему Стимулювати громадян самостійно впливати на розмір майбутньої пенсії, більше сподіватись на себе, ніж на державу Збільшити норми заощаджень населення та забезпечити економіку додатковим фінансовим ресурсом Мета запровадження обов’язкової накопичувальної пенсійної системи інших країн *

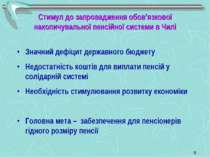

Значний дефіцит державного бюджету Недостатність коштів для виплати пенсій у солідарній системі Необхідність стимулювання розвитку економіки Головна мета – забезпечення для пенсіонерів гідного розміру пенсії Стимул до запровадження обов’язкової накопичувальної пенсійної системи в Чилі *

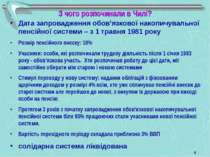

Дата запровадження обов’язкової накопичувальної пенсійної системи – з 1 травня 1981 року Розмір пенсійного внеску: 10% Учасники: особи, які розпочинали трудову діяльність після 1 січня 1983 року - обов’язкова участь. Хто розпочинав роботу до цієї дати, міг самостійно обирати між старою і новою системами Стимул переходу у нову систему: надання облігацій з фіксованим щорічним доходом у розмірі 4% всім, хто уже сплачував пенсійні внески до старої системи але перейшов до нової, з викупом їх державою при виході особи на пенсію Протягом 3 років з початку запровадження обов’язкової накопичувальної пенсійної системи біля 95% працюючих стали учасниками нової пенсійної системи. Вартість перехідного періоду складала приблизно 3% ВВП солідарна система ліквідована З чого розпочинали в Чилі? *

СХЕМА ОБОВ’ЯЗКОВОЇ НАКОПИЧУВАЛЬНОЇ ПЕНСІЙНОЇ СИСТЕМИ ЧИЛІ Компанії по управлінню пенсійними фондами (AFP) Технічна інвестиційна рада (ТІР) Комісія по класифікації ризиків (ККР) Страхові компанії Електронна система консультацій і пропозицій пенсій (ЕСКПП) Вкладники / Учасники Фінансовий ринок Суперінтенданство * Із Звіту представників Казахстану про поїздку до Чилі *

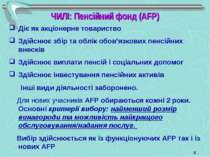

Діє як акціонерне товариство Здійснює збір та облік обов’язкових пенсійних внесків Здійснює виплати пенсій і соціальних допомог Здійснює інвестування пенсійних активів Інші види діяльності заборонено. Для нових учасників AFP обираються кожні 2 роки. Основні критерії вибору: найменший розмір винагороди та можливість найкращого обслуговування/надання послуг. Вибір здійснюється як із функціонуючих AFP так і із нових AFP ЧИЛІ: Пенсійний фонд (АFP) *

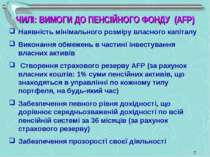

Наявність мінімального розміру власного капіталу Виконання обмежень в частині інвестування власних активів Створення страхового резерву AFP (за рахунок власних коштів: 1% суми пенсійних активів, що знаходяться в управлінні по кожному типу портфеля, на будь-який час) Забезпечення певного рівня дохідності, що дорівнює середньозваженій дохідності по всій пенсійній системі за 36 місяців (за рахунок страхового резерву) Забезпечення прозорості своєї діяльності ЧИЛІ: ВИМОГИ ДО ПЕНСІЙНОГО ФОНДУ (АFP) *

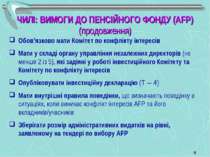

Обов’язково мати Комітет по конфлікту інтересів Мати у складі органу управління незалежних директорів (не менше 2 із 5), які задіяні у роботі інвестиційного Комітету та Комітету по конфлікту інтересів Опубліковувати інвестиційну декларацію (Т – 4) Мати внутрішні правила поведінки, що визначають поведінку в ситуаціях, коли виникає конфлікт інтересів AFP та його вкладників/учасників Зберігати розмір адміністративних видатків на рівні, заявленому на тендері по вибору AFP ЧИЛІ: ВИМОГИ ДО ПЕНСІЙНОГО ФОНДУ (АFP) (продовження) *

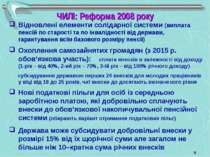

Відновлені елементи солідарної системи (виплата пенсій по старості та по інвалідності від держави, гарантування всім базового розміру пенсії) Охоплення самозайнятих громадян (з 2015 р. обов’язкова участь): сплата внесків в залежності від доходу (1-рік – від 40%, 2-ий рік – 70%, 3-ій рік – від 100% річного доходу) субсидування державою перших 24 внесків для молодих працівників у віці від 18 до 25 років, чиї внески до досягають визначеного рівня Нові податкові пільги для осіб із середньою заробітною платою, які добровільно сплачують внески до обов’язкової накопичувальної пенсійної системи (обирають варіант отримання податкових пільг) Держава може субсидувати добровільні внески у розмірі 15% від їх щорічної суми але загалом не більше ніж 10–кратна сума річних внесків ЧИЛІ: Реформа 2008 року *

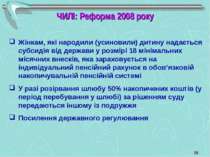

Жінкам, які народили (усиновили) дитину надається субсидія від держави у розмірі 18 мінімальних місячних внесків, яка зараховується на індивідуальний пенсійний рахунок в обов’язковій накопичувальній пенсійній системі У разі розірвання шлюбу 50% накопичених коштів (у період перебування у шлюбі) за рішенням суду передаються іншому із подружжя Посилення державного регулювання ЧИЛІ: Реформа 2008 року *

ЧИЛІ: ІНВЕСТИЦІЙНИЙ ПОРТФЕЛЬ ОБОВ’ЯЗКОВОЇ НАКОПИЧУВАЛЬНОЇ ПЕНСІЙНОЇ СИСТЕМИ (на 01.12.2010 р.) * Із Звіту представників Казахстану про поїздку до Чилі *

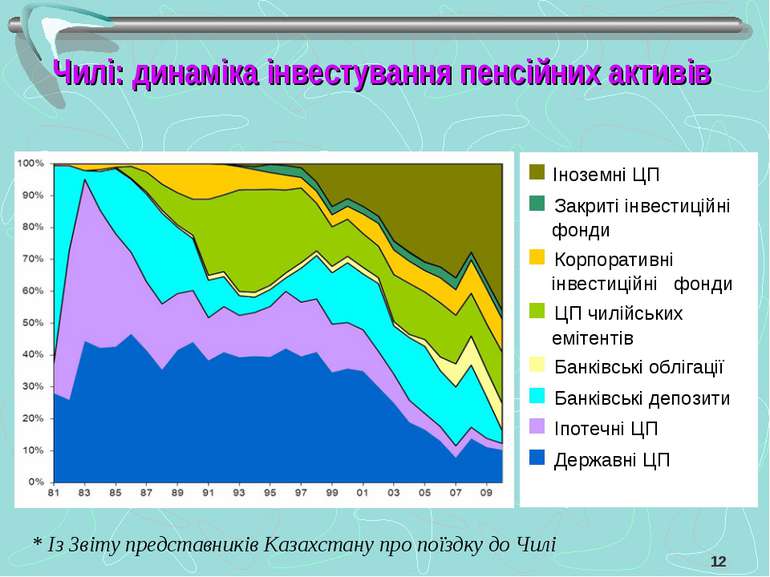

Чилі: динаміка інвестування пенсійних активів Іноземні ЦП Закриті інвестиційні фонди Корпоративні інвестиційні фонди ЦП чилійських емітентів Банківські облігації Банківські депозити Іпотечні ЦП Державні ЦП * Із Звіту представників Казахстану про поїздку до Чилі *

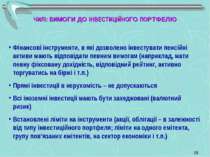

Фінансові інструменти, в які дозволено інвестувати пенсійні активи мають відповідати певним вимогам (наприклад, мати певну фіксовану дохідність, відповідний рейтинг, активно торгуватись на біржі і т.п.) Прямі інвестиції в нерухомість – не допускаються Всі іноземні інвестиції мають бути захеджовані (валютний ризик) Встановлені ліміти на інструменти (акції, облігації – в залежності від типу інвестиційного портфеля; ліміти на одного емітента, групу пов’язаних емітентів, на сектор економіки і т.п.) ЧИЛІ: ВИМОГИ ДО ІНВЕСТИЦІЙНОГО ПОРТФЕЛЮ *

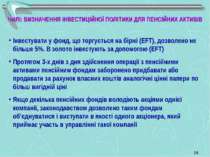

Інвестувати у фонд, що торгується на біржі (EFT), дозволено не більше 5%. В золото інвестують за допомогою (EFT) Протягом 3-х днів з дня здійснення операції з пенсійними активами пенсійним фондам заборонено придбавати або продавати за рахунок власних коштів аналогічні цінні папери по більш вигідній ціні Якщо декілька пенсійних фондів володіють акціями однієї компанії, законодавством дозволено таким фондам об’єднуватися і виступати в якості одного акціонера, який приймає участь в управлінні такої компанії ЧИЛІ: ВИЗНАЧЕННЯ ІНВЕСТИЦІЙНОЇ ПОЛІТИКИ ДЛЯ ПЕНСІЙНИХ АКТИВІВ *

ЧИЛІ: СИСТЕМА МУЛЬТИПОРТФЕЛІВ (з 2002 р.) Типи інвестиційних портфелів Дохідність за 2008 рік А – найбільш ризиковий (акції: 40%-80%, держ.облігації – 40%) – 40,26% В – ризиковий (акції: 25%-60%, держ. облігації – 40%) – 30,08% С – помірний (зважений) (акції: 15%-40%, держ. облігації – 50%) – 18,94% D – консервативний (акції: 5%-20%, держ. облігації – 70%) – 9,86% Е – найбільш консервативний (акції: 0%- 5%, держ. облігації – 80%) – 0,93% *

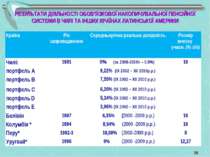

РЕЗУЛЬТАТИ ДІЯЛЬНОСТІ ОБОВ’ЯЗКОВОЇ НАКОПИЧУВАЛЬНОЇ ПЕНСІЙНОЇ СИСТЕМИ В ЧИЛІ ТА ІНШИХ КРАЇНАХ ЛАТИНСЬКОЇ АМЕРИКИ Країна Рік запровадження Середньорічна реальна дохідність Розмір внеску учасн. (% з/п) Чилі: 1981 9% (за 2008-2010= – 0,8%) 10 портфель А 9,22% (IX 2002 – XII 2010р.р.) портфель В 7,55% (IX 2002 – XII 2010 р.р.) портфель С 6,28% (IX 2002 – XII 2010 р.р.) портфель D 5,24% (IX 2002 – XII 2010 р.р.) портфель Е 3,86% (IX 2002 – XII 2010 р.р.) Болівія 1997 6,35% (2000 -2009 р.р.) 10 Колумбія * 1994 8,54% (2000 -2009 р.р.) 10 Перу* 1992-3 10,00% (2000-2009 р.р.) 8 Уругвай* 1996 9% (2000 -2009 р.р.) 12,27 *

ВИБІР ІНВЕСТИЦІЙНОГО ПОРТФЕЛЮ В ЧИЛІ *Пенсійний вік: чоловіки - 65 років, жінки – 60 років чоловіки 35 років і молодші 36 – 55 56 років* і старші Пенсіоне-ри жінки 35 років і молодші 36 – 50 51 років і старші Тип А + + - - Тип В за замовчуванням + + - Тип С + за замовчуванням + + Тип D + + за замовчуванням + Тип Е + + + + *

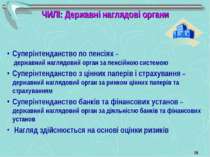

Суперінтенданство по пенсіях – державний наглядовий орган за пенсійною системою Суперінтенданство з цінних паперів і страхування – державний наглядовий орган за ринком цінних паперів та страхуванням Суперінтенданство банків та фінансових установ – державний наглядовий орган за діяльністю банків та фінансових установ Нагляд здійснюється на основі оцінки ризиків ЧИЛІ: Державні наглядові органи *

Закон (загальний діапазон лімітів) Інвестиційні правила, визначені Суперінтенданством по пенсіях, що погоджені Технічною Інвестиційною Радою (ліміти інвестування, вимоги до фінансових інструментів, в які інвестують пенсійні активи і т.п.) Ліміти, визначені Центральним Банком (ЦБ) щодо цінних паперів, емітованих ЦБ, та іноземних інвестицій в пенсійній системі Інвестиційна декларація пенсійного фонду Перелік емітентів, цінні папери яких можуть придбаватись за рахунок пенсійних активів (Комісія по класифікації ризиків) ЧИЛІ: ВИЗНАЧЕННЯ ІНВЕСТИЦІЙНОЇ ПОЛІТИКИ ДЛЯ ПЕНСІЙНИХ АКТИВІВ *

Дозволений ринок для інвестування пенсійних активів - торгові площадки фондових бірж, що функціонують в Чилі, а також зарубіжні, які відповідають визначеним вимогам В інфраструктуру організованого фондового ринку Чилі входять: три біржі, Центральний депозитарій, Центральний контрпартнер (укладається основна маса угод за рахунок пенсійних активів), Розрахункова палата Угоди здійснюються за принципом "поставка проти платежу“ Цінні папери, емітовані Центральним банком, пенсійні фонди придбавають безпосередньо в Центральному Банку Чилі Для здійснення угод в межах країни залучаються професійні посередники, а на зарубіжні ринки – контрагенти, перелік яких погоджує Комісія по класифікації ризиків. ЧИЛІ: УКЛАДАННЯ УГОД ЗА РАХУНОК ПЕНСІЙНИХ АКТИВІВ *

Комісія по класифікації ризиків (ККР) схвалює емітента, цінні папери якого має намір придбати AFP, та емітентів акцій, що торгуються на національних біржах ККР аналізує дані про емітента: фінансову звітність, політику управління кредитними ризиками (у тому числі ризик виникнення дефолту), наявну систему управління конфліктами інтересів, інші показники та інформацію AFP має право придбавати цінні папери лише того емітента, який включений до Переліку дозволених емітентів ККР схвалює чи відхиляє акції закритих і відкритих фондів; боргові цінні папери, рейтинг яких дорівнює чи вище ВВВ або рівня 3; контрагентів по операціях з похідними цінними паперами. До Переліку автоматично включаються емітенти з рейтингом АА (зарубіжні – з рейтингом А) Для пайових інвестиційних фондів визначається класифікація ризиків, для іноземних ПІФ – враховується рейтинг країни-резидента, механізми державного регулювання та механізми захисту прав інвесторів ЧИЛІ: Оцінка ризиків *

Надання висновків та зауважень до проектів нормативних актів Суперінтенданства по пенсіях з інвестиційних питань (схвалення чи заперечення) Висловлення думки з усіх питань інвестиційної політики пенсійної системи Проведення різних фінансових досліджень з аналізом пенсійної системи в цілому Надання консультацій відомствам з питань інвестування пенсійних активів Підготовка і публікація звіту для громадськості щодо стану поточної інвестиційної політики (в міру необхідності) Підготовка щорічного звіту для Президента (надсилається також в Палату депутатів і у Сенат). Основна мета - співпраця з Суперінтенданством по пенсіях з метою розробки оптимального інвестиційного режиму ЧИЛІ: Функції Технічної інвестиційної Ради (ТІР) *

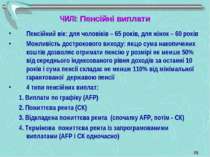

Пенсійний вік: для чоловіків – 65 років, для жінок – 60 років Можливість дострокового виходу: якщо сума накопичених коштів дозволяє отримати пенсію у розмірі не менше 50% від середнього індексованого рівня доходів за останні 10 років і сума пенсії складає не менше 110% від мінімальної гарантованої державою пенсії 4 типи пенсійних виплат: 1. Виплати по графіку (AFP) 2. Пожиттєва рента (СК) 3. Відкладена пожиттєва рента (спочатку AFP, потім - СК) 4. Термінова пожиттєва рента із запрограмованими виплатами (AFP і СК одночасно) ЧИЛІ: Пенсійні виплати *

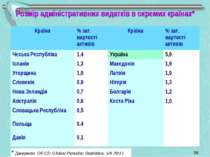

Розмір адміністративних видатків в окремих країнах* * Джерело: OECD Global Pension Statistics, VII 2011 Країна % заг. вартості активів Країна % заг. вартості активів Чеська Республіка 1,4 Україна 5,9 Іспанія 1,3 Македонія 1,9 Угорщина 1,0 Латвія 1,9 Словенія 0,9 Нігерія 1,3 Нова Зеландія 0,7 Болгарія 1,2 Австралія 0,6 Коста Ріка 1,0 Словацька Республіка 0,5 Польща 0,4 Данія 0,1 *

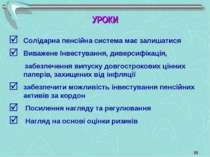

Солідарна пенсійна система має залишатися Виважене Інвестування, диверсифікація, забезпечення випуску довгострокових цінних паперів, захищених від інфляції забезпечити можливість інвестування пенсійних активів за кордон Посилення нагляду та регулювання Нагляд на основі оцінки ризиків УРОКИ *

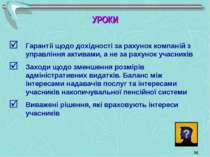

Гарантії щодо дохідності за рахунок компаній з управління активами, а не за рахунок учасників Заходи щодо зменшення розмірів адміністративних видатків. Баланс між інтересами надавачів послуг та інтересами учасників накопичувальної пенсійної системи Виважені рішення, які враховують інтереси учасників УРОКИ *

Схожі презентації

Категорії