Презентація на тему:

Опційний підхід для оцінки високоризикових інвестиційних проектів: шанс на виживання

Завантажити презентацію

Опційний підхід для оцінки високоризикових інвестиційних проектів: шанс на виживання

Завантажити презентаціюПрезентація по слайдам:

Опційний підхід для оцінки високоризикових інвестиційних проектів: шанс на виживання Євген Пенцак, викладач фінансів КМБШ PhD (Lausanne University) Один точний розрахунок вартує тисячі думок експертів KMBS

Зміст Фінансисти – кілери інновацій?! 1 Гнучкість має вартість 2 Як розумно оцінювати ризикові інвестиційні проекти 3 Висновки 4

Фінансисти – кілери інновацій?! Кілери інновацій або як фінансовий інструментарій руйнує вашу здатність до нових справ - Harvard Business Review, К.Крістенсен, С.Кауфман, В.Ших (січень 2008 р.) Чому так багато талановитих та працелюбних менеджерів навіть в успішних компаніях не можуть проявити свої інноваційні здібності у повній мірі? Головне звинувачення впало на неправомірне використання методики дисконтованих грошових потоків (DCF) і критерію чистої поточної вартості (NPV) для обґрунтування інвестиційної привабливості інновацій.

Фінансисти – кілери інновацій?! Фінансові менеджери всього світу вже понад 20 років захоплюються інноваційними фінансовими теоріями, що дозволяють адекватно чисельно оцінити стратегічні можливості, які створює даний інвестиційний проект Цей тренд у фінансовій літературі називається реальні опціони (real options) Опціонний підхід до капітального бюджетування вимагає від менеджерів неабияких здібностей, вміння працювати і обговорювати проблеми в команді, мислити нестандартно та інноваційно Чи хтось казав, що фінансові менеджери не мають думати, постійно навчатися бути креативними тощо? Навчатись – корисно!

The Science of Thinking Smarter Наука мислити розумніше, Harvard Business Review, February, 2008. Дж. Медіна: Людський мозок подібний на мускули: чим більше розумової активності – тим більшим і складнішим стає ваш мозок.

Пластичність мислення Під час навчання у людей змінюється структура взаємозв’язків у мозку Причому ці фізичні зміни у нейронних мережах відбуваються протягом всього життя людини Мозок людини залишається пластичним аж до смерті Кровоносні судини мозку потребують постійних вправ, щоб залишатись у формі Люди, які займаються розумовою діяльністю мають вдвічі менше шансів захворіти хворобою Альцгеймера

Фінансисти – кілери інновацій?! Вміле застосування сучасних технік фінансової аналітики дозволяє усунути недоліки методології дисконтованих грошових потоків (DCF), про які йде мова у статті «Кілери інновацій» В одному з наступних номерів Harvard Business Review (квітень 2008) П.Срікант, менеджер з бізнес розвитку компанії DuPont дав гідну відповідь на закиди авторів цієї провокативної статті щодо фінансових менеджерів, що стримують інноваційний поступ компаній

Гнучкість має вартість Професійні менеджери твердо переконані, що операційна та стратегічна гнучкість (можливість в майбутньому змінювати курс запланованих дій, ґрунтуючись на новій інформації) є важливими елементами при плануванні та оцінці інвестиційних проектів Якою є ціна цієї гнучкості, або як гнучкість можна охарактеризувати чисельно? Які є типи гнучкості? Як вони взаємодіють?

Гнучкість має вартість Як конкурентне середовище впливає на вартість гнучкості? Яка з технік оцінки проектів (чиста поточна вартість, метод симуляцій Монте − Карло чи аналіз методом дерева рішень) може бути пристосовною до оцінки гнучкості? Розділ фінансів, який займається знаходженням відповідей на ці запитання називається наукою про реальні опціони

Гнучкість має вартість Подібно до опціонів, побудованих на звичайних фінансових активах, реальні опціони є правом без жодних зобов’язань відкинути, розширити, припинити, скоротити даний інвестиційний проект в часі або ж тимчасово перемкнутися на інший Фінансова теорія, правильно застосована, є важливою для управління у надзвичайно комплексному та ризикованому середовищі бізнесу. Опціонний аналіз забезпечує більш гнучкий підхід до оцінки наших дослідницьких інвестицій. Для мене всі рішення у бізнесі є опціонами. Д. Левент, CFO, Merc & Co

Гнучкість має вартість Дослідження в сфері реальних опціонів ґрунтувалися на їх близькості до фінансових опціонів. Компанія, розглядаючи можливість інвестування дуже нагадує володіння фінансовим кол опціоном: компанія має право, а не зобов’язання купити активи (грошовий потік від майбутніх продаж). Коли ж компанія здійснює незворотні інвестиційні витрати, то вона реалізує свій кол опціон. Отже, проблема визначення інвестиційних можливостей зводиться до того, як оптимально реалізувати цей реальний опціон. Це завдання було предметом досліджень фінансових аналітиків протягом останніх 20 років.

Гнучкість має вартість Розглядаючи інвестиції як фінансові опціони більше наголошує на ролі ризику при оцінці інвестиційних проектів, ніж на інших фінансових змінних. Виявляється, що наївна оцінка проектів методом NPV веде до надмірного консерватизму при прийнятті рішень, тобто до надмірного відхиляння привабливих інвестиційних проектів. Збільшити ймовірність прийняття інвестиційних проектів може врахування у моделі потоку інформації, зменшуючи його інформаційну невизначеність

Гнучкість має вартість Стратегія, розрахована лише на один варіант розвитку подій, – дуже ризикована справа. Сучасні компанії давно освідомили, що ігнорувати невизначеність – небезпечно. Вони активно перейшли до використання ряду методів ризик-менеджменту.

Гнучкість має вартість Усереднений показник невизначеності Дискретна невизначеність Неперервна невизначеність Оцінка проекту Метод дисконтованого грошового потоку Метод сценаріїв. Дерево рішень. Реальні опціони Метод Монте-Карло. Реальні опціони Оцінка портфеля Оптимізація Стохастичне програмування Складні задачі

Гнучкість має вартість Проблеми, які ставляться перед підрозділом бізнесу, часто пов’язані з тим, що фіксований бюджет потрібно розділити серед великої кількості проектів Простий варіант цієї проблеми розв’язується шляхом визначення стандартного відхилення і проводиться оптимізація портфеля проектів з мінімальним ризиком при заданому рівні прибутковості Що робити, коли проекти є надмірно ризиковими? Як правильно врахувати такий ризик при оцінці інвестиційного проекту?

Як розумно оцінювати ризикові інвестиційні проекти Продемонструємо елементи сценарного аналізу на прикладі фармацевтичної компанії. На кожний медичний препарат, що поступає на ринок, приблизно припадає 5000 препаратів, які не пройшли випробувань. З них 400 допускається до передклінічних випробувань, кожний другий з яких проходить випробування на людях і проходить так звані фази І та ІІ. Потім частина з них проходить клінічні випробування і кожне четверте згодом виводиться на ринок. Весь процес виводу на ринок нового препарату займає в середньому 10 років, а вартість виводу нового препарату на ринок складає від 100 до 200 мільйонів доларів, не враховуючи невдач.

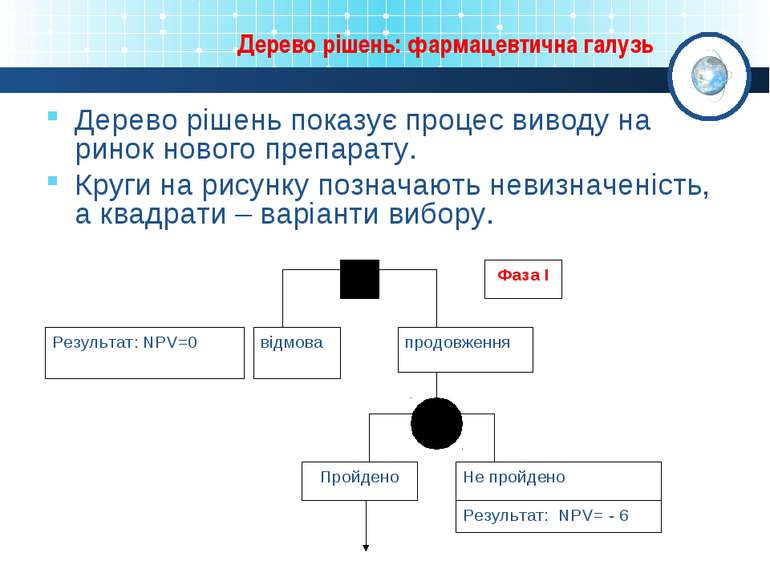

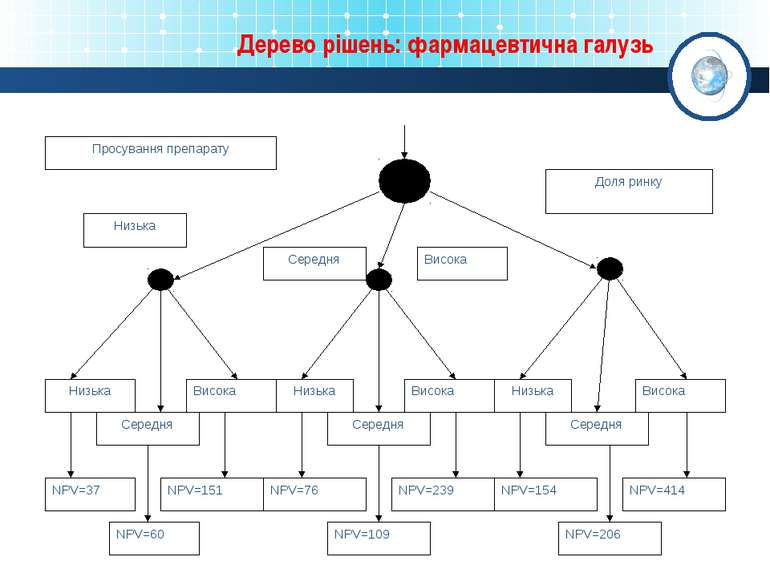

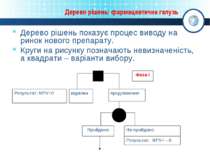

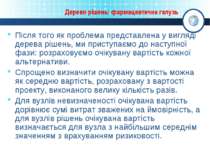

Дерево рішень: фармацевтична галузь Дерево рішень показує процес виводу на ринок нового препарату. Круги на рисунку позначають невизначеність, а квадрати – варіанти вибору. Фаза І відмова продовження Результат: NPV=0 Не пройдено Результат: NPV= - 6 Пройдено

Дерево рішень: фармацевтична галузь Відмова Результат: NPV= - 6 Продовження Пройдено Не пройдено Фаза ІІ Результат: NPV= - 17

Дерево рішень: фармацевтична галузь Продовження Відмова Пройдено Не пройдено Результат: NPV= - 17 Результат: NPV= - 34 Фаза ІІІ

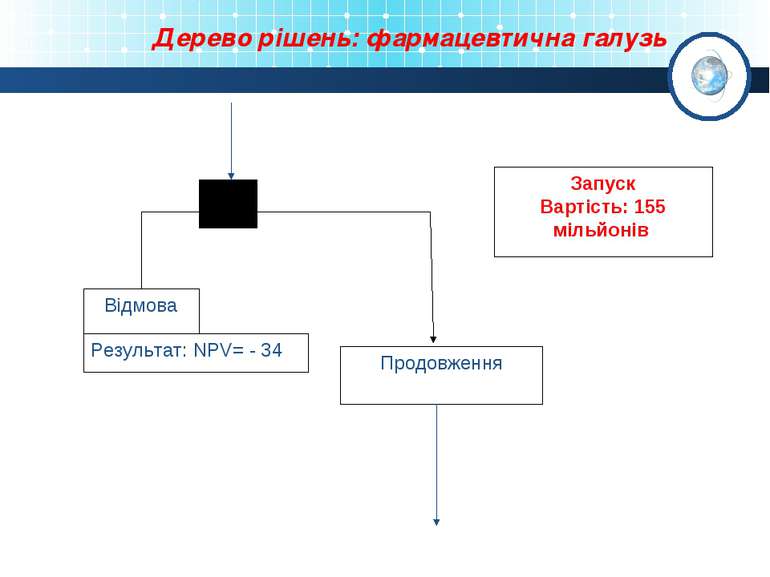

Дерево рішень: фармацевтична галузь Запуск Вартість: 155 мільйонів Продовження Відмова Результат: NPV= - 34

Дерево рішень: фармацевтична галузь Після того як проблема представлена у вигляді дерева рішень, ми приступаємо до наступної фази: розраховуємо очікувану вартість кожної альтернативи. Спрощено визначити очікувану вартість можна як середню вартість, розраховану з вартості проекту, виконаного велику кількість разів. Для вузлів невизначеності очікувана вартість дорівнює сумі витрат зважених на ймовірність, а для вузлів рішень очікувана вартість визначається для вузла з найбільшим середнім значенням з врахуванням ризиковості.

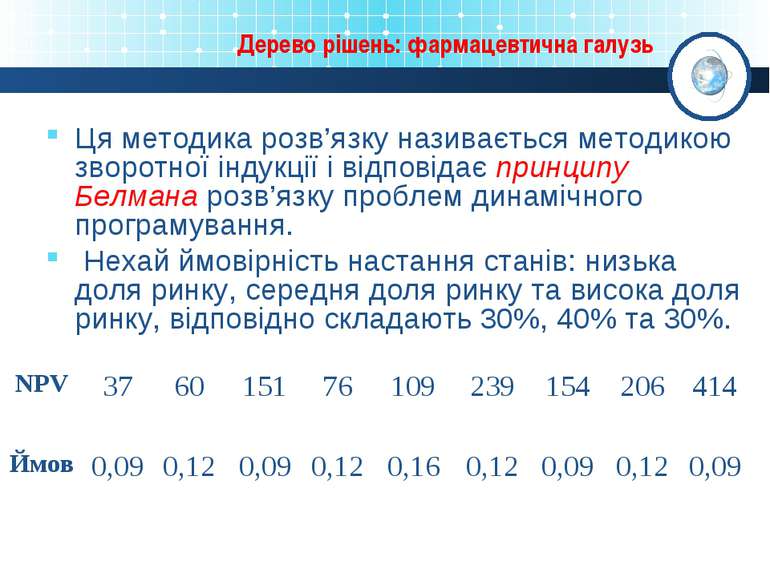

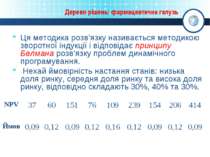

Дерево рішень: фармацевтична галузь Ця методика розв’язку називається методикою зворотної індукції і відповідає принципу Белмана розв’язку проблем динамічного програмування. Нехай ймовірність настання станів: низька доля ринку, середня доля ринку та висока доля ринку, відповідно складають 30%, 40% та 30%. NPV 37 60 151 76 109 239 154 206 414 Ймов 0,09 0,12 0,09 0,12 0,16 0,12 0,09 0,12 0,09

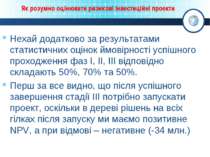

Як розумно оцінювати ризикові інвестиційні проекти Нехай додатково за результатами статистичних оцінок ймовірності успішного проходження фаз І, ІІ, ІІІ відповідно складають 50%, 70% та 50%. Перш за все видно, що після успішного завершення стадії ІІІ потрібно запускати проект, оскільки в дереві рішень на всіх гілках після запуску ми маємо позитивне NPV, а при відмові – негативне (-34 млн.)

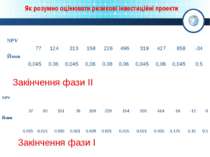

Як розумно оцінювати ризикові інвестиційні проекти Закінчення фази ІІ Закінчення фази І NPV 77 124 313 158 226 496 319 427 858 -34 Ймов 0,045 0,06 0,045 0,06 0,08 0,06 0,045 0,06 0,045 0,5 NPV 37 60 151 76 109 239 154 206 414 -16 -12 -6 Ймов 0,015 0,021 0,015 0,021 0,028 0,021 0,015 0,021 0,015 0,175 0,15 0,5

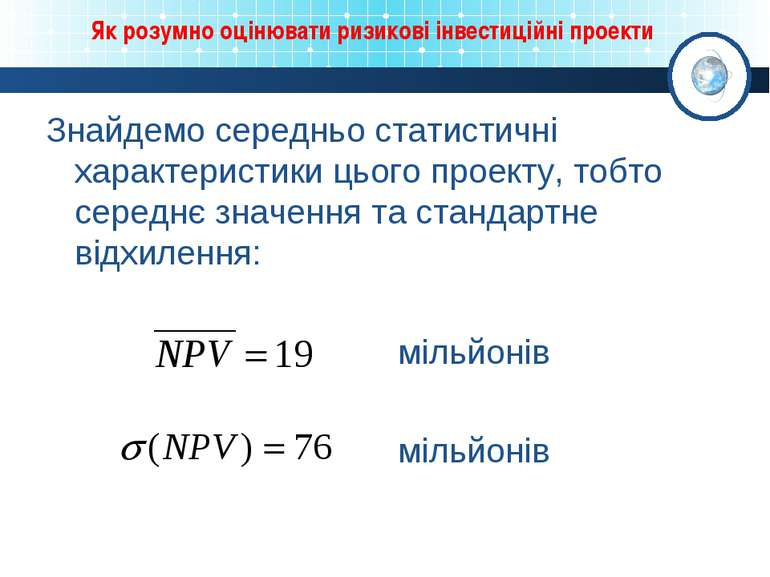

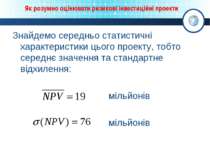

Як розумно оцінювати ризикові інвестиційні проекти Знайдемо середньо статистичні характеристики цього проекту, тобто середнє значення та стандартне відхилення: мільйонів мільйонів

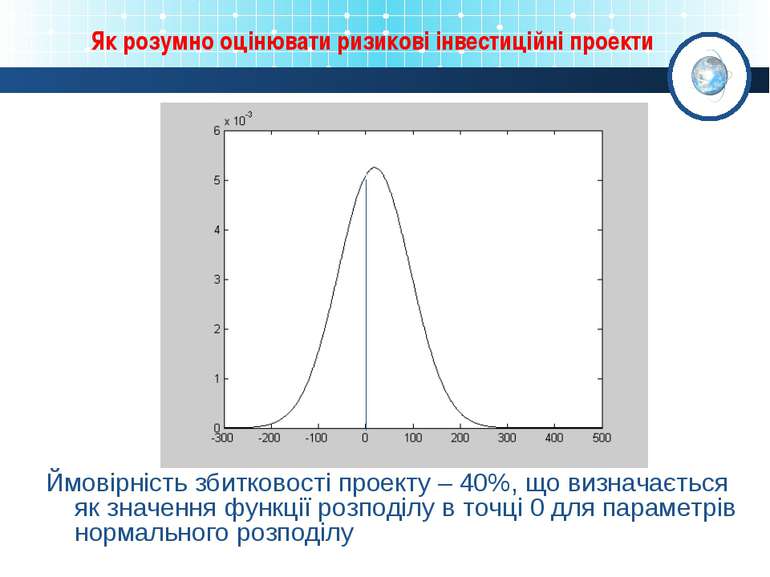

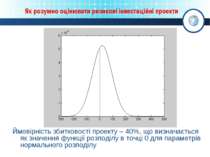

Як розумно оцінювати ризикові інвестиційні проекти Ймовірність збитковості проекту – 40%, що визначається як значення функції розподілу в точці 0 для параметрів нормального розподілу

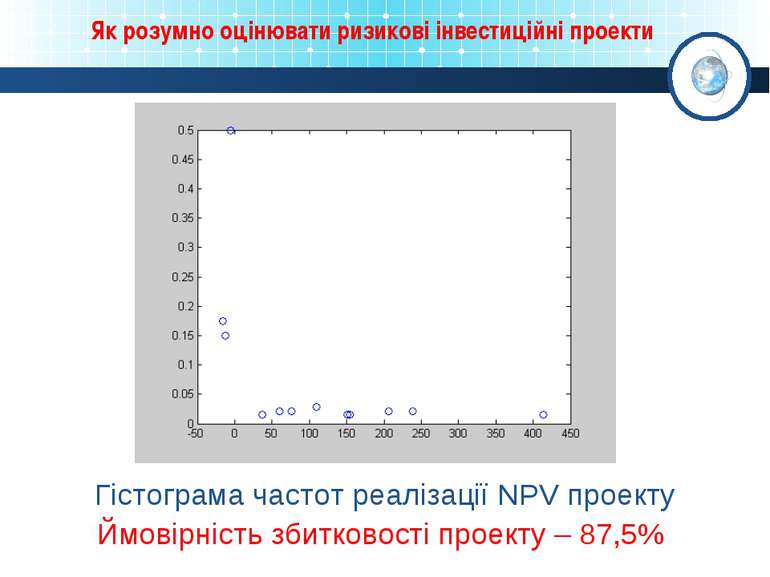

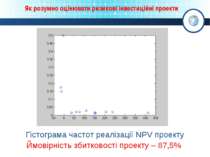

Як розумно оцінювати ризикові інвестиційні проекти Гістограма частот реалізації NPV проекту Ймовірність збитковості проекту – 87,5%

Висновки Побудова дерева рішень дозволяє нам краще зрозуміти проблему і вивести на зовні всі припущення моделі оцінки проекту. Дерева рішень – чудовий засіб для документування представлення невизначеності та ризику. Вони можуть значно підвищити продуктивність групових обговорень. Крім того, дерева рішень допомагають виробляти нові альтернативи, що збільшують цінність проектів.

Висновки Побудоване дерево рішень дозволяє менеджерам здійснювати моніторинг виконання проектів і в міру поступлення нової інформації переглядати аналіз у кожній точці. Дані аналізу про очікуване NPV та ризик-профіль проекту можуть використовуватися в процесі вибору проектів. Аналіз з допомогою дерева рішень має здатність включати інформацію про ринкові дослідження, отриману від консалтингових компаній, стратегічне бачення власників та менеджерів тощо.

Висновки Аналіз дерева рішень можна інтегрувати з методом реальних опціонів. Завдяки доступності спеціалізованого програмного забезпечення аналіз дерева рішень може використовуватись кожним менеджером, що володіє відповідними навиками користування. Немає підстав стверджувати, що фінансові менеджери є кілерами інновацій: на заваді може стояти лише їх компетентність!

Схожі презентації

Категорії