Презентація на тему:

Транснаціональні компанії і ПІІ в системі міжнародного руху капіталу

Завантажити презентацію

Транснаціональні компанії і ПІІ в системі міжнародного руху капіталу

Завантажити презентаціюПрезентація по слайдам:

Лекція 2 Транснаціональні компанії і ПІІ в системі міжнародного руху капіталу Світова фінансова система Львівська комерційна академія Кафедра міжнародних економічних відносин к.е.н., доц. Федоришин Н.Ю. Львів, 5 березня 2014 р.

ООН: Прямі інозе мні інвести ції (ПІІ; англ. Foreign direct investment (FDI)) — інвестиція, що викликає тривалий інтерес до підприємства, яке діє за межами економіки інвестора. МВФ: ПІІ — це закордонні інвестиції, величиною у понад як 10 відсотків статутного капіталу, що дає зацікавленій стороні право на участь в управлінні підприємством.

Види іноземних інвестицій: іноземна валюта; національна валюта; рухоме і нерухоме майно; акції, облігації, інші цінні папери, а також корпоративні права (права власності на частку (пай) у статутному фонді юридичної особи, виражених у конвертованій валюті; грошові вимоги та права на вимоги виконання договірних зобов'язань, які гарантовані першокласними банками і мають вартість у конвертованій валюті, підтверджену згідно з законами (процедурами) країни інвестора або міжнародними торговельними звичаями; права інтелектуальної власності, включаючи легалізовані авторські права, права на винаходи, корисні моделі, промислові зразки, знаки для товарів і послуг, ноу-хау тощо; права на здійснення господарської діяльності, включаючи права на користування надрами та використання природних ресурсів; інших цінностей відповідно до законодавства.

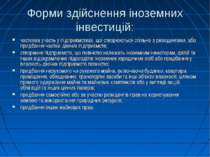

Форми здійснення іноземних інвестицій: часткова участь у підприємствах, що створюються спільно з резидентами, або придбання частки діючих підприємств; створення підприємств, що повністю належать іноземним інвесторам, філій та інших відокремлених підрозділів іноземних юридичних осіб або придбання у власність діючих підприємств повністю; придбання нерухомого чи рухомого майна, включаючи будинки, квартири, приміщення, обладнання, транспортні засоби та інші об'єкти власності, шляхом прямого одержання майна та майнових комплексів або у вигляді акцій, облігацій та інших цінних паперів; придбання самостійно або за участю резидентів прав на користування землею та використання природних ресурсів; придбання інших майнових прав.

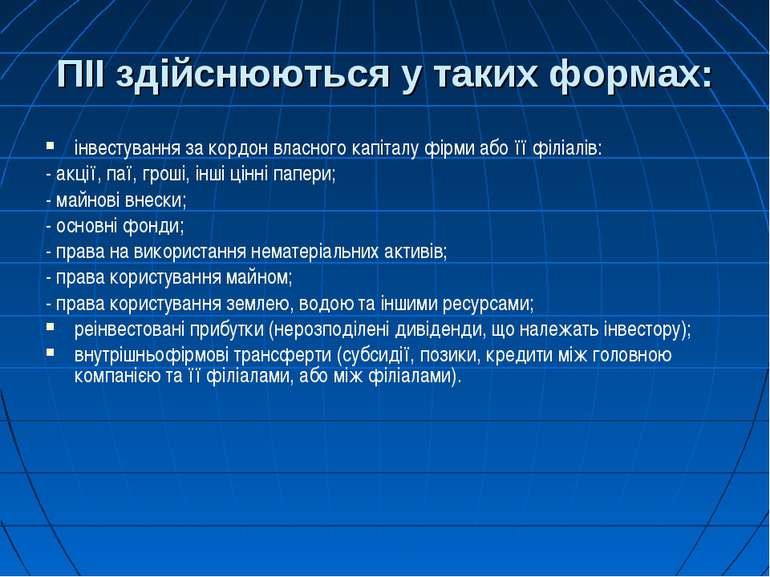

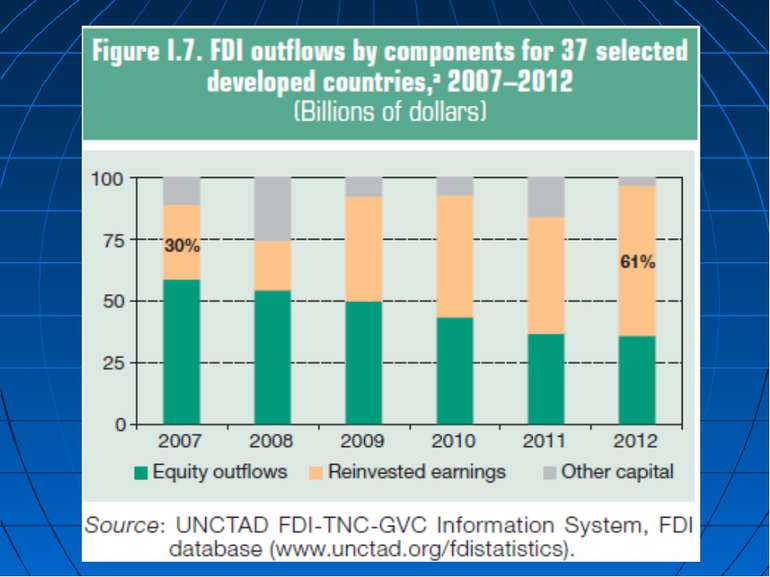

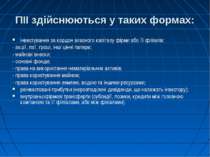

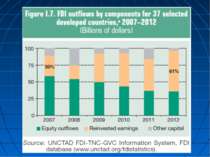

ПІІ здійснюються у таких формах: інвестування за кордон власного капіталу фірми або її філіалів: - акції, паї, гроші, інші цінні папери; - майнові внески; - основні фонди; - права на використання нематеріальних активів; - права користування майном; - права користування землею, водою та іншими ресурсами; реінвестовані прибутки (нерозподілені дивіденди, що належать інвестору); внутрішньофірмові трансферти (субсидії, позики, кредити між головною компанією та її філіалами, або між філіалами).

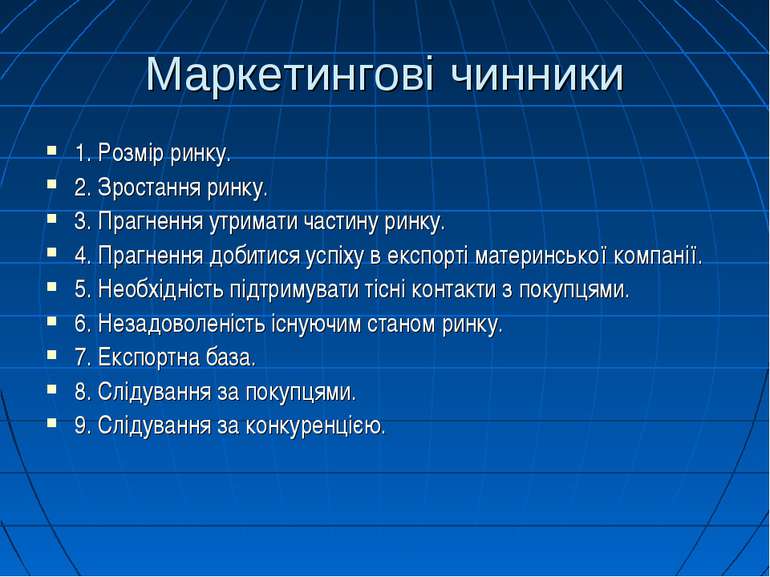

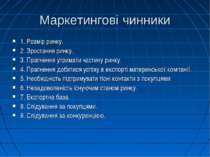

Маркетингові чинники 1. Розмір ринку. 2. Зростання ринку. 3. Прагнення утримати частину ринку. 4. Прагнення добитися успіху в експорті материнської компанії. 5. Необхідність підтримувати тісні контакти з покупцями. 6. Незадоволеність існуючим станом ринку. 7. Експортна база. 8. Слідування за покупцями. 9. Слідування за конкуренцією.

Торговельні обмеження 1. Торговельні бар'єри. 2. Надання місцевими покупцями переваги вітчизняним продуктам.

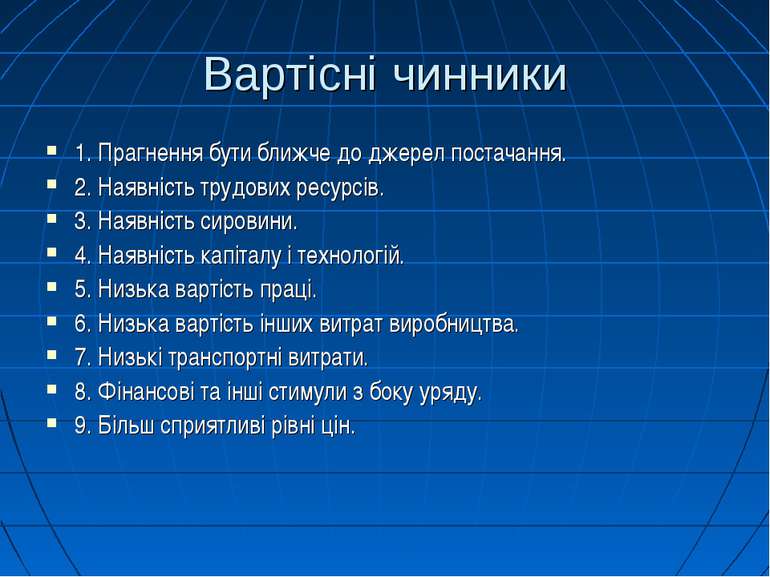

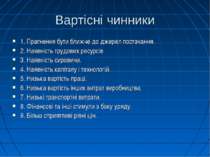

Вартісні чинники 1. Прагнення бути ближче до джерел постачання. 2. Наявність трудових ресурсів. 3. Наявність сировини. 4. Наявність капіталу і технологій. 5. Низька вартість праці. 6. Низька вартість інших витрат виробництва. 7. Низькі транспортні витрати. 8. Фінансові та інші стимули з боку уряду. 9. Більш сприятливі рівні цін.

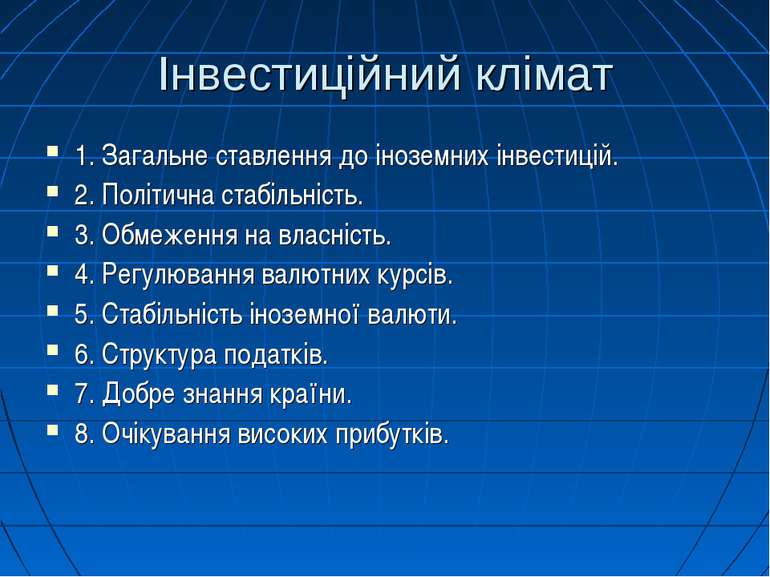

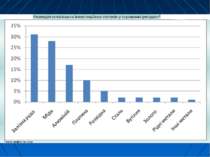

Інвестиційний клімат 1. Загальне ставлення до іноземних інвестицій. 2. Політична стабільність. 3. Обмеження на власність. 4. Регулювання валютних курсів. 5. Стабільність іноземної валюти. 6. Структура податків. 7. Добре знання країни. 8. Очікування високих прибутків.

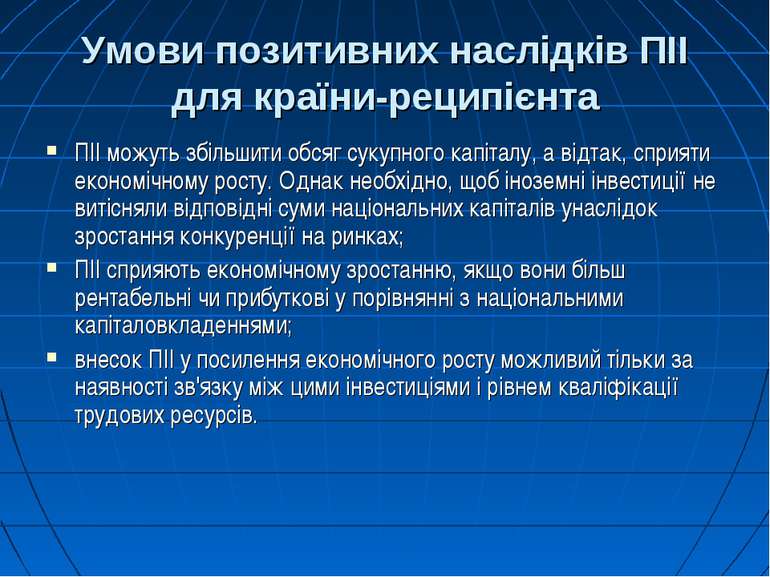

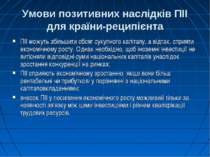

Умови позитивних наслідків ПІІ для країни-реципієнта ПІІ можуть збільшити обсяг сукупного капіталу, а відтак, сприяти економічному росту. Однак необхідно, щоб іноземні інвестиції не витісняли відповідні суми національних капіталів унаслідок зростання конкуренції на ринках; ПІІ сприяють економічному зростанню, якщо вони більш рентабельні чи прибуткові у порівнянні з національними капіталовкладеннями; внесок ПІІ у посилення економічного росту можливий тільки за наявності зв'язку між цими інвестиціями і рівнем кваліфікації трудових ресурсів.

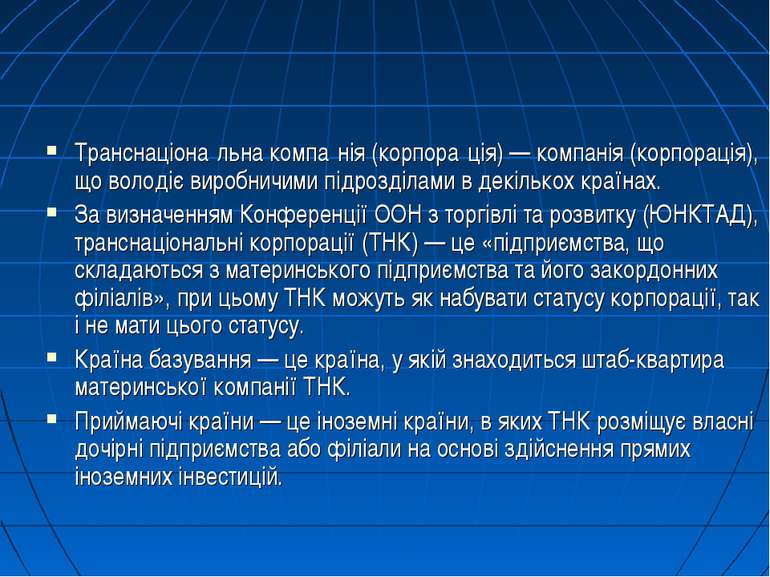

Транснаціона льна компа нія (корпора ція) — компанія (корпорація), що володіє виробничими підрозділами в декількох країнах. За визначенням Конференції ООН з торгівлі та розвитку (ЮНКТАД), транснаціональні корпорації (ТНК) — це «підприємства, що складаються з материнського підприємства та його закордонних філіалів», при цьому ТНК можуть як набувати статусу корпорації, так і не мати цього статусу. Країна базування — це країна, у якій знаходиться штаб-квартира материнської компанії ТНК. Приймаючі країни — це іноземні країни, в яких ТНК розміщує власні дочірні підприємства або філіали на основі здійснення прямих іноземних інвестицій.

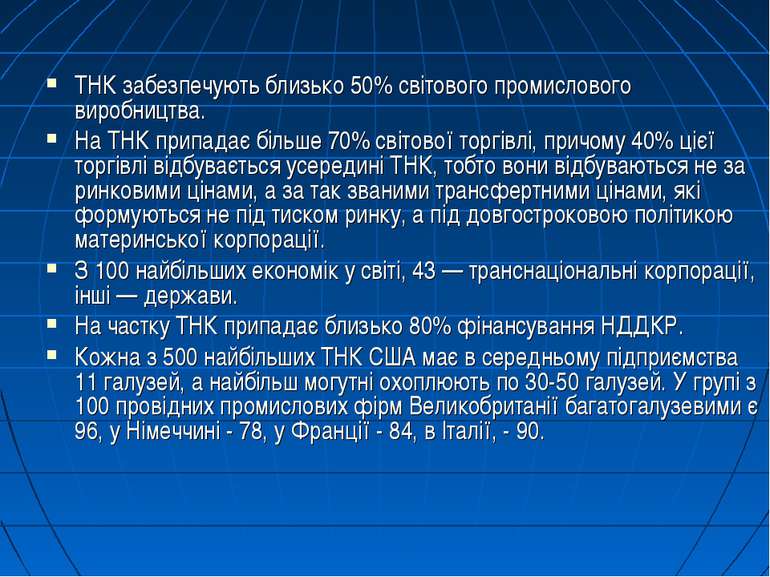

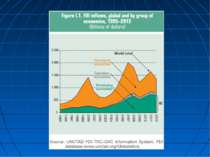

ТНК забезпечують близько 50% світового промислового виробництва. На ТНК припадає більше 70% світової торгівлі, причому 40% цієї торгівлі відбувається усередині ТНК, тобто вони відбуваються не за ринковими цінами, а за так званими трансфертними цінами, які формуються не під тиском ринку, а під довгостроковою політикою материнської корпорації. З 100 найбільших економік у світі, 43 — транснаціональні корпорації, інші — держави. На частку ТНК припадає близько 80% фінансування НДДКР. Кожна з 500 найбільших ТНК США має в середньому підприємства 11 галузей, а найбільш могутні охоплюють по 30-50 галузей. У групі з 100 провідних промислових фірм Великобританії багатогалузевими є 96, у Німеччині - 78, у Франції - 84, в Італії, - 90.

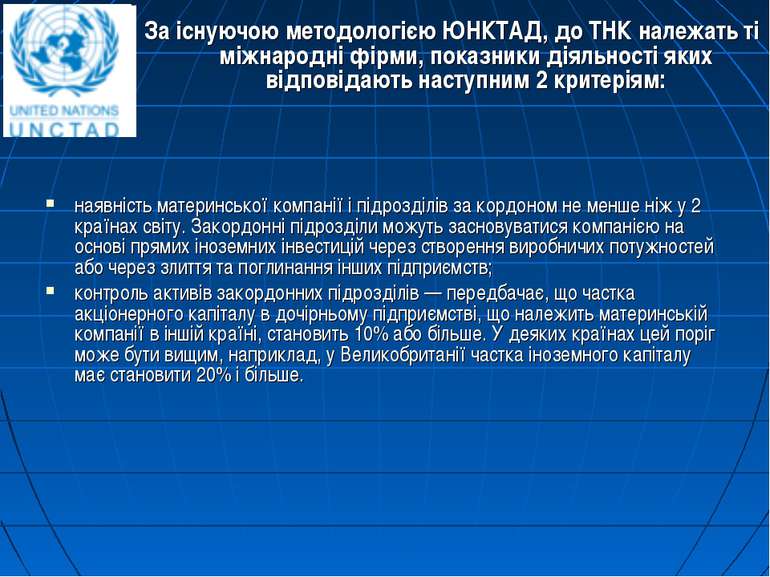

наявність материнської компанії і підрозділів за кордоном не менше ніж у 2 країнах світу. Закордонні підрозділи можуть засновуватися компанією на основі прямих іноземних інвестицій через створення виробничих потужностей або через злиття та поглинання інших підприємств; контроль активів закордонних підрозділів — передбачає, що частка акціонерного капіталу в дочірньому підприємстві, що належить материнській компанії в іншій країні, становить 10% або більше. У деяких країнах цей поріг може бути вищим, наприклад, у Великобританії частка іноземного капіталу має становити 20% і більше. За існуючою методологією ЮНКТАД, до ТНК належать ті міжнародні фірми, показники діяльності яких відповідають наступним 2 критеріям:

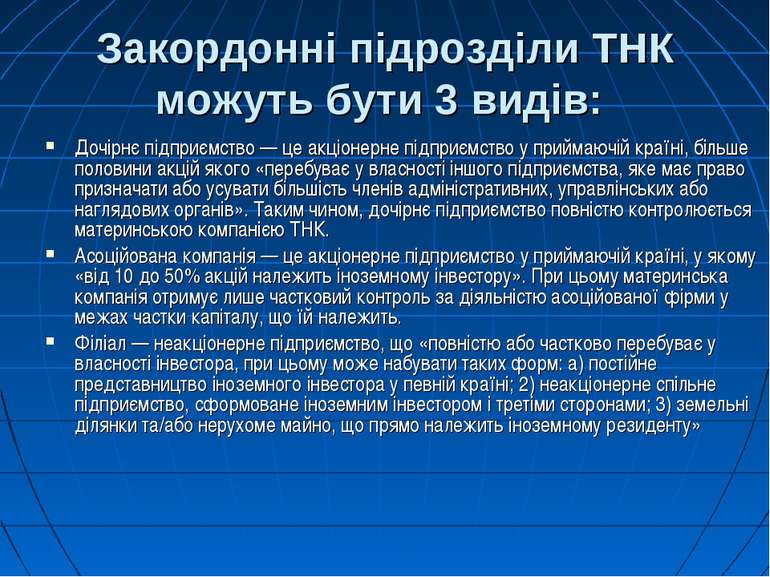

Закордонні підрозділи ТНК можуть бути 3 видів: Дочірнє підприємство — це акціонерне підприємство у приймаючій країні, більше половини акцій якого «перебуває у власності іншого підприємства, яке має право призначати або усувати більшість членів адміністративних, управлінських або наглядових органів». Таким чином, дочірнє підприємство повністю контролюється материнською компанією ТНК. Асоційована компанія — це акціонерне підприємство у приймаючій країні, у якому «від 10 до 50% акцій належить іноземному інвестору». При цьому материнська компанія отримує лише частковий контроль за діяльністю асоційованої фірми у межах частки капіталу, що їй належить. Філіал — неакціонерне підприємство, що «повністю або частково перебуває у власності інвестора, при цьому може набувати таких форм: а) постійне представництво іноземного інвестора у певній країні; 2) неакціонерне спільне підприємство, сформоване іноземним інвестором і третіми сторонами; 3) земельні ділянки та/або нерухоме майно, що прямо належить іноземному резиденту»

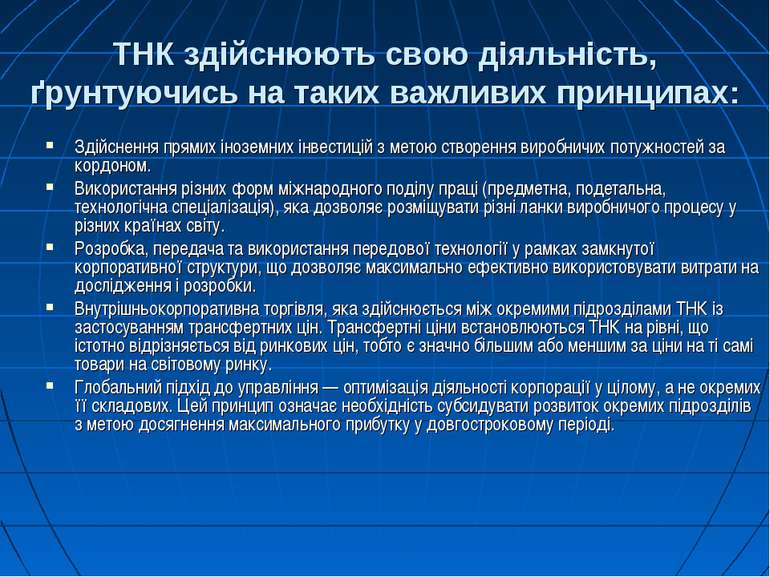

ТНК здійснюють свою діяльність, ґрунтуючись на таких важливих принципах: Здійснення прямих іноземних інвестицій з метою створення виробничих потужностей за кордоном. Використання різних форм міжнародного поділу праці (предметна, подетальна, технологічна спеціалізація), яка дозволяє розміщувати різні ланки виробничого процесу у різних країнах світу. Розробка, передача та використання передової технології у рамках замкнутої корпоративної структури, що дозволяє максимально ефективно використовувати витрати на дослідження і розробки. Внутрішньокорпоративна торгівля, яка здійснюється між окремими підрозділами ТНК із застосуванням трансфертних цін. Трансфертні ціни встановлюються ТНК на рівні, що істотно відрізняється від ринкових цін, тобто є значно більшим або меншим за ціни на ті самі товари на світовому ринку. Глобальний підхід до управління — оптимізація діяльності корпорації у цілому, а не окремих її складових. Цей принцип означає необхідність субсидувати розвиток окремих підрозділів з метою досягнення максимального прибутку у довгостроковому періоді.

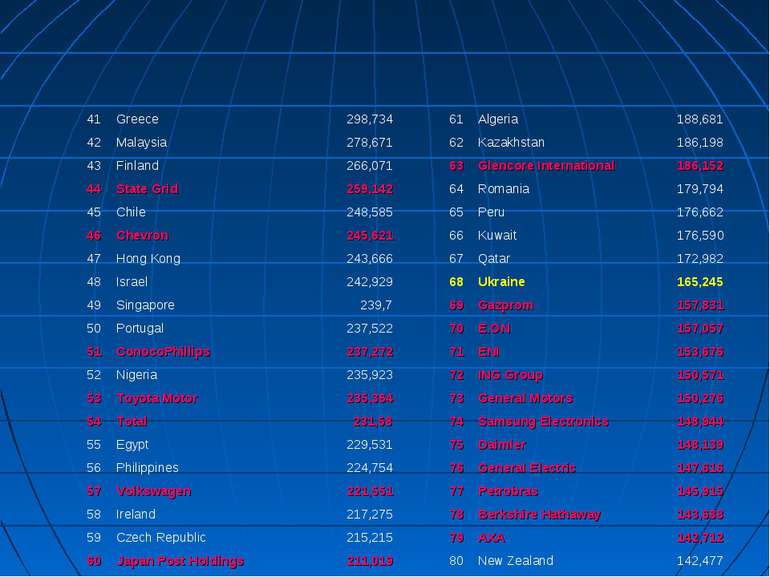

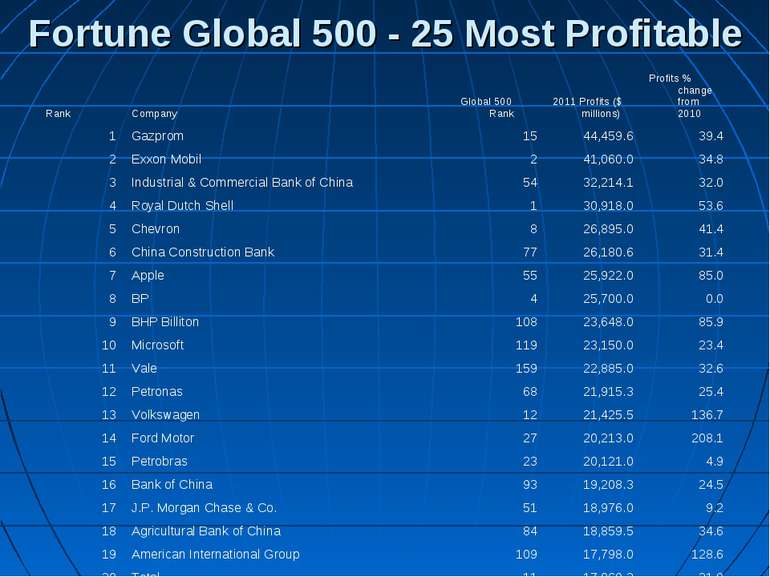

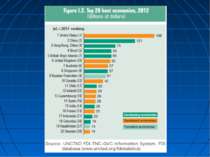

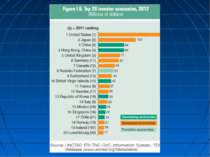

Rank Company Revenues ($ millions) Profits ($ millions) 1 Royal Dutch Shell 484,489 30,918 2 Exxon Mobil 452,926 41,060 3 Wal-Mart Stores 446,950 15,699 4 BP 386,463 25,700 5 Sinopec Group 375,214 9,453 6 China National Petroleum 352,338 16,317 7 State Grid 259,142 5,678 8 Chevron 245,621 26,895 9 ConocoPhillips 237,272 12,436 10 Toyota Motor 235,364 3,591 11 Total 231,580 17,069 12 Volkswagen 221,551 21,426 13 Japan Post Holdings 211,019 5,939 14 Glencore International 186,152 4,048 15 Gazprom 157,831 44,460

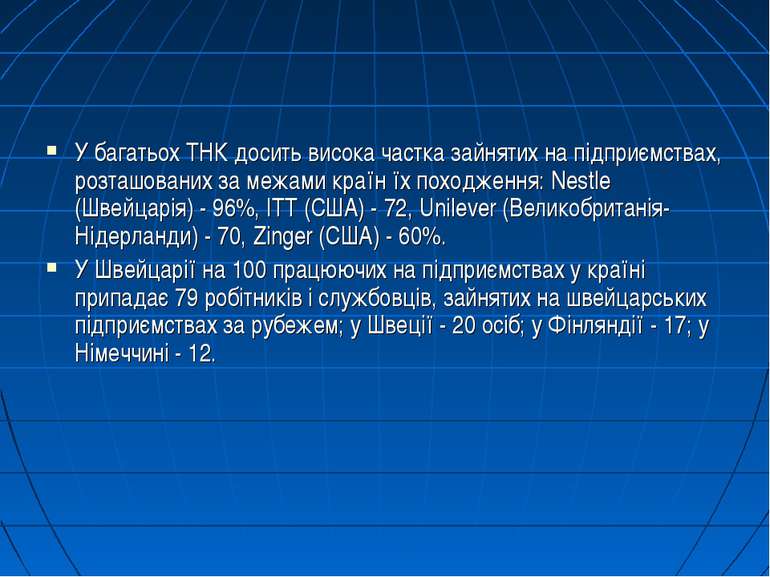

У багатьох ТНК досить висока частка зайнятих на підприємствах, розташованих за межами країн їх походження: Nestle (Швейцарія) - 96%, ІТТ (США) - 72, Unilever (Великобританія-Нідерланди) - 70, Zinger (США) - 60%. У Швейцарії на 100 працюючих на підприємствах у країні припадає 79 робітників і службовців, зайнятих на швейцарських підприємствах за рубежем; у Швеції - 20 осіб; у Фінляндії - 17; у Німеччині - 12.

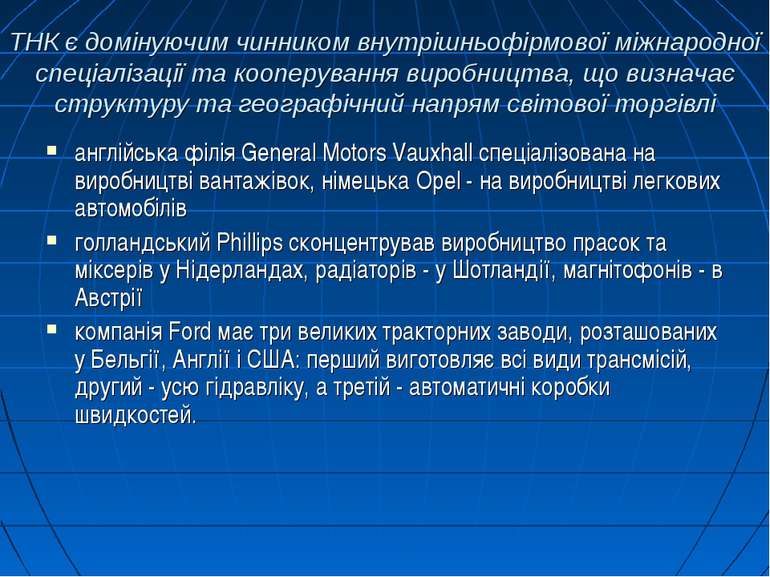

ТНК є домінуючим чинником внутрішньофірмової міжнародної спеціалізації та кооперування виробництва, що визначає структуру та географічний напрям світової торгівлі англійська філія General Motors Vauxhall спеціалізована на виробництві вантажівок, німецька Opel - на виробництві легкових автомобілів голландський Phillips сконцентрував виробництво прасок та міксерів у Нідерландах, радіаторів - у Шотландії, магнітофонів - в Австрії компанія Ford має три великих тракторних заводи, розташованих у Бельгії, Англії і США: перший виготовляє всі види трансмісій, другий - усю гідравліку, а третій - автоматичні коробки швидкостей.

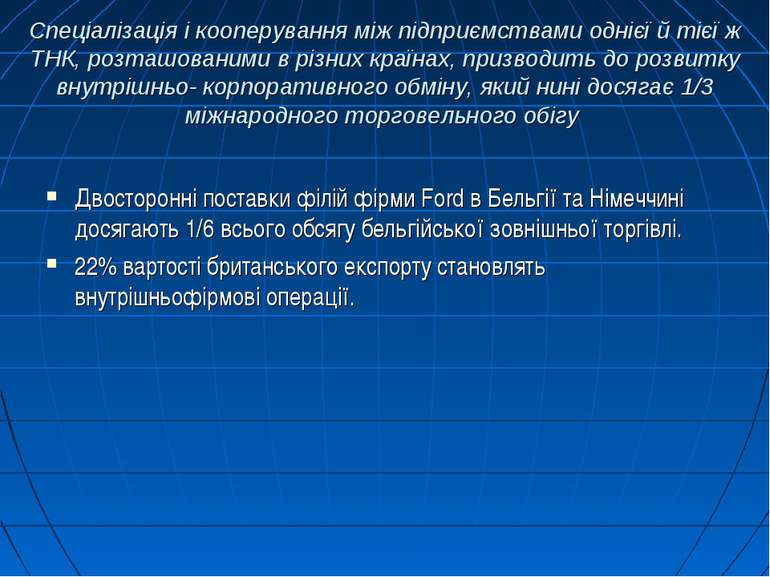

Спеціалізація і кооперування між підприємствами однієї й тієї ж ТНК, розташованими в різних країнах, призводить до розвитку внутрішньо- корпоративного обміну, який нині досягає 1/3 міжнародного торговельного обігу Двосторонні поставки філій фірми Ford в Бельгії та Німеччині досягають 1/6 всього обсягу бельгійської зовнішньої торгівлі. 22% вартості британського експорту становлять внутрішньофірмові операції.

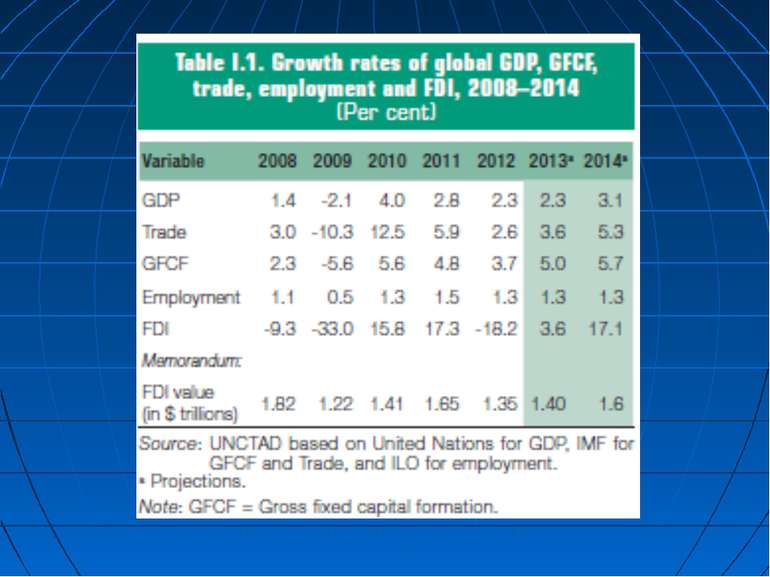

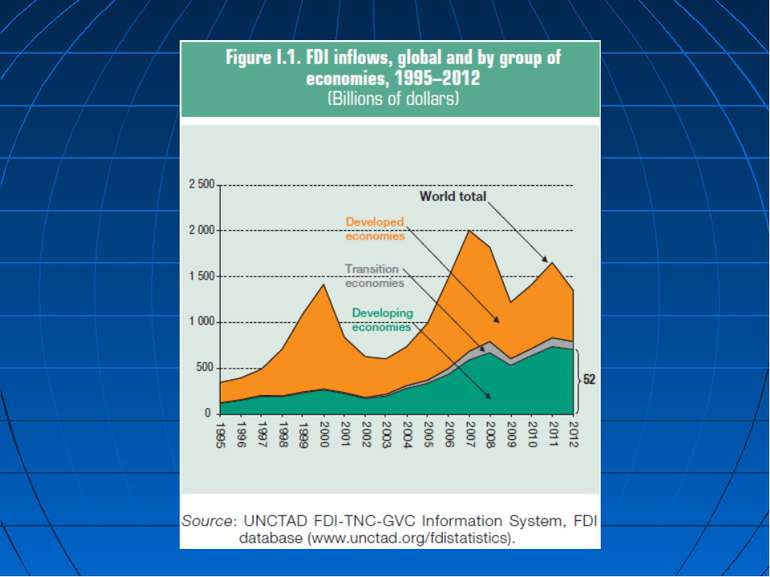

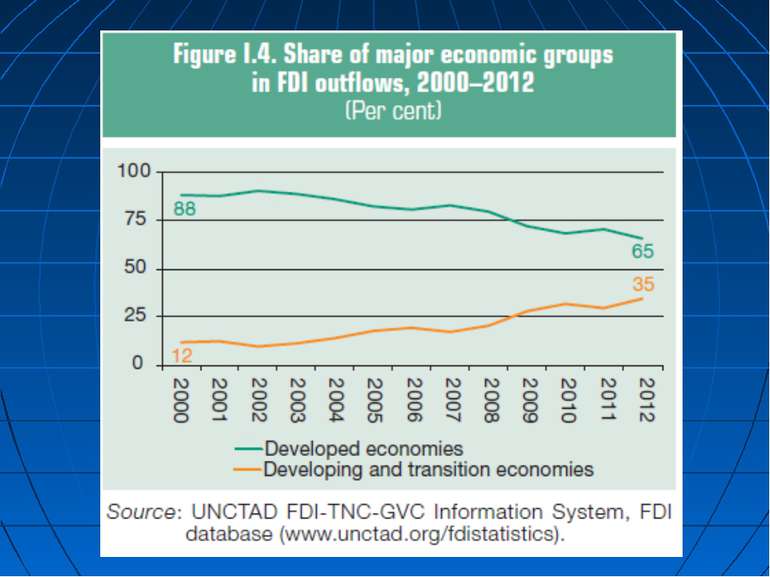

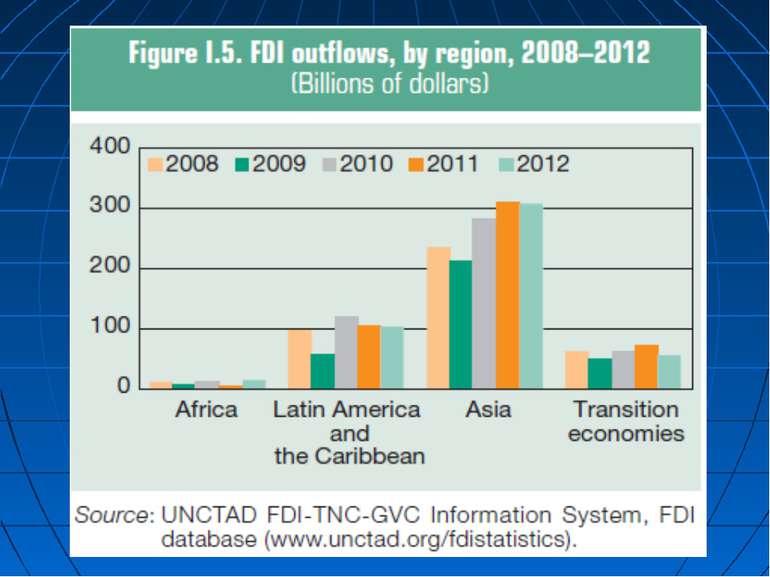

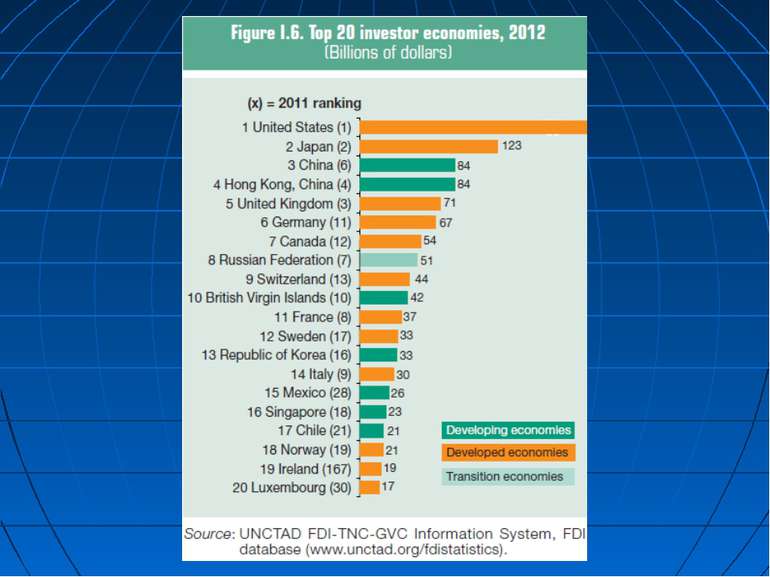

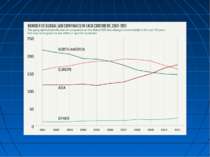

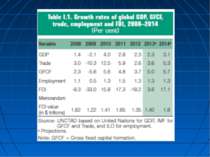

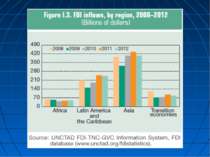

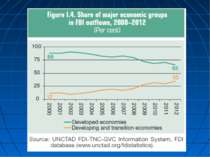

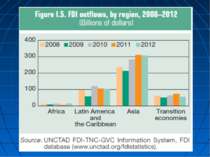

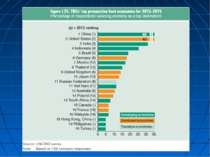

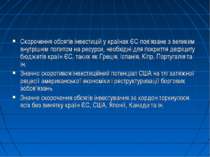

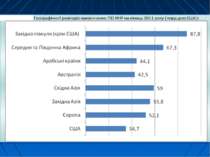

Скорочення обсягів інвестицій у країнах ЄС пов’язане з великим внутрішнім попитом на ресурси, необхідні для покриття дефіциту бюджетів країн ЄС, таких як Греція, Іспанія, Кіпр, Португалія та ін. Значно скоротився інвестиційний потенціал США на тлі затяжної рецесії американської економіки і реструктуризації боргових зобов’язань. Значне скорочення обсягів інвестування за кордон торкнулося всіх без винятку країн ЄС, США, Японії, Канади та ін.

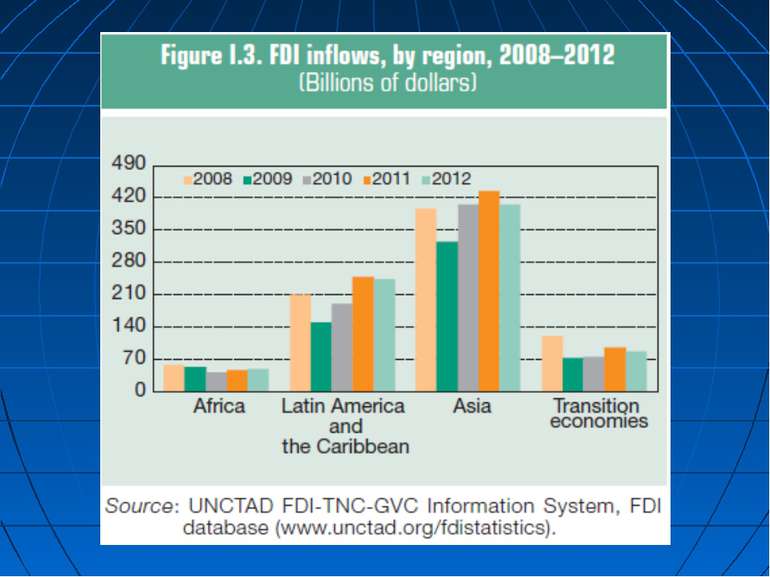

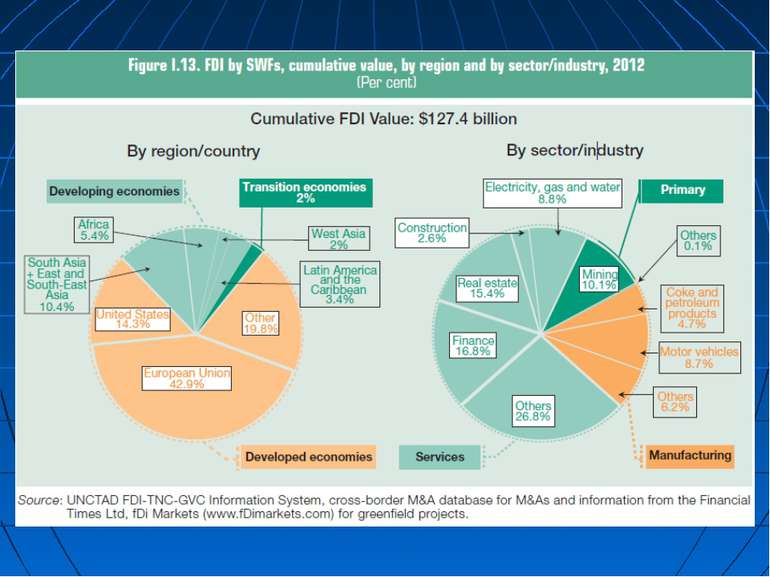

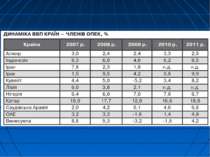

Розвиток нафтовидобувних країн не був зумовлений модернізацією економіки та освоєнням нових галузей виробництва, а будувався на активному використанні власних природних ресурсів (видобувної промисловості) і вдалій ринковій кон’юнктурі → істотний перерозподіл світових фінансових ресурсів. Країни — члени ОПЕК контролюють майже 49% світових запасів природного газу та 81,3% запасів нафти. Загальний оборот ісламської фінансової індустрії у світі перевищує 1 трлн. дол., а до 2015 року ця цифра може зрости до 2,8 трлн. Феномен активного розвитку «ісламського банкінгу» пояснюється тим, що в період світової фінансової кризи класичні банки зазнавали збитків, а ісламські практично не постраждали, при цьому постійно зіштовхуючись із проблемою надлишкової ліквідності через перегрів економік нафтовидобувних країн нафтодоларами. Нафтовидобувні країни почали активно освоювати провідні світові фінансові центри і реалізовувати там великомасштабні проекти. Так, Великобританія одержала пальму першості в освоєнні інвестицій нафтовидобувних країн на території ЄС. На ринку фінансових послуг Великобританії створений і функціонує Британський ісламський банк (IBB), практично в кожній галузі присутні інвестори з арабських країн. Також ісламські інвестиції поступово проникають і в країни СНД, з яких саме Казахстан найактивніше залучає інвестиції нафтовидобувних країн.

Відомим приватним інвестором є принц Саудівської Аравії Валід бін Талал, що володіє акціями провідних світових компаній: General Motors, Citigroup, News Corporation, Procter&Gamble, Hewlett-Packard, Pepsico, Time Warner і Walt Disney, Apple, Twitter. Шейх з ОАЕ Хамад бін Хамдан Аль Нахьян (відомий як Райдужний Шейх) володіє однією з найбільших колекцій автомобілів у світі. Шейх Дубаю Хамдан ібн Мохамед ібн Рашид Аль-Мактум розглядає можливість придбати в найближчому майбутньому частину акцій гранда італійського футболу ФК «Мілан» і т.ін.

Арабські, китайські та європейські мультимільярдери «перегріли» футбольний ринок, довівши його до точки кипіння. Златан Ібрагімовіч та Дідьє Дрогба, щороку отримують 12,5 та 12 млн євро відповідно. Причиною цього є нафтодолари, які хлинули у світовий футбол, і бажання багатьох людей задовольнити свої амбіції завдяки футбольним клубам. «Забезпечте 10% прибутку, і капітал згоден на будь-яке застосування, при 20% він стає пожвавленим, при 50% готовий зламати собі голову, при 100% він зневажає всі людські закони, при 300% немає такого злочину, на який він не ризикнув би піти, навіть під страхом шибениці». Мішель Платіні: план фінансового fair play: до кінця сезону 2014-2015 всі клуби континенту мають стати рентабельними. І поки УЄФА шукатиме нові шляхи для «зрівнялівки», черговий Ето’О зароблятиме за рік суму, що дорівнює ВВП Танзанії…

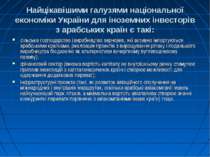

Найцікавішими галузями національної економіки України для іноземних інвесторів з арабських країн є такі: сільське господарство (виробництво зернових, які активно імпортуються арабськими країнами, реалізація проектів з вирощування ріпаку і подальшого виробництва біодизелю як альтернативи вичерпному вуглеводневому паливу); фінансовий сектор (висока вартість капіталу на внутрішньому ринку стимулює приплив інвестицій з капіталонасичених країн і створює можливості для одержання додаткових переваг); інфраструктурні проекти (такі, як розвиток авіаційного сполучення на міжнародних і внутрішніх маршрутах, оскільки арабські авіакомпанії мають найсучасніший парк літаків, а мінімальна вартість авіапалива створює значні конкурентні переваги порівняно з авіакомпаніями інших країн) тощо.

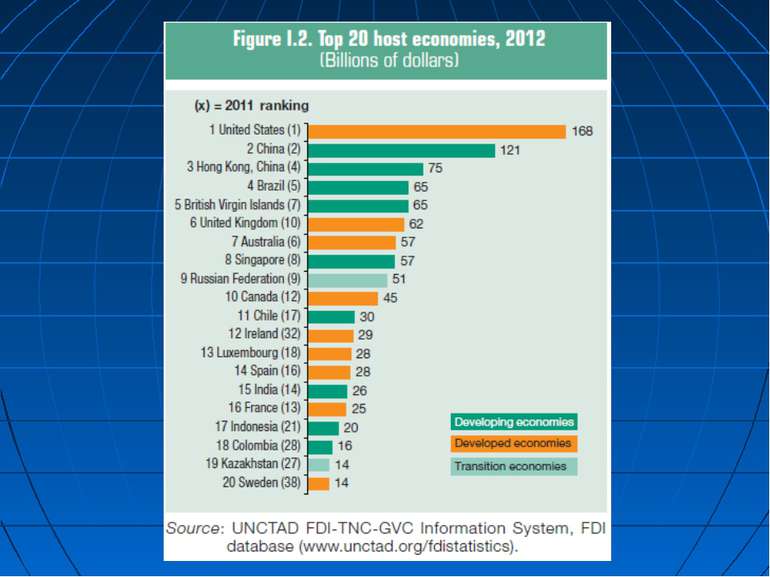

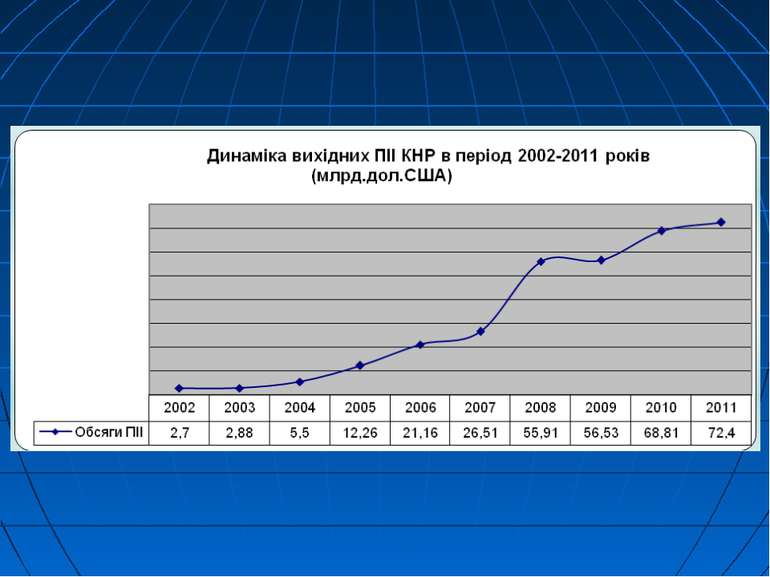

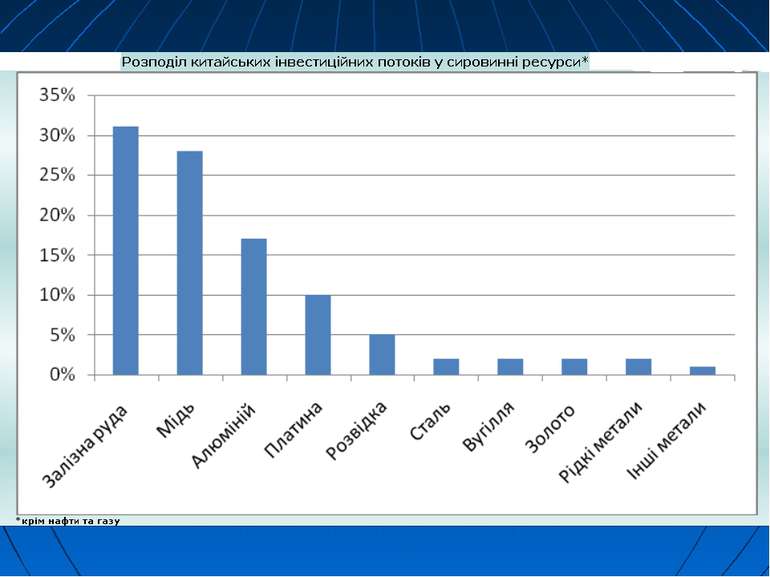

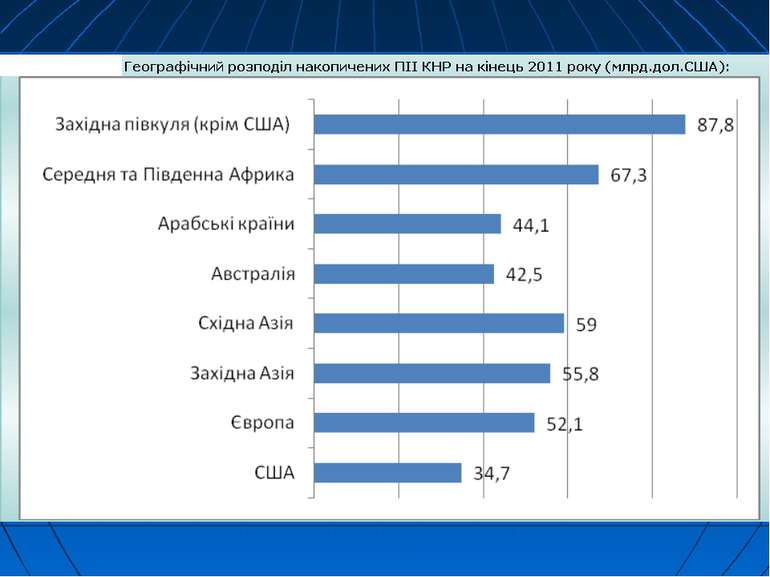

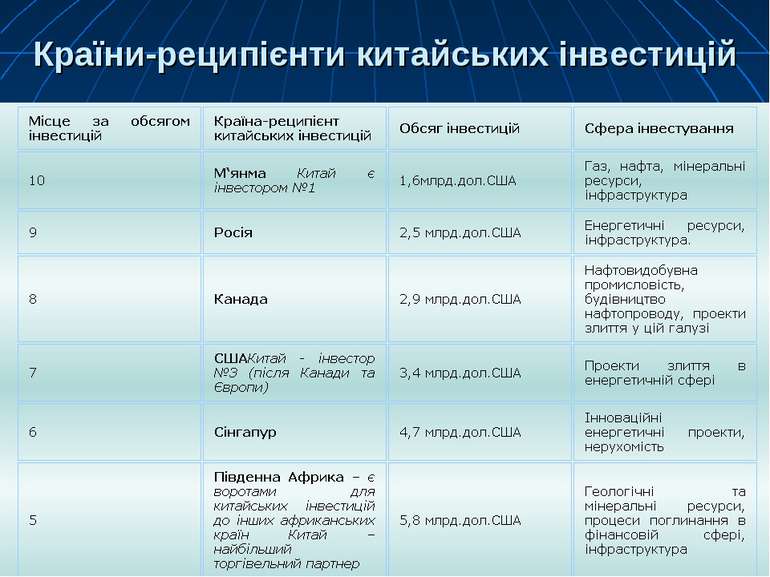

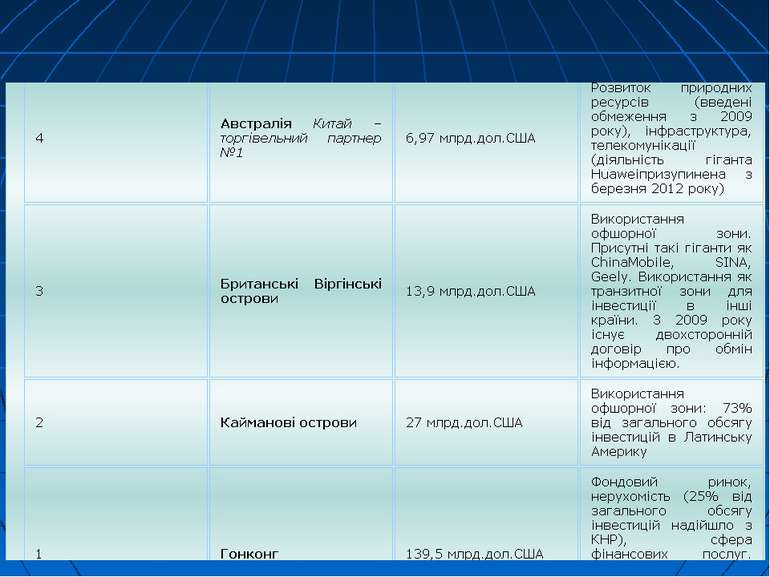

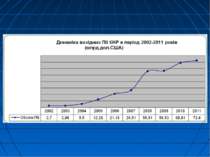

Економіка КНР, що показує стрімке зростання, потребує великих ресурсів для підтримки цього зростання. Існує важливий причинно-наслідковий зв‘язок між інвестуванням за кордон та диверсифікацією валютних резервів КНР, що на кінець 2012 року становили 3 трлн дол.США (1,2 трлн дол. вкладені в держоблігації США, приблизно 25% резервів в європейській валюті). Китай наполягає на виконанні своїх умов в обмін на великі капіталовкладення в економіку. Прикладом є покупка активів проблемних країн Єврозони – Греції, Іспанії, Португалії на мільярди доларів. В обмін висунуто вимоги: вільні умови для китайських інвестицій, зняття обмежень на експорт високотехнологічної продукції з ЄС в Китай, визнання китайської економіки як ринкової.

Схожі презентації

Категорії