Презентація на тему:

Теорія інвестицій

Завантажити презентацію

Теорія інвестицій

Завантажити презентаціюПрезентація по слайдам:

1. Вступ 1.1 Інвестиційне середовище Пов’язане з тим, як інвестор приймає рішення щодо вибору цінних паперів, обсягів та термінів купівлі чи продажу. 1.1.1 Цінні папери Цінні папери – це контракти котрі мають різну доходність та ризик. Короткотермінові державні цінні папери (T-Bills) Короткотермінова позичка державному казначейству. Термін обігу – до одного року (91, 182 чи 364 днів); T-Bills фактично є безризиковими. 1-3

Довготермінові державні облігації (T-Bonds) Довготермінова позичка державному казначейству. Термін оббігу – від одного року до 30. T-Bonds є досить ризиковими Довготермінові корпоративні облігації Довготермінова позичка корпорації. Більш ризикові ніж T-Bonds. 1-4

Звичайні акції Згода корпорації (компанії) періодично виплачувати дивіденди. Звичайні акції є більш доходними ніж довготермінові бони і одночасно більш ризикові. Похідні цінні папери (деривативи) Дериватив – це цінний папір цінність якого залежить від цінності іншого цінного паперу. Опціон (напр. кол опціон на IBM); Ф’ючерс (напр. ф’ючерсний контракт на нафту); Форвард (напр. форвардний контракт на англійський фунт); Інвестиції в деривативи можуть бути дуже ризикованими. 1-5

Доходність Процентна зміна в ціні цінного паперу за певний проміжок часу. Приклад 1.1 31.05.2002 ви купили 100 акцій Microsoft за ціною $50.91. Через місяць ви продали акції за ціною $54.70. Який ваш дохід? Одномісячна доходність на акцію Microsoft дорівнює 7.4% (= 54.70 / 50.91 -1). Тобто, ви заробили 7.4 центи на кожен інвестований в Microsoft долар. 1.1.2 Доходність та ризик 1-6

Ризик Показує можливість того, що реальний дохід цінного паперу може бути відмінним від його очікуваного доходу. Будемо використовувати стандартне відхилення (чи дисперсію) як кількісний вираз ризику. Стандартне відхилення вказує наскільки випадкова величина відхиляється від її очікуваного значення (мат. сподівання). 1-7

Приклад 1.2 Припустимо, умови попереднього прикладу. Ви плануєте продати ваші акції через два місяці, тобто 31.07.2002 і отримати 2% доходу. Нажаль, в цей день ціна акції Microsoft опустилась до $47.98. Ви змушені були продавати, який ваш дохід? Дохід складе -5.8% (= 47.98 / 50.91 -1). Тобто, ви втратили 5.8 центи на кожен інвестований в Microsoft долар. 1-8

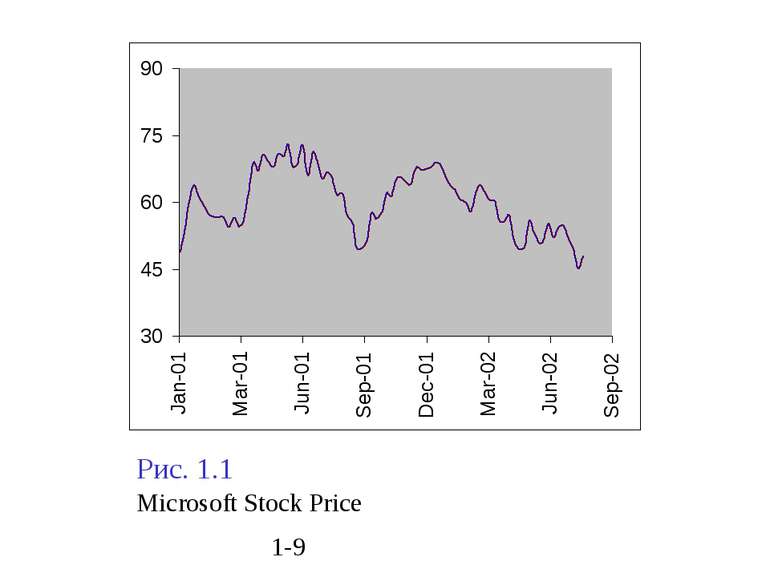

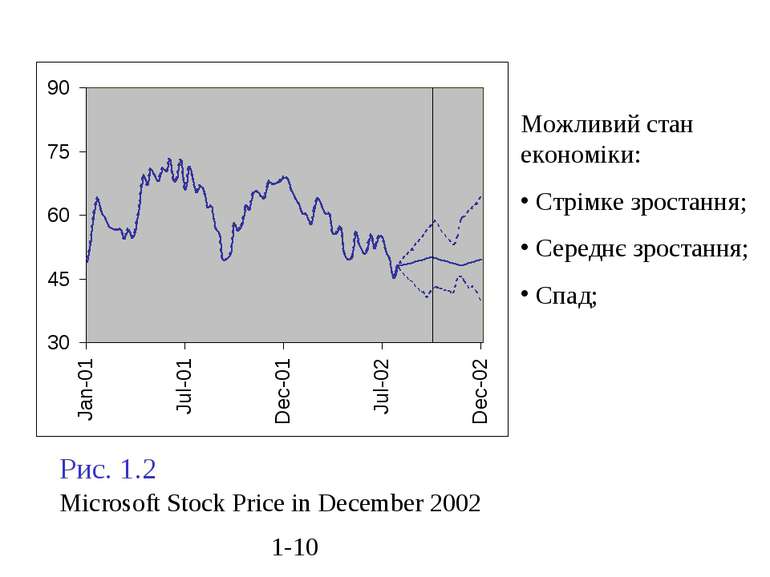

Рис. 1.2 Microsoft Stock Price in December 2002 Можливий стан економіки: Стрімке зростання; Середнє зростання; Спад; 1-10

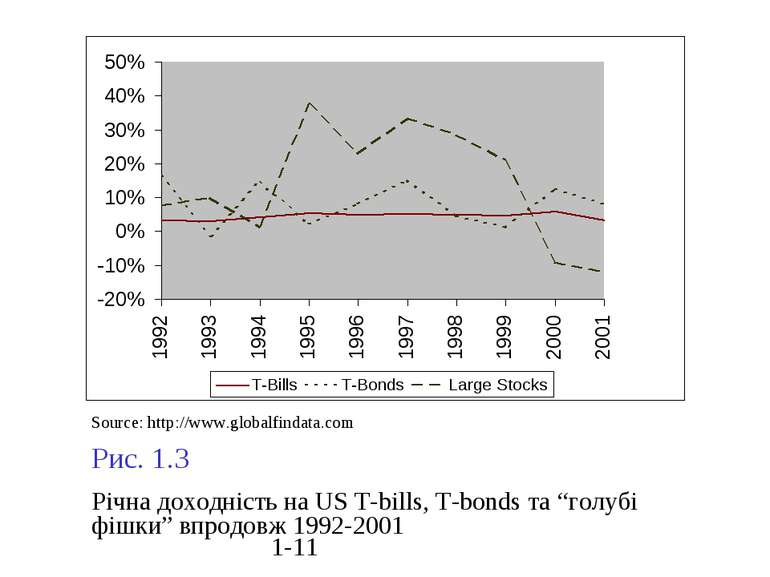

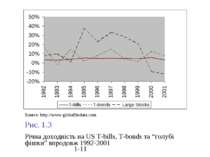

Рис. 1.3 Річна доходність на US Т-bills, T-bonds та “голубі фішки” впродовж 1992-2001 Source: http://www.globalfindata.com 1-11

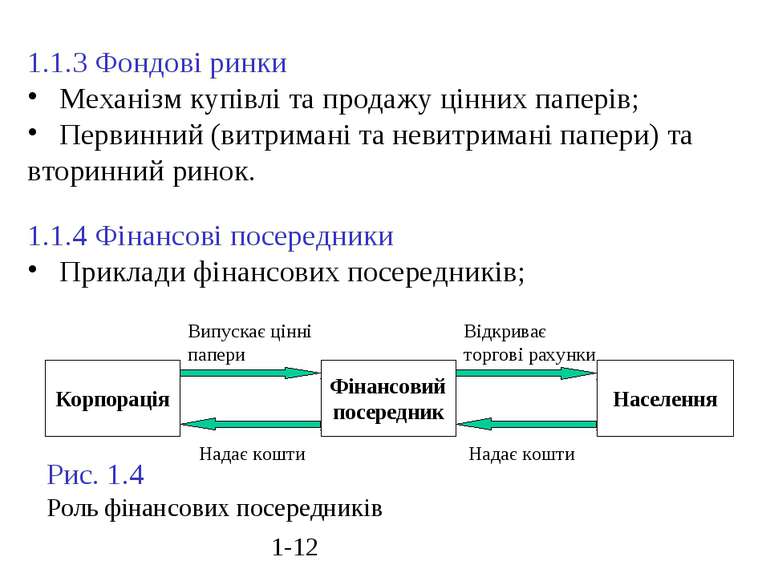

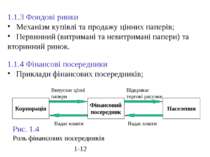

Фінансовий посередник Населення Корпорація Випускає цінні папери Відкриває торгові рахунки Надає кошти Надає кошти 1.1.4 Фінансові посередники Приклади фінансових посередників; Рис. 1.4 Роль фінансових посередників 1.1.3 Фондові ринки Механізм купівлі та продажу цінних паперів; Первинний (витримані та невитримані папери) та вторинний ринок. 1-12

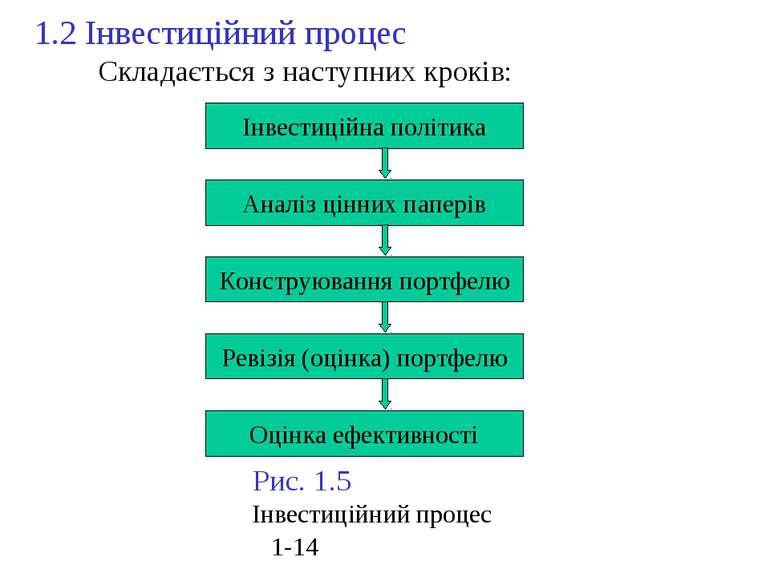

1.2 Інвестиційний процес Складається з наступних кроків: Інвестиційна політика Аналіз цінних паперів Конструювання портфелю Ревізія (оцінка) портфелю Оцінка ефективності Рис. 1.5 Інвестиційний процес 1-14

1.2.1 Визначення інвестиційної політики Цілі інвестування (ризик чи доходи); Визначення складових частин портфелю; Визначення стилю менеджменту (активний чи пасивний менеджмент). Приклад Індексний фонд Vanguard 500 “має за мету слідувати індексу Standard & Poor’s 500 Composite Stock Price Index.” Завдання для менеджера Fidelity Asset “інвестувати 50% фондів в акції, 40% -- в бони і 10% - в ринок грошей. 1-15

1.2.2 Аналіз цінних паперів Вибір цінних паперів для інвестування; Фундаментальний чи Технічний аналіз. Приклад Фонд Fidelity Magellan “використовує фундаментальний аналіз кожної корпорації, її позиції в індустрії, ринкові та економічні умови аби зробити інвестицію.” 1-16

1.2.3 Конструювання портфелю Скільки інвестувати в кожен з цінних паперів; Диверсифікація; Термін інвестиції. 1-18

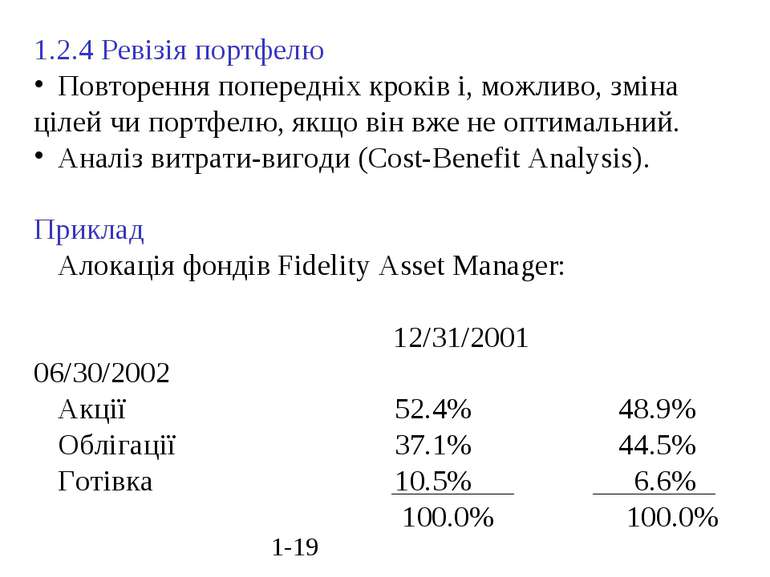

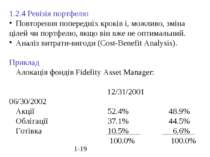

1.2.4 Ревізія портфелю Повторення попередніх кроків і, можливо, зміна цілей чи портфелю, якщо він вже не оптимальний. Аналіз витрати-вигоди (Cost-Benefit Analysis). Приклад Алокація фондів Fidelity Asset Manager: 12/31/2001 06/30/2002 Акції 52.4% 48.9% Облігації 37.1% 44.5% Готівка 10.5% 6.6% 100.0% 100.0% 1-19

1.2.5 Оцінка ефективности портфелю Як портфель себе поводив впродовж певного періоду? Отримані доходи у порівнянні до можливого ризику; Бенчмаркінг. Читання Розділ 1 в Інвестиції (с. 1-17). Задачі Розділ 1 питання: 3, 4 і 5 (с. 17). Додаткове читання (не обов’язкове) Технічний аналіз: Секція 23.4 в Інвестиції (с. 807-813). 1-20

Схожі презентації

Категорії