Презентація на тему:

Ознайомчий семінар Управління операційним ризиком на підприємстві

Завантажити презентацію

Ознайомчий семінар Управління операційним ризиком на підприємстві

Завантажити презентаціюПрезентація по слайдам:

Ознайомчий семінар Управління операційним ризиком Нільс Льондорф, Томас Портман Київ Проект фінансується Європейським Союзом Виконавець проекту – консорціум компаній на чолі з ТЕКНІТАС gggggggggg * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

Текст презентації підготовлено Нільсом Льондорфом та Томасом Портманом за підтримки Європейського Союзу. Зміст презентації віддзеркалює точку зору автора, яка може не збігатись з позицією Європейської Комісії. Будь-яка частина презентації може використовуватись спеціалістами фінансових установ – учасниками даного семінару – безпосередньо за місцем роботи без отримання попереднього дозволу, але з обов’язковим посиланням на автора цієї презентації і спонсорів Проекту. * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

1.1 Управління операційними ризиками – принципи та труднощі Анатомія операційних ризиків – операційний ризик як складова частина загальної системи управління ризиками Труднощі управління операційним ризиком – забезпечення дієвого використання даних, що стосуються операційного ризику Пом’якшення ризику як дієвий засіб управління операційним ризиком Управління операційним ризиком у банку – 4 приклади 1.2 Угода Базель II і регулятивний підхід до управління операційним ризиком Три підходи в рамках Базель ІІ до обчислення розміру економічного капіталу при управління операційним ризиком Інші законодавчо-нормативні документи (Закон Сарбейнса-Окслі, розділ 404 та інші положення) Підхід до операційного ризику, що використовується рейтинговими агенціями 1.3 Труднощі управління операційним ризиком в іпотечному кредитуванні Бізнес ризики, ризики бізнес-процесів, людський чинник, зовнішні ризики Операційні ризики, що є специфічними для Української системи іпотечного кредитування 1.4 Дієві підходи / засоби управління операційним ризиком – будова системи управління операційним ризиком 1.5 Ситуаційна вправа: управління операційним ризиком, спричиненим мінливістю курсу обміну валют 1.6 Семінар з самооцінки операційного ризику та планування управління/пом’якшення операційного ризику План презентації * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

1.1 Управління операційними ризиками – принципи та труднощі Анатомія операційних ризиків – операційний ризик як складова частина загальної системи управління ризиками Труднощі управління операційним ризиком – забезпечення дієвого використання даних, що стосуються операційного ризику Пом’якшення ризику як дієвий засіб управління операційним ризиком Обмін інформацією про операційний ризик у банку: 4 приклади * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

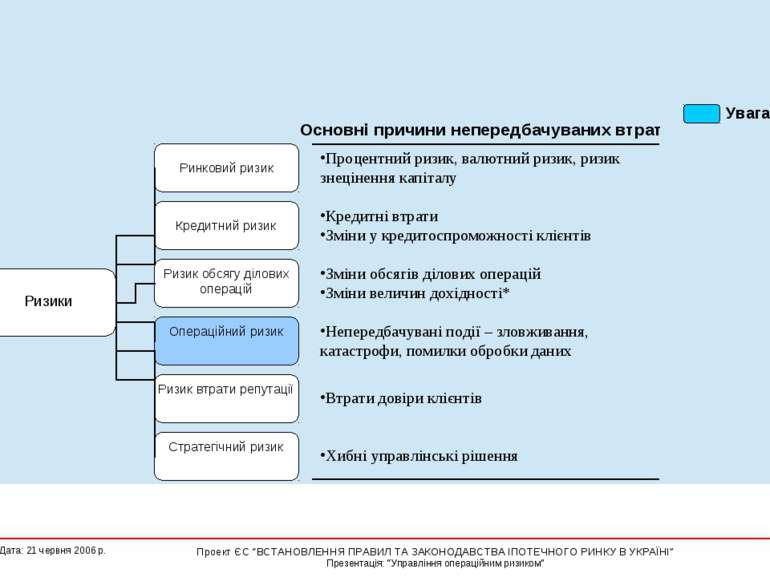

Операційний ризик як складова частина загальної системи управління ризиками * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

Бізнес-анатомія ризику * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

“Ризик втрат через недосконалість технологій, збої у роботі внутрішніх систем, помилки працівників або в результаті впливу зовнішніх подій” Визначення операційного ризику згідно з Угодою Базель ІІ * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

Що таке операційний ризик ? Kunden sind internationale und mittelständische Unternehmen aus der Finanzindustrie und Technologiebranche. * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

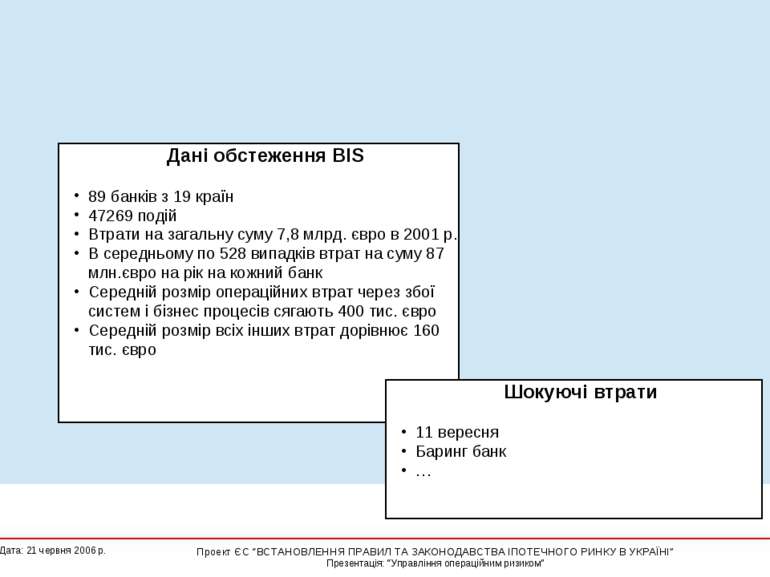

Що таке операційний ризик ? Дані обстеження ВIS 89 банків з 19 країн 47269 подій Втрати на загальну суму 7,8 млрд. євро в 2001 р. В середньому по 528 випадків втрат на суму 87 млн.євро на рік на кожний банк Середній розмір операційних втрат через збої систем і бізнес процесів сягають 400 тис. євро Середній розмір всіх інших втрат дорівнює 160 тис. євро Шокуючі втрати 11 вересня Баринг банк … Kunden sind internationale und mittelständische Unternehmen aus der Finanzindustrie und Technologiebranche. * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

Класифікація чинників операційного ризику * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

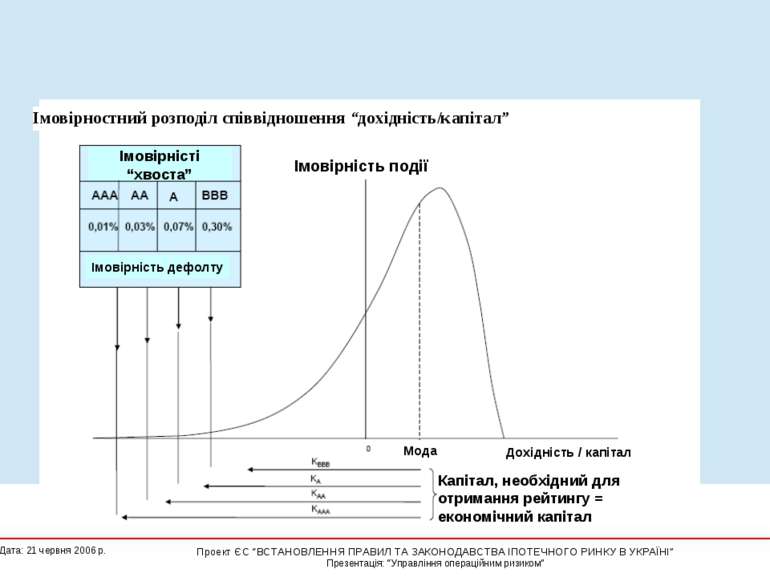

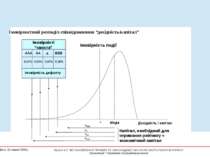

Врахування операційного ризику при визначенні розміру економічного капіталу Мода Дохідність / капітал Капітал, необхідний для отримання рейтингу = економічний капітал Iмовірностний розподіл співвідношення “дохідність/капітал” Iмовірність події Імовірність дефолту Імовірністі “хвоста” Kunden sind internationale und mittelständische Unternehmen aus der Finanzindustrie und Technologiebranche. * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

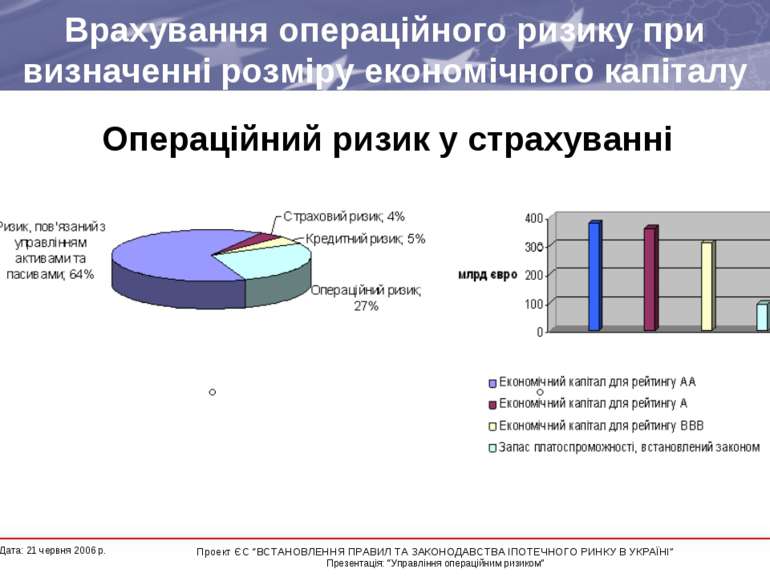

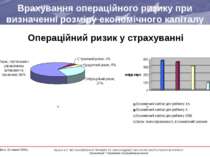

Врахування операційного ризику при визначенні розміру економічного капіталу Операційний ризик у страхуванні * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

Врахування операційного ризику при визначенні розміру економічного капіталу Операційний ризик у банках * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

1.1 Управління операційними ризиками – принципи та труднощі Анатомія операційних ризиків – операційний ризик як складова частина загальної системи управління ризиками Труднощі управління операційним ризиком – забезпечення дієвого використання даних, що стосуються операційного ризику Пом’якшення ризику як дієвий засіб управління операційним ризиком Управління операційним ризиком у банку – 4 приклади * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

Управління операційним ризиком у банку: 4 приклади * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

Управління операційним ризиком у банку: Дрезднер Банк Моделювання процесів Сценарії та оцінка ризиків Звірення даних про втрати Джерело: Дрезднер Банк Економічний капітал Вартісний аналіз операційного ризику Комітет з питань операційного ризику Звітування KRI Моделювання Звітування та аналіз Збирання даних Визначення ризиків Застосування результатів і подальший аналіз Консультування Управлінські рішення * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

Підхід до управління економічним капіталом Встановлення відповідальності за управління операційними ризиками в окремих підрозділах Забезпечення прозорості ситуації з операційним ризиком Поліпшення усвідомлення можливостей зменшення операційного ризику Визначення прийнятних рівнів потенційних втрат від операційного ризику (співвідношення ризик/дохідність) Запровадження процедури прийняття рішень щодо risk-transfer and risk-financing Скорочення частоти і пом’якшення наслідків подій – чинників операційного ризику Управління операційним ризиком у банку: Дойче Банк * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

“Операційний ризик стосується працьовитих людей” (З листа Петера Вулффі, головного виконавчого директора UBS, всім співробітникам) В UBS втрати від операційного ризику перевищують кредитні втрати Управління операційним ризиком зводиться до забезпечення сумлінності і дисциплінованості в роботі Управління операційним ризиком не повинно породжувати додаткові забюрократизовані процедури Галузеві лідери відрізняються від своїх конкурентів наявністю досконалої системи управління операційним ризиком Управління операційним ризиком у банку: UBS * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

Управління операційним ризиком у банку: Кредіт свісс фьорст бостон Партнерство на підтримку створення культури усвідомлення ризиків Усвідомлення ризиків Розробка Забезпечення інтеграції етичної, ризикової та управляючої складових в корпоративну культуру операційної діяльності через навчання та просвіту персоналу Інструментарій УОР/Проект/Ланки Розробка інструментарію виявлення та управління ОР і передача його операційним підрозділам Звітність Керівники ланок Впровадження, моніторинг і супровід інструментарію виявлення та усвідомлення ризиків на ввірених ділянках роботи * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

1.3 Труднощі управління операційним ризиком в іпотечному кредитуванні Бізнес ризики, ризики процесів, ризики систем, людський чинник, зовнішні ризики Операційні ризики, специфічні для української системи іпотечного кредитування * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

Джерела бізнес ризику Вади вибору продуктів і ціноутворення Відсутність вартісних центрів і систем розрахунку витрат за напрямками діяльності Недосконалість схем матеріального заохочення Недосконалість управління виконання функцій, покладених на треті сторони Чинники бізнес ризику * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

Джерела ризику процесів (1) Організація бізнес процесів, скоринг та оформлення угод Обслуговування кредитів та управління простроченою заборгованістю Вади документування бізнес процесів Широке використання різноманітних носіїв інформації – паперові та безпаперові системи обробки інформації Принципи матеріального заохочення брокерів та обслуговуючих організацій Джерела ризику процесів * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

Джерела ризику процесів (2) Недостатня кваліфікація персоналу Помилки працівників (“людський чинник”) Неполадки в роботі автоматизованих (комп’ютерних) систем Затримки в обробці даних Джерела ризику процесів * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

Джерела ризику систем Інформаційні технології (неполадки/збої в роботі обладнання, програмного забезпечення, телекомунікаційних систем і мереж) Електропостачання Інфраструктура (наприклад, будівлі) Джерела ризику систем * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

Складові “людського чинника” Недостатня кваліфікація персоналу Помилки працівників Зловживання Затримки в роботі працівників Джерела ризику працівників (“людський чинник”) * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

Джерела ризику зовнішніх подій Недостатня спроможність “поглинати” наслідки шокових подій Природні катастрофи Терористичні акти, війни Різкі коливання курсів обміну валют Джерела ризику зовнішніх подій * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

1.2 Угода Базель II і регулятивний підхід до управління операційним ризиком Три підходи в рамках угоди Базель ІІ до обчислення розміру економічного капіталу для управління операційним ризиком Інші законодавчо-нормативні акти (Закон Сарбейнса-Окслі, розділ 404) Підхід до операційного ризику, що використовується рейтинговими агенціями * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

“Покарання має бути адекватним злочину” - Джилберт і Салліван, “Мікадо” “Розмір капіталу має бути адекватним ризику” - Базельський комітет з банківського нагляду * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

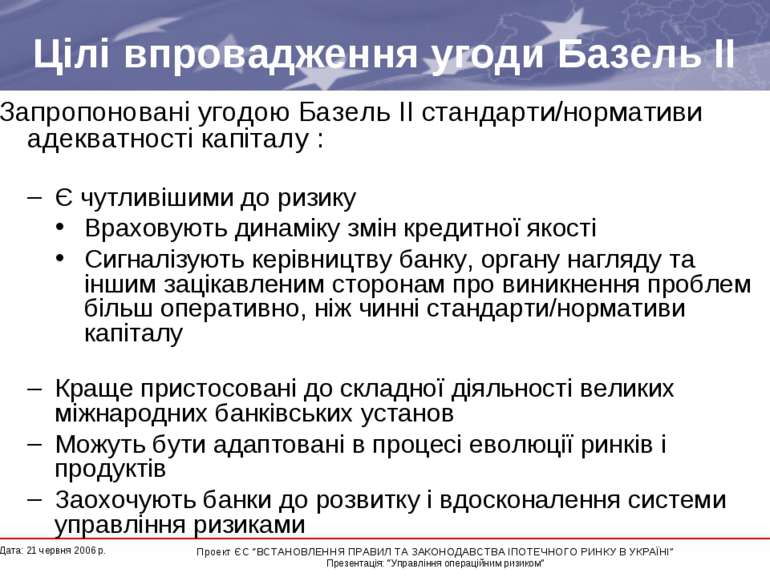

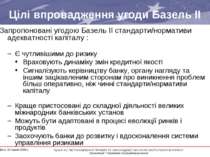

Цілі впровадження угоди Базель II Запропоновані угодою Базель ІІ стандарти/нормативи адекватності капіталу : Є чутливішими до ризику Враховують динаміку змін кредитної якості Сигналізують керівництву банку, органу нагляду та іншим зацікавленим сторонам про виникнення проблем більш оперативно, ніж чинні стандарти/нормативи капіталу Краще пристосовані до складної діяльності великих міжнародних банківських установ Можуть бути адаптовані в процесі еволюції ринків і продуктів Заохочують банки до розвитку і вдосконалення системи управління ризиками * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

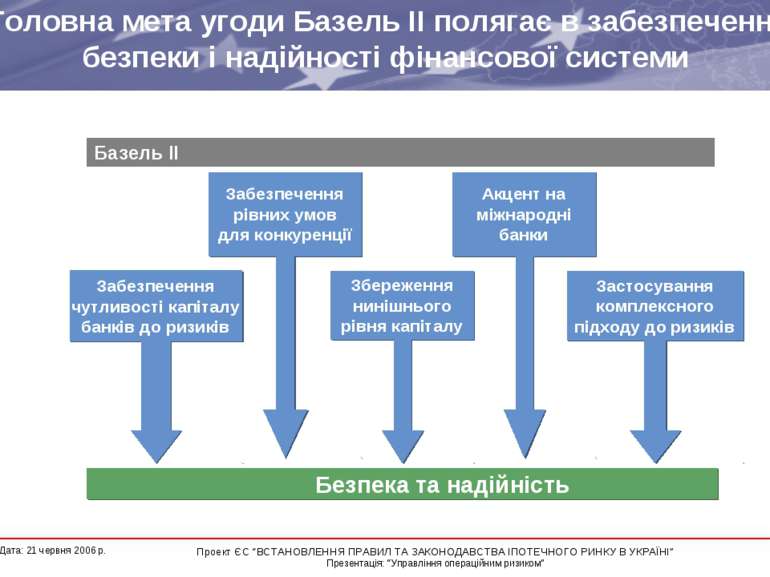

Головна мета угоди Базель ІІ полягає в забезпеченні безпеки і надійності фінансової системи Безпека та надійність Забезпечення чутливості капіталу банків до ризиків Забезпечення рівних умов для конкуренції Збереження нинішнього рівня капіталу Акцент на міжнародні банки Застосування комплексного підходу до ризиків Базель II * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

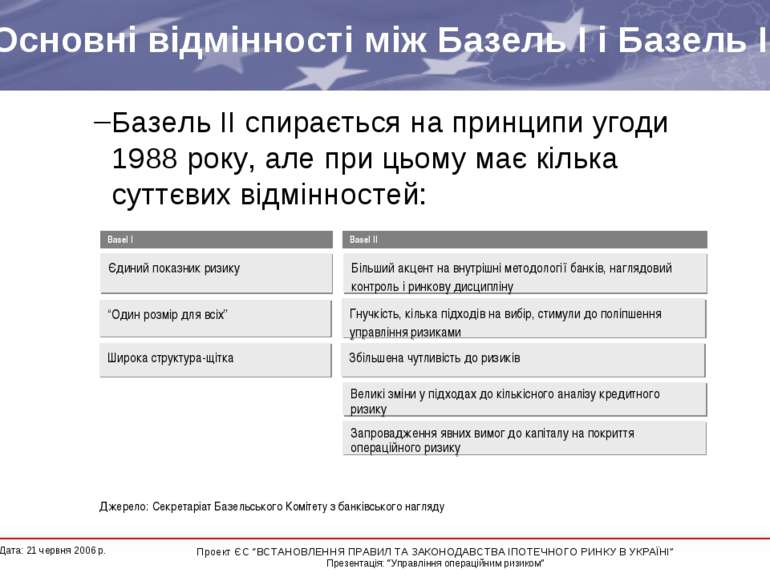

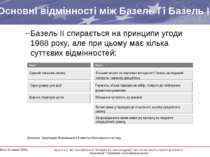

Основні відмінності між Базель І і Базель ІІ Базель ІІ спирається на принципи угоди 1988 року, але при цьому має кілька суттєвих відмінностей: * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

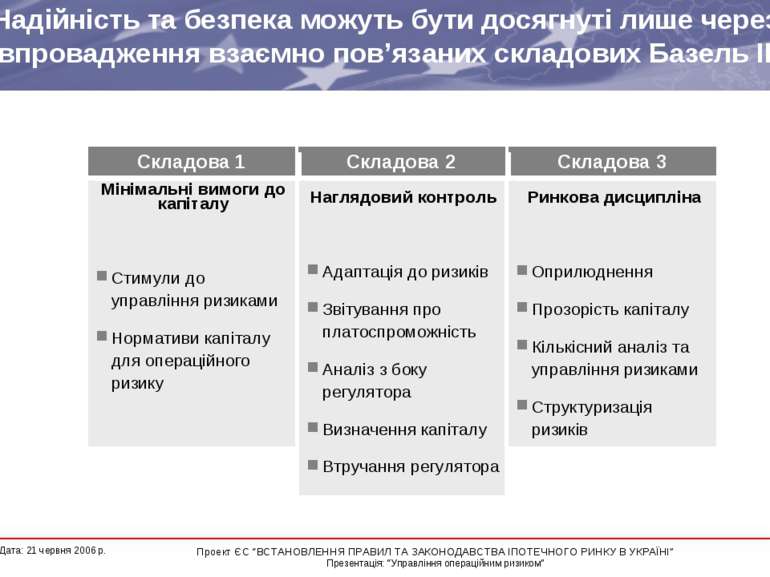

Надійність та безпека можуть бути досягнуті лише через впровадження взаємно пов’язаних складових Базель ІІ Мінімальні вимоги до капіталу Стимули до управління ризиками Нормативи капіталу для операційного ризику Ринкова дисципліна Оприлюднення Прозорість капіталу Кількісний аналіз та управління ризиками Структуризація ризиків Наглядовий контроль Адаптація до ризиків Звітування про платоспроможність Аналіз з боку регулятора Визначення капіталу Втручання регулятора Складова 3 Складова 2 Складова 1 * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

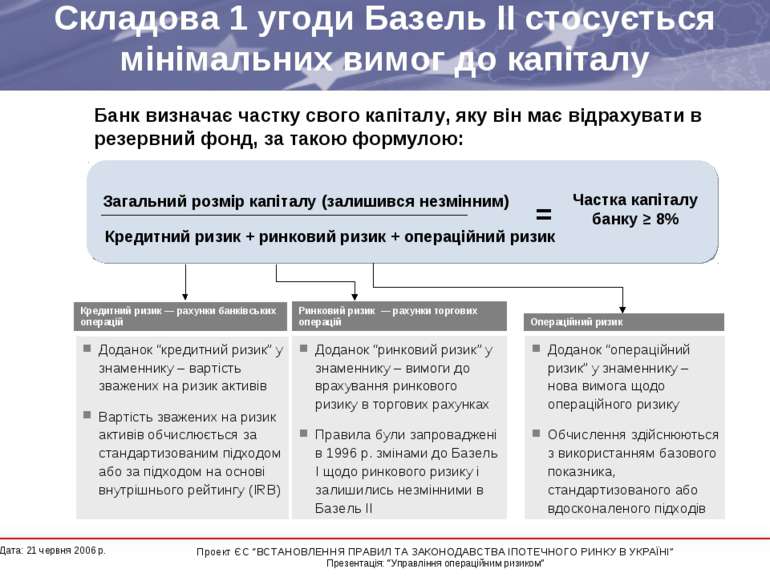

Складова 1 угоди Базель ІІ стосується мінімальних вимог до капіталу Банк визначає частку свого капіталу, яку він має відрахувати в резервний фонд, за такою формулою: Загальний розмір капіталу (залишився незмінним) Кредитний ризик + ринковий ризик + операційний ризик = Частка капіталу банку ≥ 8% Доданок “кредитний ризик” у знаменнику – вартість зважених на ризик активів Вартість зважених на ризик активів обчислюється за стандартизованим підходом або за підходом на основі внутрішнього рейтингу (IRB) Доданок “ринковий ризик” у знаменнику – вимоги до врахування ринкового ризику в торгових рахунках Правила були запроваджені в 1996 р. змінами до Базель І щодо ринкового ризику і залишились незмінними в Базель ІІ Доданок “операційний ризик” у знаменнику – нова вимога щодо операційного ризику Обчислення здійснюються з використанням базового показника, стандартизованого або вдосконаленого підходів Кредитний ризик — рахунки банківських операцій Ринковий ризик — рахунки торгових операцій Операційний ризик * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

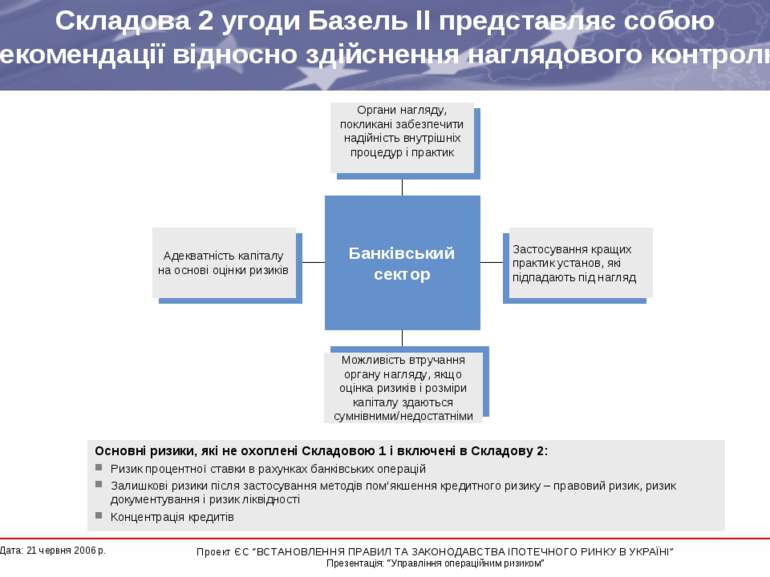

Складова 2 угоди Базель ІІ представляє собою рекомендації відносно здійснення наглядового контролю Адекватність капіталу на основі оцінки ризиків Органи нагляду, покликані забезпечити надійність внутрішніх процедур і практик Можливість втручання органу нагляду, якщо оцінка ризиків і розміри капіталу здаються сумнівними/недостатніми Застосування кращих практик установ, які підпадають під нагляд Банківський сектор Основні ризики, які не охоплені Складовою 1 і включені в Складову 2: Ризик процентної ставки в рахунках банківських операцій Залишкові ризики після застосування методів пом’якшення кредитного ризику – правовий ризик, ризик документування і ризик ліквідності Концентрація кредитів * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

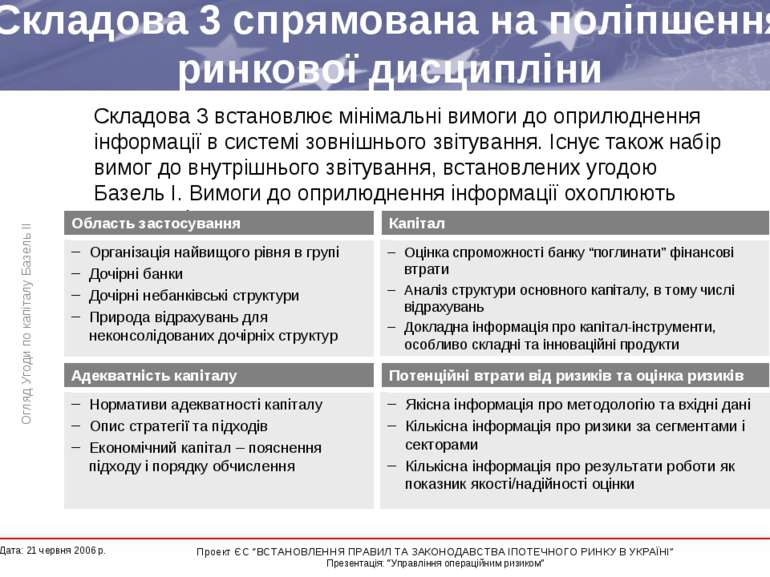

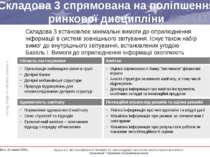

Складова 3 спрямована на поліпшення ринкової дисципліни Організація найвищого рівня в групі Дочірні банки Дочірні небанківські структури Природа відрахувань для неконсолідованих дочірніх структур Складова 3 встановлює мінімальні вимоги до оприлюднення інформації в системі зовнішнього звітування. Існує також набір вимог до внутрішнього звітування, встановлених угодою Базель І. Вимоги до оприлюднення інформації охоплюють чотири сфери: Оцінка спроможності банку “поглинати” фінансові втрати Аналіз структури основного капіталу, в тому числі відрахувань Докладна інформація про капітал-інструменти, особливо складні та інноваційні продукти Нормативи адекватності капіталу Опис стратегії та підходів Економічний капітал – пояснення підходу і порядку обчислення Якісна інформація про методологію та вхідні дані Кількісна інформація про ризики за сегментами і секторами Кількісна інформація про результати роботи як показник якості/надійності оцінки Потенційні втрати від ризиків та оцінка ризиків Адекватність капіталу Капітал Область застосування Огляд Угоди по капіталу Базель ІІ * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

Угода Базель II: графік підготовки і впровадження Огляд Угоди по капіталу Базель ІІ Підготовка до впровадження 2003 2004 2005 2006 2007 Сьогодні Підхід на основі внутрішнього рейтингу використовується паралельно з Базель І Обмеження на капітал: 90% - Базель I; 80% Базель I Впровадження * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

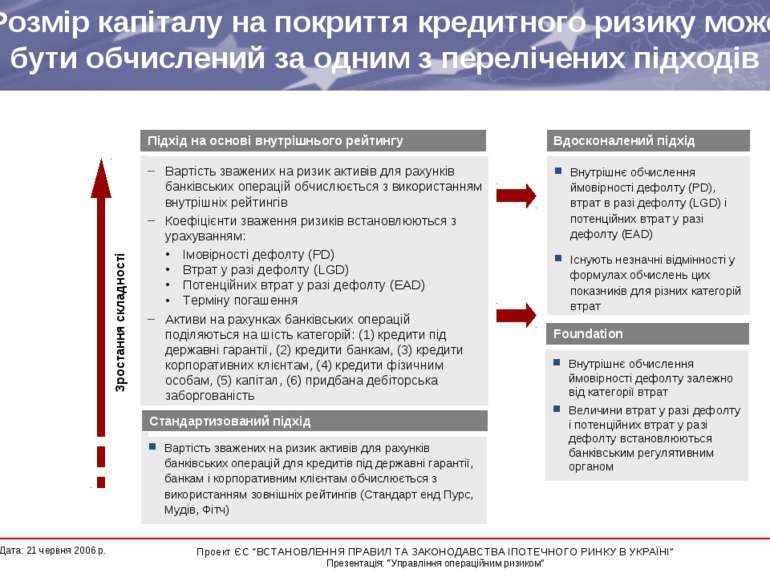

Розмір капіталу на покриття кредитного ризику може бути обчислений за одним з перелічених підходів Вартість зважених на ризик активів для рахунків банківських операцій для кредитів під державні гарантії, банкам і корпоративним клієнтам обчислюється з використанням зовнішніх рейтингів (Стандарт енд Пурс, Мудів, Фітч) Внутрішнє обчислення ймовірності дефолту залежно від категорії втрат Величини втрат у разі дефолту і потенційних втрат у разі дефолту встановлюються банківським регулятивним органом Внутрішнє обчислення ймовірності дефолту (PD), втрат в разі дефолту (LGD) і потенційних втрат у разі дефолту (EAD) Існують незначні відмінності у формулах обчислень цих показників для різних категорій втрат Зростання складності Вартість зважених на ризик активів для рахунків банківських операцій обчислюється з використанням внутрішніх рейтингів Коефіцієнти зваження ризиків встановлюються з урахуванням: Імовірності дефолту (PD) Втрат у разі дефолту (LGD) Потенційних втрат у разі дефолту (EAD) Терміну погашення Активи на рахунках банківських операцій поділяються на шість категорій: (1) кредити під державні гарантії, (2) кредити банкам, (3) кредити корпоративних клієнтам, (4) кредити фізичним особам, (5) капітал, (6) придбана дебіторська заборгованість Підхід на основі внутрішнього рейтингу Вдосконалений підхід Foundation Стандартизований підхід * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

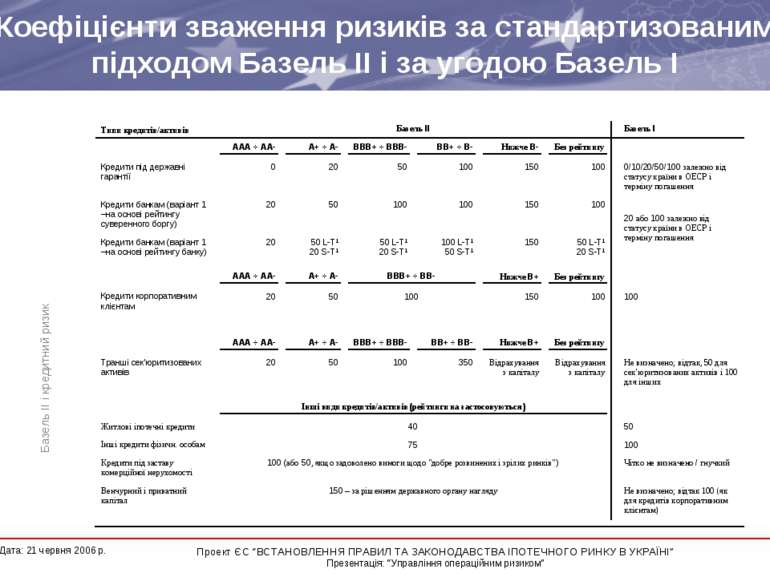

Коефіцієнти зваження ризиків за стандартизованим підходом Базель ІІ і за угодою Базель І Базель ІІ і кредитний ризик * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

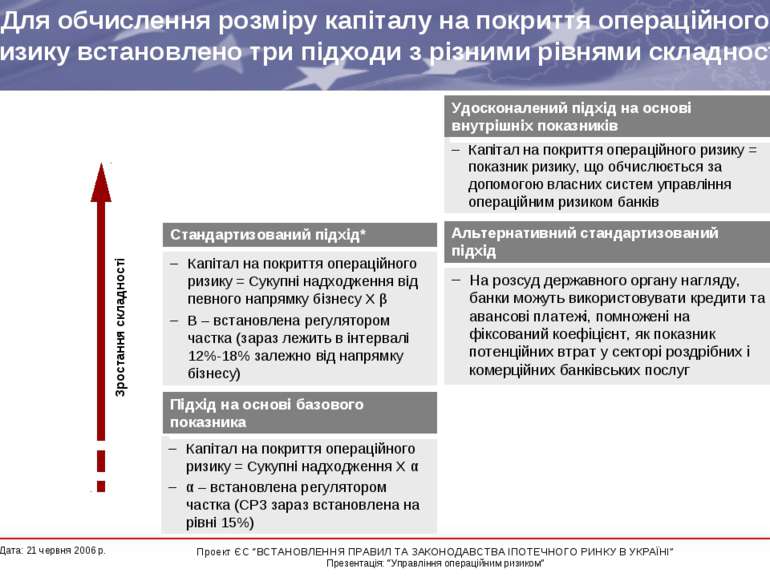

Для обчислення розміру капіталу на покриття операційного ризику встановлено три підходи з різними рівнями складності Капітал на покриття операційного ризику = Сукупні надходження від певного напрямку бізнесу X β Β – встановлена регулятором частка (зараз лежить в інтервалі 12%-18% залежно від напрямку бізнесу) На розсуд державного органу нагляду, банки можуть використовувати кредити та авансові платежі, помножені на фіксований коефіцієнт, як показник потенційних втрат у секторі роздрібних і комерційних банківських послуг Капітал на покриття операційного ризику = Сукупні надходження X α α – встановлена регулятором частка (CP3 зараз встановлена на рівні 15%) Стандартизований підхід* Альтернативний стандартизований підхід Підхід на основі базового показника Капітал на покриття операційного ризику = показник ризику, що обчислюється за допомогою власних систем управління операційним ризиком банків Удосконалений підхід на основі внутрішніх показників Зростання складності * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

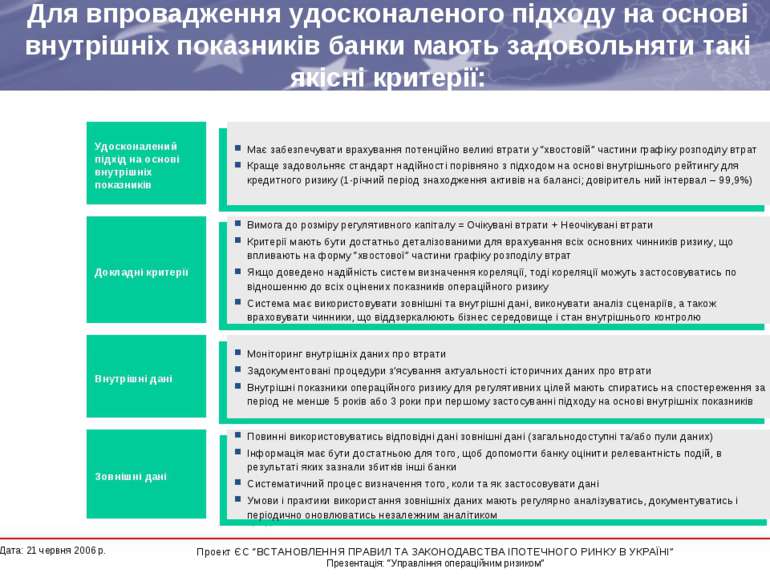

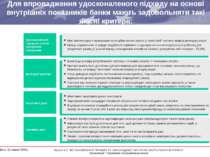

Для впровадження удосконаленого підходу на основі внутрішніх показників банки мають задовольняти такі якісні критерії: Удосконалений підхід на основі внутрішніх показників Має забезпечувати врахування потенційно великі втрати у “хвостовій” частини графіку розподілу втрат Краще задовольняє стандарт надійності порівняно з підходом на основі внутрішнього рейтингу для кредитного ризику (1-річний період знаходження активів на балансі; довіритель ний інтервал – 99,9%) Внутрішні дані Моніторинг внутрішніх даних про втрати Задокументовані процедури з’ясування актуальності історичних даних про втрати Внутрішні показники операційного ризику для регулятивних цілей мають спиратись на спостереження за період не менше 5 років або 3 роки при першому застосуванні підходу на основі внутрішніх показників Зовнішні дані Повинні використовуватись відповідні дані зовнішні дані (загальнодоступні та/або пули даних) Інформація має бути достатньою для того, щоб допомогти банку оцінити релевантність подій, в результаті яких зазнали збитків інші банки Систематичний процес визначення того, коли та як застосовувати дані Умови і практики використання зовнішніх даних мають регулярно аналізуватись, документуватись і періодично оновлюватись незалежним аналітиком Докладні критерії Вимога до розміру регулятивного капіталу = Очікувані втрати + Неочікувані втрати Критерії мають бути достатньо деталізованими для врахування всіх основних чинників ризику, що впливають на форму “хвостової” частини графіку розподілу втрат Якщо доведено надійність систем визначення кореляції, тоді кореляції можуть застосовуватись по відношенню до всіх оцінених показників операційного ризику Система має використовувати зовнішні та внутрішні дані, виконувати аналіз сценаріїв, а також враховувати чинники, що віддзеркалюють бізнес середовище і стан внутрішнього контролю * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

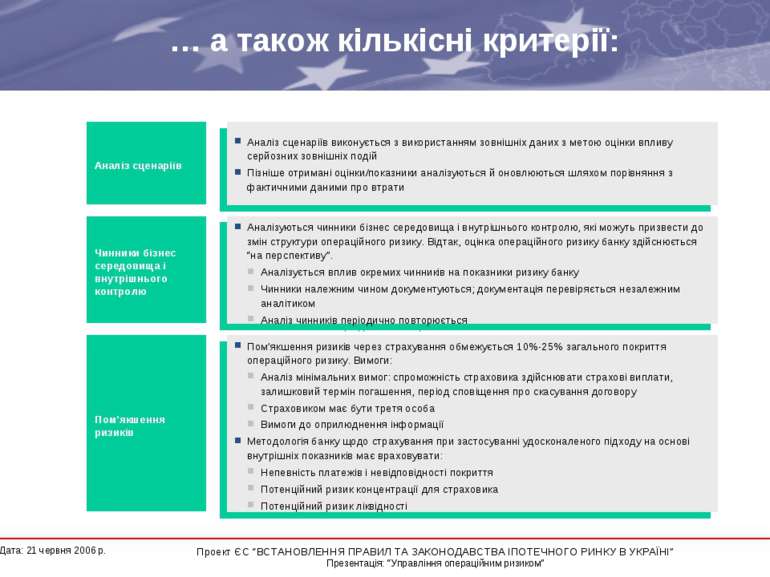

… а також кількісні критерії: Аналіз сценаріїв Аналіз сценаріїв виконується з використанням зовнішніх даних з метою оцінки впливу серйозних зовнішніх подій Пізніше отримані оцінки/показники аналізуються й оновлюються шляхом порівняння з фактичними даними про втрати Пом’якшення ризиків Пом’якшення ризиків через страхування обмежується 10%-25% загального покриття операційного ризику. Вимоги: Аналіз мінімальних вимог: спроможність страховика здійснювати страхові виплати, залишковий термін погашення, період сповіщення про скасування договору Страховиком має бути третя особа Вимоги до оприлюднення інформації Методологія банку щодо страхування при застосуванні удосконаленого підходу на основі внутрішніх показників має враховувати: Непевність платежів і невідповідності покриття Потенційний ризик концентрації для страховика Потенційний ризик ліквідності Чинники бізнес середовища і внутрішнього контролю Аналізуються чинники бізнес середовища і внутрішнього контролю, які можуть призвести до змін структури операційного ризику. Відтак, оцінка операційного ризику банку здійснюється “на перспективу”. Аналізується вплив окремих чинників на показники ризику банку Чинники належним чином документуються; документація перевіряється незалежним аналітиком Аналіз чинників періодично повторюється * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

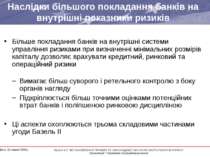

Наслідки більшого покладання банків на внутрішні показники ризиків Більше покладання банків на внутрішні системи управління ризиками при визначенні мінімальних розмірів капіталу дозволяє врахувати кредитний, ринковий та операційний ризики Вимагає більш суворого і ретельного контролю з боку органів нагляду Підкріплюється більш точними оцінками потенційних втрат банків і поліпшеною ринковою дисципліною Ці аспекти охоплюються трьома складовими частинами угоди Базель ІІ * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

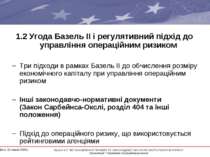

1.2 Угода Базель II і регулятивний підхід до управління операційним ризиком Три підходи в рамках Базель ІІ до обчислення розміру економічного капіталу при управління операційним ризиком Інші законодавчо-нормативні документи (Закон Сарбейнса-Окслі, розділ 404 та інші положення) Підхід до операційного ризику, що використовується рейтинговими агенціями * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

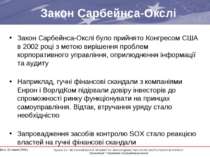

Закон Сарбейнса-Окслі Закон Сарбейнса-Окслі було прийнято Конгресом США в 2002 році з метою вирішення проблем корпоративного управління, оприлюднення інформації та аудиту Наприклад, гучні фінансові скандали з компаніями Енрон і ВорлдКом підірвали довіру інвесторів до спроможності ринку функціонувати на принцах самоуправління. Відтак, втручання уряду стало необхідністю Запровадження засобів контролю SOX стало реакцією властей на гучні фінансові скандали * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

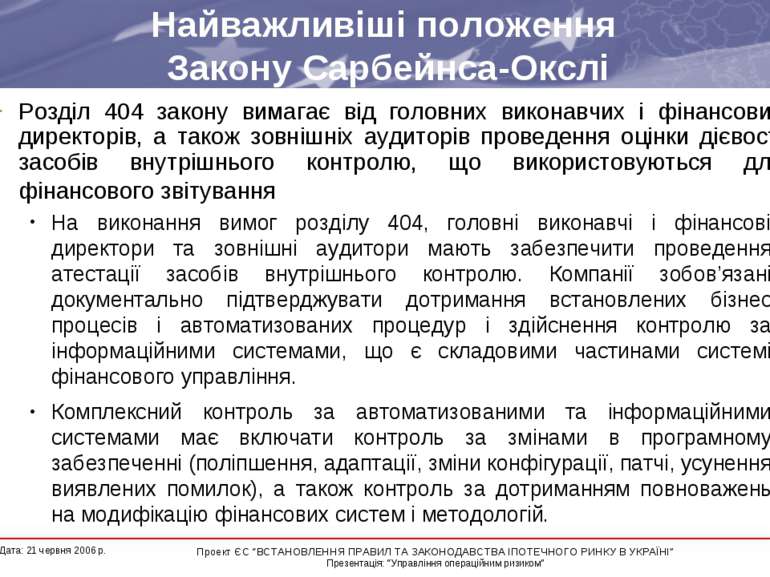

Найважливіші положення Закону Сарбейнса-Окслі Розділ 404 закону вимагає від головних виконавчих і фінансових директорів, а також зовнішніх аудиторів проведення оцінки дієвості засобів внутрішнього контролю, що використовуються для фінансового звітування На виконання вимог розділу 404, головні виконавчі і фінансові директори та зовнішні аудитори мають забезпечити проведення атестації засобів внутрішнього контролю. Компанії зобов’язані документально підтверджувати дотримання встановлених бізнес процесів і автоматизованих процедур і здійснення контролю за інформаційними системами, що є складовими частинами системі фінансового управління. Комплексний контроль за автоматизованими та інформаційними системами має включати контроль за змінами в програмному забезпеченні (поліпшення, адаптації, зміни конфігурації, патчі, усунення виявлених помилок), а також контроль за дотриманням повноважень на модифікацію фінансових систем і методологій. * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

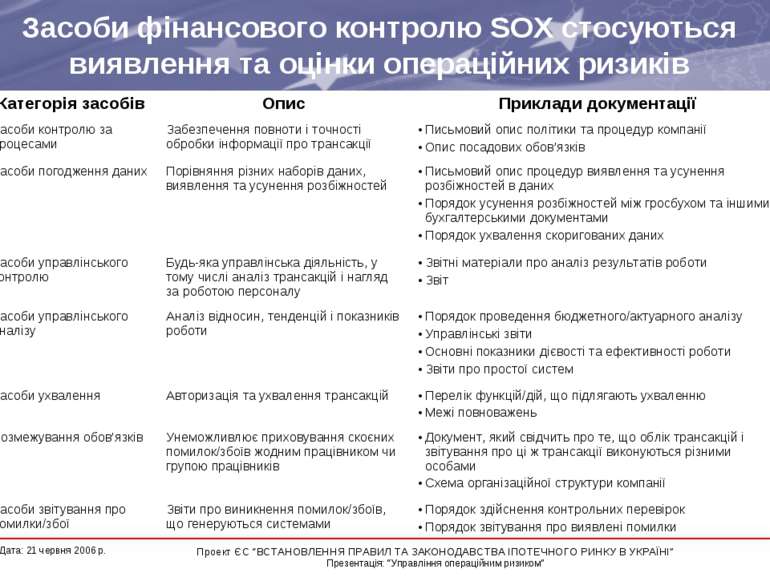

Засоби фінансового контролю SOX стосуються виявлення та оцінки операційних ризиків * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

1.4 Дієві підходи / засоби управління операційним ризиком – будова системи управління операційним ризиком 1.5 Ситуаційна вправа: управління операційним ризиком, спричиненим мінливістю курсу обміну валют 1.6 Семінар з самооцінки операційного ризику та планування управління/пом’якшення операційного ризику * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

Дієві підходи / засоби управління операційним ризиком „Ви не можете управляти тим, що ви неспроможні виміряти“ Джек Уелш, колишній Головний виконавчий директор корпорації “Дженерал електрик” * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

Дієві підходи / засоби управління операційним ризиком * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

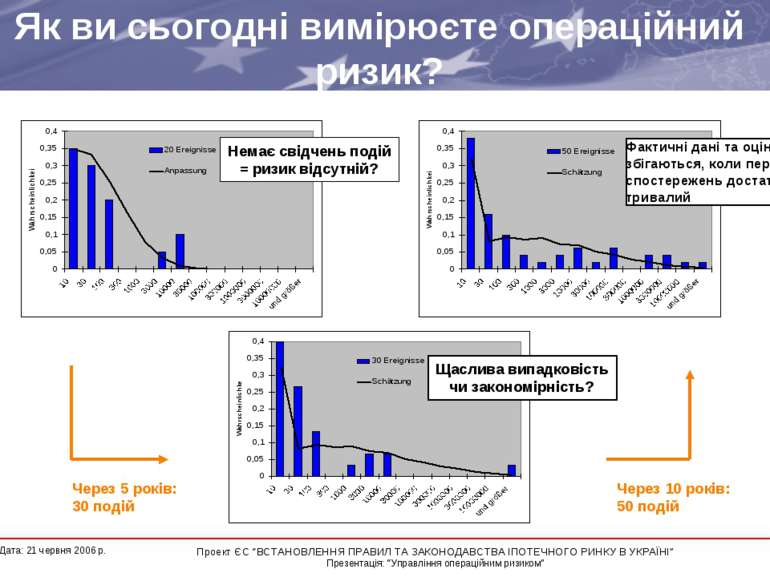

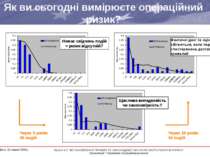

Як ви сьогодні вимірюєте операційний ризик? Немає свідчень подій = ризик відсутній? Через 5 років: 30 подій Щаслива випадковість чи закономірність? Через 10 років: 50 подій Фактичні дані та оцінки збігаються, коли період спостережень достатньо тривалий * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

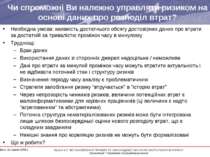

Чи спроможні Ви належно управляти ризиком на основі даних про розподіл втрат? Необхідна умова: наявність достатнього обсягу достовірних даних про втрати за достатній за тривалістю проміжок часу в минулому Труднощі: Брак даних Використання даних зі сторонніх джерел недоцільне / неможливе Дані про втрати за минулий проміжок часу можуть втратити актуальність і не відбивати поточний стан і структуру ризиків Визначення періоду часу аналізу є проблематичним Стратегія запобігання ризику “втручається” в “історію втрат” Через непрозорість чинників ризиків, величини потенційних втрат є малоінформативними для керівних працівників (ці величини є надто “агрегованими” та абстрактними) Поточна структура нематеріалізованих ризиків може бути інтегрована лише шляхом безпосередньої оцінки нового розподілу втрат, що є складним завданням Нинішні знання про кореляцію ризиків не можуть бути формалізовані Що ж робити? * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

Вимоги до комплексного підходи з використанням даних про розподіл втрат (LDA) Інтеграція статистичних даних з експертною думкою Явне моделювання кореляції і залежності ризиків Явне моделювання структури організації та її бізнес процесів Достовірний і прозорий кількісний аналіз, що піддається контролю Оцінка і пріоритезація заходів, спрямованих на запобігання і зменшення ризиків Цього можна досягнути лише за рахунок подальшого розвитку й інтеграції методів * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

Підхід на основі моделювання процесів Підхід до управління ризиками на основі моделювання: Моделювання чинників ризиків через призму бізнес процесів Побудова єдиної моделі потенційних загроз (ризиків), що їх несуть процеси, люди, системи і зовнішні події Параметризація моделі на основі статистичних даних та експертної думки Може спиратись на існуючу документацію щодо бізнес процесів (наприклад, SOX) Системи Обробка заяв і кредитів Етап моделювання: дані / експертна думка Яку частку персоналу навчено ? * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

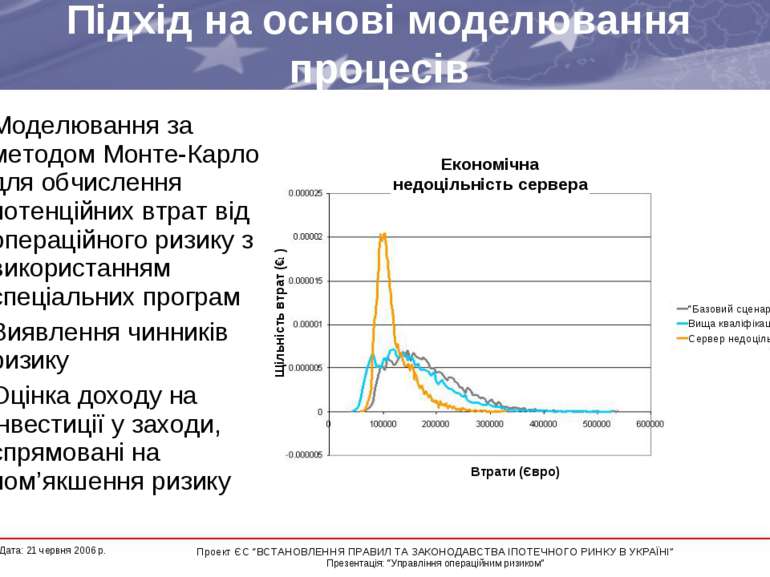

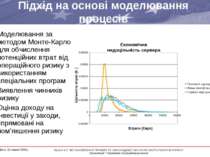

Підхід на основі моделювання процесів Моделювання за методом Монте-Карло для обчислення потенційних втрат від операційного ризику з використанням спеціальних програм Виявлення чинників ризику Оцінка доходу на інвестиції у заходи, спрямовані на пом’якшення ризику Втрати (Євро) Економічна недоцільність сервера Щільність втрат (€-1) “Базовий сценарій” Вища кваліфікація Сервер недоцільний * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

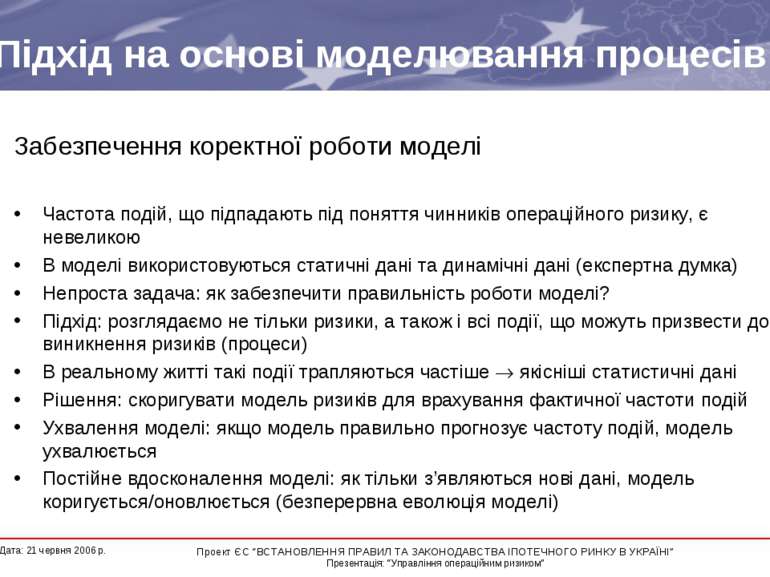

Підхід на основі моделювання процесів Забезпечення коректної роботи моделі Частота подій, що підпадають під поняття чинників операційного ризику, є невеликою В моделі використовуються статичні дані та динамічні дані (експертна думка) Непроста задача: як забезпечити правильність роботи моделі? Підхід: розглядаємо не тільки ризики, а також і всі події, що можуть призвести до виникнення ризиків (процеси) В реальному житті такі події трапляються частіше якісніші статистичні дані Рішення: скоригувати модель ризиків для врахування фактичної частоти подій Ухвалення моделі: якщо модель правильно прогнозує частоту подій, модель ухвалюється Постійне вдосконалення моделі: як тільки з’являються нові дані, модель коригується/оновлюється (безперервна еволюція моделі) * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

1.4 Дієві підходи / засоби управління операційним ризиком – будова системи управління операційним ризиком 1.5 Ситуаційна вправа: управління операційним ризиком, спричиненим мінливістю курсу обміну валют 1.6 Семінар з самооцінки операційного ризику та планування управління/пом’якшення операційного ризику * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

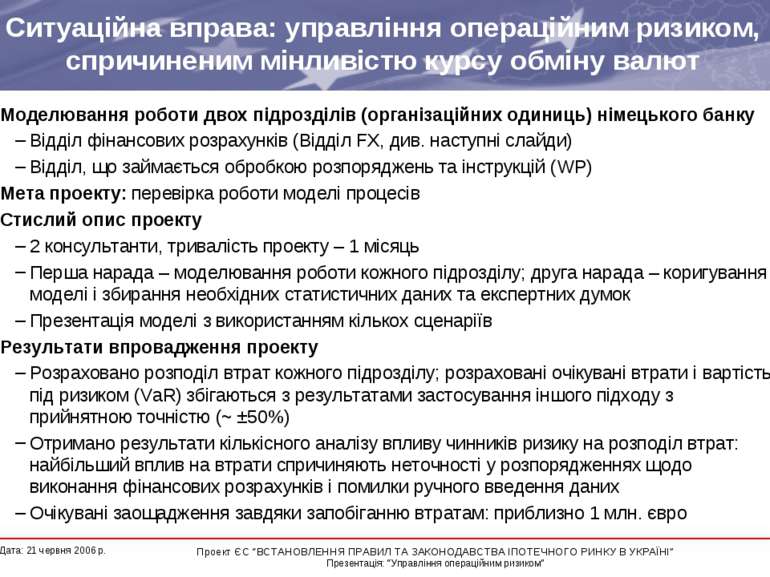

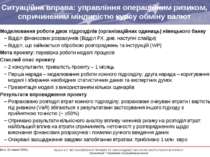

Ситуаційна вправа: управління операційним ризиком, спричиненим мінливістю курсу обміну валют Моделювання роботи двох підрозділів (організаційних одиниць) німецького банку Відділ фінансових розрахунків (Відділ FX, див. наступні слайди) Відділ, що займається обробкою розпоряджень та інструкцій (WP) Мета проекту: перевірка роботи моделі процесів Стислий опис проекту 2 консультанти, тривалість проекту – 1 місяць Перша нарада – моделювання роботи кожного підрозділу; друга нарада – коригування моделі і збирання необхідних статистичних даних та експертних думок Презентація моделі з використанням кількох сценаріїв Результати впровадження проекту Розраховано розподіл втрат кожного підрозділу; розраховані очікувані втрати і вартість під ризиком (VaR) збігаються з результатами застосування іншого підходу з прийнятною точністю (~ ±50%) Отримано результати кількісного аналізу впливу чинників ризику на розподіл втрат: найбільший вплив на втрати спричиняють неточності у розпорядженнях щодо виконання фінансових розрахунків і помилки ручного введення даних Очікувані заощадження завдяки запобіганню втратам: приблизно 1 млн. євро * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

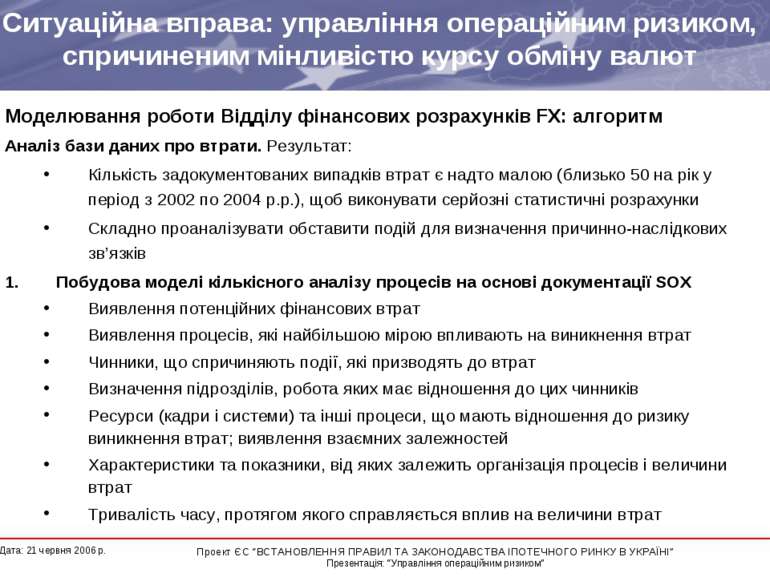

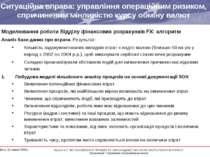

Ситуаційна вправа: управління операційним ризиком, спричиненим мінливістю курсу обміну валют Моделювання роботи Відділу фінансових розрахунків FX: алгоритм Аналіз бази даних про втрати. Результат: Кількість задокументованих випадків втрат є надто малою (близько 50 на рік у період з 2002 по 2004 р.р.), щоб виконувати серйозні статистичні розрахунки Складно проаналізувати обставити подій для визначення причинно-наслідкових зв’язків Побудова моделі кількісного аналізу процесів на основі документації SOX Виявлення потенційних фінансових втрат Виявлення процесів, які найбільшою мірою впливають на виникнення втрат Чинники, що спричиняють події, які призводять до втрат Визначення підрозділів, робота яких має відношення до цих чинників Ресурси (кадри і системи) та інші процеси, що мають відношення до ризику виникнення втрат; виявлення взаємних залежностей Характеристики та показники, від яких залежить організація процесів і величини втрат Тривалість часу, протягом якого справляється вплив на величини втрат * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

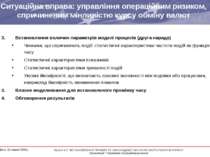

Ситуаційна вправа: управління операційним ризиком, спричиненим мінливістю курсу обміну валют Встановлення величин параметрів моделі процесів (друга нарада) Чинники, що спричиняють події: статистичні характеристики частоти подій як функція часу Статистичні характеристики показників Статистичні характеристики тривалості подій Умовні ймовірності, що визначають взаємні залежності між подіями або процесами, наприклад ймовірність виникнення помилок Власне моделювання для встановленого проміжку часу Обговорення результатів * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

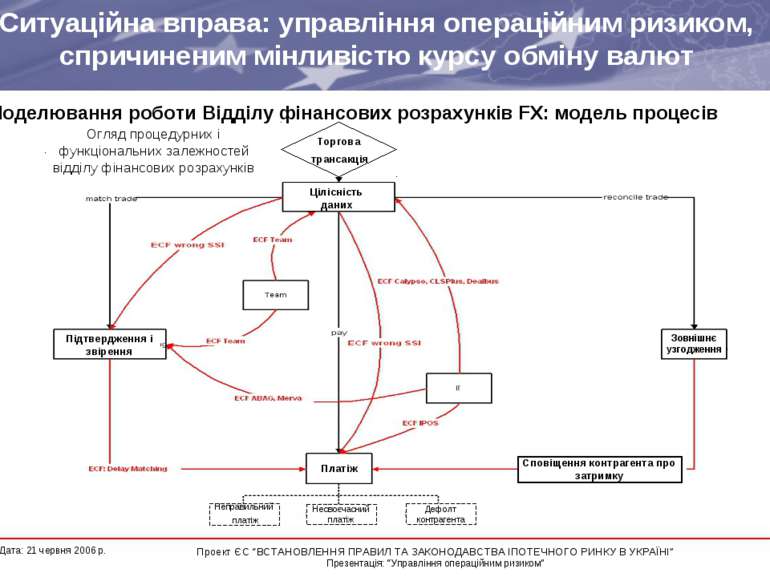

Ситуаційна вправа: управління операційним ризиком, спричиненим мінливістю курсу обміну валют Моделювання роботи Відділу фінансових розрахунків FX: модель процесів (верхній рівень) Неправильний платіж Платіж Цілісність даних Підтвердження і звірення Зовнішнє узгодження Сповіщення контрагента про затримку Огляд процедурних і функціональних залежностей відділу фінансових розрахунків Торгова трансакція Несвоєчасний платіж Дефолт контрагента * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

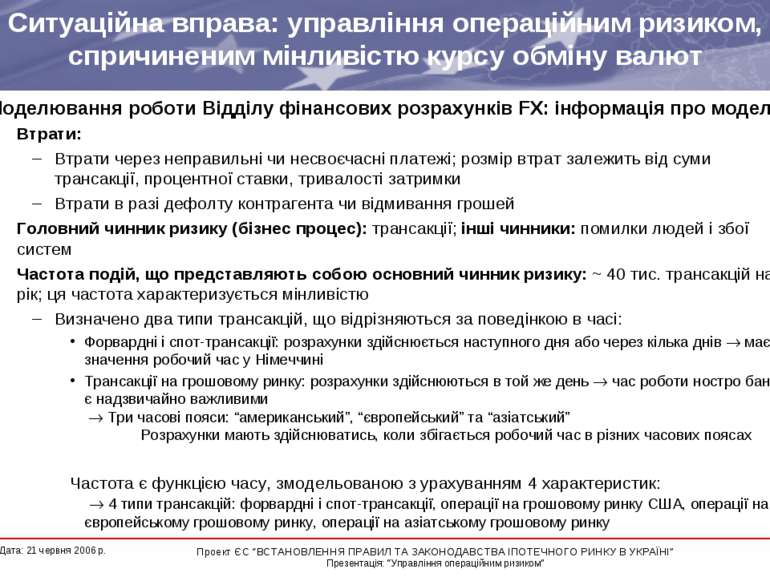

Ситуаційна вправа: управління операційним ризиком, спричиненим мінливістю курсу обміну валют Моделювання роботи Відділу фінансових розрахунків FX: інформація про модель Втрати: Втрати через неправильні чи несвоєчасні платежі; розмір втрат залежить від суми трансакції, процентної ставки, тривалості затримки Втрати в разі дефолту контрагента чи відмивання грошей Головний чинник ризику (бізнес процес): трансакції; інші чинники: помилки людей і збої систем Частота подій, що представляють собою основний чинник ризику: ~ 40 тис. трансакцій на рік; ця частота характеризується мінливістю Визначено два типи трансакцій, що відрізняються за поведінкою в часі: Форвардні і спот-трансакції: розрахунки здійснюється наступного дня або через кілька днів має значення робочий час у Німеччині Трансакції на грошовому ринку: розрахунки здійснюються в той же день час роботи ностро банків є надзвичайно важливими Три часові пояси: “американський”, “європейський” та “азіатський” Розрахунки мають здійснюватись, коли збігається робочий час в різних часових поясах Частота є функцією часу, змодельованою з урахуванням 4 характеристик: 4 типи трансакцій: форвардні і спот-трансакції, операції на грошовому ринку США, операції на європейському грошовому ринку, операції на азіатському грошовому ринку * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

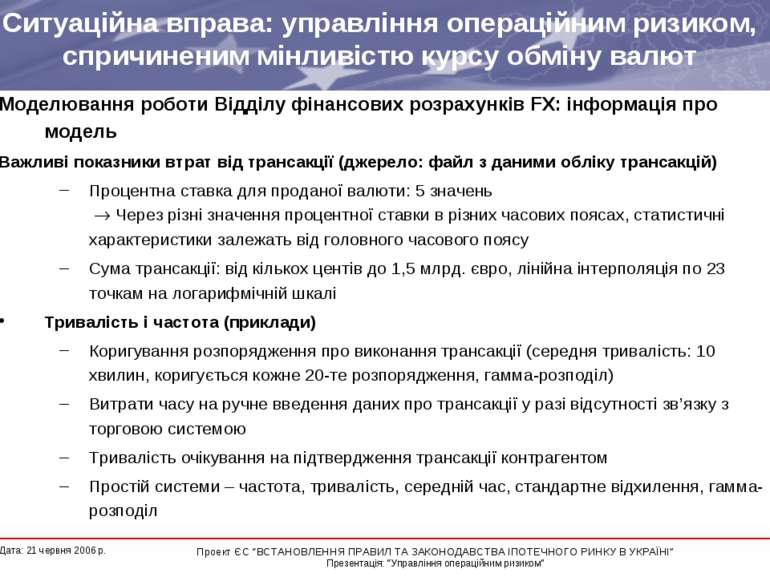

Ситуаційна вправа: управління операційним ризиком, спричиненим мінливістю курсу обміну валют Моделювання роботи Відділу фінансових розрахунків FX: інформація про модель Важливі показники втрат від трансакції (джерело: файл з даними обліку трансакцій) Процентна ставка для проданої валюти: 5 значень Через різні значення процентної ставки в різних часових поясах, статистичні характеристики залежать від головного часового поясу Сума трансакції: від кількох центів до 1,5 млрд. євро, лінійна інтерполяція по 23 точкам на логарифмічній шкалі Тривалість і частота (приклади) Коригування розпорядження про виконання трансакції (середня тривалість: 10 хвилин, коригується кожне 20-те розпорядження, гамма-розподіл) Витрати часу на ручне введення даних про трансакції у разі відсутності зв’язку з торговою системою Тривалість очікування на підтвердження трансакції контрагентом Простій системи – частота, тривалість, середній час, стандартне відхилення, гамма-розподіл * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

Ситуаційна вправа: управління операційним ризиком, спричиненим мінливістю курсу обміну валют Моделювання роботи Відділу фінансових розрахунків FX: інформація про модель Умовні та безумовні ймовірності (приклад): Ймовірність втрати розпорядження про виконання трансакції Ймовірність того, що розпорядження не втрачено, але воно неправильне Ймовірність коригування розпорядження Ймовірність того, що контрагента включено в список компаній з поганою кредитоспроможністю або в перелік OFAC Ймовірність дефолту контрагента * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

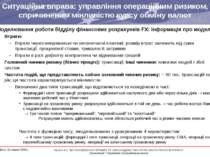

Ситуаційна вправа: управління операційним ризиком, спричиненим мінливістю курсу обміну валют Варіант 1: Половина розпоряджень щодо фінансових розрахунків є помилковими Чинник ризику! Варіант 2: Тривалість простою автоматизованих систем збільшилась удвоє: ефект вкрай незначний, тому що простої трапляються рідко Варіант 3: Вимкнено система відсліджування ризиків – Чинник ризику! Втрати (Євро) Щільність втрат (€-1) * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

1.4 Дієві підходи / засоби управління операційним ризиком – будова системи управління операційним ризиком 1.5 Ситуаційна вправа: управління операційним ризиком, спричиненим мінливістю курсу обміну валют 1.6 Семінар з самооцінки операційного ризику та планування управління/пом’якшення операційного ризику * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

1.6 Семінар з самооцінки операційного ризику та планування управління/пом’якшення операційного ризику Цілі семінару: Навчання адаптації системи виявлення та якісного аналізу операційних ризиків до специфіки своєї сфери діяльності Опанування учасниками оцінки операційного ризику за допомогою спеціальних запитальників і засобів пом’якшення потенційних ризиків * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

1.6 Семінар з самооцінки операційного ризику та планування управління/пом’якшення операційного ризику Здійснюється аналіз різних складових операційного ризику (процеси, системи, люди, зовнішні події) у Відділі банківського обслуговування фізичних осіб / Відділі кредитування фізичних осіб * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

1.6 Семінар з самооцінки операційного ризику та планування управління/пом’якшення операційного ризику Якими є потенційні втрати у роздрібному/споживчому кредитуванні внаслідок збоїв у роботі систем і процесів, помилок працівників та зовнішніх подій? * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

Операційний ризик у системі банківського обслуговування фізичних осіб Операційні ризики, на які наражаються підрозділи, що займаються кредитування фізичних осіб і споживчим кредитуванням Якими є потенційні втрати у роздрібному/споживчому кредитуванні внаслідок збоїв у роботі систем і процесів, помилок працівників та зовнішніх подій? * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

Оцінка ризику процесів …. Потенційні джерела ризику процесів * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

Планування заходів, спрямованих на пом’якшення ризику процесів * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

Оцінка ризику систем …. …. …. Потенційні джерела ризику систем * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

Планування заходів, спрямованих на пом’якшення ризику систем * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

Оцінка ризику працівників (“Людський чинник”) … Потенційні складові “людського чинника” * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

Планування заходів, спрямованих на зменшення впливу “людського чинника” * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

Оцінка ризику зовнішніх подій … Потенційні джерела ризику * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

Планування заходів, спрямованих на пом’якшення ризику зовнішніх подій * Дата: 21 червня 2006 р. Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Управління операційним ризиком”

Схожі презентації

Категорії