Презентація на тему:

ПРАВОВЕ РЕГУЛЮВАННЯ БАНКІВСЬКОГО КРЕДИТУВАННЯ

Завантажити презентацію

ПРАВОВЕ РЕГУЛЮВАННЯ БАНКІВСЬКОГО КРЕДИТУВАННЯ

Завантажити презентаціюПрезентація по слайдам:

ВСТУП 1. Поняття та правова основа виникнення кредитних відносин. 2. Відповідальність суб'єктів банківського кредитування. ВИСНОВКИ КОНТРОЛЬНІ ПИТАННЯ ЛІТЕРАТУРА

Ключові слова та поняття: кредит, кредитор, кредитна операція, кредитоспроможність, кредитний ризик, кредитна лінія, платоспроможність, позичальник, контокорентний кредит, застава, гарантія, поручительство, цесія, коносамент, індосамент, кредитний відсоток, дисконт, кредитний процес

Термін "кредит" походить від латинського слова "credo", що означає "вірю, довіряю”. Кредит – це економічні відносини між суб’єктами ринку з приводу перерозподілу вартості на засадах поверненості, строковості і платності.

Закон України “Про банки і банківську діяльність" від 7 грудня 2000 року. Положення Національного банку України N 246 від 28 вересня 1995 р. "Про кредитування" зі змінами.

1. За призначенням і характером використання запозичених коштів; 2. За наявністю й характером забезпечення; 3. За строками використання; 4. За методами надання й способами погашення; 5. За характером і способом сплати проценту; 6. За кількістю кредиторів; 7. За ступенем ризику.

1.1) Позики торгово-промисловим підприємствам; 1.2) Позики під нерухомість; 1.3) Споживчі кредити; 1.4) Сільськогосподарські позики; 1.5) Контокорентний кредит; 1.6) Кредит під цінні папери; 1.7) Кредити, пов’язані з вексельним обігом; 1.8) Міжбанківські позики; 1.9) Позики небанківським фінансовим установам; 1.10) Позики органам влади.

2.1) Забезпечені (ломбардні) позики; 2.2) Незабезпечені (бланкові) кредити; Незабезпечені (бланкові) позики, які мають назву в банківській практиці довірчими, надаються тільки під зобов’язання позичальника погасити позику. Ці кредити пов’язані з великим ризиком для банку, тому потребують більш ретельної перевірки кредитоспроможності позичальника й надаються під більш високий процент.

2.1.1 - застава майна позичальника; 2.1.2 - гарантія чи поручительство; 2.1.3 - договір страхування відповідальності позичальника щодо непогашення заборгованості за позикою; 2.1.4- переуступлення (цесія) на користь банку контрактів, вимог і рахунків позичальника до третьої особи; 2.1.5 - дорожні та товарні документи (наприклад, коносаменти); 2.1.6 - цінні папери; 2.1.7 - поліси страхування життя; 2.1.8 - інші грошові вимоги позичальника до третьої особи.

3.1) Строкові; 3.2) Безстрокові (до запитання); 3.3) Прострочені (строк сплати яких пройшов); 3.4) Відстрочені (строк сплати яких відкладено).

- це позики, які надані банком на строк, зафіксований згідно домовленості з позичальником. Вони бувають трьох видів: - короткострокові - до 1 року; - середньострокові - від 1 до 3 років; - довгострокові - більше 3 років.

це позики, які надаються банком на невизначений строк, - так званні позики “ до запитання ”. Позичальник повинен погасити таку позику за першою вимогою банку. Якщо банк не вимагає по вернення, то кредит погашається за бажанням позичальника.

Простроченими рахуються позики, по яким строки повернення пройшли, а позика не повернена. Подібні позики підлягають обліку на окремому рахунку.

- це позики, по яким за проханням позичальника банком прийнято рішення про перенесення строку повернення кредиту на інший строк. Відстрочка погашення позики оформляється звичайно додатковою угодою до основного кредитного договору і за це встановлюється більш високий процент.

- позики, які надаються в разовому порядку; у відповідності до відкритої кредитної лінії (лімітом кредитування, кредити за необхідністю); - гарантовані кредити.

- це позики, рішення про надання яких приймається банком окремо по кожній позиці за заявою й іншими документами клієнта.

надаються в межах попередньо встановленого ліміту кредитування, тобто кредитування позичальника здійснюється у відповідності з так званою кредитною лінією. Кредит надається, як правило, шляхом оплати з кредитного рахунку розрахункових документів позичальника ( платіжних доручень, чеків тощо) без узгодження з банком кожний раз умов позики.

, які ще мають назву резервних, бувають двох видів: - із попередньо узгодженою датою надання позики; - з наданням позики за необхідністю . Сутність гарантованої (резервної) кредитної операції полягає в наданні банком зобов’язання у випадку необхідності надати клієнту позики визначеного розміру на протязі обумовленого часу (кварталу, року).

- кредити, що погашаються поступово; – що погашаються одноразовим платежем по закінченню строку кредиту; – що погашаються у відповідності з особливими умовами, передбаченими кредитним договором.

- позики з фіксованою процентною ставкою; - позики з плаваючою процентною ставкою; - позики з виплатою процентів по мірі використання запозичених коштів (звичайні позики); - позики з виплатою процентів одночасно з отриманням запозичених коштів (дисконтний кредит).

є характерними для стабільної економіки, але можуть надаватися й на короткий строк майже в умовах інфляції.

З метою зменшення ризику недоотримання прибутку чи уникнення збитків особливо в умовах високих темпів інфляції і при наданні кредитів на довгі строки банки використовують позики з плаваючою процентною ставкою. В цьому випадку у відповідності з кредитною угодою процентні ставки періодично переглядаються й звичайно прив’язуються до рівня облікової ставки центрального банку і фактичного темпу інфляції.

По більшості банківських кредитів процент стягується після їх видачі за певним часом, звичайно 1 раз на місяць . Це, так названі, звичайні позики.

На відміну від звичайних позик, надання дисконтного кредиту передбачає стягнення позичкового проценту (дисконту) при його видачі. Прикладом такого кредиту є обліковий кредит (купівля банком переказних векселів у клієнтів ).

– кредити, що надаються одним банком; - синдицировані (консорціальні) кредити; - паралельні .

Принцип забезпеченості кредиту означає наявність у банку права для захисту своїх інтересів, недопущення збитків від неповернення боргу через неплатоспроможність позичальника. Принцип повернення, строковості та платності означає, що кредит має бути поверненим позичальником банку у визначений у кредитному договорі строк з відповідною сплатою за його користування. Цільовий характер використання передбачає вкладення позичкових коштів на конкретні цілі, передбачені кредитним договором.

Початковим етапом процесу кредитування є розгляд заявки на одержання кредиту. де вказується: цільове призначення кредиту, його сума, термін користування, дати його погашення, характеристика кредитованого заходу і очікуваний економічний ефект від його здійснення. На прохання банку позичальник надає й інші документи (наприклад, копію засновницької угоди, статуту, положення або інших документів, документи бухгалтерської звітності, декларацію про доходи, виписки за рахунками в інших банках та ін.). 1

Названі документи надходять до відповідного працівника банку, що після розгляду проводить попередню співбесіду з позичальником. За її допомогою можна визначити якості позичальника як керівника, його професійну підготовленість і визначити перспективи розвитку підприємства. 2

Наступний етап процесу кредитування передбачає вивчення кредитоспроможності клієнта і оцінку ризику за його позичкою. Цей етап можливий лише при позитивних результатах попередньої бесіди. Спеціаліст банку проводить глибоке і ретельне обстеження фінансового стану клієнта. Цей етап є одним з найважливіших при наданні банком кредиту позичальнику. Враховуючи велику важливість вивчення кредитоспроможності і оцінки ризику в банках західних держав, створено спеціальні відділи. 3

При експертизі кредитної заявки клієнта використовуються різні джерела інформації: - матеріали, отримані безпосередньо від клієнта; - відомості про клієнта в архіві банку; - інформація про клієнта, отримана за межами банку; Велике значення має архів банку. Якщо клієнт вже одержував позичку, то в архіві є інформація про характер її повернення, затримки платежів або інші порушення. З зовнішніх джерел важливою є інформація, отримана від банків-партнерів.

При вивченні заявки на кредит може бути проведена перевірка позичальника на місці. Дуже важливо з'ясувати компетентність працівників, що очолюють основні відділи підприємства. 4

При оцінці кредитоспроможності позичальника враховуються: 1) правомочність, яку юридична особа набуває тільки з моменту державної реєстрації його статуту у виконавчих органах влади, 2) фінансова стабільність, 3) платоспроможність та інші показники (ліквідність балансу, стан активів, ефективність використання коштів, прибуток, наявність забезпечення або інші гарантії повернення кредиту, рейтинг). 4) персональні якості позичальника (репутація, порядність і чесність, професійна спроможність і матеріальна забезпеченість). Ретельно вивчається фінансовий стан позичальника, коефіцієнти ліквідності, ефективність використання власних і позичених коштів. Для цього використовується бухгалтерська і статистична звітність позичальника за минулий період, матеріали попередніх перевірок на місці і прогнози його фінансового стану за строки користування позикою.

Джерелами визначення показників кредитоспроможності позичальника для комерційного банку можуть бути: а) баланс (форма №1); б) звіт про: фінансові результати та їх використання (форма №2); фінансово-майновий стан (форма № 3); в) відомості статистичних органів; г) дані оперативного обліку позичальника; д) додаткова інформація, що надається за погодженням сторін.

Третій етап процесу кредитування полягає у підготовці до укладення кредитного договору. Він стає можливим за умови схвального для позичальника завершення попереднього етапу, тобто вивчення кредитоспроможності і оцінки ризику. Цей етап у практиці роботи західних банків називається структуруванням позички. 5

В процесі структурування банк визначає такі параметри позички: вид кредиту, суму, строк, способи надання і погашення, забезпечення, ціну кредиту тощо.

Після закінчення роботи щодо структурування позички кредитний працівник банку приступає до переговорів про укладення кредитного договору з клієнтом. При цьому клієнту надаються пропозиції щодо умов майбутньої кредитної угоди - кредитної ставки, комісії, забезпечення. Ці пропозиції можуть суттєво відрізнятися від умов, які містяться в кредитній заявці клієнта. Зближення позицій банку і клієнта і досягнення компромісу є кінцевою метою переговорів 6

Після того, як досягнуто згоди за усіма умовами кредитної угоди, готується висновок. Цей документ представляється кредитному комітету для затвердження. Одночасно підписується кредитний договір. Кредитні взаємовідносини регламентуються на підставі кредитних договорів, що укладаються між кредитором і позичальником тільки в письмовій формі, які визначають взаємні зобов'язання та відповідальність сторін і не можуть змінюватися в односторонньому порядку без згоди обох сторін. 7

Надання позички оформлюється розпорядженням кредитного відділу банку власній бухгалтерії про відкриття кредитного рахунку.

лімітування кредитів; диверсифікація кредитних вкладень; вивчення і оцінка кредитоспроможності позичальника; вимога від клієнтів достатнього і якісного забезпечення кредитів; оперативність при стягненні боргу; страхування кредитних операцій.

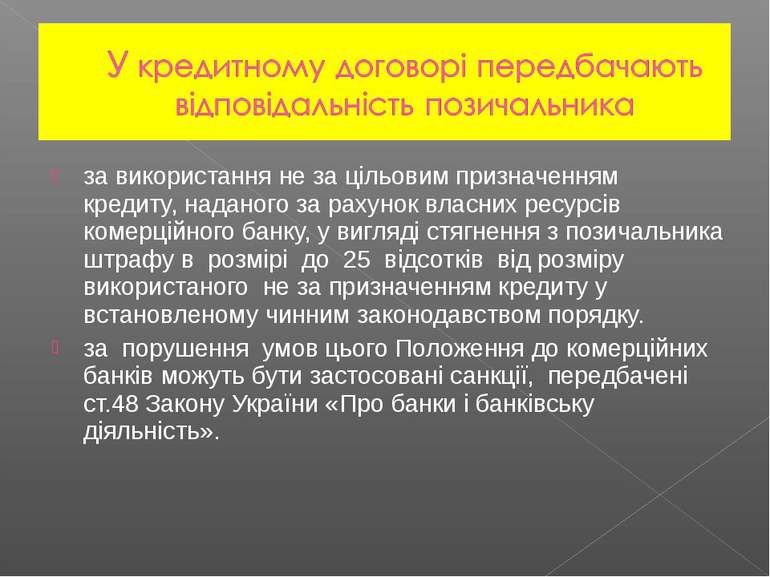

У кредитних угодах передбачається відповідальність позичальника за несвоєчасне повернення банку кредиту та відсотків за його користування і за несвоєчасне перерахування валюти кредиту у вигляді стягнення пені, що встановлюється за згодою сторін.

за використання не за цільовим призначенням кредитів за рахунок отриманих від Національного банку України кредитних ресурсів у вигляді стягнення з позичальника штрафу в розмірі не менше 25 відсотків від розміру використаного не за призначенням кредиту у встановленому чинним законодавством порядку.

за використання не за цільовим призначенням кредиту, наданого за рахунок власних ресурсів комерційного банку, у вигляді стягнення з позичальника штрафу в розмірі до 25 відсотків від розміру використаного не за призначенням кредиту у встановленому чинним законодавством порядку. за порушення умов цього Положення до комерційних банків можуть бути застосовані санкції, передбачені ст.48 Закону України «Про банки і банківську діяльність».

у кожному випадку неповернення кредиту та нарахованих відсотків за користування кредитом вирішувати питання про стягнення заборгованості у встановленому чинним законодавством порядку, а у разі неможливості стягнення - порушувати у суді справу про банкрутство

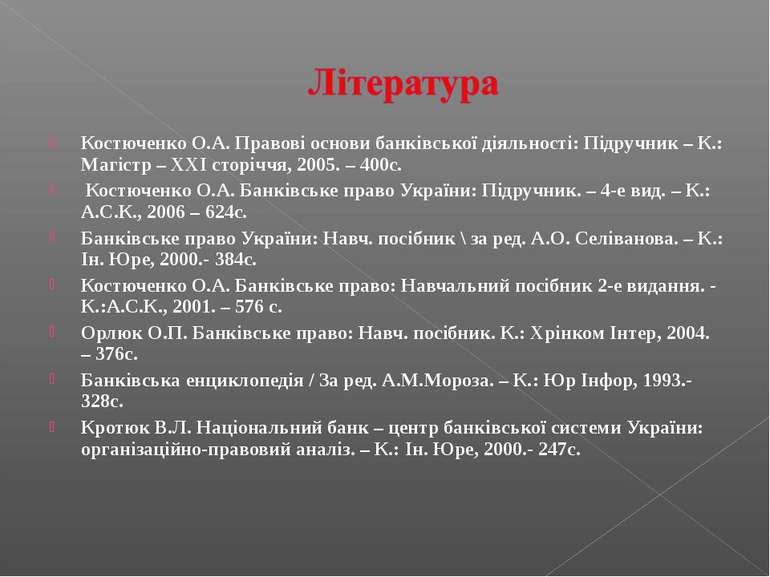

Костюченко О.А. Правові основи банківської діяльності: Підручник – К.: Магістр – ХХІ сторіччя, 2005. – 400с. Костюченко О.А. Банківське право України: Підручник. – 4-е вид. – К.: А.С.К., 2006 – 624с. Банківське право України: Навч. посібник \ за ред. А.О. Селіванова. – К.: Ін. Юре, 2000.- 384с. Костюченко О.А. Банківське право: Навчальний посібник 2-е видання. - К.:А.С.К., 2001. – 576 с. Орлюк О.П. Банківське право: Навч. посібник. К.: Хрінком Інтер, 2004. – 376с. Банківська енциклопедія / За ред. А.М.Мороза. – К.: Юр Інфор, 1993.- 328с. Кротюк В.Л. Національний банк – центр банківської системи України: організаційно-правовий аналіз. – К.: Ін. Юре, 2000.- 247с.

Схожі презентації

Категорії