Презентація на тему:

Світовий валютний ринок: поняття

Завантажити презентацію

Світовий валютний ринок: поняття

Завантажити презентаціюПрезентація по слайдам:

Тема 15. Світовий валютний ринок 15.1. Сутність та функції світового валютного ринку. 15.2. Структура валютного ринку, його учасники. 15.3. Валютні операції. Ринок деривативів 15.4. Валютний ринок України: етапи розвитку, сучасний стан

15.1. Сутність та функції світового валютного ринку Валютні ринки як економічна категорія - це система стійких економічних та організаційних відносин, пов’язаних з операціями купівлі – продажу іноземних та платіжних документів в іноземних валютах; як інституціональний механізм – це сукупність установ і організацій – ТНБ, валютні біржі, брокерські фірми, що забезпечують функціонування валютних ринкових механізмів.

Валютний ринок і його структура Передумови формування валютних ринків: розвиток міжнародних економічних зв’язків; створення світової валютної системи, що покладає на країни – учасниці визначені обов’язки у відношенні їх національних валютних систем; широке поширення кредитних засобів міжнародних розрахунків; посилення концентрації і централізації банківського капіталу, розвиток кореспондентських відносин між банками різних країн, поширення практики ведення поточних кореспондентських рахунків в іноземній валюті; 5) вдосконалення засобів зв’язку – телеграфу, телефону, телексу, що спростили контакти між валютними ринками та знизили ступінь валютного і кредитного ризиків; 6) розвиток інформаційних технологій, швидкісна передача повідомлень про курси валют, банки, стан їх кореспондентських рахунків, тенденції в економіці та політиці.

Особливості валютного ринку Нематеріальний; Не має єдиного центру; 24-годинний характер функціонування; Є переважно міжбанківським; Гнучка система організації торгівлі та гнучка стратегія оплати за укладення угод; Ліквідний, включає операції з різними валютами; Глобальний через систему телекомунікацій.

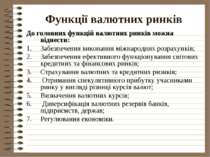

Функції валютних ринків До головних функцій валютних ринків можна віднести: Забезпечення виконання міжнародних розрахунків; Забезпечення ефективного функціонування світових кредитних та фінансових ринків; Страхування валютних та кредитних ризиків; Отримання спекулятивного прибутку учасниками ринку у вигляді різниці курсiв валют; Визначення валютних курсів; Диверсифiкацiя валютних резервів банків, підприємств, держав; Регулювання економіки.

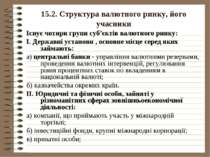

15.2. Структура валютного ринку, його учасники Існує чотири групи суб’єктів валютного ринку: I. Державні установи , основне місце серед яких займають: а) центральні банки - управління валютними резервами, проведення валютних інтервенцій, регулювання рівня процентних ставок по вкладенням в національній валюті; б) казначейства окремих країн. II. Юридичні та фізичні особи, зайняті у різноманітних сферах зовнішньоекономічної діяльності: а) компанії, що приймають участь у міжнародній торгівлі; б) інвестиційні фонди, крупні міжнародні корпорації; в) приватні особи;

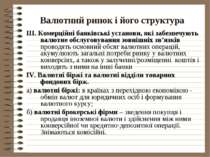

Валютний ринок і його структура III. Комерційні банківські установи, які забезпечують валютне обслуговування зовнішніх зв’язків проводять основний обсяг валютних операцій, акумулюють загальні потреби ринку у валютних конверсіях, а також у залученні/розміщенні коштів і виходять з ними на інші банки IV. Валютні біржі та валютні відділи товарних фондових бірж. а) валютні біржі: в країнах з перехідною економікою - обмін валют для юридичних осіб і формування валютного курсу; б) валютні брокерські фірми – зведення покупця і продавця іноземної валюти і здійснення між ними конверсійної чи кредитно-депозитної операції. Знімаються комісійні.

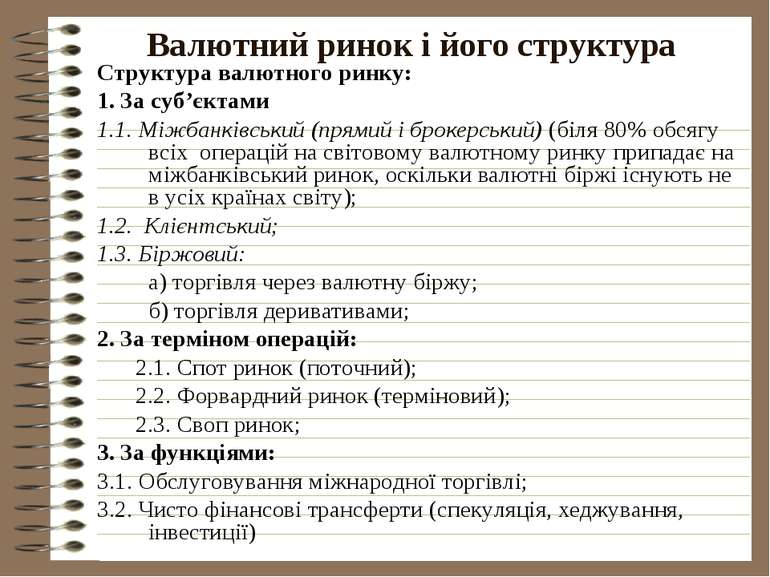

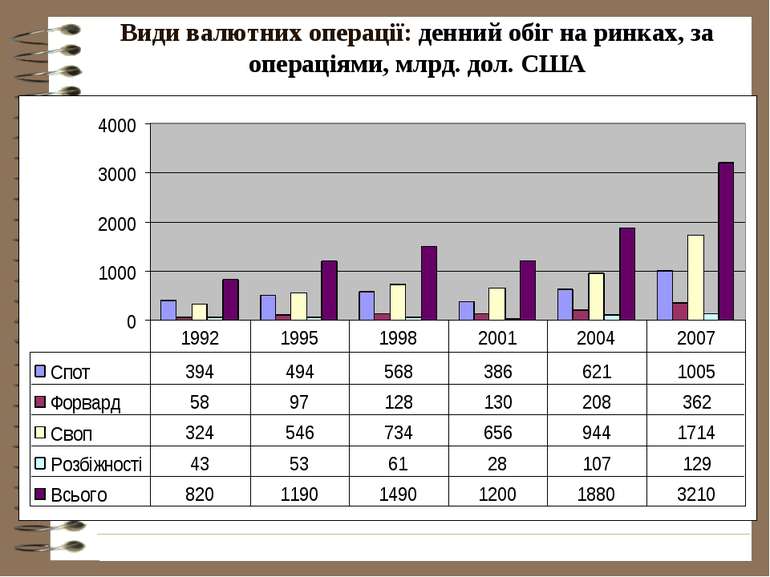

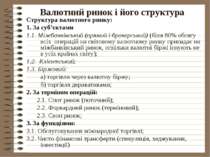

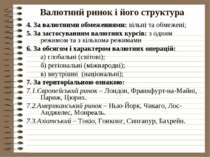

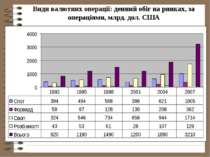

Валютний ринок і його структура Структура валютного ринку: 1. За суб’єктами 1.1. Міжбанківський (прямий і брокерський) (біля 80% обсягу всіх операцій на світовому валютному ринку припадає на міжбанківський ринок, оскільки валютні біржі існують не в усіх країнах світу); 1.2. Клієнтський; 1.3. Біржовий: а) торгівля через валютну біржу; б) торгівля деривативами; 2. За терміном операцій: 2.1. Спот ринок (поточний); 2.2. Форвардний ринок (терміновий); 2.3. Своп ринок; 3. За функціями: 3.1. Обслуговування міжнародної торгівлі; 3.2. Чисто фінансові трансферти (спекуляція, хеджування, інвестиції)

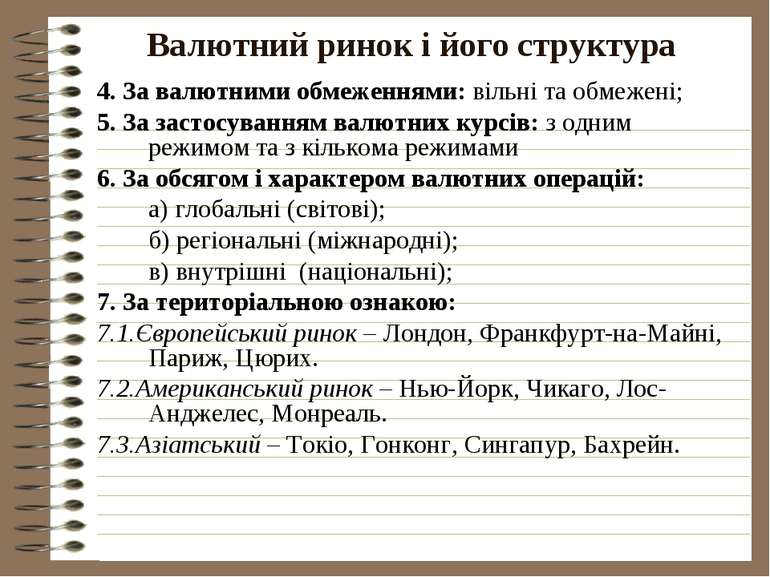

Валютний ринок і його структура 4. За валютними обмеженнями: вільні та обмежені; 5. За застосуванням валютних курсів: з одним режимом та з кількома режимами 6. За обсягом і характером валютних операцій: а) глобальні (світові); б) регіональні (міжнародні); в) внутрішні (національні); 7. За територіальною ознакою: 7.1.Європейський ринок – Лондон, Франкфурт-на-Майні, Париж, Цюрих. 7.2.Американський ринок – Нью-Йорк, Чикаго, Лос-Анджелес, Монреаль. 7.3.Азіатський – Токіо, Гонконг, Сингапур, Бахрейн.

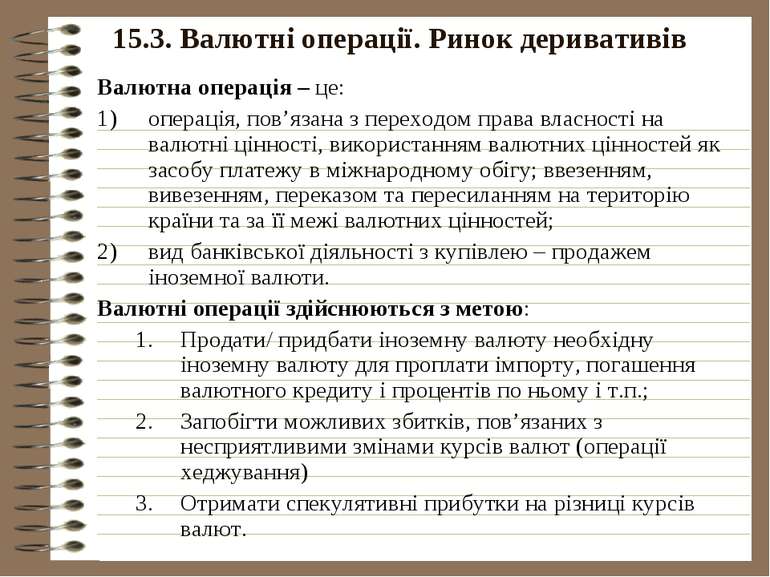

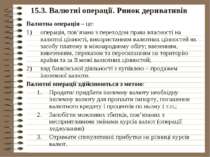

15.3. Валютні операції. Ринок деривативів Валютна операція – це: операція, пов’язана з переходом права власності на валютні цінності, використанням валютних цінностей як засобу платежу в міжнародному обігу; ввезенням, вивезенням, переказом та пересиланням на територію країни та за її межі валютних цінностей; вид банківської діяльності з купівлею – продажем іноземної валюти. Валютні операції здійснюються з метою: Продати/ придбати іноземну валюту необхідну іноземну валюту для проплати імпорту, погашення валютного кредиту і процентів по ньому і т.п.; Запобігти можливих збитків, пов’язаних з несприятливими змінами курсів валют (операції хеджування) Отримати спекулятивні прибутки на різниці курсів валют.

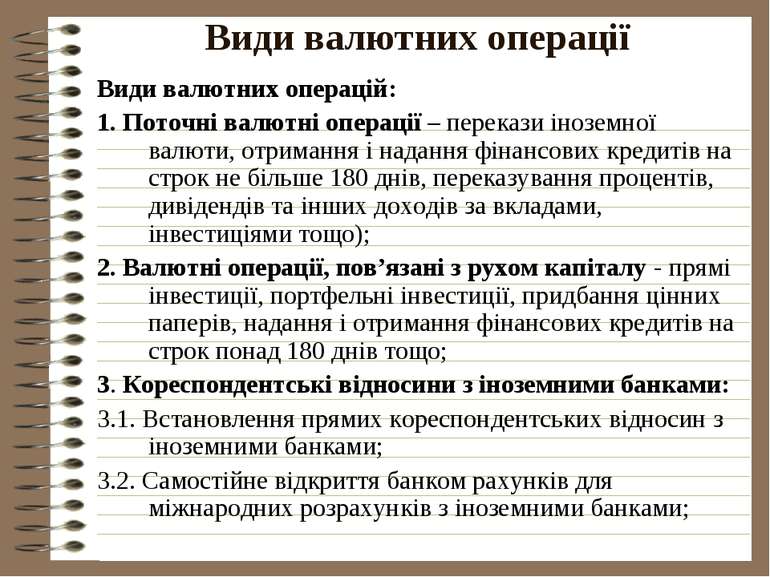

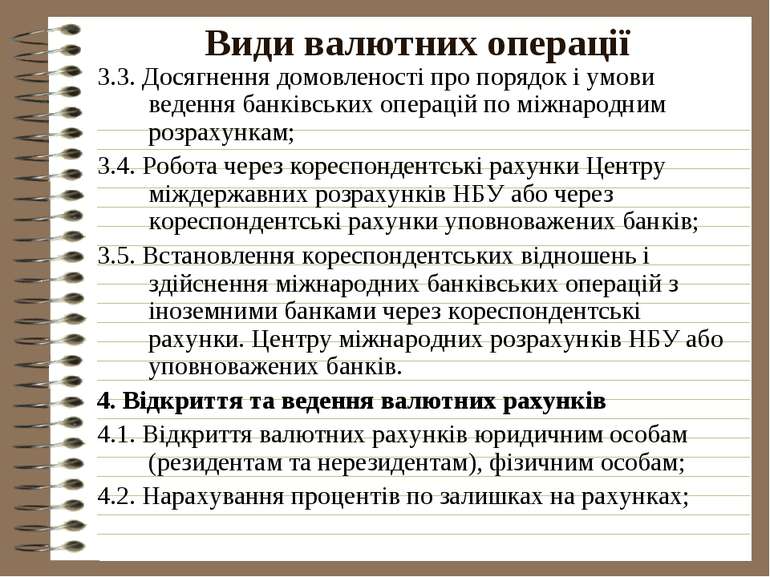

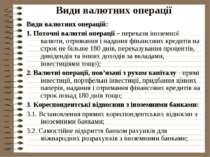

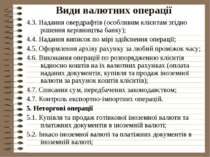

Види валютних операції Види валютних операцій: 1. Поточні валютні операції – перекази іноземної валюти, отримання і надання фінансових кредитів на строк не більше 180 днів, переказування процентів, дивідендів та інших доходів за вкладами, інвестиціями тощо); 2. Валютні операції, пов’язані з рухом капіталу - прямі інвестиції, портфельні інвестиції, придбання цінних паперів, надання і отримання фінансових кредитів на строк понад 180 днів тощо; 3. Кореспондентські відносини з іноземними банками: 3.1. Встановлення прямих кореспондентських відносин з іноземними банками; 3.2. Самостійне відкриття банком рахунків для міжнародних розрахунків з іноземними банками;

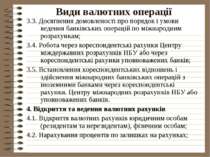

Види валютних операції 3.3. Досягнення домовленості про порядок і умови ведення банківських операцій по міжнародним розрахункам; 3.4. Робота через кореспондентські рахунки Центру міждержавних розрахунків НБУ або через кореспондентські рахунки уповноважених банків; 3.5. Встановлення кореспондентських відношень і здійснення міжнародних банківських операцій з іноземними банками через кореспондентські рахунки. Центру міжнародних розрахунків НБУ або уповноважених банків. 4. Відкриття та ведення валютних рахунків 4.1. Відкриття валютних рахунків юридичним особам (резидентам та нерезидентам), фізичним особам; 4.2. Нарахування процентів по залишках на рахунках;

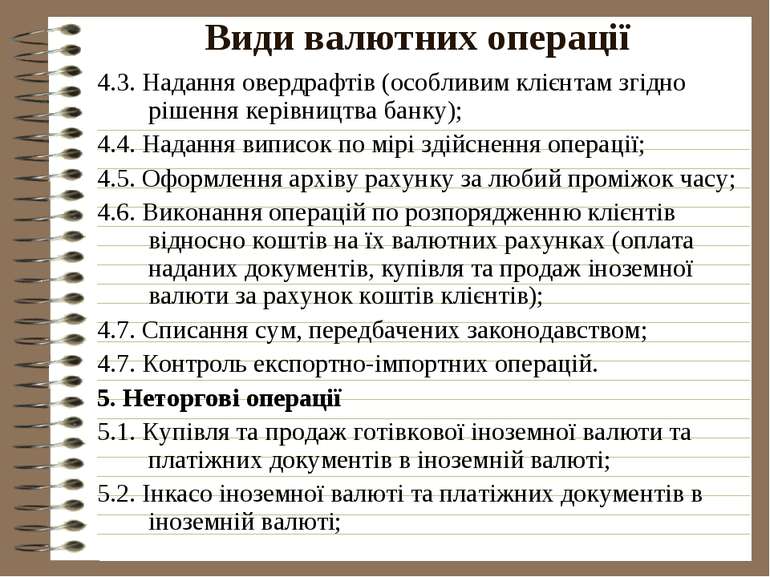

Види валютних операції 4.3. Надання овердрафтів (особливим клієнтам згідно рішення керівництва банку); 4.4. Надання виписок по мірі здійснення операції; 4.5. Оформлення архіву рахунку за любий проміжок часу; 4.6. Виконання операцій по розпорядженню клієнтів відносно коштів на їх валютних рахунках (оплата наданих документів, купівля та продаж іноземної валюти за рахунок коштів клієнтів); 4.7. Списання сум, передбачених законодавством; 4.7. Контроль експортно-імпортних операцій. 5. Неторгові операції 5.1. Купівля та продаж готівкової іноземної валюти та платіжних документів в іноземній валюті; 5.2. Інкасо іноземної валюті та платіжних документів в іноземній валюті;

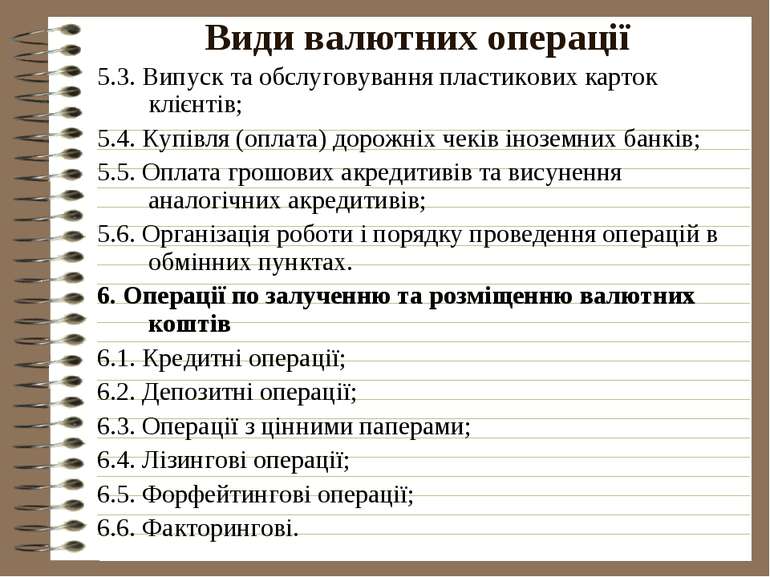

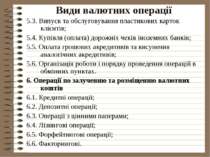

Види валютних операції 5.3. Випуск та обслуговування пластикових карток клієнтів; 5.4. Купівля (оплата) дорожніх чеків іноземних банків; 5.5. Оплата грошових акредитивів та висунення аналогічних акредитивів; 5.6. Організація роботи і порядку проведення операцій в обмінних пунктах. 6. Операції по залученню та розміщенню валютних коштів 6.1. Кредитні операції; 6.2. Депозитні операції; 6.3. Операції з цінними паперами; 6.4. Лізингові операції; 6.5. Форфейтингові операції; 6.6. Факторингові.

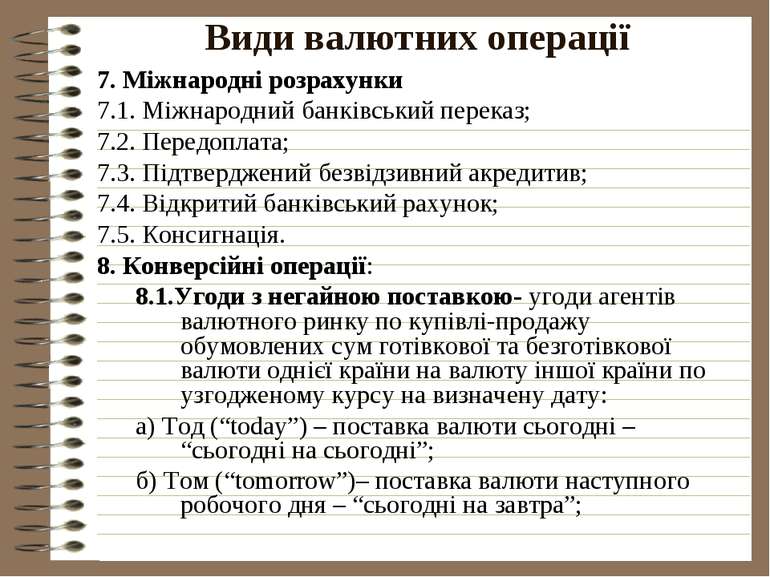

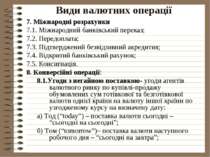

Види валютних операції 7. Міжнародні розрахунки 7.1. Міжнародний банківський переказ; 7.2. Передоплата; 7.3. Підтверджений безвідзивний акредитив; 7.4. Відкритий банківський рахунок; 7.5. Консигнація. 8. Конверсійні операції: 8.1.Угоди з негайною поставкою- угоди агентів валютного ринку по купівлі-продажу обумовлених сум готівкової та безготівкової валюти однієї країни на валюту іншої країни по узгодженому курсу на визначену дату: а) Тод (“today”) – поставка валюти сьогодні – “сьогодні на сьогодні”; б) Том (“tomorrow”)– поставка валюти наступного робочого дня – “сьогодні на завтра”;

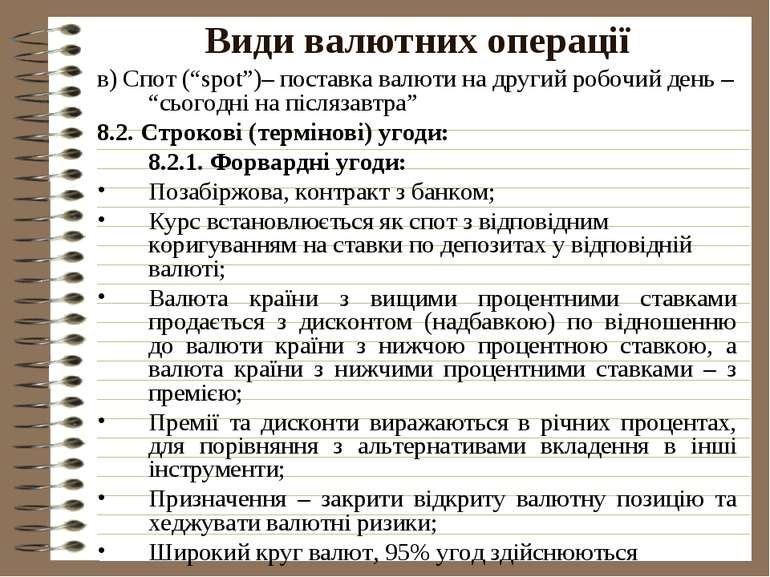

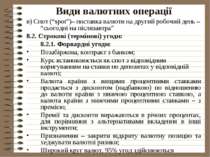

Види валютних операції в) Спот (“spot”)– поставка валюти на другий робочий день – “сьогодні на післязавтра” 8.2. Строкові (термінові) угоди: 8.2.1. Форвардні угоди: Позабіржова, контракт з банком; Курс встановлюється як спот з відповідним коригуванням на ставки по депозитах у відповідній валюті; Валюта країни з вищими процентними ставками продається з дисконтом (надбавкою) по відношенню до валюти країни з нижчою процентною ставкою, а валюта країни з нижчими процентними ставками – з премією; Премії та дисконти виражаються в річних процентах, для порівняння з альтернативами вкладення в інші інструменти; Призначення – закрити відкриту валютну позицію та хеджувати валютні ризики; Широкий круг валют, 95% угод здійснюються

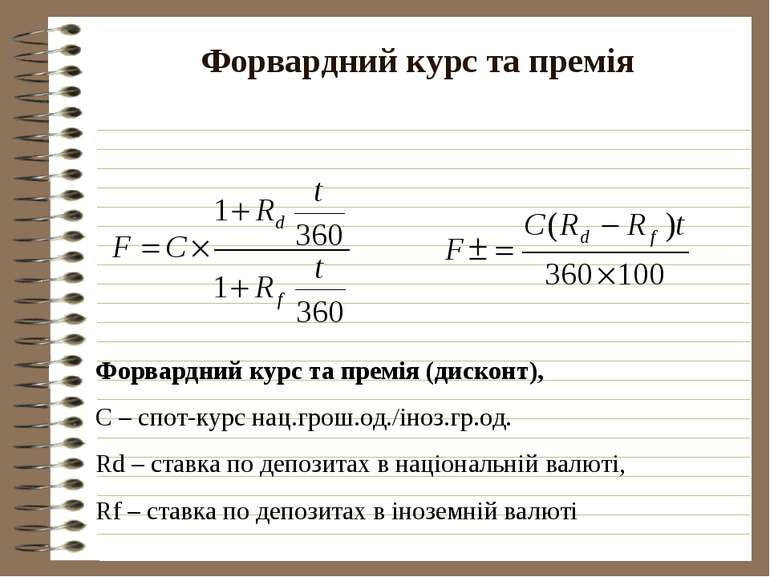

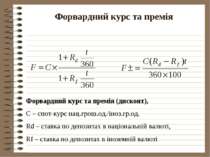

Форвардний курс та премія Форвардний курс та премія (дисконт), С – спот-курс нац.грош.од./іноз.гр.од. Rd – ставка по депозитах в національній валюті, Rf – ставка по депозитах в іноземній валюті

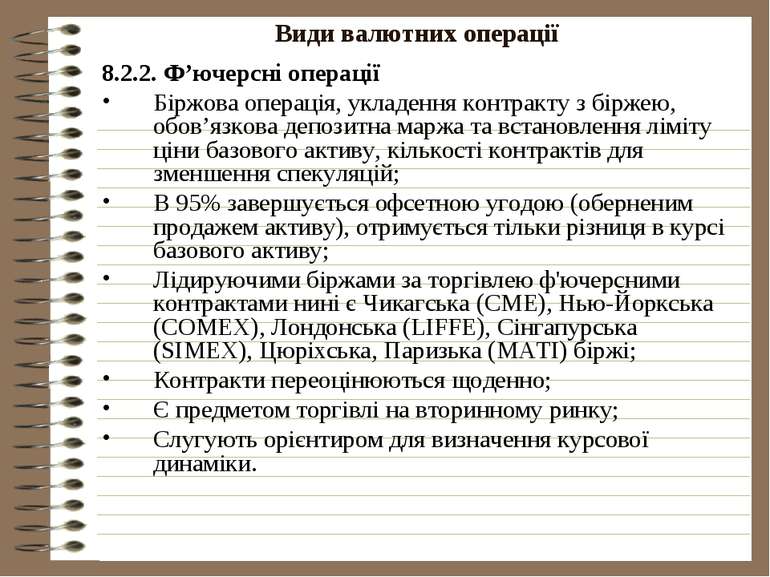

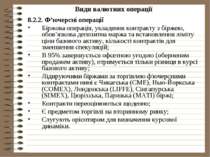

Види валютних операції 8.2.2. Ф’ючерсні операції Біржова операція, укладення контракту з біржею, обов’язкова депозитна маржа та встановлення ліміту ціни базового активу, кількості контрактів для зменшення спекуляцій; В 95% завершується офсетною угодою (оберненим продажем активу), отримується тільки різниця в курсі базового активу; Лідируючими біржами за торгівлею ф'ючерсними контрактами нині є Чикагська (СМЕ), Нью-Йоркська (СОМЕХ), Лондонська (LIFFE), Сінгапурська (SІМЕХ), Цюріхська, Паризька (МАТІ) біржі; Контракти переоцінюються щоденно; Є предметом торгівлі на вторинному ринку; Слугують орієнтиром для визначення курсової динаміки.

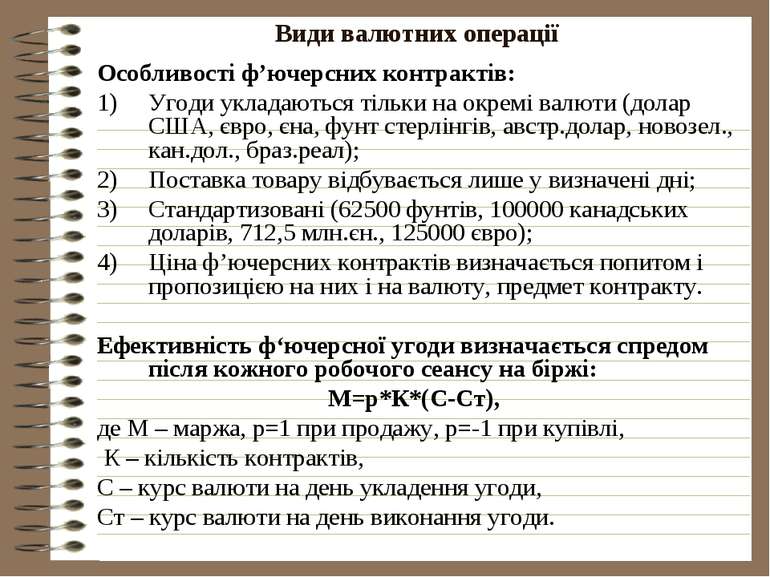

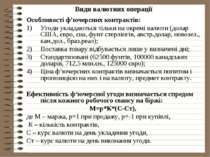

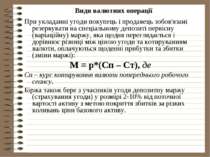

Види валютних операції Особливості ф’ючерсних контрактів: Угоди укладаються тільки на окремі валюти (долар США, євро, єна, фунт стерлінгів, австр.долар, новозел., кан.дол., браз.реал); Поставка товару відбувається лише у визначені дні; Стандартизовані (62500 фунтів, 100000 канадських доларів, 712,5 млн.єн., 125000 євро); Ціна ф’ючерсних контрактів визначається попитом і пропозицією на них і на валюту, предмет контракту. Ефективність ф‘ючерсної угоди визначається спредом після кожного робочого сеансу на біржі: М=р*К*(С-Ст), де М – маржа, р=1 при продажу, р=-1 при купівлі, К – кількість контрактів, С – курс валюти на день укладення угоди, Ст – курс валюти на день виконання угоди.

Види валютних операції При укладанні угоди покупець і продавець зобов'язані резервувати на спеціальному депозиті первісну (варіаційну) маржу, яка щодня переглядається і дорівнює різниці між ціною угоди та котируванням валюти, оплачуються щоденні прибутки та збитки (зміни маржі): М = р*(Сп – Ст), де Сп – курс котирування валюти попереднього робочого сеансу. Біржа також бере з учасників угоди депозитну маржу (страхування угоди) у розмірі 2-10% від поточної вартості активу з метою покриття збитків за різких коливань ціни базового активу.

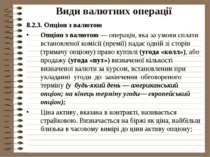

Види валютних операції 8.2.3. Опціон з валютою Опціон з валютою — операція, яка за умови сплати встановленої комісії (премії) надає одній зі сторін (тримачу опціону) право купівлі (угода «колл»), або продажу (угода «пут») визначеної кількості визначеної валюти за курсом, встановленим при укладанні угоди до закінчення обговореного терміну (у будь-який день — американський опціон; на кінець терміну угоди— європейський опціон); Ціна активу, вказана в контракті, називається страйковою. Визначається на біржі як ціна, найбільш близька в часовому вимірі до ціни активу опціону;

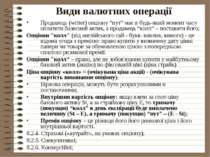

Види валютних операції Продавець (writer) опціону “пут” має в будь-який момент часу оплатити базисний актив, а продавець “колл” – поставити його; Опціони "колл" (від англійського call - букв. виклик, вимога) - це відома угода з премією: право купити у визначену дату цінні папери чи товари за обумовленою ціною з попередньою сплатою ризикової премії. Опціони "колл“ – право, але не зобов'язання купити у майбутньому базовий актив (акцію) по фіксованій ціні (ціна страйк) Ціна опціону «колл» = (очікувана ціна акції) - (очікувана вартість виконання опціону). Біржова операція, можуть бути розрахунковими и поставочними; Внутрішня вартість опціону: якщо взяти за спот-ціну базового активу St, а за страйкову ціну Е, то тримачу (покупцю) “колл” в день експірації буде виплачено величину (St – Е), а тримачу (покупцю) “пут” – (Е - St); Премія опціону – це різниця його його ринкової ціни і його внутрішньої вартості. 8.2.4. Страхові («аутрайт», на умовах опціону); 8.2.5. Спекулятивні; 8.2.6. Конверсійні;

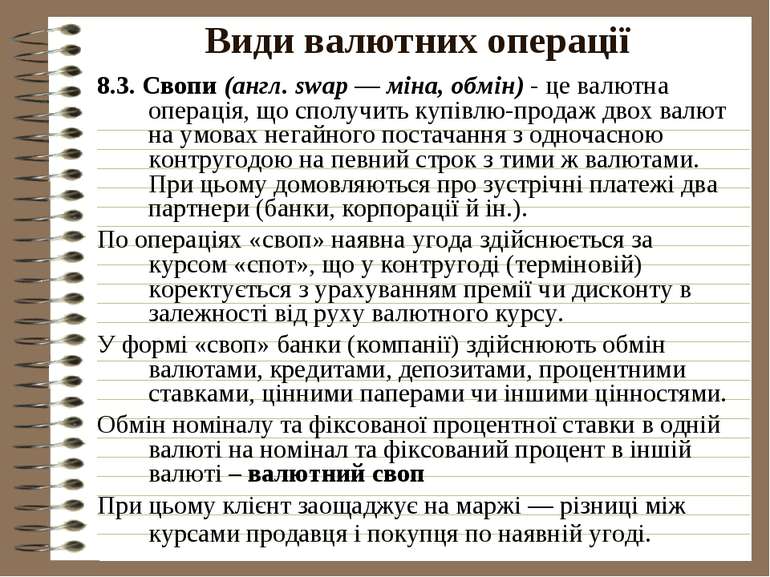

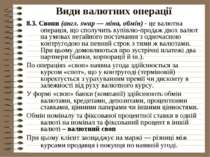

Види валютних операції 8.3. Свопи (англ. swар — міна, обмін) - це валютна операція, що сполучить купівлю-продаж двох валют на умовах негайного постачання з одночасною контругодою на певний строк з тими ж валютами. При цьому домовляються про зустрічні платежі два партнери (банки, корпорації й ін.). По операціях «своп» наявна угода здійснюється за курсом «спот», що у контругоді (терміновій) коректується з урахуванням премії чи дисконту в залежності від руху валютного курсу. У формі «своп» банки (компанії) здійснюють обмін валютами, кредитами, депозитами, процентними ставками, цінними паперами чи іншими цінностями. Обмін номіналу та фіксованої процентної ставки в одній валюті на номінал та фіксований процент в іншій валюті – валютний своп При цьому клієнт заощаджує на маржі — різниці між курсами продавця і покупця по наявній угоді.

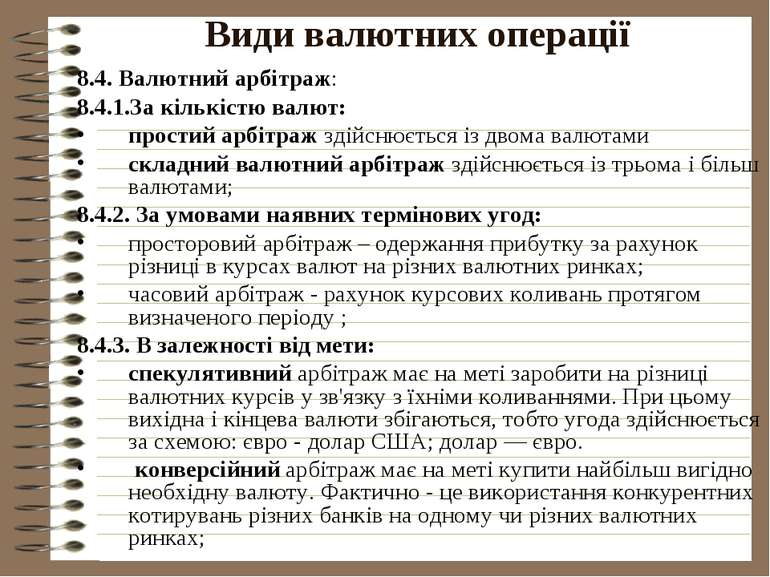

Види валютних операції 8.4. Валютний арбітраж: 8.4.1.За кількістю валют: простий арбітраж здійснюється із двома валютами складний валютний арбітраж здійснюється із трьома і більш валютами; 8.4.2. За умовами наявних термінових угод: просторовий арбітраж – одержання прибутку за рахунок різниці в курсах валют на різних валютних ринках; часовий арбітраж - рахунок курсових коливань протягом визначеного періоду ; 8.4.3. В залежності від мети: спекулятивний арбітраж має на меті заробити на різниці валютних курсів у зв'язку з їхніми коливаннями. При цьому вихідна і кінцева валюти збігаються, тобто угода здійснюється за схемою: євро - долар США; долар — євро. конверсійний арбітраж має на меті купити найбільш вигідно необхідну валюту. Фактично - це використання конкурентних котирувань різних банків на одному чи різних валютних ринках;

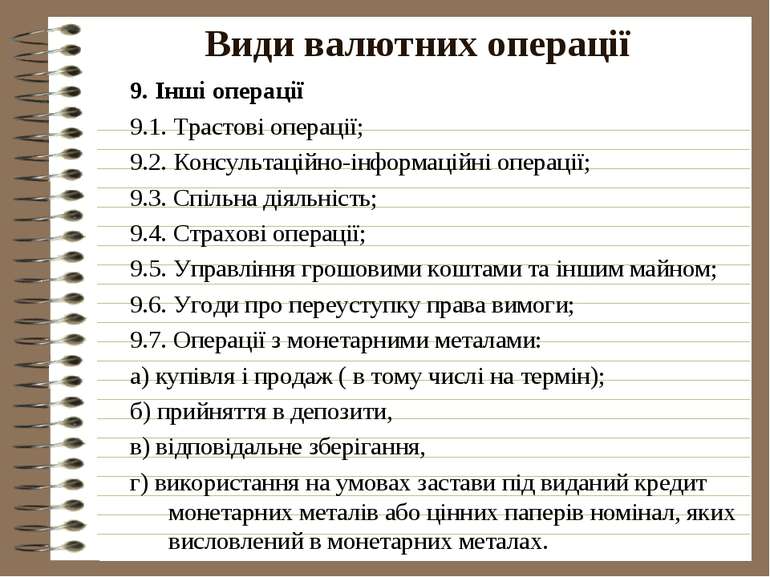

Види валютних операції 9. Інші операції 9.1. Трастові операції; 9.2. Консультаційно-інформаційні операції; 9.3. Спільна діяльність; 9.4. Страхові операції; 9.5. Управління грошовими коштами та іншим майном; 9.6. Угоди про переуступку права вимоги; 9.7. Операції з монетарними металами: а) купівля і продаж ( в тому числі на термін); б) прийняття в депозити, в) відповідальне зберігання, г) використання на умовах застави під виданий кредит монетарних металів або цінних паперів номінал, яких висловлений в монетарних металах.

15.4. Валютний ринок України: етапи розвитку, сучасний стан Перший етап (1991-1994 рр.) характеризувався: участю в валютному союзі з Росією (російський рубль використовувався як спільна валюта для обслуговування безготівкового обігу); впровадження купонів багаторазового використання, які було введено в готівковий обіг у січні 1992 р., розміри емісії якого визначалися у відповідності з російськими кредитними лініями; розірваністю готівкового і безготівкового обігу; впровадженням національною платіжної системи; налагодженням банківської систему з єдиним емісійним центром; створенням механізму міждержавних розрахунків; появою українського валютного ринку; започаткуванням золотовалютних резервів;

Валютний ринок України: етапи розвитку, сучасний стан становленням регулюючих органів; формуванням законодавчої бази функціонування ринку; значними темпами девальвації національної валюти; фіксацією валютного курсу зі створенням подвійного ринку; використанням декількох режимів обмінного курсу — від множинного до фіксованого з подальшим переходом до керованого плаваючого курсу. Другий етап (1995-1998 рр.) характеризувався: лібералізацією проведення валютних операцій; стабілізацією інфляційних процесів національної грошової одиниці і, як наслідок, стабілізацією валютного курсу; проведенням грошової реформи: введення гривні;

Валютний ринок України: етапи розвитку, сучасний стан значною ревальвацією реального курсу гривні впродовж 1996-1997 рр., яка створила підстави для девальвації гривні в 1998 р.; використанням НБУ ринкових інструментів регулювання валютного ринку; значною девальвацією національної валюти, що висвітлило приховані проблеми та недосконалість механізму функціонування валютного ринку; початком практики впровадження валютних коридорів; фінансовою кризою. Третій етап (1999 – 2008 рр.) характеризувався: скасування валютного коридору і введення режиму плаваючого курсу; поступовою ревальвацією національною валюти;

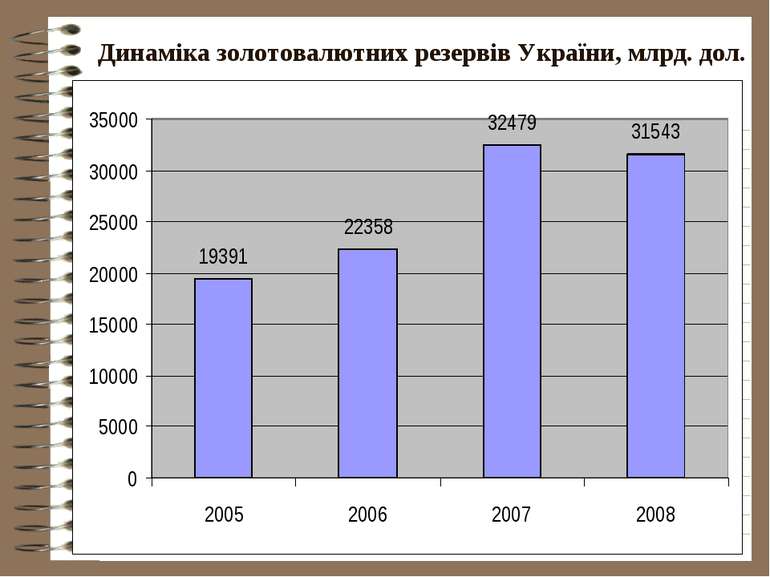

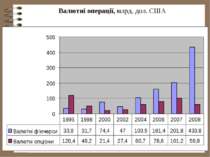

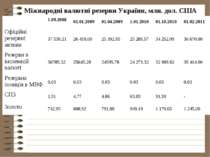

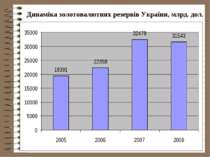

Валютний ринок України: етапи розвитку, сучасний стан впровадженням нових правил функціонування ринку, які обмежили спекулятивні можливості банків та сприяли стабілізації ситуації на валютному ринку України та лібералізували діяльність ринку – Україна офіційно має плаваючий валютний курс; введенням обмежень пропозиції гривні: підвищення рівня резервування (30 %); встановлення кредитної стелі; підвищення облікової ставки; обмеження обсягів одноразового продажу готівкової валюти; позитивними тенденціями розвитку ринку – зростанням обсягів ринку з 8063,78 млн. доларів США в 1999 році до 13052,62 млн. доларів США 2001 р. поповненням золотовалютних резервів НБУ за рахунок викупу надлишкової пропозиції іноземної валюти.

Види валютних операції Четвертий етап (2009 р – по теперішній час) характеризується: фінансовою кризою; скороченнями угод на валютному ринку; девальвацією національної валюти.

Заходи НБУ зі стабілізації валютного ринку у 2009 р. Заборона на купівлю іноземної валюти під імпорт без ввезення товару в Україну; Обмеження конверсійної операції для фізичних осіб величиною 80000 грн. на день; Обмеження за поточними валютними неторгівельними операціями; Заборона зміни курсу банку протягом дня; Заборона стягнення комісійної винагороди при конверсії валют; Обмеження кредитування нерезидентів виключно міжбанківським кредитуванням; Відновлено граничні розміри вартості зовнішніх запозичень резидентів у вигляді кредитів, позик; Запроваджено порядок реєстрації НБУ іноземних інвестицій, порядок купівлі іноземної валюти за операціями повернення іноземних інвестицій за кордон; Надано можливість розміщення інвестицій у гривнях нерезидентами; Запроваджено торгівлю іноземною валютою на форвардних умовах на міжбанку.

Фактори, що впливають на валютний курс темп інфляції стан платіжного балансу різниця процентних ставок в різних країнах діяльність валютних ринків та спекулятивні валютні операції ступінь використання визначеної валюти на євроринку та міжнародних розрахунках прискорення чи затримка міжнародних платежів ступінь довіри до валюти на національному та світових ринках валютна політика продуктивність праці довгострокові темпи зростання національної валюти місце і роль країни у світовій торгівлі вивіз капіталу

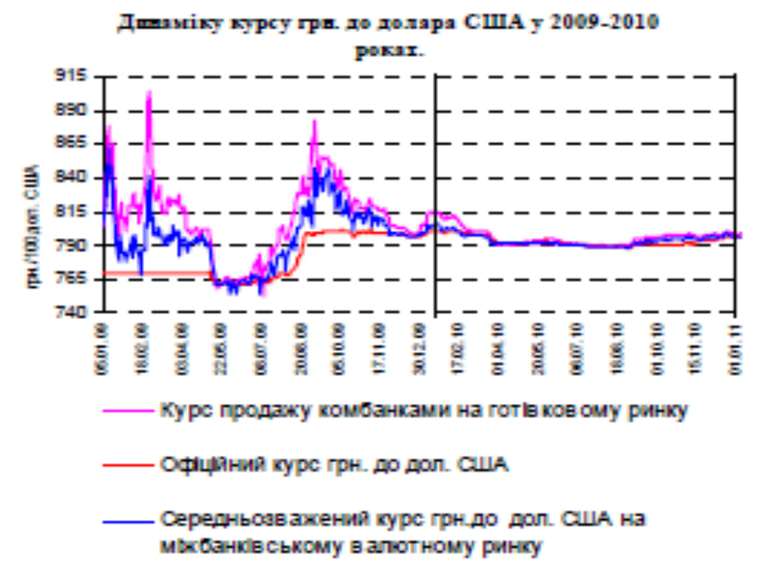

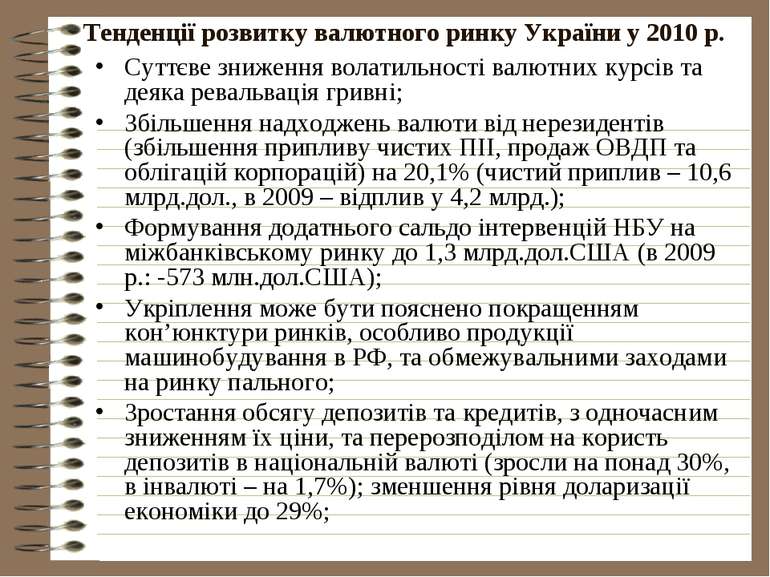

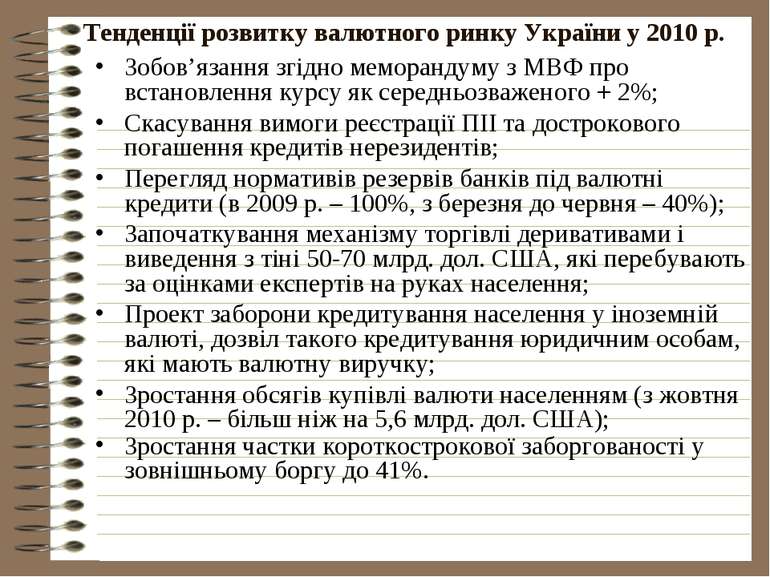

Тенденції розвитку валютного ринку України у 2010 р. Суттєве зниження волатильності валютних курсів та деяка ревальвація гривні; Збільшення надходжень валюти від нерезидентів (збільшення припливу чистих ПІІ, продаж ОВДП та облігацій корпорацій) на 20,1% (чистий приплив – 10,6 млрд.дол., в 2009 – відплив у 4,2 млрд.); Формування додатнього сальдо інтервенцій НБУ на міжбанківському ринку до 1,3 млрд.дол.США (в 2009 р.: -573 млн.дол.США); Укріплення може бути пояснено покращенням кон’юнктури ринків, особливо продукції машинобудування в РФ, та обмежувальними заходами на ринку пального; Зростання обсягу депозитів та кредитів, з одночасним зниженням їх ціни, та перерозподілом на користь депозитів в національній валюті (зросли на понад 30%, в інвалюті – на 1,7%); зменшення рівня доларизації економіки до 29%;

Тенденції розвитку валютного ринку України у 2010 р. Зобов’язання згідно меморандуму з МВФ про встановлення курсу як середньозваженого + 2%; Скасування вимоги реєстрації ПІІ та дострокового погашення кредитів нерезидентів; Перегляд нормативів резервів банків під валютні кредити (в 2009 р. – 100%, з березня до червня – 40%); Започаткування механізму торгівлі деривативами і виведення з тіні 50-70 млрд. дол. США, які перебувають за оцінками експертів на руках населення; Проект заборони кредитування населення у іноземній валюті, дозвіл такого кредитування юридичним особам, які мають валютну виручку; Зростання обсягів купівлі валюти населенням (з жовтня 2010 р. – більш ніж на 5,6 млрд. дол. США); Зростання частки короткострокової заборгованості у зовнішньому боргу до 41%.

Схожі презентації

Категорії