Презентація на тему:

Коментар до антикризових заходів Держфінпослуг та проекту “Стратегії розвитку фінансового сектору України до 2015 року”

Завантажити презентацію

Коментар до антикризових заходів Держфінпослуг та проекту “Стратегії розвитку фінансового сектору України до 2015 року”

Завантажити презентаціюПрезентація по слайдам:

м. Ялта Науково-практична конференція “Управління активами: нові стратегії в нових умовах” Коментар до антикризових заходів Держфінпослуг та проекту “Стратегії розвитку фінансового сектору України до 2015 року” Є. Григоренко Заступник Голови Державної комісії з регулювання ринків фінансових послуг України

Загальні уяви про небанківські фінансові установи На початок 2009 року небанківських фінансових установ в державному реєстрі Держфінпослуг нараховувалось 2016. Протягом 2008 року до нього було включено 165 нових установ та виключено 62 установи. Кількість виданих в 2008 році нею ліцензій склала 1289, в той час як 2007 році – 2396. Активи небанківських фінансових установ на початок року становили близько 62 млрд. грн., в той час як активи банківських установ 973 млрд. грн. У загальній структурі активів небанківських фінансових установ 68% складають активи страхових компаній, по 10% кредитних спілок та фінансових компаній, 1% - НПФ. Обсяги фінансових послуг у 2008 році склали близько 40 млрд. грн. та зросли у сфері страхування на 33%, недержавного пенсійного забезпечення – на 149%, кредитної кооперації - 22%.

Найбільш активну участь в ринку капіталів серед суб'єктів, діяльність яких регулює Держфінпослуг, приймають страхові компанії. Значний потенціал мають недержавні пенсійні фонди. Зазначені інституційні інвестори, з одного боку, суттєво залежать від стану ринку капіталу, з іншого боку, можуть бути справжнім локомотивом розвитку ринку капіталу в разі їх належного розвитку.

СТАН РОЗВИТКУ СТРАХОВОГО РИНКУ ТА РИНКУ ПОСЛУГ НЕДЕРЖАВНИХ ПЕНСІЙНИХ ФОНДІВ. ВПЛИВ НА ЇХ РОЗВИТОК ФІНАНСОВОЇ КРИЗИ

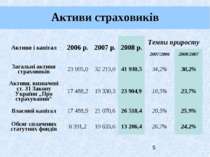

Активи страховиків Активи і капітал 2006 р. 2007 р. 2008 р. Темпи приросту 2007/2006 2008/2007 Загальні активи страховиків 23 995,0 32 213,0 41 930,5 34,2% 30,2% Активи, визначені ст. 31 Закону України „Про страхування” 17 488,2 19 330,3 23 904,9 10,5% 23,7% Власний капітал 17 488,9 21 070,6 26 518,4 20,5% 25,9% Обсяг сплачених статутних фондів 8 391,2 10 633,6 13 206,4 26,7% 24,2%

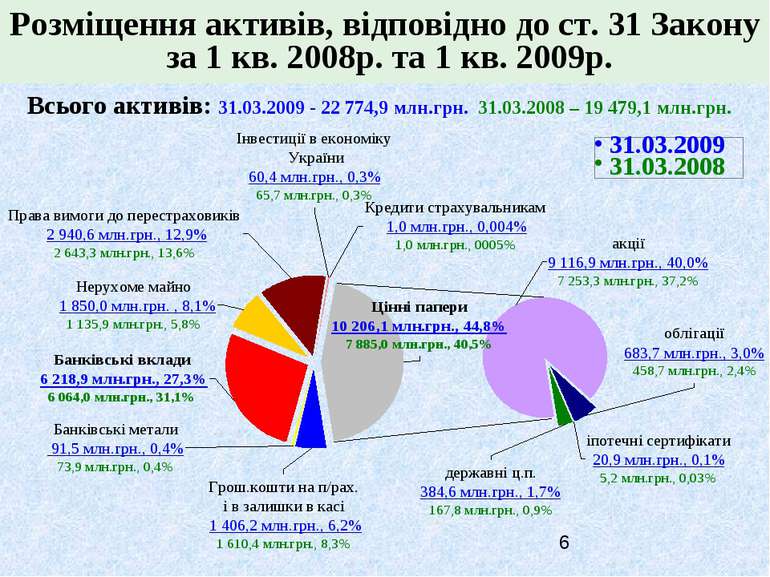

Розміщення активів, відповідно до ст. 31 Закону за 1 кв. 2008р. та 1 кв. 2009р. Всього активів: 31.03.2009 - 22 774,9 млн.грн. 31.03.2008 – 19 479,1 млн.грн. 31.03.2009 31.03.2008

Фінансова криза суттєво позначилась на страховому ринку Зростання збитковості Скорочення “класичного страхування” Різке зниження платоспроможності СК

* Зростання збитковості страхування; Скорочення “класичного страхування”: У 1 кв.2009 порівняно до 1 кв. 2008 знизилися валові премії з автострахування на 29%, на 45% - вантажів та багажу, на 11,1% - страхування життя, і т.д. На ринку спостерігаються негативні тенденції щодо:

* Платоспроможність компаній у 30 компаній (не-життя) не виконано страхові зобов’язання у визначений договором страхування термін) за 9425 договорами страхування, з них 7549 (80%) з фіз.особами (вказана кредиторська заборгованість на заг.суму 192,5 млн.грн.).

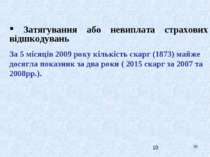

* Затягування або невиплата страхових відшкодувань За 5 місяців 2009 року кількість скарг (1873) майже досягла показник за два роки ( 2015 скарг за 2007 та 2008рр.).

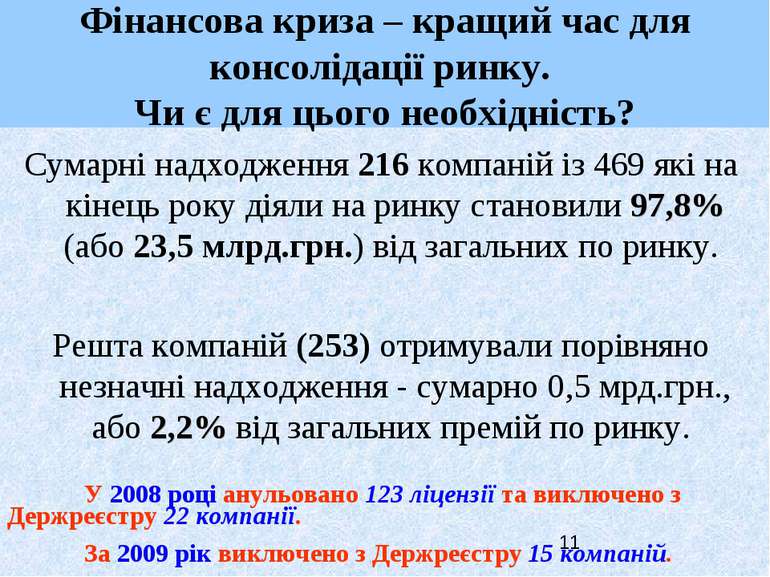

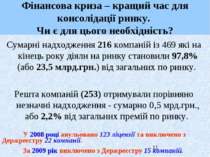

Сумарні надходження 216 компаній із 469 які на кінець року діяли на ринку становили 97,8% (або 23,5 млрд.грн.) від загальних по ринку. Решта компаній (253) отримували порівняно незначні надходження - сумарно 0,5 мрд.грн., або 2,2% від загальних премій по ринку. Фінансова криза – кращий час для консолідації ринку. Чи є для цього необхідність? У 2008 році анульовано 123 ліцензії та виключено з Держреєстру 22 компанії. За 2009 рік виключено з Держреєстру 15 компаній.

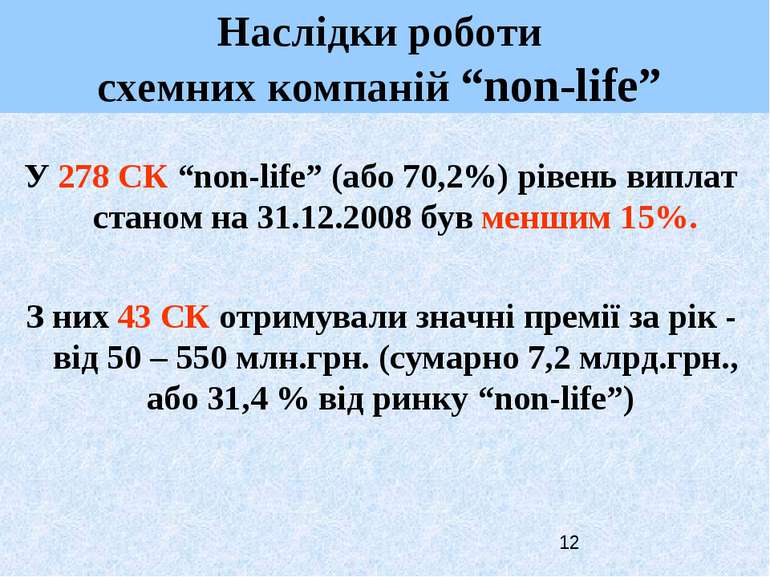

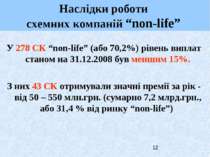

У 278 СК “non-life” (або 70,2%) рівень виплат станом на 31.12.2008 був меншим 15%. З них 43 СК отримували значні премії за рік - від 50 – 550 млн.грн. (сумарно 7,2 млрд.грн., або 31,4 % від ринку “non-life”) Наслідки роботи схемних компаній “non-life”

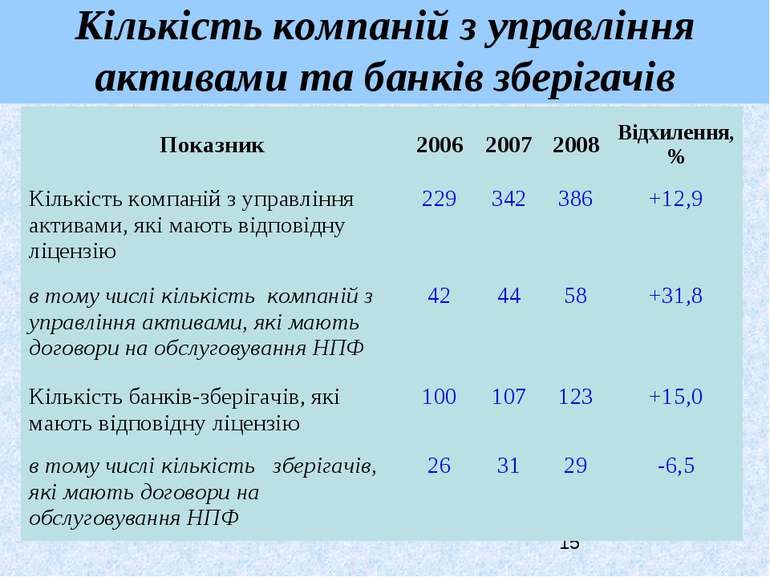

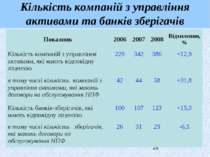

Кількість компаній з управління активами та банків зберігачів Показник 2006 2007 2008 Відхилення, % Кількість компаній з управління активами, які мають відповідну ліцензію 229 342 386 +12,9 в тому числі кількість компаній з управління активами, які мають договори на обслуговування НПФ 42 44 58 +31,8 Кількість банків-зберігачів, які мають відповідну ліцензію 100 107 123 +15,0 в тому числі кількість зберігачів, які мають договори на обслуговування НПФ 26 31 29 -6,5

Структура активів недержавних пенсійних фондів Висновок: за останній рік консолідований інвестиційний портфель справ суттєво консервативнішим

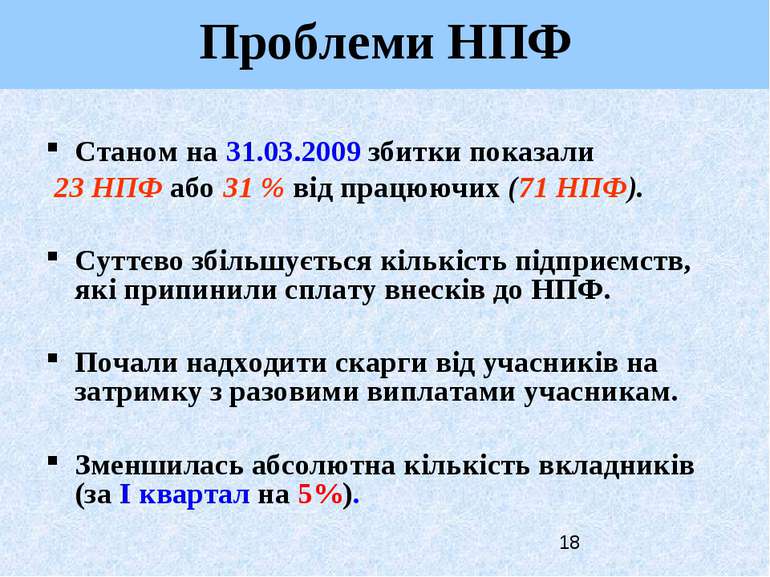

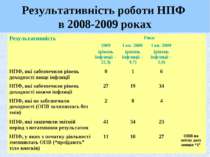

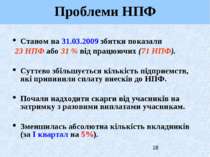

Станом на 31.03.2009 збитки показали 23 НПФ або 31 % від працюючих (71 НПФ). Суттєво збільшується кількість підприємств, які припинили сплату внесків до НПФ. Почали надходити скарги від учасників на затримку з разовими виплатами учасникам. Зменшилась абсолютна кількість вкладників (за І квартал на 5%). Проблеми НПФ

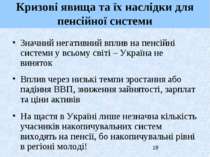

Кризові явища та їх наслідки для пенсійної системи Значний негативний вплив на пенсійні системи у всьому світі – Україна не виняток Вплив через низькі темпи зростання або падіння ВВП, зниження зайнятості, зарплат та ціни активів На щастя в Україні лише незначна кількість учасників накопичувальних систем виходять на пенсії, бо накопичувальні рівні в регіоні молоді!

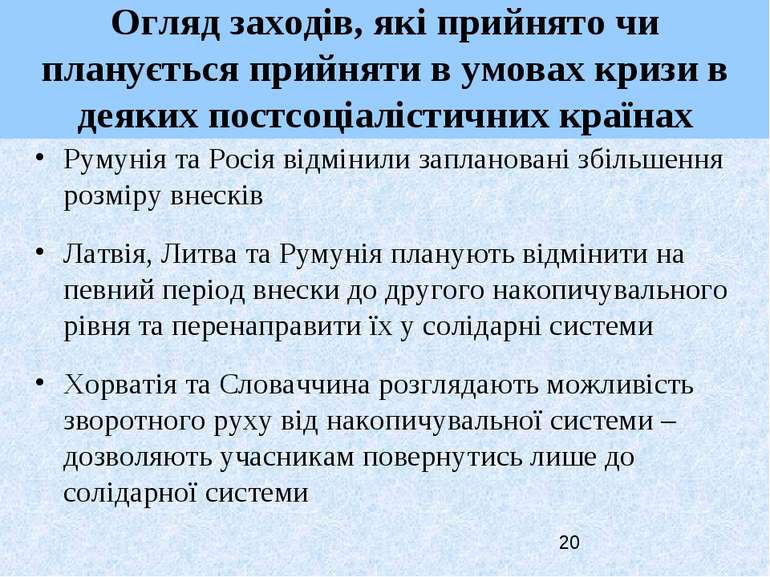

Огляд заходів, які прийнято чи планується прийняти в умовах кризи в деяких постсоціалістичних країнах Румунія та Росія відмінили заплановані збільшення розміру внесків Латвія, Литва та Румунія планують відмінити на певний період внески до другого накопичувального рівня та перенаправити їх у солідарні системи Хорватія та Словаччина розглядають можливість зворотного руху від накопичувальної системи – дозволяють учасникам повернутись лише до солідарної системи

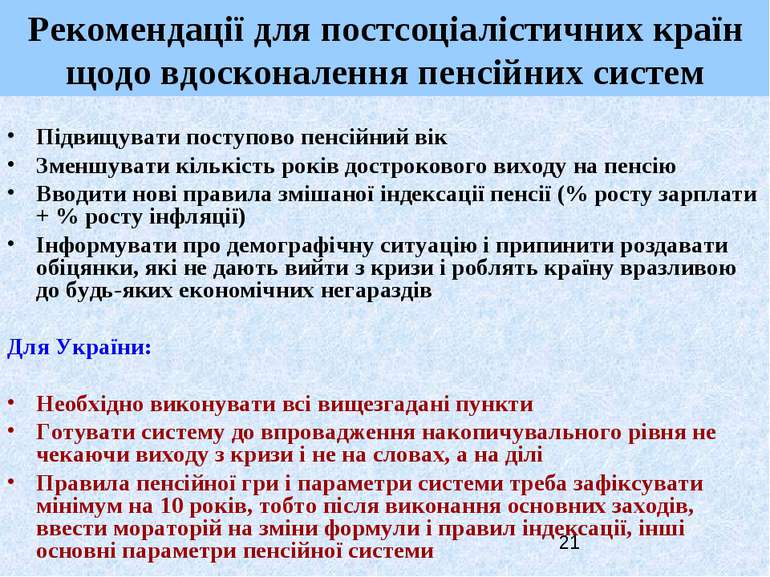

Рекомендації для постсоціалістичних країн щодо вдосконалення пенсійних систем Підвищувати поступово пенсійний вік Зменшувати кількість років дострокового виходу на пенсію Вводити нові правила змішаної індексації пенсії (% росту зарплати + % росту інфляції) Інформувати про демографічну ситуацію і припинити роздавати обіцянки, які не дають вийти з кризи і роблять країну вразливою до будь-яких економічних негараздів Для України: Необхідно виконувати всі вищезгадані пункти Готувати систему до впровадження накопичувального рівня не чекаючи виходу з кризи і не на словах, а на ділі Правила пенсійної гри і параметри системи треба зафіксувати мінімум на 10 років, тобто після виконання основних заходів, ввести мораторій на зміни формули і правил індексації, інші основні параметри пенсійної системи

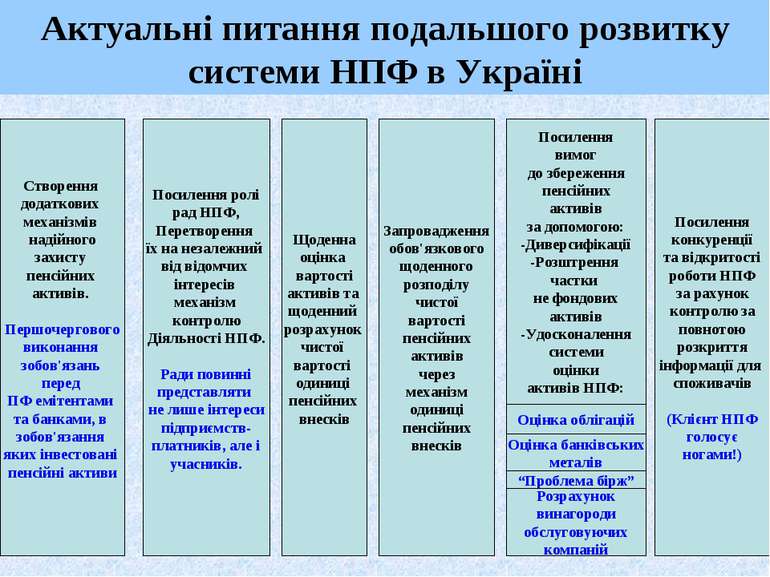

Актуальні питання подальшого розвитку системи НПФ в Україні Створення додаткових механізмів надійного захисту пенсійних активів. Першочергового виконання зобов'язань перед ПФ емітентами та банками, в зобов'язання яких інвестовані пенсійні активи Посилення ролі рад НПФ, Перетворення їх на незалежний від відомчих інтересів механізм контролю Діяльності НПФ. Ради повинні представляти не лише інтереси підприємств- платників, але і учасників. Щоденна оцінка вартості активів та щоденний розрахунок чистої вартості одиниці пенсійних внесків Запровадження обов'язкового щоденного розподілу чистої вартості пенсійних активів через механізм одиниці пенсійних внесків Посилення вимог до збереження пенсійних активів за допомогою: -Диверсифікації -Розштрення частки не фондових активів -Удосконалення системи оцінки активів НПФ: Оцінка облігацій Оцінка банківських металів “Проблема бірж” Розрахунок винагороди обслуговуючих компаній Посилення конкуренції та відкритості роботи НПФ за рахунок контролю за повнотою розкриття інформації для споживачів (Клієнт НПФ голосує ногами!)

Внаслідок світової фінансової кризи у світі зростає посилення нагляду з боку регуляторів Держфінпослуг також вживатиме заходів щодо більш жорсткого регулювання фінансових ринків

Антикризові заходи Держфінпослуг передбачають як перспективні довгострокові заходи, дія яких виходить за межі кризового періоду, так і оперативні заходи, які планується здійснити в кризовий період. З повним переліком цих заходів можна ознайомитись на сайті Держфінпослуг http://www.dfp.gov.ua/63.html

Зняття вимоги щодо рівня рейтингу інструментів, у які можуть розміщуватися активи страховиків та пенсійних фондів, з делегуванням повноважень регуляторам фінансових ринків визнавати рейтингові оцінки, надані суб'єктами господарювання, для цілей державного регулювання; Оперативні заходи Держфінпослуг, які передбачається здійснити в 2009 році

* Розробка та реалізація спільно з Мінфіном концепції і плану переходу небанківських фінансових установ на міжнародні стандарти фінансової звітності Планується у 2010 році здійснити перехід фінансових установ на міжнародні стандарти фінансової звітності

* Співпраця Держфінпослуг та НБУ Розблокування коштів страхових компаній та НПФ, що зберігаються на депозитних рахунках у проблемних банках Опрацювання можливостей створення Фонду гарантій страхових виплат за рахунок коштів страхових резервів страхових компаній та їх розміщення на рахунку НБУ Проведення валютних аукціонів (для потреб страхувальників СК “life” Спрощення механізму отримання валюти інституціональними інвесторами для придбання цінних паперів нерезидентів

* Нове в законодавстві (проекти) внесення змін до Закону України “Про рекламу” (розроблено Держфінпослуг) - внесено нову статтю «Реклама у сфері фінансових послуг», якою визначається: поняття реклами та рекламодавців реклами у сфері фінансових послуг та вимоги до рекламної інформації; 2) заборона розповсюдження недобросовісної реклами внесення змін до рекламних матеріалів, які не відповідають дійсності або вимогам закону; 3) НБУ та Держфінпослуг здійснює контроль за дотримання законодавства про рекламу у межах своїх повноважень; 4) передбачено штраф – 300 неоподат. мін. доходів громадян.

Удосконалення механізмів регулювання фінансових установ, що знаходяться у критичному стані шляхом: 1) внесення змін до Закону України “Про фінансові послуги та державне регулювання ринків фінансових послуг”, які суттєво розширюють повноваження Держфінпослуг у запровадженні тимчасової адміністрації в небанківських фінансових установах. Рівень таких повноважень та їх повнота з внесенням відповідних змін стає адекватною НБУ в частині його повноважень щодо введення тимчасової адміністрації в банках. 2) доопрацювання нормативно-правових актів Держфінпослуг, які регулюють процедури відбору та запровадження тимчасових адміністраторів, зупинення повноважень керівництва фінансових установ в період дії тимчасових адміністрацій, підвищення вимог до сертифікації тимчасових адмістраторів, тощо. (1)

Удосконалення механізмів регулювання фінансових установ, що знаходяться у критичному стані шляхом: 3) розробки механізму передачі компанією або пенсійним фондом власного портфелю іншій страховій компанії або пенсійному фонду (спрямовані в першу чергу на захист прав споживачів). 4) запровадження механізму злиття або приєднання однієї фінансової установи до іншої, орієнтованого на захист прав споживачів. 5) утворення в структурі Держфінпослуг спеціального департаменту, функціями якого є координація робіт із запровадження тимчасових адміністрацій, вдосконалення механізмів злиття та поглинання фінансових установ, з метою поновлення платоспроможності та виконання взятих на себе зобов'язань, забезпечення інтересів споживачів небанківських послуг. 6) підготовка проекту Закону України "Про внесення змін до Закону України "Про недержавне пенсійне забезпечення"" в частині делегування Держфінпослуг повноважень щодо встановлення напрямів та граничних рівнів інвестування активів недержавних пенсійних фондів, а також вимог до розміщення цих активів, а також зміну порядку формування рад НПФ.(Підлягає обговоренню з ринком). (2) (2)

Удосконалення механізмів регулювання фінансових установ, що знаходяться у критичному стані шляхом: 7) підготовки пропозицій щодо усунення множинності органів державного регулювання у сфері недержавного пенсійного забезпечення та суміщення діяльності з адміністрування недержавних пенсійних фондів з діяльністю з управління активами недержавних пенсійних фондів.(Підлягає ретельному обговоренню з ринком) 8) підготовки проекту Закону України "Про внесення змін до деяких законів України" в частині надання права регуляторам фінансових ринків запроваджувати тимчасовий мораторій на внесення установ до відповідних реєстрів та видачу ліцензій. 9) підготовки проекту Закону України "Про внесення змін до Закону України "Про засади державної регуляторної політики"" в частині зняття вимоги обов'язкового погодження регуляторних актів Держфінпослуг з Держкомпідриємництвом та вимоги щодо місячного строку для оприлюднення таких проектів. 10) підготовки проекту Закону України "Про внесення змін до Закону України "Про страхування"" щодо відстрочення запровадження вимог до перестраховиків-нерезидентів в частині членства країни їх місцезнаходження у СОТ та наявності з регулятором такої країни угоди про обмін інформацією. (3) (3)

Наглядові департаменти (стара структура) Департамент державного регулювання та розвитку ринків фінансових послуг Департамент страхового нагляду Департамент нагляду за недержавними пенсійними фондами Департамент нагляду за кредитними установами Департамент нагляду за Фінансовими компаніями Реформування структури Держфінпослуг (перехід від секторального до функціонального нагляду) Функціональні департаменти (нова структура) Департамент стандартів регулювання та нагляду за фінансовими установами Департамент реєстрації, ліцензування та дозвільних процедур Департамент пруденційного нагляду Інспекційний департамент Департамент тимчасового адміністрування Фінансово-кредитних установ Відповідальний за ринки: ДИРЕКТОР ДЕПАРТАМЕНТУ – Член Комісії Відповідальний за ринки: ЗАСТУПНИК ГОЛОВИ – Член Комісії МЕТА РЕФОРМИ УПРАВЛІННЯ Уніфікувати процедури там, де можливо входження та вихід з ринку, нагляду за суб’єктами, зменшити корупцію

Антикризові заходи стратегічного плану Стратегія розвитку фінансового сектору України до 2015 року. 2. Концепція захисту прав споживачів небанківських фінансових послуг в Україні. 3. Закон України “Про страхування”.

Що є фінансовим сектором згідно зі Стратегією? Коментарі до проекту Стратегії У даному документі під фінансовим сектором розуміється сукупність фінансових ринків, які забезпечують накопичення і розподіл інвестиційних ресурсів та надання фінансових послуг, взаємодію виробників і споживачів цих послуг за правилами, визначеними державою та її регуляторними органами. Складовими фінансового ринку, зокрема, виступають: грошово – кредитний ринок, страховий ринок, ринок цінних паперів та їх похідних, ринок послуг спільного інвестування, ринок недержавних пенсійних послуг, інші фінансові ринки.

Стратегія визначає основні проблеми, пріоритетні напрями державної політики на середньострокову перспективу, формулює головні завдання та комплекс ключових заходів правового та інституційно-організаційного характеру, спрямованих на розбудову конкурентоспроможного фінансового ринку як цілісної системи та його основних складових з урахуванням національних інтересів та соціально-економічних потреб країни. Що визначає Стратегія?

Сучасний стан та загальні проблеми розвитку фінансового сектора Основні цілі Стратегії та пріоритетні напрямки розвитку фінансового сектора: Основні цілі Стратегії Пріоритетні напрямки розвитку фінансового сектору, які повинні забезпечити вирішення існуючих проблем та досягнення намічених стратегією цілей Головні завдання розвитку фінансового сектору у пріоритетних напрямках а) у напрямі посилення конкурентоспроможності та стійкості фінансових установ б) у напрямі підвищення якості та конкурентоспроможності фінансових послуг в) у напрямі забезпечення належного захисту прав споживачів фінансових послуг Окремо визначені питання: - державне регулювання фінансового сектору України; - інтеграція фінансового сектору України до світового фінансового простору. Структура Стратегії (1)

Особливості розвитку окремих фінансових ринків: Проблеми, пріоритетні напрямки та головні завдання розвитку банківської системи Проблеми, пріоритетні напрямки та головні завдання розвитку ринку цінних паперів та похідних (деривативів) Проблеми, пріоритетні напрямки та головні завдання розвитку ринку кооперативного кредитування Проблеми, пріоритетні напрямки та головні завдання розвитку ринку недержавних пенсійних послуг Проблеми, пріоритетні напрямки та головні завдання розвитку ринку страхових послуг Проблеми, пріоритетні напрямки та головні завдання розвитку фінансового лізингу в Україні Етапи реалізації Стратегії та очікувані наслідки Фінансове забезпечення реалізації Стратегії Структура Стратегії (2)

Основними цілями Стратегії є досягнення високого рівня стійкості, відкритості та конкурентоспроможності фінансового сектора України. Стійкість фінансового сектора передбачає його здатність до самодостатнього розвитку, протидії негативному впливу ззовні, а також нейтралізації загроз світових фінансових криз та згубної діяльності кримінально-тіньових структур. Відкритість фінансового сектора передбачає інформаційну прозорість фінансових установ щодо власників, послуг та результатів діяльності, а також відкритість державних регуляторних органів щодо: цілей регулювання та нагляду; розкриття інформації про орієнтири, моделі та прогнози розвитку; механізмів прийняття рішень; інформації про заходи впливу, досягнуті результати і помилки ринкового регулювання. Конкурентоспроможність фінансового сектора передбачає його здатність забезпечувати доступ вітчизняних економічних агентів до світових фінансових ресурсів і ринків та можливість належним чином конкурувати з міжнародними фінансовими агентами за внутрішні та зовнішні інвестиційні ресурси в умовах глобалізації. Досягнення цілей стратегії не може розглядатися як суто галузеве або відомче завдання, а є найважливішим пріоритетом всієї довгострокової економічної політики України та кожного із суб’єктів що її забезпечують. Основні цілі Стратегії

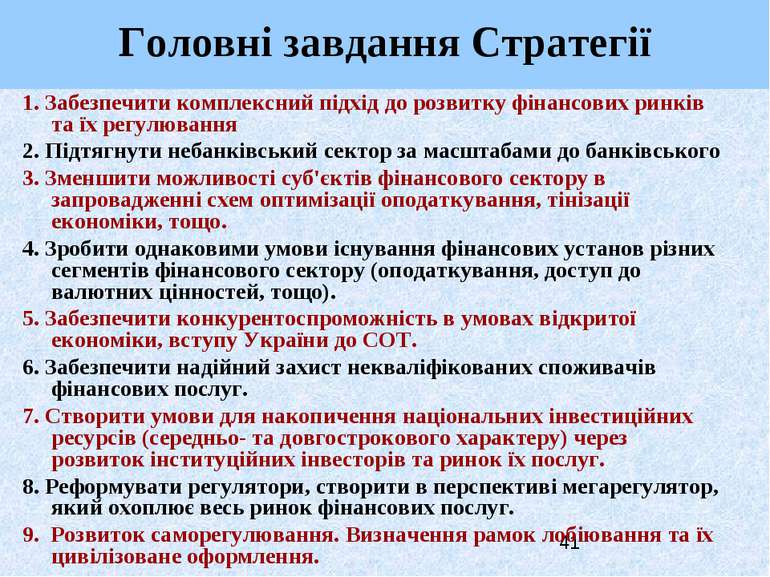

1. Забезпечити комплексний підхід до розвитку фінансових ринків та їх регулювання 2. Підтягнути небанківський сектор за масштабами до банківського 3. Зменшити можливості суб'єктів фінансового сектору в запровадженні схем оптимізації оподаткування, тінізації економіки, тощо. 4. Зробити однаковими умови існування фінансових установ різних сегментів фінансового сектору (оподаткування, доступ до валютних цінностей, тощо). 5. Забезпечити конкурентоспроможність в умовах відкритої економіки, вступу України до СОТ. 6. Забезпечити надійний захист некваліфікованих споживачів фінансових послуг. 7. Створити умови для накопичення національних інвестиційних ресурсів (середньо- та довгострокового характеру) через розвиток інституційних інвесторів та ринок їх послуг. 8. Реформувати регулятори, створити в перспективі мегарегулятор, який охоплює весь ринок фінансових послуг. 9. Розвиток саморегулювання. Визначення рамок лобіювання та їх цивілізоване оформлення. Головні завдання Стратегії

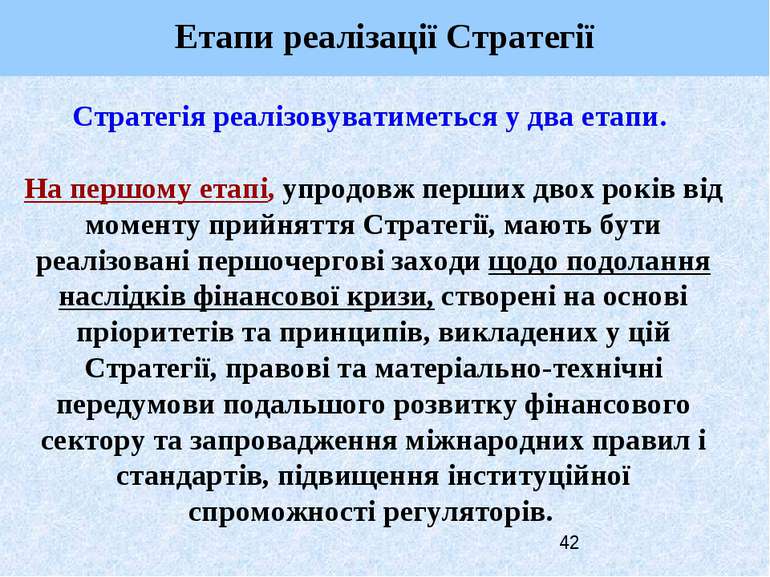

Стратегія реалізовуватиметься у два етапи. На першому етапі, упродовж перших двох років від моменту прийняття Стратегії, мають бути реалізовані першочергові заходи щодо подолання наслідків фінансової кризи, створені на основі пріоритетів та принципів, викладених у цій Стратегії, правові та матеріально-технічні передумови подальшого розвитку фінансового сектору та запровадження міжнародних правил і стандартів, підвищення інституційної спроможності регуляторів. Етапи реалізації Стратегії

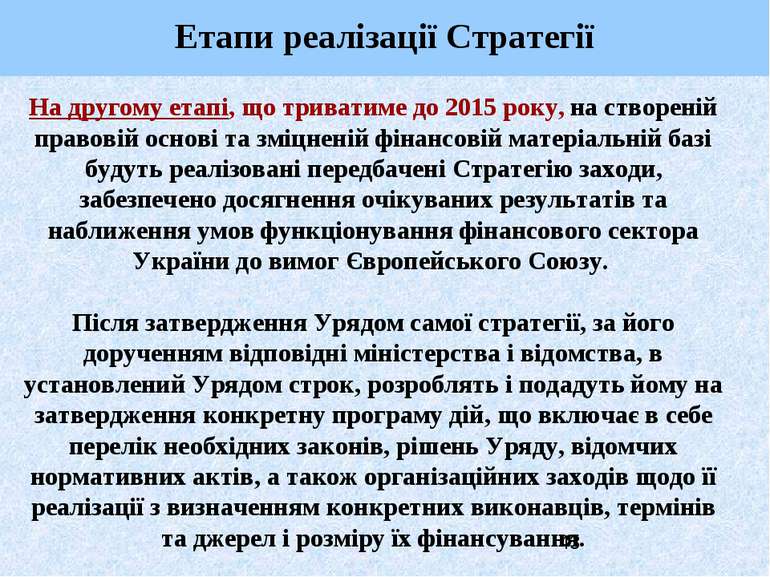

На другому етапі, що триватиме до 2015 року, на створеній правовій основі та зміцненій фінансовій матеріальній базі будуть реалізовані передбачені Стратегію заходи, забезпечено досягнення очікуваних результатів та наближення умов функціонування фінансового сектора України до вимог Європейського Союзу. Після затвердження Урядом самої стратегії, за його дорученням відповідні міністерства і відомства, в установлений Урядом строк, розроблять і подадуть йому на затвердження конкретну програму дій, що включає в себе перелік необхідних законів, рішень Уряду, відомчих нормативних актів, а також організаційних заходів щодо її реалізації з визначенням конкретних виконавців, термінів та джерел і розміру їх фінансування. Етапи реалізації Стратегії

Схожі презентації

Категорії