Презентація на тему:

ЦІЛІ ТА ЗАВДАННЯ ПОДАТКОВОЇ РЕФОРМИ

Завантажити презентацію

ЦІЛІ ТА ЗАВДАННЯ ПОДАТКОВОЇ РЕФОРМИ

Завантажити презентаціюПрезентація по слайдам:

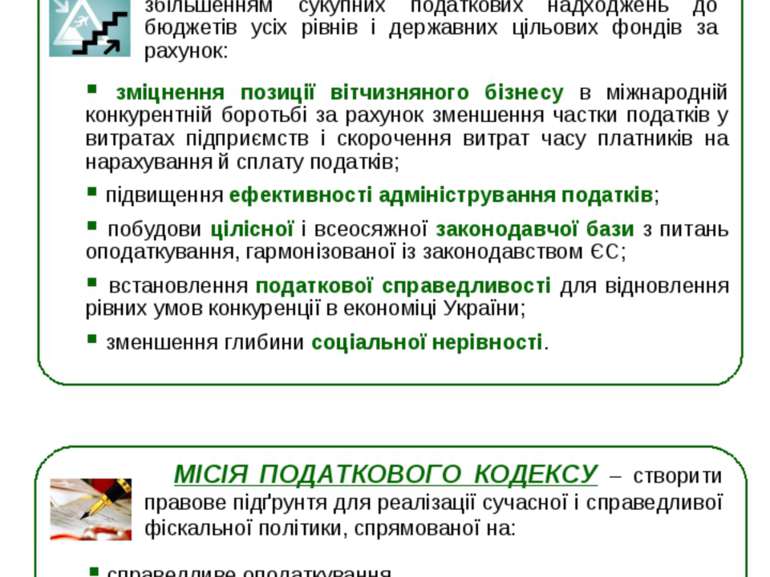

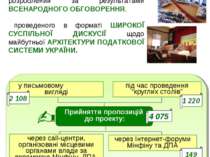

в контексті Програми економічних реформ на 2010-2014 роки: МІСІЯ ПОДАТКОВОГО КОДЕКСУ – створити правове підґрунтя для реалізації сучасної і справедливої фіскальної політики, спрямованої на: Забезпечення стійкого економічного зростання на інноваційно-інвестиційній основі з одночасним збільшенням сукупних податкових надходжень до бюджетів усіх рівнів і державних цільових фондів за рахунок: зміцнення позиції вітчизняного бізнесу в міжнародній конкурентній боротьбі за рахунок зменшення частки податків у витратах підприємств і скорочення витрат часу платників на нарахування й сплату податків; підвищення ефективності адміністрування податків; побудови цілісної і всеосяжної законодавчої бази з питань оподаткування, гармонізованої із законодавством ЄС; встановлення податкової справедливості для відновлення рівних умов конкуренції в економіці України; зменшення глибини соціальної нерівності. справедливе оподаткування, рівність усіх платників податків перед законом, досягнення стратегічних цілей сталого розвитку в оновленій системі державного регулювання економіки. ЦІЛІ ТА ЗАВДАННЯ ПОДАТКОВОЇ РЕФОРМИ 2

демократизація податкової системи, встановлення рівноправних відносин між платниками податків і податковими органами; формування відповідального ставлення платників податків до виконання податкових зобов'язань, зменшення масштабів ухилення від податків; створення сприятливих умов оподаткування для залучення прямих іноземних інвестицій, активізації інвестиційної діяльності; скорочення витрат платників податків та держави на адміністрування податкових платежів; створення правових основ для легалізації доходів; подальше наближення податкового законодавства України до законодавства ЄС відповідно до перспектив поглиблення економічної інтеграції. яка започатковується Податковим кодексом України: СТРАТЕГІЧНІ ЗАВДАННЯ РЕФОРМИ 4

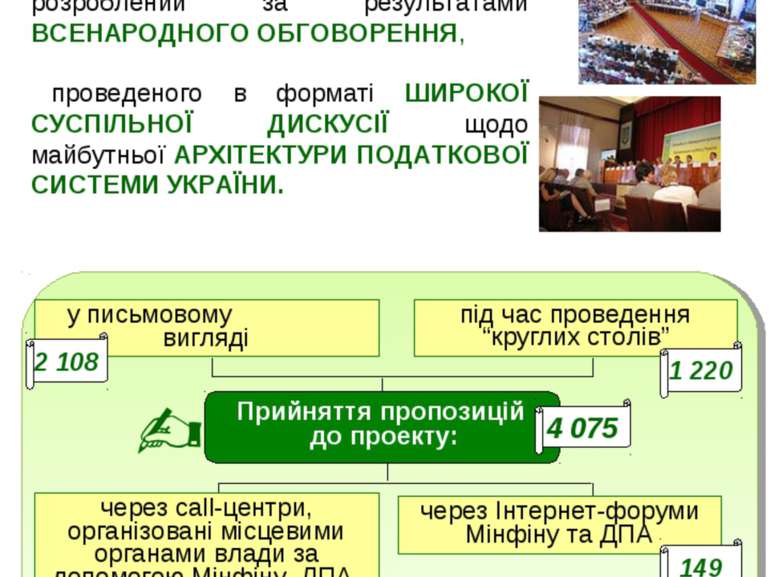

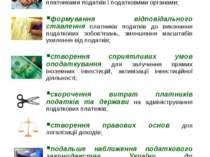

ПРОЕКТ ПОДАТКОВОГО КОДЕКСУ ПІДГОТОВЛЕНО ДЛЯ ГРОМАДЯН І РАЗОМ З ГРОМАДЯНАМИ ВПЕРШЕ в Україні такий документ був розроблений за результатами ВСЕНАРОДНОГО ОБГОВОРЕННЯ, проведеного в форматі ШИРОКОЇ СУСПІЛЬНОЇ ДИСКУСІЇ щодо майбутньої АРХІТЕКТУРИ ПОДАТКОВОЇ СИСТЕМИ УКРАЇНИ. І у письмовому вигляді через Інтернет-форуми Мінфіну та ДПА через call-центри, організовані місцевими органами влади за допомогою Мінфіну, ДПА, ДМС під час проведення “круглих столів” 4 075 Прийняття пропозицій до проекту: 598 149 1 220 2 108 ПОДАТКОВИЙ КОДЕКС є продуктом суспільного компромісу, узгодженням інтересів громадян, бізнесу та держави. 5

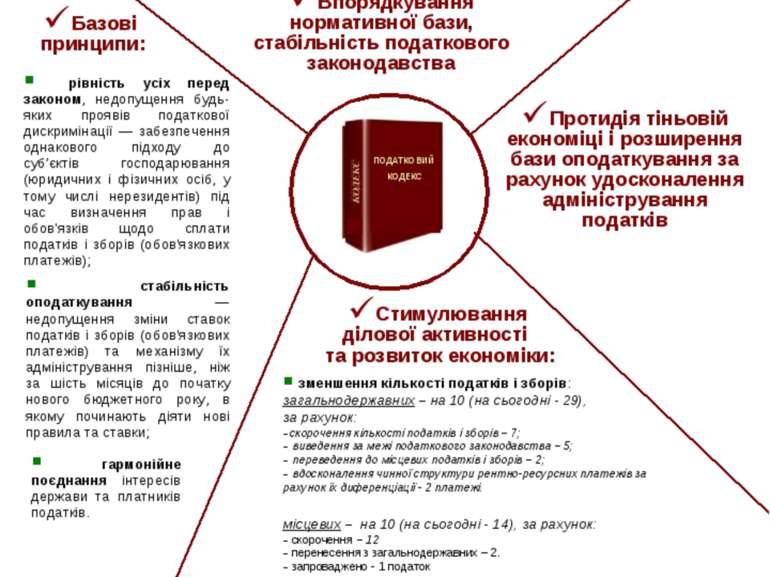

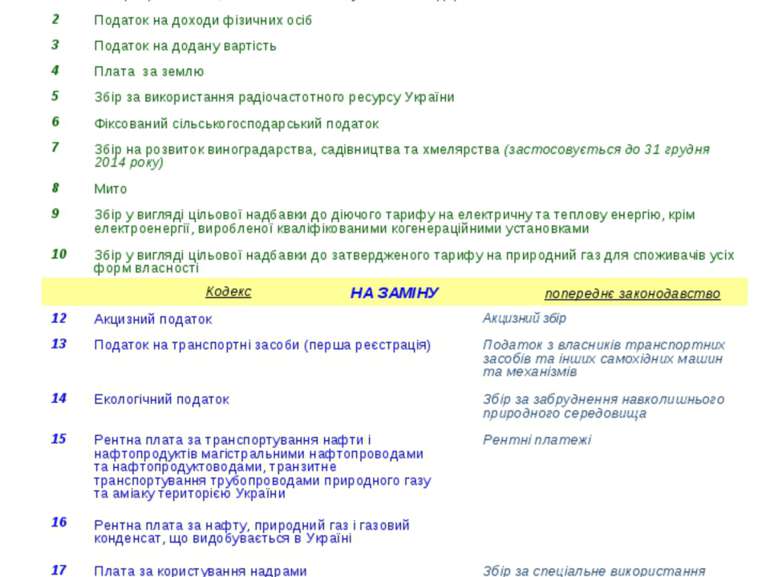

зменшення кількості податків і зборів: загальнодержавних – на 10 (на сьогодні - 29), за рахунок: скорочення кількості податків і зборів – 7; виведення за межі податкового законодавства – 5; переведення до місцевих податків і зборів – 2; вдосконалення чинної структури рентно-ресурсних платежів за рахунок їх диференціації - 2 платежі. місцевих – на 10 (на сьогодні - 14), за рахунок: скорочення – 12 перенесення з загальнодержавних – 2. запроваджено - 1 податок зниження ставок податку на прибуток та податку на додану вартість спрощення адміністративних процедур та зменшення навантаження на бізнес-середовище більше 20 законів та більше 50 підзаконних нормативно-правових актів у деяких випадках неузгоджених між собою ПОДАТКОВИЙ КОДЕКС 1 гармонізований нормативно-правовий акт, приведений у відповідність до законодавства ЄС Стимулювання ділової активності та розвиток економіки: стимулювання інноваційно-інвестиційної діяльності: - запровадження спеціальних податкових режимів, - запровадження податкових канікул для новостворених підприємств, - запровадження пільг по податку на прибуток та додану вартість з енергозбереження, - запровадження прискореної амортизації, - удосконалення порядку відшкодування податку на додану вартість. напрями змін: Базові принципи: Протидія тіньовій економіці і розширення бази оподаткування за рахунок удосконалення адміністрування податків Впорядкування нормативної бази, стабільність податкового законодавства стабільність оподаткування — недопущення зміни ставок податків і зборів (обов'язкових платежів) та механізму їх адміністрування пізніше, ніж за шість місяців до початку нового бюджетного року, в якому починають діяти нові правила та ставки; рівність усіх перед законом, недопущення будь-яких проявів податкової дискримінації — забезпечення однакового підходу до суб’єктів господарювання (юридичних і фізичних осіб, у тому числі нерезидентів) під час визначення прав і обов'язків щодо сплати податків і зборів (обов'язкових платежів); гармонійне поєднання інтересів держави та платників податків. 6 ПОДАТКОВИЙ КОДЕКС УКРАЇНИ

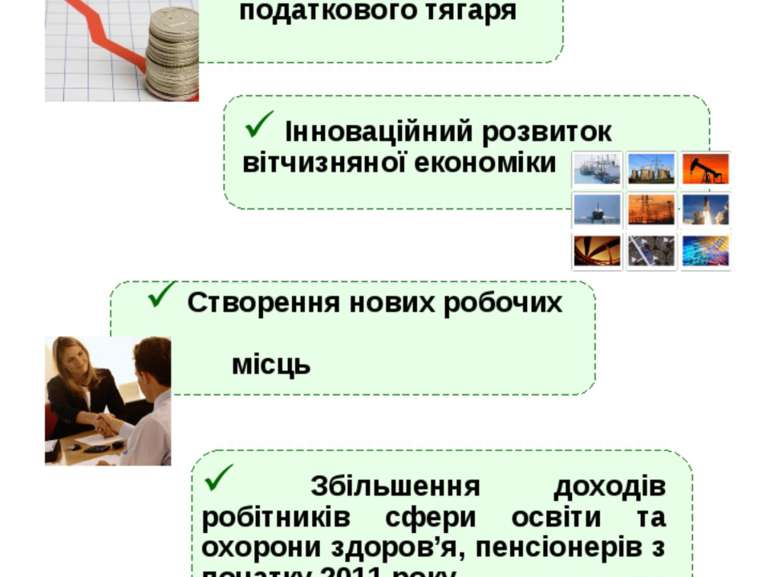

Збільшення доходів робітників сфери освіти та охорони здоров’я, пенсіонерів з початку 2011 року Зменшення податкового тягаря забезпечить: з 1 січня 2012 року– збільшення доходів в 1,5 рази Інноваційний розвиток вітчизняної економіки Створення нових робочих місць ! 7 ПОДАТКОВИЙ КОДЕКС УКРАЇНИ

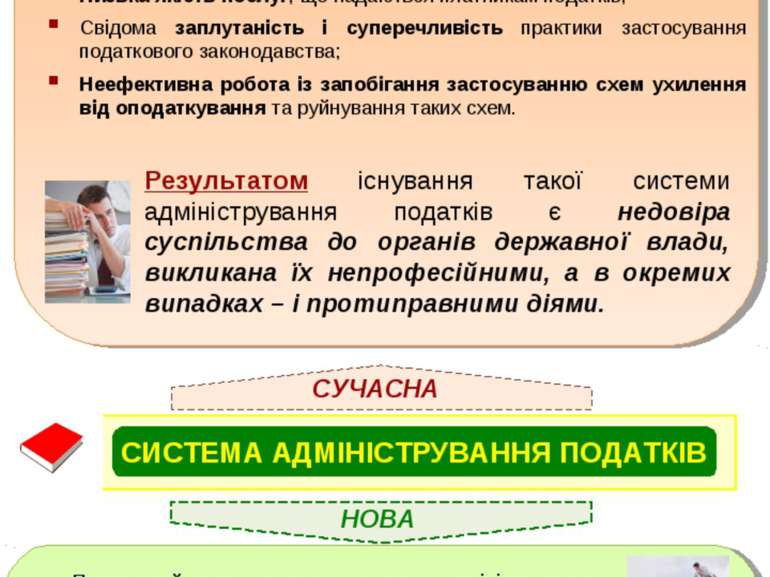

СИСТЕМА АДМІНІСТРУВАННЯ ПОДАТКІВ СУЧАСНА НОВА НЕГАТИВНІ РИСИ, притаманні сучасній системі адміністрування податків Нехтування законними правами та інтересами платників; Фіскальний тиск на платників з метою змусити їх сплачувати податків понад встановлений законом рівень; Захист контролюючими органами «честі мундиру» навіть в ситуаціях, коли дії його посадових осіб були відверто незаконними; Низька якість послуг, що надаються платникам податків; Свідома заплутаність і суперечливість практики застосування податкового законодавства; Неефективна робота із запобігання застосуванню схем ухилення від оподаткування та руйнування таких схем. Результатом існування такої системи адміністрування податків є недовіра суспільства до органів державної влади, викликана їх непрофесійними, а в окремих випадках – і протиправними діями. Податковий кодекс пропонує систему адміністрування, для якою головною цінністю є людина, платник податків. Основним завданням такої системи є забезпечення дотримання закону усіма учасниками податкових відносин, захист законних прав та інтересів платників податків. ! 8

Визначення вичерпного переліку прав контролюючих органів і підстав для їх застосування Запровадження зовнішнього судового контролю за застосуванням повноважень контролюючих органів, які можуть спричинити суттєве обмеження прав платників податків, завдати їм матеріальної шкоди. Спрощення процедури адміністративного оскарження рішень контролюючих органів. Запровадження принципу презумпції правомірності рішень платника податків. Впорядкування процедури роз’яснення податкового законодавства, запровадження надання податкових консультацій, що відповідає найкращій світовій практиці. Законодавче визначення порядку підтвердження даних податкової звітності первинними документами. Запровадження ризико-орієнтованої системи податкового контролю. Запровадження матеріальної відповідальності держави за збитки, завдані платникам податків внаслідок протиправних дій контролюючих органів. Скасування обтяжливих і несправедливих штрафних санкцій і заміна їх загальною прогресивною шкалою Головна цінність – людина, платник податків НОРМАТИВНІ ІНСТРУМЕНТИ НОВОЇ СИСТЕМИ АДМІНІСТРУВАННЯ ! 9

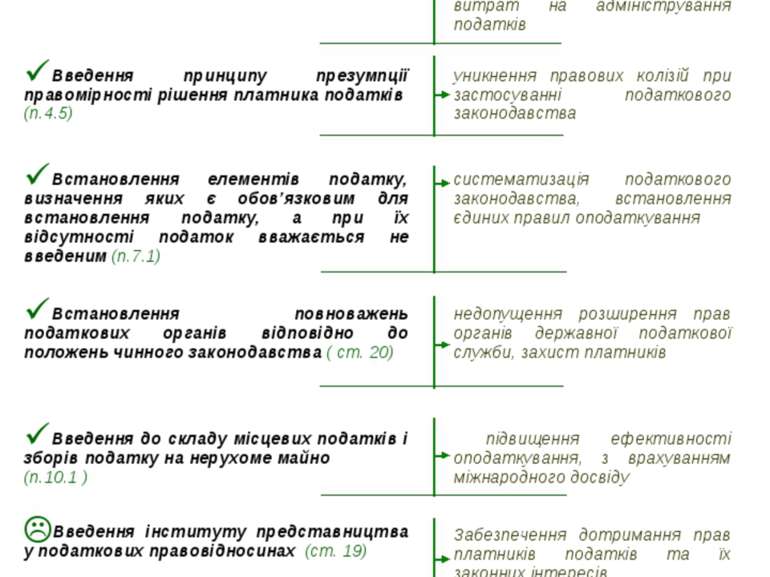

ЗАГАЛЬНІ ПОЛОЖЕННЯ Новації: Розділ I 10 Зміст новації Мета Зменшення кількості податків і зборів (ст. 9, ст.10) зменшення податкового навантаження на платників, витрат на адміністрування податків Введення принципу презумпції правомірності рішення платника податків (п.4.5) уникнення правових колізій при застосуванні податкового законодавства Встановлення елементів податку, визначення яких є обов’язковим для встановлення податку, а при їх відсутності податок вважається не введеним (п.7.1) систематизація податкового законодавства, встановлення єдиних правил оподаткування Встановлення повноважень податкових органів відповідно до положень чинного законодавства ( ст. 20) недопущення розширення прав органів державної податкової служби, захист платників Введення до складу місцевих податків і зборів податку на нерухоме майно (п.10.1 ) Введення інституту представництва у податкових правовідносинах (ст. 19) підвищення ефективності оподаткування, з врахуванням міжнародного досвіду Забезпечення дотримання прав платників податків та їх законних інтересів Застосування процедури «звичайної ціни для розрахунків податкового зобов'язання здійснюється виключно у судовому порядку» (ст. 39) недопущення розширення прав органів державної податкової служби, захист платників

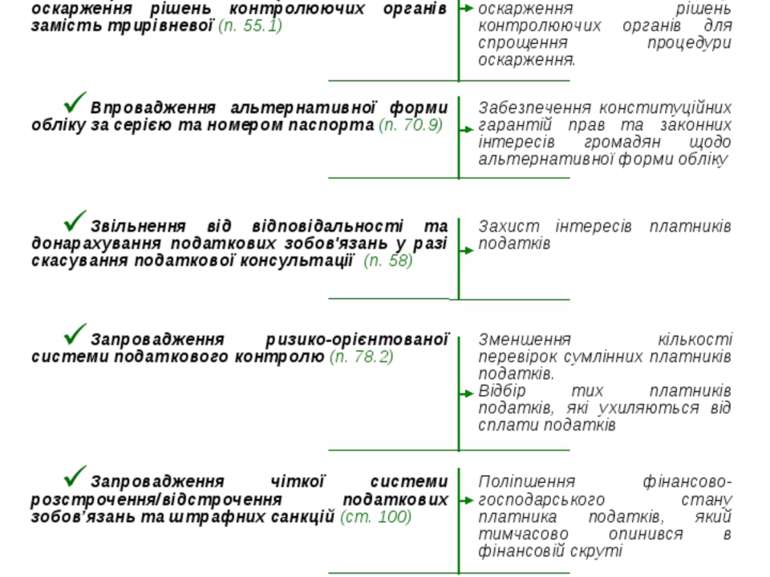

АДМІНІСТРУВАННЯ ПОДАТКІВ, ЗБОРІВ Новації: Мета Зміст новації Розділ IІ 11 Запровадження дворівневої систем оскарження рішень контролюючих органів замість трирівневої (п. 55.1) Зменшення строку оскарження рішень контролюючих органів для спрощення процедури оскарження. Впровадження альтернативної форми обліку за серією та номером паспорта (п. 70.9) Забезпечення конституційних гарантій прав та законних інтересів громадян щодо альтернативної форми обліку Звільнення від відповідальності та донарахування податкових зобов'язань у разі скасування податкової консультації (п. 58) Захист інтересів платників податків Запровадження ризико-орієнтованої системи податкового контролю (п. 78.2) Зменшення кількості перевірок сумлінних платників податків. Відбір тих платників податків, які ухиляються від сплати податків Запровадження чіткої системи розстрочення/відстрочення податкових зобов’язань та штрафних санкцій (ст. 100) Поліпшення фінансово-господарського стану платника податків, який тимчасово опинився в фінансовій скруті Визначення меж податкової застави не більше двократного розміру суми податкового боргу але не менше суми податкового боргу (п. 89.2) Збалансування інтересів платників та забезпечення кредиторських вимог держави у сумі, яка б забезпечувала гарантоване відшкодування державі несплачених податків у повному обсязі

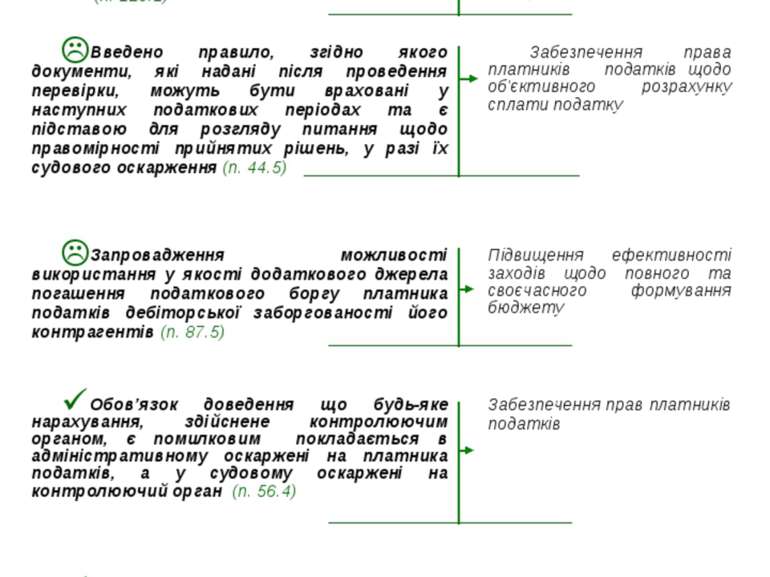

Мета Зміст новації Новації: Адміністрування податків, зборів Розділ II 12 Введена трирівнева система застосування штрафних санкцій - 25%, 50%, 75% (п. 123.1) Уніфікація порядку застосування штрафних санкцій Введено правило, згідно якого документи, які надані після проведення перевірки, можуть бути враховані у наступних податкових періодах та є підставою для розгляду питання щодо правомірності прийнятих рішень, у разі їх судового оскарження (п. 44.5) Забезпечення права платників податків щодо об'єктивного розрахунку сплати податку Запровадження можливості використання у якості додаткового джерела погашення податкового боргу платника податків дебіторської заборгованості його контрагентів (п. 87.5) Підвищення ефективності заходів щодо повного та своєчасного формування бюджету Обов’язок доведення що будь-яке нарахування, здійснене контролюючим органом, є помилковим покладається в адміністративному оскаржені на платника податків, а у судовому оскаржені на контролюючий орган (п. 56.4) Забезпечення прав платників податків Скорочення строків проведення виїзних перевірок (ст. 82) Зменшення втручання в діяльність платників податків Погашення податкового боргу шляхом стягнення коштів з рахунків платників податків та реалізація майна здійснюється виключно за рішенням суду. (п. 95.3 ст.95) Забезпечення конституційних гарантій щодо захисту права власності

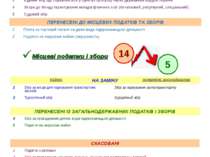

скасування неефективних податків та зборів Загальнодержавні податки і збори Кодекс попереднє законодавство 29 18 ПОДАТКОВИЙ КОДЕКС УКРАЇНИ 13 СКАСОВАНІ 1 Податок на промисел 2 Збір за геологорозвідувальні роботи, виконані за рахунок державного бюджету 3 Збір до Фонду для здійснення заходів щодо ліквідації наслідків Чорнобильської катастрофи та соцзахисту населення 4 Збір до Державного інноваційного фонду 5 Збір за проведення гастрольних заходів 6 Збір на соціально-економічну компенсацію ризику населення, яке проживає на території зони спостереження 7 Гербовий збір (застосовується до 1 січня 2000 року)

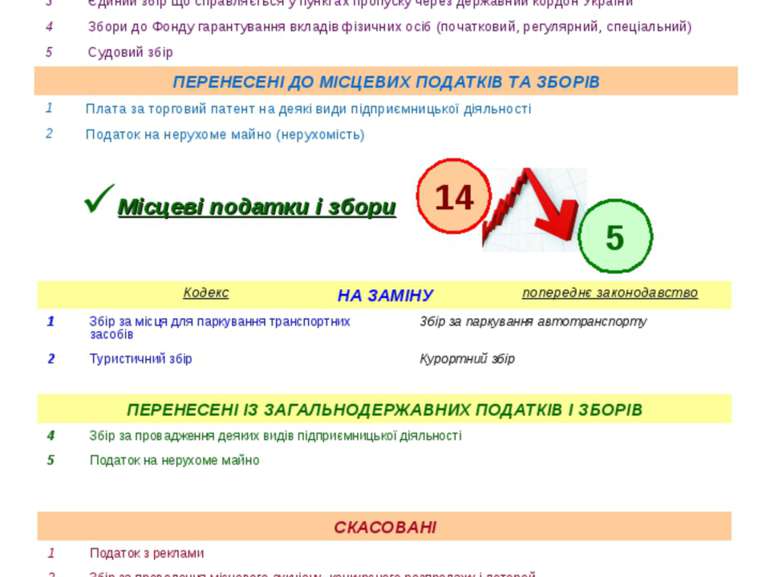

скасування неефективних податків та зборів Місцеві податки і збори Кодекс попереднє законодавство 14 5 Загальнодержавні податки і збори ПОДАТКОВИЙ КОДЕКС УКРАЇНИ 14 ПЕРЕНЕСЕНІ ДО МІСЦЕВИХ ПОДАТКІВ ТА ЗБОРІВ 1 Плата за торговий патент на деякі види підприємницької діяльності 2 Податок на нерухоме майно (нерухомість)

СЕРЕДНІЙ та ВЕЛИКИЙ БІЗНЕС податок на прибуток НЕ СПЛАЧУЄТЬСЯ дохід до 600 тис. грн. на рік корекція на індекс інфляції ЄДИНИЙ ПОДАТОК ДЛЯ ФІЗИЧНИХ ОСІБ платники ПДВ податок на прибуток – 0% на 5 років дохід до 3 млн. грн. на рік МАЛИЙ БІЗНЕС платники ПДВ податок на прибуток – 23% з 2011 року та поступове зниження до 16% (2016 рік) СПРИЯТЛИВІ УМОВИ ВЕДЕННЯ БІЗНЕСУ – УСІМ ПЛАТНИКАМ ПОДАТКІВ 15

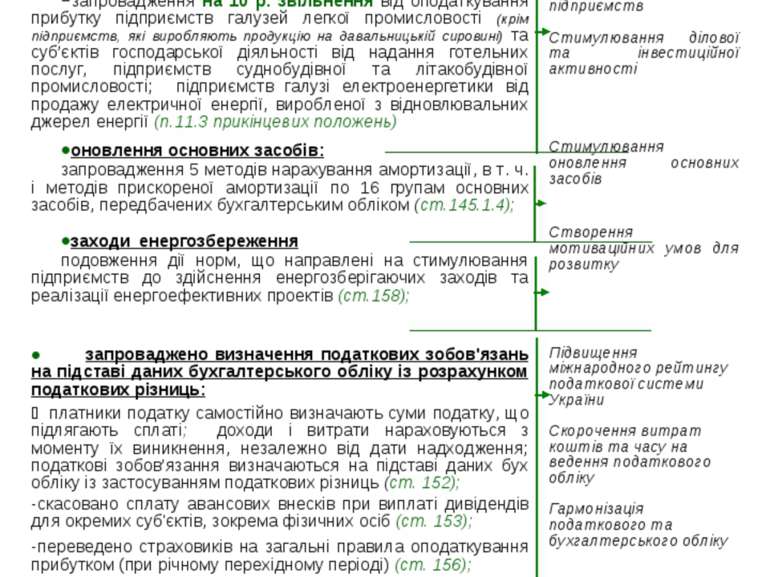

Новації, спрямовані на розвиток економіки: 16 ПОДАТОК НА ПРИБУТОК ПІДПРИЄМСТВ Розділ III Зміст новації Мета залучення інвестицій: запровадження (до 2016 р.) 0 ставки податку для новоутворених суб'єктів господарювання-юридичних осіб, а також підприємств з оборотом до 3 млн. грн.; (ст.154) запровадження на 10 р. звільнення від оподаткування прибутку підприємств галузей легкої промисловості (крім підприємств, які виробляють продукцію на давальницькій сировині) та суб’єктів господарської діяльності від надання готельних послуг, підприємств суднобудівної та літакобудівної промисловості; підприємств галузі електроенергетики від продажу електричної енергії, виробленої з відновлювальних джерел енергії (п.11.3 прикінцевих положень) оновлення основних засобів: запровадження 5 методів нарахування амортизації, в т. ч. і методів прискореної амортизації по 16 групам основних засобів, передбачених бухгалтерським обліком (ст.145.1.4); заходи енергозбереження подовження дії норм, що направлені на стимулювання підприємств до здійснення енергозберігаючих заходів та реалізації енергоефективних проектів (ст.158); Забезпечення умов для структурної перебудови економіки України, збільшення частки високотехнологічних підприємств Стимулювання ділової та інвестиційної активності Стимулювання оновлення основних засобів Створення мотиваційних умов для розвитку запроваджено визначення податкових зобов'язань на підставі даних бухгалтерського обліку із розрахунком податкових різниць: платники податку самостійно визначають суми податку, що підлягають сплаті; доходи і витрати нараховуються з моменту їх виникнення, незалежно від дати надходження; податкові зобов’язання визначаються на підставі даних бух обліку із застосуванням податкових різниць (ст. 152); скасовано сплату авансових внесків при виплаті дивідендів для окремих суб'єктів, зокрема фізичних осіб (ст. 153); переведено страховиків на загальні правила оподаткування прибутком (при річному перехідному періоді) (ст. 156); удосконалено оподаткування операцій з цінними паперами, що унеможливить використання “технічних” акцій (ст. 153); встановлено річний період для поворотної фінансової допомоги, отриманої від засновників протягом якого така допомога не оподатковується (п.135.5.6 ст. 135); запроваджено міжнародні стандарти бух обліку, спрощення системи бухгалтерського обліку для малих підприємств. Підвищення міжнародного рейтингу податкової системи України Скорочення витрат коштів та часу на ведення податкового обліку Гармонізація податкового та бухгалтерського обліку впровадження механізму звичайних цін з одночасним наданням права платнику податку узгоджувати з контролюючими органами порядок формування цін (ст. 39) Створення рівних умов конкуренто-спроможності

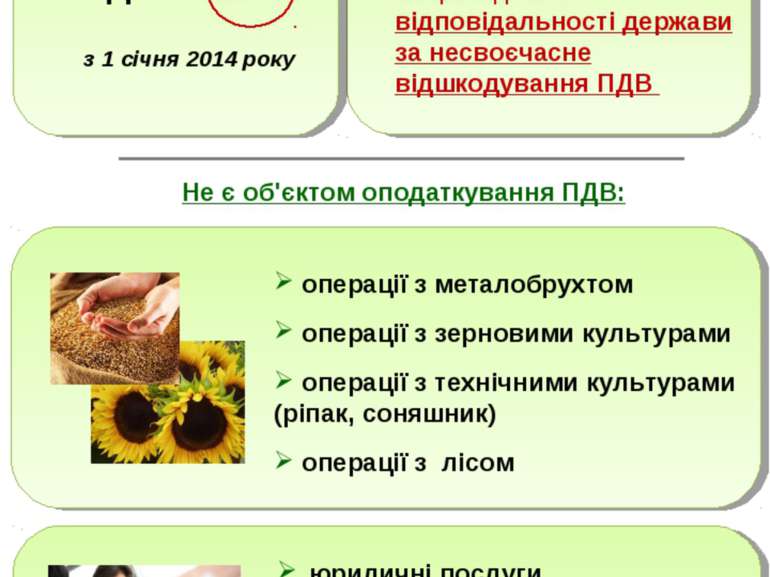

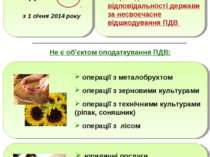

ПДВ – 17% з 1 січня 2014 року операції з металобрухтом операції з зерновими культурами операції з технічними культурами (ріпак, соняшник) операції з лісом юридичні послуги консалтингові послуги аудиторські послуги послуги платників єдиного податку Не є об'єктом оподаткування ПДВ: Автоматичне відшкодування ПДВ Запровадження відповідальності держави за несвоєчасне відшкодування ПДВ ПОДАТОК НА ДОДАНУ ВАРТІСТЬ 17 Розділ V

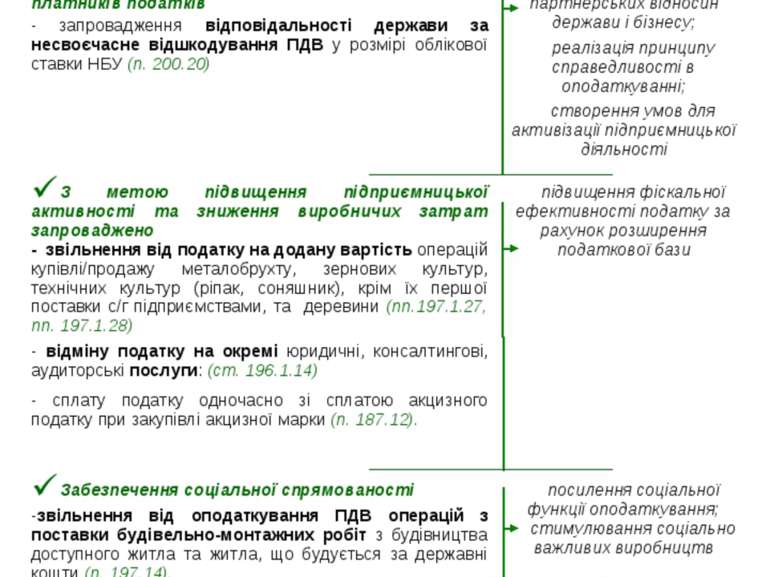

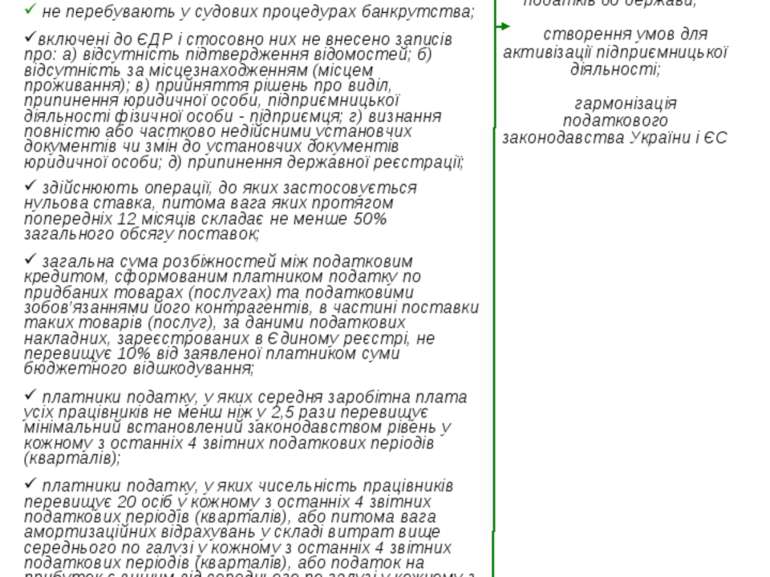

Новації, спрямовані на розвиток економіки: Податок на додану вартість Розділ V 18 Зміст новації Мета Гармонійне поєднання інтересів держави та платників податків запровадження відповідальності держави за несвоєчасне відшкодування ПДВ у розмірі облікової ставки НБУ (п. 200.20) забезпечення партнерських відносин держави і бізнесу; реалізація принципу справедливості в оподаткуванні; створення умов для активізації підприємницької діяльності З метою підвищення підприємницької активності та зниження виробничих затрат запроваджено - звільнення від податку на додану вартість операцій купівлі/продажу металобрухту, зернових культур, технічних культур (ріпак, соняшник), крім їх першої поставки с/г підприємствами, та деревини (пп.197.1.27, пп. 197.1.28) - відміну податку на окремі юридичні, консалтингові, аудиторські послуги: (ст. 196.1.14) сплату податку одночасно зі сплатою акцизного податку при закупівлі акцизної марки (п. 187.12). підвищення фіскальної ефективності податку за рахунок розширення податкової бази Забезпечення соціальної спрямованості звільнення від оподаткування ПДВ операцій з поставки будівельно-монтажних робіт з будівництва доступного житла та житла, що будується за державні кошти (п. 197.14). посилення соціальної функції оподаткування; стимулювання соціально важливих виробництв Впровадження маржинального оподаткування (маржинального прибутку (суми, отриманої у вигляді різниці між ціною продажу товарів та ціною їх придбання, розрахованих за звичайними цінами)) за договорами комісії, по операціях з постачання туристичних послуг та діяльності з виробами мистецтва, предметів колекціонування або антикваріату, а також вживаних товарів (п.210.4 ст.210)

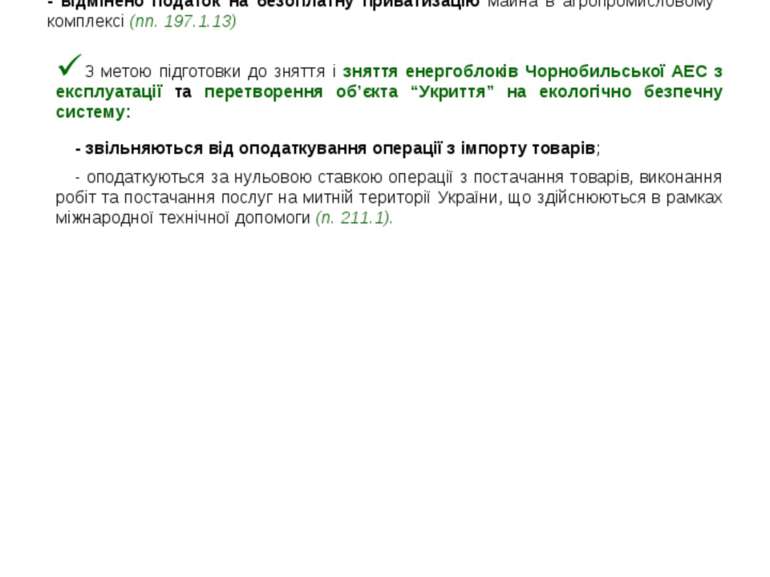

- звільняються від оподаткування операції з імпорту товарів; - оподаткуються за нульовою ставкою операції з постачання товарів, виконання робіт та постачання послуг на митній території України, що здійснюються в рамках міжнародної технічної допомоги (п. 211.1). З метою підготовки до зняття і зняття енергоблоків Чорнобильської АЕС з експлуатації та перетворення об’єкта “Укриття” на екологічно безпечну систему: Податок на додану вартість Розділ V Особливості оподаткування: Для підтримки сільгоспвиробників: - спрощено порядок продовження спеціального режиму оподаткування для с/г виробників (за рішенням Верховної Ради АР Крим, обласних рад), що зазнали збитків при "форс-мажорних" обставинах (п. 209.11) - відмінено податок на безоплатну приватизацію майна в агропромисловому комплексі (пп. 197.1.13) 20

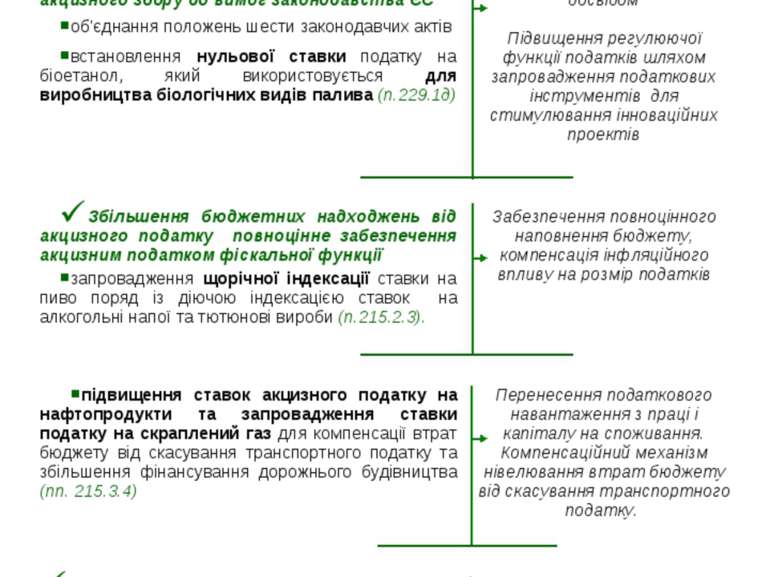

Особливості оподаткування: збережено пільги в оподаткуванні легкових автомобілів для інвалідів, швидкої медичної допомоги та для потреб підрозділів МНС (п.213.3.1) 22 АКЦИЗНИЙ ПОДАТОК Розділ VI Новації: Зміст новації Мета Впровадження міжнародного досвіду, наближення ставок і механізму стягнення акцизного збору до вимог законодавства ЄС об'єднання положень шести законодавчих актів встановлення нульової ставки податку на біоетанол, який використовується для виробництва біологічних видів палива (п.229.1д) Кодифікація законодавства, гармонізація зі світовим досвідом Підвищення регулюючої функції податків шляхом запровадження податкових інструментів для стимулювання інноваційних проектів Збільшення бюджетних надходжень від акцизного податку повноцінне забезпечення акцизним податком фіскальної функції запровадження щорічної індексації ставки на пиво поряд із діючою індексацією ставок на алкогольні напої та тютюнові вироби (п.215.2.3). Забезпечення повноцінного наповнення бюджету, компенсація інфляційного впливу на розмір податків підвищення ставок акцизного податку на нафтопродукти та запровадження ставки податку на скраплений газ для компенсації втрат бюджету від скасування транспортного податку та збільшення фінансування дорожнього будівництва (пп. 215.3.4) Перенесення податкового навантаження з праці і капіталу на споживання. Компенсаційний механізм нівелювання втрат бюджету від скасування транспортного податку. Покращення адміністрування запровадження автоматичної реєстрації платників акцизного податку (ДПА реєструє платників акцизного податку на основі інформації органів ліцензування) (п.212.3.1) Удосконалення процедури реєстрації платників податків

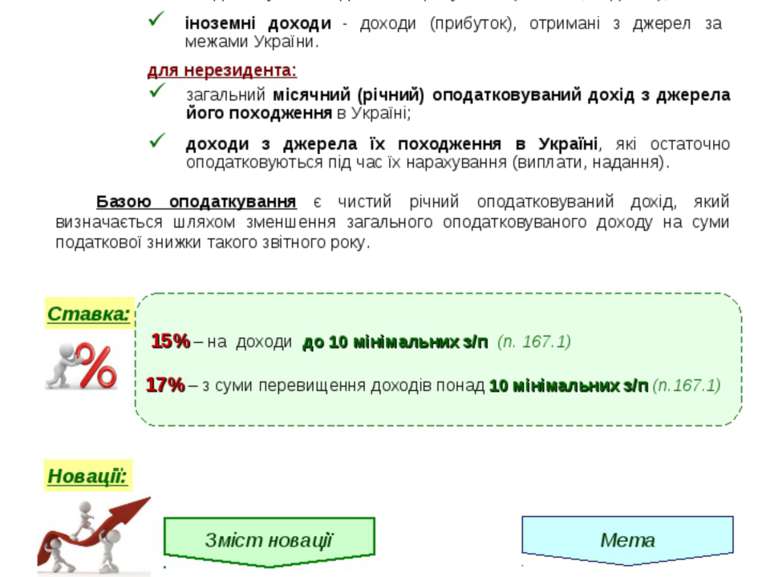

ОПОДАТКУВАННЯ ФІЗИЧНИХ ОСІБ Об’єкт: Ставка: Новації: ПОДАТОК НА ДОХОДИ ФІЗИЧНИХ ОСІБ для резидента: загальний місячний (річний) оподатковуваний дохід; доходи з джерела їх походження в Україні, які остаточно оподатковуються під час їх нарахування (виплати, надання); іноземні доходи - доходи (прибуток), отримані з джерел за межами України. для нерезидента: загальний місячний (річний) оподатковуваний дохід з джерела його походження в Україні; доходи з джерела їх походження в Україні, які остаточно оподатковуються під час їх нарахування (виплати, надання). Базою оподаткування є чистий річний оподатковуваний дохід, який визначається шляхом зменшення загального оподатковуваного доходу на суми податкової знижки такого звітного року. 15% – на доходи до 10 мінімальних з/п (п. 167.1) 17% – з суми перевищення доходів понад 10 мінімальних з/п (п.167.1) Розділ ІV 23 Зміст новації Мета запровадження 100% податкової соціальної пільги особам, які утримують двох та більше дітей віком до 18 років – на кожну дитину (п.169.1.2) зниження до 5% ставки податку з дивідендів та на іпотечні облігації (п.177.2) зниження до 15 % ставки податку на доходи нерезидентів (п.177.3, п.180.10) зниження до 5% ставки податку з доходів від продажу рухомого майна (п.183.1) Зниження податкового навантаження на окремі види доходів фізичних осіб

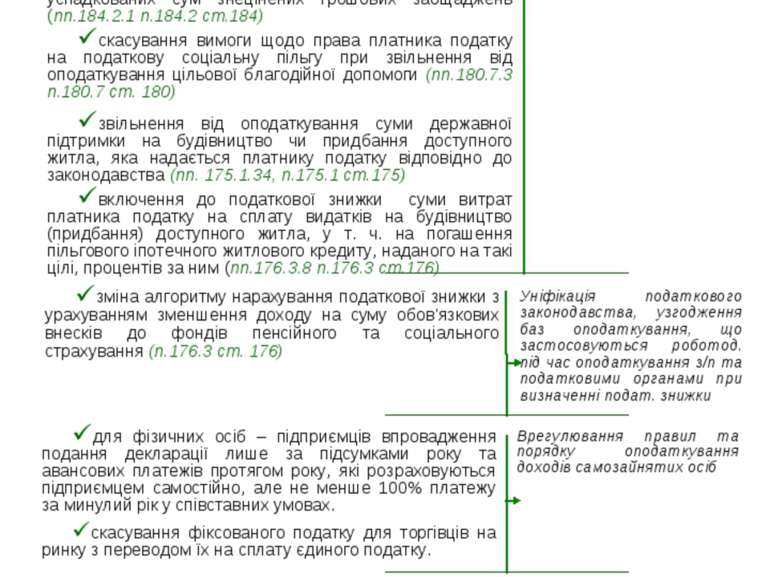

Податок на доходи фізичних осіб Розділ ІV 24 Зміст новації Мета звільнення від оподаткування один раз на рік доходів з продажу рухомого майна (машин, мотоциклів) (п.183.2) та нерухомого майна (квартир, будинків без обмежень за площею, у т.ч. земельної ділянки за нормами, визначеними Земельним кодексом України) (п.182.1) встановлення нульової ставки податку для успадкованих сум знецінених грошових заощаджень (пп.184.2.1 п.184.2 ст.184) скасування вимоги щодо права платника податку на податкову соціальну пільгу при звільнення від оподаткування цільової благодійної допомоги (пп.180.7.3 п.180.7 ст. 180) звільнення від оподаткування суми державної підтримки на будівництво чи придбання доступного житла, яка надається платнику податку відповідно до законодавства (пп. 175.1.34, п.175.1 ст.175) включення до податкової знижки суми витрат платника податку на сплату видатків на будівництво (придбання) доступного житла, у т. ч. на погашення пільгового іпотечного житлового кредиту, наданого на такі цілі, процентів за ним (пп.176.3.8 п.176.3 ст.176) зміна алгоритму нарахування податкової знижки з урахуванням зменшення доходу на суму обов'язкових внесків до фондів пенсійного та соціального страхування (п.176.3 ст. 176) Уніфікація податкового законодавства, узгодження баз оподаткування, що застосовуються роботод. під час оподаткування з/п та податковими органами при визначенні подат. знижки для фізичних осіб – підприємців впровадження подання декларації лише за підсумками року та авансових платежів протягом року, які розраховуються підприємцем самостійно, але не менше 100% платежу за минулий рік у співставних умовах. скасування фіксованого податку для торгівців на ринку з переводом їх на сплату єдиного податку. Врегулювання правил та порядку оподаткування доходів самозайнятих осіб впровадження контролю податкових органів за нарахуванням і сплатою податку на основі щоквартальної звітності роботодавців; встановлення обов’язку для податкового агента утримувати податок у джерела, якщо відносини між сторонами цивільно-правових договорів можуть бути прирівняні до трудових відносин; встановлення функції податкового агента для юридичних осіб, що займаються організацією та проведенням гастрольних заходів зарубіжних гастролерів. Скорочення тіньових доходів

ПОДАТОК НА ТРАНСПОРТНІ ЗАСОБИ Новації: Розділ VII сплата податку ЛИШЕ ПРИ ПЕРШІЙ РЕЄСТРАЦІЇ транспортних засобів в Україні (скасовується сплата податку при проходженні транспортними засобами чергового технічного огляду, їх реєстрації та перереєстрації); включення до об’єктів оподаткування літаків і вертольотів; запровадження щорічної індексації ставок податку для компенсації впливу інфляційних процесів на їх розмір; введення додаткової диференціації ставок податку для легкових автомобілів, об’єм циліндрів двигуна яких перевищує 4500 куб. сантиметрів. 25

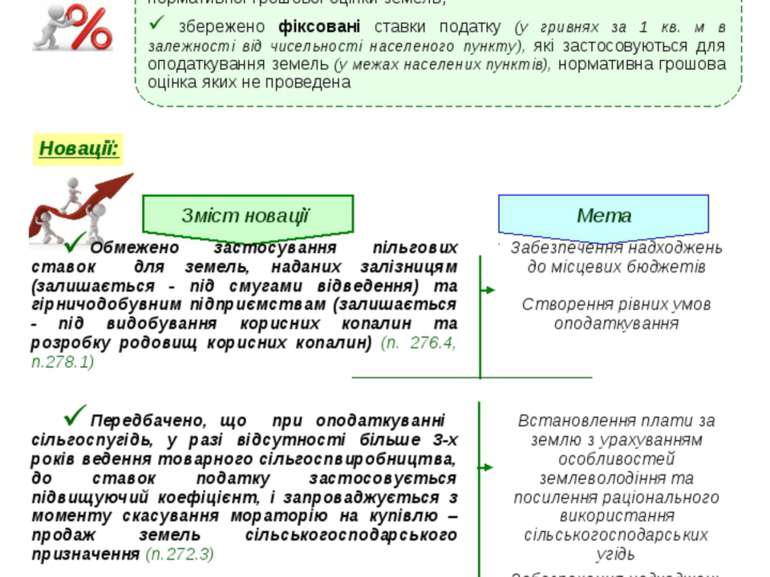

земельні ділянки, які перебувають у власності або користуванні; земельні частки (паї), які перебувають у власності. ПЛАТА ЗА ЗЕМЛЮ Об’єкт: Ставки: встановлення ставок земельного податку у відсотках від нормативної грошової оцінки земель; збережено фіксовані ставки податку (у гривнях за 1 кв. м в залежності від чисельності населеного пункту), які застосовуються для оподаткування земель (у межах населених пунктів), нормативна грошова оцінка яких не проведена Розділ XIII Новації: 26 Зміст новації Мета Обмежено застосування пільгових ставок для земель, наданих залізницям (залишається - під смугами відведення) та гірничодобувним підприємствам (залишається - під видобування корисних копалин та розробку родовищ корисних копалин) (п. 276.4, п.278.1) Забезпечення надходжень до місцевих бюджетів Створення рівних умов оподаткування Передбачено, що при оподаткуванні сільгоспугідь, у разі відсутності більше 3-х років ведення товарного сільгоспвиробництва, до ставок податку застосовується підвищуючий коефіцієнт, і запроваджується з моменту скасування мораторію на купівлю – продаж земель сільськогосподарського призначення (п.272.3) Встановлення плати за землю з урахуванням особливостей землеволодіння та посилення раціонального використання сільськогосподарських угідь Забезпечення надходжень до місцевих бюджетів Зниження максимального граничного розміру орендної плати за землі державної та комунальної власності, надані для об’єктів, які виробляють електричну енергію з альтернативних джерел енергії, до 3% нормативної грошової оцінки (для інших земельних ділянок, наданих в оренду передбачено 12% нормативної грошової оцінки) (пп.288.5.2) Стимулювання енергозбереження

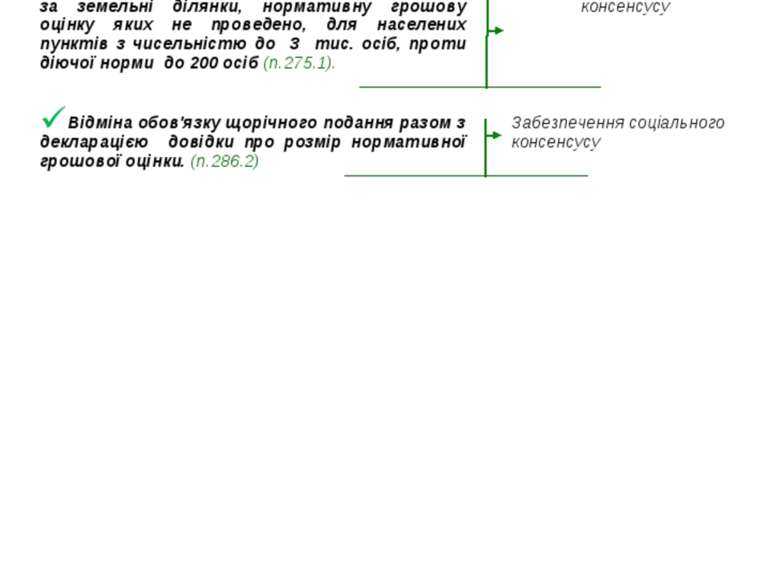

Новації: Плата за землю Розділ XIII 27 Зміст новації Мета Встановлення преференцій в оподаткуванні плати за землю об'єктів енергетики, які виробляють електричну енергію з відновлюваних джерел енергії (п.276.6) Стимулювання енергозбереження Поширення мінімальної ставки податку за земельні ділянки, нормативну грошову оцінку яких не проведено, для населених пунктів з чисельністю до 3 тис. осіб, проти діючої норми до 200 осіб (п.275.1). Забезпечення соціального консенсусу Відміна обов'язку щорічного подання разом з декларацією довідки про розмір нормативної грошової оцінки. (п.286.2) Забезпечення соціального консенсусу

МІСЦЕВІ ПОДАТКИ І ЗБОРИ 14 4 земельна ділянка, яка згідно з рішенням сільської, селищної або міської влади спеціально відведена для забезпечення паркування транспортних засобів на автомобільних дорогах загального користування, тротуарах або інших місцях, а також комунальні гаражі, стоянки, паркінги (будівлі, споруди, їх частини), які побудовані за рахунок коштів місцевого бюджету (п.266.2.1). Об’єкт: Ставки: встановлюються за кожний день провадження діяльності із забезпечення паркування транспортних засобів у гривнях за 1 квадратний метр площі земельної ділянки, відведеної для організації та провадження такої діяльності, у розмірі від 0,03 до 0,15% мінімальної заробітної плати, установленої законом на 1 січня податкового (звітного) року (п.266.3.1). База оподаткування: площа земельної ділянки, відведена для паркування, а також площа комунальних гаражів, стоянок, паркінгів (будівель, споруд, їх частин), які побудовані за рахунок коштів місцевого бюджету (п.266.2.2). Збір за провадження деяких видів підприємницької діяльності суб’єкти господарювання (їх відокремлені підрозділи), які провадять такі види господарської діяльності: Платники: торговельна діяльність у пунктах продажу товарів; діяльність з надання платних послуг за переліком, визначеним Кабінетом Міністрів України; торгівля готівковими валютними цінностями у пунктах продажу іноземної валюти; діяльність у сфері розваг (крім проведення державних грошових лотерей) (п.267.1.1). Збір за місця для паркування транспортних засобів Розділ XII 28

Ставки: на території м. Києва та обласних центрів — від 0,08 до 0,4 розміру мінімальної заробітної плати; на території м. Севастополя, міст обласного значення (крім обласних центрів) і районних центрів — від 0,04 до 0,2 розміру мінімальної заробітної плати; на території інших населених пунктів — до 0,1 розміру мінімальної заробітної плати (п.267.2.2). Розмір збору за провадження торговельної діяльності та діяльності з надання платних послуг встановлюється органами місцевого самоврядування залежно від місцезнаходження суб’єкта господарювання (його відокремленого підрозділу) та асортименту товарів (переліку послуг) (п.267.2.1). Особливості оподаткування: коли пункти продажу товарів (надання послуг) розташовані в курортній місцевості, органи місцевого самоврядування можуть прийняти рішення щодо збільшення розміру збору, але не більш як до 0,4 розміру мінімальної заробітної плати; розмір збору за провадження торговельної діяльності нафтопродуктами, скрапленим та стиснутим газом на стаціонарних, малогабаритних і пересувних автозаправних станціях, заправних пунктах встановлюється окремо на кожний пістолет паливно-роздавальних колонок за календарний місяць у межах від 0,08 до 0,4 розміру мінімальної заробітної плати, залежно від місця розташування таких пунктів продажу. розмір збору за здійснення торгівлі валютними цінностями на календарний місяць становить 1,2 розміру мінімальної заробітної плати. розмір збору за здійснення діяльності у сфері розваг становить (на квартал): для використання грального автомата – розмір мінімальної заробітної плати; для використання кегельбанів, що вводяться в дію за допомогою жетона, монети або без них, – розмір мінімальної заробітної плати, збільшений у 2,0 рази, за кожний гральний жолоб (доріжку); для використання столів для більярду, що вводяться в дію за допомогою жетона, монети або без них, крім столів для більярду, що використовуються для спортивних аматорських змагань, — розмір мінімальної заробітної плати, за кожний стіл для більярду; для проведення інших оплатних розважальних ігор — розмір мінімальної заробітної плати, за кожне окреме гральне місце. розмір збору за провадження торговельної діяльності із придбанням пільгового торгового патенту встановлюється у розмірі 0,05 розміру мінімальної заробітної плати, за весь строк дії такого патенту. розмір збору за провадження торговельної діяльності із придбанням короткотермінового торгового патенту за один день становить 0,02 розміру мінімальної заробітної плати (п.267.2.2 - 267.2.9). Місцеві податки і збори Розділ XII 29

Туристичний збір Кошти від місцевого збору зараховуються до місцевого бюджету і використовуються для розвитку туристичної і курортної інфраструктури відповідної територіальної громади (п.268.1). громадяни України, іноземці, а також особи без громадянства, Платники: які прибувають на територію адміністративно-територіальної одиниці, на якій діє рішення сільської, селищної та міської ради про встановлення туристичного збору, та отримують (споживають) послуги з тимчасового проживання (ночівлі) із зобов’язанням залишити місце перебування в зазначений строк (п.268.2.1). Ставки: від 0,5 до 1% до бази справляння збору (п.268.3.1). База справляння: вартість тимчасового проживання (ночівлі) в готелях, кемпінгах, мотелях, гуртожитках для приїжджих та інших закладах готельного типу, санаторно-курортних закладах (п.268.4.1, 268.5.1). Новації: Податок на нерухоме майно, відмінне від земельної ділянки Місцеві податки і збори Розділ XII 30

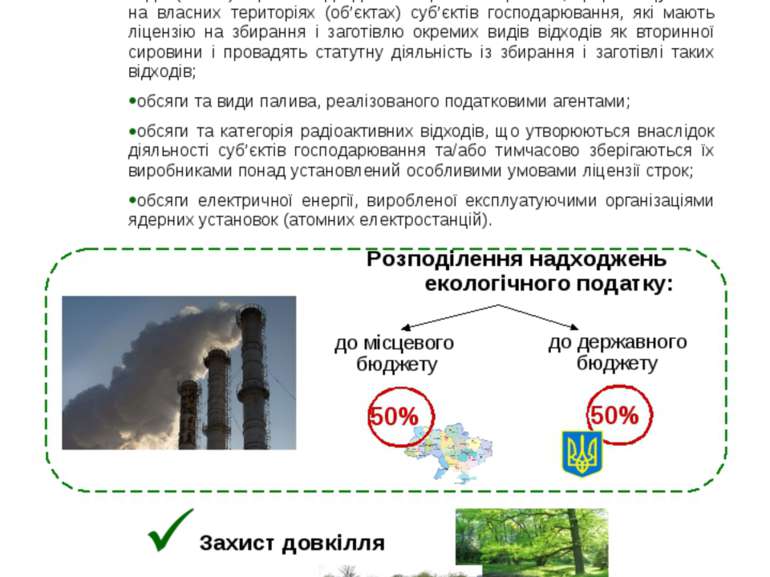

Розподілення надходжень екологічного податку: ЕКОЛОГІЧНИЙ ПОДАТОК до державного бюджету 50% до місцевого бюджету 50% Захист довкілля Турбота про здоров’я громадян Об’єкт: обсяги та види забруднюючих речовин, які викидаються в атмосферне повітря стаціонарними джерелами; обсяги та види забруднюючих речовин, які скидаються безпосередньо у водні об’єкти; обсяги та класи відходів, що розміщуються у спеціально відведених для цього місцях чи на об’єктах протягом звітного кварталу, крім обсягів та видів (класів) окремих відходів як вторинної сировини, що розміщуються на власних територіях (об’єктах) суб’єктів господарювання, які мають ліцензію на збирання і заготівлю окремих видів відходів як вторинної сировини і провадять статутну діяльність із збирання і заготівлі таких відходів; обсяги та види палива, реалізованого податковими агентами; обсяги та категорія радіоактивних відходів, що утворюються внаслідок діяльності суб’єктів господарювання та/або тимчасово зберігаються їх виробниками понад установлений особливими умовами ліцензії строк; обсяги електричної енергії, виробленої експлуатуючими організаціями ядерних установок (атомних електростанцій). Розділ VIII 31

Ставки: Ставки податку збільшено приблизно в 2 рази. Проведено диференціацію ставок за видами палива (п. 241.1) Перелік суб’єктів оподаткування розширено за рахунок фізичних осіб, які здійснюють викиди забруднюючих речовин в атмосферу пересувними джерелами забруднення у разі використання ними палива. Суб’єкт: Новації: Посилено стимулюючу функцію екологічного оподаткування – стимулювання суб’єктів господарювання до впровадження екологічно чистих технологій (передбачено зарахування 50% сум коштів податку до спецфонду держбюджету з використанням таких коштів на фінансування цільових проектів з екологічної модернізації підприємств (пп.1 п. 21 розд. ХІХ) ЗБІР ЗА КОРИСТУВАННЯ РАДІОЧАСТОТНИМ РЕСУРСОМ УКРАЇНИ Ширина смуги радіочастот, що визначається як частина смуги радіочастот загального користування у відповідному регіоні та зазначена в ліцензії на користування радіочастотним ресурсом України або в дозволі на експлуатацію радіоелектронного засобу та випромінювального пристрою для технологічних користувачів та користувачів, які користуються радіочастотним ресурсом для розповсюдження телерадіопрограм (п. 319.1). Об’єкт: Базові ставки збору за користування радіочастотним ресурсом України на рівні, встановленому діючим законодавством (ст. 320). Ставки: Екологічний податок Розділ VIII Розділ XV спрощено адміністрування податку та порядку його сплати суб’єктами господарювання, уніфіковано систему корегуючих коефіцієнтів до ставок податку (їх кількість скорочено з 34 до 10) (ст. 246-247). 32

Новації: РЕНТНА ПЛАТА за нафту, природний газ і газовий конденсат, що видобуваються в Україні РЕНТНА ПЛАТА за транспортування нафти і нафтопродуктів магістральними нафтопроводами та нафтопродуктоводами, транзитне транспортування трубопроводами природного газу та аміаку територією України Об’єкт: для нафти та нафтопродуктів – фактичні обсяги, що транспортуються територією України у податковому періоді. для природного газу та аміаку – сума добутків відстаней відповідних маршрутів їх транспортування, узгоджених між платником рентної плати та замовником на відповідний податковий період, на обсяги природного газу та аміаку, транспортованих кожним маршрутом транспортування. Розділ IX Розділ X Новації: 33 Зміст новації Мета Врегулювання проблеми подвійного оподаткування рециркулюючого газу, який після підняття на поверхню зворотньо закачується в поклади родовища (свердловини) для підтримання в них пластового тиску шляхом зменшення оподаткування об'єкту на обсяг рециркулюючого природного газу (п. 257.2) Удосконалення адміністрування та уникнення подвійного оподаткування. Зміст новації Мета Встановлення відповідності розміру рентної плати змінам у тарифах на транспортування природного газу, нафти, нафтопродуктів та аміаку шляхом запровадження коригуючого коефіцієнту до ставок рентної плати, порядок обчислення якого встановлюватиметься Кабінетом Міністрів України (п. 253.2) Забезпечення збалансованості податкової системи.

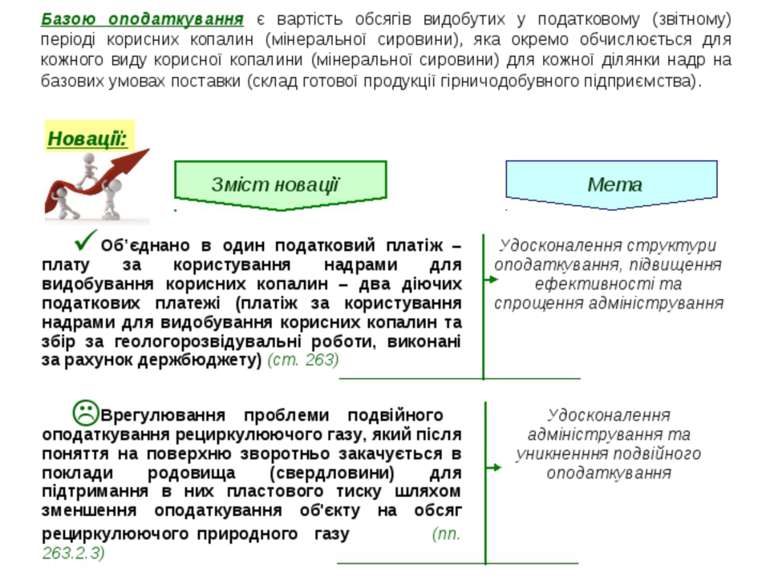

ПЛАТА ЗА КОРИСТУВАННЯ НАДРАМИ обсяг видобутої у податковому (звітному) періоді корисної копалини (мінеральної сировини) або обсяг погашених у податковому (звітному) періоді запасів корисних копалин. Об’єкт: Базою оподаткування є вартість обсягів видобутих у податковому (звітному) періоді корисних копалин (мінеральної сировини), яка окремо обчислюється для кожного виду корисної копалини (мінеральної сировини) для кожної ділянки надр на базових умовах поставки (склад готової продукції гірничодобувного підприємства). Новації: Розділ XI 34 Зміст новації Мета Об’єднано в один податковий платіж – плату за користування надрами для видобування корисних копалин – два діючих податкових платежі (платіж за користування надрами для видобування корисних копалин та збір за геологорозвідувальні роботи, виконані за рахунок держбюджету) (ст. 263) Удосконалення структури оподаткування, підвищення ефективності та спрощення адміністрування Врегулювання проблеми подвійного оподаткування рециркулюючого газу, який після поняття на поверхню зворотньо закачується в поклади родовища (свердловини) для підтримання в них пластового тиску шляхом зменшення оподаткування об'єкту на обсяг рециркулюючого природного газу (пп. 263.2.3) Удосконалення адміністрування та уникненння подвійного оподаткування Зарахування до спеціального фонду Державного бюджету України 50% плати за користування надрами для видобування корисних копалин загальнодержавного значення та їх спрямування на фінансування виключно розвитку мінерально-сировинної бази держави (пп 4, п.22 розд. ХІХ) Забезпечення фінансовими ресурсами для стимулювання програм розвитку мінерально-сировинної бази України

ЗБІР ЗА СПЕЦІАЛЬНЕ ВИКОРИСТАННЯ ВОДИ ЗБІР ЗА СПЕЦІАЛЬНЕ ВИКОРИСТАННЯ ЛІСОВИХ РЕСУРСІВ Новації: Новації: Розділ XVI Розділ XVII 35 Зміст новації Мета Скасування звільнення від сплати збору та введення ставки збору за вилучену з надр дренажну воду, що використовується у господарській діяльності після вилучення та/або утримується для використання іншими користувачами (пп. 324.4.7, пп. 325.7) Дотримання принципу рівності платників податків Забезпечення фіскальної функції податкової системи Звільнення від сплати збору за воду, що використовується для поливу садово-городницьких та городницьких товариств (кооперативів) (пп. 324.4.10) Зниження податкового тиску Забезпечення соціального консенсусу, посилення довіри платників податків до держави; Зміст новації Мета Запроваджено механізм щорічної індексації ставок збору за спеціальне використання лісових ресурсів наростаючим підсумком на індекс цін виробників промислової продукції, який діяв до 2009 року, замість введеного у 2010 році механізму індексації на індекс споживчих цін, (індекс інфляції), який не передбачає індексації ставок збору наростаючим підсумком (ст. 332) Створення рівних умов оподаткування для всіх природокористувачів; Забезпечення фіскальної функції податкової системи та збільшення надходжень до бюджету

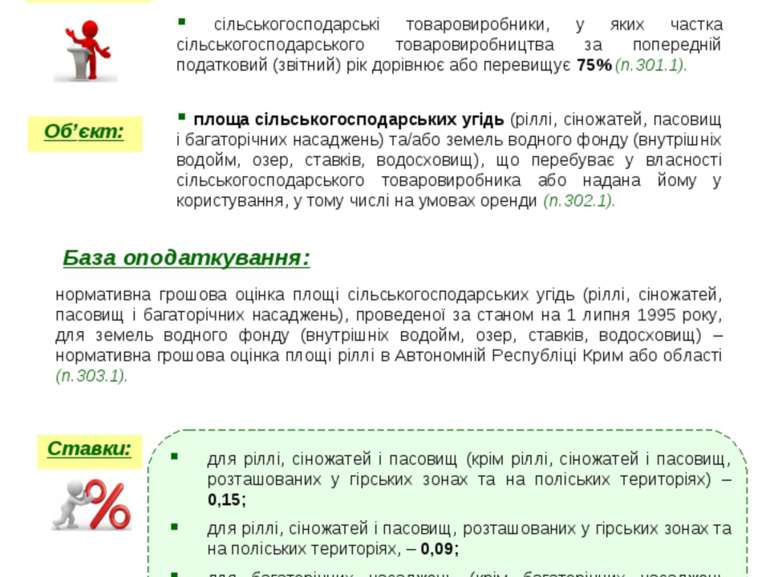

Фіксований сільськогосподарський податок Платники: сільськогосподарські товаровиробники, у яких частка сільськогосподарського товаровиробництва за попередній податковий (звітний) рік дорівнює або перевищує 75% (п.301.1). Об’єкт: площа сільськогосподарських угідь (ріллі, сіножатей, пасовищ і багаторічних насаджень) та/або земель водного фонду (внутрішніх водойм, озер, ставків, водосховищ), що перебуває у власності сільськогосподарського товаровиробника або надана йому у користування, у тому числі на умовах оренди (п.302.1). нормативна грошова оцінка площі сільськогосподарських угідь (ріллі, сіножатей, пасовищ і багаторічних насаджень), проведеної за станом на 1 липня 1995 року, для земель водного фонду (внутрішніх водойм, озер, ставків, водосховищ) – нормативна грошова оцінка площі ріллі в Автономній Республіці Крим або області (п.303.1). База оподаткування: для ріллі, сіножатей і пасовищ (крім ріллі, сіножатей і пасовищ, розташованих у гірських зонах та на поліських територіях) – 0,15; для ріллі, сіножатей і пасовищ, розташованих у гірських зонах та на поліських територіях, – 0,09; для багаторічних насаджень (крім багаторічних насаджень, розташованих у гірських зонах та на поліських територіях) – 0,09; для багаторічних насаджень, розташованих у гірських зонах та на поліських територіях, – 0,03; для земель водного фонду – 0,45 (п.304.1). Ставки: 36 СПЕЦІАЛЬНІ ПОДАТКОВІ РЕЖИМИ Розділ XIV

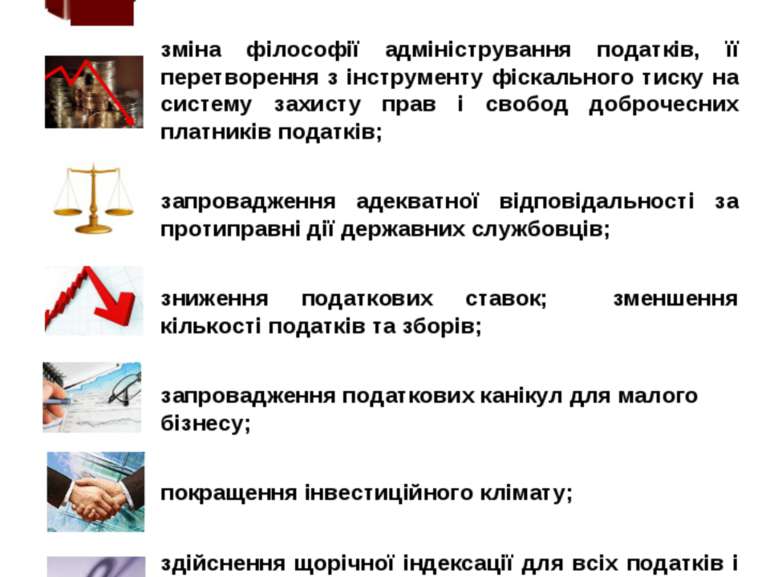

ОСНОВНІ НОВАЦІЇ ПОДАТКОВОГО КОДЕКСУ УКРАЇНИ впровадження Податкового кодексу як єдиної гармонізованої правової основи для реформованої податкової системи України; зміна філософії адміністрування податків, її перетворення з інструменту фіскального тиску на систему захисту прав і свобод доброчесних платників податків; запровадження адекватної відповідальності за протиправні дії державних службовців; зниження податкових ставок; зменшення кількості податків та зборів; запровадження податкових канікул для малого бізнесу; покращення інвестиційного клімату; здійснення щорічної індексації для всіх податків і зборів, ставки яких встановлено в абсолютному вимірі (замість необхідності періодичного перегляду ставок). 37

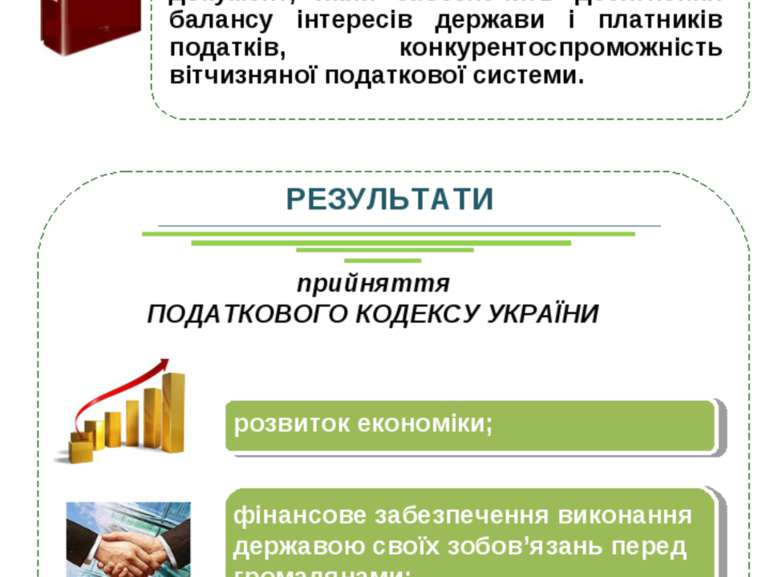

ПОДАТКОВИЙ КОДЕКС - цілісний, гармонійно пов’язаний та комплексний документ, який забезпечить досягнення балансу інтересів держави і платників податків, конкурентоспроможність вітчизняної податкової системи. РЕЗУЛЬТАТИ прийняття ПОДАТКОВОГО КОДЕКСУ УКРАЇНИ розвиток економіки; фінансове забезпечення виконання державою своїх зобов’язань перед громадянами; формування середнього класу як основи українського суспільства. 38 В И С Н О В К И

Схожі презентації

Категорії