Презентація на тему:

Ринок лізингу Центральної та Східної Європи в 2010-2011 рр. Перспективи розвитку

Завантажити презентацію

Ринок лізингу Центральної та Східної Європи в 2010-2011 рр. Перспективи розвитку

Завантажити презентаціюПрезентація по слайдам:

Ринок лізингу Центральної та Східної Європи в 2010-2011 рр. Перспективи розвитку Юкка Салонен Генеральний директор Nordea Finance Голова ради директорів Leaseurope ІІ Щорічна міжнародна конференція 20 Травня 2011 р. Київ, Україна

Розвиток європейського ринку лізингу 3.9% 12.2% 5.0% Європейський ринок лізингу – нове зростання об’ємів (% порівняно з попереднім роком) € ~227 bil Розрахунки на 2010 рік – попередні Темпи росту розраховані на основі щорічних звітів членів без урахування коливань валютних курсів 1995-2006рр. Починаючи з 2007 р. темпи росту враховують валютні коливання. Джерело: Щорічні звіти Leaseurope Ринкові розрахунки за 2010 -35% -25% -15% -5% 5% 15% 25% 1995 1996 1997 1998 1999 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010P Загальний об’єм Нерухомість Рухоме майно (Попередні результати)

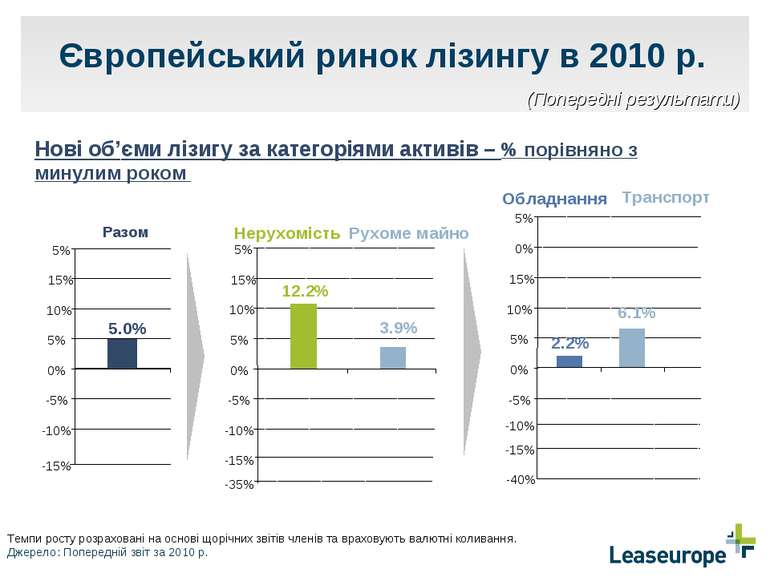

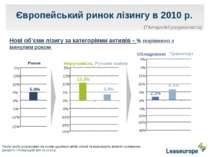

-5% 0% 5% 10% 15% 0% 5% Обладнання Транспорт 2.2% 6.1% -10% -15% -40% Європейський ринок лізингу в 2010 р. -10% -5% 0% 5% 10% 15% 5% Разом Нові об’єми лізигу за категоріями активів – % порівняно з минулим роком 5.0% -15% -10% -5% 0% 5% 10% 15% 5% Нерухомість Рухоме майно 12.2% 3.9% -15% -35% Темпи росту розраховані на основі щорічних звітів членів та враховують валютні коливання. Джерело: Попередній звіт за 2010 р. (Попередні результати)

Ринок лізингу ЄЕС в 2010 р. Лізинг устаткування та транспорту порівняно із загальним об’ємом в регіоні (2009 р.в порівнянні з 2010 р.) Лізинг устаткування Загальний об’єм Лізинг транспорту Темпи росту розраховані на основі щорічних звітів членів та враховують валютні коливання. Джерело: Попередній звіт Leaseurope за 2010 р. -10% -5% 0% 5% 10% 15% 20% 25% CEE DE IT UK FR Nordic Med AT (Попередні результати)

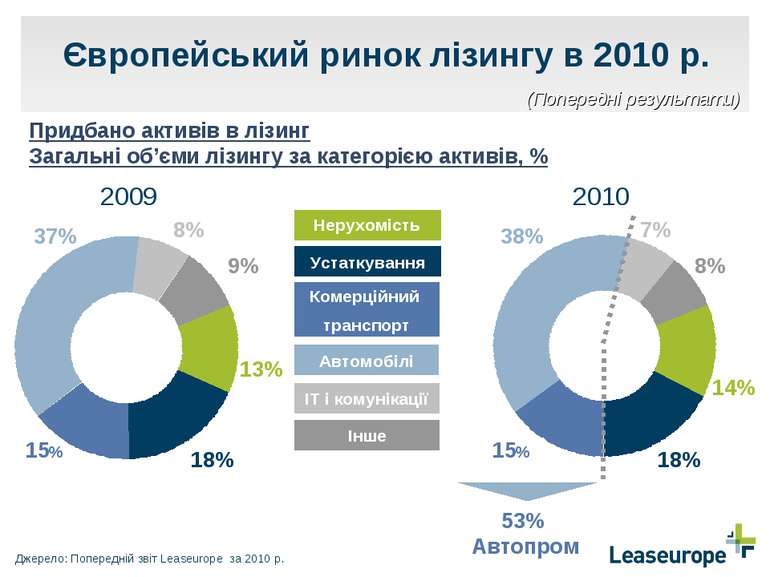

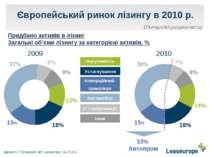

Європейський ринок лізингу в 2010 р. Придбано активів в лізинг Загальні об’єми лізингу за категорією активів, % Джерело: Попередній звіт Leaseurope за 2010 р. Устаткування Автомобілі Комерційний транспорт IT і комунікації Інше Нерухомість 2010 2009 9% 13% 18% 15% 37% 8% 8% 14% 18% 15% 38% 7% 53% Автопром (Попередні результати)

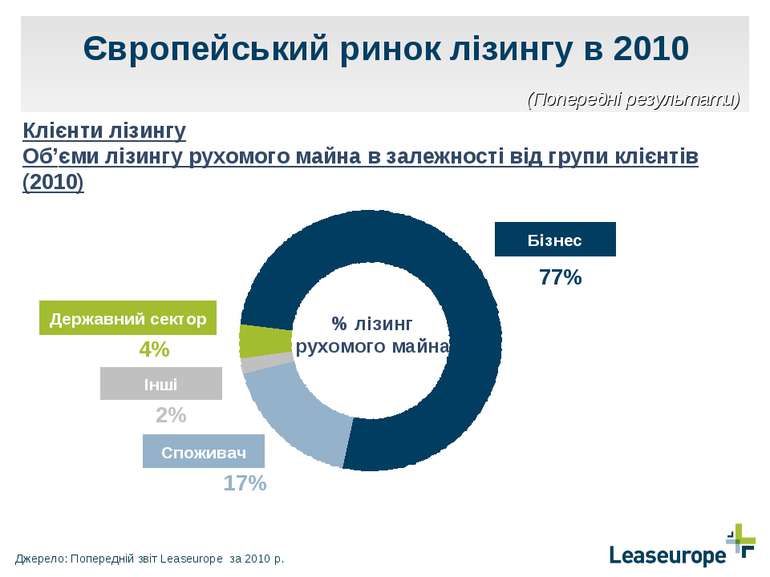

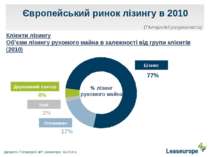

Європейський ринок лізингу в 2010 Клієнти лізингу Об’єми лізингу рухомого майна в залежності від групи клієнтів (2010) Бізнес Державний сектор Інші Споживач 2% 77% 17% 4% Джерело: Попередній звіт Leaseurope за 2010 р. % лізинг рухомого майна (Попередні результати)

Розвиток ринку лізингу ЄЕС Ринок лізингу ЄЕС – нове зростання об’ємів (% порівняно з минулим роком) Розрахунки за 2010 рік – попередні Темпи росту розраховані на основі щорічних звітів членів та не враховують коливань валютних курсів 1995-2006рр. Починаючи з 2007 р. темпи росту враховують валютні коливання. Джерело: Щорічні звіти Leaseurope (Попередні результати)

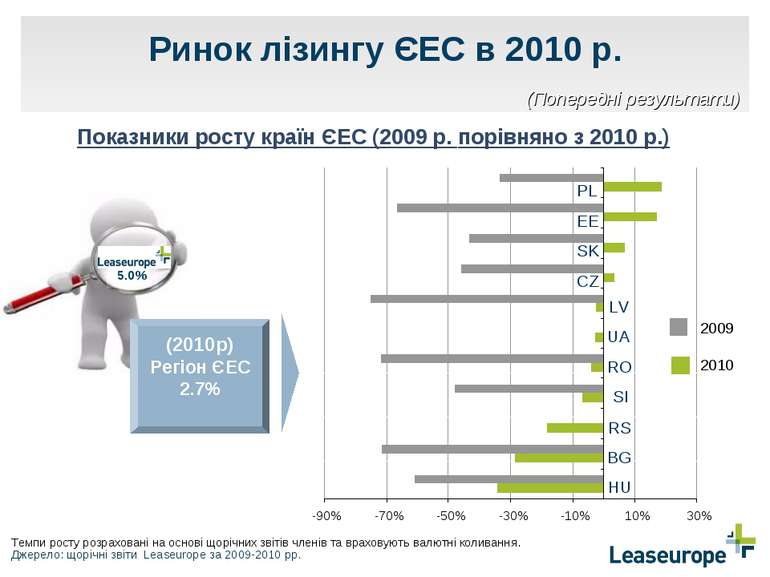

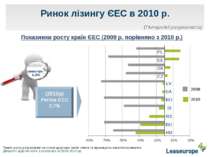

Ринок лізингу ЄЕС в 2010 р. Показники росту країн ЄЕС (2009 р. порівняно з 2010 р.) Темпи росту розраховані на основі щорічних звітів членів та враховують валютні коливання. Джерело: щорічні звіти Leaseurope за 2009-2010 рр. -90% -70% -50% -30% -10% 10% 30% HU BG RS SI RO UA LV CZ SK EE PL 2010 2009 (2010р) Регіон ЄЕС 2.7% (Попередні результати)

Ринок лізингу ЄЕС в 2010 р. Лізинг устаткування та транспорту порівняно з загальним об’ємом в регіоні (2009 в порівнянні з 2010) Лізинг устаткування Разом Лізинг транспорту Темпи росту розраховані на основі щорічних звітів членів та враховують валютні коливання. Джерело: Попередній звіт Leaseurope за 2010 р. -10% -5% 0% 5% 10% 15% 20% 25% CEE DE IT UK FR Nordic Med AT (Попередні результати)

Ринок лізингу ЄЕС в 2010 р. Лізинг устаткування та транспорту порвняно із загальним об’ємом в країні (2009 р. в порівнянні з 2010 р.) Темпи росту розраховані на основі щорічних звітів членів та враховують валютні коливання. Джерело: Попередній звіт Leaseurope за 2010 р. Лізинг устаткування Загальний об’єм Лізинг транспорту -45% -35% -25% -15% -5% 5% 15% 25% 35% CEE HU BG SI RO LV CZ SK EE PL (Попередні результати)

Ринок лізингу ЄЕС в 2010 р. Лізинг нерухомості порвняно із загальним об’ємом в регіоні (2009 р. в порівнянні з 2010 р.) Темпи росту розраховані на основі щорічних звітів членів та враховують валютні коливання. Джерело: Попередній звіт Leaseurope за 2010 р. Нерухомість Загальний об’єм -25% -15% -5% 5% 15% 25% 35% 45% CEE DE IT FR Med AT (Попередні результати)

Проникнення ринку лізингу в Європі Загальний об’єм Нерухомість Рухоме майно Проникнення лізингу – це частка загальних інвестицій (за виключенням житлової нерухомості) профінансованих в лізинг. Джерело: Leaseurope, Eurostat (GFCF) Розвиток проникнення лізингового ринку 20 країн Європи (1999-2009) 16% 7% 22% 18% 12% 3% 0% 5% 10% 15% 20% 25% 1999 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009

Проникнення ринку лізингу в Європі За матеріалами: DG ECFIN (AMECO) Iнвестиції – щорічні зміни(% порівняно з попереднім роком) -30% -20% -10% 0% 10% 20% 30% 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 ЄС 27 ЄЕС ЄЕС: чи достатнім є рівень вівдновлення, щоб використовувати його як PR?

Лізингова звітність IASB/FASB рухаються в правильному напрямку Повторний розгляд, вірогідно, покращить Визначення лізингу: остаточний стандарт повинен містити більш обгрунтовану відмінність між лізингом та послугами Комплексні пропозиції ED по квотах рентного прибутку: у разі спрощення наблизитися до теперішніх вимог Полегшення для лізингоотримувачів, які мають короткострокові угоди Пряме включення витрат для лізингоотримувачів Звітність лізингоотримувачів все ще має бути допрацьована Радами IASB/FASB нещодавно оголосили, що їм потрібно більше часу Ці гарні новини – це відповідь на зростаючі занепокоєння у червні 2011 року Дає Радам більше часу, щоб показати кращий результат Це повинно включати додаткові консультації та точні оцінки Процес має бути завершеним до кінця 2011р. – початку 2012 Реальна дата має бути визначена (не раніше 2015 р., скоріше 2016 р.)

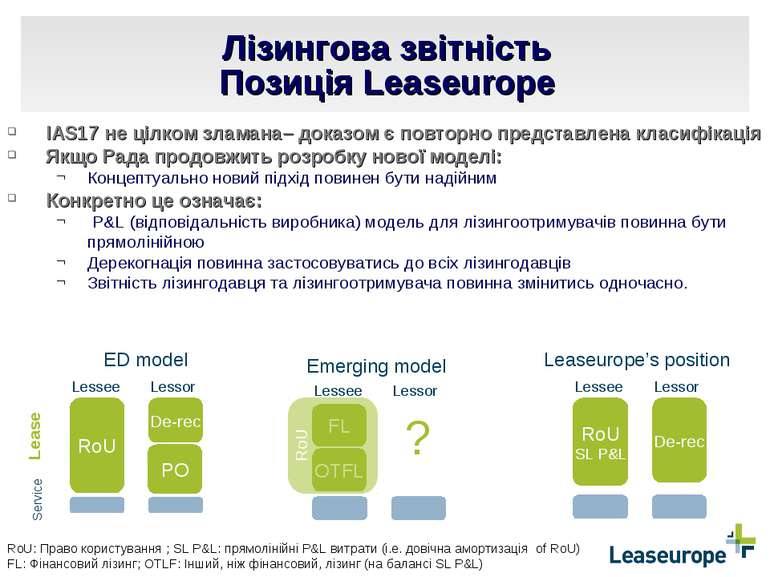

Лізингова звітність Позиція Leaseurope RoU De-rec ED model PO Lessee Lessor RoU SL P&L De-rec Leaseurope’s position Lessee Lessor FL Emerging model Lessee Lessor OTFL Service Lease RoU RoU: Право користування ; SL P&L: прямолінійні P&L витрати (i.e. довічна амортизація of RoU) FL: Фінансовий лізинг; OTLF: Інший, ніж фінансовий, лізинг (на балансі SL P&L) ? IAS17 не цілком зламана– доказом є повторно представлена класифікація Якщо Рада продовжить розробку нової моделі: Концептуально новий підхід повинен бути надійним Конкретно це означає: P&L (відповідальність виробника) модель для лізингоотримувачів повинна бути прямолінійною Дерекогнація повинна застосовуватись до всіх лізингодавців Звітність лізингодавця та лізингоотримувача повинна змінитись одночасно.

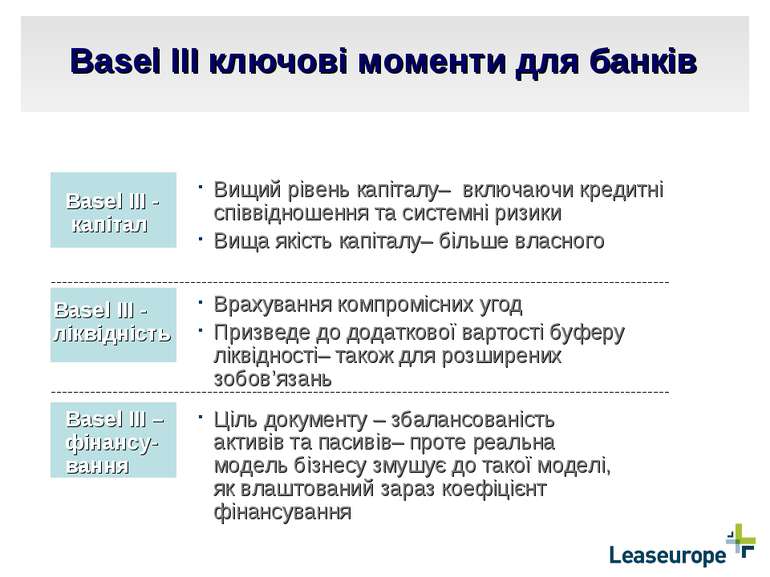

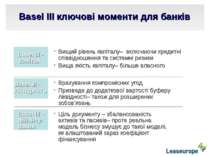

Basel III ключові моменти для банків Basel III - капітал Basel III - ліквідність Вищий рівень капіталу– включаючи кредитні співвідношення та системні ризики Вища якість капіталу– більше власного Врахування компромісних угод Призведе до додаткової вартості буферу ліквідності– також для розширених зобов’язань Basel III – фінансу-вання Ціль документу – збалансованість активів та пасивів– проте реальна модель бізнесу змушує до такої моделі, як влаштований зараз коефіцієнт фінансування

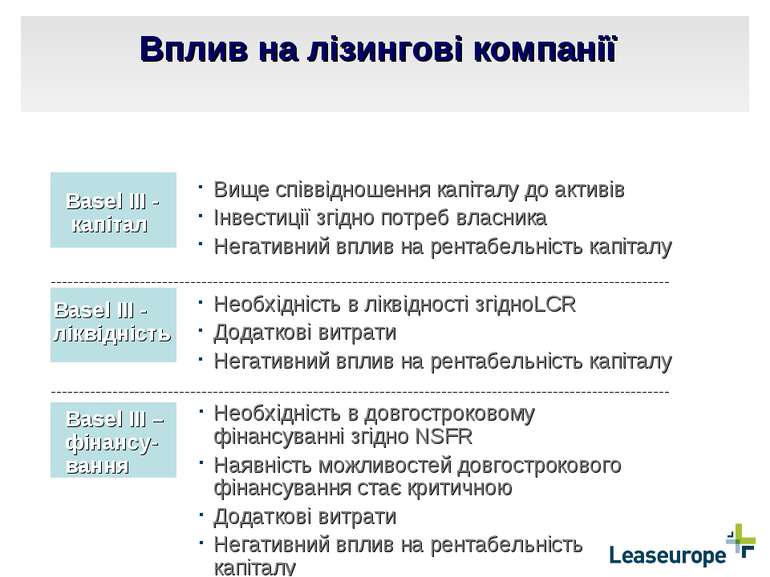

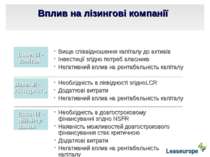

Вплив на лізингові компанії Basel III - капітал Basel III - ліквідність Вище співвідношення капіталу до активів Інвестиції згідно потреб власника Негативний вплив на рентабельність капіталу Необхідність в ліквідності згідноLCR Додаткові витрати Негативний вплив на рентабельність капіталу Basel III – фінансу-вання Необхідність в довгостроковому фінансуванні згідно NSFR Наявність можливостей довгострокового фінансування стає критичною Додаткові витрати Негативний вплив на рентабельність капіталу

Вплив на лізингові компанії Basel III - капітал Basel III - ліквідність Basel III – фінансу-вання Негативний вплив на рентабельність капіталу Довгострокове фінансування

Ринок лізингу Центральної та Східної Європи в 2010-2011 рр. Перспективи розвитку Юкка Салонен Генеральний директор Nordea Finance Голова ради директорів Leaseurope ІІ Щорічна міжнародна конференція 20 Травня 2011 р. Київ, Україна

Схожі презентації

Категорії