Презентація на тему:

Характеристика оподаткування аптечних підприємств

Завантажити презентацію

Характеристика оподаткування аптечних підприємств

Завантажити презентаціюПрезентація по слайдам:

Принципами побудови системи оподаткування є: стимулювання науково-технічного прогресу, технологічного оновлення виробництва, виходу вітчизняного товаровиробника на світовий ринок високотехнологічної продукції. обов'язковість — впровадження норм щодо сплати податків і зборів (обов'язкових платежів), визначених на підставі достовірних даних про об'єкти оподаткування на звітний період.

рівнозначність і пропорційність стягнення податків з юридичних осіб здійснюється у певній частці від отриманого прибутку і забезпечення сплати рівних податків і зборів (обов'язкових платежів) — на більші доходи; рівність — недопущення будь-яких проявів податкової дискримінації — забезпечення однакового підходу до суб'єктів господарювання (юридичних і фізичних осіб) при визначенні обов'язків щодо сплати податків і зборів (обов'язкових платежів);

соціальна справедливість — забезпечення соціальної підтримки малозабезпечених верств населення шляхом запровадження економічно обгрунтованого неоподатковуваного мінімуму доходів громадян; стабільність — забезпечення незмінності податків і зборів (обов'язкових платежів) і їх ставок, а також податкових пільг протягом бюджетного року;

економічна обґрунтованість — встановлення податків і зборів (обов'язкових платежів) на підставі показників розвитку національної економіки та фінансових можливостей з урахуванням необхідності досягнення збалансованості витрат бюджету з його доходами; рівномірність сплати — встановлення строків сплати податків і зборів (обов'язкових платежів), виходячи з необхідності забезпечення своєчасного надходження коштів до бюджету для фінансування витрат;

компетенція — встановлення і скасування податків і зборів (обов'язкових платежів), а також пільг їх платникам здійснюються відповідно до законодавства про оподаткування виключно Верховною Радою України, Верховною Радою Автономної Республіки Крим і сільськими, селищними, міськими радами; єдиний підхід - забезпечення єдиного підходу до розробки податкових законів з обов'язковим визначенням платника податку і збору (обов'язкового платежу), об'єкта оподаткування;

доступність — забезпечення дохідливості норм податкового законодавства для платників податків і зборів (обов'язкових платежів).

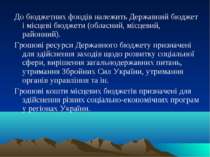

Для виконання своїх державних функцій в Україні формуються: бюджетні фонди; державні цільові фонди.

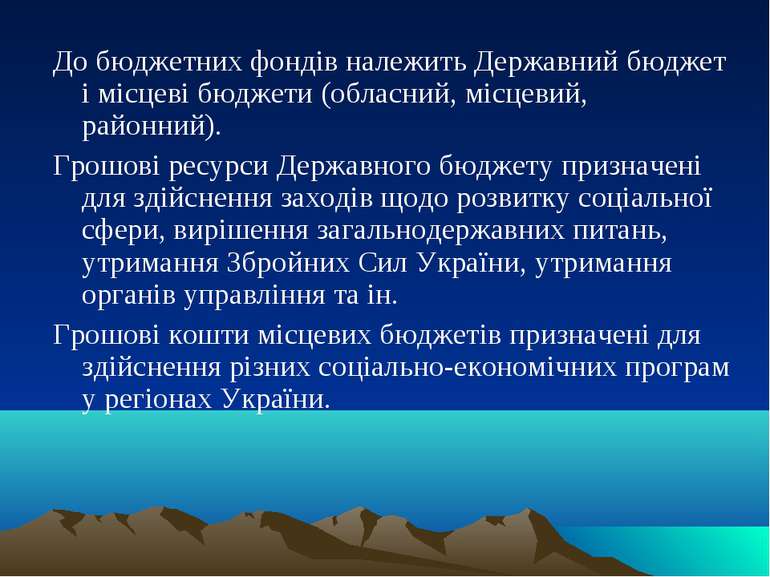

До бюджетних фондів належить Державний бюджет і місцеві бюджети (обласний, місцевий, районний). Грошові ресурси Державного бюджету призначені для здійснення заходів щодо розвитку соціальної сфери, вирішення загальнодержавних питань, утримання Збройних Сил України, утримання органів управління та ін. Грошові кошти місцевих бюджетів призначені для здійснення різних соціально-економічних програм у регіонах України.

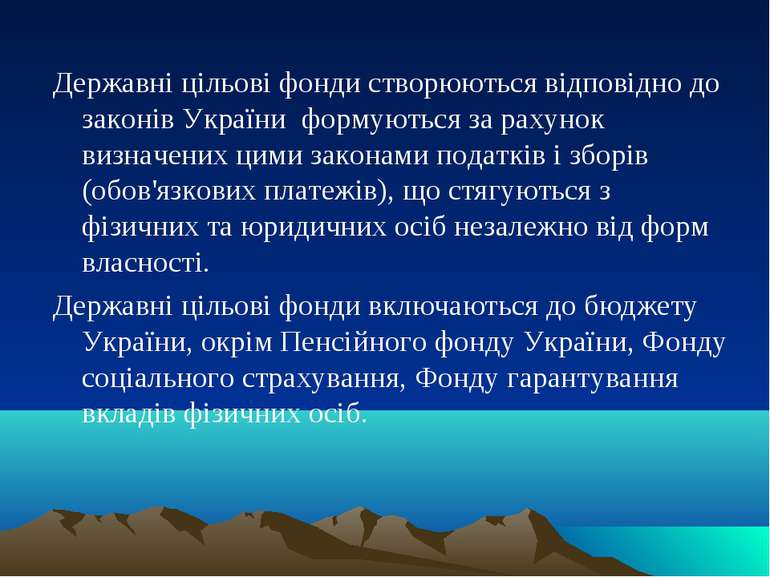

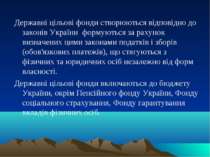

Державні цільові фонди створюються відповідно до законів України формуються за рахунок визначених цими законами податків і зборів (обов'язкових платежів), що стягуються з фізичних та юридичних осіб незалежно від форм власності. Державні цільові фонди включаються до бюджету України, окрім Пенсійного фонду України, Фонду соціального страхування, Фонду гарантування вкладів фізичних осіб.

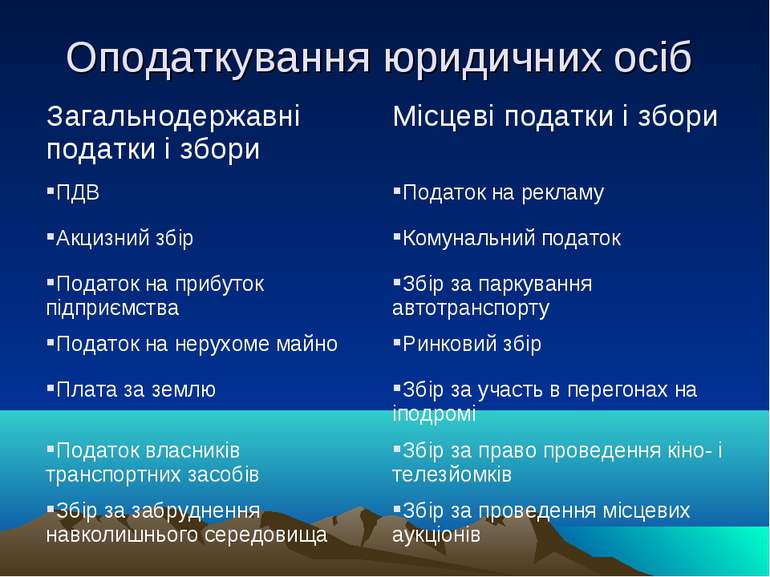

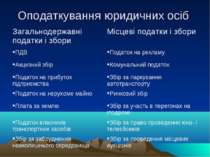

В Україні стягуються загальнодержавні податки і збори (обов'язкові платежі) та місцеві податки і збори (обов'язкові платежі).

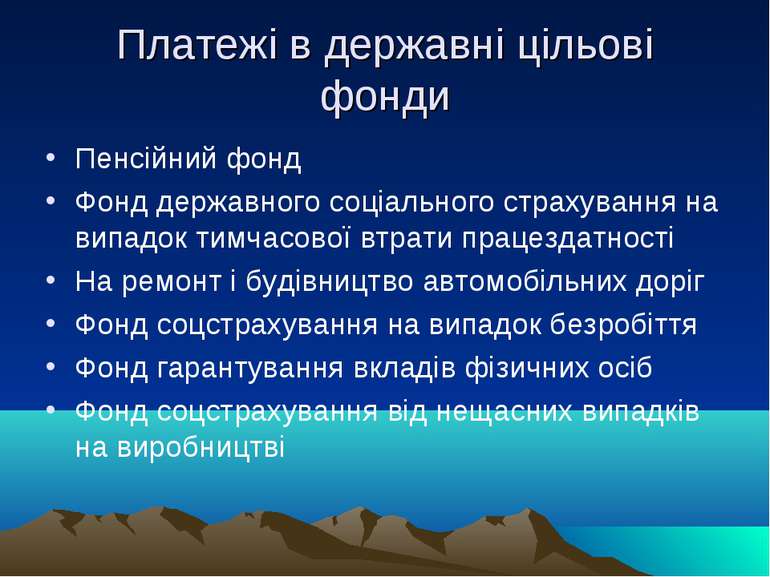

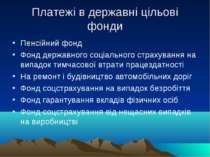

Платежі в державні цільові фонди Пенсійний фонд Фонд державного соціального страхування на випадок тимчасової втрати працездатності На ремонт і будівництво автомобільних доріг Фонд соцстрахування на випадок безробіття Фонд гарантування вкладів фізичних осіб Фонд соцстрахування від нещасних випадків на виробництві

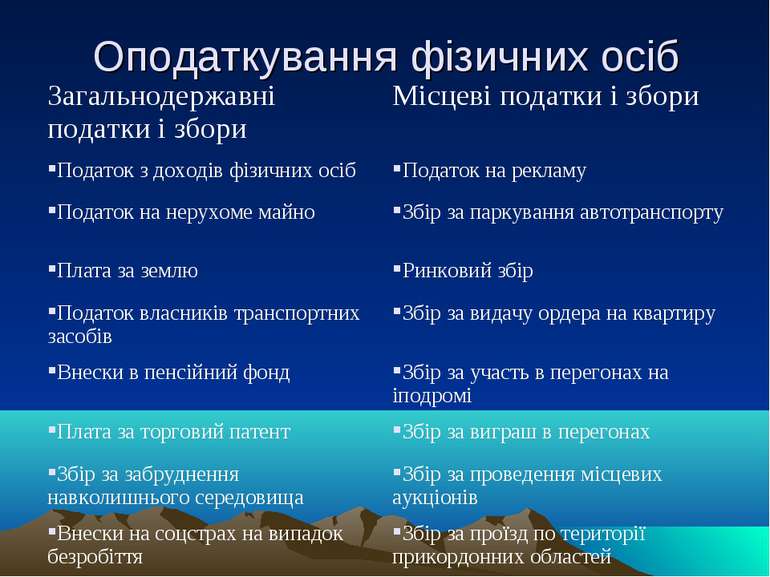

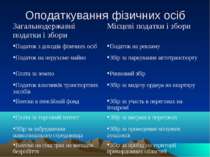

Оподаткування фізичних осіб Загальнодержавні податки і збори Місцеві податки і збори Податок з доходів фізичних осіб Податок на рекламу Податок на нерухоме майно Збір за паркування автотранспорту Плата за землю Ринковий збір Податок власників транспортних засобів Збір за видачу ордера на квартиру Внески в пенсійний фонд Збір за участь в перегонах на іподромі Плата за торговий патент Збір за виграш в перегонах Збір за забруднення навколишнього середовища Збір за проведення місцевих аукціонів Внески на соцстрах на випадок безробіття Збір за проїзд по території прикордонних областей

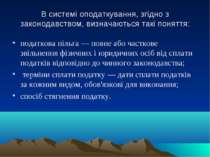

В системі оподаткування, згідно з законодавством, визначаються такі поняття: податкова пільга — повне або часткове звільнення фізичних і юридичних осіб від сплати податків відповідно до чинного законодавства; терміни сплати податку — дати сплати податків за кожним видом, обов'язкові для виконання; спосіб стягнення податку.

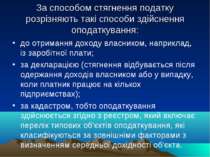

За способом стягнення податку розрізняють такі способи здійснення оподаткування: до отримання доходу власником, наприклад, із заробітної плати; за декларацією (стягнення відбувається після одержання доходів власником або у випадку, коли платник працює на кількох підприємствах); за кадастром, тобто оподаткування здійснюється згідно з реєстром, який включає перелік типових об'єктів оподаткування, які класифікуються за зовнішніми факторами з визначенням середньої дохідності об'єкта.

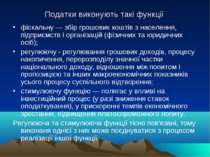

Податки виконують такі функції фіскальну — збір грошових коштів з населення, підприємств і організацій (фізичних та юридичних осіб); регулюючу - регулювання грошових доходів, процесу накопичення, перерозподілу значної частки національного доходу, відношення між попитом і пропозицією та інших макроекономічних показників усього процесу суспільного відтворення; стимулюючу функцію — полягає у впливі на інвестиційний процес (у разі зниження ставок оподаткування), у прискоренні темпів економічного зростання, підвищення платоспроможного попиту. Регулююча та стимулююча функції тісно пов'язані, тому виконаня однієї з них може поєднуватися з процесом реалізації іншої функції.

Податки та збори (обов'язкові платежі) можна класифікувати за різними критеріями. За характером сплати до бюджету їж можна розділити на прямі та непрямі податки. Прямі податки та збори (обов'язкові платежі) — це сукупність податків, зборів, які залежать від розмірів доходу (у т. ч. прибутку) або майна, стягуються з фізичних і юридичних осіб, за винятком податків на споживання (на окремі види споживчих товарів і послуг, на додану вартість та ін.). Прикладом прямих податків, зборів (обов'язкових платежів) є податок на доходи громадян (прибутковий податок), обов'язкові збори в системі соціального страхування, податок на прибуток підприємства, промислові податки, комунальний податок, плата за землю та ін. 1

Непрямі податки та збори (обов'язкові платежі) — це податки та збори на товари і послуги, які залежать від розмірів споживання, додаються до ціни товарів, послуг, виконаних робіт або включаються у тариф і сплачуються споживачами. В сучасних умовах непрямі податки — це податки на закупки, на продаж, на додану вартість, акцизи,митні та ін. Найважливіші з них — специфічні акцизи, якими оподатковуються окремі види товарів і послуг (алкогольні напої, тютюнові вироби, бензин для автомобілів тощо) та універсальні акцизи, якими оподатковується валовий оборот промислових чи торгових підприємств. Найпоширеніша форма універсального акцизу — податок на додану вартість (ПДВ).

Залежно від того, до яких бюджетів (ієрархічна ознака) стягаються податки і збори (обов'язкові платежі) розрізняються загальнодержавні та місцеві податки і збори (обов'язкові платежі). Загальнодержавні податки та збори (обов'язкові платежі) надходять до Державного бюджету, кошти якого використовуються на забезпечення оборони України, розвиток зовнішніх зв'язків, валютно-кредитне регулювання, соціальне забезпечення, стимулювання економічного розвитку та ін. Джерелом центральних бюджетів є податок з доходів громадян (прибутковий податок), податок на прибуток підприємств, ПДВ.

Місцеві податки та збори (обов'язкові платежі) — податки збори, що надходять до місцевих бюджетів від юридичних та фізичних осіб, які отримують доходи, мають майно і продають товари та надають послуги на території певної адміністративної одиниці. На місцеві бюджети покладено функцію розвитку комунального господарства, будівництво окремих об'єктів економічної та соціальної інфраструктури. Джерелом місцевих бюджетів є майновий податок, окремі акцизи, промисловий податок, різні види зборів (податки на собак, полювання та ін.)

Залежно від виду податкової ставки розрізняють податки та збори (обов'язкові платежі) пропорційні (податки, збори з незмінною ставкою, що не залежить під величини доходу і прямо пропорційна йому); прогресивні (податкова ставка встановлюється залежно від одержаного доходу, тобто чим вища сума доходу, тим вища податкова ставка); регресивні (податкова ставка зменшується зі збільшенням доходу).

Кожний вид податків та зборів (обов'язкових платежів) розкривається за допомогою його елементів: суб'єкт податку (платник податку) — фізична чи юридична особа, яка відповідно до законів України зобов'язана сплачувати податки та збори; об'єкт податку (оборот оподаткування) — доход або майно платника податків, з якого обчислюється податок, що є основою оподаткування;

джерело податку — доход або майно, з якого суб'єкт сплачує податок; податкова ставка — величина податку на одиницю оподаткування, затверджена законодавством як норма оподаткування.

Податкова звітність Податкова звітність затверджується наказами Державної податкової адміністрації України за відповідними формами відносно податків і зборів (обов'язкових платежів). Правилами ведення податкового обліку встановлені податкові періоди (календарний квартал, півріччя, три квартали, рік).

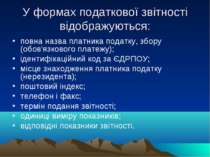

У формах податкової звітності відображуються: повна назва платника податку, збору (обов'язкового платежу); ідентифікаційний код за ЄДРПОУ; місце знаходження платника податку (нерезидента); поштовий індекс; телефон і факс; термін подання звітності; одиниці виміру показників; відповідні показники звітності.

Форми звітності підписуються керівником підприємства (організації) та головним бухгалтером. Подається звітність до органу податкової служби. Розрахунок перевіряється згідно даних платника податку органами податкової служби. Затверджує податкову звітність керівник (заступник керівника) органу Державної податкової служби.

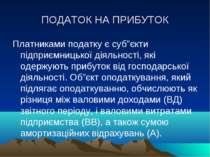

ПОДАТОК НА ПРИБУТОК Платниками податку є суб”єкти підприємницької діяльності, які одержують прибуток від господарської діяльності. Об”єкт оподаткування, який підлягає оподаткуванню, обчислюють як різниця між валовими доходами (ВД) звітного періоду, і валовими витратами підприємства (ВВ), а також сумою амортизаційних відрахувань (А).

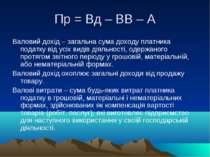

Пр = Вд – ВВ – А Валовий дохід – загальна сума доходу платника податку від усіх видів діяльності, одержаного протягом звітного періоду у грошовій, матеріальній, або нематеріальній формах. Валовий дохід охоплює загальні доходи від продажу товару. Валові витрати – сума будь-яких витрат платника податку в грошовій, матеріальні і нематеріальних формах, здійснюваних як компенсація вартості товарів (робіт, послуг), які виготовляє підприємство для наступного використання у своїй господарській діяльності.

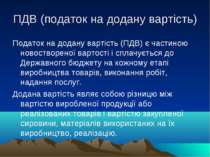

ПДВ (податок на додану вартість) Податок на додану вартiсть (ПДВ) є частиною новоствореної вартостi i сплачується до Державного бюджету на кожному етапi виробництва товарiв, виконання робiт, надання послуг. Додана вартість являє собою різницю між вартістю виробленої продукції або реалізованих товарів і вартістю закупленої сировини, матеріалів використаних на їх виробництво, реалізацію.

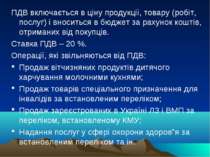

ПДВ включається в ціну продукції, товару (робіт, послуг) і вноситься в бюджет за рахунок коштів, отриманих від покупців. Ставка ПДВ – 20 %. Операції, які звільняються від ПДВ: Продаж вітчизняних продуктів дитячого харчування молочними кухнями; Продаж товарів спеціального призначення для інвалідів за встановленим переліком; Продаж зареєстрованих в Україні ЛЗ і ВМП за переліком, встановленому КМУ; Надання послуг у сфері охорони здоров”я за встановленим переліком та ін.

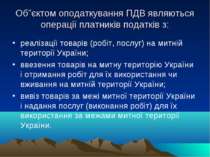

Об”єктом оподаткування ПДВ являються операції платників податків з: реалізації товарів (робіт, послуг) на митній території України; ввезення товарів на митну територію України і отримання робіт для їх використання чи вживання на митній території України; вивіз товарів за межі митної території України і надання послуг (виконання робіт) для їх використання за межами митної території України.

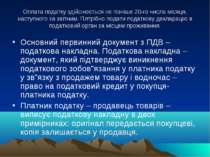

Оплата податку здійснюється не пізніше 20-го числа місяця, наступного за звітним. Плтрібно подати податкову декларацію в податковий орган за місцем проживання. Основний первинний документ з ПДВ – податкова накладна. Податкова накладна – документ, який підтверджує виникнення податкового зобов”язання у платника податку у зв”язку з продажем товару і водночас – право на податковий кредит у покупця-платника податку. Платник податку – продавець товарів – виписує податкову накладну в двох примірниках: оригінал передається покупцеві, копія залишається у продавця.

Схожі презентації

Категорії