Презентація на тему:

Захист прав акціонерів

Завантажити презентацію

Захист прав акціонерів

Завантажити презентаціюПрезентація по слайдам:

Третє засідання Євразійського круглого столу з питань корпоративного управління * ПРАВА АКЦІОНЕРІВ, РІВНОПРАВНЕ СТАВЛЕННЯ І РОЛЬ ДЕРЖАВИ 17 – 18 квітня 2002 року проводять Державна комісія з цінних паперів та фондового ринку України Фонд державного майна України ПФТС за підтримки Уряду Японії Всесвітнього форуму з питань корпоративного управління *

Ставлення до акціонерів, створення вартості та корпоративне управління Роберт Заффт, Старший спеціаліст з корпоративного управління, OЕСР Київ, квітень 2002 року *

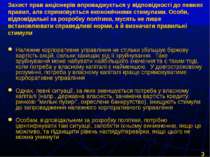

Захист прав акціонерів впроваджується у відповідності до певних правил, але спрямовується економічними стимулами. Особи, відповідальні за розробку політики, мусять не лише встановлювати справедливі норми, а й визначати правильні стимули Належне корпоративне управління не стільки збільшує біржову вартість акцій, скільки захищає від її зруйнування. Таке зруйнування може набувати найбільшого значення та є таким тоді, коли потреба у власному капіталі є найменшою. У довгостроковому розумінні, потреба у власному капіталі краще спрямовуватиме корпоративне управління Однак, певні ситуації, за яких зменшується потреба у власному капіталі (напр., державна власність, занижена вартість кредиту, ринкові “мильні пузирі”, окреслене банкрутство), знищують стимули до запровадження належного корпоративного управління Особам, відповідальним за розробку політики, потрібно ідентифікувати такі ситуації, запобігти їхньому виникненню, якщо це можливо, та підвищити рівень нагляду/перевірки, якщо цього не можна уникнути *

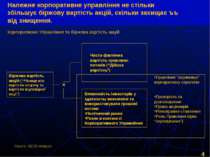

Належне корпоративне управління не стільки збільшує біржову вартість акцій, скільки захищає ъъ від знищення. Source: OECD Analysis Чиста фактична вартість грошових потоків (“Дійсна вартість”) Впевненість інвесторів у здатносты визначати та використовувати грошові потоки Політичний ризик Ризик в контексті Корпоративного Управління X Біржова вартість акцій (“Різниця між вартістю опціону та вартістю відповідної акції”) Корпоративне Управління та біржова вартість акцій Правління “спрямовує” корпоративну стратегію Прозорість та розголошення Права акціонерів Рівноправне ставлення Роль Правління (крім “спрямування”) *

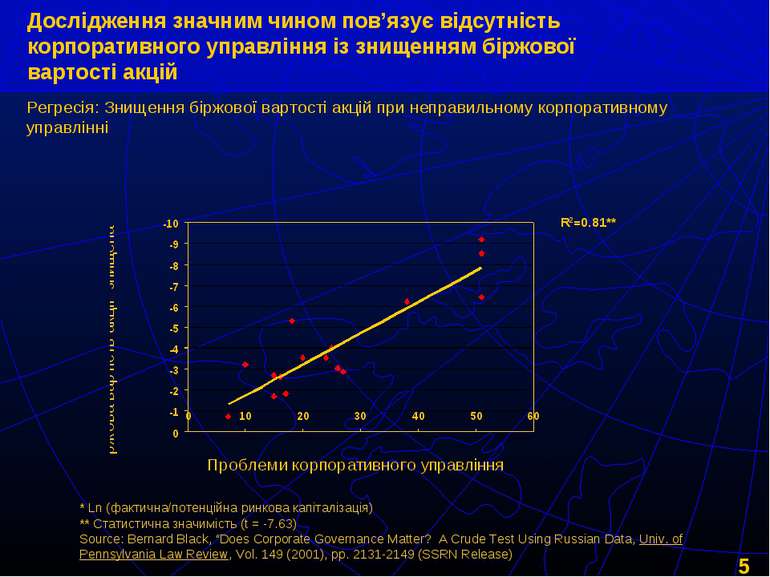

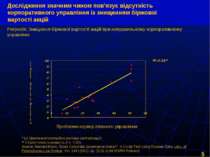

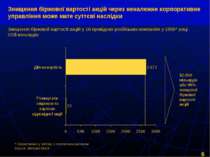

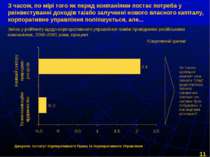

Дослідження значним чином пов’язує відсутність корпоративного управління із знищенням біржової вартості акцій * Ln (фактична/потенційна ринкова капіталізація) ** Статистична значимість (t = -7.63) Source: Bernard Black, “Does Corporate Governance Matter? A Crude Test Using Russian Data, Univ. of Pennsylvania Law Review, Vol. 149 (2001), pp. 2131-2149 (SSRN Release) R2=0.81** Регресія: Знищення біржової вартості акцій при неправильному корпоративному управлінні *

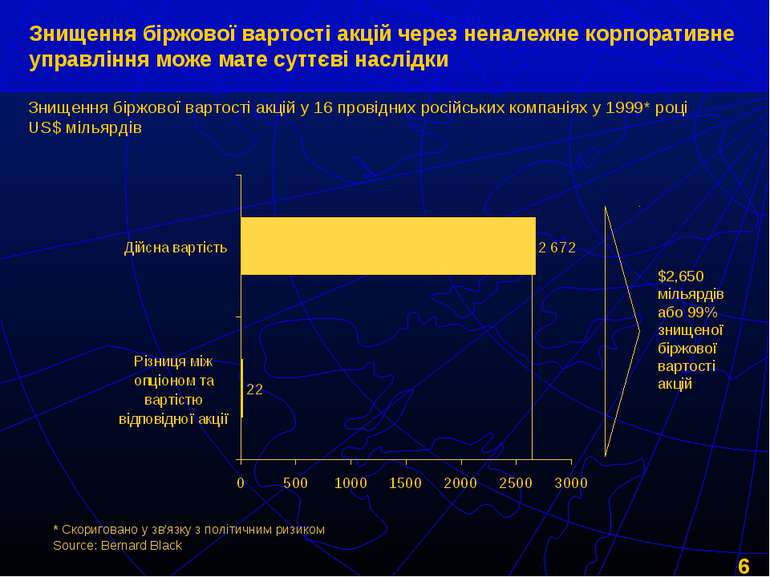

Знищення біржової вартості акцій через неналежне корпоративне управління може мате суттєві наслідки Знищення біржової вартості акцій у 16 провідних російських компаніях у 1999* році US$ мільярдів $2,650 мільярдів або 99% знищеної біржової вартості акцій * Скориговано у зв’язку з політичним ризиком Source: Bernard Black *

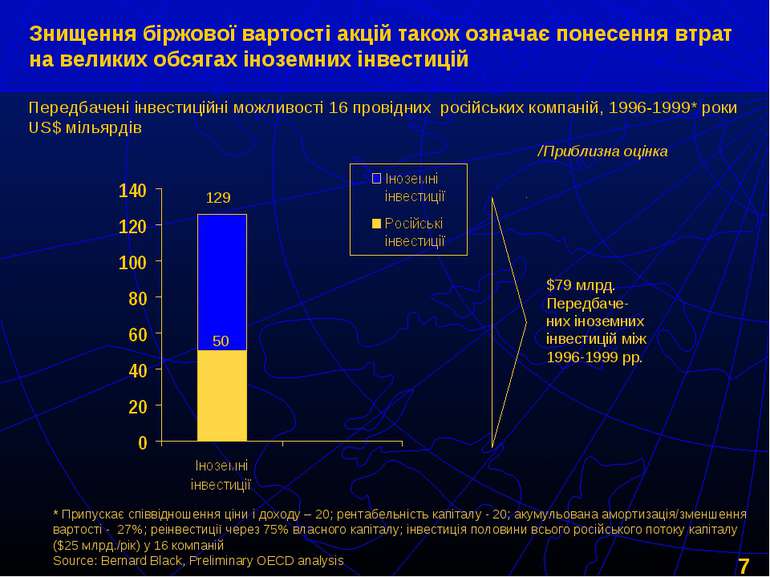

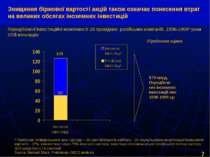

Знищення біржової вартості акцій також означає понесення втрат на великих обсягах іноземних інвестицій Передбачені інвестиційні можливості 16 провідних російських компаній, 1996-1999* роки US$ мільярдів $79 млрд. Передбаче-них іноземних інвестицій між 1996-1999 рр. * Припускає співвідношення ціни і доходу – 20; рентабельність капіталу - 20; акумульована амортизація/зменшення вартості - 27%; реінвестиції через 75% власного капіталу; інвестиція половини всього російського потоку капіталу ($25 млрд./рік) у 16 компаній Source: Bernard Black, Preliminary OECD analysis 129 50 /Приблизна оцінка *

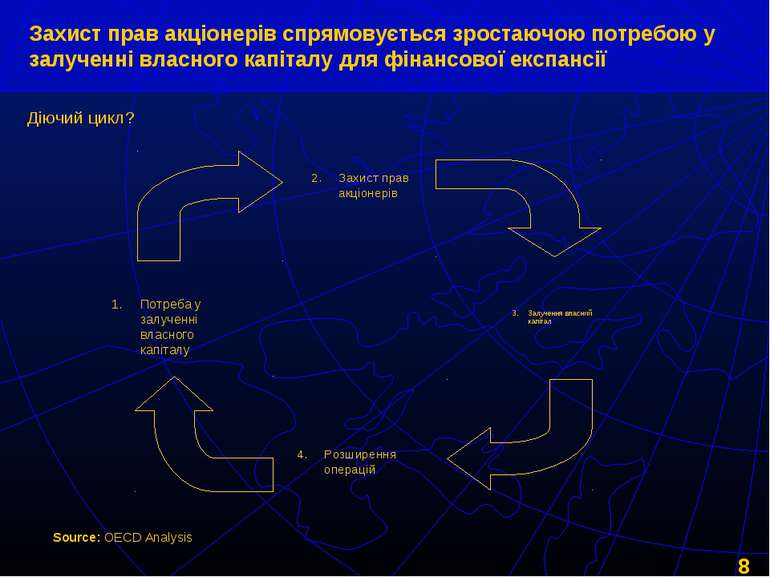

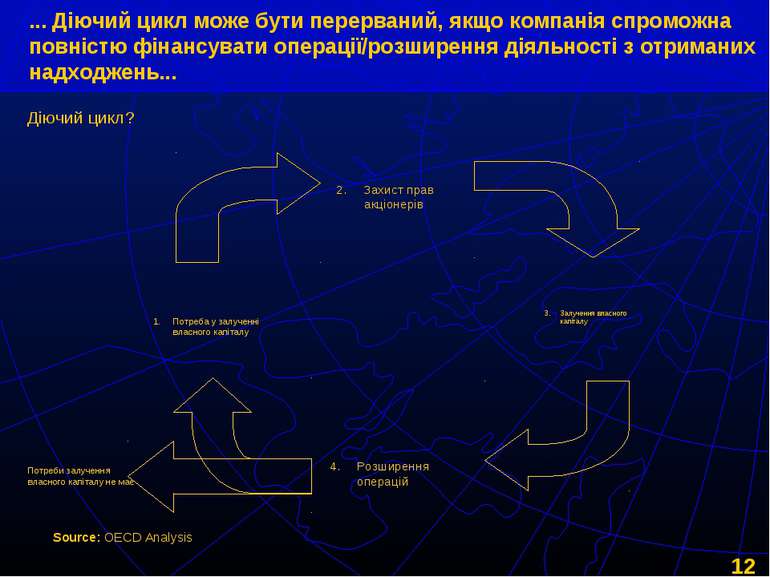

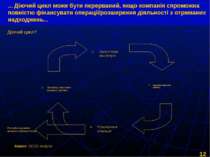

Захист прав акціонерів спрямовується зростаючою потребою у залученні власного капіталу для фінансової експансії 1. Потреба у залученні власного капіталу Діючий цикл? Source: OECD Analysis 4. Розширення операцій 3. Залучення власний капітал 2. Захист прав акціонерів *

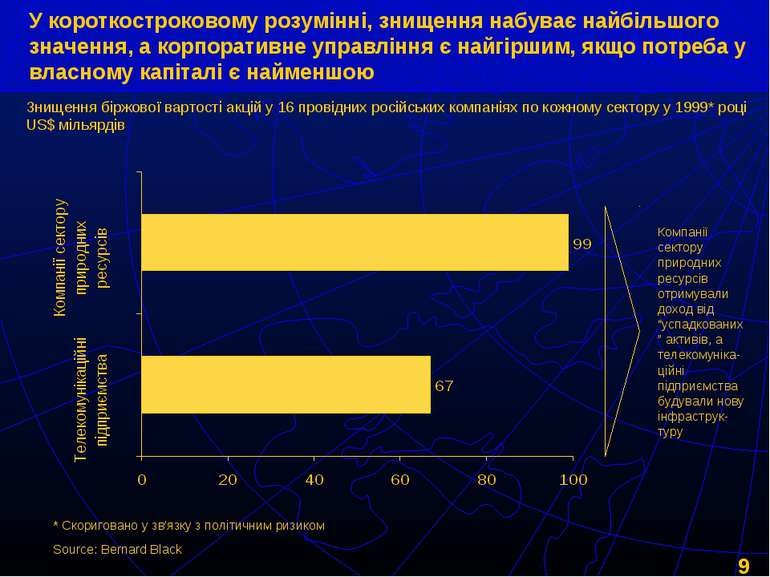

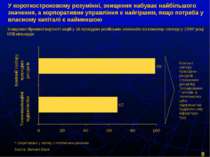

У короткостроковому розумінні, знищення набуває найбільшого значення, а корпоративне управління є найгіршим, якщо потреба у власному капіталі є найменшою Знищення біржової вартості акцій у 16 провідних російських компаніях по кожному сектору у 1999* році US$ мільярдів Компанії сектору природних ресурсів отримували доход від “успадкованих” активів, а телекомуніка-ційні підприємства будували нову інфраструк-туру * Скориговано у зв’язку з політичним ризиком Source: Bernard Black *

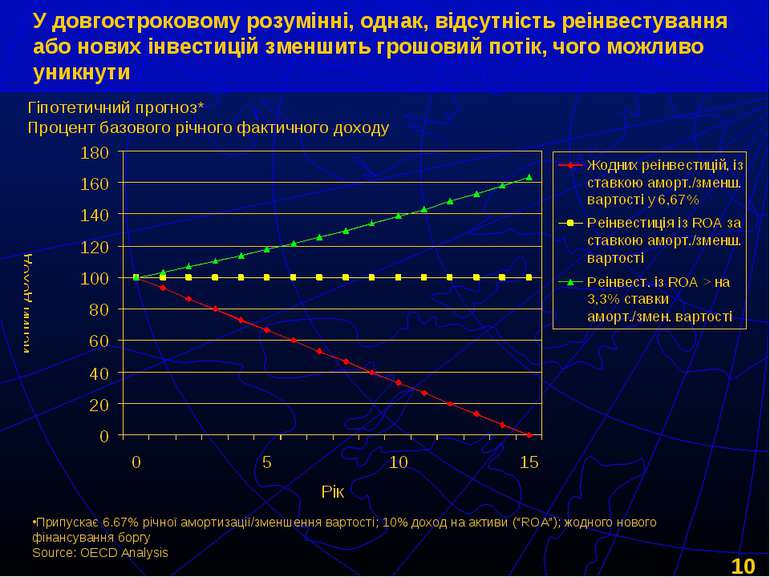

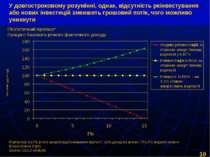

У довгостроковому розумінні, однак, відсутність реінвестування або нових інвестицій зменшить грошовий потік, чого можливо уникнути Гіпотетичний прогноз* Процент базового річного фактичного доходу Припускає 6.67% річної амортизації/зменшення вартості; 10% доход на активи (“ROA”); жодного нового фінансування боргу Source: OECD Analysis *

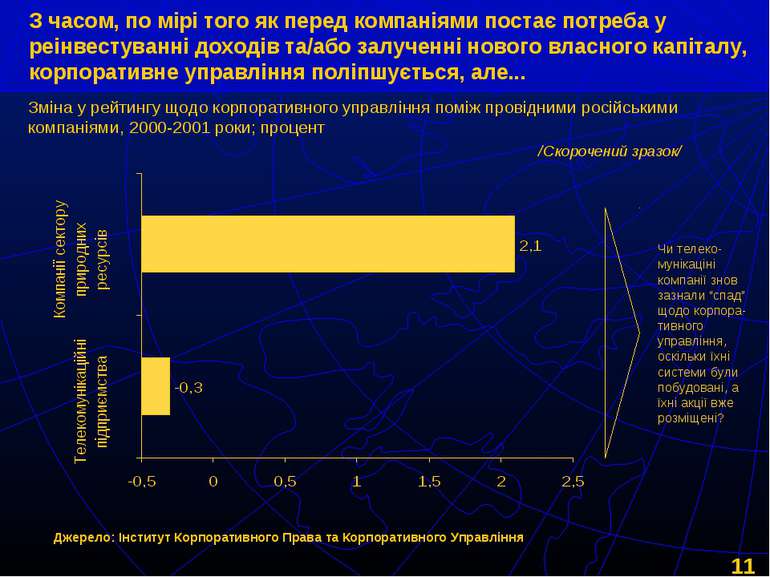

З часом, по мірі того як перед компаніями постає потреба у реінвестуванні доходів та/або залученні нового власного капіталу, корпоративне управління поліпшується, але... Зміна у рейтингу щодо корпоративного управління поміж провідними російськими компаніями, 2000-2001 роки; процент Джерело: Інститут Корпоративного Права та Корпоративного Управління Чи телеко-мунікаціні компанії знов зазнали “спад” щодо корпора-тивного управління, оскільки їхні системи були побудовані, а їхні акції вже розміщені? /Скорочений зразок/ *

... Діючий цикл може бути перерваний, якщо компанія спроможна повністю фінансувати операції/розширення діяльності з отриманих надходжень... Діючий цикл? Source: OECD Analysis Потреби залучення власного капіталу не має 1. Потреба у залученні власного капіталу 4. Розширення операцій 3. Залучення власного капіталу 2. Захист прав акціонерів *

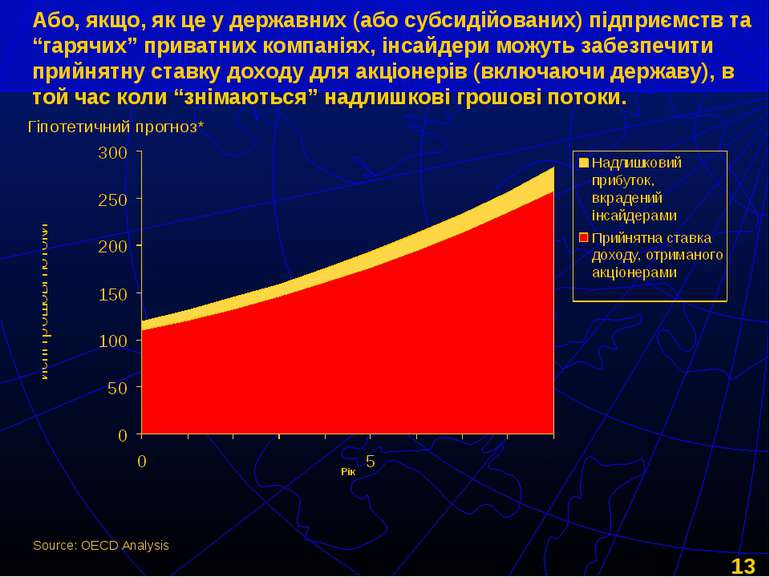

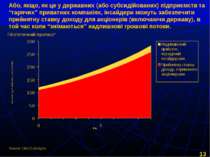

Або, якщо, як це у державних (або субсидійованих) підприємств та “гарячих” приватних компаніях, інсайдери можуть забезпечити прийнятну ставку доходу для акціонерів (включаючи державу), в той час коли “знімаються” надлишкові грошові потоки. Гіпотетичний прогноз* Source: OECD Analysis *

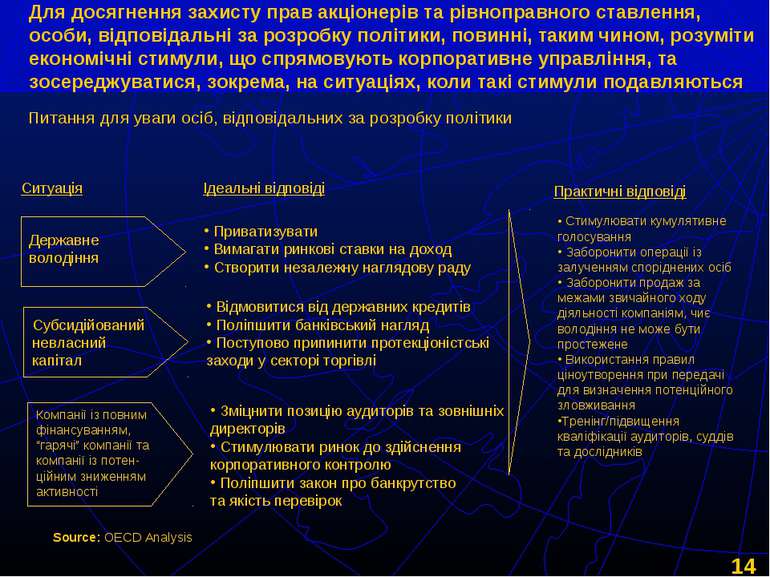

Для досягнення захисту прав акціонерів та рівноправного ставлення, особи, відповідальні за розробку політики, повинні, таким чином, розуміти економічні стимули, що спрямовують корпоративне управління, та зосереджуватися, зокрема, на ситуаціях, коли такі стимули подавляються Ситуація Питання для уваги осіб, відповідальних за розробку політики Source: OECD Analysis Ідеальні відповіді Державне володіння Приватизувати Вимагати ринкові ставки на доход Створити незалежну наглядову раду Субсидійований невласний капітал Відмовитися від державних кредитів Поліпшити банківський нагляд Поступово припинити протекціоністські заходи у секторі торгівлі Компанії із повним фінансуванням, “гарячі” компанії та компанії із потен-ційним зниженням активності Зміцнити позицію аудиторів та зовнішніх директорів Стимулювати ринок до здійснення корпоративного контролю Поліпшити закон про банкрутство та якість перевірок Практичні відповіді Стимулювати кумулятивне голосування Заборонити операції із залученням споріднених осіб Заборонити продаж за межами звичайного ходу діяльності компаніям, чиє володіння не може бути простежене Використання правил ціноутворення при передачі для визначення потенційного зловживання Тренінг/підвищення кваліфікації аудиторів, суддів та дослідників *

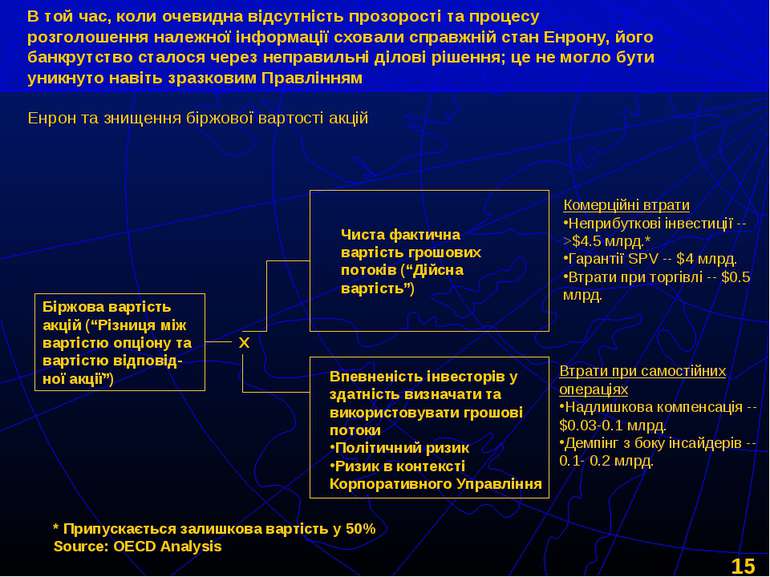

В той час, коли очевидна відсутність прозорості та процесу розголошення належної інформації сховали справжній стан Енрону, його банкрутство сталося через неправильні ділові рішення; це не могло бути уникнуто навіть зразковим Правлінням * Припускається залишкова вартість у 50% Source: OECD Analysis Чиста фактична вартість грошових потоків (“Дійсна вартість”) X Біржова вартість акцій (“Різниця між вартістю опціону та вартістю відповід-ної акції”) Енрон та знищення біржової вартості акцій Втрати при самостійних операціях Надлишкова компенсація -- $0.03-0.1 млрд. Демпінг з боку інсайдерів -- 0.1- 0.2 млрд. Комерційні втрати Неприбуткові інвестиції -- >$4.5 млрд.* Гарантії SPV -- $4 млрд. Втрати при торгівлі -- $0.5 млрд. Впевненість інвесторів у здатність визначати та використовувати грошові потоки Політичний ризик Ризик в контексті Корпоративного Управління *

Схожі презентації

Категорії