Презентація на тему:

СУЧАСНІ ТЕНДЕНЦІЇ РОЗВИТКУ БАНКІВ НА МІЖНАРОДНИХ РИНКАХ

Завантажити презентацію

СУЧАСНІ ТЕНДЕНЦІЇ РОЗВИТКУ БАНКІВ НА МІЖНАРОДНИХ РИНКАХ

Завантажити презентаціюПрезентація по слайдам:

СУЧАСНІ ТЕНДЕНЦІЇ РОЗВИТКУ БАНКІВ НА МІЖНАРОДНИХ РИНКАХ Сохацька О.М. д.е.н., професор завідувач кафедри фінансового інжинірингу ТНЕУ

РЕАЛІЇ МІЖНАРОДНИХ РИНКІВ… Підвищена цінова змінність, що характеризує сучасні товарні та фінансові ринки, негативно впливає на зростання мобільності міжнародного капіталу, в тоді як глобалізація, інтитуціоналізація та технологізація прискорюють цей процес. Середньодобові коливання валютних курсів провідних країн становлять 20%-50%, у країнах, що розвиваються, 100%-200% стали майже нормою нафтові цінові піки вносять суттєві корективи у формування економічної політики не лише окремих держав, але й у розвиток світової економіки в цілому.

НАС ЧЕКАЄ… Наступні роки будуть наповнені непередбачуваними подіями, що продовжуватимуть дивувати світ. Управляти банками у змінному середовищі буде все складніше. Лише обережний контроль технологічних інновацій, вдосконалення фінансової теорії та практики, в тому числі на законодавчому та регуляторному рівнях, допоможе банкам вистояти у конкурентному середовищі знайти відповіді на ті загрози, що з’являються, і отримувати додатковий приріст вартості на можливостях, які, як правило, є зворотною стороною цих загроз.

У діяльності банків на міжнародних ринках спостерігаються наступні тенденції: Не дивлячись на скорочення обсягів корпоративного кредитування в банківських секторах західних країн зв'язок між фінансовими інститутами і їх клієнтами міцніє

ГЛОБАЛЬНІ ТЕНДЕНЦІЇ: Стирання меж між окремими видами кредитних інститутів, страхових компаній, брокерських фірм, лізингових компаній Глобалізація - створення мегабанків та конгломератів банків, брокерських фірм, страхових компаній, інвестиційних фондів, ТНК Створення власних бірж ( власних банків) Впровадження фінансових інновацій Інформатизація

БАНК –КРЕДИТОР!!! провідні світові банки продовжують розглядати сектор корпоративного кредитування як одне з потенційних джерел отримання значних прибутків. Особливе місце тут займає сектор кредитування дрібних компаній, де конкуренція, за оцінками банкірів, продовжує залишатися достатньо високої, причому, настільки, що деякі банки вважають ринок дрібного бізнесу одним з пріоритетів своєї кредитної діяльності. Так, наприклад, нещодавно американський банк PNC Financial Services Group анонсував свої плани видати в найближчі три роки новим і діючим дрібним корпоративним клієнтам позики на загальну суму в $12 млрд.

ЗМІНА СТРАТЕГІЙ !!! Світові банки переглядають свої стратегії корпоративного кредитування відбувається відхід від фінансової моделі довгострокового інвестування чіткіше проявляється розуміння того, коли і куди слід вкладати капітал для формування широкомасштабних відносин з потужними корпораціями.

Криза іпотечного ринку США За статистикою, обсяги ризикових іпотечних кредитів в США в 2006 році перевищили $600 млрд, що складає близько 20% всього американського іпотечного ринку. В цілому обсяг непогашеної ризикової іпотеки досягає $1,3 трлн. Дефолт по кредитах зріс до рекордного значення за останні сім років. На початку лютого2007 року банк HSBC повідомив, що в 2006 році обсяги неповернених ризикових кредитів його американського підрозділу склав $10,56 млрд.

ЗВОРОТНІЙ ЛІЗИНГ!!! Операції з продажу активів (устаткування, землі і будівель) з отриманням їх назад в оренду (leaseback – зворотній лізинг), обсяги яких (разом з лізингом устаткування) перевищують останніми роками $200 млрд. в рік. Традиційно такі операції в західних країнах є прерогативою спеціалізованих фінансових компаній. Проте сьогодні, на думку експертів бізнес-школи Wharton School, University Pennsylvania і корпорації General Electric (GE), банки і їх клієнти також приходять до розуміння того, що зворотній лізинг є конкурентноздатним альтернативним джерелом фінансування інвестицій, викупу контрольних пакетів акцій компаній і інших видів бізнес-діяльності

АУТСОРСИНГ –ОФШОРИНГ!!! Останнім часом намітилася тенденція передачі банками західних країн (США і Великобританії) деяких своїх операційних процесів під управління зарубіжних компаній, діючих в таких державах як Індія, Китай, Малайзія, Ірландія, ЮАР. Подібна практика серед ринкових фахівців отримала назву "офшорний аутсорсинг" (або просто "офшоринг"). Передаючи деякі допоміжні ділові процеси в інші країни, фінансові інститути прагнуть, в першу чергу, понизити рівень операційних витрат. Використовуючи працю індійських, китайських, малайських і інших фахівців, американські і британські банки одержують в своє розпорядження якісні технологічні інструменти за нижчими цінами, ніж у себе удома. В той же час, процес офшорингу пов'язаний з певними ризиками як фінансового, так і політичного плану. Проте, вигоди від звернення до офшорингу настільки значні, що адресувати частину своїх операцій за рубіж починають не тільки крупні фінансові інститути США і Великобританії, такі як Citigroup, HSBC або Standard Chartered, але і невеликі регіональні банки з цих країн.

БАНК З ЛЮДСЬКИМ ОБЛИЧЧЯМ !!! Ще зовсім недавно вважалося, що для забезпечення ефективної роботи банків потрібно якнайширше використовувати досягнення сучасних інформаційних технологій. Здавалося, популярність каналів самообслуговування абсолютно очевидно доводить, що людська праця поступається місцем більш точному і безпомилковому функціонуванню розумних приладів, здатних не тільки полегшити роботу персоналу фінансових інститутів, але і надати можливість клієнтам обслуговуватися "де і коли завгодно", до того ж, на високому рівні. Проте виявилося, що швидке і зручне проведення трансакцій – далеко не все, що потрібно для успішного банківського бізнесу. При вирішенні складних фінансових проблем клієнти все-таки віддають перевагу персональним консультаціям банкіра. Тому сьогодні у ряді крупних американських банків склалася ситуація, близька до кризової. Фінансові інститути деколи дуже захоплюються впровадженням нових технологій з метою зниження вартості сервісу, забуваючи про необхідність поліпшення самих систем обслуговування клієнтів.

ЕПОХА ФІНАНСОВИХ ІННОВАЦІЙ!!! КОНКУРЕНЦІЯ З МІЖНАРОДНИМИ БІРЖАМИ ДОСЯГЛА ТАКОЇ ГОСТРОТИ, ЩО МЕГАБАНКИ РОЗГЛЯДАЮТЬ МОЖЛИВІСТЬ СТВОРЕННЯ ВЛАСНОЇ БІРЖІ

Головними тенденціями розвитку міжнародних бірж є: Глобалізація як ефективний метод у конкурентній боротьбі з іншими біржами та потужними банками (зменшуються витрати: матеріально-технічні ресурси, кваліфікація та досвід фахівців) Впровадження інформаційних технологій – швидкісних трейдерських систем Універсалізація, що найбільше відповідає інтересам професійних посередників та держав Укрупнення та географічне розширення шляхом злиття європейських та американських бірж

Відбувається зміщення центру світової біржової торгівлі Нью-Йорк програє Лондону (британське регулювання та нагляд є прийнятнішим для біржовиків) Економіки Китаю, Індії та інших країн, що стрімко розвиваються, не довіряють США У Давосі 2007 говорили, що Дж.Буш “підстрелив” власні ринки капіталів своєю зовнішньою політикою

Суттєво підвищилася складність, а відповідно і ризиковість роботи банків вибухоподібне використання фінансових інновацій – це управління ризиками чи їх суттєве зростання?

Гаряча тема Давосу 2007:Вибуховий розвиток деривативів на світових ринках капіталів Ангела Меркель:” Ми бажаємо звести до мінімуму системні загрози на світових ринках капіталів та підвищити їх прозорість. Загроза значної кризи, що випливає з боку похідних інструментів, витісняє загрозу низьких відсоткових ставок, що спричиняє зростання нестабільності” Стенлі Фішер ( Голова банку Ізраїлю) “Політиків зовсім не приваблюють перспективи ризиків з боку вибухового зростання торгівлі похідними інструментами… Навіть дилери і банкіри не в змозі точно оцінити загальні ризики і це може призвести до заморожування не лише платежів, але й фінансової системи в цілому, яка ще не проходила перевірки та міцність похідними інструментами

Дві кардинально відмінні точки зору на фінансові інновації: На початку березня 2006 Уоррен Баффет, виступаючи із щорічним посланням до акціонерів своєї компанії Berkshire Hathaway, назвав похідні інструменти (деривативи) «фінансовою зброєю масового ураження», «бомбами сповільненої дії, що загрожують економічній системі». Алан Грінспен: «Ці досить складні фінансові інструменти сприяли, особливо впродовж останніх двох років стресу, створенню набагато гнучкішої, ефективнішої і стійкішої фінансової системи, ніж та, яка була всього лише четверть століття тому. Це дозволило пережити банкрутства Enron, Global Crossing, WorldCom, Swissair, а також аргентинський дефолт, розподіливши збитки серед безлічі банків, страхових компаній, пенсійних фондів і не нанісши значної втрати фінансовій системі в цілому».

Наслідки вибухового розвитку строкового ринку Строковий ринок останніми роками розвинувся до неймовірних розмірів, використовуючи найвитонченіші і складнопідрядні інструменти. Це було вигідно світовій фінансовій системі. Але чи знає ця гра свої межі? Світовими фінансами сьогодні правлять деривативи За п'ятнадцять років строковий ринок кардинально змінив не тільки структуру ринку акцій, облігацій і Foreх, але і способи фінансування бізнесу. Ринок деривативів впливає практично на всі сторони економічного життя суспільства - починаючи з ефективності окремого бізнесу і закінчуючи стабільністю економічних систем в цілому.

Однак потрібно особливо підкреслити той факт, що всі побоювання та застереження стосуються позабіржового ринку ( Over the Counter) Біржові ринки за допомогою своїх фінансових схем ( маржевих внесків, клірингових центрів з статутними та резервними фондами) довели, що є надійними ринками Біржі пропонують швидкісні трейдерські системи з часовим проміжком між командою на проведення операції та її виконанням, що вимірюється у мілісекундах( ЛФБ у 2007 році планує час затримки скоротити з 30 до 2 мілісекунд)

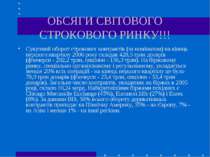

ОБСЯГИ СВІТОВОГО СТРОКОВОГО РИНКУ!!! Сукупний оборот строкових контрактів (за номіналом) на кінець першого кварталу 2006 року складав 428,5 трлн доларів (ф'ючерси - 292,2 трлн, опціони - 136,3 трлн). На біржовому ринку, спеціально організованому і регульованому, укладається менше 20% всіх операцій - на кінець першого кварталу це було 78,9 трлн доларів (ф'ючерси - 25,4 трлн, опціони - 53,4 трлн доларів). Загальне число контрактів, укладених на біржах в 2005 році, склало 10,24 млрд. Найкрупнішими біржами похідних є Chicago Mercantile Exchange (45%), Euronext.liffe (27%) і Eurex (8%). За даними BIS, 58% всього обороту деривативных контрактів припадає на Північну Америку, 35% - на Європу, 7% - на Азію і менше 1% - на інші регіони.

КРЕДИТНІ ДЕРИВАТИВИ У зарубіжній банківській практиці все більшого розповсюдження набуває використовування кредитних деривативів як засобів синтетичного придбання активів. В цій якості кредитні деривати найактивніше використовуються на європейському ринку. Наприклад, надкапіталізовані банки і установи з мінімальним прийнятним рівнем прибутковості (low return-on-capital hurdles) вступають в дефолтні свопи як сторони, що приймають ризик, тобто продавцями кредитного захисту. Вони вибирають активи з балансів крупних інвестиційних банків (Citibank, SBC Warburg Dillon Read, JP Morgan Chase тощо.), відділяють властивий їм кредитний ризик, щоб укласти нові, вигідніші операції. Для них використовування кредитних деривативів - альтернативний спосіб заняття певної позиції по облігації або позиці.

РИНОК КРЕДИТНИХ ДЕРИВАТИВІВ В недавньому дослідженні агентства Fitch указується, що реальний рівень ризику в європейських банках є істотно вищим, ніж в їх фінансових звітах, в першу чергу через великі забалансові зобов'язання по кредитних деривативах. Агенція витратила три місяці, намагаючись кількісно оцінити участь різних фінансових інститутів в кредитних деривативах, але досягла успіху лише частково, оскільки деякі інститути відмовилися розкрити цю інформацію. Таким чином, очевидною проблемою даного ринку є його недостатня прозорість. Крім того, за даними Risk Magazine, ринок кредитних деривативів характеризується досить високою концентрацією – на 13 фінансових інститутів припадає 80% трансакцій, а частка двох провідних гравців - JP Morgan Chase і Deutsche Bank - склала близько 40%. Безумовно, така висока концентрація кредитного ризику у ведучих гравців потенційно небезпечна.

ОСНОВНІ КРЕДИТНІ ДЕРИВАТИВИ: Форварди Свопи Ф’ючерси Опціони Гібридні інструменти Синтетичні ( структуровані) продукти

В Україні ці інструменти банками майже не використовуються, причинами є: Відсутність системи вивчення цих інструментів навіть у вищій економічній освіті ( вивчаємо застарілий матеріал, або не вивчаємо зовсім) Відсутність відповідного законодавства та нормативних актів ( знову ж таки через необізнаність і нерозуміння суті цих інструментів)

Олексій Ковальов, зам начальника управління кредитування ВАТ «Укрпромбанк» : На жаль, в Україні спостерігається недостатнє усвідомлення банками реального рівня загроз від кредитних ризиків. Багато в чому це обумовлено позитивною макроекономічною кон'юнктурою і економічним зростанням України останніми роками, відсутністю прецедентів дефолта подібно російському 1998 року. Україна в цьому значенні є країною «неляканих банків». Не хотілося б, щоб поштовхом для розвитку кредитних деривативів стала ситуація масової невиплати основного боргу за кредитами або відсотків по ньому крупними або відомими позичальниками.

Шляхи виходу із такої ситуації: Активізація наукових досліджень, популяризація інструментарію в економічній пресі( що до речі робиться в Росії) Вивчення у ВУЗах та на спеціалізованих курсах трейдерів, фінансових менеджерів та банківських працівників Вдосконалення законодавчої та нормативної бази, її гармонізація з світовою, в першу чергу з європейською практикою ( Директива Євросоюзу ринків фінансових інструментів –MiFiD, що набирає чинності з 01.11.2007 року тощо)

Схожі презентації

Категорії