Презентація на тему:

Перспективи переходу України до монетарного режиму таргетування інфляції

Завантажити презентацію

Перспективи переходу України до монетарного режиму таргетування інфляції

Завантажити презентаціюПрезентація по слайдам:

Перспективи переходу України до монетарного режиму таргетування інфляції Петрик О.І. 18 грудня 2008 р. Україна, Київ

Зміст Мотивація для зміни поточного монетарного режиму в Україні Визначення інфляційного таргетування (ІТ) Параметри стратегії переходу до ІТ План дій по запровадженню інфляційного таргетування в Україні Проблемні питання стосовно ІТ та їх вирішення Висновки

Головні мотиви переходу до режиму інфляційного таргетування для України Висока та нестабільна інфляція Необхідність нової довгострокової монетарної парадигми для підтримання довгострокового інноваційного росту і розвитку та справедливого розподілу доходів Бажання проводити незалежну, анти-циклічну монетарну політику, що абсорбує шоки Необхідність підвищити стійкість економіки проти валютних та фінансових криз Необхідність лібералізації фінансового рахунку платіжного балансу та інтеграції в світовий фінансовий простір Все більше країн запроваджують ІТ та демонструють його ефективність

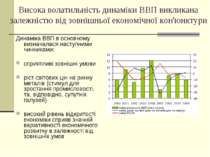

Висока волатильність динаміки ВВП викликана залежністю від зовнішньої економічної кон'юнктури Динаміка ВВП в основному визначалася наступними чинниками: сприятливі зовнішні умови ріст світових цін на ринку металів (стимул для зростання промисловості, та, відповідно, супутніх галузей) високий рівень відкритості економіки сприяв значній варіативності економічного розвитку в залежності від зовнішніх умов

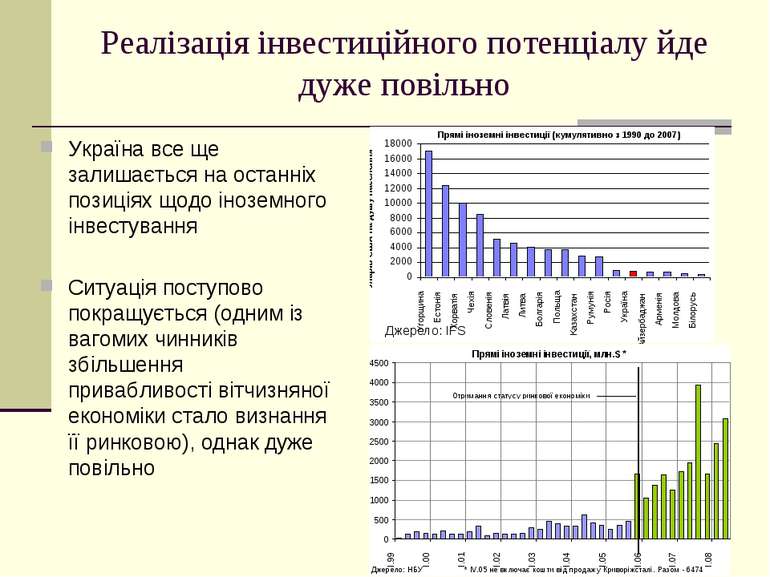

Реалізація інвестиційного потенціалу йде дуже повільно Україна все ще залишається на останніх позиціях щодо іноземного інвестування Ситуація поступово покращується (одним із вагомих чинників збільшення привабливості вітчизняної економіки стало визнання її ринковою), однак дуже повільно Джерело: IFS

Зростають ризики банківської системи Стрімкий розвиток кредитування реального сектору в умовах недостатності довгих ресурсів в національній валюті призвів до необхідності суттєвих залучень з-за кордону в іноземній валюті Як наслідок – значне зростання валютних ризиків банків Посилюється також ризики, що беруть на себе позичальники в іноземній валюті, які не мають валютних доходів Рівень доларизації має тенденцію до зростання

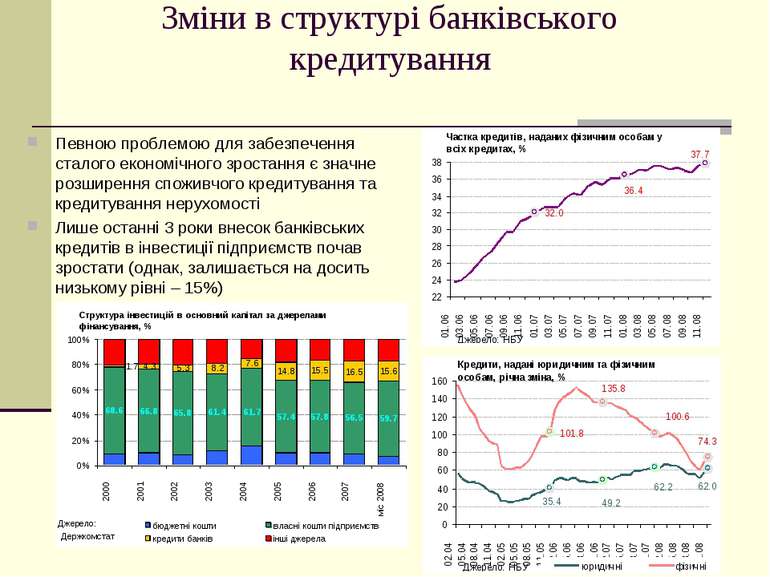

Зміни в структурі банківського кредитування Певною проблемою для забезпечення сталого економічного зростання є значне розширення споживчого кредитування та кредитування нерухомості Лише останні 3 роки внесок банківських кредитів в інвестиції підприємств почав зростати (однак, залишається на досить низькому рівні – 15%)

Ринок нерухомості має ознаки перегріву Внаслідок стимулювання платоспроможного попиту та відсутності альтернативних можливостей для інвестування ринок нерухомості акумулював значну частку кредитних ресурсів Поточна ситуація на ринку нерухомості несе в собі багато ризиків для банківської системи через можливість виникнення труднощів у поверненні кредитів, отриманих з метою спекуляцій

Бажання проводити незалежну монетарну політику в Україні Монетарна політика не є дійсно незалежною, якщо брати до уваги фіксований обмінний курс і де-факто все більш відкритий фінансовий рахунок Необхідна незалежна політика для боротьби із шоками і координації з фіскальною політикою Монетарне таргетування є проблематичним; вплив на інфляцію невизначений Фіксований обмінний курс з високими припливами капіталу підвищують інфляційний тиск та підривають фінансову стійкість Гнучкий обмінний курс разом із ціллю на внутрішню цінову стабільність дає можливість вирішити багато цих проблем

Визначення інфляційного таргетування (ІТ) ІТ є монетарним устроєм країни, що характеризується офіційним проголошенням кількісної інфляційної цілі монетарної політики центрального банку із дотриманням її у середньо та довгостроковому періоді з визнанням всіма гілками влади (бажано закріпленому законодавчо), що низька та стабільна інфляція є приоритетною ціллю монетарної політики центрального банку. Це ефективна система комунікацій та підзвітності (прозорість центрального банку) для формування довіри та низьких інфляційних очікувань

Основні характеристики режиму інфляційного таргетування оголошення середньострокової цифрової цілі по інфляції інституційна домовленість (закон) про цінову стабільність як приоритетну ціль монетарної політики незалежність центрального банку чіткий механізм підзвітності центрального банку прозора стратегія монетарної політики, яка дає змогу розробляти зрозумілий план дій, визначати чіткі цілі та приймати відповідні рішення на основі розуміння каналів впливу інструментів політики на інфляцію (трансмісійний механізм) досконала система комунікацій ЦБ із суспільством здоровий стан державних фінансів та стала макроекономічна стабільність розвинута фінансова система та фінансові ринки якісна методологія для здійснення аналізу та прогнозу інфляції

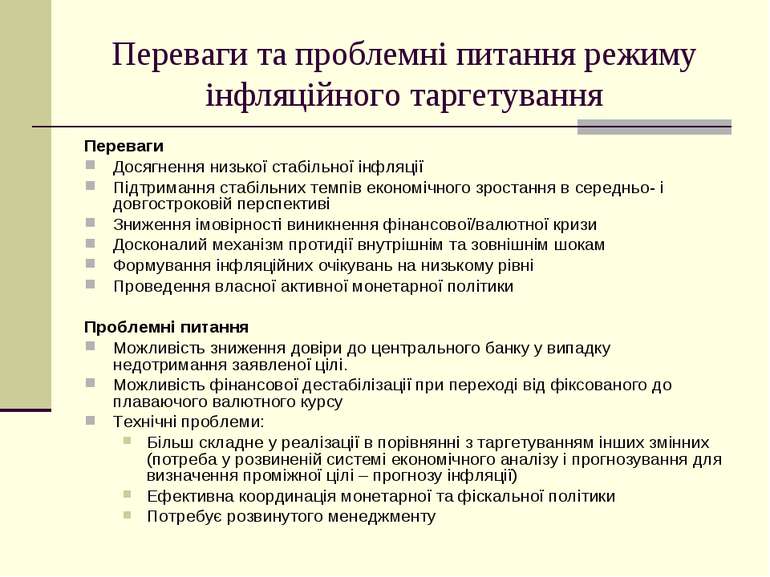

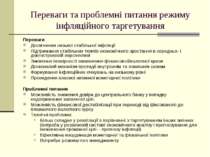

Переваги та проблемні питання режиму інфляційного таргетування Переваги Досягнення низької стабільної інфляції Підтримання стабільних темпів економічного зростання в середньо- і довгостроковій перспективі Зниження імовірності виникнення фінансової/валютної кризи Досконалий механізм протидії внутрішнім та зовнішнім шокам Формування інфляційних очікувань на низькому рівні Проведення власної активної монетарної політики Проблемні питання Можливість зниження довіри до центрального банку у випадку недотримання заявленої цілі. Можливість фінансової дестабілізації при переході від фіксованого до плаваючого валютного курсу Технічні проблеми: Більш складне у реалізації в порівнянні з таргетуванням інших змінних (потреба у розвиненій системі економічного аналізу і прогнозування для визначення проміжної цілі – прогнозу інфляції) Ефективна координація монетарної та фіскальної політики Потребує розвинутого менеджменту

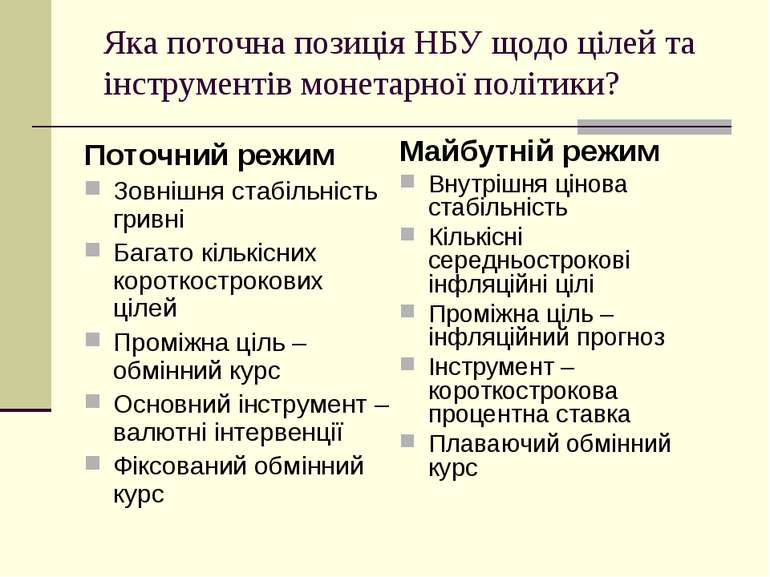

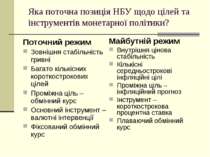

Яка поточна позиція НБУ щодо цілей та інструментів монетарної політики? Поточний режим Зовнішня стабільність гривні Багато кількісних короткострокових цілей Проміжна ціль – обмінний курс Основний інструмент – валютні інтервенції Фіксований обмінний курс Майбутній режим Внутрішня цінова стабільність Кількісні середньострокові інфляційні цілі Проміжна ціль – інфляційний прогноз Інструмент – короткострокова процентна ставка Плаваючий обмінний курс

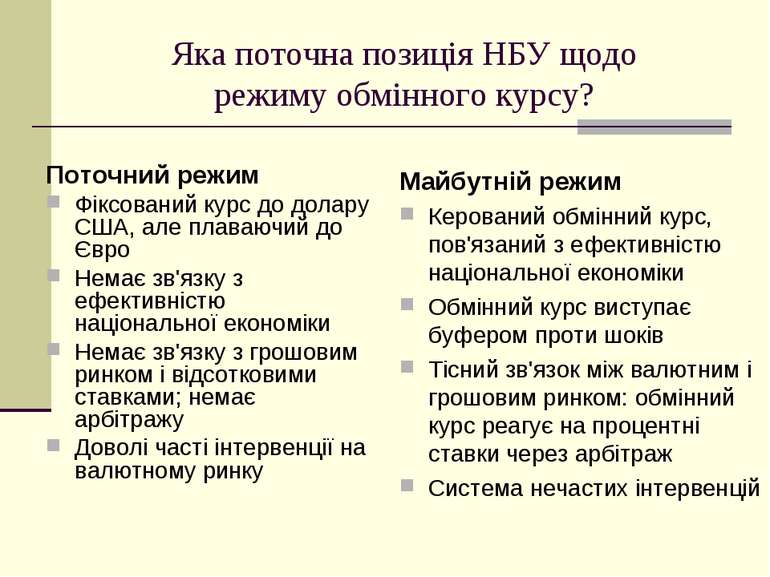

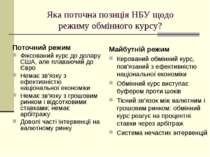

Яка поточна позиція НБУ щодо режиму обмінного курсу? Поточний режим Фіксований курс до долару США, але плаваючий до Євро Немає зв'язку з ефективністю національної економіки Немає зв'язку з грошовим ринком і відсотковими ставками; немає арбітражу Доволі часті інтервенції на валютному ринку Майбутній режим Керований обмінний курс, пов'язаний з ефективністю національної економіки Обмінний курс виступає буфером проти шоків Тісний зв'язок між валютним і грошовим ринком: обмінний курс реагує на процентні ставки через арбітраж Система нечастих інтервенцій

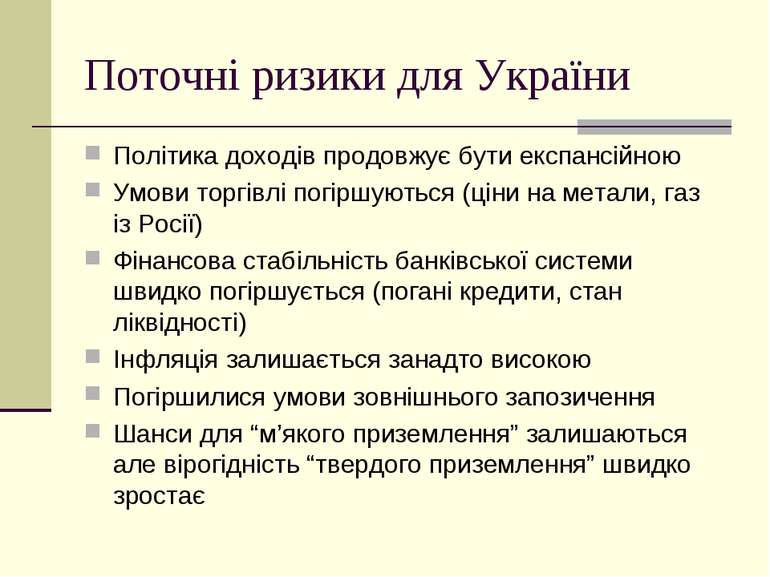

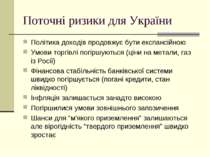

Поточні ризики для України Політика доходів продовжує бути експансійною Умови торгівлі погіршуються (ціни на метали, газ із Росії) Фінансова стабільність банківської системи швидко погіршується (погані кредити, стан ліквідності) Інфляція залишається занадто високою Погіршилися умови зовнішнього запозичення Шанси для “м’якого приземлення” залишаються але вірогідність “твердого приземлення” швидко зростає

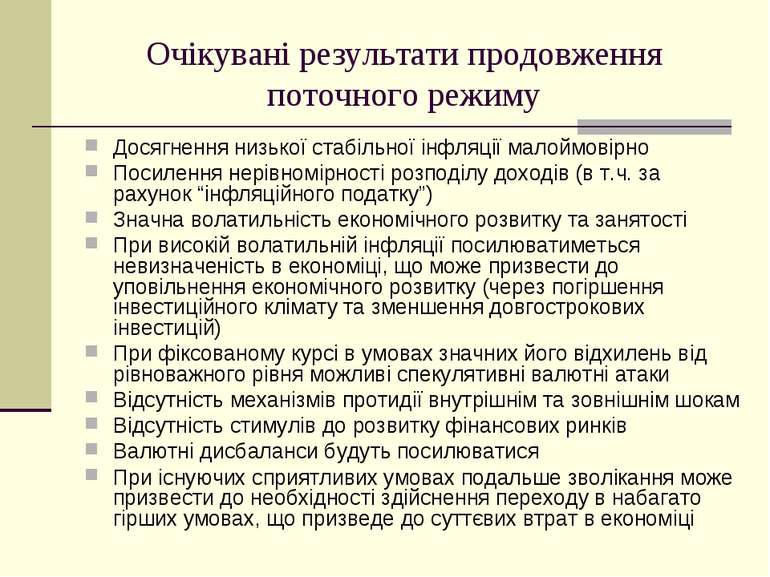

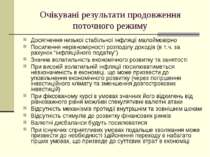

Очікувані результати продовження поточного режиму Досягнення низької стабільної інфляції малоймовірно Посилення нерівномірності розподілу доходів (в т.ч. за рахунок “інфляційного податку”) Значна волатильність економічного розвитку та занятості При високій волатильній інфляції посилюватиметься невизначеність в економіці, що може призвести до уповільнення економічного розвитку (через погіршення інвестиційного клімату та зменшення довгострокових інвестицій) При фіксованому курсі в умовах значних його відхилень від рівноважного рівня можливі спекулятивні валютні атаки Відсутність механізмів протидії внутрішнім та зовнішнім шокам Відсутність стимулів до розвитку фінансових ринків Валютні дисбаланси будуть посилюватися При існуючих сприятливих умовах подальше зволікання може призвести до необхідності здійснення переходу в набагато гірших умовах, що призведе до суттєвих втрат в економіці

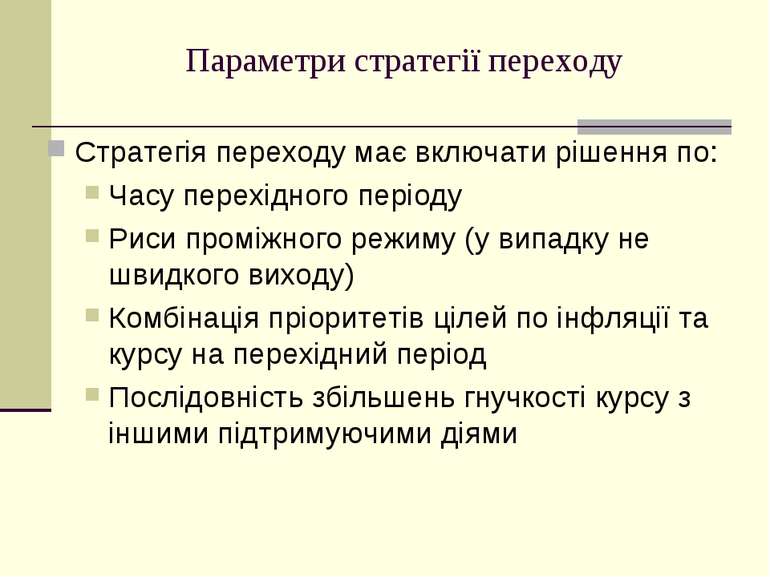

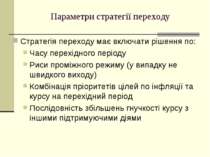

Параметри стратегії переходу Стратегія переходу має включати рішення по: Часу перехідного періоду Риси проміжного режиму (у випадку не швидкого виходу) Комбінація пріоритетів цілей по інфляції та курсу на перехідний період Послідовність збільшень гнучкості курсу з іншими підтримуючими діями

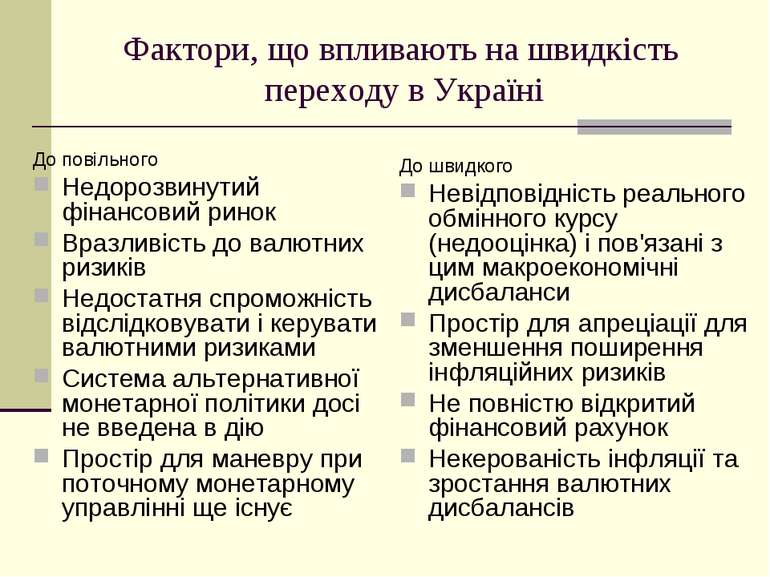

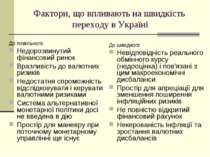

Фактори, що впливають на швидкість переходу в Україні До повільного Недорозвинутий фінансовий ринок Вразливість до валютних ризиків Недостатня спроможність відслідковувати і керувати валютними ризиками Система альтернативної монетарної політики досі не введена в дію Простір для маневру при поточному монетарному управлінні ще існує До швидкого Невідповідність реального обмінного курсу (недооцінка) і пов'язані з цим макроекономічні дисбаланси Простір для апреціації для зменшення поширення інфляційних ризиків Не повністю відкритий фінансовий рахунок Некерованість інфляції та зростання валютних дисбалансів

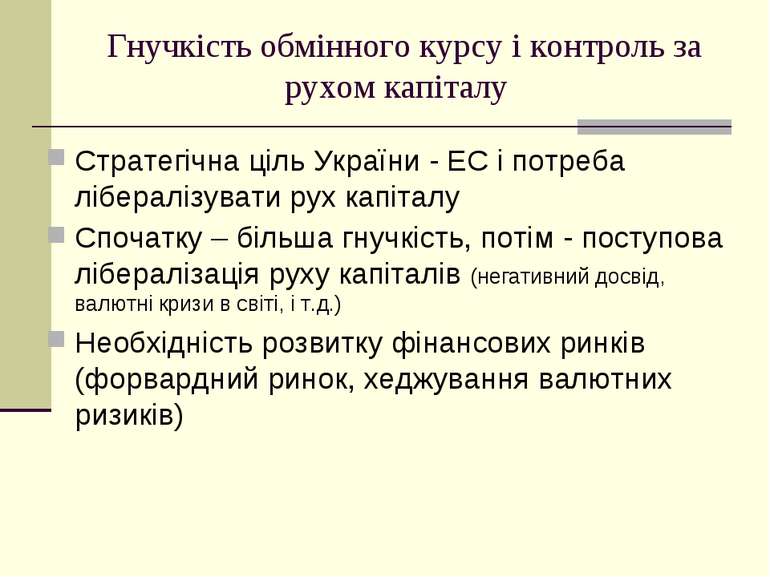

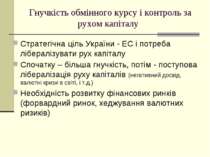

Гнучкість обмінного курсу і контроль за рухом капіталу Стратегічна ціль України - ЕС і потреба лібералізувати рух капіталу Спочатку – більша гнучкість, потім - поступова лібералізація руху капіталів (негативний досвід, валютні кризи в світі, і т.д.) Необхідність розвитку фінансових ринків (форвардний ринок, хеджування валютних ризиків)

Проголошення нової системи Перевагою системи керованого плаваючого курсу є відсутність прив'язки до якогось рівня/діапазону обмінного курсу під час спекулятивних атак і криз Ринок пристосується в будь-якому разі Перевагою проголошення меж коридору є обов'язковість, прозорість та забезпечення якорю для очікувань Особливо важливе на початку поступового виходу в умовах відсутності альтернативного якорю Ширина коридору для курсу важлива тільки на початкових стадіях поступового виходу З часом, коридори можуть ставати ширшими, індикативними, з нечіткими межами

План дій для ІТ в Україні Інституційний – домовленість поміж урядом та НБУ про те, що цінова стабільність – головний пріоритет монетарної політики Фіскальна політика повинна також підтримувати досягнення по інфляційній цілі ( не бути експансійною) Правовий – де-факто незалежність НБУ. Прозорість (ефективна система комунікацій) - щоквартальна прес-конференція керівника НБУ; - Інфляційний звіт (щоквартально з 1-го кв. 2005) Покращення даних (зокрема вимірювання інфляції) Банківська система (посилення пруденційного нагляду і регулювання) Розвиток і вивчення дії трансмісійного механізму - запровадження короткострокової процентної ставки як головного інструменту - розвиток внутрішнього ринку цінних паперів - створення системи аналізу і прогнозування (економетричні моделі, створення уніфікованої бази даних макроекономічних показників, процес звітування)

Подальші дії Альтернатива 1: Обмежений перехід або його відсутність: Обмінний курс залишається фіксованим в дуже вузькому, заздалегідь оголошеному коридорі з можливими його змінами, не запроваджується короткостроква відсоткова ставка (негативні наслідки для економіки та фінансової системи) Альтернатива 2: Швидкий вихід: керований плаваючий курс, акцент на перехід до нового якоря, (ризики швидкого переходу) Альтернатива 3: Поступовий вихід: розширення коридору, акцент на перехід до нового якоря (2 роки починаючи із 2008) (проблеми та компроміси перехідного періоду)

Подальші дії Вибір між цими альтернативами буде залежати від: політичної волі влад в Україні наявності підтримуючих елементів розміру існуючого дисбалансу на валютному ринку, що може викликати необхідність більш швидких дій по зміні обмінного курсу Потрібно приділити увагу: “за і проти” різних альтернативних режимів досвіду інших країн компроміси на які доведеться іти Україні під час виходу необхідній технічній підготовці для створення реальних умов, щоб кожна опція була реальною і виконуваною

Питання, що є найбільш проблемними стосовно запровадження ІТ в Україні і можливі відповіді на них *

Чи є прийнятною цінова стабільність для перехідних економік Цінова стабільність це низька та стабільна інфляція, а не незмінний рівень цін Чому інфляція не повинна бути нульовою - нульові відсоткові ставки, втрата керованості монетарної політики (не можна знижувати відсоткові ставки) можливість дефляції нееластичність заробітної плати (у разі зниження цін, важко знизити номінальну зарплату) зміщення за рахунок нової якості та нових товарів в споживчому кошику Для країн що розвиваються рівень інфляції що забезпечує стале зростання вище (структурна інфляція, значна вага адміністративних цін, ефект Балаша-Самуельсона)

Чи може НБУ бути одноособово відповідальним за інфляцію, коли значна частина споживчого кошику регулюється адміністративно? Досягнення цінової стабільності в Україні має бути спільною роботою НБУ та Уряду обов’язково закріплену законодавчо; НБУ більш опікується інфляцією попиту Уряд відповідає за дотримання змін “регульованих” цін та “пом’якшує” шоки на товарних ринках Дуже важлива для успішного запровадження ІТ фіскальна та регуляторна політики які підтримують монетарну політику у досягненні низько інфляційного середовища Початок обрахунку та офіційної публікації базової інфляції

Чи можна здійснювати перехід до режиму ІТ в умовах підвищення цін на газ та інші енергоносіїї протягом найближчих років? На першому етапі більш важливо встановити економічно обґрунтований рівень інфляції як середньострокової цілі та досягати її Перехід до низьких цільових показників інфляції буде проходити поступово протягом перехідного періоду Монетарна політика центрального банку не повинна бути стимулюючою у разі гальмування економіки у наслідок шоків пропозиції, зокрема підвищення цін на газ Уряд може проголосити ціль та опікуватися за зміни у “небазовій” інфляції (прозора та обґрунтована траєкторія зміни цін, які регулюються)

Як процентна ставка може бути головним інструментом, якщо зараз вона має дуже низький вплив на економіку та ціни? Встановлення коридору для відсоткових ставок на міжбанківського ринку кредитів з поступовим звуженням його до (+-)1-1.5% Запровадження короткострокового інструменту (1-2 тижні) як в перспективі основного Поглиблення ринку цінних паперів (у взаємодії з урядом) Вдосконалення дії каналів трансмісійного механізму відсоткової ставки на інфляцію (кредитний, активів, очікувань, обмінного курсу)

Чи турбується центральний банк про економічне зростання при режимі ІТ? Так завжди, тому що при проведенні монетарної політики забезпечення сталого економічного зростання розглядається через досягнення низької інфляції у довгостроковому періоді і утримання інфляційних очікувань на низькому рівні. Також зростання ВВП є додатковою ціллю, якщо прогнозована інфляція знаходиться у межах цільового показника Монетарна політика завжди при інших рівних умовах сприятиме більшому зростанню, якщо це не входить у протиріччя із досягненням цінової стабільності у довгостроковому періоді ІТ є гнучкою стратегією, яка дозволяє підтримувати зростання економіки навіть у короткостроковому періоді.

Чи є низька інфляція для перехідної економіки, якою є Україна, стримуючим фактором для економічного зростання? Світовий досвід: низька інфляція є необхідною передумовою для стійкого економічного зростання. Країни з низькою та стабільною інфляцією мають більш високі та стабільні темпи зростання у довгостроковому періоді. При низький та стабільній інфляції зростання ВВП вище у довгостроковому періоді (визначеність для бізнесу у довгостроковому періоді, більші інвестиції у основний капітал, вище цінова конкурентоспроможність)

Чи може режим ІТ бути успішним у перехідних та економіках, які розвиваються, чи це є прерогатива тільки розвинутих економік? Більшість ІТ економік є перехідними або тими, що розвиваються Не одна із ІТ економік не відмовилась за 17 років від ІТ (Іспанія та Фінляндія увійшли до Єврозони) Частка центральних банків у світі з ІТ невпинно зростає ІТ запроваджує правила, які будують довіру до монетарної політики, що не користувалася довірою до запровадження ІТ

Чи може номінальна ревальвація, яка часто-густо потрібна для підтримки низької інфляції, бути загрозою для зовнішньоторговельного балансу та конкурентоспроможності економіки? Цінова конкурентоспроможність визначається скоріше зміною реального обмінного курсу а не номінального Зміна номінального курсу носить короткостроковий ефект Номінальна ревальвація робить більш привабливим імпорт нових технологій і здешевлює імпорт енергоносіїв, що є важливим для України Це може мати більший ефект на підтримку конкурентоспроможності ніж цінове стимулювання експорту через стабільний курс чи девальвацію

Чи буде НБУ регулювати обмінний курс? НБУ буде завжди займатися обмінним курсом, тому що це є індикатором одного із головних каналів впливу на інфляцію НБУ завжди буди приймати безпосередньо участь курсоутворенні (але головним чином через відсоткові ставки) Інтервенції на валютному ринку будуть тільки допоміжним інструментом В перехідному періоді роль інтервенцій буде знижуватися поступово

Висновки Прискорити створення необхідних умов для інфляційного таргетування Продовжити зусилля по вдосконаленню монетарних інструментів Працювати над подальшим посиленням банківського нагляду та регулювання Прискорити розвиток ринків та інструментів хеджування, а також додаткових ринків для їх підтримки Розробити прозорий механізм інтервенцій для обмеження зайвої мінливості обмінного курсу Підтримати ці основні будівельні блоки нового режиму забезпечивши: Обережну монетарну і фіскальну політику (для кращого керування очікуваннями і підтримки довіри до нового режиму) Ефективну стратегію координації з урядом і зв'язку з ринком (щоб уникнути нерозуміння і нестабільності на ринку)

Схожі презентації

Категорії