Презентація на тему:

Міжнародне портфельне інвестування

Завантажити презентацію

Міжнародне портфельне інвестування

Завантажити презентаціюПрезентація по слайдам:

Тема 10. Міжнародне портфельне інвестування 10.1. Ринок цінних паперів та його інструменти. 10.2. Теорії портфельного інвестування. 10.3. Інформаційне забезпечення інвестиційної діяльності на ринку цінних паперів. 10.4. Рейтингування емітентів та їх цінних паперів. 10.5. Структура портфельних інвестицій.

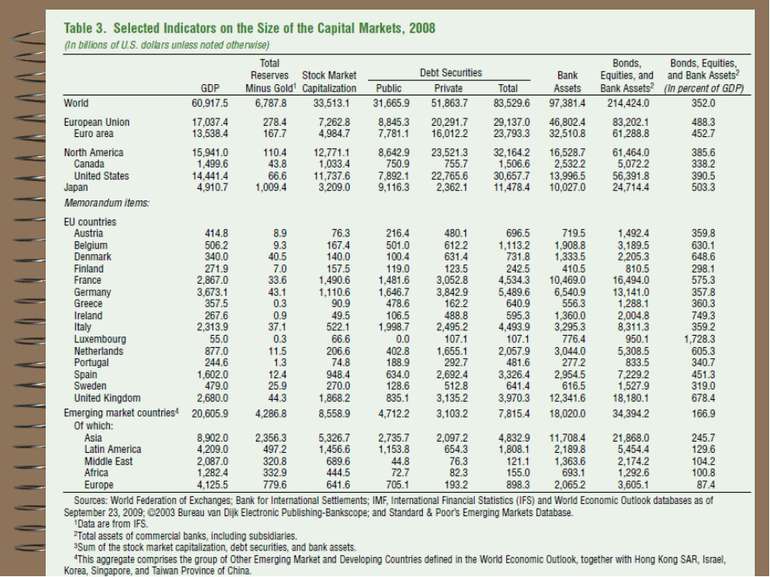

10.1. Ринок цінних паперів та його інструменти Ринок цінних паперів (ринки акціонерного капіталу, фондовий ринок) – це ринок довгострокових боргових цінних паперів та цінних паперів, що є титулами прав власності, На цьому ринку відбувається купівля і продаж фінансових зобов’язань і таким чином здійснюється процес інвестування. Фондова біржа виступає як торговельне, професійне, нормативне, технологічне ядро ринку цінних паперів та фінансового ринку.

Ринок цінних паперів Ринок акціонерного капіталу можна поділити на: Первинний ринок виникає при емісії та первинному розміщенні цінних паперів, на якому здійснюється початкове розміщення фінансових активів серед інвесторів та початкове вкладення капіталу в різні галузі економіки. Обов’язковими учасниками первинного ринку є емітенти цінних паперів та інвестори. Вторинний ринок – це ринок, на якому цінні папери можуть вільно купуватися та продаватися після первинного розміщення та який складається з сукупності фондових бірж, позабіржового ринку цінних паперів та прямих угод між покупцями та продавцями.

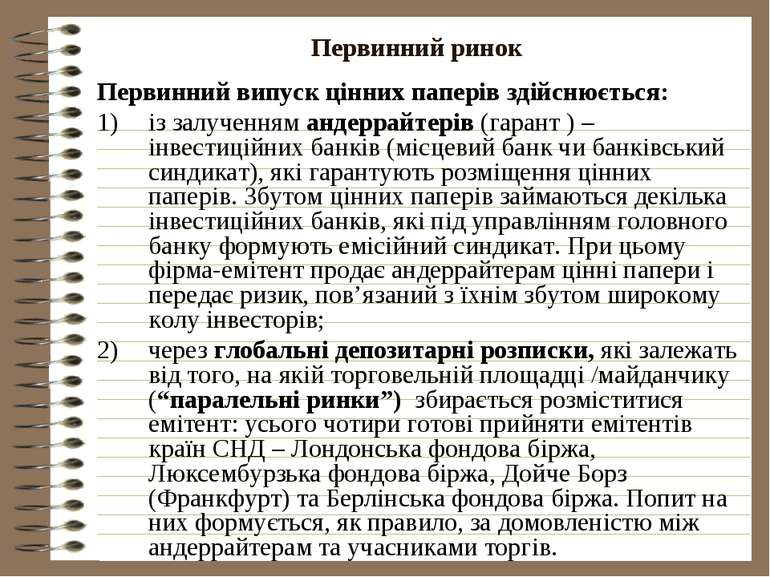

Первинний ринок Первинний випуск цінних паперів здійснюється: із залученням андеррайтерів (гарант ) – інвестиційних банків (місцевий банк чи банківський синдикат), які гарантують розміщення цінних паперів. Збутом цінних паперів займаються декілька інвестиційних банків, які під управлінням головного банку формують емісійний синдикат. При цьому фірма-емітент продає андеррайтерам цінні папери і передає ризик, пов’язаний з їхнім збутом широкому колу інвесторів; через глобальні депозитарні розписки, які залежать від того, на якій торговельній площадці /майданчику (“паралельні ринки”) збирається розміститися емітент: усього чотири готові прийняти емітентів країн СНД – Лондонська фондова біржа, Люксембурзька фондова біржа, Дойче Борз (Франкфурт) та Берлінська фондова біржа. Попит на них формується, як правило, за домовленістю між андеррайтерам та учасниками торгів.

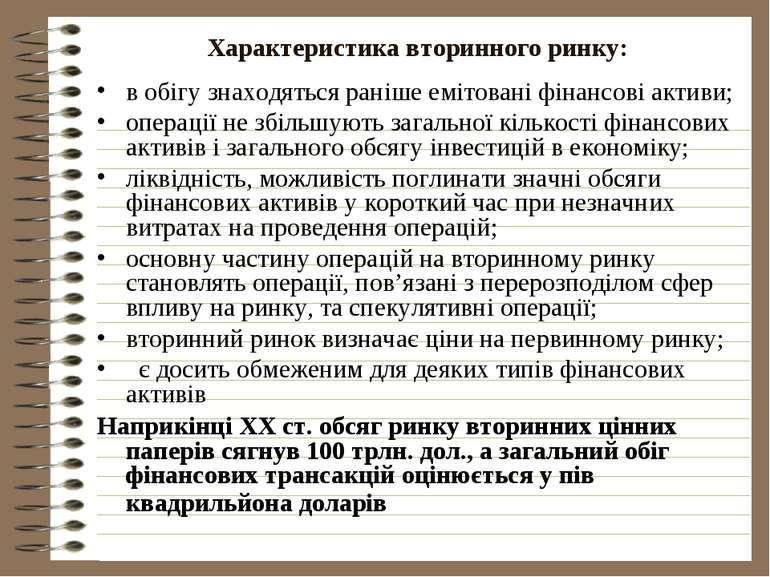

Характеристика вторинного ринку: в обігу знаходяться раніше емітовані фінансові активи; операції не збільшують загальної кількості фінансових активів і загального обсягу інвестицій в економіку; ліквідність, можливість поглинати значні обсяги фінансових активів у короткий час при незначних витратах на проведення операцій; основну частину операцій на вторинному ринку становлять операції, пов’язані з перерозподілом сфер впливу на ринку, та спекулятивні операції; вторинний ринок визначає ціни на первинному ринку; є досить обмеженим для деяких типів фінансових активів Наприкінці ХХ ст. обсяг ринку вторинних цінних паперів сягнув 100 трлн. дол., а загальний обіг фінансових трансакцій оцінюється у пів квадрильйона доларів

Вторинний ринок поділяється на: біржовий ринок представлений фондовою біржею як особливим інституційно-організованим ринком. На ньому обертаються цінні папери (в основному торгівля акціями) найвищого ґатунку і виконуються операції професійними учасниками. Біржовий ринок пов’язують із поняттям біржі як уособлений спосіб організованого ринку, що сприяє збільшенню мобільності капіталу та виявленню реальних ринкових цін активів. Організаторами торгівлі виступають фондові та спеціалізовані біржі з торгівлі ф’ючерсними та опціонними контрактами; позабіржовий ринок, на якому здійснюються операції з цінними паперами позабіржової торгівлі. У цьому разі об'єктом купівлі-продажу стають цінні папери, які з будь-яких причин не включені до котирувальних листів на біржі. Торгівля валютними ресурсами переважно зосереджується на позабіржовому міжбанківському ринку та облігаціями на позабіржовому. На позабіржовому ринку торгівля цінними паперами здійснюється через торговельно-інформаційні системи, які створюються торговцями цінними паперами відповідно до законодавства конкретної країни

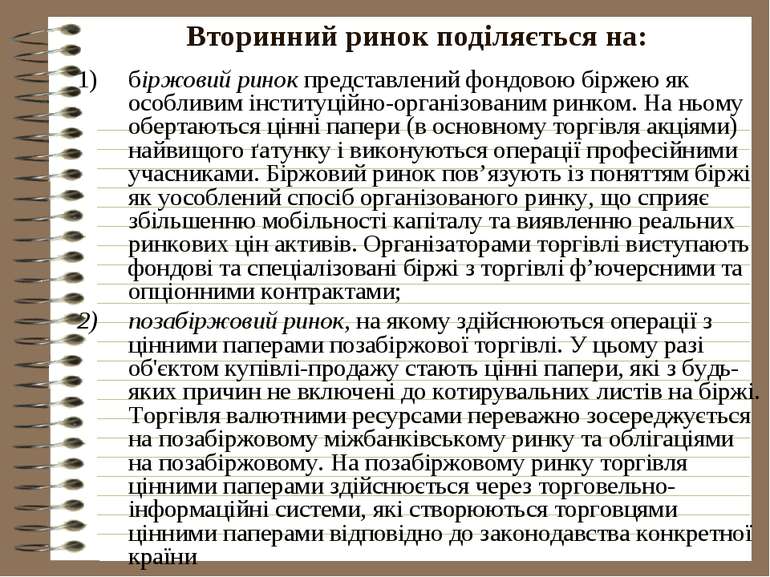

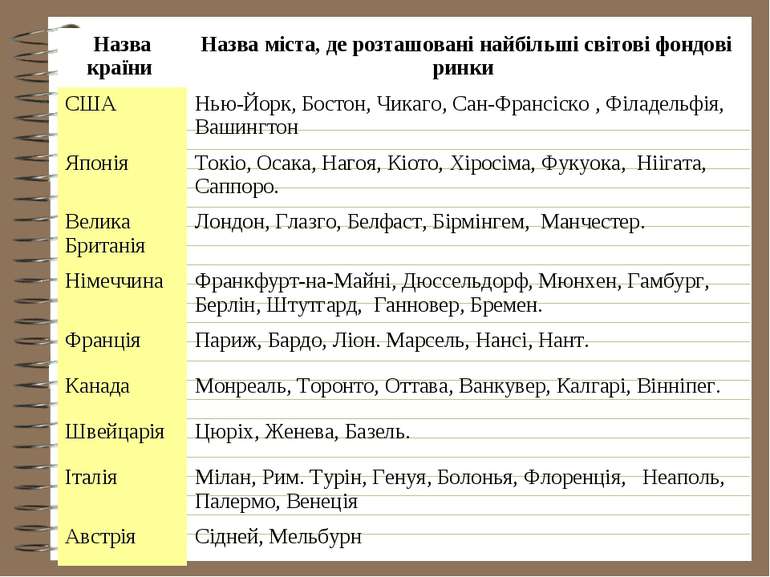

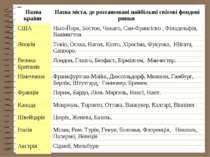

Назва країни Назва міста, де розташовані найбільші світові фондові ринки США Нью-Йорк, Бостон, Чикаго, Сан-Франсіско , Філадельфія, Вашингтон Японія Токіо, Осака, Нагоя, Кіото, Хіросіма, Фукуока, Ніігата, Саппоро. Велика Британія Лондон, Глазго, Белфаст, Бірмінгем, Манчестер. Німеччина Франкфурт-на-Майні, Дюссельдорф, Мюнхен, Гамбург, Берлін, Штутгард, Ганновер, Бремен. Франція Париж, Бардо, Ліон. Марсель, Нансі, Нант. Канада Монреаль, Торонто, Оттава, Ванкувер, Калгарі, Вінніпег. Швейцарія Цюріх, Женева, Базель. Італія Мілан, Рим. Турін, Генуя, Болонья, Флоренція, Неаполь, Палермо, Венеція Австрія Сідней, Мельбурн

Найбільші фондові біржі на 31 грудня 2010 року Країна Фондова біржа Ринкова капіталізація (млрд. дол.) Обсяг торгівлі (млрд.дол.) 1 США NYSE Euronext 15970 19813 2 США\ЄС NASDAQ OMX 4931 13439 3 Японія Tokyo Stock Exchange 3827 3787 4 Великобританія London Stock Exchange 3613 2741 5 Китай Shanghai Stock Exchange 2717 4496 6 Гонг-Конг Hong Kong Stock Exchange 2711 1496 7 Канада Toronto Stock Exchange 2170 1368 8 Індія Bombay Stock Exchange 1631 258 9 Індія National Stock Exchange of India 1596 801 10 Бразилія BM&F Bovespa 1545 868 11 Німеччина Deutsche Börse 1429 1628

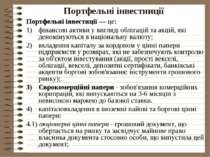

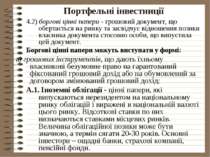

Портфельні інвестииції Портфельні інвестиції — це: фінансові активи у вигляді облігацій та акцій, які деномінуються в національну валюту; вкладення капіталу за кордоном у цінні папери підприємств у розмірах, які не забезпечують контролю за об'єктом інвестування (акції, прості векселі, облігації, векселі, депозитні сертифікати, банківські акцепти боргові зобов'язання; інструменти грошового ринку); Єврокомерційні папери - зобов'язання комерційних корпорацій, які випускаються на 3-6 місяців з невисокою маржею до базової ставки. капіталовкладення в іноземні пайові та боргові цінні папери: 4.1) акціонерні цінні папери - грошовий документ, що обертається на ринку та засвідчує майнове право власника документа стосовно особи, що випустила цей документ;

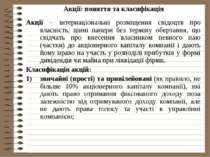

Акції: поняття та класифікація Акції – інтернаціональні розміщення свідоцтв про власність, цінні папери без терміну обертання, що свідчать про внесення власником певного паю (частки) до акціонерного капіталу компанії і дають йому право на участь у розподілі прибутків у формі дивідендів чи майна при ліквідації фірми. Класифікація акцій: звичайні (прості) та привілейовані (як правило, не більше 10% акціонерного капіталу компанії), які дають право отримання фіксованого доходу поза залежністю від отримуваного доходу компанії, але не дають права голосу та участі в управлінні компанією;

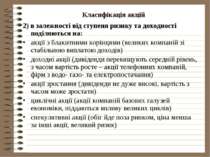

Класифікація акцій 2) в залежності від ступеня ризику та доходності поділяються на: акції з блакитними корінцями (великих компаній зі стабільною виплатою доходів) доходні акції (дивіденди перевищують середній рівень, з часом вартість росте – акції телефонних компаній, фірм з водо- газо- та електропостачання) акції зростання (дивіденди не дуже високі, вартість з часом може зростати) циклічні акції (акції компаній базових галузей економіки, піддаються впливу великих циклів) спекулятивні акції (обіг йде поза ринком, ціна менша за інші акції, великий ризик)

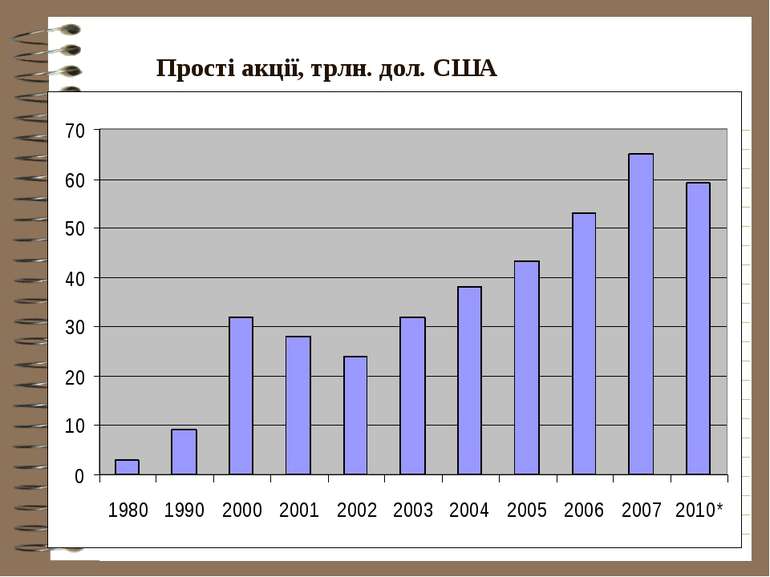

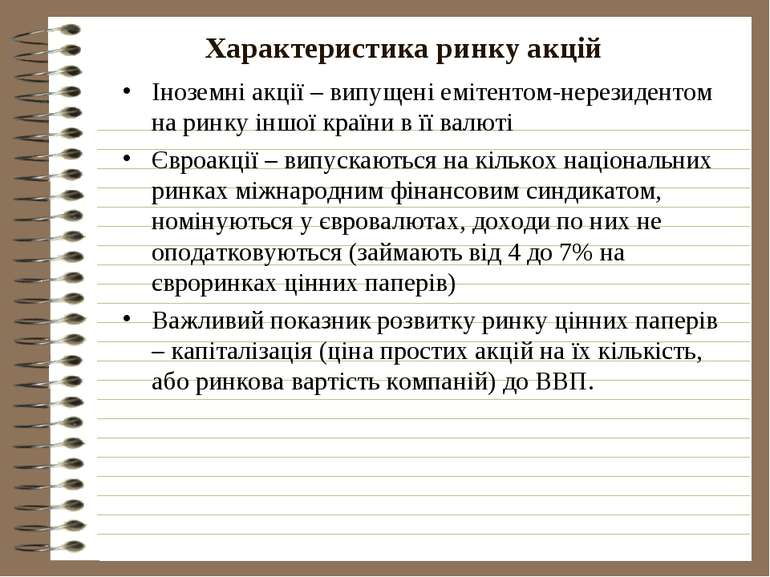

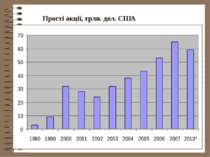

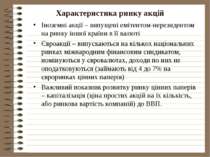

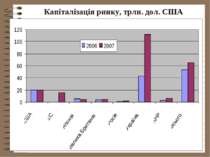

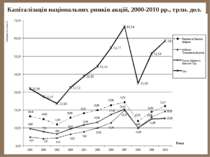

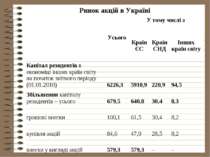

Характеристика ринку акцій Іноземні акції – випущені емітентом-нерезидентом на ринку іншої країни в її валюті Євроакції – випускаються на кількох національних ринках міжнародним фінансовим синдикатом, номінуються у євровалютах, доходи по них не оподатковуються (займають від 4 до 7% на євроринках цінних паперів) Важливий показник розвитку ринку цінних паперів – капіталізація (ціна простих акцій на їх кількість, або ринкова вартість компаній) до ВВП.

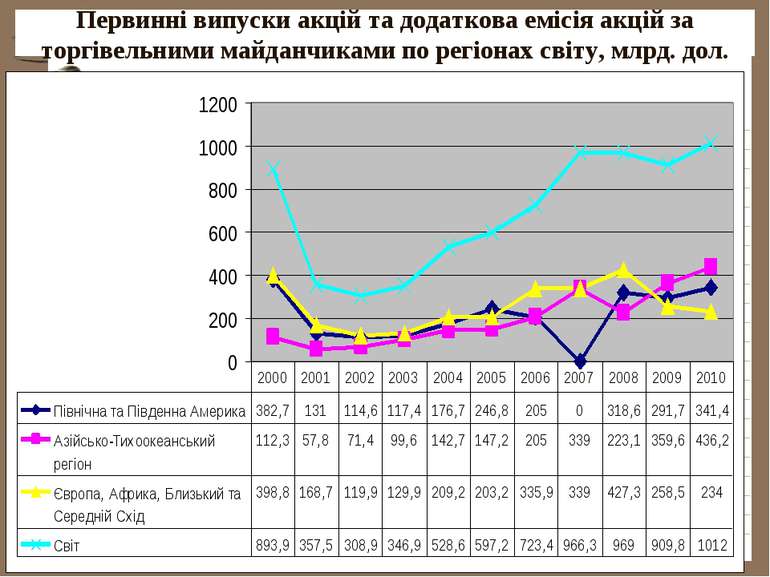

Первинні випуски акцій та додаткова емісія акцій за торгівельними майданчиками по регіонах світу, млрд. дол.

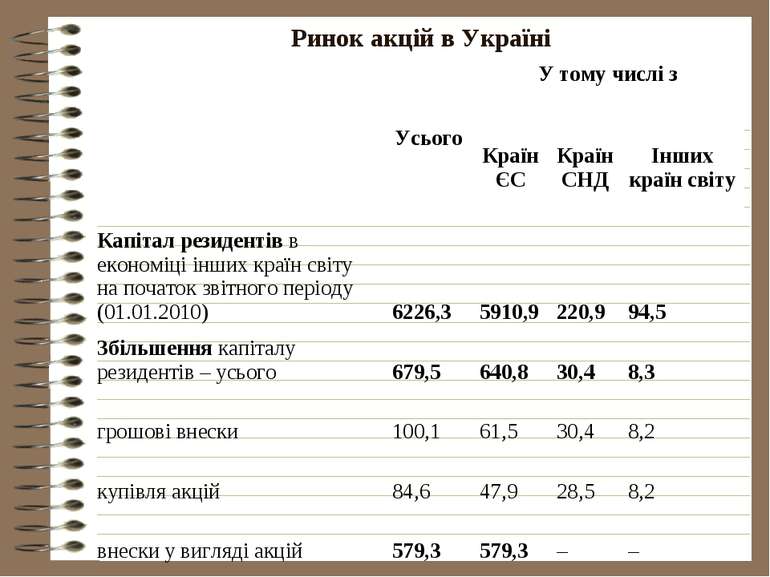

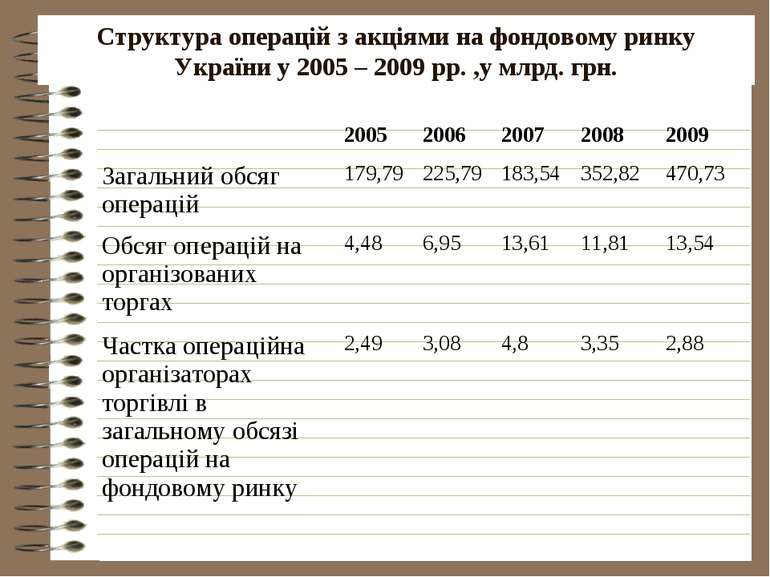

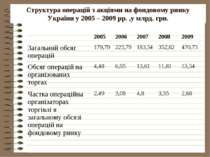

Структура операцій з акціями на фондовому ринку України у 2005 – 2009 рр. ,у млрд. грн. 2005 2006 2007 2008 2009 Загальний обсяг операцій 179,79 225,79 183,54 352,82 470,73 Обсяг операцій на організованих торгах 4,48 6,95 13,61 11,81 13,54 Частка операційна організаторах торгівлі в загальному обсязі операцій на фондовому ринку 2,49 3,08 4,8 3,35 2,88

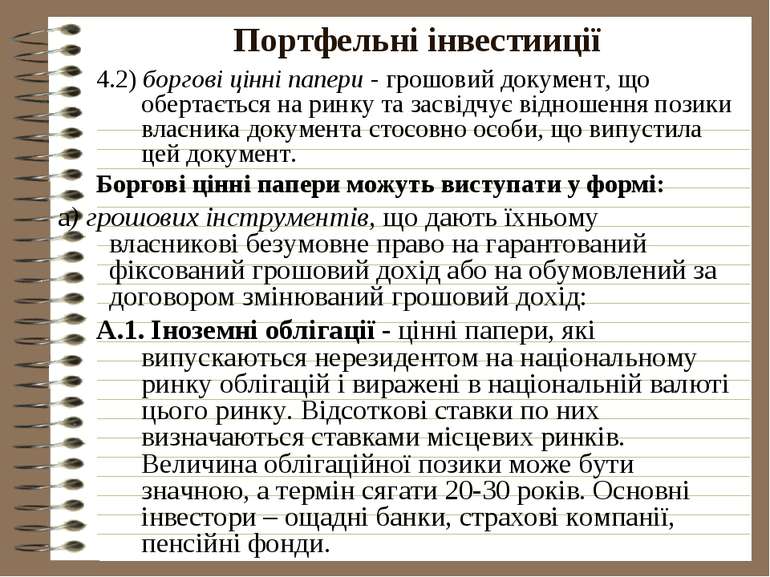

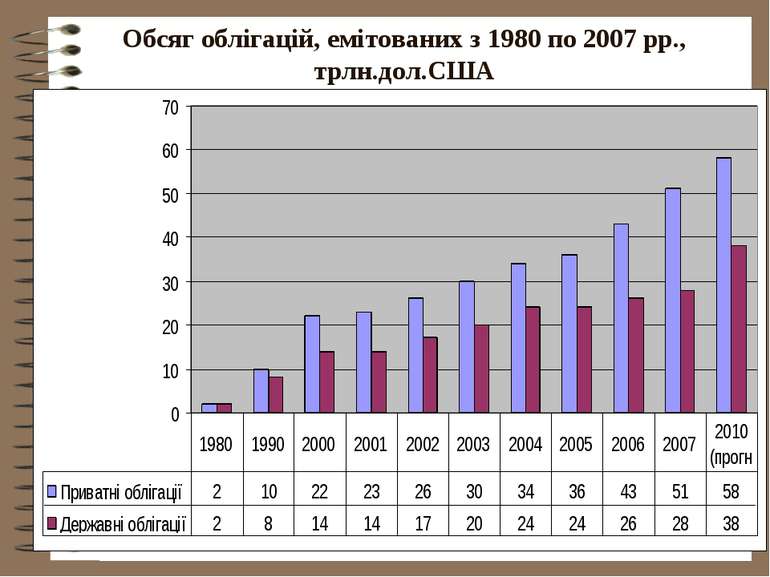

Портфельні інвестииції 4.2) боргові цінні папери - грошовий документ, що обертається на ринку та засвідчує відношення позики власника документа стосовно особи, що випустила цей документ. Боргові цінні папери можуть виступати у формі: а) грошових інструментів, що дають їхньому власникові безумовне право на гарантований фіксований грошовий дохід або на обумовлений за договором змінюваний грошовий дохід: А.1. Іноземні облігації - цінні папери, які випускаються нерезидентом на національному ринку облігацій і виражені в національній валюті цього ринку. Відсоткові ставки по них визначаються ставками місцевих ринків. Величина облігаційної позики може бути значною, а термін сягати 20-30 років. Основні інвестори – ощадні банки, страхові компанії, пенсійні фонди.

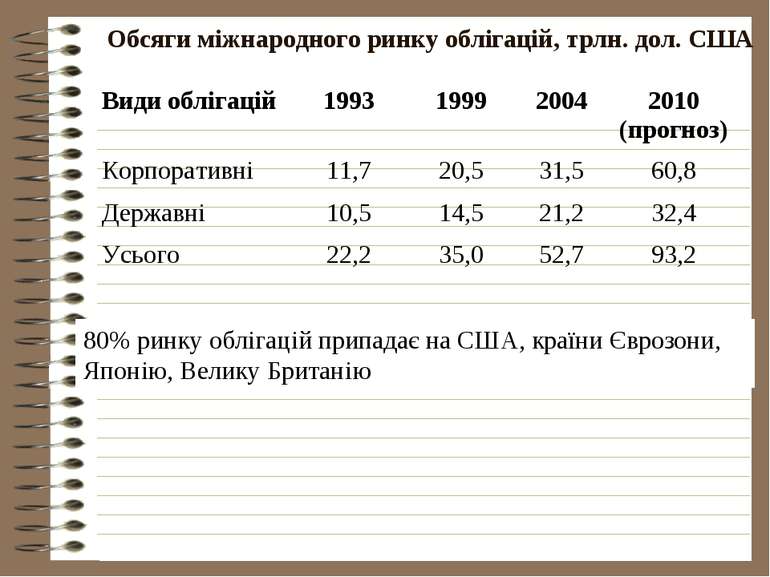

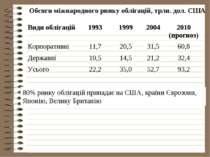

Обсяги міжнародного ринку облігацій, трлн. дол. США 80% ринку облігацій припадає на США, країни Єврозони, Японію, Велику Британію

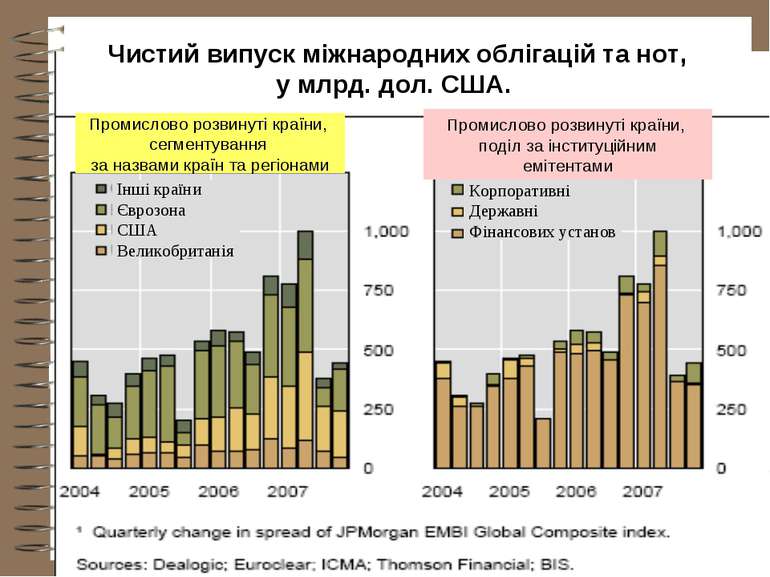

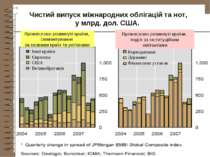

* Чистий випуск міжнародних облігацій та нот, у млрд. дол. США. Корпоративні Державні Фінансових установ Промислово розвинуті країни, сегментування за назвами країн та регіонами Промислово розвинуті країни, поділ за інституційним емітентами Інші країни Єврозона США Великобританія

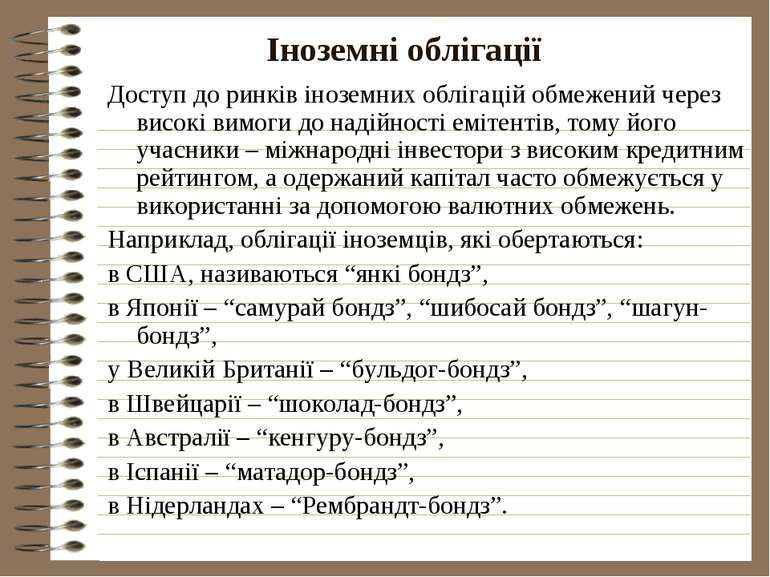

Іноземні облігації Доступ до ринків іноземних облігацій обмежений через високі вимоги до надійності емітентів, тому його учасники – міжнародні інвестори з високим кредитним рейтингом, а одержаний капітал часто обмежується у використанні за допомогою валютних обмежень. Наприклад, облігації іноземців, які обертаються: в США, називаються “янкі бондз”, в Японії – “самурай бондз”, “шибосай бондз”, “шагун-бондз”, у Великій Британії – “бульдог-бондз”, в Швейцарії – “шоколад-бондз”, в Австралії – “кенгуру-бондз”, в Іспанії – “матадор-бондз”, в Нідерландах – “Рембрандт-бондз”.

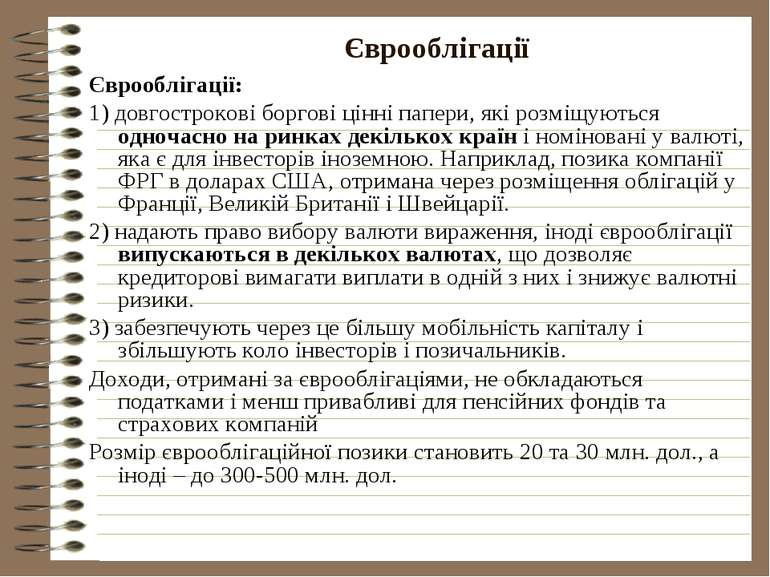

Єврооблігації Єврооблігації: 1) довгострокові боргові цінні папери, які розміщуються одночасно на ринках декількох країн і номіновані у валюті, яка є для інвесторів іноземною. Наприклад, позика компанії ФРГ в доларах США, отримана через розміщення облігацій у Франції, Великій Британії і Швейцарії. 2) надають право вибору валюти вираження, іноді єврооблігації випускаються в декількох валютах, що дозволяє кредиторові вимагати виплати в одній з них і знижує валютні ризики. 3) забезпечують через це більшу мобільність капіталу і збільшують коло інвесторів і позичальників. Доходи, отримані за єврооблігаціями, не обкладаються податками і менш привабливі для пенсійних фондів та страхових компаній Розмір єврооблігаційної позики становить 20 та 30 млн. дол., а іноді – до 300-500 млн. дол.

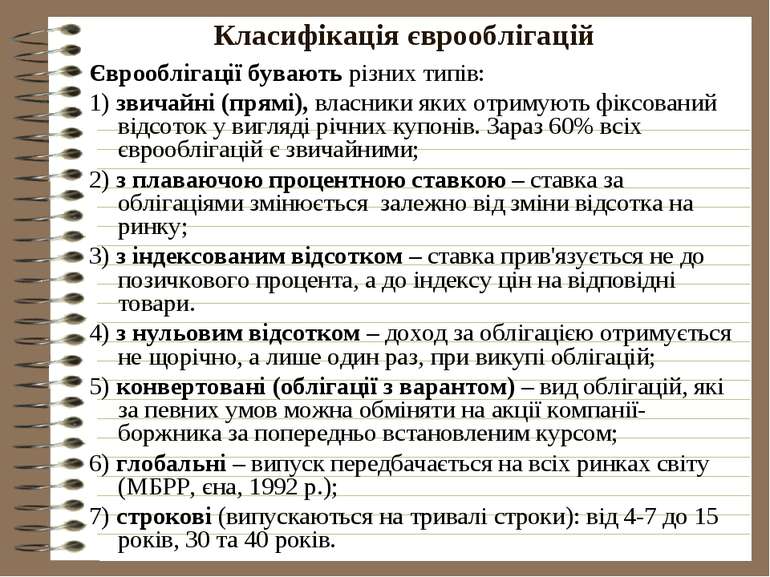

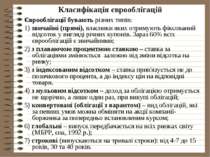

Класифікація єврооблігацій Єврооблігації бувають різних типів: 1) звичайні (прямі), власники яких отримують фіксований відсоток у вигляді річних купонів. Зараз 60% всіх єврооблігацій є звичайними; 2) з плаваючою процентною ставкою – ставка за облігаціями змінюється залежно від зміни відсотка на ринку; 3) з індексованим відсотком – ставка прив'язується не до позичкового процента, а до індексу цін на відповідні товари. 4) з нульовим відсотком – доход за облігацією отримується не щорічно, а лише один раз, при викупі облігацій; 5) конвертовані (облігації з варантом) – вид облігацій, які за певних умов можна обміняти на акції компанії-боржника за попередньо встановленим курсом; 6) глобальні – випуск передбачається на всіх ринках світу (МБРР, єна, 1992 р.); 7) строкові (випускаються на тривалі строки): від 4-7 до 15 років, 30 та 40 років.

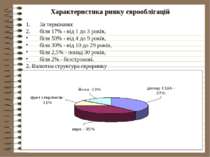

Характеристика ринку єврооблігацій За термінами: біля 17% - від 1 до 3 років, біля 50% - від 4 до 9 років, біля 30% - від 10 до 29 років, біля 2,5% - понад 30 років, біля 2% - безстрокові. 2. Валютна структура євроринку

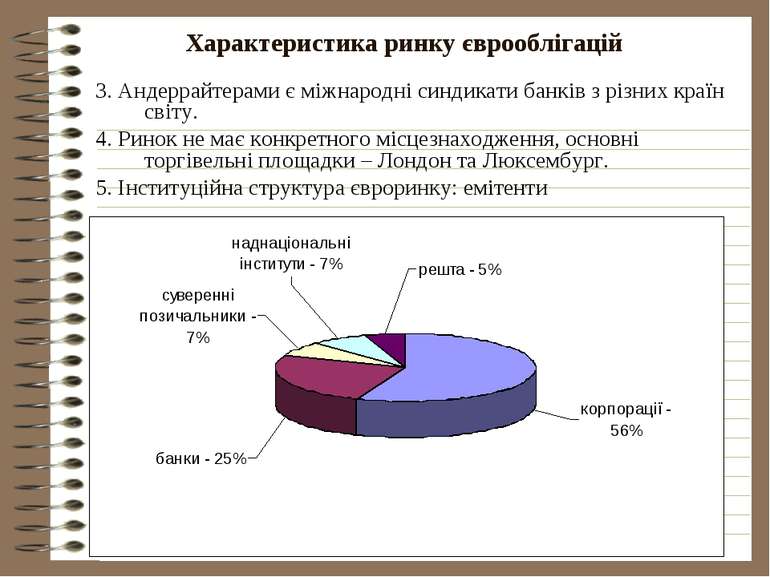

Характеристика ринку єврооблігацій 3. Андеррайтерами є міжнародні синдикати банків з різних країн світу. 4. Ринок не має конкретного місцезнаходження, основні торгівельні площадки – Лондон та Люксембург. 5. Інституційна структура євроринку: емітенти

Структура операцій з державними облігаціями на фондовому ринку України у 2005 – 2009 рр. , у млрд. грн. 2005 2006 2007 2008 2009 Загальний обсяг операцій 27,32 40,85 59,86 62,49 98,99 Обсяг операцій на організованих торгах 3,88 8,51 2,77 8,55 7,88 Частка операційна організаторах торгівлі в загальному обсязі операцій на фондовому ринку 14,2 20,83 4,63 13,68 7,96

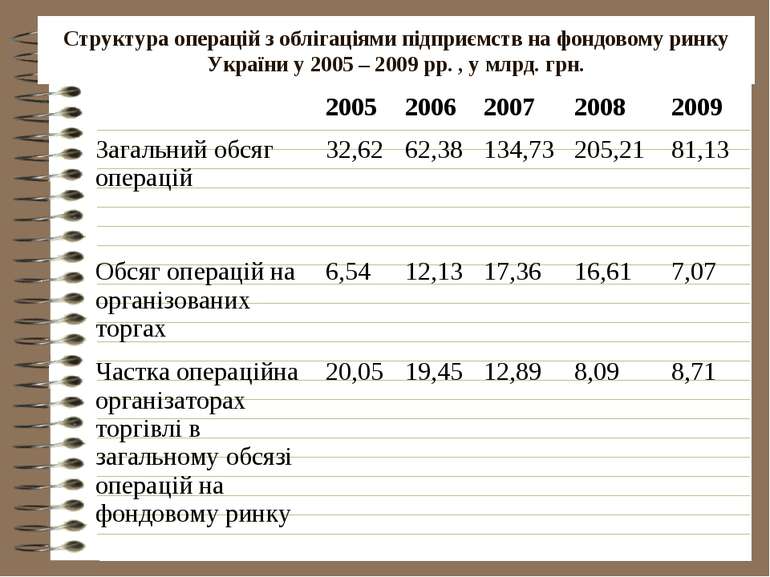

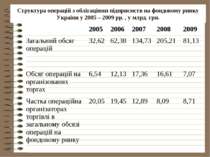

Структура операцій з облігаціями підприємств на фондовому ринку України у 2005 – 2009 рр. , у млрд. грн. 2005 2006 2007 2008 2009 Загальний обсяг операцій 32,62 62,38 134,73 205,21 81,13 Обсяг операцій на організованих торгах 6,54 12,13 17,36 16,61 7,07 Частка операційна організаторах торгівлі в загальному обсязі операцій на фондовому ринку 20,05 19,45 12,89 8,09 8,71

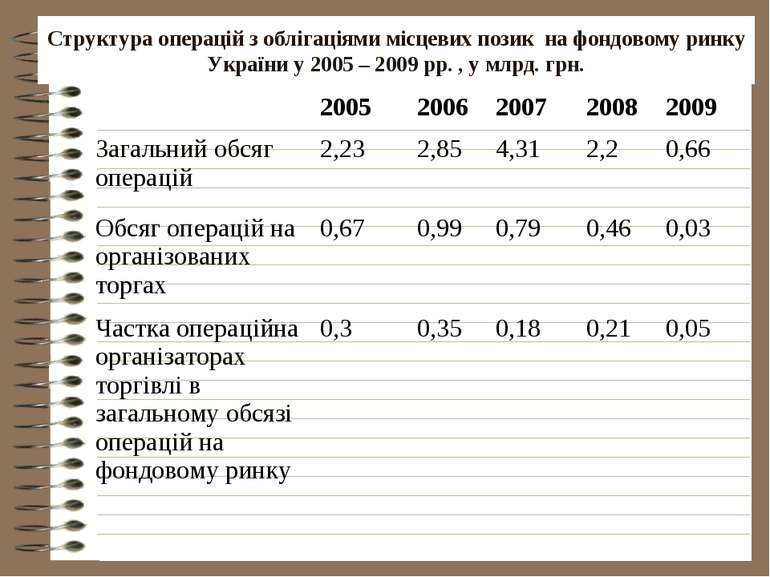

Структура операцій з облігаціями місцевих позик на фондовому ринку України у 2005 – 2009 рр. , у млрд. грн. 2005 2006 2007 2008 2009 Загальний обсяг операцій 2,23 2,85 4,31 2,2 0,66 Обсяг операцій на організованих торгах 0,67 0,99 0,79 0,46 0,03 Частка операційна організаторах торгівлі в загальному обсязі операцій на фондовому ринку 0,3 0,35 0,18 0,21 0,05

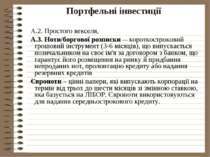

Портфельні інвестиції А.2. Простого векселя, А.3. Ноти/боргової розписки — короткостроковий грошовий інструмент (3-6 місяців), що випускається позичальником на своє ім'я за договором з банком, що гарантує його розміщення на ринку й придбання непроданих нот, пролонгацію кредиту або надання резервних кредитів Євроноти – цінні папери, які випускають корпорації на термін від трьох до шести місяців зі змінною ставкою, яка базується на ЛІБОР. Євроноти використовуються для надання середньострокового кредиту.

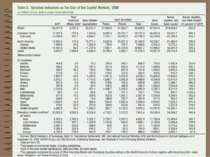

Країни-лідери у здійсненні міжнародних портфельних інвестицій 2007 році, млн.дол.США. Акції Боргові цінні папери Загальний обсяг іноземних портфельних інвестицій Всього по світу 17 777 952 22 226 684 39 998 634 1. США 5 247 983 1 943 796 7 191 779 2. Великобританія 1 541 432 1 890 811 3 432 243 3. Франція 857 896 1 155 409 3 013 305 4. Люксембург 1 413 236 1 469 371 2 882 607 5. Німеччина 981 257 1 655 566 2 636 842 6. Японія 573 469 1 950 097 2 523 566 7. Ірландія 649 321 1 320 460 1 969 782 8. Нідерланди 640 606 826 433 1 467 039 9. Італія 576 442 665 737 1 242 179 10. Швейцарія 511 292 546 740 1 058 032

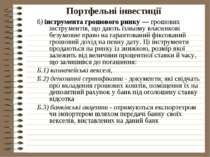

Портфельні інвестиції б) інструмента грошового ринку — грошових інструментів, що дають їхньому власникові безумовне право на гарантований фіксований грошовий дохід на певну дату. Ці інструменти продаються на ринку із знижкою, розмір якої залежить від величини процентної ставки й часу, що залишився до погашення: Б.1) казначейські векселі, Б.2) депозитні сертифікати - документи, які свідчать про вкладення грошових коштів, поміщення їх на депозитний рахунок у банк під оголошену ставку відсотка Б.3) банківські акцепти - отримуються експортетром чи імпортером шляхом передачі банку своїх векселів, виставлених на даний банк

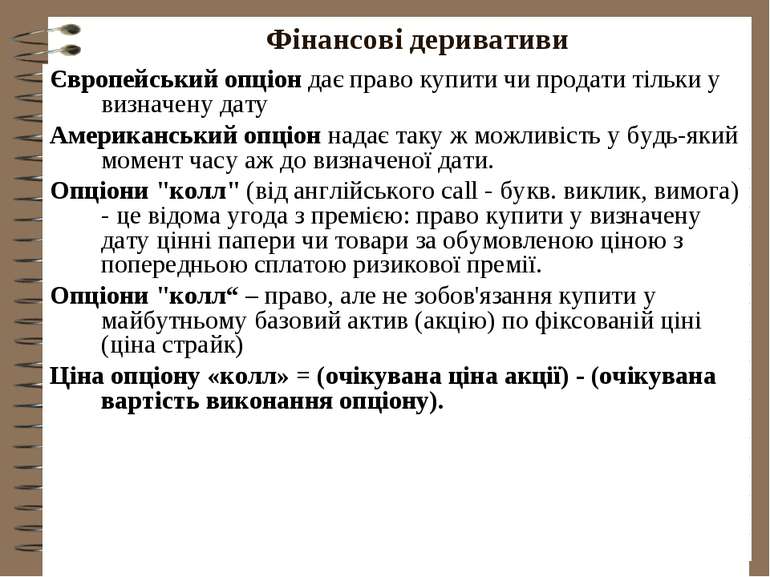

Фінансові деривативи Б.4.) Фінансові деривативи — похідні грошові інструменти, які засвідчують право власника на продаж або покупку первинних цінних паперів. Види фінансових деривативів: 1) боргові розписки, 2) опціони – це угода/договір (цінний папір), що дає покупцеві право купити або продати певний цінний папір або товар за фіксованою ціною після закінчення певного часу або на певну дату. Покупець опціону виплачує премію його продавцеві замість на його зобов'язання реалізувати вищевказане право; Опціон дає одній із сторін угоди право вибору виконати контракт або відмовитися від його виконання. Що стосується ринку опціонів (тобто їхньої вартості), то на кінець 1997 р. лише в США складав 148 млрд. дол. Нарощення його обсягу пов'язане в останні роки з широким використанням опціонів як методу матеріального стимулювання.

Фінансові деривативи Європейський опціон дає право купити чи продати тільки у визначену дату Американський опціон надає таку ж можливість у будь-який момент часу аж до визначеної дати. Опціони "колл" (від англійського call - букв. виклик, вимога) - це відома угода з премією: право купити у визначену дату цінні папери чи товари за обумовленою ціною з попередньою сплатою ризикової премії. Опціони "колл“ – право, але не зобов'язання купити у майбутньому базовий актив (акцію) по фіксованій ціні (ціна страйк) Ціна опціону «колл» = (очікувана ціна акції) - (очікувана вартість виконання опціону).

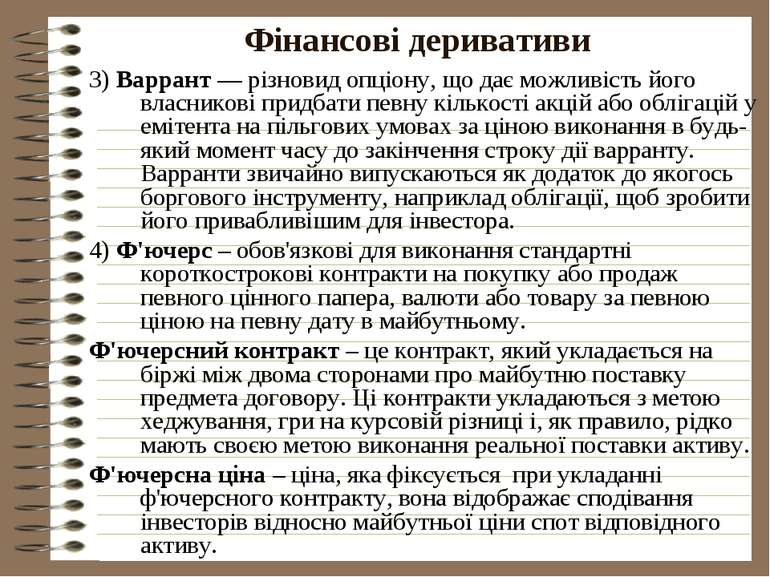

Фінансові деривативи 3) Варрант — різновид опціону, що дає можливість його власникові придбати певну кількості акцій або облігацій у емітента на пільгових умовах за ціною виконання в будь-який момент часу до закінчення строку дії варранту. Варранти звичайно випускаються як додаток до якогось боргового інструменту, наприклад облігації, щоб зробити його привабливішим для інвестора. 4) Ф'ючерс – обов'язкові для виконання стандартні короткострокові контракти на покупку або продаж певного цінного папера, валюти або товару за певною ціною на певну дату в майбутньому. Ф'ючерсний контракт – це контракт, який укладається на біржі між двома сторонами про майбутню поставку предмета договору. Ці контракти укладаються з метою хеджування, гри на курсовій різниці і, як правило, рідко мають своєю метою виконання реальної поставки активу. Ф'ючерсна ціна – ціна, яка фіксується при укладанні ф'ючерсного контракту, вона відображає сподівання інвесторів відносно майбутньої ціни спот відповідного активу.

Фінансові деривативи 5) Своп - угода, що передбачає обмін через певний час і на основі погоджених правил платежами по однієї й тій же заборгованості. Своп по процентних ставках передбачає обмін платежу відповідно до одного типу процентної ставки на іншій (фіксований відсоток на плаваючий відсоток). Своп за обмінним курсом передбачає обмін однієї й тієї ж суми грошей, вираженої у двох різних валютах. Ринок деривативів - це ринок інструментів торгівлі фінансовими ризиками, ціни яких прив'язані до іншого фінансового чи реального активу (ціни товарів, ціни акцій, курси валюти, процентної ставки). У 1998-2000 рр. номінальна вартість базисних активів біржових деривативів становила 13-14 трлн. дол. - у 19 разів більше, ніж у 1987 р.

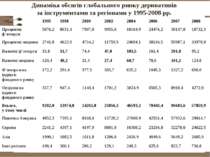

Динаміка обсягів глобального ринку деривативів за інструментами та регіонами у 1995-2008 рр. Показник 1995 2000 2006 2008 млрд. дол. США млн. конт рактів млрд. дол. США млн. конт рактів млрд. дол. США млн. конт рактів млрд. дол. США млн. конт рактів Процентні ф’ючерси 5876,2 561,0 7907,8 781,2 24476,2 2621,2 18732,3 2582,9 Процентні опціони 2741,8 225,5 4734,2 107,7 38116,5 566,7 33978,8 617,7 Валютні ф’ючерси 33,8 99,6 74,4 43,5 161,4 231,1 95,2 433,8 Валютні опціони 120,4 23,3 21,4 7,0 78,6 24,3 124,8 59,8 Ф’ючерси на індекси фондового ринку 172,2 114,8 377,5 225,2 1045,3 1233,6 656,0 2467,9 Опціони на індекси фондового ринку 337,7 187,3 1148,4 481,5 6565,3 3177,5 4272,8 4174,1 Всього, у тому числі 9282,0 1211,5 14263,8 1646,0 70443,4 7854,4 57859,9 10336,2 Північна Америка 4852,3 455,0 8168,0 461,3 42551,4 2541,8 29814,7 3079,6 Європа 2241,2 354,8 4197,9 718,6 23216,8 1947,3 24622,5 2939,5 Азія 1990,1 126,4 1611,8 331,3 4049,6 2957,1 2685,9 3753,6 Інші регіони 198,4 275,5 286,2 134,9 625,6 408,2 736,8 563,5

Динаміка обсягів глобального ринку деривативів за інструментами та регіонами у 1995-2008 рр. 1995 1998 2000 2002 2004 2006 2007 2008 Процентні ф’ючерси 5876,2 8031,4 7907,8 9955,6 18164,9 24476,2 30147,8 18732,3 Процентні опціони 2741,8 4623,5 4734,2 11759,5 24604,1 38116,5 55987,1 33978,8 Валютні ф’ючерси 33,8 31,7 74,4 47,0 103,5 161,4 201,8 95,2 Валютні опціони 120,4 49,2 21,4 27,4 60,7 78,6 101,2 124,8 Ф’ючерси на індекси фондового ринку 172,2 291,6 377,5 365,7 635,2 1045,3 1327,2 656,0 Опціони на індекси фондового ринку 337,7 947,4 1148,4 1701,2 3024,9 6565,3 8918,4 4272,8 Всього, у тому числі 9282,0 13974,8 14263,8 23856,3 46593,3 70443,4 96683,6 57859,9 Північна Америка 4852,3 7395,1 8168,0 13720,2 27608,9 42551,4 57932,6 29814,7 Європа 2241,2 4397,1 4197,9 8801,0 16308,2 23216,8 32278,0 24622,5 Азія 1990,1 1882,5 1611,8 1206,0 2426,9 4049,6 5649,2 2685,9 Інші регіони 198,4 300,1 286,2 129,1 249,3 625,6 823,7 736,8

Обсяги глобального ринку деривативів за інструментами та сферами використання у 2006-2008 рр.

Структура операцій з деривативами на фондовому ринку України у 2005 – 2009 рр. , у млрд. грн. 2005 2006 2007 2008 2009 Загальний обсяг операцій 2,02 0,26 0,15 0,27 0,1 Обсяг операцій на організованих торгах 0,68 0,09 0,05 0,12 0,05 Частка операційна організаторах торгівлі в загальному обсязі операцій на фондовому ринку 33,66 34,62 33,33 44,44 50,0

Форвардний контракт – це: контракт між двома сторонами про майбутню поставку предмета договору; тверда угода, тобто угода, обов'язкова до виконання. Предметом угоди можуть бути різні активи, наприклад акції, облігації, валюта та ін. Укладається для реального продажу чи купівлі відповідного активу, в тому числі з метою страхування постачальника або покупця від можливої несприятливої зміни ціни; може бути укладений з метою гри на різниці курсової вартості активів. Форвардна ціна – це ціна поставки, яка фіксується в контракті на момент його укладання. Форвардний курс – угода про розмір процентної ставки, що буде виплачена у встановлений день на умовну незмінну суму основного боргу і яка може бути вище або нижче поточної ринкової процентної ставки на даний день

Тенденції розвитку ринку цінних паперів У 1993-96 роках тільки через розміщення єврооблігацій та акцій на наднаціональному рівні щорічно було отримано в середньому 500 млрд. дол., тоді як через міжнародні кредити – в середньому 250 млрд. дол. Розмивання меж між традиційними секторами – кредитним та інвестиційним. Міжнародною банківською системою був ініційований процес “сек'юритизації кредитів” (“securities” англ. – цінні папери), основною метою якою було зменшення кредитних ризиків. На суму виданого клієнту кредиту банки випускають цінні папери типу облігацій, що вільно обертаються на ринку. Продаючи їх, банки повертають гроші набагато раніше строку погашення кредиту. Крім цього, банки можуть об'єднувати свої кредити з різними строками, різною мірою ризику, в різних валютах і в різних країнах в один кредитний пул і на цій основі випускати єдині облігації. Інвестори, що купують ці цінні папери, не знають, які саме кредити складають їх основу. Таким чином страхуються навіть найбільш проблематичні кредити.

Фінансові інструменти До фінансових інструментів відносять: 1) традиційні: іноземна валюта, акції та облігації підприємств, державні облігації 2) нові "похідні" інструменти: депозитарні розписки, форвардні контракти, ф'ючерси на товари, опціони, варранти, фондові індекси, свопи на відсоткові ставки тощо.

10.2. Теорії портфельного інвестування Портфельна теорія (Portfolio Theory) — теорія фінансових інвестицій, у межах якої за допомогою статистичних методів здійснюють якомога вигідніший розподіл ризику портфеля цінних паперів і оцінювання доходу, складовими елементами її є оцінювання активів (sekuriti valuation); прийняття інвестиційних рішень (asset allocation decision); оптимізація порт феля (portfolio optimization); оцінювання результатів (performance measurement).

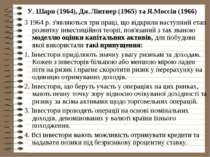

Класична портфельна теорія пройшла три етапи свого розвитку Перший етап (20-50 рр. ХХ ст.) - первинний - розробка математичних основ для портфельної теорії: 1920-30 рр. - теорія І.Фішера 1930-1950 рр. - Дж. Л. Трейнор, У.Шарп Сучасна теорія портфельних інвестицій містить наступні два періоди: Другий етап (1950 – 1964 рр.) - створення теорії ринкового портфеля у працях Г.Марковіца, Дж.Тобіна, У.Шарпа; Третій етап (з 1970-80 рр. ХХ ст.) - формування на основі теорії ринкового портфеля теорії оптимального портфеля у працях Ф.Модільяні, М.Міллера, Ф.Блека, М.Скоулза, Р.Мертона.

Теорії І.Фішера Теорія І. Фішера, присвячена теорії процентної ставки та приведеної вартості. Він довів, що критерії оцінки інвестицій не залежать від того, чи віддають індивіди перевагу сьогоднішньому споживанню перед майбутнім. 1. Будь-який інвестор готовий інвестувати в реальні активи однакову суму. 2. Керуються спільними інвестиційними критеріями, то можуть скооперуватися в одному підприємстві й передати функції з управління ним професійному менеджерові. 3. Менеджерам не обов'язково орієнтуватися на індивідуальні уподобання акціонерів підприємства і не слід керуватися власними пріоритетами. Їхнє завдання — максимізувати чисту приведену вартість. Слушність цих теоретичних засад багато в чому була підтверджена бурхливим розквітом індустрії перших взаємних фондів у США. Наприкінці 1920-х років на американському біржовому ринку активно вели спекулятивні операції понад 700 таких фондів.

1930-1950 рр. У теоретичних працях довоєнного періоду було висунуто гіпотезу щодо цілковитої визначеності умов ухвалення фінансових рішень. Математичні засоби, що застосовувалися в той час, зводилися до звичайної алгебри та основ фундаментального аналізу. Сукупність таких засобів, орієнтованих на проведення фінансових розрахунків за умов визначеності, дістала назву фінансової математики. Незважаючи на панування «детермінованого підходу», важливість факторів невизначеності та ризику усвідомлювалася досить чітко. Однак лише застосування якісних теоретично-імовірнісних методів дало змогу суттєво просунутися в дослідженнях впливу ризику на ухвалення інвестиційних рішень. Саме роботи даного напряму дістали назву сучасної теорії інвестицій.

Традиційний підхід в інвестуванні, що переважав до появи сучасної теорії портфельних інвестицій, мав два суттєві недоліки. По-перше, в ньому основна увага приділялася аналізу поведінки окремих активів (акцій, облігацій). По-друге, основною характеристикою активу в ньому була виключно дохідність, тоді як інший фактор - ризик - не отримував чіткої оцінки при інвестиційних рішеннях. портфельні аналітики розглядали зазначені чинники ефективності ізольовано, групуючи портфелі спочатку на підставі ознаки мінливості доходів у класи з однаковим рівнем ризику, а потім й у межах кожного класу порівнювали дохідність окремих портфелів. Сьогодні відомо три основні складові оцінювання ефективності портфеля цінних паперів, здатні об’єднати дохідність і ризик: дохідність, β-коефіцієнт як міра ризику стандартне відхилення

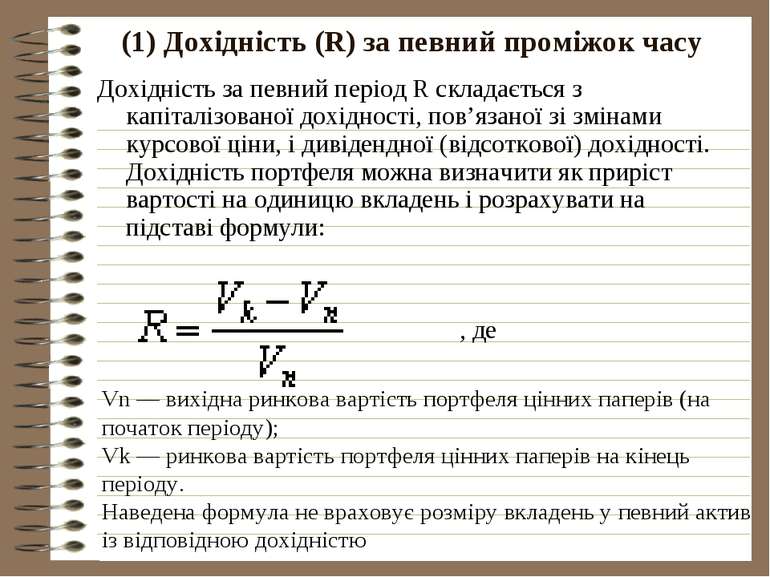

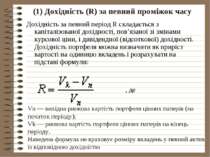

(1) Дохідність (R) за певний проміжок часу Дохідність за певний період R складається з капіталізованої дохідності, пов’язаної зі змінами курсової ціни, і дивідендної (відсоткової) дохідності. Дохідність портфеля можна визначити як приріст вартості на одиницю вкладень і розрахувати на підставі формули: , де Vn — вихідна ринкова вартість портфеля цінних паперів (на початок періоду); Vk — ринкова вартість портфеля цінних паперів на кінець періоду. Наведена формула не враховує розміру вкладень у певний актив із відповідною дохідністю

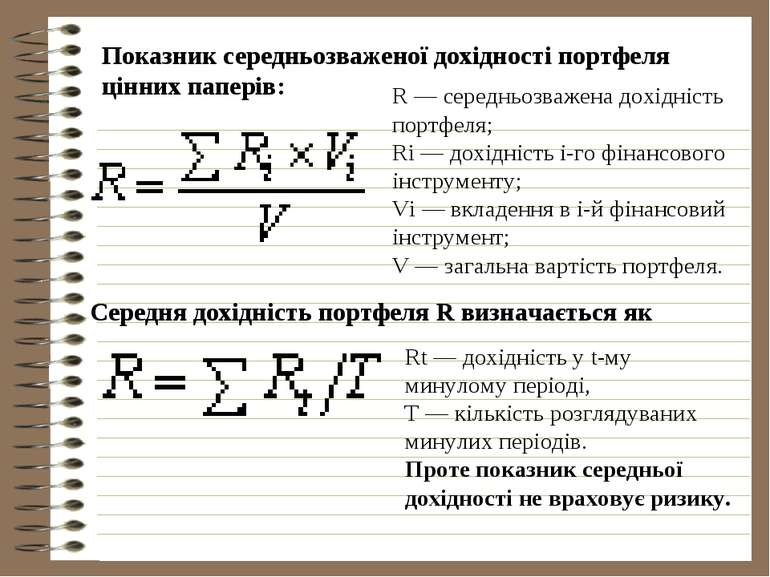

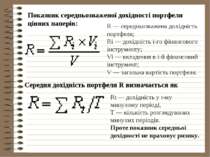

Показник середньозваженої дохідності портфеля цінних паперів: R — середньозважена дохідність портфеля; Ri — дохідність і-го фінансового інструменту; Vi — вкладення в і-й фінансовий інструмент; V — загальна вартість портфеля. Середня дохідність портфеля R визначається як Rt — дохідність у t-му минулому періоді, Т — кількість розглядуваних минулих періодів. Проте показник середньої дохідності не враховує ризику.

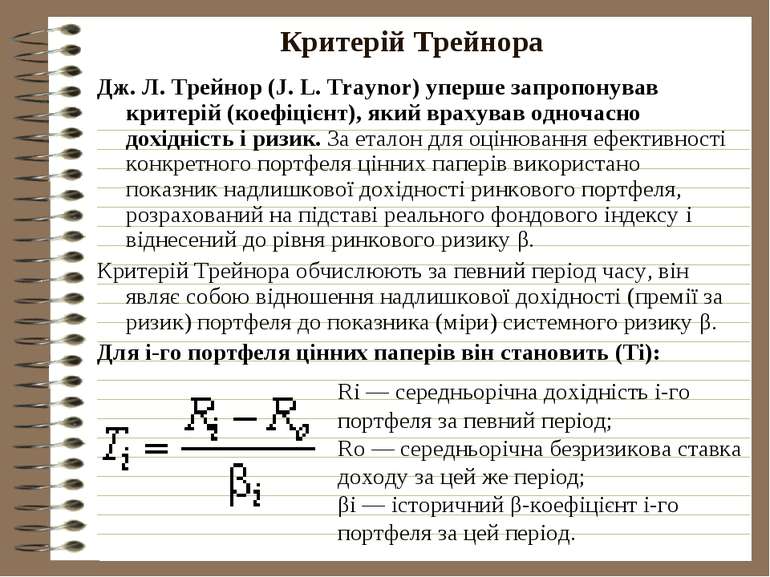

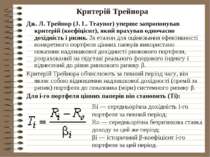

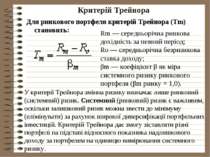

Критерій Трейнора Дж. Л. Трейнор (J. L. Traynor) уперше запропонував критерій (коефіцієнт), який врахував одночасно дохідність і ризик. За еталон для оцінювання ефективності конкретного портфеля цінних паперів використано показник надлишкової дохідності ринкового портфеля, розрахований на підставі реального фондового індексу і віднесений до рівня ринкового ризику β. Критерій Трейнора обчислюють за певний період часу, він являє собою відношення надлишкової дохідності (премії за ризик) портфеля до показника (міри) системного ризику β. Для i-го портфеля цінних паперів він становить (Ті): Rі — середньорічна дохідність і-го портфеля за певний період; Rо — середньорічна безризикова ставка доходу за цей же період; βі — історичний β-коефіцієнт і-го портфеля за цей період.

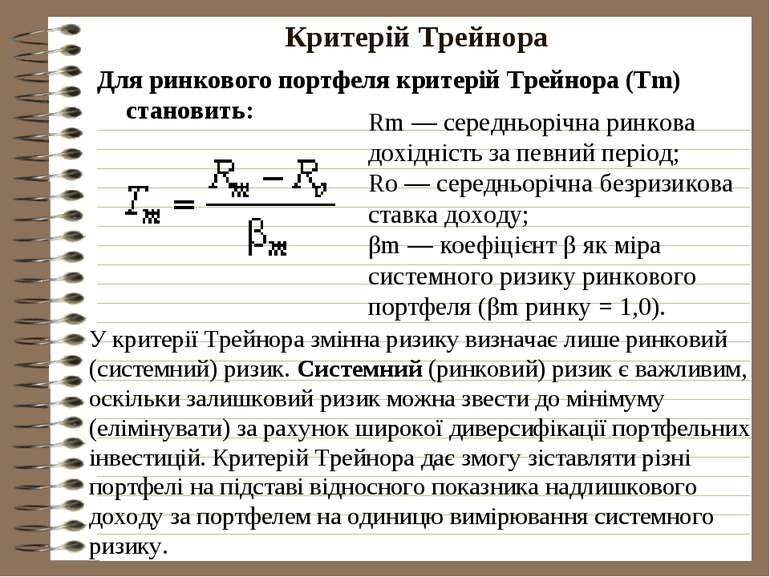

Критерій Трейнора Для ринкового портфеля критерій Трейнора (Тm) становить: Rm — середньорічна ринкова дохідність за певний період; Rо — середньорічна безризикова ставка доходу; βm — коефіцієнт β як міра системного ризику ринкового портфеля (βm ринку = 1,0). У критерії Трейнора змінна ризику визначає лише ринковий (системний) ризик. Системний (ринковий) ризик є важливим, оскільки залишковий ризик можна звести до мінімуму (елімінувати) за рахунок широкої диверсифікації портфельних інвестицій. Критерій Трейнора дає змогу зіставляти різні портфелі на підставі відносного показника надлишкового доходу за портфелем на одиницю вимірювання системного ризику.

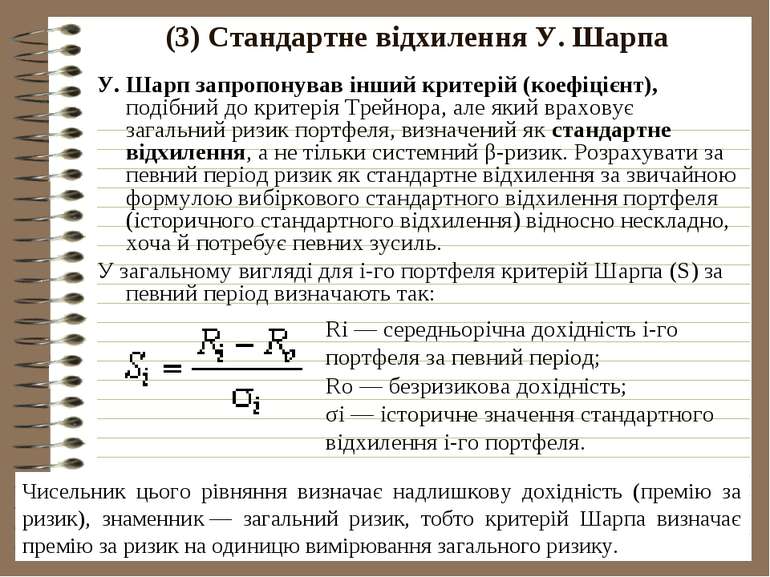

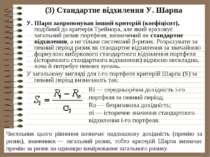

(3) Стандартне відхилення У. Шарпа У. Шарп запропонував інший критерій (коефіцієнт), подібний до критерія Трейнора, але який враховує загальний ризик портфеля, визначений як стандартне відхилення, а не тільки системний β-ризик. Розрахувати за певний період ризик як стандартне відхилення за звичайною формулою вибіркового стандартного відхилення портфеля (історичного стандартного відхилення) відносно нескладно, хоча й потребує певних зусиль. У загальному вигляді для і-го портфеля критерій Шарпа (S) за певний період визначають так: Rі — середньорічна дохідність і-го портфеля за певний період; Rо — безризикова дохідність; σі — історичне значення стандартного відхилення і-го портфеля. Чисельник цього рівняння визначає надлишкову дохідність (премію за ризик), знаменник — загальний ризик, тобто критерій Шарпа визначає премію за ризик на одиницю вимірювання загального ризику.

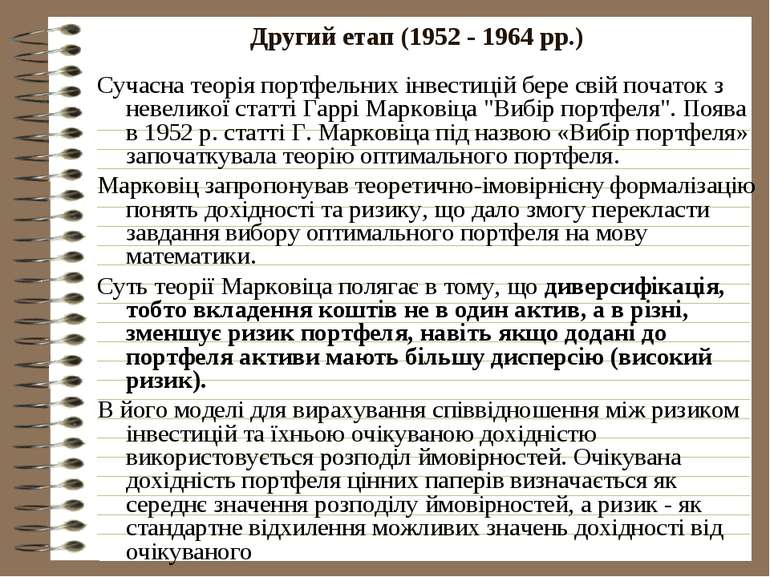

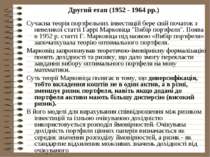

Другий етап (1952 - 1964 рр.) Сучасна теорія портфельних інвестицій бере свій початок з невеликої статті Гаррі Марковіца "Вибір портфеля". Поява в 1952 р. статті Г. Марковіца під назвою «Вибір портфеля» започаткувала теорію оптимального портфеля. Марковіц запропонував теоретично-імовірнісну формалізацію понять дохідності та ризику, що дало змогу перекласти завдання вибору оптимального портфеля на мову математики. Суть теорії Марковіца полягає в тому, що диверсифікація, тобто вкладення коштів не в один актив, а в різні, зменшує ризик портфеля, навіть якщо додані до портфеля активи мають більшу дисперсію (високий ризик). В його моделі для вирахування співвідношення між ризиком інвестицій та їхньою очікуваною дохідністю використовується розподіл ймовірностей. Очікувана дохідність портфеля цінних паперів визначається як середнє значення розподілу ймовірностей, а ризик - як стандартне відхилення можливих значень дохідності від очікуваного

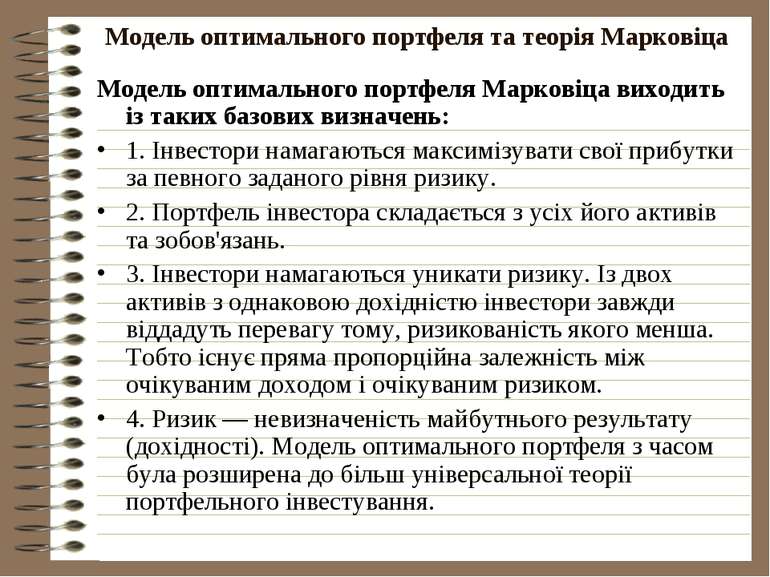

Модель оптимального портфеля та теорія Марковіца Модель оптимального портфеля Марковіца виходить із таких базових визначень: 1. Інвестори намагаються максимізувати свої прибутки за певного заданого рівня ризику. 2. Портфель інвестора складається з усіх його активів та зобов'язань. 3. Інвестори намагаються уникати ризику. Із двох активів з однаковою дохідністю інвестори завжди віддадуть перевагу тому, ризикованість якого менша. Тобто існує пряма пропорційна залежність між очікуваним доходом і очікуваним ризиком. 4. Ризик — невизначеність майбутнього результату (дохідності). Модель оптимального портфеля з часом була розширена до більш універсальної теорії портфельного інвестування.

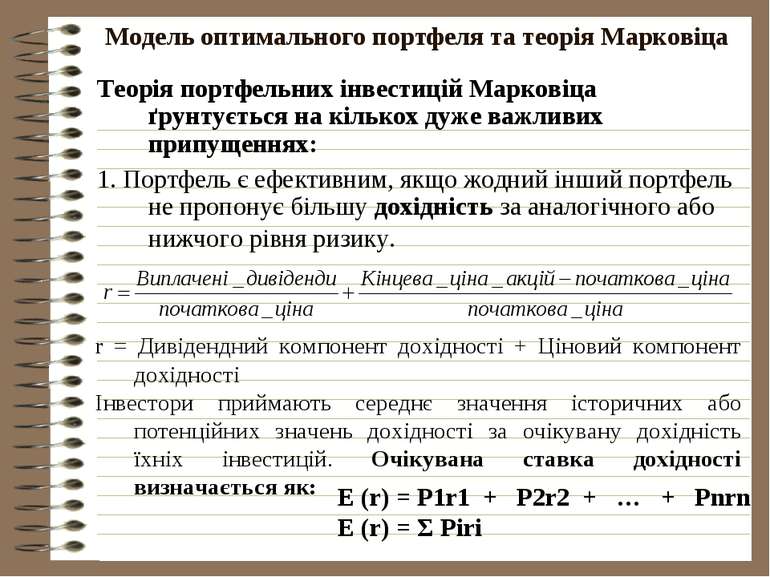

Модель оптимального портфеля та теорія Марковіца Теорія портфельних інвестицій Марковіца ґрунтується на кількох дуже важливих припущеннях: 1. Портфель є ефективним, якщо жодний інший портфель не пропонує більшу дохідність за аналогічного або нижчого рівня ризику. r = Дивідендний компонент дохідності + Ціновий компонент дохідності Інвестори приймають середнє значення історичних або потенційних значень дохідності за очікувану дохідність їхніх інвестицій. Очікувана ставка дохідності визначається як: E (r) = P1r1 + P2r2 + … + Pnrn E (r) = Σ Piri

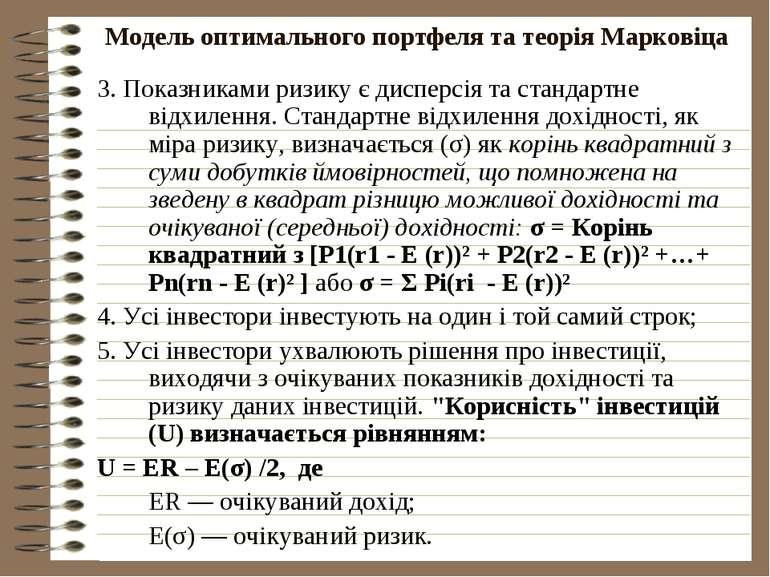

Модель оптимального портфеля та теорія Марковіца 3. Показниками ризику є дисперсія та стандартне відхилення. Стандартне відхилення дохідності, як міра ризику, визначається (σ) як корінь квадратний з суми добутків ймовірностей, що помножена на зведену в квадрат різницю можливої дохідності та очікуваної (середньої) дохідності: σ = Корінь квадратний з [P1(r1 - E (r))² + P2(r2 - E (r))² +…+ Pn(rn - E (r)² ] або σ = Σ Pi(ri - E (r))² 4. Усі інвестори інвестують на один і той самий строк; 5. Усі інвестори ухвалюють рішення про інвестиції, виходячи з очікуваних показників дохідності та ризику даних інвестицій. "Корисність" інвестицій (U) визначається рівнянням: U = ER – Е(σ) /2, де ER — очікуваний дохід; E(σ) — очікуваний ризик.

Модель оптимального портфеля та теорія Марковіца Фундаментальний висновок теорії Марковіца полягає в тому, що диверсифікація, тобто вкладення коштів не в один актив, а в різні, зменшує ризик портфеля, навіть якщо додані до портфеля активи мають більшу дисперсію (високий ризик). Г.Марковіц не зупинився на цьому – він продовжив розробку основних принципів формування портфеля. Вихідна позиція Марковіца ґрунтована на твердженні, що фінансові (портфельні) інвестиції інвестор оцінює за такими параметрами, як очікувана дохідність (приріст доходу на одиницю вкладень) і стандартне відхилення дохідності як міра ризику.

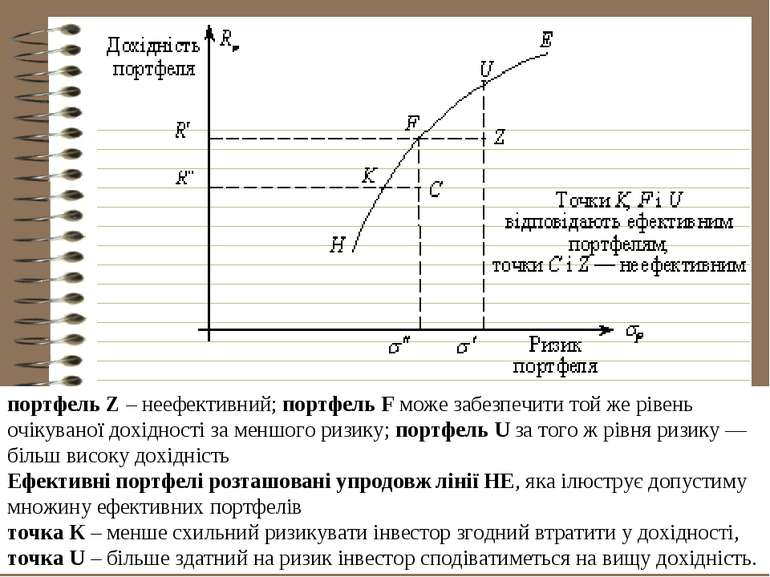

портфель Z – неефективний; портфель F може забезпечити той же рівень очікуваної дохідності за меншого ризику; портфель U за того ж рівня ризику — більш високу дохідність Ефективні портфелі розташовані упродовж лінії HE, яка ілюструє допустиму множину ефективних портфелів точка К – менше схильний ризикувати інвестор згодний втратити у дохідності, точка U – більше здатний на ризик інвестор сподіватиметься на вищу дохідність.

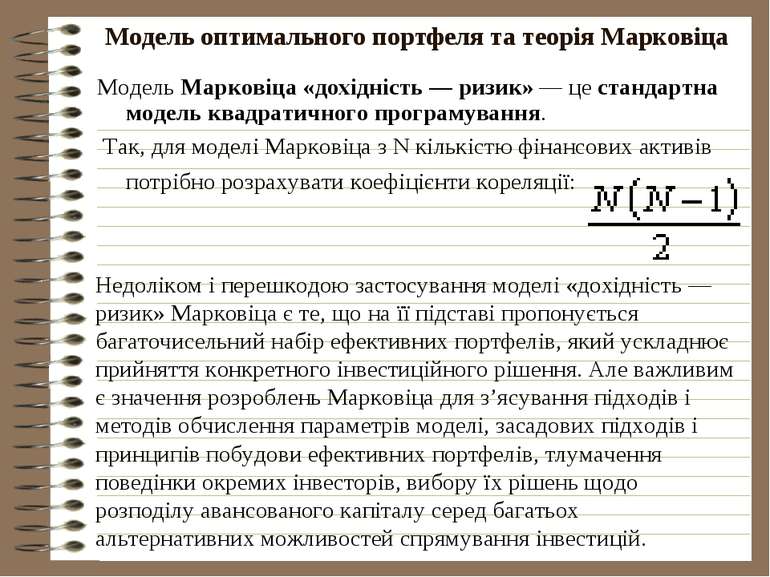

Модель оптимального портфеля та теорія Марковіца Модель Марковіца «дохідність — ризик» — це стандартна модель квадратичного програмування. Так, для моделі Марковіца з N кількістю фінансових активів потрібно розрахувати коефіцієнти кореляції: Недоліком і перешкодою застосування моделі «дохідність — ризик» Марковіца є те, що на її підставі пропонується багаточисельний набір ефективних портфелів, який ускладнює прийняття конкретного інвестиційного рішення. Але важливим є значення розроблень Марковіца для з’ясування підходів і методів обчислення параметрів моделі, засадових підходів і принципів побудови ефективних портфелів, тлумачення поведінки окремих інвесторів, вибору їх рішень щодо розподілу авансованого капіталу серед багатьох альтернативних можливостей спрямування інвестицій.

Теорія Дж.Тобіна Дж.Тобін також запропонував включити в аналіз безризикові активи, наприклад, державні облігації. Основним об'єктом його вивчення є розподіл сукупного капіталу в економіці на дві його форми: готівкову (грошову) і неготівкову (у вигляді цінних паперів). У підході Дж.Тобіна основною темою стає аналіз факторів, що змушують інвесторів формувати портфелі активів, а не тримати капітал в якійсь одній, наприклад готівковій, формі. Крім того, Дж.Тобін проаналізував адекватність кількісних характеристик активів і портфелів

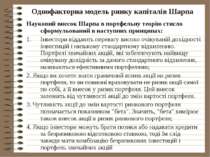

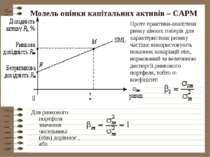

Однофакторна модель ринку капіталів Шарпа Абсолютно надійних акцій або облігацій не буває. Всі вони тією чи іншою мірою пов'язані з ризиком для корпорації. На основі цієї моделі У.Шарп запропонував спрощений метод вибору оптимального портфеля, який зводив задачу квадратичної оптимізації до лінійної. У.Шарп поділив теорію портфеля цінних паперів на дві частини. систематичний (або ринковий) ризик для активу акцій: дохідність однієї акції постійно коливається біля середньої дохідності всього активу цінних паперів; збільшення кількості акцій чи облігацій не спроможне ліквідувати ризик; 2) несистематичний ризик: зростаюча купівля цінних паперів може призвести до усунення несистематичного ризику.

Однофакторна модель ринку капіталів Шарпа несистематичний ризик пов'язаний з впливом усіх інших факторів, специфічних для корпорації, яка випускає в обіг цінні папери. Тому він визначив спеціальні коефіцієнти реакції цін акцій чи облігацій на зміни ринкової кон'юнктури: знамениті "альфа" і "бета". Коефіцієнт "альфа" – різниця між середньою дохідністю цінного паперу чи портфеля цінних паперів та рівноважною очікуваною дохідністю, що визначається ціновою моделлю ринку капіталів. Математичне вираження для коефіцієнта "бета" цінного паперу j має вигляд βj ≡ σjм / σм², де σjм – коваріація між дохідністю j-го цінного паперу та дохідністю ринкового портфеля. Коефіцієнт "бета" відповідає тому, що в статистиці називається коефіцієнтом регресії, при цьому ринкова дохідність виступає як незалежна змінна, а дохідність цінного паперу – як залежна змінна.

Однофакторна модель ринку капіталів Шарпа Науковий внесок Шарпа в портфельну теорію стисло сформульований в наступних принципах: Інвестори віддають перевагу високо очікуваній дохідності інвестицій і низькому стандартному відхиленню. Портфелі звичайних акцій, які забезпечують найвищу очікувану дохідність за даного стандартного відхилення, називаються ефективними портфелями; 2. Якщо ви хочете знати граничний вплив акції на ризик портфеля, то ви повинні враховувати не ризик акції самої по собі, а її внесок у ризик портфеля. Цей внесок залежить від чутливості акції до змін вартості портфеля. 3. Чутливість акції до змін вартості ринкового портфеля позначається показником "бета". Значить, "бета" вимірює також внесок акції в ризик ринкового портфеля; 4. Якщо інвестори можуть брати позики або надавати кредити за безризиковою відсотковою ставкою, тоді їм слід завжди мати комбінацію безризикових інвестицій і портфель звичайних акцій

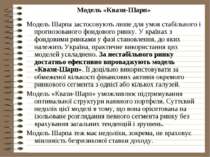

Модель «Квази-Шарп» Модель Шарпа застосовують лише для умов стабільного і прогнозованого фондового ринку. У країнах з фондовими ринками у фазі становлення, до яких належить Україна, практичне використання цих моделей ускладнено. За нестабільного ринку достатньо ефективно впроваджують модель «Квази-Шарп». Її доцільно використовувати за обмеженої кількості фінансових активів окремого ринкового сегмента з однієї або кількох галузей. Модель «Квази-Шарп» уможливлює підтримування оптимальної структури наявного портфеля. Суттєвий недолік цієї моделі в тому, що вона орієнтована на ізольоване розглядання певного сегмента ринку без врахування загальних тенденцій і зрушень. Модель Шарпа теж має недоліки, зокрема, не враховує мінливість безризикової ставки доходу.

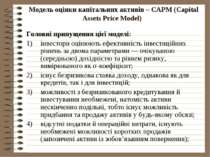

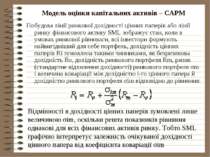

Модель оцінки капітальних активів – САРМ (Capital Assets Price Model) Головні припущення цієї моделі: інвестори оцінюють ефективність інвестиційних рішень за двома параметрами — очікуваною (середньою) дохідністю та рівнем ризику, вимірюваного як σ-коефіцієнт; існує безризикова ставка доходу, однакова як для кредитів, так і для інвестицій; можливості з безризикованого кредитування й інвестування необмежені, натомість активи нескінченно подільні, тобто існує можливість придбання та продажу активів у будь-якому обсязі; відсутні податки й операційні витрати, існують необмежені можливості коротких продажів (запозичені активи із зобов’язанням повернення);

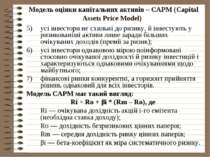

Модель оцінки капітальних активів – САРМ (Capital Assets Price Model) усі інвестори не схильні до ризику, й інвестують у ризикованіші активи лише заради більших очікуваних доходів (премії за ризик); усі інвестори однаковою мірою поінформовані стосовно очікуваної дохідності й ризику інвестицій і характеризуються однаковими очікуваннями щодо майбутнього; фінансові ринки конкурентні, а горизонт прийняття рішень однаковий для всіх інвесторів. Модель САРМ має такий вигляд: Ri = Ro + βi * (Rm – Ro), де Ri — очікувана дохідність акцій і-го емітента (необхідна ставка доходу); Ro — дохідність безризикових цінних паперів; Rm — середня дохідність ринку цінних паперів; βi — бета-коефіцієнт як міра систематичного ризику.

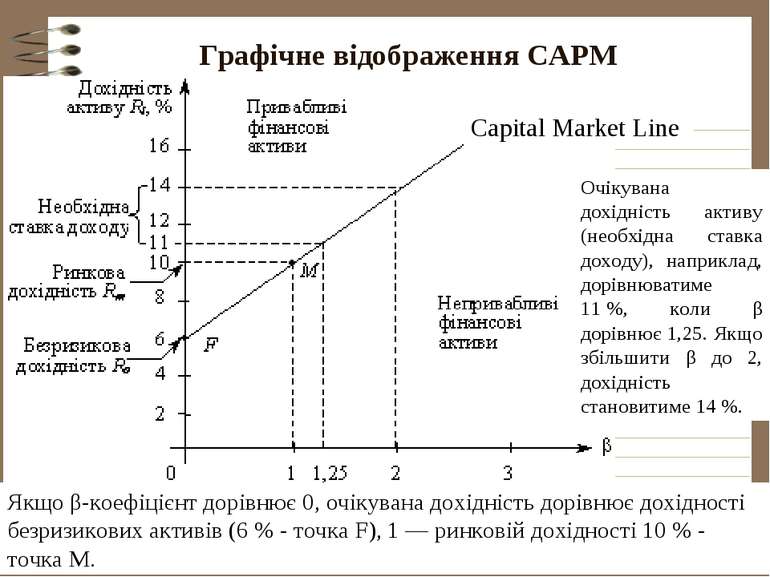

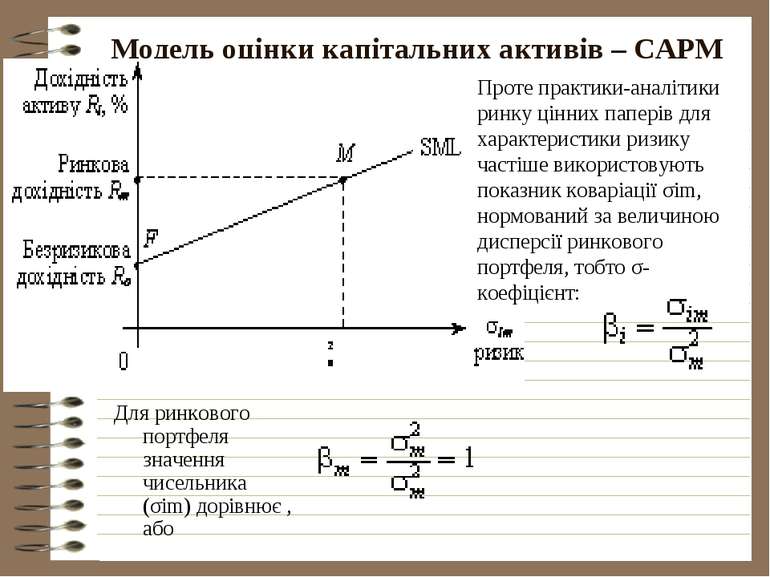

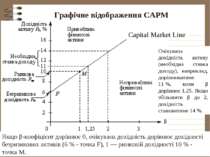

Графічне відображення САРМ Capital Market Line Якщо β-коефіцієнт дорівнює 0, очікувана дохідність дорівнює дохідності безризикових активів (6 % - точка F), 1 — ринковій дохідності 10 % - точка М. Очікувана дохідність активу (необхідна ставка доходу), наприклад, дорівнюватиме 11 %, коли β дорівнює 1,25. Якщо збільшити β до 2, дохідність становитиме 14 %.

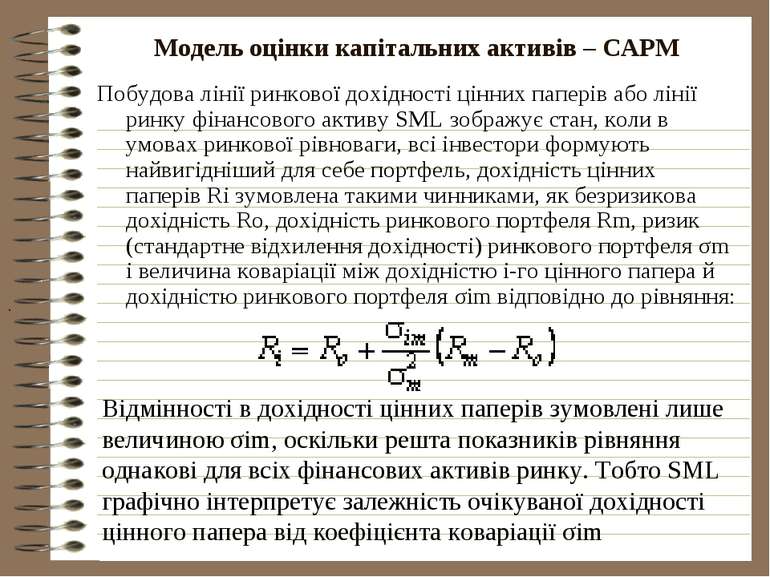

Модель оцінки капітальних активів – САРМ Побудова лінії ринкової дохідності цінних паперів або лінії ринку фінансового активу SML зображує стан, коли в умовах ринкової рівноваги, всі інвестори формують найвигідніший для себе портфель, дохідність цінних паперів Rі зумовлена такими чинниками, як безризикова дохідність Rо, дохідність ринкового портфеля Rm, ризик (стандартне відхилення дохідності) ринкового портфеля σm і величина коваріації між дохідністю і-го цінного папера й дохідністю ринкового портфеля σim відповідно до рівняння: . Відмінності в дохідності цінних паперів зумовлені лише величиною σim, оскільки решта показників рівняння однакові для всіх фінансових активів ринку. Тобто SML графічно інтерпретує залежність очікуваної дохідності цінного папера від коефіцієнта коваріації σim

Модель оцінки капітальних активів – САРМ Для ринкового портфеля значення чисельника (σim) дорівнює , або Проте практики-аналітики ринку цінних паперів для характеристики ризику частіше використовують показник коваріації σim, нормований за величиною дисперсії ринкового портфеля, тобто σ-коефіцієнт:

У. Шарп (1964), Дж.Лінтнер (1965) та Я.Моссін (1966) З 1964 р. з'являються три праці, що відкрили наступний етап розвитку інвестиційної теорії, пов'язаний з так званою моделлю оцінки капітальних активів, для побудови якої використали такі припущення: 1. Інвестори приділяють значну увагу ризикам та доходам. Кожен з інвесторів більшою або меншою мірою ладен піти на ризик і прагне скоротити ризик у перерахунку на одиницю отримуваних доходів. 2. Інвестори, що беруть участь у операціях на цих ринках, мають певну точку зору відносно очікуваної дохідності та ризику за всіма активами щодо торговельних операцій. 3. Інвестори проводять операції на основі номінальних доходів, деномінованих у валюті країни їхнього походження. 4. Всі інвестори мають можливість отримувати кредити та надавати позики під безризикову процентну ставку. .

У. Шарп (1964), Дж.Лінтнер (1965) та Я.Моссін (1966) Згідно з моделлю оцінки капітальних активів, існує ринковий портфель ризикованих активів. Цей портфель охоплює всі активи, з якими проводяться торговельні операції. За умов рівноваги, інвестори мають у своєму розпорядженні мають набір більш ризикованих та менш ризикованих активів, включаючи певні активи, вільні від ризику. За умов рівноваги, очікуваний дохід має дорівнювати сумі безризикової ставки та премії за ризик. Ця ризикова ставка пропорційна коваріації доходу за даним активом та дохідності, що отримується за ринковим портфелем ("бета"). Таким чином, середній очікуваний дохід за певним активом Еі дорівнює: Еі = RFR + (β*M)2, де RFR — безризикова ставка; β — міра ризику, розрахована для даного цінного папера; М — середній очікуваний дохід за ринковим портфелем цінних паперів.

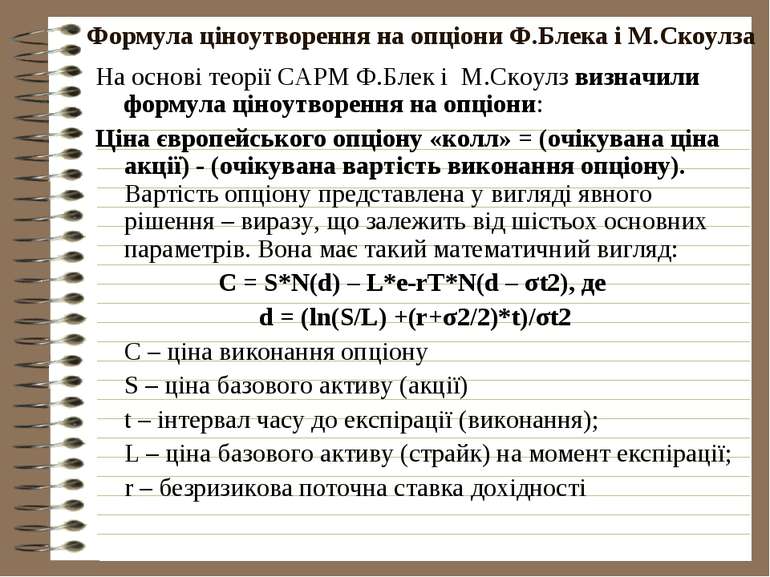

Формула ціноутворення на опціони Ф.Блека і М.Скоулза На основі теорії САРМ Ф.Блек і М.Скоулз визначили формула ціноутворення на опціони: Ціна європейського опціону «колл» = (очікувана ціна акції) - (очікувана вартість виконання опціону). Вартість опціону представлена у вигляді явного рішення – виразу, що залежить від шістьох основних параметрів. Вона має такий математичний вигляд: С = S*N(d) – L*e-rT*N(d – σt2), де d = (ln(S/L) +(r+σ2/2)*t)/σt2 C – ціна виконання опціону S – ціна базового активу (акції) t – інтервал часу до експірації (виконання); L – ціна базового активу (страйк) на момент експірації; r – безризикова поточна ставка дохідності

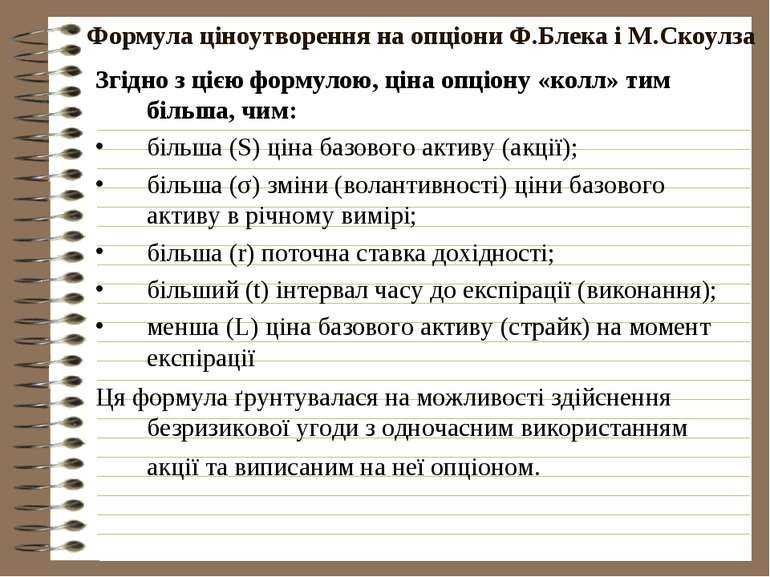

Формула ціноутворення на опціони Ф.Блека і М.Скоулза Згідно з цією формулою, ціна опціону «колл» тим більша, чим: більша (S) ціна базового активу (акції); більша (σ) зміни (волантивності) ціни базового активу в річному вимірі; більша (r) поточна ставка дохідності; більший (t) інтервал часу до експірації (виконання); менша (L) ціна базового активу (страйк) на момент експірації Ця формула ґрунтувалася на можливості здійснення безризикової угоди з одночасним використанням акції та виписаним на неї опціоном.

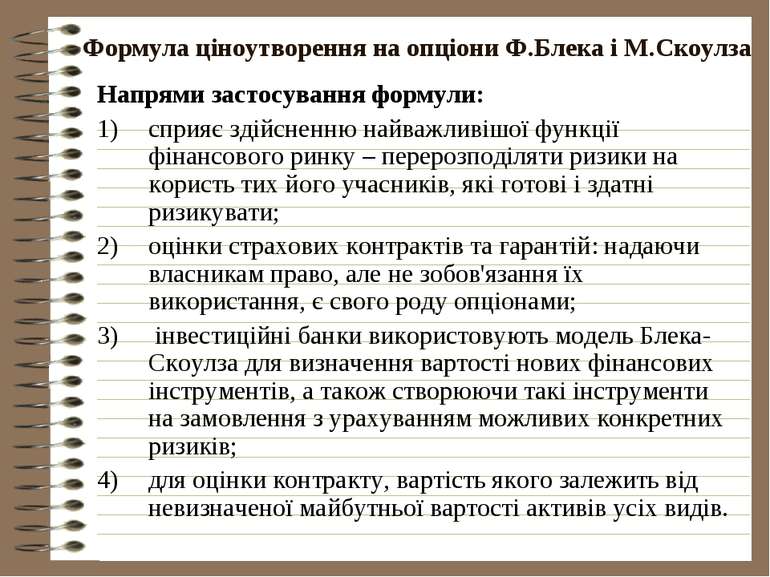

Формула ціноутворення на опціони Ф.Блека і М.Скоулза Напрями застосування формули: сприяє здійсненню найважливішої функції фінансового ринку – перерозподіляти ризики на користь тих його учасників, які готові і здатні ризикувати; оцінки страхових контрактів та гарантій: надаючи власникам право, але не зобов'язання їх використання, є свого роду опціонами; інвестиційні банки використовують модель Блека-Скоулза для визначення вартості нових фінансових інструментів, а також створюючи такі інструменти на замовлення з урахуванням можливих конкретних ризиків; для оцінки контракту, вартість якого залежить від невизначеної майбутньої вартості активів усіх видів.

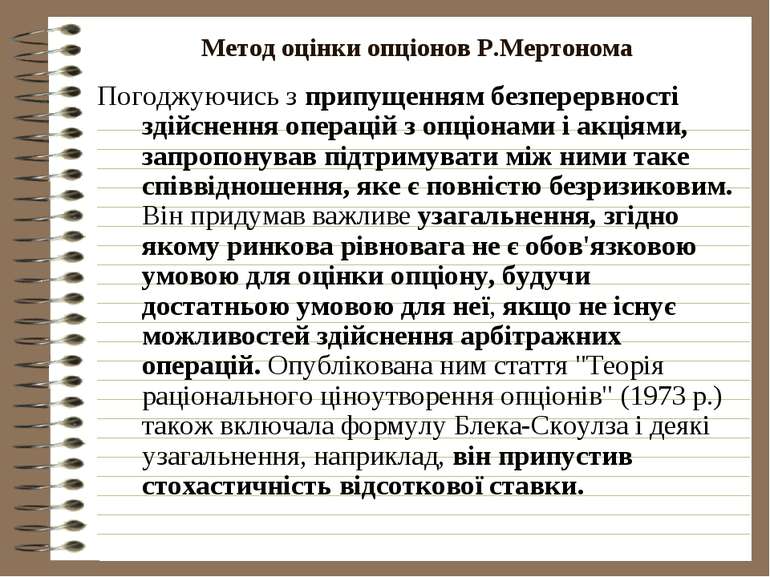

Метод оцінки опціонов Р.Мертонома Погоджуючись з припущенням безперервності здійснення операцій з опціонами і акціями, запропонував підтримувати між ними таке співвідношення, яке є повністю безризиковим. Він придумав важливе узагальнення, згідно якому ринкова рівновага не є обов'язковою умовою для оцінки опціону, будучи достатньою умовою для неї, якщо не існує можливостей здійснення арбітражних операцій. Опублікована ним стаття "Теорія раціонального ціноутворення опціонів" (1973 р.) також включала формулу Блека-Скоулза і деякі узагальнення, наприклад, він припустив стохастичність відсоткової ставки.

Третій етап (з 1970-80 рр. ХХ ст.) Багатократна модель Солніка Згідно з дослідженнями, проведеними Б. Солніком, кожний Цінний папір зазнає впливу внутрішнього фактора, на який, своєю чергою, впливає фактор, що діє на світовому ринку. Відповідно ризик, що існує на національному ринку, можна поділити на такі складові: ризик, зумовлений дією світового фактора; ризик, що є специфічним для кожної конкретної країни. Чутливість країни до світового ринкового фактора пов'язана з впливом множини інших факторів, зокрема зовнішньої торгівлі, грошово-кредитної політики, урядового регулювання економіки та міжнародних потоків капіталів.

модель Солніка Світовий коефіцієнт «бета» з цінного папера (βi) залежить від внутрішнього коефіцієнта «бета» (βiw), а також від чутливості внутрішнього фактора до фактора, що діє на світовому ринку (βiw). Відповідно середній очікуваний дохід з кожного цінного папера є пропорційним світовому коефіцієнту «бета» (βi) і внутрішньому коефіцієнту «бета» (βiw). Є всі підстави говорити про те, що ці взаємозалежності цілком узгоджуються з основною моделлю САРМ. За дослідженнями Солніка, 42 % дохідності акцій зумовлені змінами національного фондового індексу, 18 % — змінами світових фондових індексів, 23 % — змінами у світовій економіці і тільки 1 % — коливаннями валютного курсу.

Теорія арбітражного ціноутворення Теорія арбітражного ціноутворення використовує підхід, відповідно до якого дохідність активу визначається кількома загальними факторами. Рівень очікуваного доходу чутливий до кожного з факторів. Очікуваний дохід за цінним папером є лінійною функцією коефіцієнтів «бета»: E (R) = Ro + β1RP1+β2RP2+…+ βnRPn, де RPn — премія за ризик, пов'язана з фактором n, Ro — безризикова ставка. Набір факторів: 1) реальні економічні фактори — економічне зростання, промислове виробництво та використання енергії; 2) грошові фактори — зміни в процентних ставках або зміни рівня інфляції тощо; 3) внутрішні фактори — змінні, що відображають відхилення внутрішньої економіки країни від тенденцій, що є провідними у світовому господарстві тощо; 4) помислові фактори — набір факторів, що є спільними для всіх компаній, що діють в одній галузі (загально-промислові фактори).

Співвідношення дохідності цінного паперу і дохідності на індекс ринку відоме як ринкова модель. Дохідність на індекс ринку не відображає дохідності цінного паперу сповна. Непояснені елементи включаються у випадкову погрішність ринкової моделі. У відповідності з ринкової моделі загальний ризик цінного паперу складається із ринкового ризику і власного ризику. Диверсифікація приводить до усереднення ринкового ризику. Диверсифікація може значно знизити власний ризик. Особливої практичної значущості в економічно розвинених країнах набувають різні механізми перерозподілу ризиків через хеджування. Засобом хеджування є деривативи (М.Скоулз, Р.Мертон). Для цього створюється низка хеджових фондів.

10.3. Інформаційне забезпечення інвестиційної діяльності на ринку цінних паперів Будь яка інвестиція починається з отримання інформації про об'єкт інвестування та доцільність інвестицій У всіх основних нормативних документах, що регламентують фондовий ринок, підкреслюється важливість його інформаційної відвертості, прозорості. Це стосується: звітності учасників фондової діяльності, вимог клієнтів до посередників, реклами, стандартизації, державного нагляду.

Фінансові консультанти На розвинених фондових ринках існує механізм фінансових консультантів, які забезпечують інвесторів необхідною інформацією. Найвідомішими консультантами з фондового ринку є компанія Bloomberg, Reuters. Головна їх функція: надання оперативної інформації з докладним аналізом ситуації на ринку, а також політичні новини та їхній вплив на ситуацію на фондовому ринку, економічні новини; загальні фінансові новини; інформація про загальну ситуацію на фондовому ринку та інформація в розрізі головних сегментів фондового ринку

Інформаційне забезпечення фондових угод в цей час все більше поєднується з технічним шляхом: створення національної електронної телекомунікаційний системи, яка знайшла своє втілення в Торгово-інформаційній системі (TIC), яка працює в рамках Позабіржової Фондової Торгової Системи; формування єдиного інформаційного масиву даних про емітентів цінних паперів; створення Інетрнет-порталу з наступною інформацією: річні звіти емітентів цінних паперів; інформація про власників крупних пакетів акцій; особлива інформація та інформація про іпотечні цінні папери емітентів цінних паперів; інформація про зареєстровані випуски цінних паперів;

інформація про публікації емітентів цінних паперів в офіційних друкованих виданнях Комісії; інформація про правопорушення на ринку цінних паперів; законодавчі та нормативні акти на фондовому ринку України; інформація про видані Комісією ліцензії на здійснення професійної діяльності на фондовому ринку України; інша інформація про ринок цінних паперів.

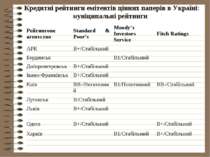

10.4. Рейтингування емітентів та їх цінних паперів Кредитний рейтинг є показником ризику невиконання боргового зобов'язання по конкретних цінних паперах. Величина рейтингу впливає на розмір відсоткової ставки по облігаціях та ринкову вартість зобов'язань компанії. Можна виділити два основні види рейтингів: рейтинг емітента - рейтинг держави (суверенний рейтинг) і рейтинги окремих територій у межах держав. Кредитний рейтинг держави є показником оцінки її платоспроможності, що засвідчує ступінь ризику неповернення нею кредитів; рейтинг цінних паперів.

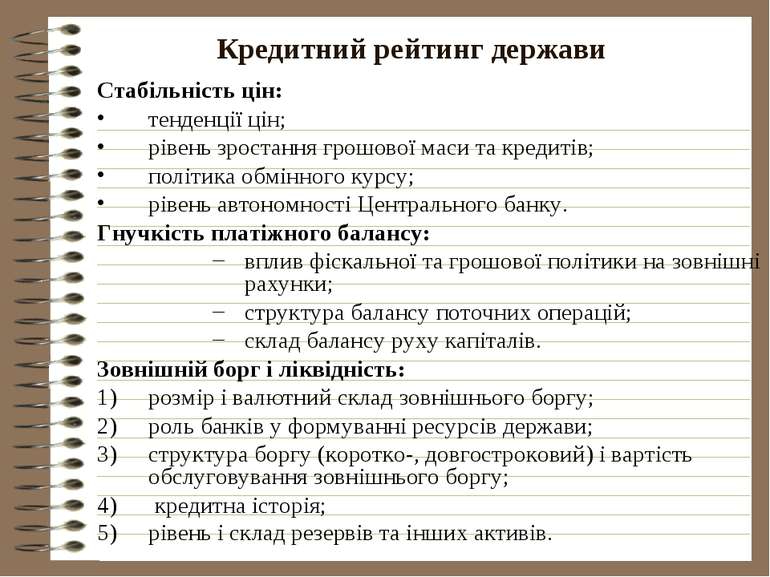

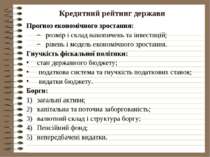

Кредитний рейтинг держави Обчислення кредитного рейтингу держави потребує окремого розгляду політичних та економічних ризиків. Показники політичного ризику відображають бажання реципієнта платити по зобов'язаннях. Показники економічних ризиків — відповідають на запитання щодо можливості платити по цих зобов'язаннях. Кожне рейтингове агентство, звичайно ж, має свої методики обчислення кредитного рейтингу держави, але всі такі агентства враховують інформацію про економічний та політичний стан країни. Перелік інформації, що використовується при обчисленні рейтингу держави, включає такі «опорні пункти»: 1) політичні ризики; 2) доходи та економічна структура; 3) прогноз економічного зростання; 4) гнучкість фіскальної політики; 5) борги; 6) стабільність цін; 7) гнучкість платіжного балансу; 8) зовнішній борг і ліквідність

Кредитний рейтинг держави Політичні ризики: форма правління та політичні інститути; демократичність; порядок зміни керівництва; можливість досягнення угоди в економічній політиці; ступінь інтегрованості у світову торговельну та фінансову системи; зовнішня та внутрішня безпека. Доходи та економічна структура: рівень життя, доходів і розподіл благ; ринковість економіки; багатство ресурсів, рівень диверсифікації.

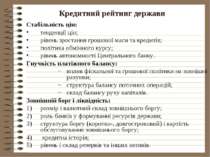

Кредитний рейтинг держави Прогноз економічного зростання: розмір і склад накопичень та інвестицій; рівень і модель економічного зростання. Гнучкість фіскальної політики: стан державного бюджету; податкова система та гнучкість податкових ставок; видатки бюджету. Борги: загальні активи; капітальна та поточна заборгованість; валютний склад і структура боргу; Пенсійний фонд; непередбачені видатки.

Кредитний рейтинг держави Стабільність цін: тенденції цін; рівень зростання грошової маси та кредитів; політика обмінного курсу; рівень автономності Центрального банку. Гнучкість платіжного балансу: вплив фіскальної та грошової політики на зовнішні рахунки; структура балансу поточних операцій; склад балансу руху капіталів. Зовнішній борг і ліквідність: розмір і валютний склад зовнішнього боргу; роль банків у формуванні ресурсів держави; структура боргу (коротко-, довгостроковий) і вартість обслуговування зовнішнього боргу; кредитна історія; рівень і склад резервів та інших активів.

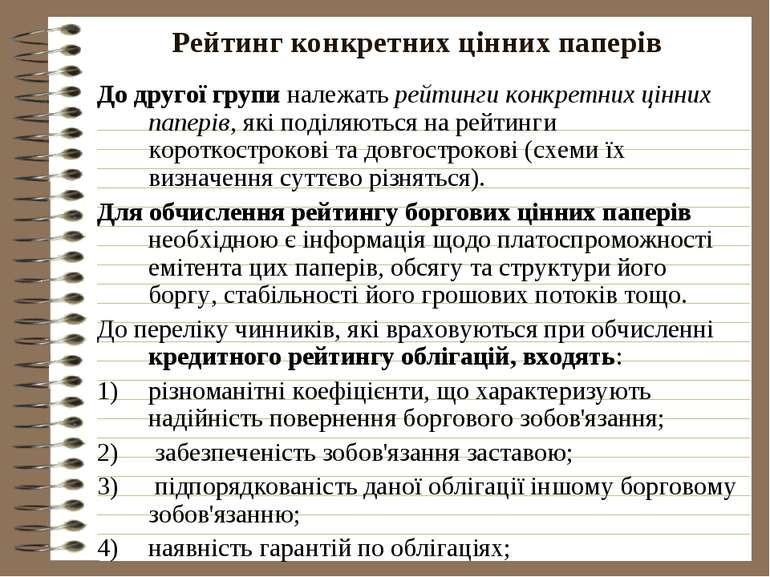

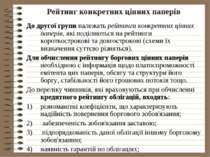

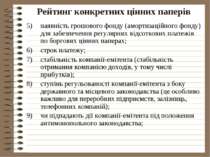

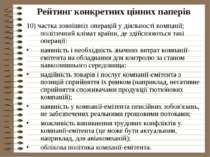

Рейтинг конкретних цінних паперів До другої групи належать рейтинги конкретних цінних паперів, які поділяються на рейтинги короткострокові та довгострокові (схеми їх визначення суттєво різняться). Для обчислення рейтингу боргових цінних паперів необхідною є інформація щодо платоспроможності емітента цих паперів, обсягу та структури його боргу, стабільності його грошових потоків тощо. До переліку чинників, які враховуються при обчисленні кредитного рейтингу облігацій, входять: різноманітні коефіцієнти, що характеризують надійність повернення боргового зобов'язання; забезпеченість зобов'язання заставою; підпорядкованість даної облігації іншому борговому зобов'язанню; наявність гарантій по облігаціях;

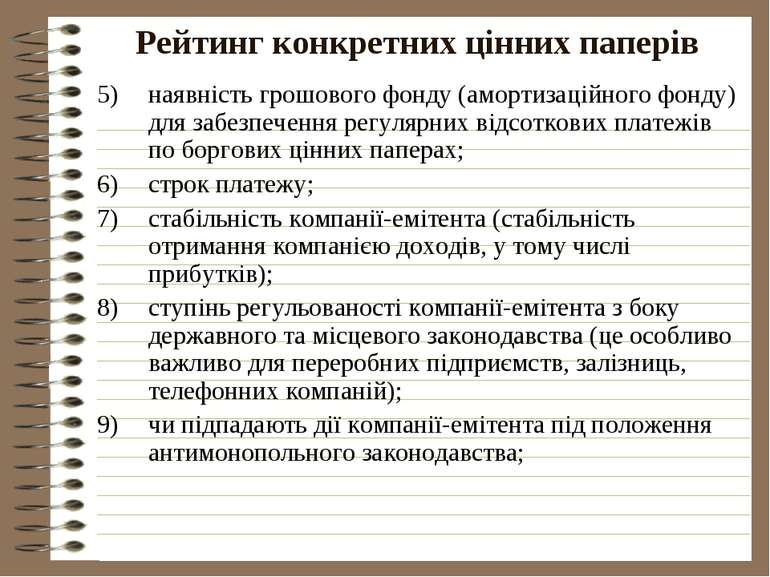

Рейтинг конкретних цінних паперів наявність грошового фонду (амортизаційного фонду) для забезпечення регулярних відсоткових платежів по боргових цінних паперах; строк платежу; стабільність компанії-емітента (стабільність отримання компанією доходів, у тому числі прибутків); ступінь регульованості компанії-емітента з боку державного та місцевого законодавства (це особливо важливо для переробних підприємств, залізниць, телефонних компаній); чи підпадають дії компанії-емітента під положення антимонопольного законодавства;

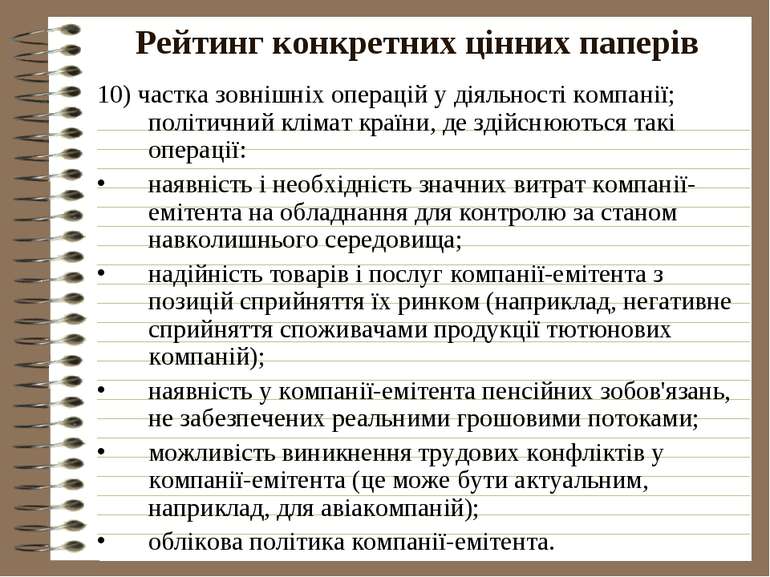

Рейтинг конкретних цінних паперів 10) частка зовнішніх операцій у діяльності компанії; політичний клімат країни, де здійснюються такі операції: наявність і необхідність значних витрат компанії-емітента на обладнання для контролю за станом навколишнього середовища; надійність товарів і послуг компанії-емітента з позицій сприйняття їх ринком (наприклад, негативне сприйняття споживачами продукції тютюнових компаній); наявність у компанії-емітента пенсійних зобов'язань, не забезпечених реальними грошовими потоками; можливість виникнення трудових конфліктів у компанії-емітента (це може бути актуальним, наприклад, для авіакомпаній); облікова політика компанії-емітента.

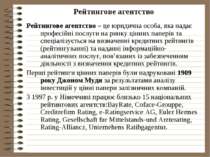

Рейтингове агентство Рейтингове агентство – це юридична особа, яка надає професійні послуги на ринку цінних паперів та спеціалізується на визначенні кредитних рейтингів (рейтингуванні) та наданні інформаційно-аналітичних послуг, пов’язаних із забезпеченням діяльності з визначення кредитних рейтингів. Перші рейтинги цінних паперів були надруковані 1909 року Джоном Муди за результатами аналізу інвестицій у цінні папери залізничних компаній. З 1997 р. у Німеччині працює близько 15 національних рейтингових агентств:BayRate, Coface-Grouppe, Creditrefirm Rating, e-Ratingservice AG, Euler Hermes Rating, Gesellschaft fur Mittelstands-und Arzterating, Rating-Alliancz, Unternehens Ratibgagentur.

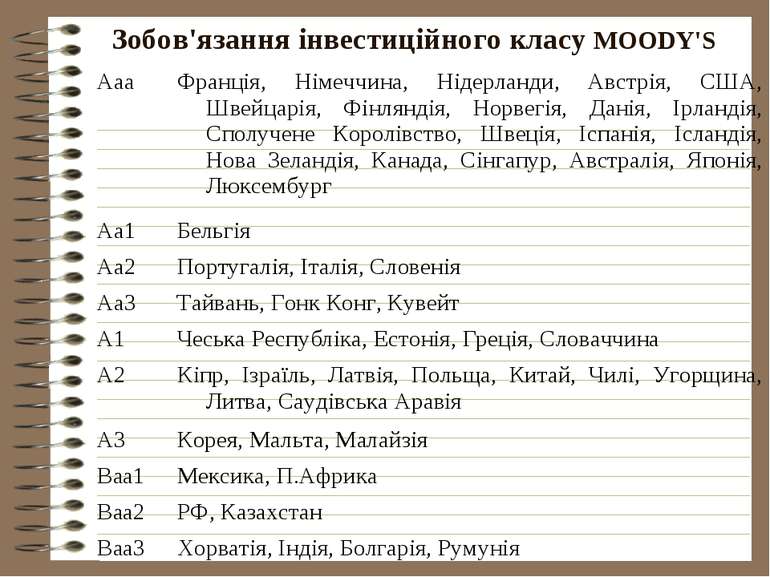

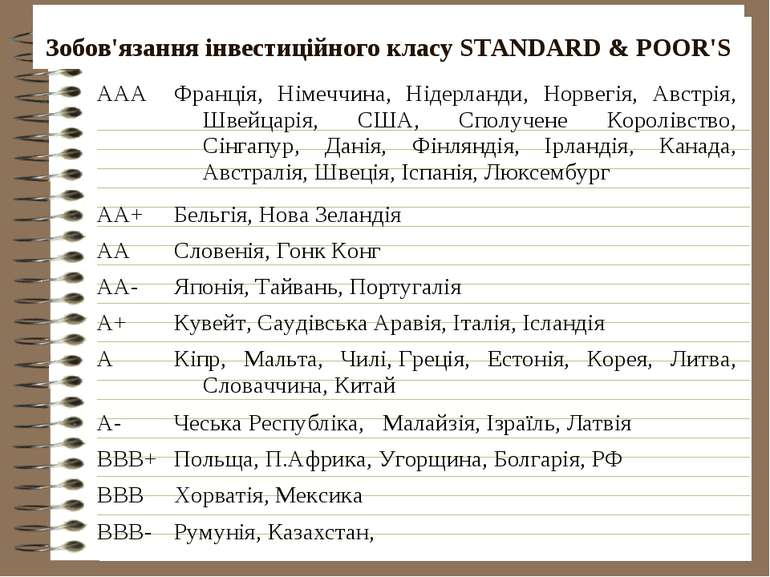

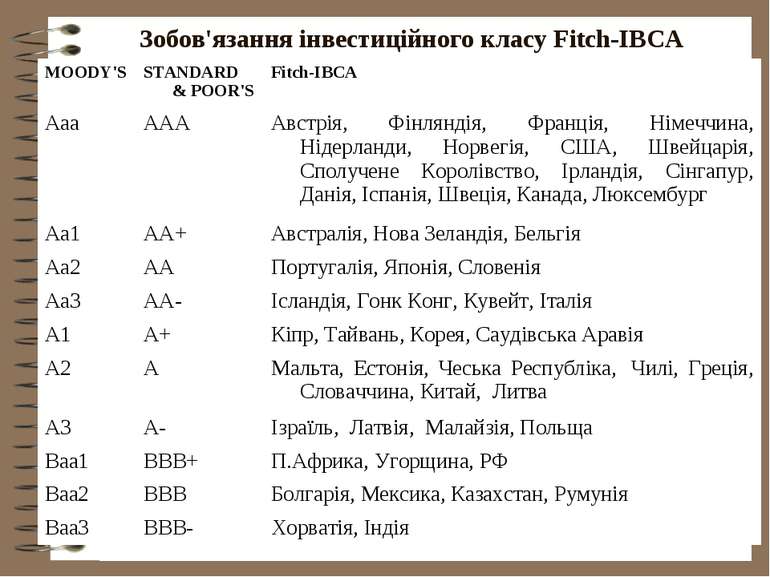

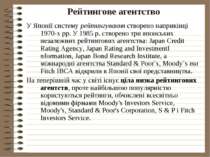

Рейтингове агентство У Японії систему рейтингування створено наприкінці 1970-х рр. У 1985 р. створено три японських незалежних рейтингових агентства: Japan Credit Rating Agency, Japan Rating and InvestmentI nformation, Japan Bond Research Institute, а міжнародні агентства Standard & Poor`s, Moody`s та Fitch IBCA відкрили в Японії свої представництва. На теперішній час у світі існує ціла низка рейтингових агентств, проте найбільшою популярністю користуються рейтинги, обчислені всесвітньо відомими фірмами Moody's Investors Service, Moody's, Standard & Poor's Corporation, S & P і Fitch Investors Service.

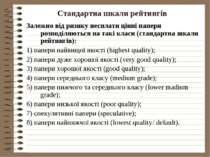

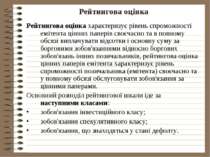

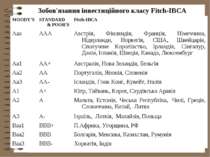

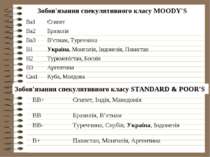

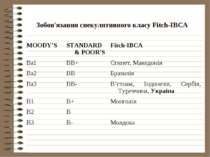

Стандартна шкали рейтингів Залежно від ризику несплати цінні папери розподіляються на такі класи (стандартна шкали рейтингів): 1) папери найвищої якості (highest quality); 2) папери дуже хорошої якості (very good quality); 3) папери хорошої якості (good quality); 4) папери середнього класу (medium grade); 5) папери нижчого та середнього класу (lower madium grade); 6) папери низької якості (poor quality); 7) спекулятивні папери (speculative); 8) папери найнижчої якості (lowest quality/ default).

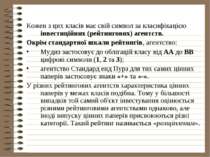

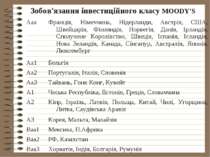

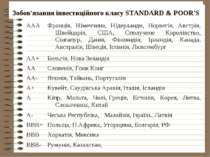

Кожен з цих класів має свій символ за класифікацією інвестиційних (рейтингових) агентств. Окрім стандартної шкали рейтингів, агентство: Мудиз застосовує до облігацій класу від АА до ВВ цифрові символи (1, 2 та 3); агентство Стандард енд Пурз для тих самих цінних паперів застосовує знаки «+» та «-». У різних рейтингових агентств характеристика цінних паперів у межах класів подібна. Тому у більшості випадків той самий об'єкт інвестування оцінюється різними рейтинговими агентствами однаково, але іноді випуску цінних паперів присвоюються різні категорії. Такий рейтинг називається «розщіпленим».

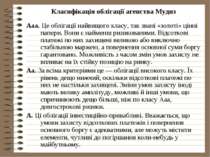

Класифікація облігації агенства Мудиз Ааа. Це облігації найвищого класу, так звані «золоті» цінні папери. Вони є найменш ризикованими. Відсоткові платежі по них захищені великою або виключно стабільною маржею, а повернення основної суми боргу гарантовано. Можливість з часом змін умов захисту не впливає на їх стійку позицію на ринку. Аа. За всіма критеріями це — облігації високого класу. Їх рівень дещо нижчий, оскільки відсоткові платежі по них не настільки захищені. Зміни умов захисту іноді мають велику амплітуду, можливі й інші умови, що спричинюють дещо більші, ніж по класу Ааа, довгострокові ризики. А. Ці облігації інвестиційно-привабливі. Вважається, що умови захисту відсоткових платежів і повернення основного боргу є адекватними, але можуть містити елементи, чутливі до погіршання коли-небудь у майбутньому.

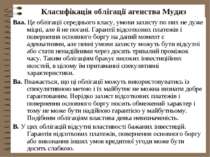

Класифікація облігації агенства Мудиз Ваа. Це облігації середнього класу, умови захисту по них не дуже міцні, але й не погані. Гарантії відсоткових платежів і повернення основного боргу на даний момент є адекватними, але певні умови захисту можуть бути відсутні або стати ненадійними через досить тривалий проміжок часу. Таким облігаціям бракує високих інвестиційних якостей, в цілому їм притаманні спекулятивні характеристики. Ва. Вважається, що ці облігації можуть використовуватись із спекулятивною метою і їх майбутнє не можна визнати добре гарантованим. Нерідко захист відсоткових платежів і повернення основного боргу носить обмежений характер і тому не може бути надійною гарантією у майбутньому. Подібним облігаціям властива деяка невизначеність. В. У цих облігацій відсутні властивості бажаних інвестицій. Гарантія відсоткових платежів, повернення основного боргу або виконання інших умов кредитної угоди може бути досить слабкою.

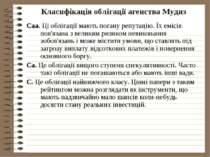

Класифікація облігації агенства Мудиз Саа. Ці облігації мають погану репутацію. Їх емісія пов'язана з великим ризиком невиконання зобов'язань і може містити умови, що ставлять під загрозу виплату відсоткових платежів і повернення основного боргу. Са. Це облігації вищого ступеня спекулятивності. Часто такі облігації не погашаються або мають інші вади. С. Це облігації найнижчого класу. Цінні папери з таким рейтингом можна розглядати як інструменти, що мають надзвичайно мало шансів коли-небудь досягти стану реальних інвестицій.

Боргові цінні папери з кредитним рейтингом потрійного В або вище, тобто облігації перших чотирьох класів, є надійними і такими, які набули градації інвестиційних (investment grade). Облігації класу подвійного В та нижче розглядаються як «макулатурні», або «смітникові» (junk bonds). Вони продаються на ринку «макулатурних» облігацій. Боргові цінні папери, які були випущені з градацією інвестиційних, але, втративши відповідні якості, продаються на «макулатурному» ринку, звуться «грішними ангелами».

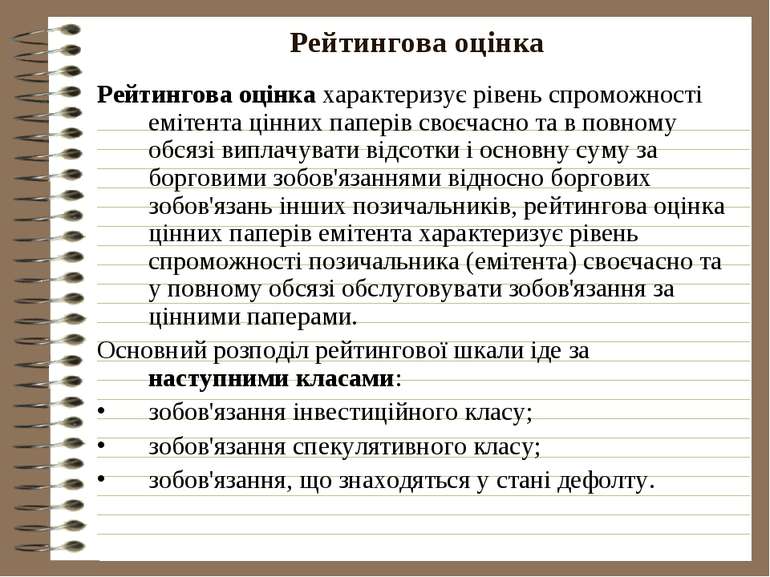

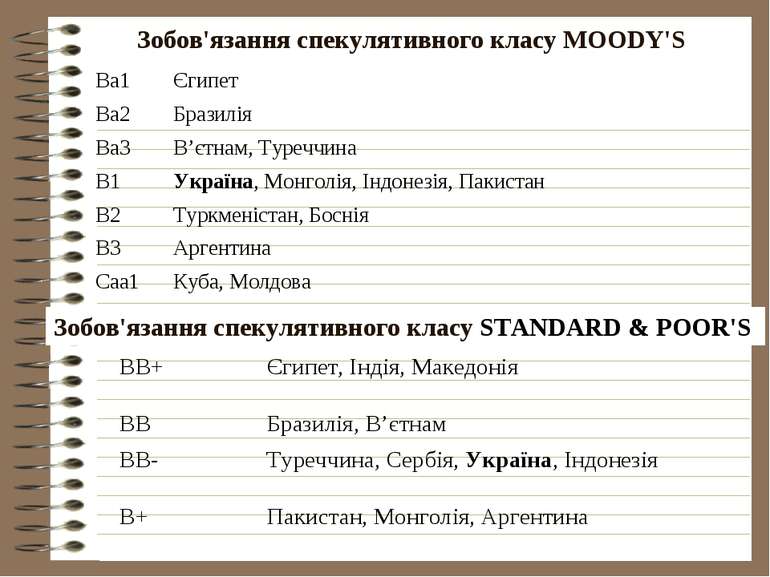

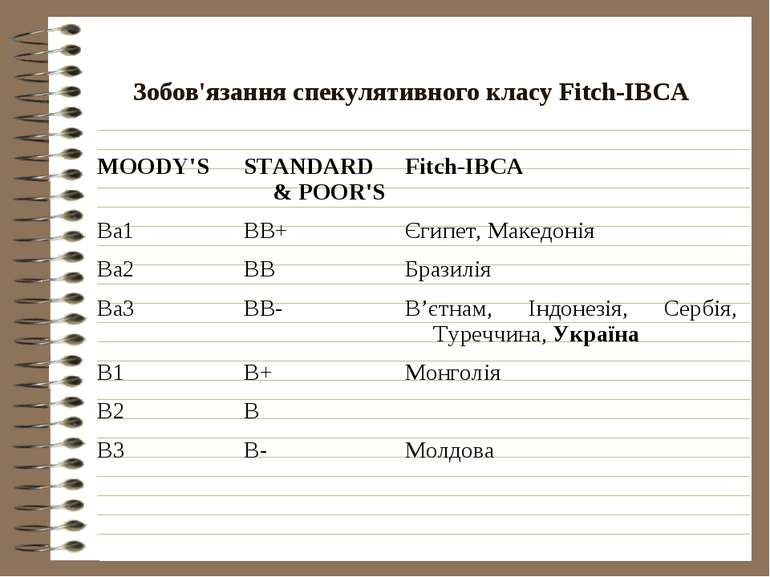

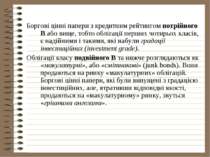

Рейтингова оцінка Рейтингова оцінка характеризує рівень спроможності емітента цінних паперів своєчасно та в повному обсязі виплачувати відсотки і основну суму за борговими зобов'язаннями відносно боргових зобов'язань інших позичальників, рейтингова оцінка цінних паперів емітента характеризує рівень спроможності позичальника (емітента) своєчасно та у повному обсязі обслуговувати зобов'язання за цінними паперами. Основний розподіл рейтингової шкали іде за наступними класами: зобов'язання інвестиційного класу; зобов'язання спекулятивного класу; зобов'язання, що знаходяться у стані дефолту.

Зобов'язання спекулятивного класу MOODY'S Зобов'язання спекулятивного класу STANDARD & POOR'S

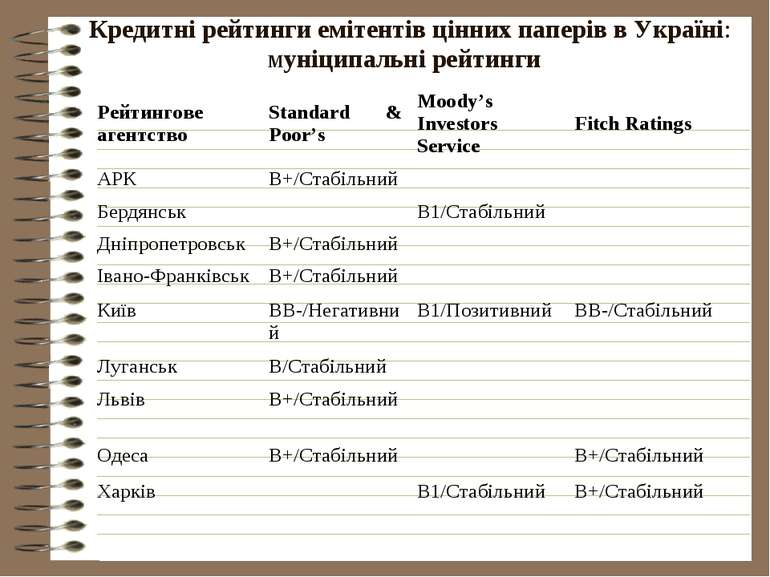

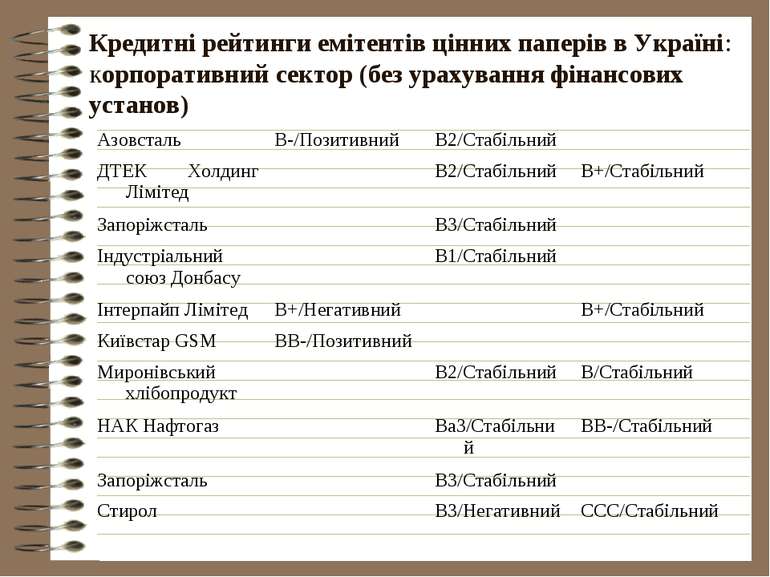

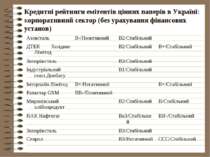

Кредитні рейтинги емітентів цінних паперів в Україні: корпоративний сектор (без урахування фінансових установ)

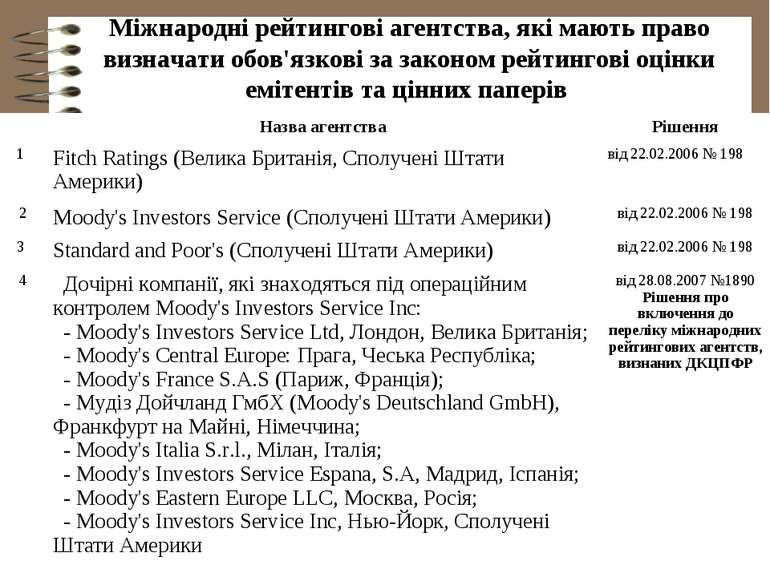

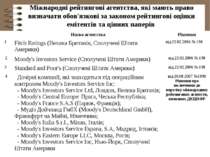

Міжнародні рейтингові агентства, які мають право визначати обов'язкові за законом рейтингові оцінки емітентів та цінних паперів

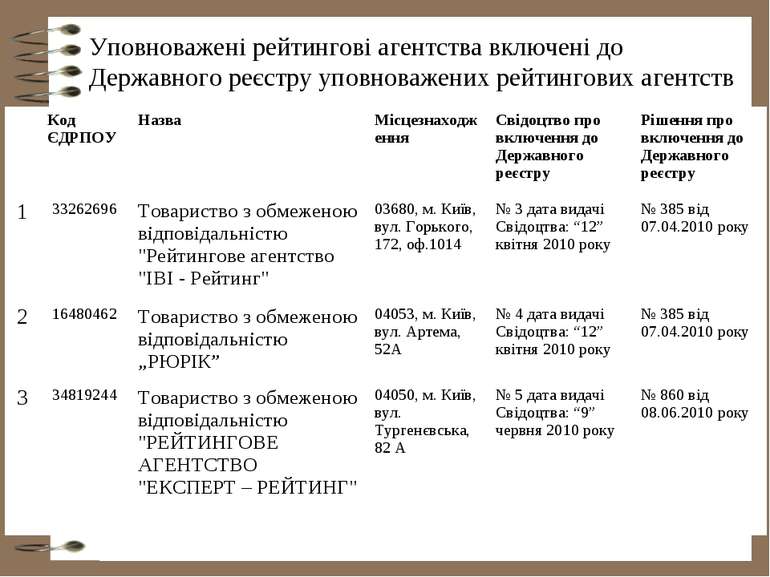

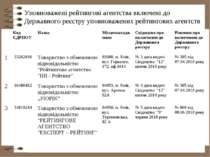

Уповноважені рейтингові агентства включені до Державного реєстру уповноважених рейтингових агентств

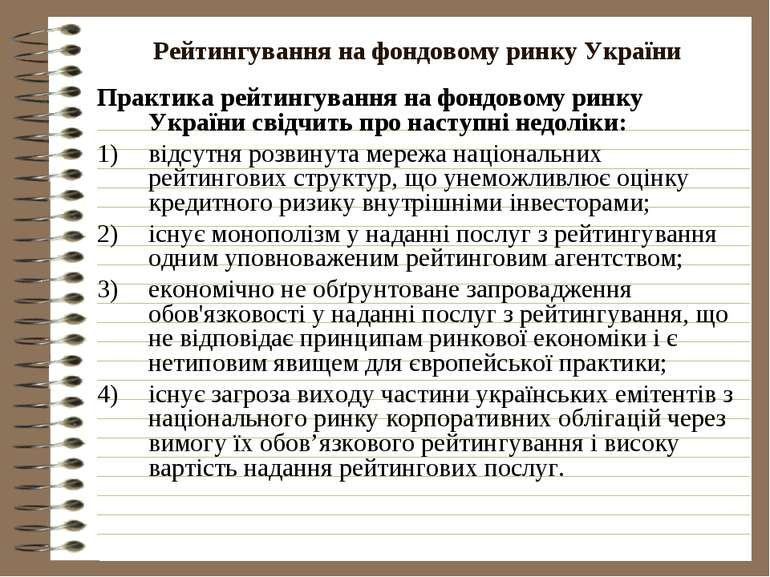

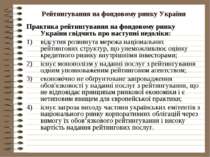

Рейтингування на фондовому ринку України Практика рейтингування на фондовому ринку України свідчить про наступні недоліки: відсутня розвинута мережа національних рейтингових структур, що унеможливлює оцінку кредитного ризику внутрішніми інвесторами; існує монополізм у наданні послуг з рейтингування одним уповноваженим рейтинговим агентством; економічно не обґрунтоване запровадження обов'язковості у наданні послуг з рейтингування, що не відповідає принципам ринкової економіки і є нетиповим явищем для європейської практики; існує загроза виходу частини українських емітентів з національного ринку корпоративних облігацій через вимогу їх обов’язкового рейтингування і високу вартість надання рейтингових послуг.

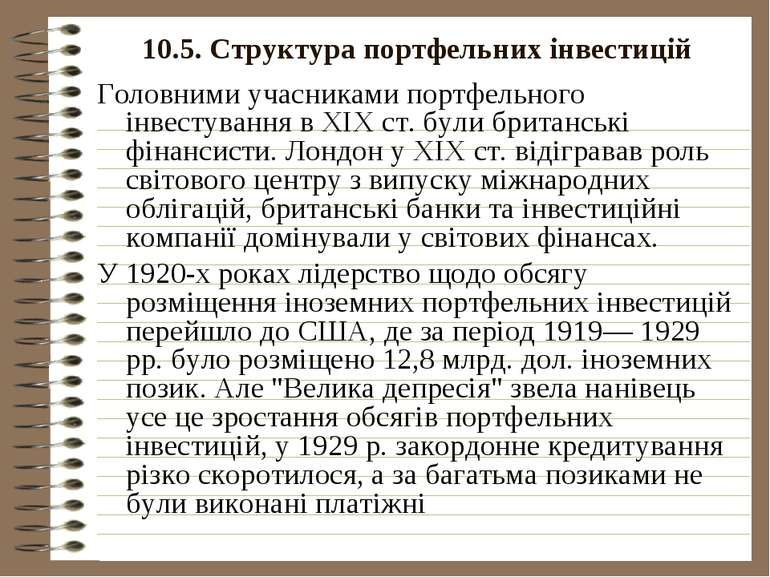

10.5. Структура портфельних інвестицій Головними учасниками портфельного інвестування в ХІХ ст. були британські фінансисти. Лондон у XIX ст. відігравав роль світового центру з випуску міжнародних облігацій, британські банки та інвестиційні компанії домінували у світових фінансах. У 1920-х роках лідерство щодо обсягу розміщення іноземних портфельних інвестицій перейшло до США, де за період 1919— 1929 рр. було розміщено 12,8 млрд. дол. іноземних позик. Але "Велика депресія" звела нанівець усе це зростання обсягів портфельних інвестицій, у 1929 р. закордонне кредитування різко скоротилося, а за багатьма позиками не були виконані платіжні

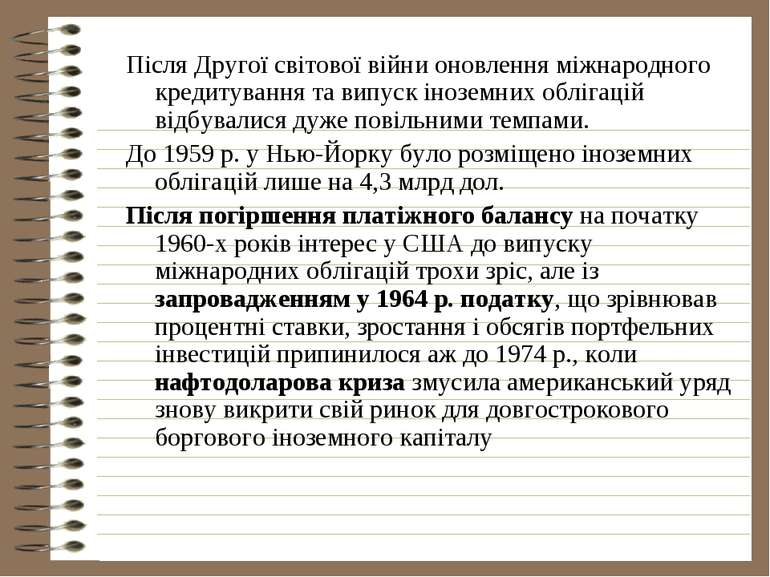

Після Другої світової війни оновлення міжнародного кредитування та випуск іноземних облігацій відбувалися дуже повільними темпами. До 1959 р. у Нью-Йорку було розміщено іноземних облігацій лише на 4,3 млрд дол. Після погіршення платіжного балансу на початку 1960-х років інтерес у США до випуску міжнародних облігацій трохи зріс, але із запровадженням у 1964 р. податку, що зрівнював процентні ставки, зростання і обсягів портфельних інвестицій припинилося аж до 1974 р., коли нафтодоларова криза змусила американський уряд знову викрити свій ринок для довгострокового боргового іноземного капіталу

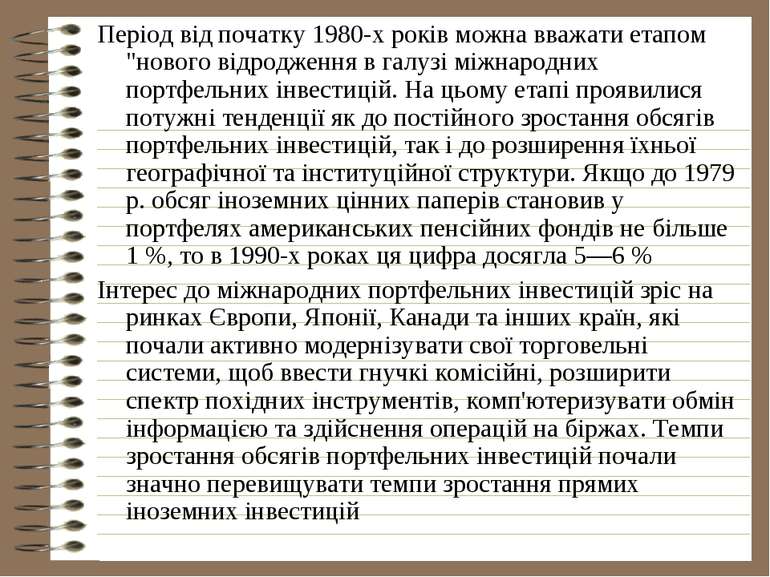

Період від початку 1980-х років можна вважати етапом "нового відродження в галузі міжнародних портфельних інвестицій. На цьому етапі проявилися потужні тенденції як до постійного зростання обсягів портфельних інвестицій, так і до розширення їхньої географічної та інституційної структури. Якщо до 1979 р. обсяг іноземних цінних паперів становив у портфелях американських пенсійних фондів не більше 1 %, то в 1990-х роках ця цифра досягла 5—6 % Інтерес до міжнародних портфельних інвестицій зріс на ринках Європи, Японії, Канади та інших країн, які почали активно модернізувати свої торговельні системи, щоб ввести гнучкі комісійні, розширити спектр похідних інструментів, комп'ютеризувати обмін інформацією та здійснення операцій на біржах. Темпи зростання обсягів портфельних інвестицій почали значно перевищувати темпи зростання прямих іноземних інвестицій

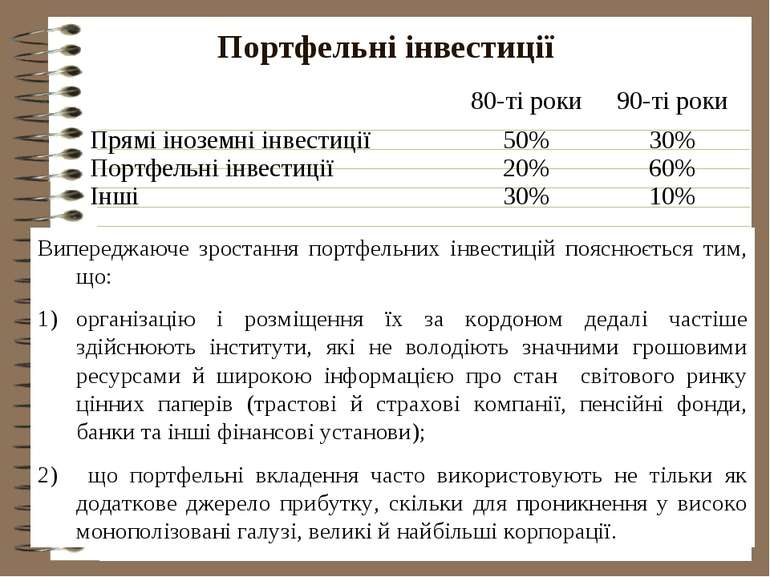

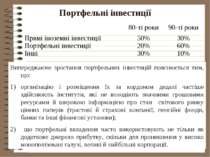

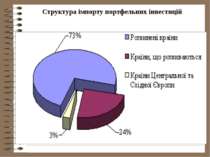

Портфельні інвестиції Випереджаюче зростання портфельних інвестицій пояснюється тим, що: організацію і розміщення їх за кордоном дедалі частіше здійснюють інститути, які не володіють значними грошовими ресурсами й широкою інформацією про стан світового ринку цінних паперів (трастові й страхові компанії, пенсійні фонди, банки та інші фінансові установи); що портфельні вкладення часто використовують не тільки як додаткове джерело прибутку, скільки для проникнення у високо монополізовані галузі, великі й найбільші корпорації. 80-ті роки 90-ті роки Прямі іноземні інвестиції Портфельні інвестиції Інші 50% 20% 30% 30% 60% 10%

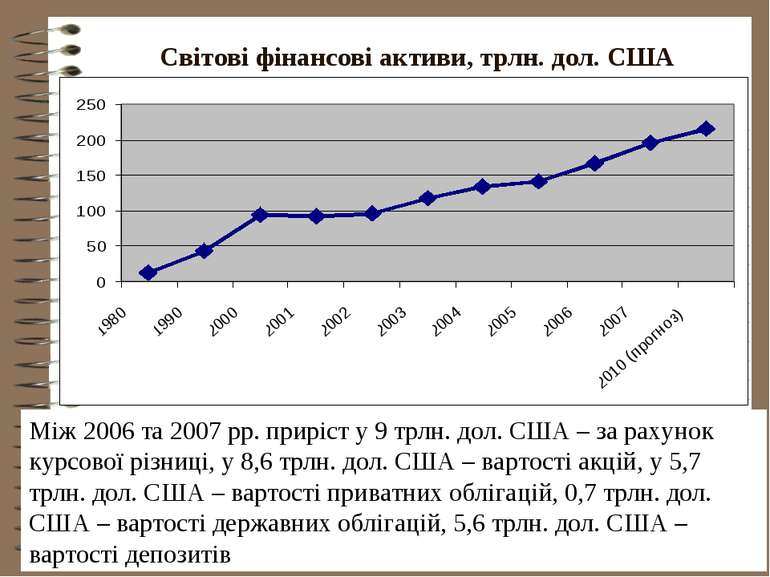

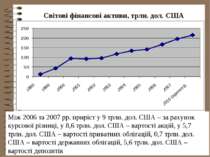

Світові фінансові активи, трлн. дол. США Між 2006 та 2007 рр. приріст у 9 трлн. дол. США – за рахунок курсової різниці, у 8,6 трлн. дол. США – вартості акцій, у 5,7 трлн. дол. США – вартості приватних облігацій, 0,7 трлн. дол. США – вартості державних облігацій, 5,6 трлн. дол. США – вартості депозитів

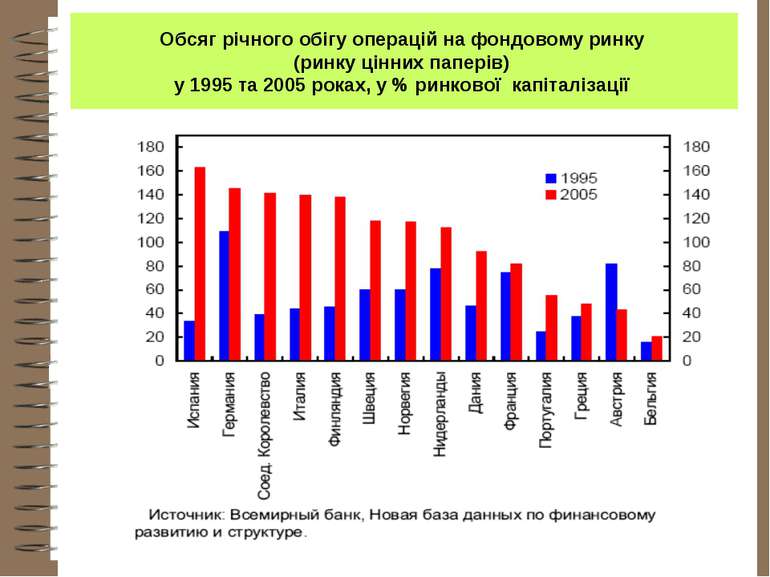

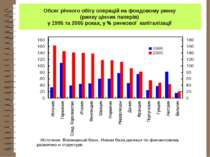

* Обсяг річного обігу операцій на фондовому ринку (ринку цінних паперів) у 1995 та 2005 роках, у % ринкової капіталізації

Схожі презентації

Категорії