Презентація на тему:

Міжнародний досвід інвестування пенсійних коштів

Завантажити презентацію

Міжнародний досвід інвестування пенсійних коштів

Завантажити презентаціюПрезентація по слайдам:

Міжнародний досвід інвестування пенсійних коштів Володимир Яценко Місія Агентства США з міжнародного розвитку в Україні, Білорусі та Молдові Київ, 21 листопада 2003 року

Роль приватних пенсійних заощаджень у розвитку фондових ринків Пропозиція довгострокових позикових коштів стимулює відповідний попит на “довгі гроші” Збільшується ліквідність фондових ринків Фінансова інформація стає більш прозорою, доступною та якісною З’являються нові механізми управління ризиками Зміцнюються правила ринкової дисципліни для корпоративних управлінців

Основні правові форми НПФ: Рахунки в банківських установах і страхових організаціях Відкриті пенсійні фонди, які не мають власних органів управління, і керівництво ними здійснюється іншими компаніями (наприклад, компаніями з управління активами) Фундації/трасти/взаємні фонди Участь у страхових фондах, які здійснюють страхування на певний термін

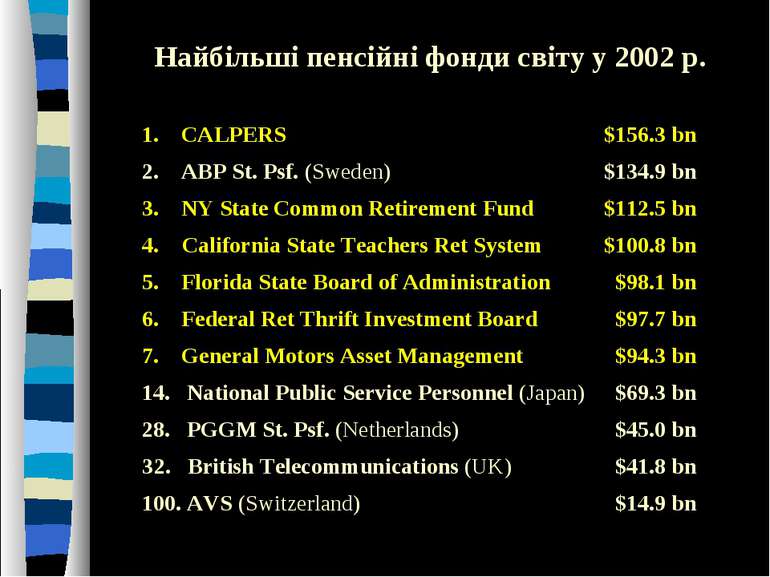

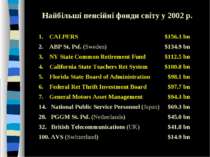

Найбільші пенсійні фонди світу у 2002 р. 1. CALPERS $156.3 bn 2. ABP St. Psf. (Sweden) $134.9 bn 3. NY State Common Retirement Fund $112.5 bn 4. California State Teachers Ret System $100.8 bn 5. Florida State Board of Administration $98.1 bn 6. Federal Ret Thrift Investment Board $97.7 bn 7. General Motors Asset Management $94.3 bn 14. National Public Service Personnel (Japan) $69.3 bn 28. PGGM St. Psf. (Netherlands) $45.0 bn 32. British Telecommunications (UK) $41.8 bn 100. AVS (Switzerland) $14.9 bn

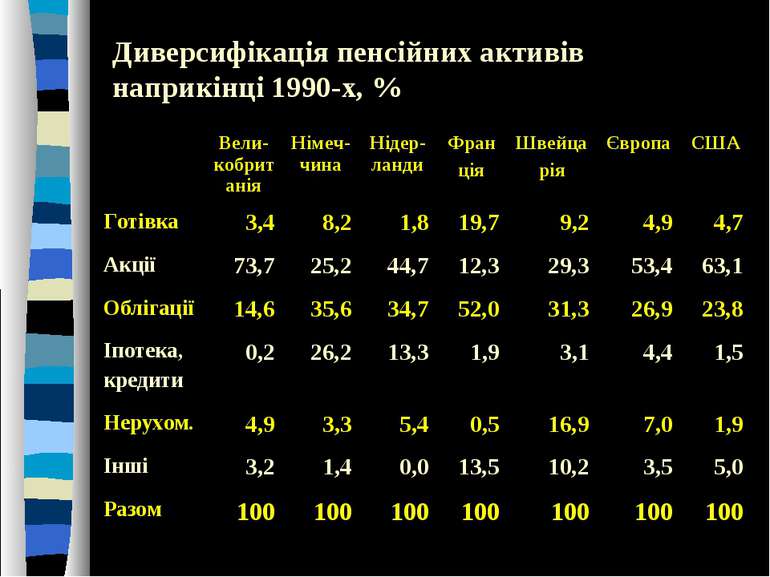

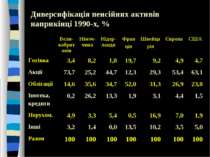

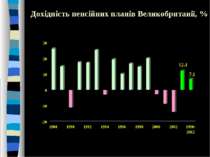

Диверсифікація пенсійних активів наприкінці 1990-х, % Вели-кобританія Німеч-чина Нідер-ланди Франція Швейцарія Європа США Готівка 3,4 8,2 1,8 19,7 9,2 4,9 4,7 Акції 73,7 25,2 44,7 12,3 29,3 53,4 63,1 Облігації 14,6 35,6 34,7 52,0 31,3 26,9 23,8 Іпотека, кредити 0,2 26,2 13,3 1,9 3,1 4,4 1,5 Нерухом. 4,9 3,3 5,4 0,5 16,9 7,0 1,9 Інші 3,2 1,4 0,0 13,5 10,2 3,5 5,0 Разом 100 100 100 100 100 100 100

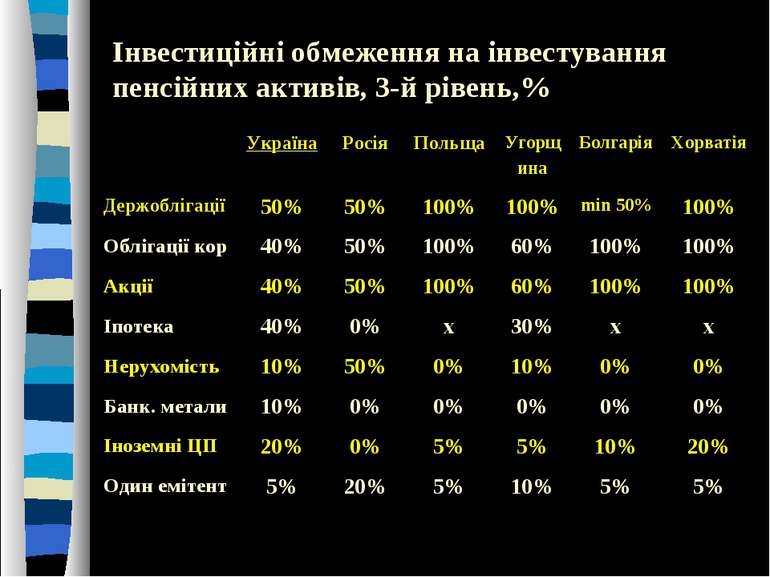

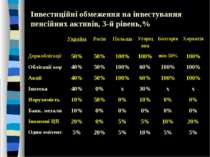

Інвестиційні обмеження на інвестування пенсійних активів, 3-й рівень,% Україна Росія Польща Угорщина Болгарія Хорватія Держоблігації 50% 50% 100% 100% min 50% 100% Облігації кор 40% 50% 100% 60% 100% 100% Акції 40% 50% 100% 60% 100% 100% Іпотека 40% 0% х 30% x х Нерухомість 10% 50% 0% 10% 0% 0% Банк. метали 10% 0% 0% 0% 0% 0% Іноземні ЦП 20% 0% 5% 5% 10% 20% Один емітент 5% 20% 5% 10% 5% 5%

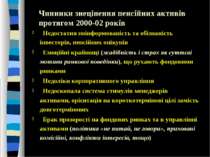

Чинники знецінення пенсійних активів протягом 2000-02 років Недостатня поінформованість та обізнаність інвесторів, пенсійних опікунів Емоційні крайнощі (жадібність і страх як суттєві мотиви ринкової поведінки), що рухають фондовими ринками Недоліки корпоративного управління Недосконала система стимулів менеджерів активами, орієнтація на короткотермінові цілі замість довготермінових Брак прозорості на фондових ринках та в управлінні активами (політика «не питай, не говори», приховані комісійні, конфлікти інтересів, тощо)

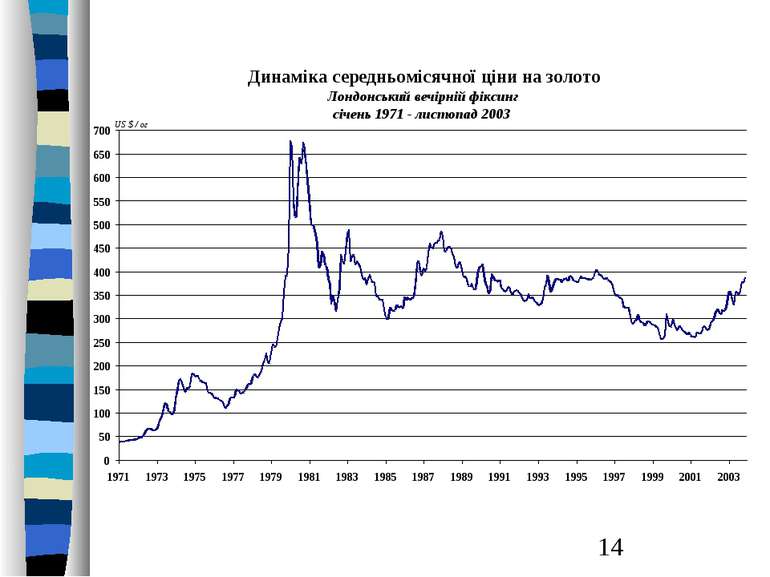

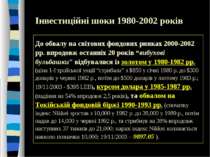

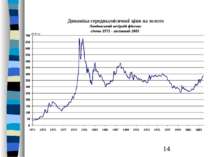

Інвестиційні шоки 1980-2002 років До обвалу на світових фондових ринках 2000-2002 рр. впродовж останніх 20 років “вибухові бульбашки" відбувалися із золотом у 1980-1982 рр. (ціна 1-ї тройської унції “стрибала” з $850 у січні 1980 р. до $300 доларів у червні 1982 р., потім до $500 доларів у лютому 1983 р.; 19/11/2003 - $395 LEB), курсом долара у 1985-1987 рр. (падіння на 54% впродовж 2,5 років), та обвалом на Токійській фондовій біржі 1990-1993 рр. (спочатку індекс Nikkei зростав з 10,000 у 1982 р. до 39,000 у 1989 р., потім падав до 14,000 у червні 1992 р., та стрибнув на 38% впродовж наступних 37 тижнів до 21,000; наразі індекс Nikkei коливається навколо позначки 10,000; 19/11/2003 – 9897.05 ).

Схожі презентації

Категорії