Презентація на тему:

Реформа податкової системи України в контексті підготовки проекту Податкового кодексу України

Завантажити презентацію

Реформа податкової системи України в контексті підготовки проекту Податкового кодексу України

Завантажити презентаціюПрезентація по слайдам:

Реформа податкової системи України в контексті підготовки проекту Податкового кодексу України

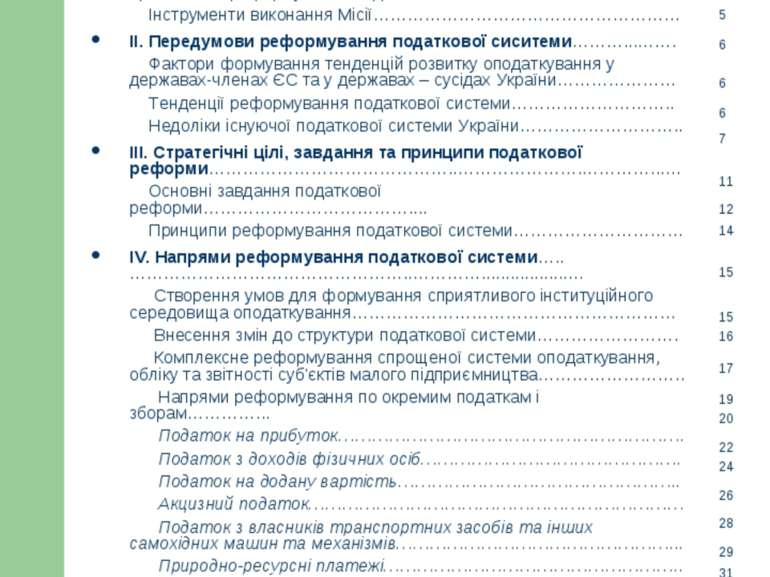

ЗМІСТ Дорожня карта реформування податкової системи………………. І. Загальні положення………………………………………………………. Місія реформування податкової системи….…….…..…………….….. Система суспільних цінностей, на створення та розвиток яких орієнтовано реформування податкової системи………………………… Інструменти виконання Місії……………………………………………… ІІ. Передумови реформування податкової сиситеми………...……. Фактори формування тенденцій розвитку оподаткування у державах-членах ЄС та у державах – сусідах України………………… Тенденції реформування податкової системи……………………….. Недоліки існуючої податкової системи України……………………….. ІІІ. Стратегічні цілі, завдання та принципи податкової реформи……………………………………..………………….…………...… Основні завдання податкової реформи……………………………….... Принципи реформування податкової системи………………………… ІV. Напрями реформування податкової системи…..…………………………………………..…………..................… Створення умов для формування сприятливого інституційного середовища оподаткування………………………………………………… Внесення змін до структури податкової системи……………………. Комплексне реформування спрощеної системи оподаткування, обліку та звітності суб'єктів малого підприємництва…………………….. Напрями реформування по окремим податкам і зборам…………... Податок на прибуток……………………………………………………. Податок з доходів фізичних осіб………………………………………. Податок на додану вартість………………………………………….. Акцизний податок………………………………………………………… Податок з власників транспортних засобів та інших самохідних машин та механізмів…………………………………………... Природно-ресурсні платежі…………………………………………….. Екологічний податок…………………………………………………….. Податок на нерухоме майно (нерухомість)…………………………. V. Реформування системи та методів адміністрування податків та зборів (обов'язкових платежів)………….…………………..……….. Забезпечення демократизації податкової служби України………….. Удосконалення методів адміністрування податків і зборів (обов'язкових платежів)………………………………………………………. VІ. Напрями реформування системи платежів до фондів загальнообов'язкового державного соціального страхування для забезпечення проведення податкової реформи ……………… VІІ. Загальні засади ефективного реформування податкової системи…………………………………………………………………………. 2 5 5 5 5 6 6 6 7 11 12 14 15 15 16 17 19 20 22 24 26 28 29 31 32 33 34 36 37 38

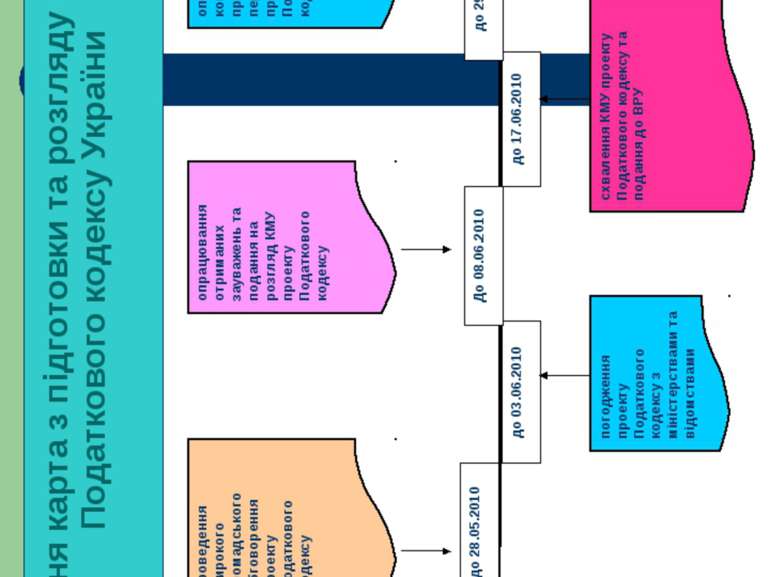

Дорожня карта реформування податкової системи: І етап (2010 - 2012 роки) розроблення і прийняття Податкового кодексу України та інших нормативно-правових актів з питань оподаткування, повязаних із запровадженням Податкового кодексу; реформування системи та удосконалення методів адміністрування податків (пріоритет - податок на додану вартість) і зборів (обов'язкових платежів); зменшення кількості податків і зборів (обов'язкових платежів); запровадження єдиного соціального внеску; підвищення податкового навантаження на доходи заможних громадян; впровадження методів виявлення перевищення витрат над задекларованими доходами для визначення об'єкта оподаткування податком з доходів фізичних осіб; зміцнення фінансової основи місцевого самоврядування шляхом запровадження податку на нерухоме майно (нерухомість); удосконалення спрощеної системи оподаткування для суб'єктів малого підприємництва; запровадження: податкового механізму відповідно до європейських вимог для зниження рівня споживання алкогольних напоїв і тютюнових виробів; механізму "звичайних цін"; індексації ставок зборів за користування радіочастотним ресурсом України, за спеціальне водокористування, за спеціальне використання лісових ресурсів та плати за користування надрами в цілях, не пов’язаних із видобуванням корисних копалин, з урахуванням індексу цін виробників промислової продукції; реформування системи оподаткування прибутку підприємств фінансового сектору економіки; запровадження інвестиційно - інноваційного податкового кредиту; реформування законодавства щодо плати за землю; зближення податкового та бухгалтерського обліку; удосконалення правових норм щодо реєстрації платників податку, зокрема зміни порядку реєстрації платників, які перебувають на спрощеній системі оподаткування. 3

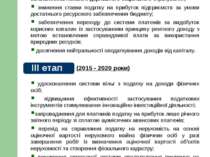

Дорожня карта реформування податкової системи: ІІ етап (2013 - 2014 роки) поступове зменшення навантаження на фонд оплати праці в результаті реформування системи сплати внесків до фондів загальнообов'язкового державного соціального страхування; зниження ставки податку на прибуток підприємств за умови достатнього ресурсного забезпечення бюджету; забезпечення переходу до системи платежів за видобуток корисних копалин із застосуванням принципу рентного доходу з метою встановлення справедливої плати за використання природних ресурсів; досягнення нейтральності оподаткування доходів від капіталу. ІІІ етап (2015 - 2020 роки) удосконалення системи пільг з податку на доходи фізичних осіб; підвищення ефективності застосування податкових інструментів стимулювання інноваційно-інвестиційної діяльності; запровадження для платників податку на прибуток лише річного звітного періоду зі сплатою щомісячних авансових платежів; перехід на справляння податку на нерухомість на основі оціночної вартості нерухомого майна фізичних осіб у разі завершення робіт із визначення оціночної вартості об'єктів нерухомості та створення фіскального кадастру; поширення спрощеної системи оподаткування виключно на фізичних осіб-підприємців, запровадження для юридичних осіб-суб'єктів підприємницької діяльності замість єдиного податку системи компенсаторних механізмів, поширених у країнах ЄС; переведення на загальні умови оподаткування податком на додану вартість діяльності у сфері сільського та лісового господарства, рибальства; завершення процесу адаптації податкового законодавства до вимог ЄС. 4

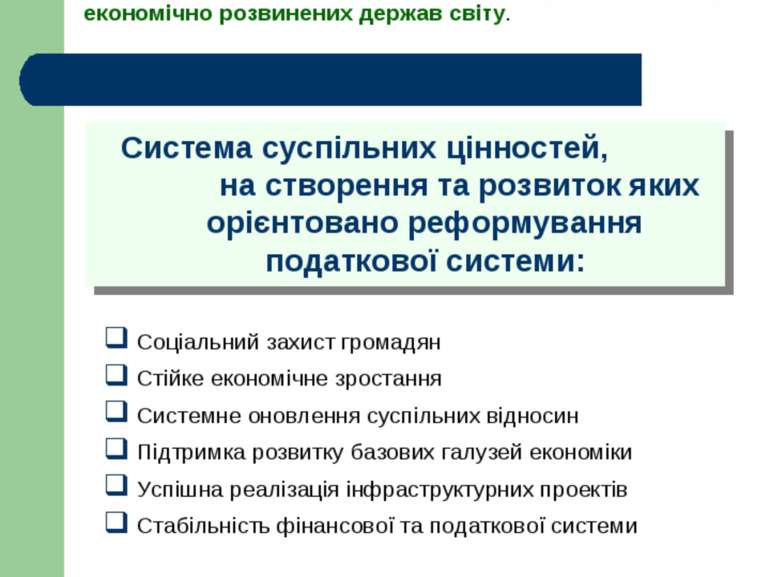

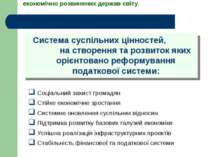

Місія реформування податкової системи: Побудова сучасної соціально орієнтованої конкурентоспроможної ринкової економіки, інтегрованої у ЄС та спрямованої на входження України протягом найближчих 10-ти років до 20-ки найбільш економічно розвинених держав світу. Система суспільних цінностей, на створення та розвиток яких орієнтовано реформування податкової системи: Соціальний захист громадян Стійке економічне зростання Системне оновлення суспільних відносин Підтримка розвитку базових галузей економіки Успішна реалізація інфраструктурних проектів Стабільність фінансової та податкової системи І. Загальні положення Податковий кодекс України - цілісній, гармонійно пов’язаний та комплексний документ, який забезпечить досягнення балансу інтересів держави і платників податків. Податковий кодекс - інструмент виконання Місії: 5

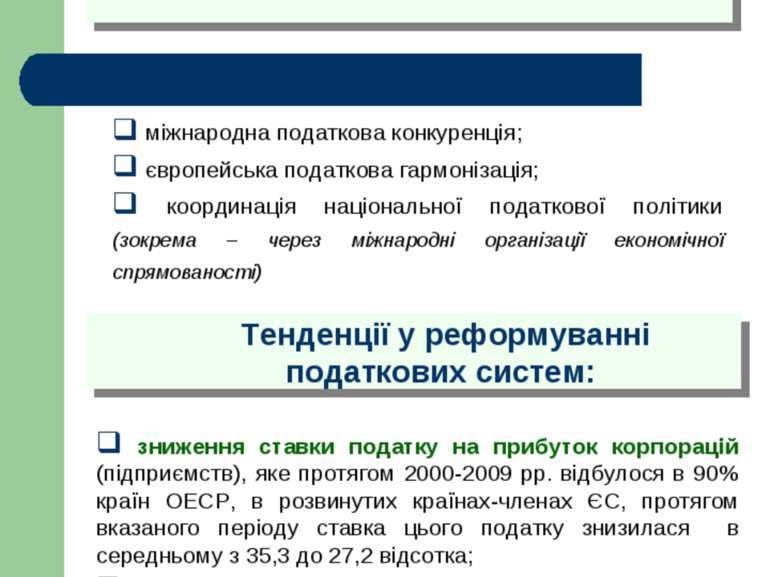

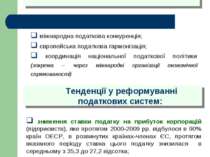

Формування тенденцій розвитку оподаткування у державах-членах ЄС та у державах- сусідах України: ІІ. Передумови реформування податкової системи України міжнародна податкова конкуренція; європейська податкова гармонізація; координація національної податкової політики (зокрема – через міжнародні організації економічної спрямованості) Тенденції у реформуванні податкових систем: зниження ставки податку на прибуток корпорацій (підприємств), яке протягом 2000-2009 рр. відбулося в 90% країн ОЕСР, в розвинутих країнах-членах ЄС, протягом вказаного періоду ставка цього податку знизилася в середньому з 35,3 до 27,2 відсотка; зменшення ступеня прогресії в оподаткуванні доходів фізичних осіб та переходу в ряді країн (Болгарія, Латвія, Литва, Естонія, Румунія, Словаччина, Чехія) до їх оподаткування за однією ставкою. За єдиною ставкою справляється податок з доходів фізичних осіб також у Білорусі, Грузії, Казахстані, Киргизстані, Росії, Туркменістані; 6

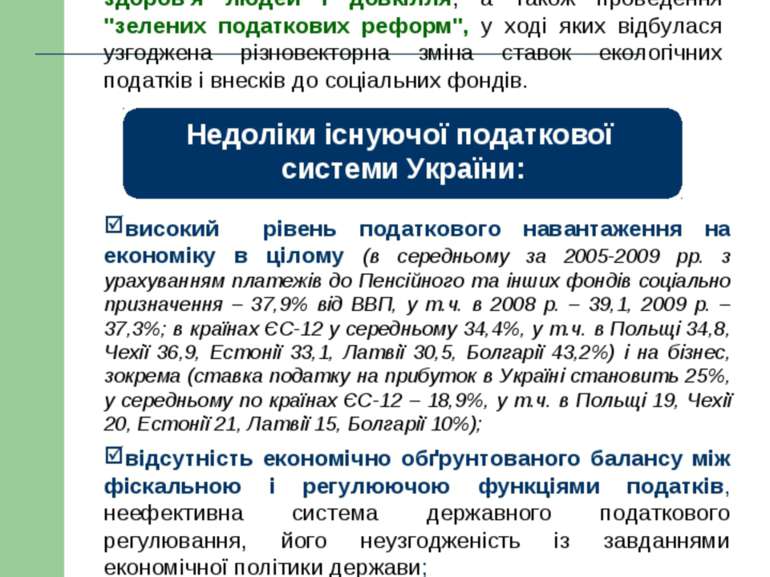

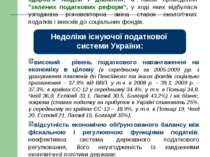

стабілізація ставок податку на додану вартість у багатьох європейських країнах та забезпечення достатньо високого рівня оподаткування товарів, споживання яких чинить негативний вплив на здоров'я людей і довкілля, а також проведення "зелених податкових реформ", у ході яких відбулася узгоджена різновекторна зміна ставок екологічних податків і внесків до соціальних фондів. Тенденції у реформуванні податкових систем: високий рівень податкового навантаження на економіку в цілому (в середньому за 2005-2009 рр. з урахуванням платежів до Пенсійного та інших фондів соціально призначення – 37,9% від ВВП, у т.ч. в 2008 р. – 39,1, 2009 р. – 37,3%; в країнах ЄС-12 у середньому 34,4%, у т.ч. в Польщі 34,8, Чехії 36,9, Естонії 33,1, Латвії 30,5, Болгарії 43,2%) і на бізнес, зокрема (ставка податку на прибуток в Україні становить 25%, у середньому по країнах ЄС-12 – 18,9%, у т.ч. в Польщі 19, Чехії 20, Естонії 21, Латвії 15, Болгарії 10%); відсутність економічно обґрунтованого балансу між фіскальною і регулюючою функціями податків, неефективна система державного податкового регулювання, його неузгодженість із завданнями економічної політики держави; наявність великої кількості малоефективних податків та меншої, ніж у європейських системах оподаткування, тривалості базових податкових періодів (щоквартальне декларування і сплата податку на прибуток, тоді як у європейських країнах – раз на рік), що погіршує позиції України в міжнародному рейтингу простоти ведення бізнесу за показником "кількість платежів на рік" та збільшує витрати суб'єктів підприємницької діяльності на сплату податків; 7

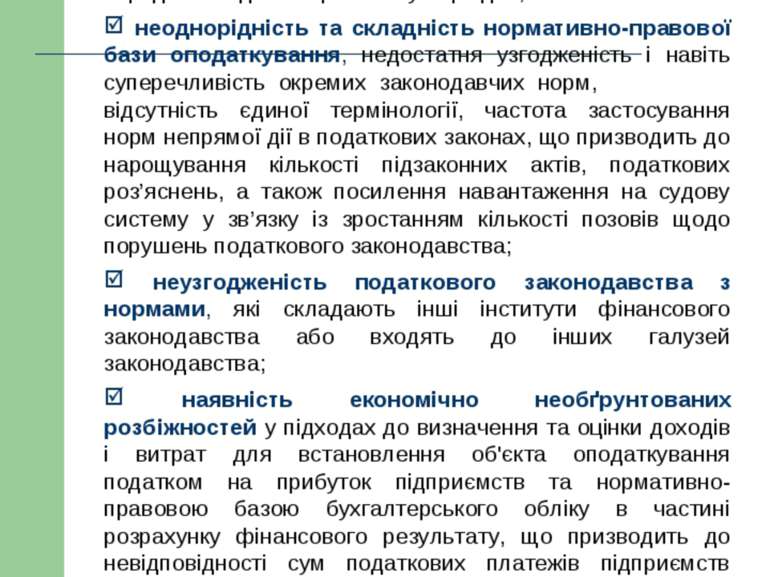

Недоліки існуючої податкової системи України: нестабільність податкового законодавства, що обмежує можливості формування суб'єктами господарювання фінансової та економічної політики у середньо та довгостроковому періодах; неоднорідність та складність нормативно-правової бази оподаткування, недостатня узгодженість і навіть суперечливість окремих законодавчих норм, відсутність єдиної термінології, частота застосування норм непрямої дії в податкових законах, що призводить до нарощування кількості підзаконних актів, податкових роз’яснень, а також посилення навантаження на судову систему у зв’язку із зростанням кількості позовів щодо порушень податкового законодавства; неузгодженість податкового законодавства з нормами, які складають інші інститути фінансового законодавства або входять до інших галузей законодавства; наявність економічно необґрунтованих розбіжностей у підходах до визначення та оцінки доходів і витрат для встановлення об'єкта оподаткування податком на прибуток підприємств та нормативно-правовою базою бухгалтерського обліку в частині розрахунку фінансового результату, що призводить до невідповідності сум податкових платежів підприємств реальному результату їх господарської діяльності; несвоєчасне виконання державою своїх зобов'язань по відшкодуванню податку на додану вартість суб'єктам господарювання; 8

Недоліки існуючої податкової системи України: відсутність істотного прогресу в досягненні цілей реформування податку з доходів фізичних осіб – розширенні його бази шляхом виведення доходів із "тіні", про що свідчать результати податкових перевірок суб’єктів господарювання у 2008 році, за якими заробітну плату у „конвертах” сплачували 42% перевірених роботодавців, а серед роботодавців – фізичних осіб – 74%; порушення фундаментального принципу справедливості в оподаткуванні, невиконання податковою системою функції перерозподілу доходів від багатих до бідних; недостатнє виконання акцизним збором функції обмеження споживання шкідливих для здоров’я товарів, передусім внаслідок низьких ставок податку, що значно відстають від їх рівня в європейських країнах. Зокрема, навіть після підвищення в 2009 р. ставок акцизного збору на алкогольні напої, тютюнові вироби акциз на сигарети з фільтром у середньому становив 2,34 грн. з пачки (біля 0,25 євро) порівняно з 1,28 євро у країнах ЄС; загальна частка акцизів (специфічний збір плюс адвалорний) у ціні сигарет виросла до 43% за мінімального для країн ЄС рівня 57%; викривлення стимулів до економічної діяльності внаслідок співіснування в податковій системі України двох підсистем – загальної і спрощеної, незацікавленість суб’єктів малого підприємництва у зміні свого статусу і, відповідно, зростанні обсягів діяльності; використання суб’єктів підприємницької діяльності, які застосовують спеціальний режим оподаткування, у схемах мінімізації податкових зобов'язань підприємств, що працюють у загальному режимі оподаткування; 9

Недоліки існуючої податкової системи України: недосконала й витратна система адміністрування податків і зборів; низький рівень податкової культури, широке розповсюдження схем мінімізації та ухилення від сплати податків, що призводить до зростання податкової заборгованості платників перед бюджетом і державними цільовими фондами, недостатнього фінансування виконання функцій держави; нераціональна система податкових пільг, що спричиняють порушення принципів справедливості в оподаткуванні та призводять до зниження фіскальної ефективності основних податків; нераціональна структура внесків до Пенсійного та інших державних фондів соціального призначення, наслідком якої є перекладання основного тягаря внесків на роботодавців. Існування чотирьох автономних фондів соціального страхування та диференційованих платежів до кожного з них призводить до значного збільшення витрат на адміністрування внесків, порівняно з консолідованим варіантом їх сплати (єдиний соціальний внесок). 10

підвищення темпів економічного зростання; зміцнення позицій вітчизняного бізнесу в міжнародній конкурентній боротьбі за рахунок зменшення частки податків у витратах; створення сприятливих фіскальних умов для залучення прямих іноземних інвестицій, активізації інвестиційної діяльності в Україні; скорочення витрат платників на нарахування і сплату податків та державних органів на їх адміністрування; покращення позицій України у глобальному рейтингу простоти ведення бізнесу за показником "сплата податків"; забезпечення раціонального використання природних ресурсів, зниження енерго- та ресурсомісткості виробництва, поліпшення екологічної ситуації, формування податкових стимулів, спрямованих на зниження рівня споживання алкогольних напоїв і тютюнових виробів; створення фіскальних умов для легалізації доходів; формування свідомого і відповідального ставлення платників податків до виконання своїх податкових зобов'язань, забезпечення суттєвого зменшення масштабів ухилення від податків; подальше наближення податкового законодавства України до законодавства ЄС відповідно до перспектив поглиблення економічної інтеграції з Європейськими Співтовариствами; демократизація податкової служби, встановлення рівноправних відносин між платниками податків і податковими органами. ІІІ. Стратегічні цілі, завдання та принципи податкової реформи 11

Основні завдання податкової реформи: Підвищення ефективності, збалансованості та прозорості податкової системи України з метою створення необхідних умов для виконання конституційно закріплених функцій держави, забезпечення конституційних гарантій громадян на достатній життєвий рівень, стабільності і визначеності умов ведення економічної діяльності в Україні. Удосконалення інституційного середовища оподаткування, сприятливого для активізації підприємницької діяльності, забезпечення рівності усіх платників перед законом, формування відповідального ставлення платників до виконання своїх податкових зобов’язань. Поетапне та виважене зниження податкового навантаження на національну економіку в умовах забезпечення збалансованості бюджетної системи. Забезпечення справедливого розподілу податкового навантаження. Перенесення податкового навантаження з мобільних факторів виробництва – праці й капіталу – на споживання, ресурсні та екологічні платежі. Зменшення майнової нерівності в суспільстві через диференційоване оподаткування доходів багатих і бідних та запровадження податку на нерухоме майно (нерухомість). Запровадження непрямих методів визначення податкових зобов’язань платників та механізму донарахувань податкових зобов'язань за непрямими методами. Спрощення податкової системи шляхом скорочення кількості податків і зборів (обов'язкових платежів). Зростання регулюючого потенціалу податкової системи шляхом: розроблення чітких, предметних, обмежених у часі та просторі податкових інструментів стимулювання інноваційної діяльності, енергозбереження та раціонального природокористування. 12

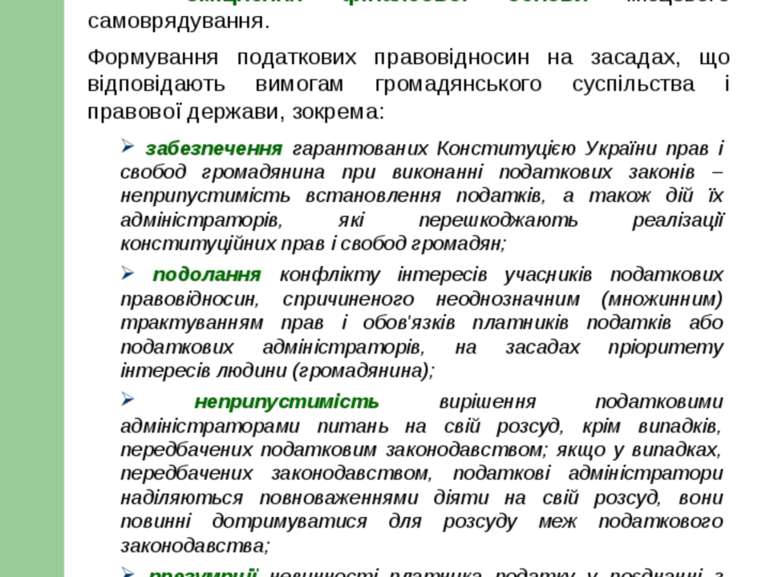

Підвищення фіскальної ефективності податків за рахунок розширення податкової бази, оптимізації податкових пільг, удосконалення системи адміністрування, зменшення масштабів ухилення від податків. Зміцнення фінансової основи місцевого самоврядування. Формування податкових правовідносин на засадах, що відповідають вимогам громадянського суспільства і правової держави, зокрема: забезпечення гарантованих Конституцією України прав і свобод громадянина при виконанні податкових законів – неприпустимість встановлення податків, а також дій їх адміністраторів, які перешкоджають реалізації конституційних прав і свобод громадян; подолання конфлікту інтересів учасників податкових правовідносин, спричиненого неоднозначним (множинним) трактуванням прав і обов'язків платників податків або податкових адміністраторів, на засадах пріоритету інтересів людини (громадянина); неприпустимість вирішення податковими адміністраторами питань на свій розсуд, крім випадків, передбачених податковим законодавством; якщо у випадках, передбачених законодавством, податкові адміністратори наділяються повноваженнями діяти на свій розсуд, вони повинні дотримуватися для розсуду меж податкового законодавства; презумпції невинності платника податку у поєднанні з гнучкою системою впливу на порушників податкового законодавства; розмежування повноважень органів державної влади у сфері податкового адміністрування. . Встановлення чітких правил регулювання взаємних зобов’язань органів виконавчої влади, органів місцевого самоврядування і платників податків, дієвого контролю за їх дотриманням Основні завдання податкової реформи: 13

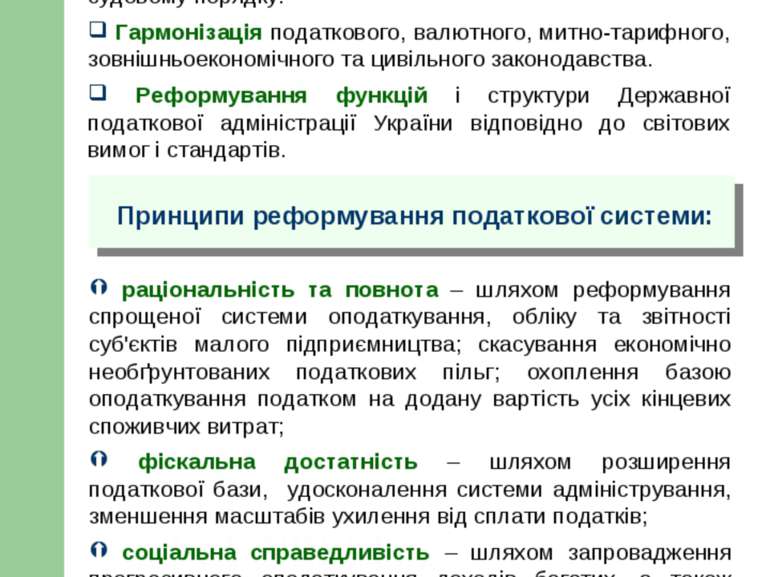

Удосконалення механізму забезпечення захисту прав платників податків шляхом створення ефективної системи розв'язання спорів з податкових питань під час проведення процедури адміністративного оскарження, а також у судовому порядку. Гармонізація податкового, валютного, митно-тарифного, зовнішньоекономічного та цивільного законодавства. Реформування функцій і структури Державної податкової адміністрації України відповідно до світових вимог і стандартів. Принципи реформування податкової системи: раціональність та повнота – шляхом реформування спрощеної системи оподаткування, обліку та звітності суб'єктів малого підприємництва; скасування економічно необґрунтованих податкових пільг; охоплення базою оподаткування податком на додану вартість усіх кінцевих споживчих витрат; фіскальна достатність – шляхом розширення податкової бази, удосконалення системи адміністрування, зменшення масштабів ухилення від сплати податків; соціальна справедливість – шляхом запровадження прогресивного оподаткування доходів багатих, а також податку на нерухоме майно (нерухомість); рівність усіх перед законом, недопущення будь-яких проявів податкової дискримінації – шляхом забезпечення однакового підходу до суб'єктів господарювання (юридичних і фізичних осіб, включаючи нерезидентів) при визначенні прав і обов'язків щодо сплати податків і зборів (обов'язкових платежів); Основні завдання податкової реформи: 14

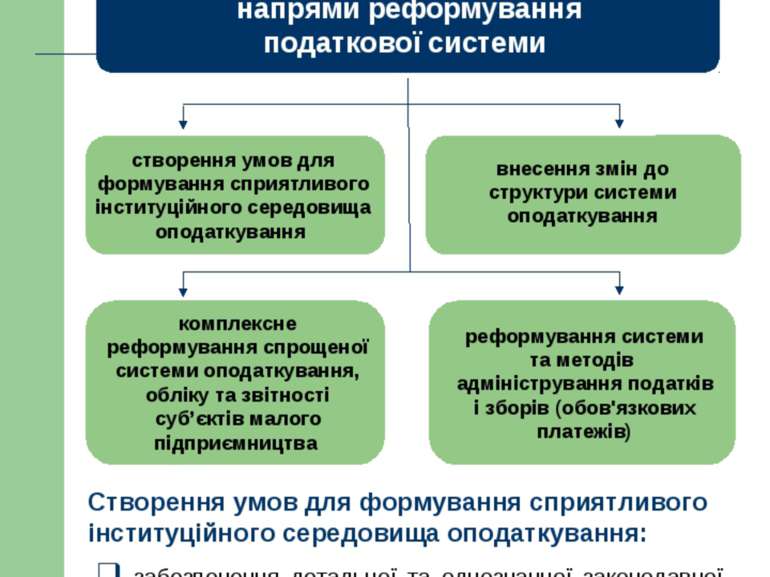

ІV. Напрями реформування податкової системи створення умов для формування сприятливого інституційного середовища оподаткування внесення змін до структури системи оподаткування комплексне реформування спрощеної системи оподаткування, обліку та звітності суб’єктів малого підприємництва Розробка Податкового кодексу здійснюватиметься на основі схваленої Урядом Концепції реформування податкової системи України Створення умов для формування сприятливого інституційного середовища оподаткування: забезпечення детальної та однозначної законодавчої регламентації усіх аспектів податкових правовідносин з метою запобігання вирішенню спірних питань на розсуд контролюючих органів; забезпечення закритого (остаточного) переліку прав контролюючих органів, обов’язків і відповідальності як платників, так і контролюючих органів, з метою запобігання розширенню функцій і прав однієї сторони та обмеженню прав другої сторони. реформування системи та методів адміністрування податків і зборів (обов'язкових платежів) 15

Внесення змін до структури системи оподаткування: вилучення зі складу податків і зборів (обов'язкових платежів): державного мита; судового збору; єдиного збору, що справляється у пунктах пропуску через державний кордон як таких, що за своєю економічною сутністю є неподатковими доходами бюджету; збору за проведення гастрольних заходів; комунального податку; збору за видачу дозволу на розміщення об'єктів торгівлі та сфери послуг; збору за право використання місцевої символіки; збору з власників собак; збору за видачу ордера на квартиру; збору за участь у бігах на іподромі; збору за виграш на бігах на іподромі; збору з осіб, які беруть участь у грі на тоталізаторі на іподромі; збору за право проведення кіно- і телезйомок; збору за проведення місцевого аукціону, конкурсного розпродажу і лотерей як таких, що є малоефективними для державного та місцевих бюджетів; збору за спеціальне використання рибних та інших водних живих ресурсів та збору за спеціальне використання диких тварин як таких, що є малоефективними для державного бюджету у частині забезпечення незначних, але досить обтяжливих в адмініструванні надходжень; гербового збору, зборів до Державного інноваційного фонду та Фонду з ліквідації наслідків Чорнобильської катастрофи як таких, що не справляються; збору за соціально-економічну компенсацію ризику населення, яке проживає на території зони спостереження, як такого, що не відповідає принципам побудови системи оподаткування; зміна статусу податків і зборів (обов'язкових платежів), зокрема: включення до складу місцевих податків і зборів (обов'язкових платежів) плати за торговий патент на деякі види підприємницької діяльності, податку з власників транспортних засобів та інших самохідних машин і механізмів, які на даний час належать до загальнодержавних; запровадження єдиного податкового платежу – плати за користування надрами для видобування корисних копалин замість двох діючих податкових платежів (платежі за користування надрами для видобування корисних копалин та збір за геологорозвідувальні роботи, виконані за рахунок державного бюджету); заміна збору за забруднення навколишнього природного середовища на екологічний податок; запровадження податку на нерухоме майно (нерухомість) із включенням його до переліку місцевих податків і зборів (обов'язкових платежів). 16

Комплексне реформування спрощеної системи оподаткування, обліку та звітності суб’єктів малого підприємництва: удосконалення адміністрування спрощеної системи оподаткування, обліку та звітності, спрямоване на запобігання порушенням податкового законодавства у цій сфері та покращення умов діяльності представників малого бізнесу - платників єдиного податку; уточнення норм законодавства з питань застосування спрощеної системи оподаткування, обліку та звітності для суб'єктів господарювання, які провадять окремі види діяльності; підвищення рівня відповідальності суб'єктів малого підприємництва у разі порушення ними норм, якими визначається порядок застосування спрощеної системи оподаткування, обліку та звітності; удосконалення системи оподаткування суб'єктів малого підприємництва у разі переходу від спрощеної до загальної системи оподаткування; вилучення з переліку обов’язкових платежів, що заміняються єдиним податком, податків на майно, ресурсних платежів та внесків до Пенсійного фонду України, з переведенням суб’єктів малого підприємництва на сплату цих внесків на загальних засадах; виключення зі спрощеної системи оподаткування тих видів діяльності, які є високорентабельними, або доходи від яких є переважно пасивними, зокрема, здійснення зовнішньоекономічної діяльності, оптової торгівлі, надання в оренду торговельних площ та нежитлових приміщень, продажу предметів мистецтва, предметів колекціонування та антикваріату, надання послуг комунікації, мобільного та стільникового зв'язку, а також окремих видів діяльності, що підлягають ліцензуванню; 17

чітке законодавче врегулювання визначення об'єкта оподаткування при здійсненні посередницьких операцій, яким має бути визнана виручка від надання посередницьких послуг (посередницька винагорода); включення до об'єкта оподаткування єдиним податком для юридичних осіб усіх доходів, що отримують такі особи, а не лише виручки від реалізації продукції (товарів, робіт, послуг); поширення спрощеної системи оподаткування виключно на фізичних осіб-підприємців; встановлення ставки єдиного податку у відсотках до сукупного чистого доходу. При цьому сукупний чистий дохід не може бути меншим, ніж розрахунковий оціночний дохід, який визначається виходячи із середньої заробітної плати в регіоні та враховує сукупність особливостей ведення підприємницької діяльності в різних умовах; запровадження для юридичних осіб-суб'єктів підприємницької діяльності замість єдиного податку системи компенсаторних механізмів, поширених у країнах ЄС. з 2016 р. Комплексне реформування спрощеної системи оподаткування, обліку та звітності суб’єктів малого підприємництва: 18

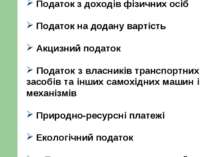

Напрями реформування по окремим податкам і зборам Податок на прибуток підприємств Податок з доходів фізичних осіб Податок на додану вартість Акцизний податок Податок з власників транспортних засобів та інших самохідних машин і механізмів Природно-ресурсні платежі Екологічний податок Податок на нерухоме майно (нерухомість) 19

Податок на прибуток підприємств усунення економічно необґрунтованих розбіжностей між нормами Закону України "Про оподаткування прибутку підприємств" і положеннями (стандартами) бухгалтерського обліку щодо визнання та оцінки доходів і витрат з метою створення умов для складання декларації про прибуток за даними бухгалтерського обліку. З цією метою необхідно передбачити: впровадження у законодавство щодо оподаткування прибутку підприємств принципу нарахування та відповідності доходів і витрат, згідно з яким визначається фінансовий результат діяльності підприємства в системі бухгалтерського обліку; формування інформації про валові витрати і валові доходи одночасно з формуванням бухгалтерської інформації про витрати і доходи для складання фінансової звітності; гармонізація структури та складу валових доходів і витрат при визначенні об’єкта оподаткування податком на прибуток підприємств і доходів та витрат суб’єктів господарювання при визначенні фінансового результату для складання фінансової звітності; удосконалення окремих положень законодавства з метою врегулювання проблемних питань, що виникають при нарахуванні та сплаті податку філіями, оподаткування доходів від операцій з іноземною валютою, оподаткування операцій з цінними паперами, та застосування поняття "роялті"; вирівнювання податкового навантаження на суб'єктів господарювання шляхом переведення страхової діяльності на загальну систему оподаткування із запровадженням на перехідний період комбінованої сплати податку; Основними вимогами до реформування податку на прибуток підприємств є: 20

удосконалення з урахуванням міжнародного досвіду положень національного законодавства щодо оподаткування процентів у випадках застосування “тонкої” (недостатньої) капіталізації з метою недопущення штучного заниження податкової бази та забезпечення контролю практики трансфертного ціноутворення і схем "тонкої" капіталізації; усунення викривлень у розподілі податкового навантаження, зумовлених використанням суб'єктів господарювання, що знаходяться на спрощеній системі оподаткування, у схемах мінімізації податкових зобов'язань підприємств, що працюють у загальному режимі оподаткування, шляхом виключення зі складу витрат, які враховуються для визначення об'єкта оподаткування, витрат на придбання товарів, робіт, послуг у фізичної особи-підприємця, що сплачує єдиний податок; удосконалення порядку амортизації основних засобів та нематеріальних активів шляхом запровадження нормативів амортизації, які стимулюватимуть оновлення основних засобів; запровадження механізму "звичайних цін", що сприятиме достовірному відображенню господарських операцій, з метою протидії заниженню податкових зобов'язань; впровадження інвестиційно - інноваційного податкового кредиту для цілей виконання інвестиційних проектів, стимулювання запровадження заходів з енергозбереження; поступове зниження ставки податку на прибуток підприємств; упередження непродуктивного відтоку капіталу до країн з преференційним режимом оподаткування шляхом установлення спеціальних правил оподаткування для платників, які вступають у договірні відносини із суб'єктами таких держав. Податок на прибуток підприємств 21

Оподаткування доходів фізичних осіб буде змінено у таких напрямах: оптимізація податкового навантаження на самозайнятих осіб та запровадження для них принципу оподаткування річного доходу зі сплатою авансових платежів від очікуваного доходу (прибутку), але не нижче платежів попереднього періоду; регламентація порядку оподаткування доходів осіб, які здійснюють незалежну професійну діяльність; упорядкування процедур справляння податку з доходів від продажу майна, а також доходів у вигляді спадщини та подарунків; відмова в процесі реформування спрощеної системи оподаткування, обліку та звітності від використання фіксованого податку із наданням фізичним особам – платникам, які провадять підприємницьку діяльність із продажу товарів і надання супутніх послуг на ринку, права переходу на сплату єдиного податку; встановлення більш справедливих підходів при наданні пільг з урахуванням рівня задекларованого доходу особи; врахування принципу платоспроможності в оподаткуванні доходів фізичних осіб шляхом підвищення податкового навантаження на високодохідні групи населення через: збільшення ставки податку з доходів, що перевищують місячний максимальний розмір заробітної плати, з якої сплачуються страхові внески до соціальних фондів; Податок з доходів фізичних осіб 22

встановлення однакових ставок при оподаткуванні доходів резидентів та нерезидентів з урахуванням досвіду країн ЄС; уніфікація підходів до оподаткування пасивних доходів з метою стимулювання інвестиційної діяльності; застосування методів виявлення перевищення витрат над задекларованими доходами (крім витрат, що дозволено враховувати при оподаткуванні) з метою недопущення ухилення від виконання конституційного обов’язку щодо сплати податків. запровадження оподаткування за підвищеною ставкою доходів у вигляді процентів по депозитних (вкладних) банківських рахунках, вкладах до небанківських фінансових установ або процентів (дисконтних доходів) на депозитні (ощадні) сертифікати, розмір яких сукупно за рік перевищує місячний максимальний розмір заробітної плати, з якої сплачуються страхові внески до соціальних фондів; Податок з доходів фізичних осіб 23

Податок на додану вартість ПДВ повинен створити стійку базу для мобілізації державних доходів. З метою досягнення цієї мети та забезпечення основного принципу функціонування ПДВ – нейтральності – необхідно забезпечити: запобігання створенню умов конкуренції при сплаті податку; дотримання міжнародних правил щодо застосування “нульової” ставки податку лише при оподаткуванні експортних операцій; поступове зниження ставки податку; запобігання запровадженню інших методів податкового обліку, дотримуватися "правила першої події". Напрями удосконалення справляння податку передбачають: удосконалення механізму сплати податку на додану вартість та бюджетного відшкодування шляхом покращення системи адміністрування податку та зменшення кількості ухилення від його сплати, удосконалення порядку реєстрації та податкового контролю платників; оптимізацію пільгового режиму оподаткування у сфері сільського та лісового господарства, рибальства; відмову від вексельної форми проведення розрахунків при ввезенні (імпортуванні) товарів на митну територію України; 24

впорядкування системи пільг, що надаються за галузевою та професійною ознаками; приведення порядку оподаткування операцій, зокрема, пов'язаних з переміщенням товарів через митний кордон України, наданням туристичних послуг, ввезенням (вивезенням) на митну (з митної) територію давальницької сировини та вивезенням (ввезенням) виробленої з неї готової продукції, а також операцій, які проводяться нерезидентами, зокрема у сфері інформаційних технологій, у відповідність із міжнародними правилами (нормами); удосконалення процедури подання платниками податку в обов’язковому порядку податкової звітності в електронному вигляді; Податок на додану вартість 25

Акцизний податок Удосконалення справляння акцизного податку здійснюватиметься шляхом: послідовного запровадження положень законодавства ЄС при справлянні акцизного податку; забезпечення виконання угод ГАТТ/СОТ, зокрема єдиних підходів в оподаткуванні, ввезених та вироблених в Україні товарів, з метою подальшої інтеграції України до світової спільноти; проведення кодифікації законів, які встановлюють правила застосування акцизного податку з метою досягнення прозорості і стабільності, розроблення єдиного нормативно-правового акта з визначеним переліком підакцизних товарів, базою та об'єктами оподаткування з урахуванням основних вимог директив Ради ЄС та угод ГАТТ/СОТ; посилення регулюючого впливу акцизу на ціноутворення на ринку товарів, шкідливих для здоров’я людини, з метою зменшення їх споживання; підвищення частки акцизу в ціні реалізованих підакцизних товарів за рахунок збільшення ставок податку та з огляду на світову практику; посилення вимог до виробництва та реалізації пива солодового та запровадження методів контролю за його обігом як за іншими видами алкогольних напоїв; поступове посилення екологічного спрямування акцизного податку у відповідності до європейських принципів, застосування регулюючої функції акцизів до товарів, використання яких пов’язано з забрудненням навколишнього середовища; поступового наближення контролю за виробництвом та обігом спирту, алкогольних напоїв і тютюнових виробів відповідно до норм законодавства ЄС; 26

запровадження принципів ЄС до системи контролю за обігом підакцизної сировини, що використовується для виробництва не підакцизних товарів із застосуванням нульової ставки акцизного податку; проведення щорічного автоматичного корегування розмірів ставок акцизного податку на алкогольні напої та тютюнові вироби відповідно до індексів споживчих цін за попередній період; доповнення переліку платників податку особами, які придбавають підакцизні товари, що були ввезені на територію України або реалізовані на території України на пільгових умовах без сплати акцизного податку. Акцизний податок 27

Податок з власників транспортних засобів та інших самохідних машин і механізмів Реформування здійснюватиметься запровадження додаткової диференціації ставок податку для легкових автомобілів при об'ємі циліндрів двигуна більше 3500 куб. см; переходу до оподаткування вантажних транспортних засобів в залежності від середнього навантаження повної маси вантажного транспортного засобу на одну вісь такого засобу; включення до переліку об’єктів оподаткування податком причепів (напівпричепів) з їх оподаткуванням в залежності від середнього навантаження повної маси причепу (напівпричепу) на одну вісь; запровадження оподаткування власників повітряних транспортних засобів; розширення бази оподаткування за рахунок деяких водних видів транспортних засобів залежно від потужності їх двигуна; справляння податку при першій реєстрації водних та повітряних транспортних засобів. шляхом: 28

Природно-ресурсні платежі Основними напрямами реформування системи платежів повинні стати: посилення впливу системи природно-ресурсних платежів на стимулювання їх раціонального використання, збереження та повноцінного відтворення природних ресурсів шляхом збільшення розмірів платежів до бюджету; запровадження щорічної індексації ставок зборів за користування радіочастотним ресурсом України, за спеціальне водокористування, за спеціальне використання лісових ресурсів та плати за користування надрами в цілях, не пов’язаних із видобуванням корисних копалин, з метою врахування інфляційних процесів в економіці; реформування плати за землю шляхом створення справедливої бази оподаткування земельних ділянок на основі нормативної грошової оцінки землі як складової Державного земельного кадастру, що відображає прогресивну світову практику; встановлення плати за землю з урахуванням особливостей володіння та використання земельних ділянок; розширення бази оподаткування земельним податком шляхом вирівнювання податкового навантаження на суб'єктів господарювання у різних сферах економічної діяльності та встановлення ставок податку для окремих категорій землі, грошову оцінку яких проведено, але розмір ставок податку законодавчо не визначено; 29

перегляд системи пільг зі сплати земельного податку з метою скасування пільг, які не мають соціальної спрямованості та економічного ефекту, та продовження застосування ефективних податкових пільг; запровадження коригуючого коефіцієнта до ставок рентної плати за транспортування нафти і нафтопродуктів магістральними нафтопроводами, транзитне транспортування трубопроводами природного газу та аміаку територією України у разі зміни тарифів на транспортування продукції магістральними трубопроводами України. Природно-ресурсні платежі 30

Екологічний податок Запровадження екологічного податку передбачатиме: (замість збору за забруднення навколишнього природного середовища) розширення бази оподаткування шляхом включення до неї викидів в атмосферу, що здійснюються повітряними суднами, іншими пересувними джерелами забруднення, екологічно небезпечної продукції; суттєве підвищення ставок податку за всі види викидів та скидів забруднюючих речовин, а також за розміщення відходів з метою розв'язання проблеми їх накопичення та переробки; запровадження коригуючих коефіцієнтів до ставок податку, величина яких залежатиме від виконання суб'єктом господарювання у встановлений строк заходів щодо зменшення викидів та скидів забруднюючих речовин і розміщення відходів, дотримання лімітів, а також використання маловідходних та безвідходних ресурсозберігаючих та екологічно безпечних технологій. 31

Податок на нерухоме майно (нерухомість) визначити платниками податку власників житлової нерухомості, відмінної від земельної ділянки (фізичні і юридичні особи); віднести до об'єктів оподаткування житлові будинки квартирного типу або їх частини (квартири), житлові будинки садибного типу, дачні і садові будинки; визначити базою оподаткування загальну площу будівель житлової нерухомості; до 31 грудня 2011 року (включно) база оподаткування визначається на підставі даних бюро технічної інвентаризації, з 1 січня 2012 року – на підставі даних органів державної реєстрації прав на нерухоме майно; з метою забезпечення ефективного оподаткування нерухомості та дієвого контролю за сплатою податку необхідно забезпечити підготовку формування реєстру об'єктів нерухомості та зіставлення його з інформацією про земельні ділянки, на яких розташовані такі об'єкта; по завершенні робіт із визначення оціночної вартості кожного об'єкта оподаткування та створення фіскального кадастру здійснити перехід на справляння податку на основі оціночної вартості нерухомого майна; ставки податку встановити у відсотках до мінімальної заробітної плати за 1 кв. м оподатковуваної площі нерухомості; надати органам місцевого самоврядування право на застосування до ставок податку коригуючих коефіцієнтів (понижуючих або підвищуючих) виходячи з місця розташування об’єкту нерухомості та його технічного стану. У зв'язку з цим передбачається: Податок на нерухоме майно (нерухомість) повинен стати важливим засобом зміцнення дохідної бази місцевих бюджетів, підвищення соціальної справедливості оподаткування, покращення виконання державними фінансами перерозподільної функції. 32

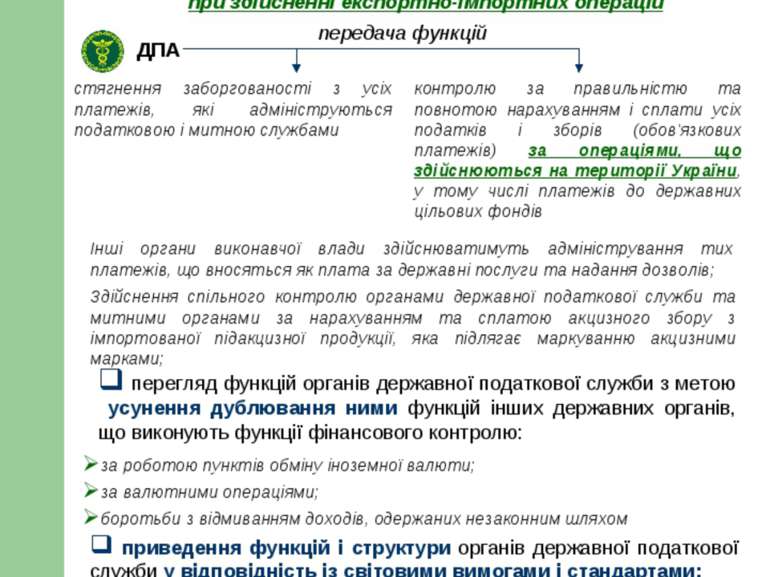

V. Реформування системи та методів адміністрування податків і зборів (обов'язкових платежів) забезпечення чіткого розмежування функцій і повноважень контролюючих органів: контролю за правильністю та повнотою нарахуванням і сплати усіх податків і зборів (обов'язкових платежів) за операціями, що здійснюються на території України, у тому числі платежів до державних цільових фондів контролю за нарахуванням і сплатою податків і зборів при здійсненні експортно-імпортних операцій закріплення виключно функцій передача функцій стягнення заборгованості з усіх платежів, які адмініструються податковою і митною службами Інші органи виконавчої влади здійснюватимуть адміністрування тих платежів, що вносяться як плата за державні послуги та надання дозволів; перегляд функцій органів державної податкової служби з метою усунення дублювання ними функцій інших державних органів, що виконують функції фінансового контролю: за роботою пунктів обміну іноземної валюти; за валютними операціями; боротьби з відмиванням доходів, одержаних незаконним шляхом приведення функцій і структури органів державної податкової служби у відповідність із світовими вимогами і стандартами; створення єдиної державної інформаційної системи, що акумулюватиме всю інформацію, пов'язану з нарахуванням і сплатою податків і зборів (обов'язкових платежів), яка формується всіма адміністраторами платежів до бюджету; 33 Здійснення спільного контролю органами державної податкової служби та митними органами за нарахуванням та сплатою акцизного збору з імпортованої підакцизної продукції, яка підлягає маркуванню акцизними марками; імплементації до вітчизняного законодавства положень Міжнародної конвенції про спрощення та гармонізацію митних процедур (Кіотська конвенція) в частині затвердження сучасних методів роботи митних органів, таких як система аналізу ризиків й методи аудиту, та надання права митним органам на здійснення контролю за обігом імпортованих товарів в середині країни.

Забезпечення демократизації державної податкової служби України: зміна ідеології державної податкової служби: забезпечення політичної і партійної нейтральності вищого керівництва податкової служби; перенесення акцентів у роботі податкових органів на аналітичну та роз’яснювальну роботу з посиленням відповідних підрозділів податкової служби та їх комплектуванням висококваліфікованими кадрами; налагодження партнерських відносин між платниками податків та контролюючими органами надання українським платникам податків послуг вищої якості через допомогу в роз’ясненні змісту податкових норм; сприяння виконанню обов'язків платників податків; належне і справедливе застосування податкових законів до всіх платників; надання права платникам податків за їх бажанням у будь-який час ознайомлюватись в електронному вигляді з інформацією щодо стану їх розрахунків з бюджетом; забезпечення безоплатного доступу платників до форм податкових декларацій та інструкцій до них; створення простих інструкцій для заповнення форм податкових декларацій; застосування нових підходів до здійснення контрольно-перевірочної роботи, зокрема, передування глибокого економічного аналізу, її планування; розробка механізму залучення представників громадськості до вирішення спірних питань між органами державної податкової служби і платниками, а також механізму поєднання в процесі адміністрування податків бюрократичних і демократичних засад; 34

Забезпечення демократизації державної податкової служби України: підвищення прозорості і публічності в діяльності органів державної податкової служби (своєчасне інформування громадськості про рішення податкових органів, результати їх діяльності, обсяги та напрямки витрачання коштів на утримання податкової служби); підвищення ролі асоціацій платників податків: оцінка з позицій платників податків законопроектів щодо внесення змін і доповнень до податкового законодавства, інших заходів у сфері оподаткування та їх коригування з метою забезпечення більшої відповідності запропонованих змін і доповнень інтересам платників податків; захист інтересів і прав платників; надання платникам інформаційних, консультативних та юридичних послуг; громадський контроль за ефективністю та цільовим використанням коштів, акумульованих через податки і збори (обов'язкові платежі); забезпечення дотримання в процесі адміністрування податків принципів стабільності та усунення суперечностей: забезпечення однакового розуміння податкових норм платниками податків та адміністраторами; надання офіційного тлумачення норм податкового законодавства виключно Конституційним Судом України; істотне підвищення ефективності роз'яснень з питань оподаткування; кодифікації законодавчих норм, що встановлюють відповідальність за порушення норм податкового законодавства та узгодження їх з відповідними нормами фінансового, адміністративного та кримінального законодавства; удосконалення процедур здійснення контролю за своєчасністю і повнотою нарахування та сплати податків і зборів (обов'язкових платежів). 35

Удосконалення методів адміністрування податків і зборів (обов'язкових платежів): удосконалення ризико орієнтованої системи податкового контролю, за якої основна увага контролюючих органів спрямована на осіб, що ухиляються від сплати податків, а контакт сумлінних платників з контролюючими органами є мінімальним; упорядкування правил і вдосконалення процедури проведення податкових перевірок, їх планування, скорочення строків їх проведення для тих суб’єктів, що прийняли рішення про припинення та аналітичне супроводження; встановлення відповідальності платників податків та посадових осіб платників податків-юридичних осіб за порушення норм податкового законодавства відповідно до ступеня суспільної небезпеки такого порушення; встановлення відповідальності посадових осіб адміністратора за порушення законних прав платників податків та запровадження механізмів обов'язкового відшкодування завданих йому збитків; законодавче регламентування порядку надання платникам податкових консультацій та роз'яснень; посилення майнової відповідальності платників податків за погашення податкової заборгованості (у тому числі за рахунок звернення на майно засновників, незалежно від організаційно-правової форми господарюючого суб'єкта); уніфікація термінів звітування платників з окремих податків і зборів (обов'язкових платежів); об'єднання форм податкової звітності для суб'єктів малого підприємництва; запровадження єдиної накладної замість діючих форм податкової накладної, товарно-транспортної накладної та накладної на відпуск товарно-матеріальних цінностей; використання суб'єктами господарювання реєстраторів розрахункових операцій (крім фізичних осіб – підприємців, які працюють на ринках). 36

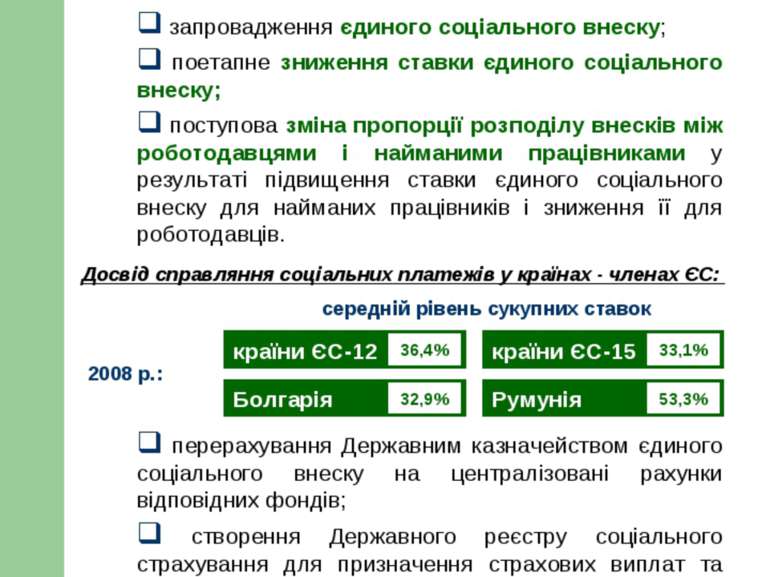

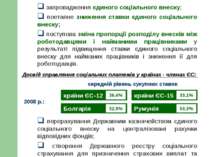

Реформування системи внесків на державне пенсійне страхування та загальнообов'язкове державне соціальне страхування: запровадження єдиного соціального внеску; поетапне зниження ставки єдиного соціального внеску; поступова зміна пропорції розподілу внесків між роботодавцями і найманими працівниками у результаті підвищення ставки єдиного соціального внеску для найманих працівників і зниження її для роботодавців. Досвід справляння соціальних платежів у країнах - членах ЄС: 2008 р.: середній рівень сукупних ставок перерахування Державним казначейством єдиного соціального внеску на централізовані рахунки відповідних фондів; створення Державного реєстру соціального страхування для призначення страхових виплат та його гармонізація з Реєстром фізичних осіб – платників податків; забезпечення цільового використання сплачених страхових внесків; скасування в міру зменшення масштабів тінізації заробітної плати і зростання обсягу надходжень від сплати єдиного соціального внеску, збору на обов’язкове державне пенсійне страхування з окремих видів господарських операцій. VІ. Напрями реформування системи платежів до фондів загальнообов'язкового державного соціального страхування для забезпечення проведення податкової реформи 37

VІІ. Загальні засади реформування податкової системи забезпечення макроекономічної, соціальної і політичної стабільності в суспільстві; наявність, крім фіскальних, достатніх умов для активізації інвестиційних процесів, зокрема надійного захисту конкуренції і контрактів, а також прав власності, захист яких забезпечуватиметься незалежною судовою і виконавчою гілками влади; реформування бюджетної системи з урахуванням вимог Європейської хартії про місцеве самоврядування, забезпечення відповідності бюджетних видатків інтересам населення; узгодження податкової, бюджетної і грошово-кредитної політики; забезпечення прозорості економічних відносин; створення належних нефіскальних умов для активізації підприємницької діяльності; зниження рівня корупції в державних органах; здійснення реальних кроків з реформування податкової системи на шляху становлення правової держави; ефективне використання коштів державного бюджету, одержаних у результаті сплати податків і зборів (обов'язкових платежів), раціоналізації структури державних видатків з метою збільшення обсягу державних інвестицій у виробничий та людський капітал. 38

Схожі презентації

Категорії