Презентація на тему:

Податок з доходів фізичних осіб

Завантажити презентацію

Податок з доходів фізичних осіб

Завантажити презентаціюПрезентація по слайдам:

Платником податку є: - фізична особа резидент, яка отримує доходи як з джерела їх походження в Україні, так і іноземні доходи. - податковий агент. - фізична особа нерезидент, яка отримує доходи з джерела їх походження в Україні.

Об’єктом оподаткування резидентів загальний місячний (річний) оподатковуваний дохід. доходи з джерела їх походження в Україні, які остаточно оподатковуються під час їх нарахування (виплати,надання). іноземні доходи доходи (прибуток), отримані з джерел за межами України.

Об’єктом оподаткування нерезидента доходи з джерела їх походження в Україні, які остаточно оподатковуються під час їх нарахування (виплати, надання). загальний місячний (річний) оподатковуваний дохід з джерела його походження в Україні.

Перелік витрат дозволених до включення податкової знижки: частину суми процентів, сплачених за користування іпотечним житловим кредитом. суму коштів або вартість майна, переданих платником податку у вигляді пожертвувань або благодійних внесків неприбутковим організаціям, та установ на дату передачі таких коштів та майна, у розмірі, що не перевищує 4 відсотки суми його загального оподатковуваного доходу такого звітного року. суму коштів на користь закладів освіти для компенсації вартості здобуття середньої професійної або вищої освіти такого платника податку та/або члена його сім’ї першого ступеня споріднення, який не одержує заробітної плати.

суму коштів на користь закладів охорони здоров’я для придбання ліків (донорських компонентів, протезно-ортопедичних пристосувань, виробів медичного призначення для індивідуального користування інвалідів). суму витрат на сплату страхових платежів (страхових внесків, страхових премій) та пенсійних внесків, сплачених платником податку страховику-резиденту, недержавному пенсійному фонду, банківській установі за договорами довгострокового страхування життя, недержавного пенсійного забезпечення, за пенсійним контрактом з недержавним пенсійним фондом. суму витрат на: оплату допоміжних репродуктивних технологій, але не більше ніж сума, що дорівнює третині доходу у вигляді заробітної плати за звітний податковий рік; оплату вартості державних послуг, пов’язаних з усиновленням дитини, включаючи сплату державного мита.

податкова знижка може бути надана виключно резиденту, який має реєстраційний номер облікової картки платника податку, а так само резиденту – фізичній особі, яка через свої релігійні переконання відмовилась від прийняття реєстраційного номера облікової картки платника податків та офіційно повідомила про це відповідний орган державної податкової служби і має про це відмітку у паспорті. Обмеження права на нарахування податкової знижки якщо платник податку не скористався правом на нарахування податкової знижки за наслідками звітного податкового року, таке право на наступні податкові роки не переноситься.

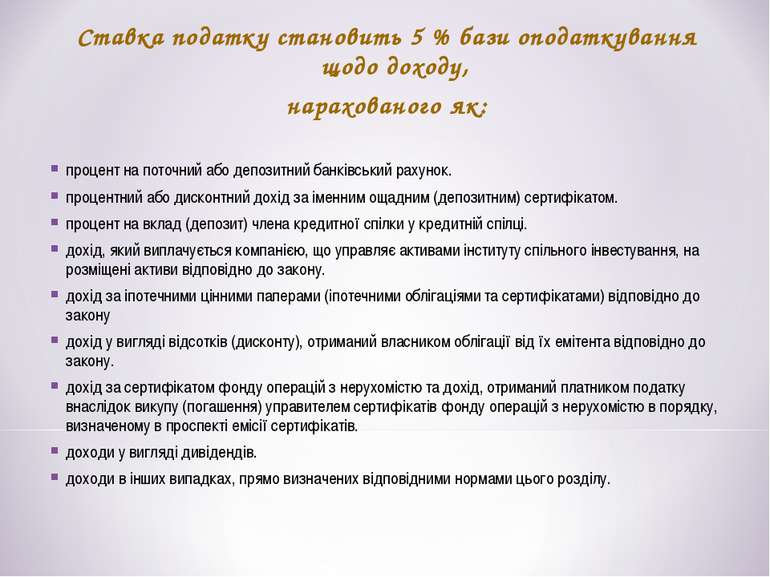

Ставка податку становить 5 % бази оподаткування щодо доходу, нарахованого як: процент на поточний або депозитний банківський рахунок. процентний або дисконтний дохід за іменним ощадним (депозитним) сертифікатом. процент на вклад (депозит) члена кредитної спілки у кредитній спілці. дохід, який виплачується компанією, що управляє активами інституту спільного інвестування, на розміщені активи відповідно до закону. дохід за іпотечними цінними паперами (іпотечними облігаціями та сертифікатами) відповідно до закону дохід у вигляді відсотків (дисконту), отриманий власником облігації від їх емітента відповідно до закону. дохід за сертифікатом фонду операцій з нерухомістю та дохід, отриманий платником податку внаслідок викупу (погашення) управителем сертифікатів фонду операцій з нерухомістю в порядку, визначеному в проспекті емісії сертифікатів. доходи у вигляді дивідендів. доходи в інших випадках, прямо визначених відповідними нормами цього розділу.

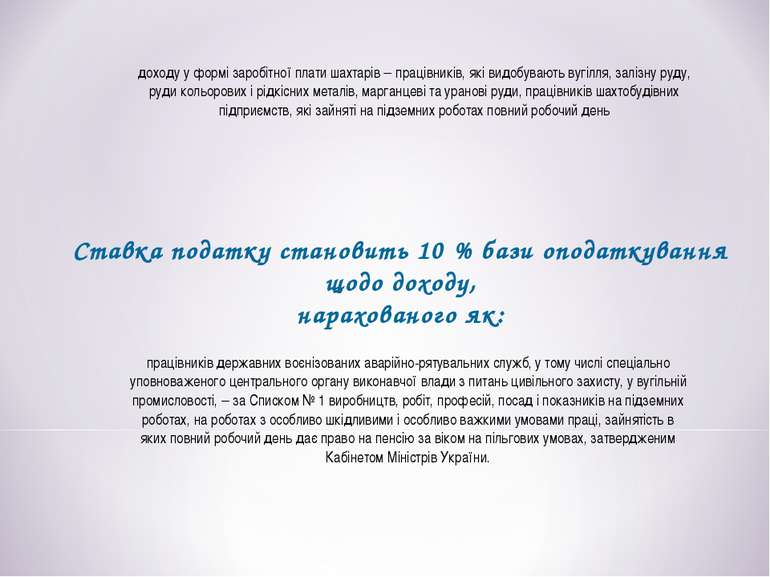

Ставка податку становить 10 % бази оподаткування щодо доходу, нарахованого як: доходу у формі заробітної плати шахтарів працівників, які видобувають вугілля, залізну руду, руди кольорових і рідкісних металів, марганцеві та уранові руди, працівників шахтобудівних підприємств, які зайняті на підземних роботах повний робочий день працівників державних воєнізованих аварійно-рятувальних служб, у тому числі спеціально уповноваженого центрального органу виконавчої влади з питань цивільного захисту, у вугільній промисловості, за Списком № 1 виробництв, робіт, професій, посад і показників на підземних роботах, на роботах з особливо шкідливими і особливо важкими умовами праці, зайнятість в яких повний робочий день дає право на пенсію за віком на пільгових умовах, затвердженим Кабінетом Міністрів України.

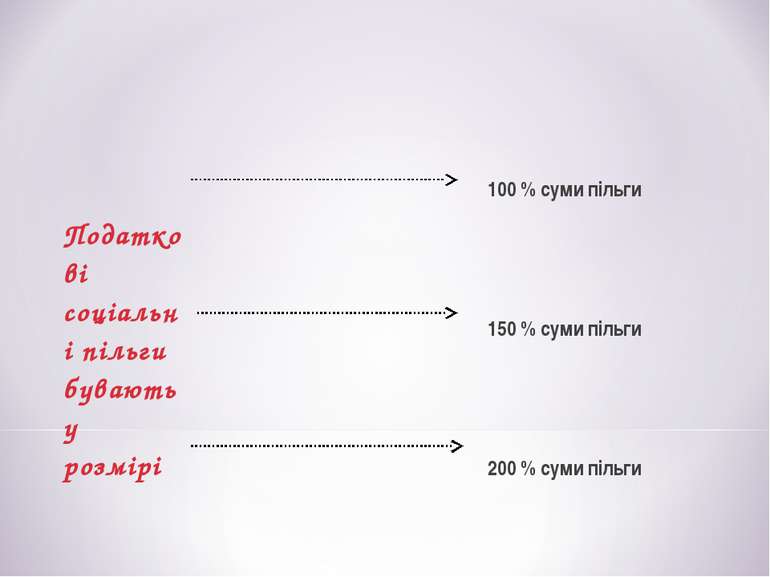

100 % суми пільги 150 % суми пільги 200 % суми пільги Податкові соціальні пільги бувають у розмірі

Податкова соціальна пільга у розмірі 100 % призначена для такого платника податку, який : отримує мінімальну заробітну плату, встановлену на 1 січня звітного податкового року; утримує двох і більше дітей віком до 18 років.

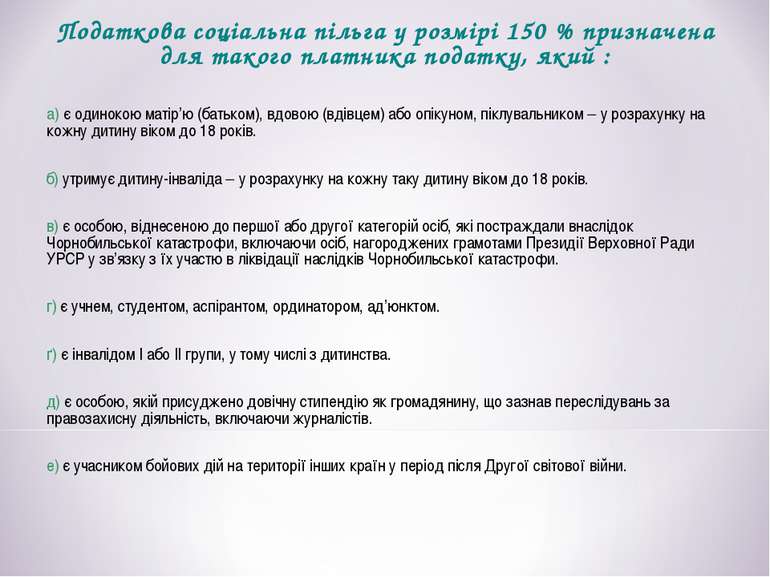

Податкова соціальна пільга у розмірі 150 % призначена для такого платника податку, який : а) є одинокою матір’ю (батьком), вдовою (вдівцем) або опікуном, піклувальником у розрахунку на кожну дитину віком до 18 років. б) утримує дитину-інваліда у розрахунку на кожну таку дитину віком до 18 років. в) є особою, віднесеною до першої або другої категорій осіб, які постраждали внаслідок Чорнобильської катастрофи, включаючи осіб, нагороджених грамотами Президії Верховної Ради УРСР у зв’язку з їх участю в ліквідації наслідків Чорнобильської катастрофи. г) є учнем, студентом, аспірантом, ординатором, ад’юнктом. ґ) є інвалідом I або II групи, у тому числі з дитинства. д) є особою, якій присуджено довічну стипендію як громадянину, що зазнав переслідувань за правозахисну діяльність, включаючи журналістів. е) є учасником бойових дій на території інших країн у період після Другої світової війни.

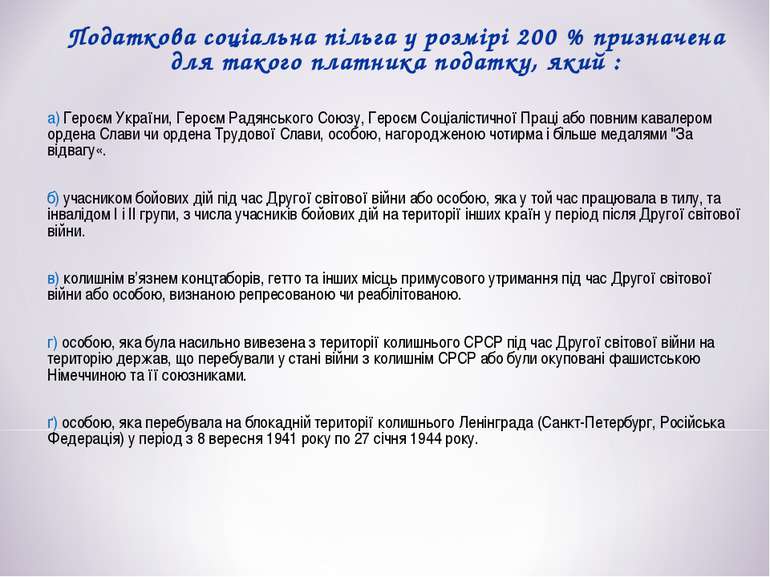

Податкова соціальна пільга у розмірі 200 % призначена для такого платника податку, який : а) Героєм України, Героєм Радянського Союзу, Героєм Соціалістичної Праці або повним кавалером ордена Слави чи ордена Трудової Слави, особою, нагородженою чотирма і більше медалями "За відвагу«. б) учасником бойових дій під час Другої світової війни або особою, яка у той час працювала в тилу, та інвалідом І і ІІ групи, з числа учасників бойових дій на території інших країн у період після Другої світової війни. в) колишнім в’язнем концтаборів, гетто та інших місць примусового утримання під час Другої світової війни або особою, визнаною репресованою чи реабілітованою. г) особою, яка була насильно вивезена з території колишнього СРСР під час Другої світової війни на територію держав, що перебували у стані війни з колишнім СРСР або були окуповані фашистською Німеччиною та її союзниками. ґ) особою, яка перебувала на блокадній території колишнього Ленінграда (Санкт-Петербург, Російська Федерація) у період з 8 вересня 1941 року по 27 січня 1944 року.

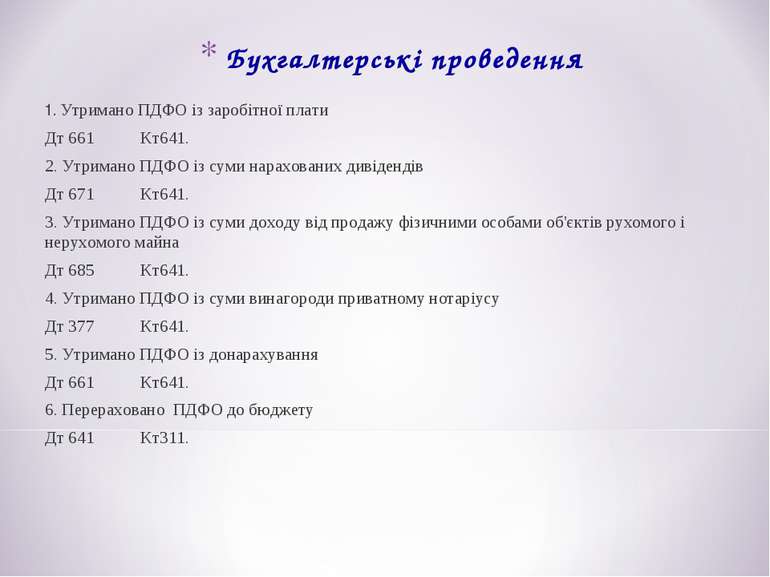

Бухгалтерські проведення 1. Утримано ПДФО із заробітної плати Дт 661 Кт641. 2. Утримано ПДФО із суми нарахованих дивідендів Дт 671 Кт641. 3. Утримано ПДФО із суми доходу від продажу фізичними особами об'єктів рухомого і нерухомого майна Дт 685 Кт641. 4. Утримано ПДФО із суми винагороди приватному нотаріусу Дт 377 Кт641. 5. Утримано ПДФО із донарахування Дт 661 Кт641. 6. Перераховано ПДФО до бюджету Дт 641 Кт311.

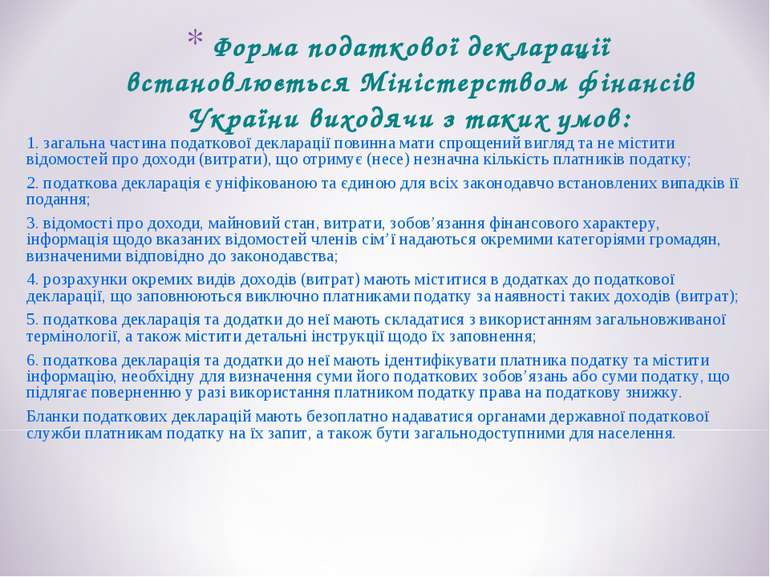

Форма податкової декларації встановлюється Міністерством фінансів України виходячи з таких умов: 1. загальна частина податкової декларації повинна мати спрощений вигляд та не містити відомостей про доходи (витрати), що отримує (несе) незначна кількість платників податку; 2. податкова декларація є уніфікованою та єдиною для всіх законодавчо встановлених випадків її подання; 3. відомості про доходи, майновий стан, витрати, зобов’язання фінансового характеру, інформація щодо вказаних відомостей членів сім’ї надаються окремими категоріями громадян, визначеними відповідно до законодавства; 4. розрахунки окремих видів доходів (витрат) мають міститися в додатках до податкової декларації, що заповнюються виключно платниками податку за наявності таких доходів (витрат); 5. податкова декларація та додатки до неї мають складатися з використанням загальновживаної термінології, а також містити детальні інструкції щодо їх заповнення; 6. податкова декларація та додатки до неї мають ідентифікувати платника податку та містити інформацію, необхідну для визначення суми його податкових зобов’язань або суми податку, що підлягає поверненню у разі використання платником податку права на податкову знижку. Бланки податкових декларацій мають безоплатно надаватися органами державної податкової служби платникам податку на їх запит, а також бути загальнодоступними для населення.

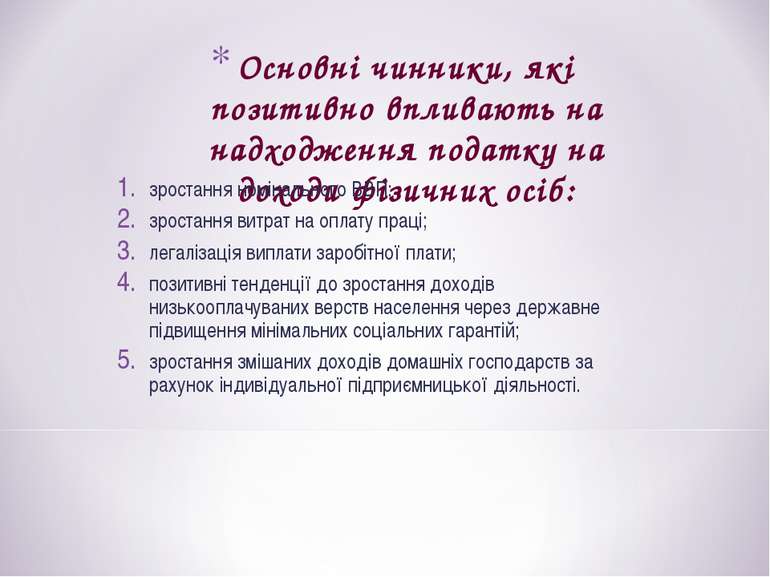

Основні чинники, які позитивно впливають на надходження податку на доходи фізичних осіб: зростання номінального ВВП; зростання витрат на оплату праці; легалізація виплати заробітної плати; позитивні тенденції до зростання доходів низькооплачуваних верств населення через державне підвищення мінімальних соціальних гарантій; зростання змішаних доходів домашніх господарств за рахунок індивідуальної підприємницької діяльності.

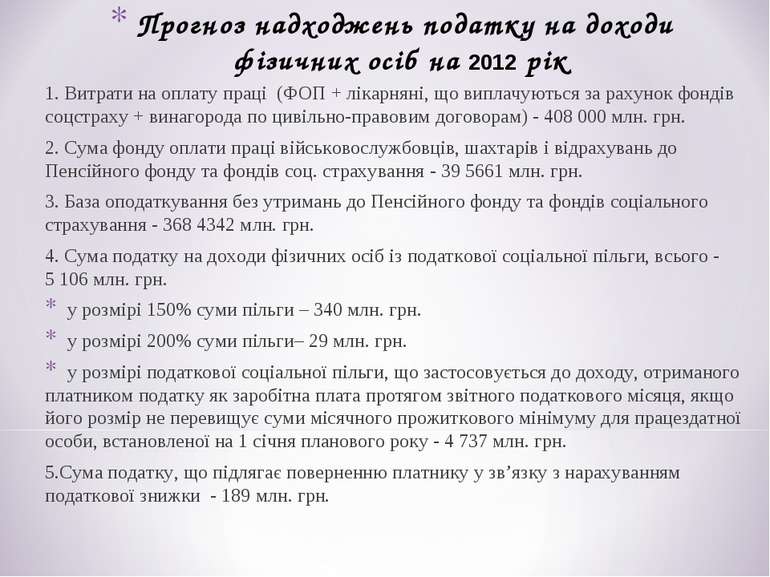

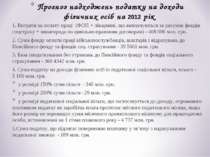

Прогноз надходжень податку на доходи фізичних осіб на 2012 рік 1. Витрати на оплату праці (ФОП + лікарняні, що виплачуються за рахунок фондів соцстраху + винагорода по цивільно-правовим договорам) - 408 000 млн. грн. 2. Сума фонду оплати праці військовослужбовців, шахтарів і відрахувань до Пенсійного фонду та фондів соц. страхування - 39 5661 млн. грн. 3. База оподаткування без утримань до Пенсійного фонду та фондів соціального страхування - 368 4342 млн. грн. 4. Сума податку на доходи фізичних осіб із податкової соціальної пільги, всього - 5 106 млн. грн. у розмірі 150% суми пільги – 340 млн. грн. у розмірі 200% суми пільги– 29 млн. грн. у розмірі податкової соціальної пільги, що застосовується до доходу, отриманого платником податку як заробітна плата протягом звітного податкового місяця, якщо його розмір не перевищує суми місячного прожиткового мінімуму для працездатної особи, встановленої на 1 січня планового року - 4 737 млн. грн. 5.Сума податку, що підлягає поверненню платнику у зв’язку з нарахуванням податкової знижки - 189 млн. грн.

Схожі презентації

Категорії