Презентація на тему:

інвестиції

Завантажити презентацію

інвестиції

Завантажити презентаціюПрезентація по слайдам:

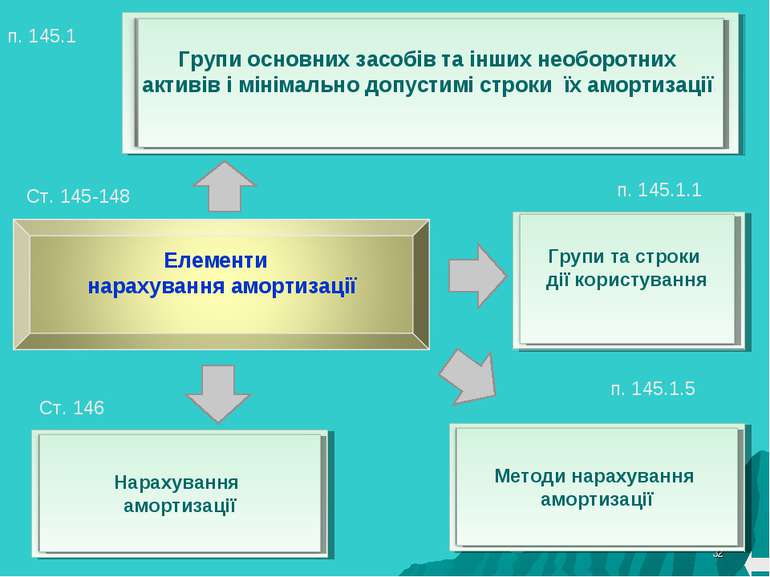

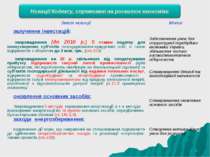

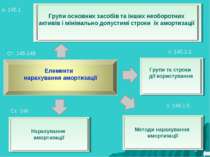

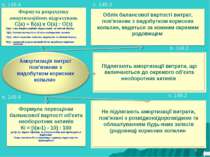

* Зміст новації: Мета: залучення інвестицій: запровадження (до 2016 р.) 0 ставки податку для новоутворених суб'єктів господарювання-юридичних осіб, а також підприємств з оборотом до 3 млн. грн.; (ст.154); запровадження на 10 р. звільнення від оподаткування прибутку підприємств галузей легкої промисловості (крім підприємств, які виробляють продукцію на давальницькій сировині) та суб’єктів господарської діяльності від надання готельних послуг, підприємств суднобудівної та літакобудівної промисловості; підприємств галузі електроенергетики від продажу електричної енергії, виробленої з відновлювальних джерел енергії (п.11.3 прикінцевих положень). оновлення основних засобів: Запровадження 5 методів нарахування амортизації, в т.ч. методів прискорення амортизації по 16 групам основних засобів, передбачених бухгалтерським обліком (ст.145.1.4). заходи енергозбереження: подовження дії норм, що направлені на стимулювання підприємств до здійснення енергозберігаючих заходів та реалізації енергоефек-тивних проектів (ст.158). Забезпечення умов для структурної перебудови економіки України, збільшення частки високотехнологічних підприємств Стимулювання ділової та інвестиційної активності Стимулювання оновлення основних засобів Створення мотиваційних умов для розвитку

* Новації Кодексу, спрямовані на підвищення міжнародного рейтингу податкової системи Зміст новації: запроваджено визначення податкових зобов'язань на підставі даних бухгалтерського обліку із розрахунком податкових різниць: платники податку самостійно визначають суми податку, що підлягають сплаті, доходи і витрати нараховуються з моменту їх виникнення, незалежно від дати надходження; податкові зобов’язання визначаються на підставі даних бух обліку із застосуванням податкових різниць (ст. 152); скасовано сплату авансових внесків при виплаті дивідендів для окремих суб'єктів, зокрема фізичних осіб (ст. 153); переведено страховиків на загальні правила оподаткування прибутком (при річному перехідному періоді) (ст. 156); удосконалено оподаткування операцій з цінними паперами, що унеможливить використання “технічних” акцій (ст. 153); встановлено річний період для поворотної фінансової допомоги, отриманої від засновників протягом якого така допомога не оподатковується (п.135.5.6 ст. 135); запроваджено міжнародні стандарти бух обліку, спрощення системи бухгалтерського обліку для малих підприємств. Мета: Підвищення міжнародного рейтингу податкової системи України Скорочення витрат коштів та часу на ведення податкового обліку Гармонізація податкового та бухгалтерського обліку впровадження механізму звичайних цін: з одночасним наданням права платнику податку узгоджувати з контролюючими органами порядок формування цін (ст. 39) Створення рівних умов конкурентоспроможності

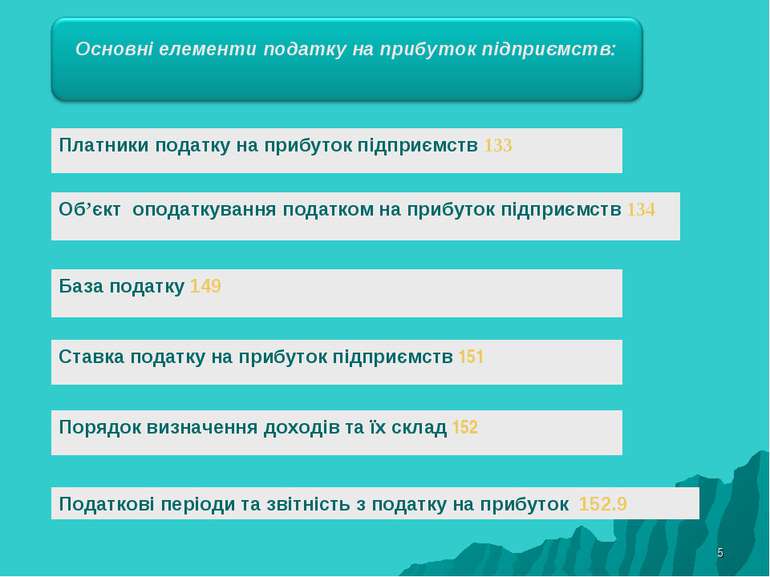

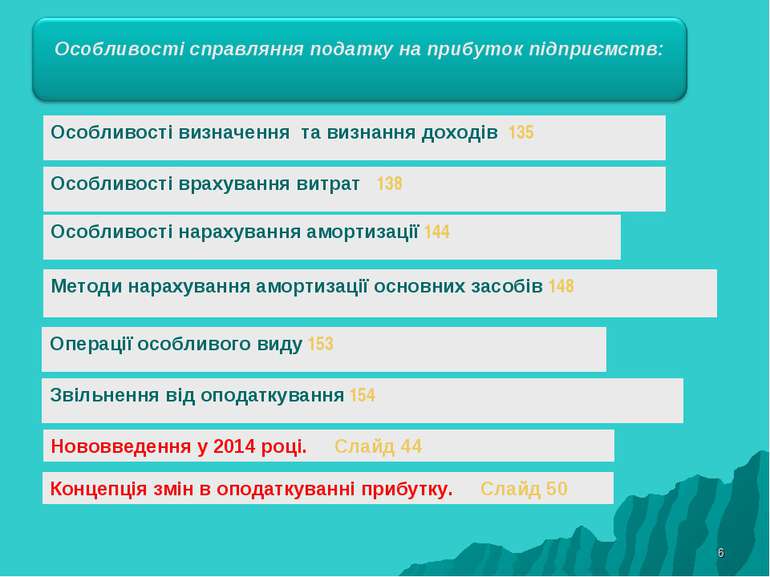

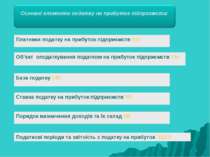

* Платники податку на прибуток підприємств 133 Ставка податку на прибуток підприємств 151 Об’єкт оподаткування податком на прибуток підприємств 134 Порядок визначення доходів та їх склад 152 Податкові періоди та звітність з податку на прибуток 152.9 База податку 149

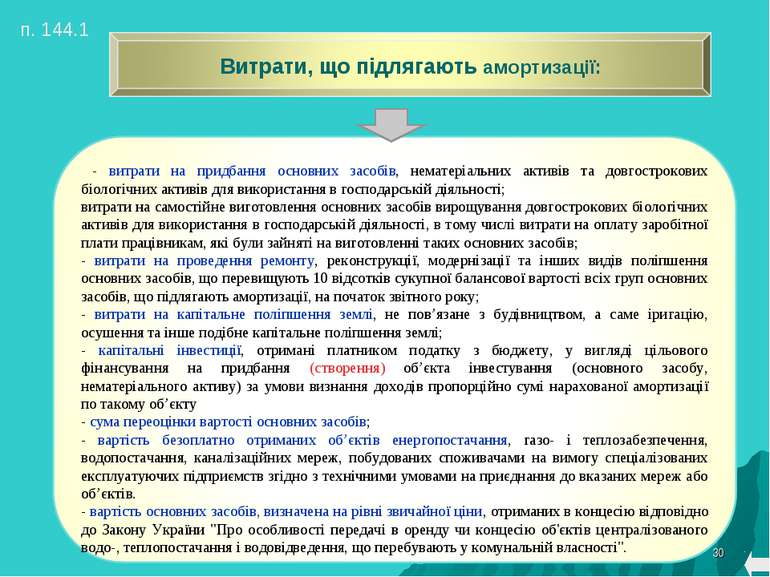

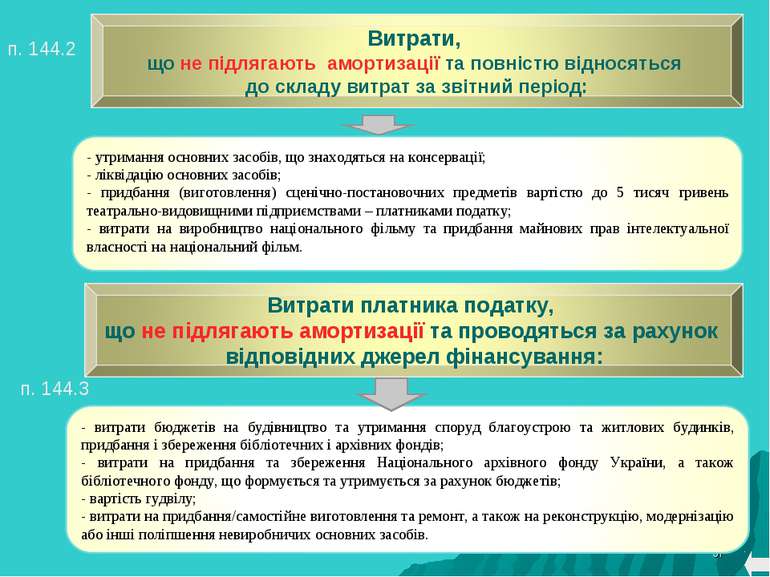

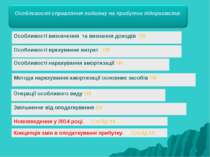

* Особливості визначення та визнання доходів 135 Операції особливого виду 153 Особливості нарахування амортизації 144 Звільнення від оподаткування 154 Нововведення у 2014 році. Слайд 44 Методи нарахування амортизації основних засобів 148 Особливості врахування витрат 138 Концепція змін в оподаткуванні прибутку. Слайд 50

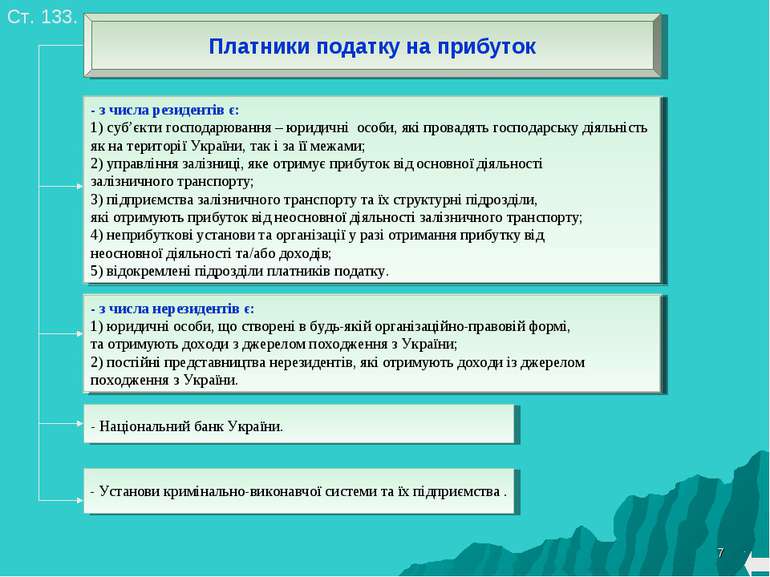

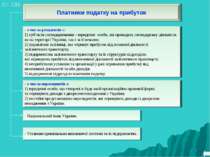

* - Національний банк України. - Установи кримінально-виконавчої системи та їх підприємства . Ст. 133. Платники податку на прибуток

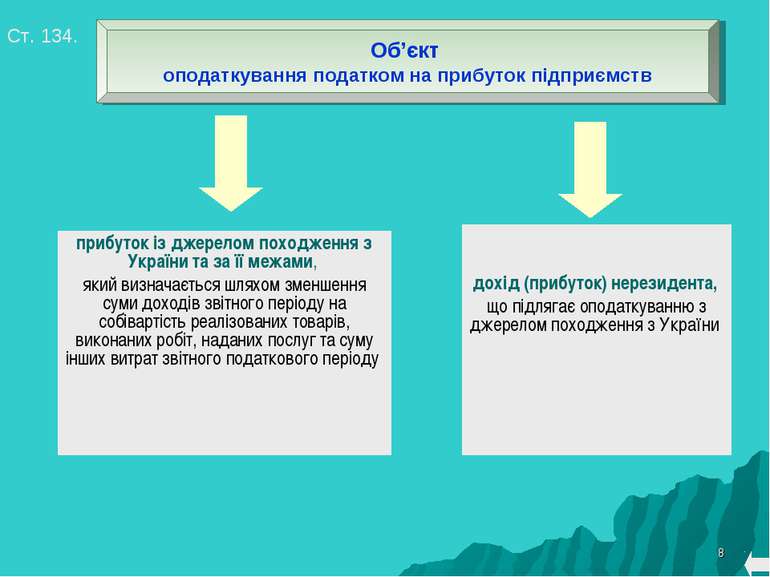

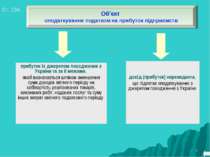

* прибуток із джерелом походження з України та за її межами, який визначається шляхом зменшення суми доходів звітного періоду на собівартість реалізованих товарів, виконаних робіт, наданих послуг та суму інших витрат звітного податкового періоду дохід (прибуток) нерезидента, що підлягає оподаткуванню з джерелом походження з України Ст. 134. Об’єкт оподаткування податком на прибуток підприємств

* Ст. 149 прибуток із джерелом походження з України та за її межами, який визначається шляхом зменшення суми доходів звітного періоду на собівартість реалізованих товарів, виконаних робіт, наданих послуг та суму інших витрат звітного податкового періоду дохід (прибуток) нерезидента, що підлягає оподаткуванню з джерелом походження з України Ст. 134.1.1 Ст. 134.1.2 Податкова база податку на прибуток підприємств

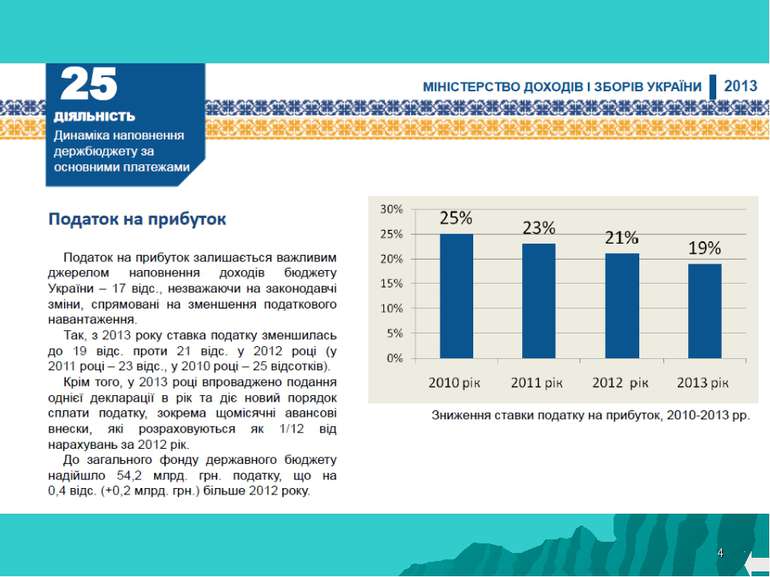

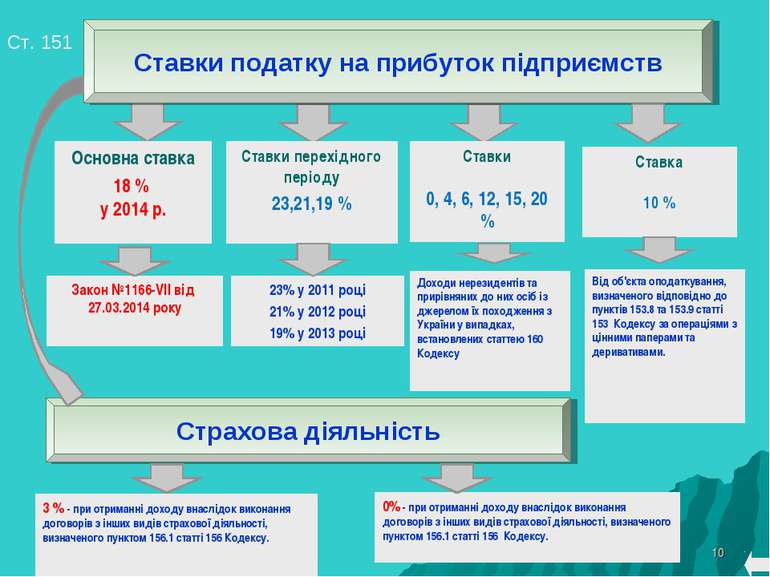

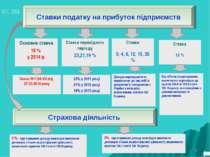

* Ст. 151 Основна ставка 18 % у 2014 р. Ставки перехідного періоду 23,21,19 % Ставки 0, 4, 6, 12, 15, 20 % Ставки податку на прибуток підприємств Закон №1166-VІІ від 27.03.2014 року 23% у 2011 році 21% у 2012 році 19% у 2013 році Доходи нерезидентів та прирівняних до них осіб із джерелом їх походження з України у випадках, встановлених статтею 160 Кодексу Ставка 10 % Від об'єкта оподаткування, визначеного відповідно до пунктів 153.8 та 153.9 статті 153 Кодексу за операціями з цінними паперами та деривативами. 3 % - при отриманні доходу внаслідок виконання договорів з інших видів страхової діяльності, визначеного пунктом 156.1 статті 156 Кодексу. 0% - при отриманні доходу внаслідок виконання договорів з інших видів страхової діяльності, визначеного пунктом 156.1 статті 156 Кодексу. Страхова діяльність

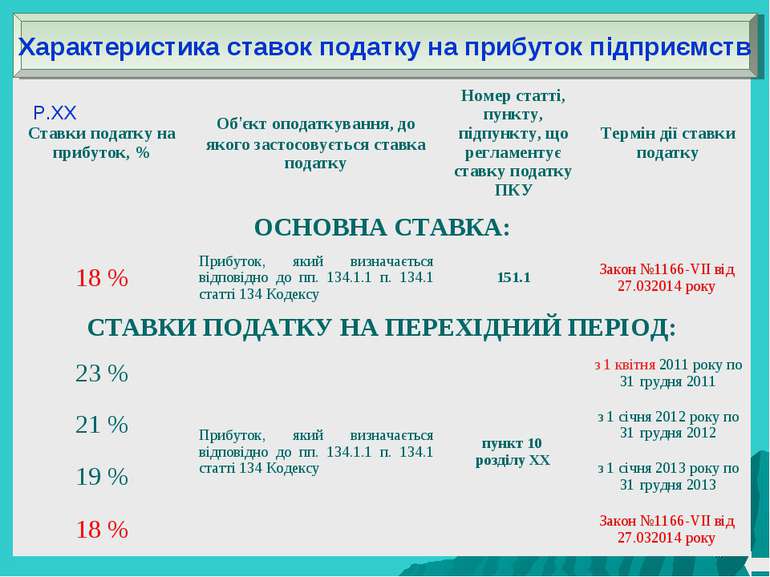

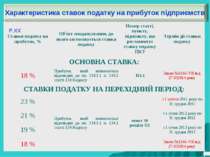

* Р.XX Характеристика ставок податку на прибуток підприємств Ставки податку на прибуток, % Об’єкт оподаткування, до якого застосовується ставка податку Номер статті, пункту, підпункту, що регламентує ставку податку ПКУ Термін дії ставки податку ОСНОВНА СТАВКА: 18 % Прибуток, який визначається відповідно до пп. 134.1.1 п. 134.1 статті 134 Кодексу 151.1 Закон №1166-VІІ від 27.032014 року СТАВКИ ПОДАТКУ НА ПЕРЕХІДНИЙ ПЕРІОД: 23 % Прибуток, який визначається відповідно до пп. 134.1.1 п. 134.1 статті 134 Кодексу пункт 10 розділу ХХ з 1 квітня 2011 року по 31 грудня 2011 21 % з 1 січня 2012 року по 31 грудня 2012 19 % з 1 січня 2013 року по 31 грудня 2013 18 % Закон №1166-VІІ від 27.032014 року

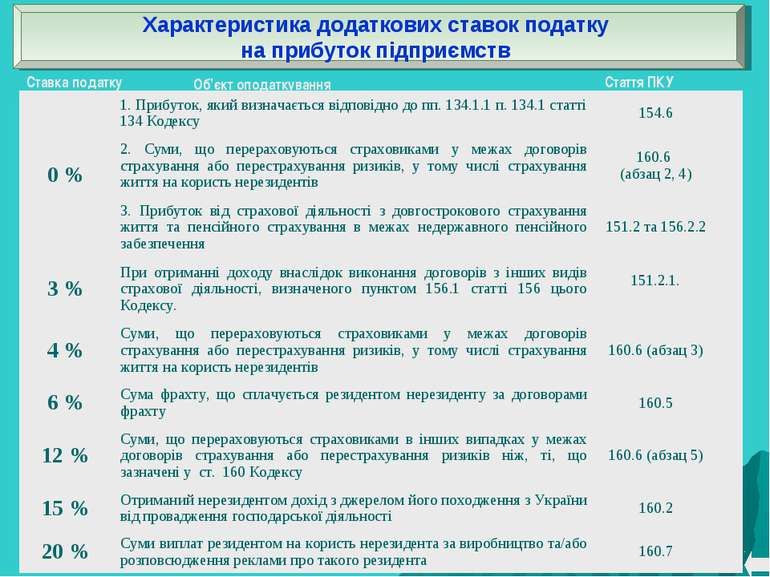

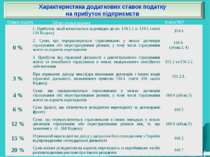

* Характеристика додаткових ставок податку на прибуток підприємств Об’єкт оподаткування Ставка податку Стаття ПКУ 0 % 1. Прибуток, який визначається відповідно до пп. 134.1.1 п. 134.1 статті 134 Кодексу 154.6 2. Суми, що перераховуються страховиками у межах договорів страхування або перестрахування ризиків, у тому числі страхування життя на користь нерезидентів 160.6 (абзац 2, 4) 3. Прибуток від страхової діяльності з довгострокового страхування життя та пенсійного страхування в межах недержавного пенсійного забезпечення 151.2 та 156.2.2 3 % При отриманні доходу внаслідок виконання договорів з інших видів страхової діяльності, визначеного пунктом 156.1 статті 156 цього Кодексу. 151.2.1. 4 % Суми, що перераховуються страховиками у межах договорів страхування або перестрахування ризиків, у тому числі страхування життя на користь нерезидентів 160.6 (абзац 3) 6 % Сума фрахту, що сплачується резидентом нерезиденту за договорами фрахту 160.5 12 % Суми, що перераховуються страховиками в інших випадках у межах договорів страхування або перестрахування ризиків ніж, ті, що зазначені у ст. 160 Кодексу 160.6 (абзац 5) 15 % Отриманий нерезидентом дохід з джерелом його походження з України від провадження господарської діяльності 160.2 20 % Суми виплат резидентом на користь нерезидента за виробництво та/або розповсюдження реклами про такого резидента 160.7

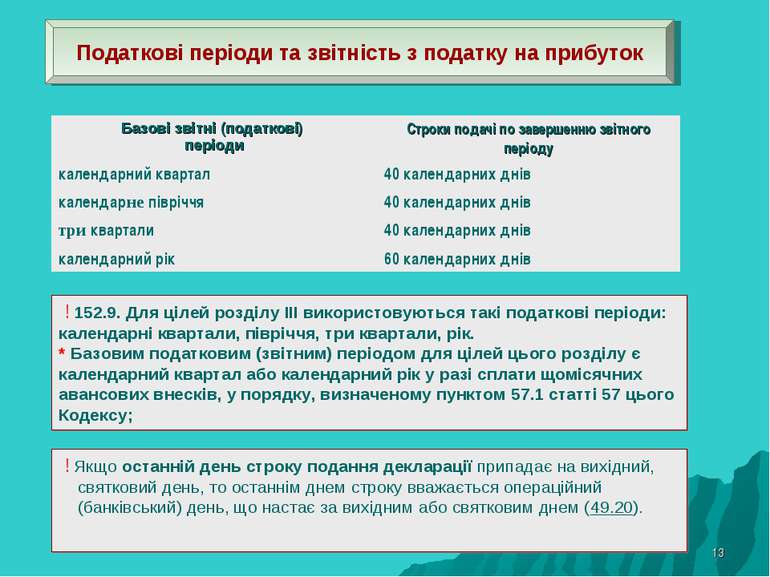

* ! Якщо останній день строку подання декларації припадає на вихідний, святковий день, то останнім днем строку вважається операційний (банківський) день, що настає за вихідним або святковим днем (49.20). Податкові періоди та звітність з податку на прибуток ! 152.9. Для цілей розділу III використовуються такі податкові періоди: календарні квартали, півріччя, три квартали, рік. * Базовим податковим (звітним) періодом для цілей цього розділу є календарний квартал або календарний рік у разі сплати щомісячних авансових внесків, у порядку, визначеному пунктом 57.1 статті 57 цього Кодексу; Базові звітні (податкові) періоди Строки подачі по завершенню звітного періоду календарний квартал 40 календарних днів календарне півріччя 40 календарних днів три квартали 40 календарних днів календарний рік 60 календарних днів

* Податкова база Ставка податку Сума доходів звітного періоду Собівартість реалізованих товарів, виконаних робіт, наданих послуг та сума інших витрат звітного податкового періоду Х - = Сума податку на прибуток Ст. 152 Порядок обчислення податку на прибуток

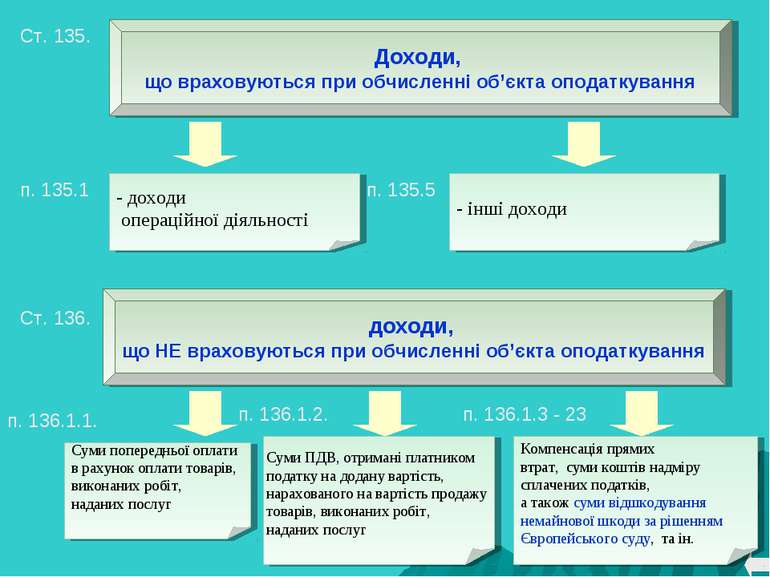

* - доходи операційної діяльності - інші доходи Суми попередньої оплати в рахунок оплати товарів, виконаних робіт, наданих послуг Ст. 135. Ст. 136. Суми ПДВ, отримані платником податку на додану вартість, нарахованого на вартість продажу товарів, виконаних робіт, наданих послуг Доходи, що враховуються при обчисленні об’єкта оподаткування доходи, що НЕ враховуються при обчисленні об’єкта оподаткування п. 135.1 п. 135.5 п. 136.1.1. Компенсація прямих втрат, суми коштів надміру сплачених податків, а також суми відшкодування немайнової шкоди за рішенням Європейського суду, та ін. п. 136.1.2. п. 136.1.3 - 23

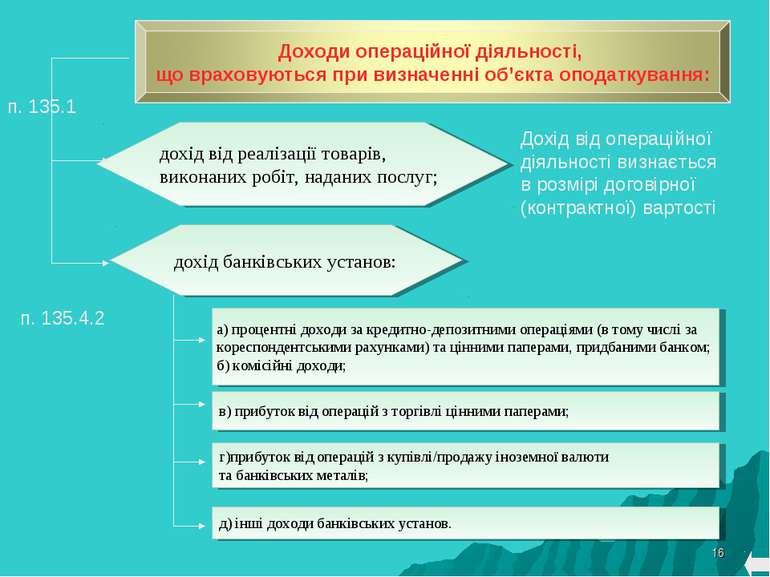

* дохід від реалізації товарів, виконаних робіт, наданих послуг; а) процентні доходи за кредитно-депозитними операціями (в тому числі за кореспондентськими рахунками) та цінними паперами, придбаними банком; б) комісійні доходи; в) прибуток від операцій з торгівлі цінними паперами; г)прибуток від операцій з купівлі/продажу іноземної валюти та банківських металів; д) інші доходи банківських установ. п. 135.1 п. 135.4.2 дохід банківських установ: Дохід від операційної діяльності визнається в розмірі договірної (контрактної) вартості

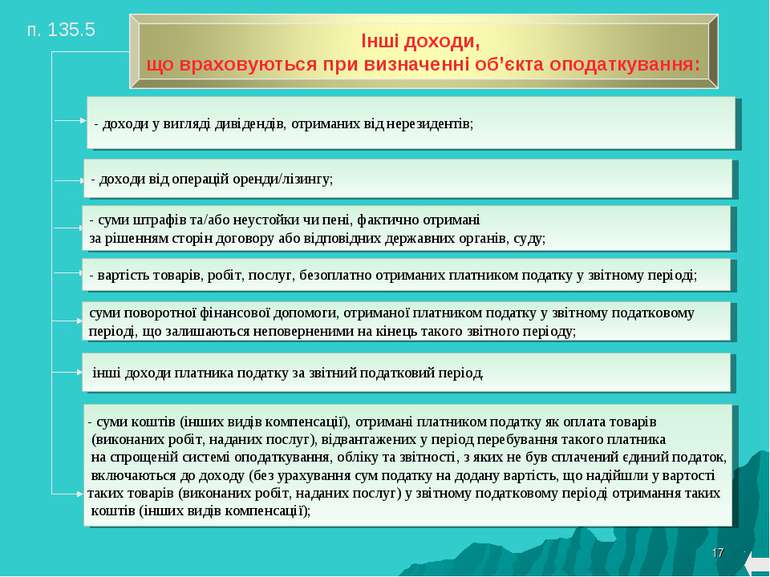

* - доходи у вигляді дивідендів, отриманих від нерезидентів; - доходи від операцій оренди/лізингу; - суми штрафів та/або неустойки чи пені, фактично отримані за рішенням сторін договору або відповідних державних органів, суду; - вартість товарів, робіт, послуг, безоплатно отриманих платником податку у звітному періоді; суми поворотної фінансової допомоги, отриманої платником податку у звітному податковому періоді, що залишаються неповерненими на кінець такого звітного періоду; інші доходи платника податку за звітний податковий період. п. 135.5 - суми коштів (інших видів компенсації), отримані платником податку як оплата товарів (виконаних робіт, наданих послуг), відвантажених у період перебування такого платника на спрощеній системі оподаткування, обліку та звітності, з яких не був сплачений єдиний податок, включаються до доходу (без урахування сум податку на додану вартість, що надійшли у вартості таких товарів (виконаних робіт, наданих послуг) у звітному податковому періоді отримання таких коштів (інших видів компенсації);

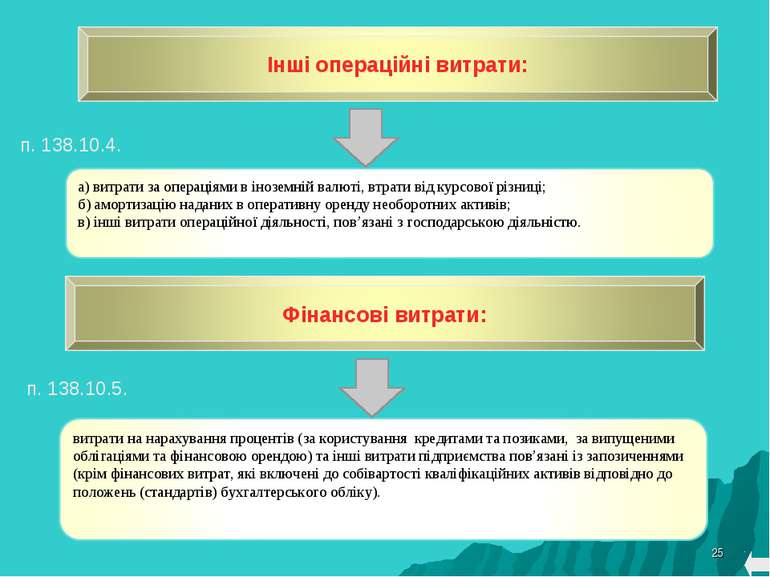

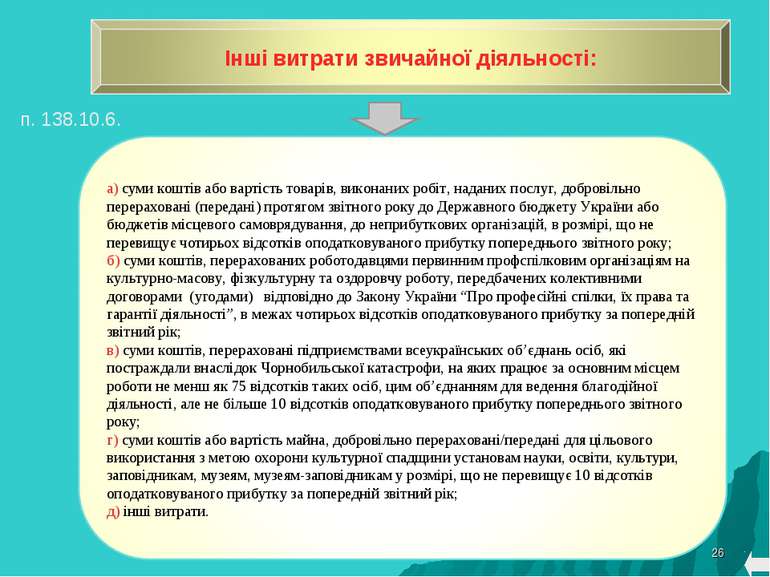

* витрати операційної діяльності інші витрати витрати, не пов’язані з провадженням господарської діяльності Ст. 138. Ст. 139. суми попередньої оплати товарів, робіт, послуг Витрати, що враховуються при обчисленні об’єкта оподаткування Витрати, що НЕ враховуються при обчисленні об’єкта оподаткування Інші витрати

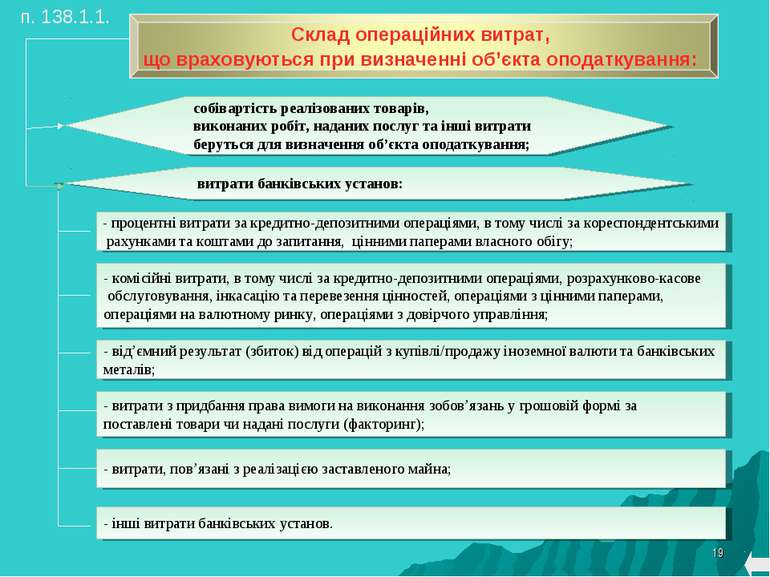

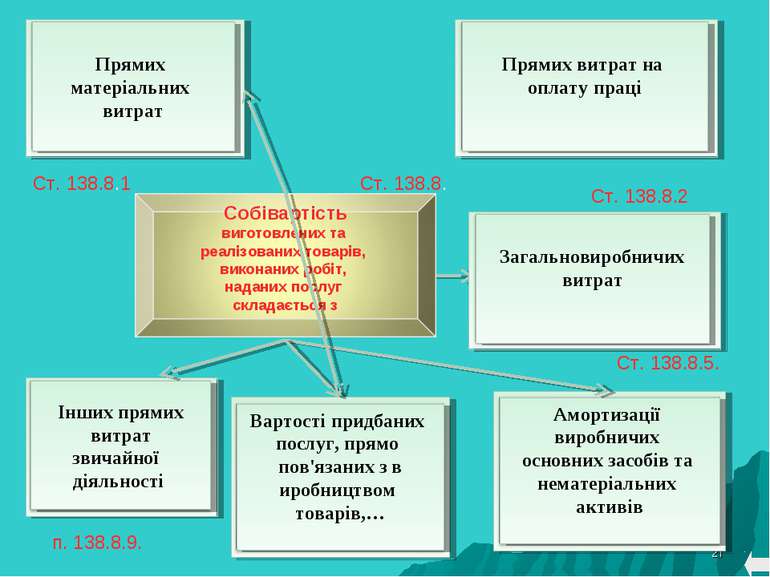

* собівартість реалізованих товарів, виконаних робіт, наданих послуг та інші витрати беруться для визначення об’єкта оподаткування; витрати банківських установ: - комісійні витрати, в тому числі за кредитно-депозитними операціями, розрахунково-касове обслуговування, інкасацію та перевезення цінностей, операціями з цінними паперами, операціями на валютному ринку, операціями з довірчого управління; - від’ємний результат (збиток) від операцій з купівлі/продажу іноземної валюти та банківських металів; - витрати з придбання права вимоги на виконання зобов’язань у грошовій формі за поставлені товари чи надані послуги (факторинг); - інші витрати банківських установ. - процентні витрати за кредитно-депозитними операціями, в тому числі за кореспондентськими рахунками та коштами до запитання, цінними паперами власного обігу; - витрати, пов’язані з реалізацією заставленого майна; п. 138.1.1.

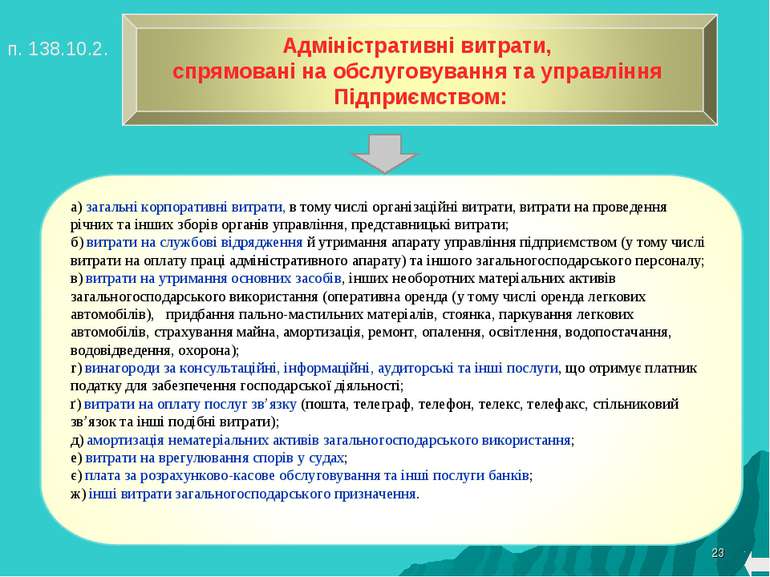

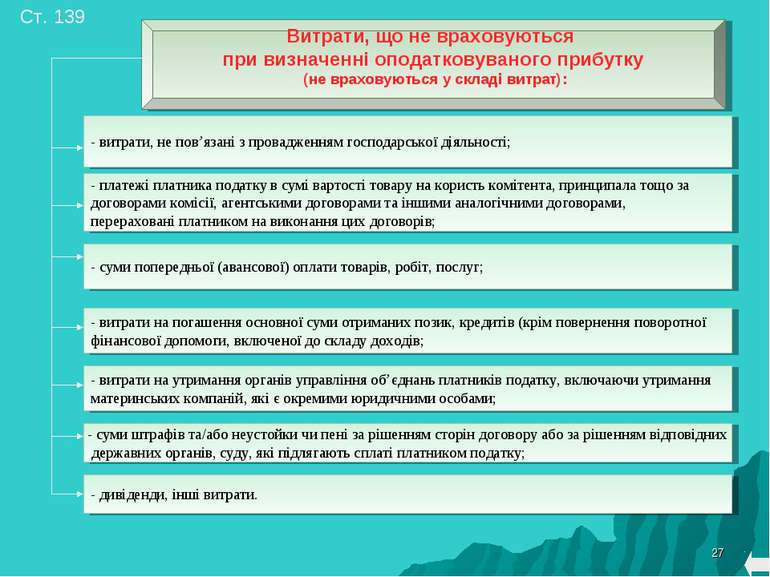

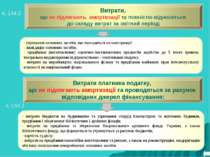

* Витрати, що не враховуються при визначенні оподатковуваного прибутку (не враховуються у складі витрат): - витрати, не пов’язані з провадженням господарської діяльності; - платежі платника податку в сумі вартості товару на користь комітента, принципала тощо за договорами комісії, агентськими договорами та іншими аналогічними договорами, перераховані платником на виконання цих договорів; - суми попередньої (авансової) оплати товарів, робіт, послуг; - витрати на погашення основної суми отриманих позик, кредитів (крім повернення поворотної фінансової допомоги, включеної до складу доходів; - витрати на утримання органів управління об’єднань платників податку, включаючи утримання материнських компаній, які є окремими юридичними особами; - суми штрафів та/або неустойки чи пені за рішенням сторін договору або за рішенням відповідних державних органів, суду, які підлягають сплаті платником податку; - дивіденди, інші витрати. Ст. 139

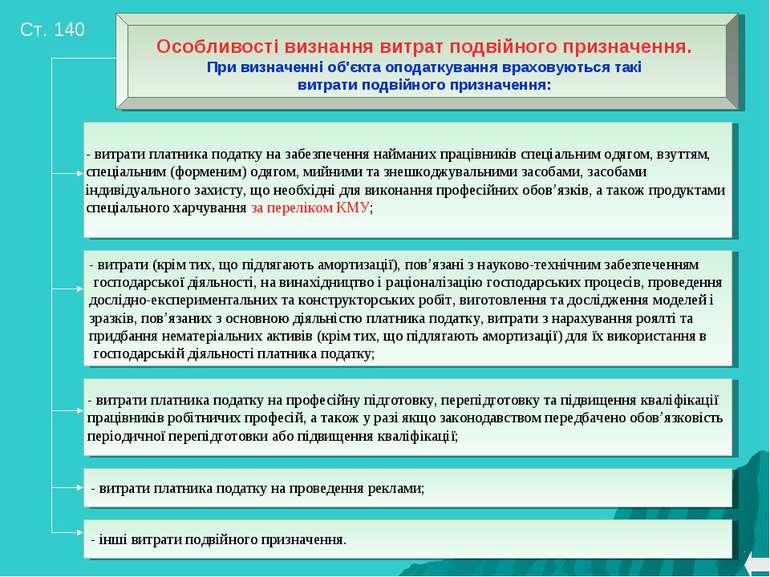

* Особливості визнання витрат подвійного призначення. При визначенні об'єкта оподаткування враховуються такі витрати подвійного призначення: - витрати платника податку на забезпечення найманих працівників спеціальним одягом, взуттям, спеціальним (форменим) одягом, мийними та знешкоджувальними засобами, засобами індивідуального захисту, що необхідні для виконання професійних обов’язків, а також продуктами спеціального харчування за переліком КМУ; - витрати (крім тих, що підлягають амортизації), пов’язані з науково-технічним забезпеченням господарської діяльності, на винахідництво і раціоналізацію господарських процесів, проведення дослідно-експериментальних та конструкторських робіт, виготовлення та дослідження моделей і зразків, пов’язаних з основною діяльністю платника податку, витрати з нарахування роялті та придбання нематеріальних активів (крім тих, що підлягають амортизації) для їх використання в господарській діяльності платника податку; - витрати платника податку на професійну підготовку, перепідготовку та підвищення кваліфікації працівників робітничих професій, а також у разі якщо законодавством передбачено обов’язковість періодичної перепідготовки або підвищення кваліфікації; - інші витрати подвійного призначення. - витрати платника податку на проведення реклами; Ст. 140

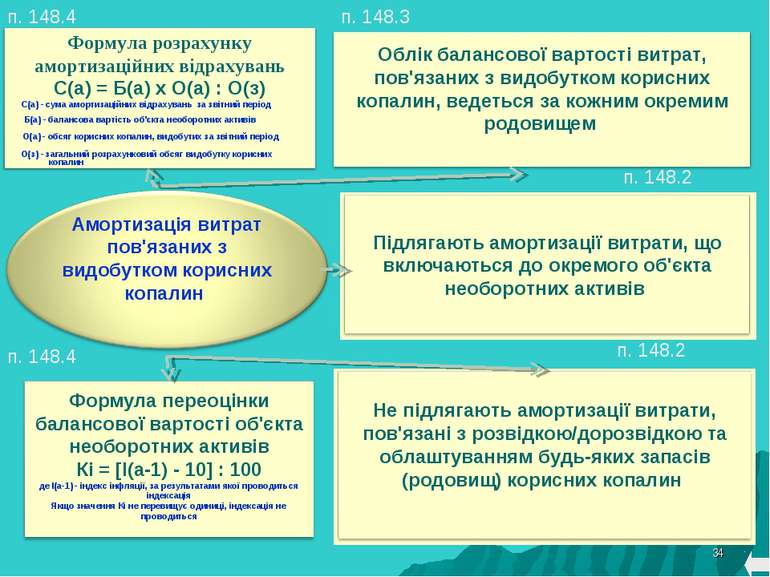

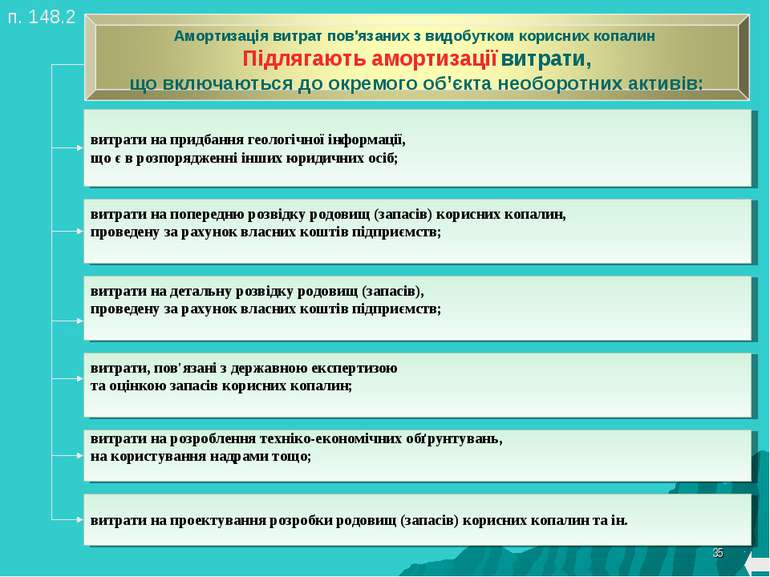

* витрати на придбання геологічної інформації, що є в розпорядженні інших юридичних осіб; витрати на попередню розвідку родовищ (запасів) корисних копалин, проведену за рахунок власних коштів підприємств; витрати на детальну розвідку родовищ (запасів), проведену за рахунок власних коштів підприємств; витрати, пов'язані з державною експертизою та оцінкою запасів корисних копалин; витрати на розроблення техніко-економічних обґрунтувань, на користування надрами тощо; п. 148.2 витрати на проектування розробки родовищ (запасів) корисних копалин та ін.

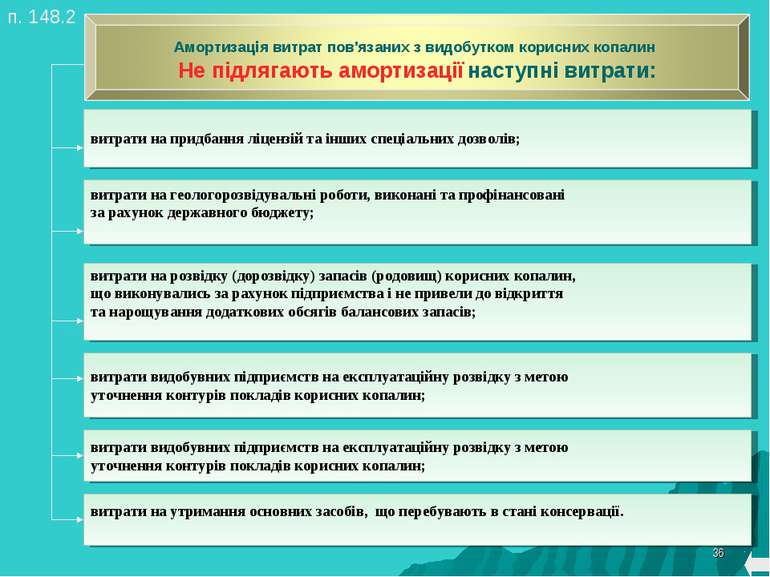

* витрати на придбання ліцензій та інших спеціальних дозволів; витрати на геологорозвідувальні роботи, виконані та профінансовані за рахунок державного бюджету; витрати на розвідку (дорозвідку) запасів (родовищ) корисних копалин, що виконувались за рахунок підприємства і не привели до відкриття та нарощування додаткових обсягів балансових запасів; витрати видобувних підприємств на експлуатаційну розвідку з метою уточнення контурів покладів корисних копалин; витрати видобувних підприємств на експлуатаційну розвідку з метою уточнення контурів покладів корисних копалин; п. 148.2 витрати на утримання основних засобів, що перебувають в стані консервації.

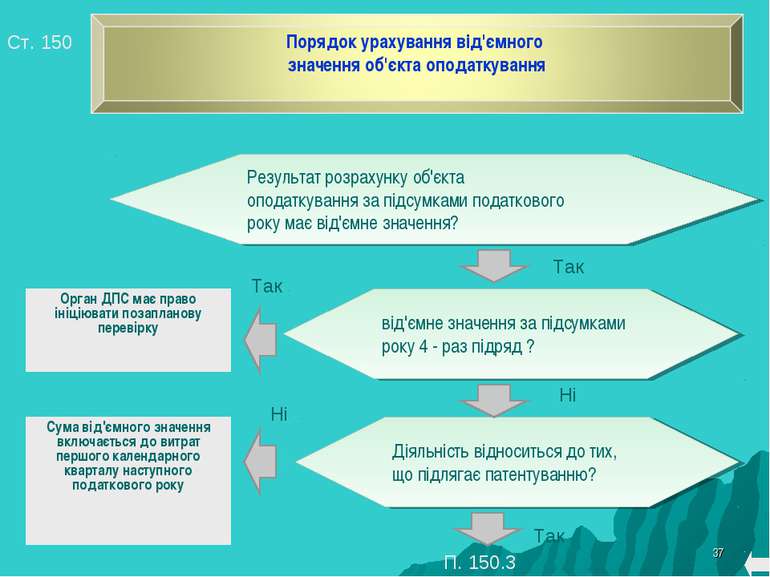

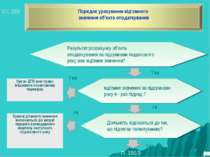

* Ст. 150 Сума від'ємного значення включається до витрат першого календарного кварталу наступного податкового року Результат розрахунку об'єкта оподаткування за підсумками податкового року має від'ємне значення? від'ємне значення за підсумками року 4 - раз підряд ? Діяльність відноситься до тих, що підлягає патентуванню? Орган ДПС має право ініціювати позапланову перевірку Так Ні Так Ні П. 150.3 Так

* Даний платник зобов'язаний окремо визначати: податок від кожного виду діяльності, що підлягає оподаткуванню податок від іншої діяльності п. 150.3

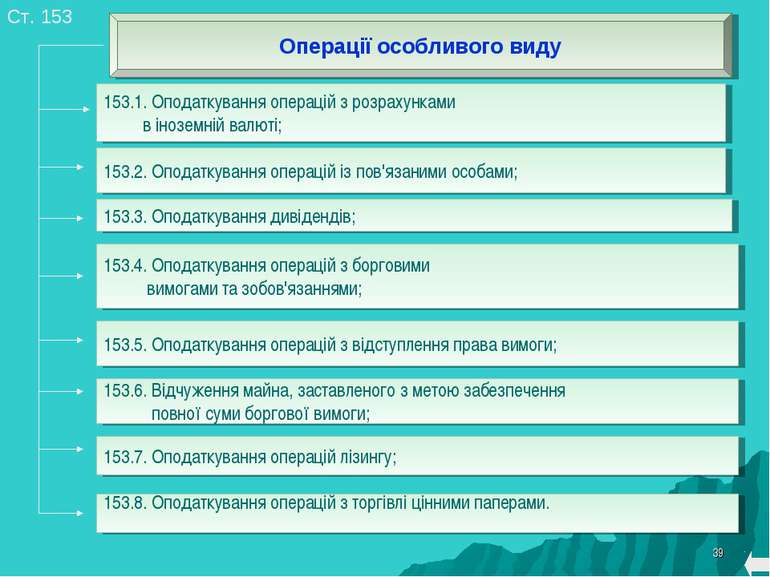

* 153.1. Оподаткування операцій з розрахунками в іноземній валюті; 153.3. Оподаткування дивідендів; Ст. 153 Операції особливого виду 153.2. Оподаткування операцій із пов'язаними особами; 153.4. Оподаткування операцій з борговими вимогами та зобов'язаннями; 153.5. Оподаткування операцій з відступлення права вимоги; 153.7. Оподаткування операцій лізингу; 153.6. Відчуження майна, заставленого з метою забезпечення повної суми боргової вимоги; 153.8. Оподаткування операцій з торгівлі цінними паперами.

* Доходи, отримані/нараховані платником податку в іноземній валюті, перераховуються в національну валюту за офіційним курсом національної валюти до іноземної валюти, що діяв на дату визнання таких доходів, а в частині раніше отриманої оплати за курсом, що діяв на дату її отримання Визначення курсових різниць від перерахунку операцій, виражених в іноземній валюті, Здійснюється відповідно до положень (стандартів) бухгалтерського обліку позитивне значення курсових різниць ураховується у складі доходів платника податку від’ємне значення курсових різниць ураховується у складі витрат платника податку п. 153.1

* Емітент корпоративних прав, який приймає рішення про виплату дивідендів своїм акціонерам (власникам), нараховує та вносить до бюджету авансовий внесок із податку на прибуток підприємств Х = п. 153.3 Авансовий внесок Сума дивідендів, що фактично виплачуються, без зменшення суми такої виплати на суму такого податку основна ставка податку на прибуток підприємств

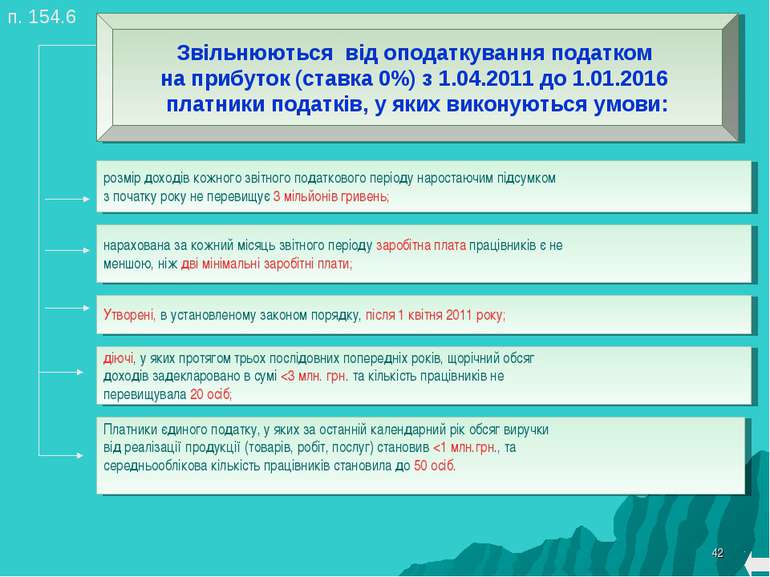

* розмір доходів кожного звітного податкового періоду наростаючим підсумком з початку року не перевищує 3 мільйонів гривень; п. 154.6 Звільнюються від оподаткування податком на прибуток (ставка 0%) з 1.04.2011 до 1.01.2016 платники податків, у яких виконуються умови: нарахована за кожний місяць звітного періоду заробітна плата працівників є не меншою, ніж дві мінімальні заробітні плати; Утворені, в установленому законом порядку, після 1 квітня 2011 року; діючі, у яких протягом трьох послідовних попередніх років, щорічний обсяг доходів задекларовано в сумі

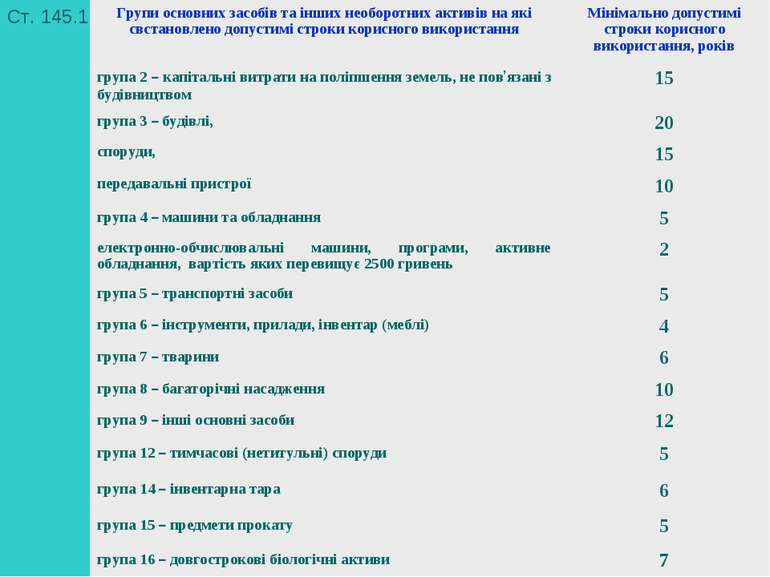

* Ст. 145.1 Групи основних засобів та інших необоротних активів на які свстановлено допустимі строки корисного використання Мінімально допустимі строки корисного використання, років група 2 – капітальні витрати на поліпшення земель, не пов’язані з будівництвом 15 група 3 – будівлі, 20 споруди, 15 передавальні пристрої 10 група 4 – машини та обладнання 5 електронно-обчислювальні машини, програми, активне обладнання, вартість яких перевищує 2500 гривень 2 група 5 – транспортні засоби 5 група 6 – інструменти, прилади, інвентар (меблі) 4 група 7 – тварини 6 група 8 – багаторічні насадження 10 група 9 – інші основні засоби 12 група 12 – тимчасові (нетитульні) споруди 5 група 14 – інвентарна тара 6 група 15 – предмети прокату 5 група 16 – довгострокові біологічні активи 7

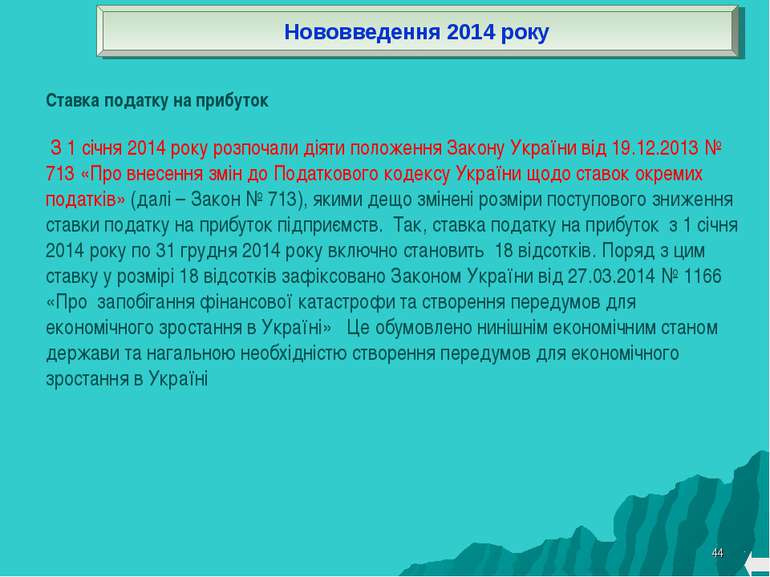

* Нововведення 2014 року Ставка податку на прибуток З 1 січня 2014 року розпочали діяти положення Закону України від 19.12.2013 № 713 «Про внесення змін до Податкового кодексу України щодо ставок окремих податків» (далі – Закон № 713), якими дещо змінені розміри поступового зниження ставки податку на прибуток підприємств. Так, ставка податку на прибуток з 1 січня 2014 року по 31 грудня 2014 року включно становить 18 відсотків. Поряд з цим ставку у розмірі 18 відсотків зафіксовано Законом України від 27.03.2014 № 1166 «Про запобігання фінансової катастрофи та створення передумов для економічного зростання в Україні» Це обумовлено нинішнім економічним станом держави та нагальною необхідністю створення передумов для економічного зростання в Україні

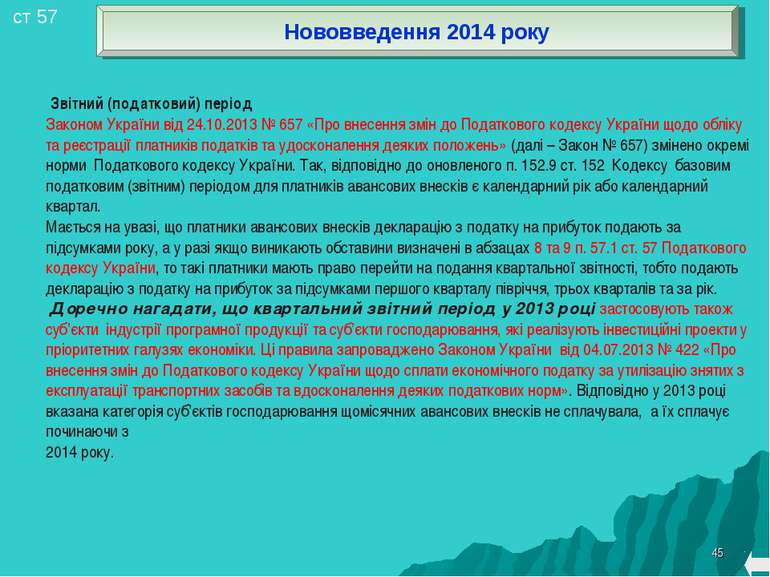

* ст 57 Нововведення 2014 року Звітний (податковий) період Законом України від 24.10.2013 № 657 «Про внесення змін до Податкового кодексу України щодо обліку та реєстрації платників податків та удосконалення деяких положень» (далі – Закон № 657) змінено окремі норми Податкового кодексу України. Так, відповідно до оновленого п. 152.9 ст. 152 Кодексу базовим податковим (звітним) періодом для платників авансових внесків є календарний рік або календарний квартал. Мається на увазі, що платники авансових внесків декларацію з податку на прибуток подають за підсумками року, а у разі якщо виникають обставини визначені в абзацах 8 та 9 п. 57.1 ст. 57 Податкового кодексу України, то такі платники мають право перейти на подання квартальної звітності, тобто подають декларацію з податку на прибуток за підсумками першого кварталу півріччя, трьох кварталів та за рік. Доречно нагадати, що квартальний звітний період у 2013 році застосовують також суб’єкти індустрії програмної продукції та суб’єкти господарювання, які реалізують інвестиційні проекти у пріоритетних галузях економіки. Ці правила запроваджено Законом України від 04.07.2013 № 422 «Про внесення змін до Податкового кодексу України щодо сплати економічного податку за утилізацію знятих з експлуатації транспортних засобів та вдосконалення деяких податкових норм». Відповідно у 2013 році вказана категорія суб’єктів господарювання щомісячних авансових внесків не сплачувала, а їх сплачує починаючи з 2014 року.

* п. 145 Нововведення 2014 року Нематеріальні активи З 1 січня 2014 року Законом № 657 визначено, що нематеріальні активи з невизначеним строком використання амортизуються від 2 до 10 років. Згідно з оновленою редакцією пп. 145.1.1 п. 145.1 ст. 145 Податкового кодексу України строк корисного використання нематеріального активу, якщо його не встановлено відповідно до правовстановлюючого документа, визначається платником податку самостійно, але такий строк не може становити менше 2 та більше 10 років безперервної експлуатації. Раніше такий строк становив 10 років.

* ст. 14 Нововведення 2014 року Безнадійна заборгованість З 1 січня 2014 року прострочена заборгованість юридичної особи, що не погашена внаслідок недостатності її майна, за умови, що дії кредитора, спрямовані на примусове стягнення майна боржника, не призвели до повного погашення такої заборгованості вважатиметься безнадійною. Таке стало можливим завдяки змінам внесеним Законом № 657 до визначення безнадійної заборгованості наведеним у пп. «б» пп. 14.1.11 п. 14.1 ст. 14 Податкового кодексу. До внесення змін за критеріями встановленими цим підпунктом безнадійною вважалась заборгованість тільки фізичних осіб.

* Нововведення 2014 року Перспективи: Міністерством доходів і зборів України розроблено проект Закону України «Про внесення змін до Податкового кодексу України щодо оподаткування прибутку підприємств» (далі – проект Закону), яким пропонується: - комплексне реформування розділу ІІІ «Податок на прибуток підприємств» Податкового кодексу України та визначення об’єкта оподаткування податком на прибуток шляхом коригування фінансового результату, розрахованого за правилами бухгалтерського обліку у фінансовій звітності, що надає можливість уніфікувати та спростити звітність з податку на прибуток шляхом її побудови на основі фінансової звітності, зокрема Звіту про фінансові результати. Положення проекту Закону направлено на спрощення форм податкової звітності та зменшення часу на ведення обліку та формування звітності. Водночас зазначаємо, що у зв’язку з необхідністю удосконалення податкового законодавства за дорученням Прем’єр-Міністра України А.П. Яценюка від 05.04.2014 № 12189/0/1-14 під головуванням Міністра економічного розвитку і торгівлі України створюється Робоча група з питань підготовки нової редакції Податкового кодексу України із залученням представників роботодавців, громадських організацій, галузевих асоціацій, міжнародних аудиторських компаній та інших заінтересованих суб’єктів. Нова редакції Податкового кодексу України в першу чергу має концептуально сприяти економічному розвитку як регіонів так і країни в цілому, розширенню бази оподаткування та максимально можливому скороченню кількості податків. Важливим моментом нової редакції Кодексу є також стимулювання виробництва шляхом державної підтримки з паралельно встановленим дієвим та прозорим контролем за використанням державних коштів.

* ст. 153 Нововведення 2014 року Податковий облік цінних паперів З 1 січня 2014 року діють нові (уточнені) правила визнання доходу/витрат за борговими цінними паперами. Так, операції з цінними паперами та деривативами, придбаними до дати набрання чинності розділом III Податкового кодексу України (до 01.04.2011 р.), обліковуються за нормами Податкового кодексу. Нагадаємо, що до змін внесених Законом № 657 такі операції відображалися в обліку за правилами, що діяли на дату придбання таких цінних паперів. Прибуток/збиток від розміщення платником податку боргових цінних паперів вище/нижче їх номінальної вартості відноситься до складу його доходів/витрат у податковий період, протягом якого відбулося погашення/викуп таких цінних паперів (оновлений пп. 153.4.3 п. 153.4 ст. 153 Податкового кодексу України). Крім того, змінами встановлено, що при визначенні прибутків/збитків у порядку, визначеному п. 153.8 і 153.9 ст. 153 Податкового кодексу України, витрати, понесені (нараховані) платниками податків при придбанні цінних паперів, деривативів, корпоративних прав, випущених в іншій, ніж цінні папери, формі до 1 січня 2013 р., враховуються при їх подальшому відчуженні в повному обсязі. Підставою для врахування таких витрат є наявність первинних документів, що підтверджують фактичне їх здійснення . Разом з цим, Законом № 713 встановлено обмеження у вигляді не врахування від'ємного фінансового результату за операціями з цінними паперами, який сформовано станом на 1 січня 2014 року, при визначенні фінансового результату за операціями з цінними паперами за результатами звітних (податкових) періодів 2014 року.

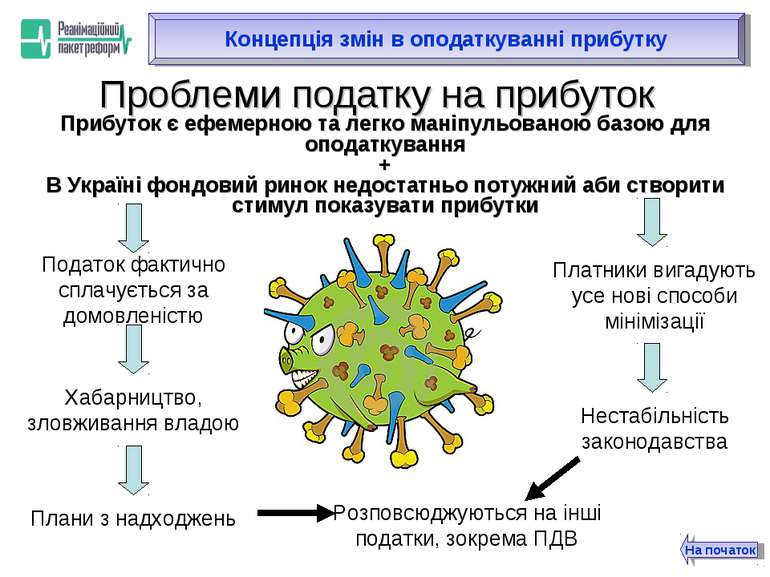

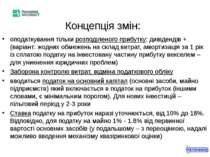

Розповсюджуються на інші податки, зокрема ПДВ Хабарництво, зловживання владою Проблеми податку на прибуток Прибуток є ефемерною та легко маніпульованою базою для оподаткування + В Україні фондовий ринок недостатньо потужний аби створити стимул показувати прибутки Податок фактично сплачується за домовленістю Платники вигадують усе нові способи мінімізації Нестабільність законодавства Плани з надходжень Концепція змін в оподаткуванні прибутку На початок

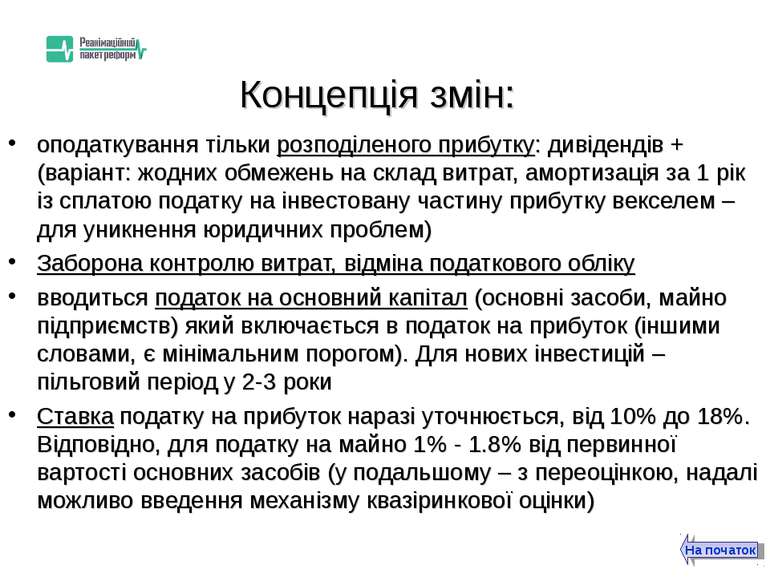

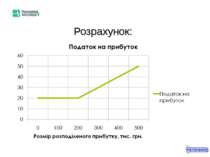

оподаткування тільки розподіленого прибутку: дивідендів + (варіант: жодних обмежень на склад витрат, амортизація за 1 рік із сплатою податку на інвестовану частину прибутку векселем – для уникнення юридичних проблем) Заборона контролю витрат, відміна податкового обліку вводиться податок на основний капітал (основні засоби, майно підприємств) який включається в податок на прибуток (іншими словами, є мінімальним порогом). Для нових інвестицій – пільговий період у 2-3 роки Ставка податку на прибуток наразі уточнюється, від 10% до 18%. Відповідно, для податку на майно 1% - 1.8% від первинної вартості основних засобів (у подальшому – з переоцінкою, надалі можливо введення механізму квазіринкової оцінки) Концепція змін: На початок

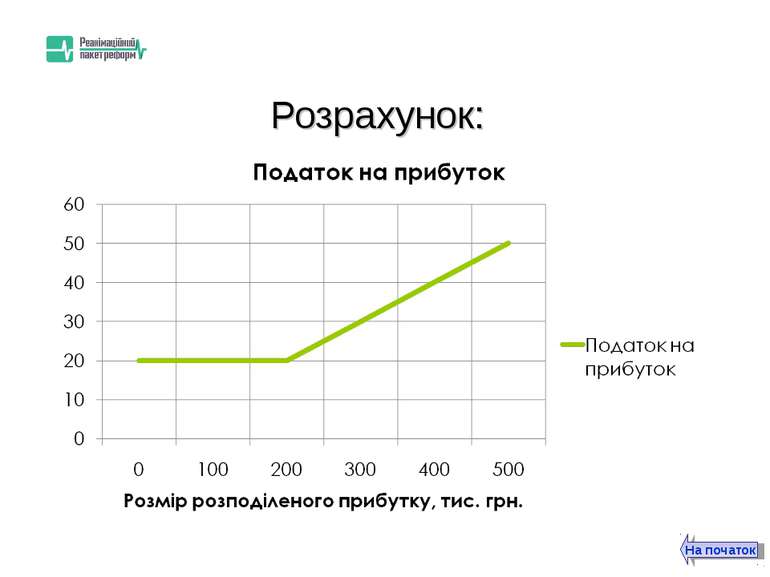

Основні засоби: 2 млн. грн. Прибуток 500 тис. грн. Приклад розрахунку Вхідні дані: На початок

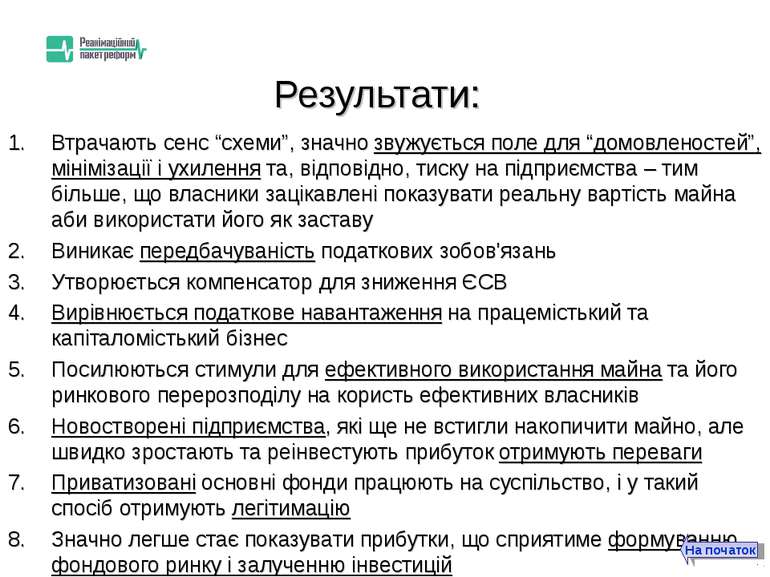

Втрачають сенс “схеми”, значно звужується поле для “домовленостей”, мінімізації і ухилення та, відповідно, тиску на підприємства – тим більше, що власники зацікавлені показувати реальну вартість майна аби використати його як заставу Виникає передбачуваність податкових зобов'язань Утворюється компенсатор для зниження ЄСВ Вирівнюється податкове навантаження на працемістький та капіталомістький бізнес Посилюються стимули для ефективного використання майна та його ринкового перерозподілу на користь ефективних власників Новостворені підприємства, які ще не встигли накопичити майно, але швидко зростають та реінвестують прибуток отримують переваги Приватизовані основні фонди працюють на суспільство, і у такий спосіб отримують легітимацію Значно легше стає показувати прибутки, що сприятиме формуванню фондового ринку і залученню інвестицій Результати: На початок

Можливі проблеми та FAQ: Поточна первісна вартість “основних фондів” є сильно викривленою Підприємства зацікавлені приводити їх ближче до реальності шляхом оцінки заради кредитів. Згодом – обов'язкова оцінка На жаль, це так. Але: Навіть у такому вигляді вони дещо кращі за суто умовний прибуток, розрахований методами податкового обліку Оцінка теж не є цілком об'єктивною, і вразлива до корупції, але простір для зловживань набагато менший, аніж зараз У подальшому можливе (в разі успішної апробації) запровадження квазіринкового механізму взаємної оцінки вартості майна для цілей оподаткування. На початок

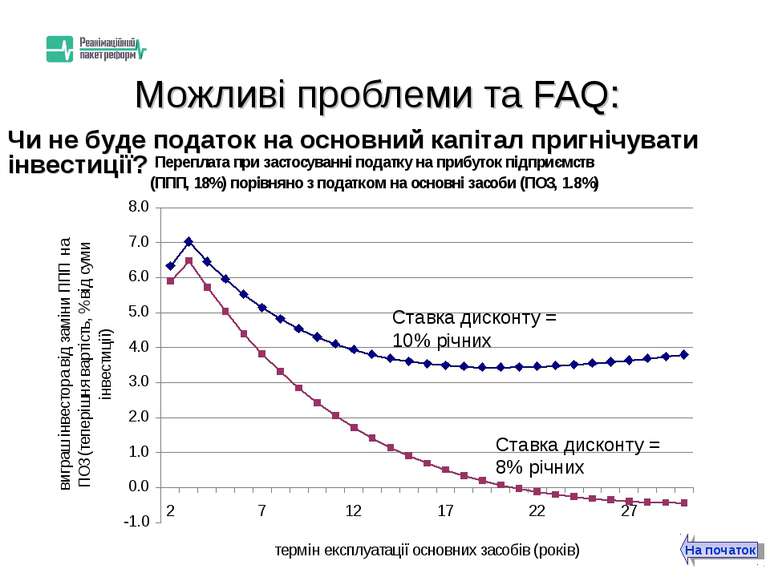

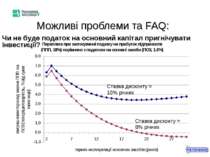

Можливі проблеми та FAQ: Чи не буде податок на основний капітал пригнічувати інвестиції? Ставка дисконту = 8% річних Ставка дисконту = 10% річних На початок

Можливі проблеми та FAQ: Чи не буде податок на основний капітал несправедливим по відношенню до певних галузей? Він буде вирівнювати поточну несправедливість: найбільший податок наразі – на працю. Через ПОЗ частина тягаря з утримання пенсіонерів буде перекладена на основний капітал, який створювався їхнім коштом. Чи не перепишуть усе майно на нерезидентв, фізичних осіб, тощо? Податок на майно стягується за принципом “немає власності без оподаткування”. Відповідно, незалежно від походження власників його має бути сплачено, в іншому разі об'єкт вважатиметься нічиїм. Для симетрії, аналогічне майно фізичних осіб також буде оподатковано – як це, до речі, передбачено діючим ПК. На початок

* Розділ III «Податок на прибуток підприємств». Стурктура розділу 149. Податкова база 155-158. Особливості оподаткування окремих видів діяльності 137. Порядок визнання доходів 138. Склад витрат та порядок їх визначання 139. Витрати, що не враховуються при визначенні оподаткованого прибутку 150. Врахування від’ємного значення об’єкта оподаткування 160. Особливості оподаткування нерезидентів 140. Особливості визнання витрат подвійного призначення 161. Спеціальні правила 152. Порядок обчислення податку 134.Об’єкт оподаткування 133.Перелік платників податку 147. Операції із землею 135.Порядок визначення доходів та їх склад 153. Операції особливого виду. 136. Доходи, що не враховуються для визначення об’єкта оподаткування 144, 145, 148 Порядок нарахування амортизації 141-143. Боргові зобов’язання. Виплати фізичним особам та соціальні виплати 151. Ставки податку 154. Звільнення від оподаткування

* Довідкова інформація Правки у 2013 році Слайди 14, 19, 28, 35, додано слайд 20 Правки у 2014 році: станом на 14.05. 2014 р. слайди 9,10,11 станом на 28.10.2014 р. додано слайди: 50-57

Схожі презентації

Категорії