Презентація на тему:

Кредитний скорінг

Завантажити презентацію

Кредитний скорінг

Завантажити презентаціюПрезентація по слайдам:

Програма навчання з питань іпотечного кредитування за принципом “навчи тренера” Основні ризики іпотечного житлового кредитування (Частина 2) Автор: Володимир Онищенко м. Київ * Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Основні ризики іпотечного житлового кредитування. Частина 2” Дата: 19 – 24 червня 2006 року

Текст презентації розроблено Володимиром Онищенко за підтримки Європейського Союзу. Зміст презентації належить автору і не обов'язково відображає погляди Європейської Комісії. Будь-яку частину презентації може бути використано фахівцями фінансових установ - учасниками цієї навчальної програми - безпосередньо за місцем своєї роботи, без попередньої письмової згоди, але з обов'язковим посиланням на автора презентації та спонсорів Проекту. * Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Основні ризики іпотечного житлового кредитування. Частина 2” Дата: 19 – 24 червня 2006 року

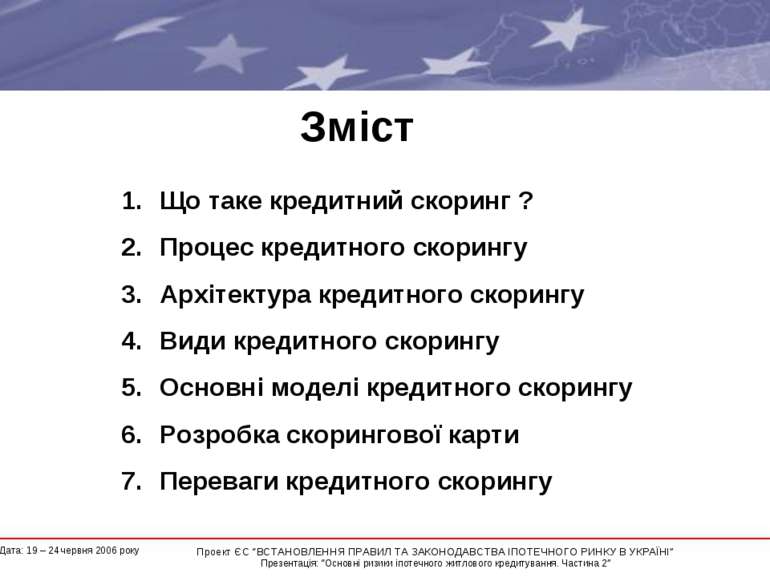

Зміст Що таке кредитний скоринг ? Процес кредитного скорингу Архітектура кредитного скорингу Види кредитного скорингу Основні моделі кредитного скорингу Розробка скорингової карти Переваги кредитного скорингу * Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Основні ризики іпотечного житлового кредитування. Частина 2” Дата: 19 – 24 червня 2006 року

Що таке кредитний скоринг? Кредитний скоринг – це методика оцінки кредитоспроможності позичальника, яка дозволяє визначити вірогідність вчасного повернення ним кредиту. * Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Основні ризики іпотечного житлового кредитування. Частина 2” Дата: 19 – 24 червня 2006 року

Система кредитного скорингу Система кредитного скорингу - це певна математична модель, яка дозволяє оцінювати кредитоспроможність потенційного позичальника числовим показником. * Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Основні ризики іпотечного житлового кредитування. Частина 2” Дата: 19 – 24 червня 2006 року

Як функціонує кредитний скоринг? Кредитний скоринг використовує показники та характеристики виданих у минулому кредитів для передбачення майбутньої “поведінки” кредитів з подібними характеристиками * Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Основні ризики іпотечного житлового кредитування. Частина 2” Дата: 19 – 24 червня 2006 року

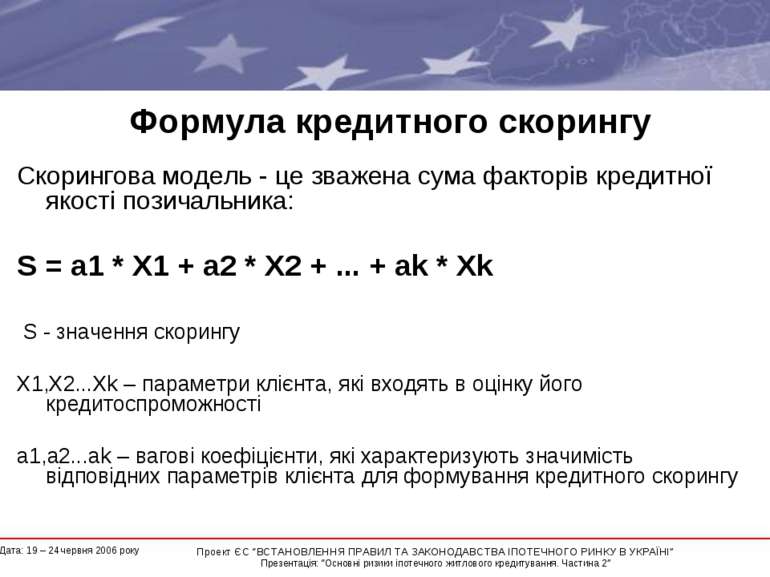

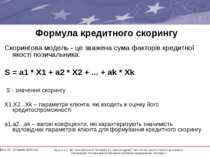

Формула кредитного скорингу Скорингова модель - це зважена сума факторів кредитної якості позичальника: S = a1 * X1 + a2 * X2 + ... + ak * Xk S - значення скорингу X1,X2...Xk – параметри клієнта, які входять в оцінку його кредитоспроможності a1,a2...ak – вагові коефіцієнти, які характеризують значимість відповідних параметрів клієнта для формування кредитного скорингу * Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Основні ризики іпотечного житлового кредитування. Частина 2” Дата: 19 – 24 червня 2006 року

Передумови функціонування скорингу Математичний алгоритм скорингу Програмна реалізація математичного алгоритму Система регламентів та процедур, які визначають правила застосування * Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Основні ризики іпотечного житлового кредитування. Частина 2” Дата: 19 – 24 червня 2006 року

Для яких продуктів використовується скоринг? Іпотечне кредитування Авто кредитування Споживче кредитування (товари широкого вжитку) Кредитні картки * Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Основні ризики іпотечного житлового кредитування. Частина 2” Дата: 19 – 24 червня 2006 року

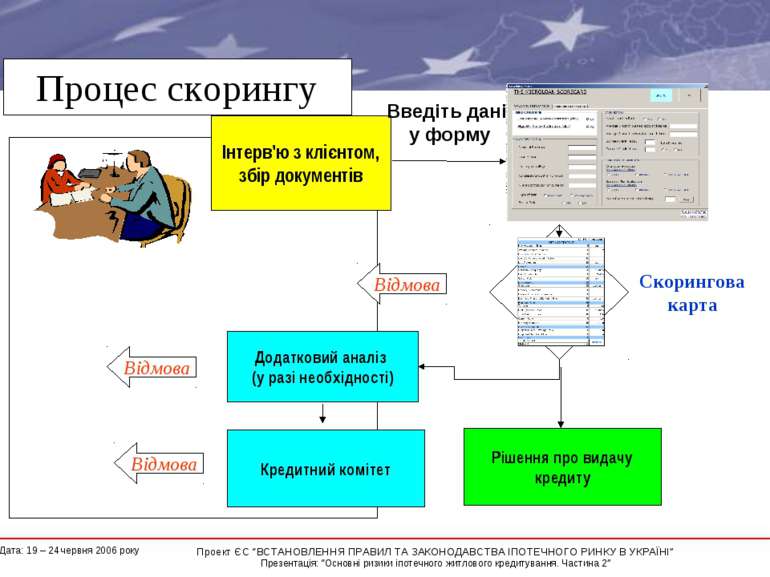

Процес кредитного скорингу * Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Основні ризики іпотечного житлового кредитування. Частина 2” Дата: 19 – 24 червня 2006 року

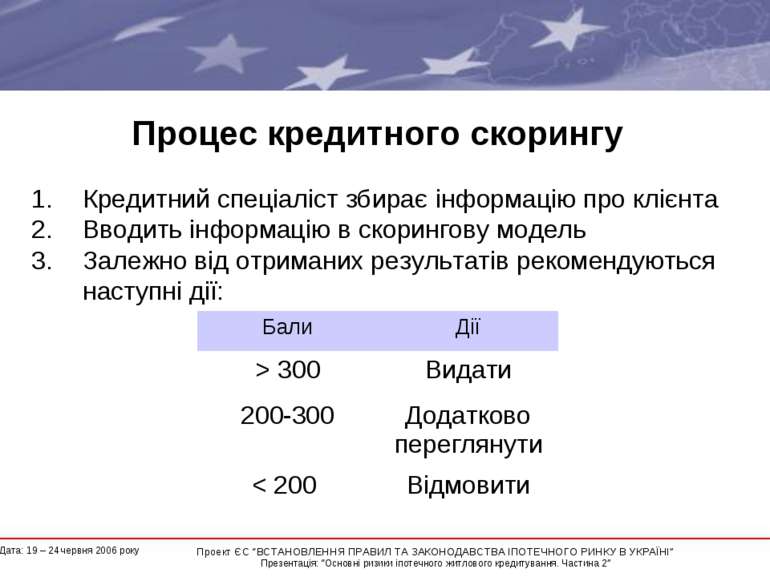

Процес кредитного скорингу Кредитний спеціаліст збирає інформацію про клієнта Вводить інформацію в скорингову модель Залежно від отриманих результатів рекомендуються наступні дії: Бали Дії > 300 Видати 200-300 Додатково переглянути < 200 Відмовити * Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Основні ризики іпотечного житлового кредитування. Частина 2” Дата: 19 – 24 червня 2006 року

Процес скорингу Інтерв'ю з клієнтом, збір документів Додатковий аналіз (у разі необхідності) Кредитний комітет Відмова Введіть дані у форму Відмова Відмова Скорингова карта Рішення про видачу кредиту * Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Основні ризики іпотечного житлового кредитування. Частина 2” Дата: 19 – 24 червня 2006 року

Блок-схема прийняття рішення по кредиту Імпорт або введення даних Обробка анкетних даних Генерація кредитного балу Автоматичне прийняття рішень Стратегія прийняття рішень Автоматична відмова Прийняття позитивного рішення Перегляд кредитного експерта Відмова позичальнику Експорт даних по видачі кредитів Експорт даних по відмовам Оформлення документів на кредит ОФОРМЛЕННЯ ЗВІТІВ Архів позичальників * Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Основні ризики іпотечного житлового кредитування. Частина 2” Дата: 19 – 24 червня 2006 року

Архітектура кредитного скорингу * Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Основні ризики іпотечного житлового кредитування. Частина 2” Дата: 19 – 24 червня 2006 року

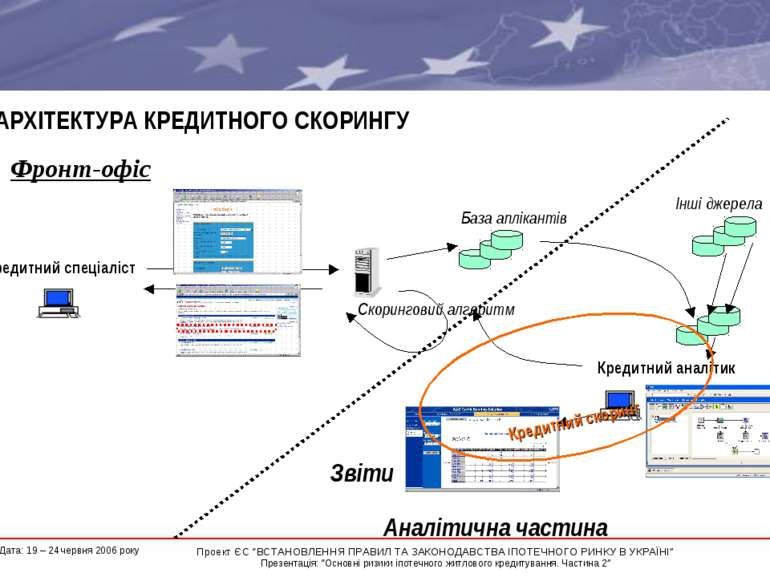

Архітектура кредитного скорингу Модуль підготовки даних Аналітичний модуль Модуль звітності * Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Основні ризики іпотечного житлового кредитування. Частина 2” Дата: 19 – 24 червня 2006 року

Фронт-офіс * Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Основні ризики іпотечного житлового кредитування. Частина 2” Дата: 19 – 24 червня 2006 року

Види кредитного скорингу * Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Основні ризики іпотечного житлового кредитування. Частина 2” Дата: 19 – 24 червня 2006 року

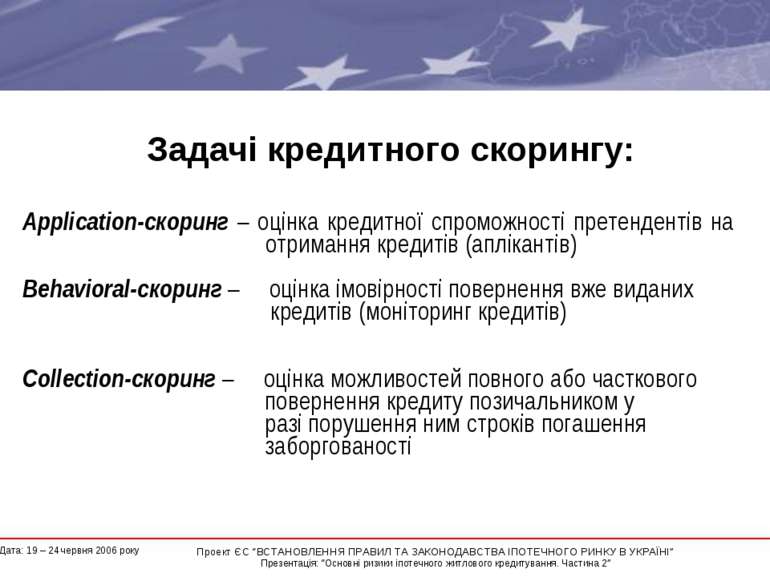

Задачі кредитного скорингу: Application-скоринг – оцінка кредитної спроможності претендентів на отримання кредитів (аплікантів) Behavioral-скоринг – оцінка імовірності повернення вже виданих кредитів (моніторинг кредитів) Collection-скоринг – оцінка можливостей повного або часткового повернення кредиту позичальником у разі порушення ним строків погашення заборгованості * Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Основні ризики іпотечного житлового кредитування. Частина 2” Дата: 19 – 24 червня 2006 року

Додаткові задачі скорингу Імовірність втрати клієнта Імовірність відгуку клієнта на маркетингову кампанію Імовірність здійснення шахрайських операцій Інше * Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Основні ризики іпотечного житлового кредитування. Частина 2” Дата: 19 – 24 червня 2006 року

Інтеграція різних видів скорингу * Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Основні ризики іпотечного житлового кредитування. Частина 2” Дата: 19 – 24 червня 2006 року

Основні моделі скорингу * Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Основні ризики іпотечного житлового кредитування. Частина 2” Дата: 19 – 24 червня 2006 року

Основні моделі систем скорингу 1. Статистичні 2. Експертні ln[p/(1-p)] = a + BX + e * Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Основні ризики іпотечного житлового кредитування. Частина 2” Дата: 19 – 24 червня 2006 року

Експертні моделі Використовуються банками, в яких відсутні (або недостатні) статистичні дані Базуються на правилах прийняття рішення, досвіді, знанні ринку Створюється база даних для трансформації експертної моделі в статистичну Скоринг ранжує кредити в залежності від ризику * Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Основні ризики іпотечного житлового кредитування. Частина 2” Дата: 19 – 24 червня 2006 року

Статистичні моделі Історичні дані по кредитам Необхідні дані про велику кількість “хороших” і проблемних кредитів одного виду Джерела інформації: дані із заявки на кредит, фінансових звітів, внутрішня “кредитна історія” Бал – це вірогідність того, що кредит стане “поганим” або проблематичним * Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Основні ризики іпотечного житлового кредитування. Частина 2” Дата: 19 – 24 червня 2006 року

Математичні алгоритми При створенні системи кредитного скорингу переважно використовуються наступні алгоритми: Логістична регресія Дерево рішень Нейронні сітки Лінійне програмування * Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Основні ризики іпотечного житлового кредитування. Частина 2” Дата: 19 – 24 червня 2006 року

Розробка скорингової карти * Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Основні ризики іпотечного житлового кредитування. Частина 2” Дата: 19 – 24 червня 2006 року

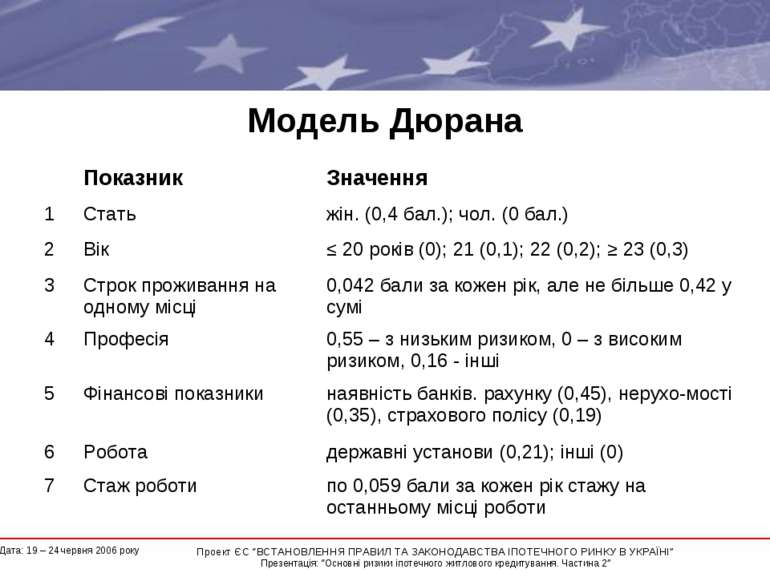

Модель Дюрана Показник Значення 1 Стать жін. (0,4 бал.); чол. (0 бал.) 2 Вік ≤ 20 років (0); 21 (0,1); 22 (0,2); ≥ 23 (0,3) 3 Строк проживання на одному місці 0,042 бали за кожен рік, але не більше 0,42 у сумі 4 Професія 0,55 – з низьким ризиком, 0 – з високим ризиком, 0,16 - інші 5 Фінансові показники наявність банків. рахунку (0,45), нерухо-мості (0,35), страхового полісу (0,19) 6 Робота державні установи (0,21); інші (0) 7 Стаж роботи по 0,059 бали за кожен рік стажу на останньому місці роботи * Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Основні ризики іпотечного житлового кредитування. Частина 2” Дата: 19 – 24 червня 2006 року

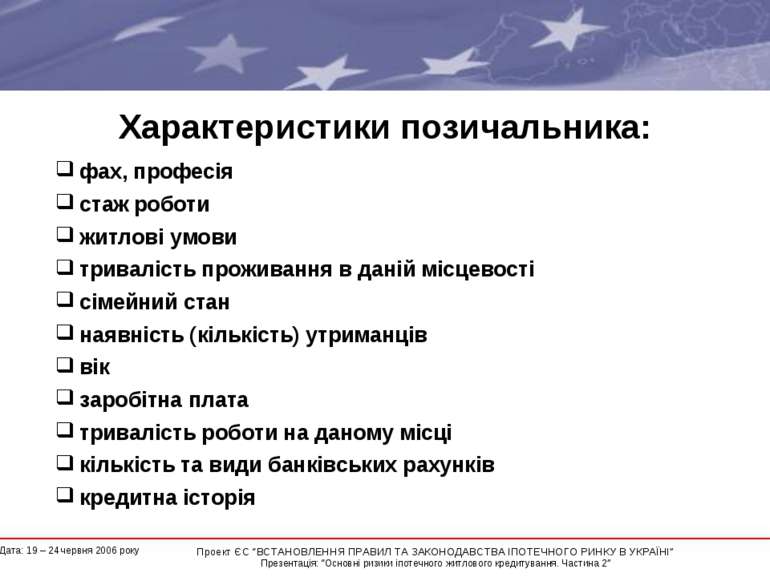

Характеристики позичальника: фах, професія стаж роботи житлові умови тривалість проживання в даній місцевості сімейний стан наявність (кількість) утриманців вік заробітна плата тривалість роботи на даному місці кількість та види банківських рахунків кредитна історія * Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Основні ризики іпотечного житлового кредитування. Частина 2” Дата: 19 – 24 червня 2006 року

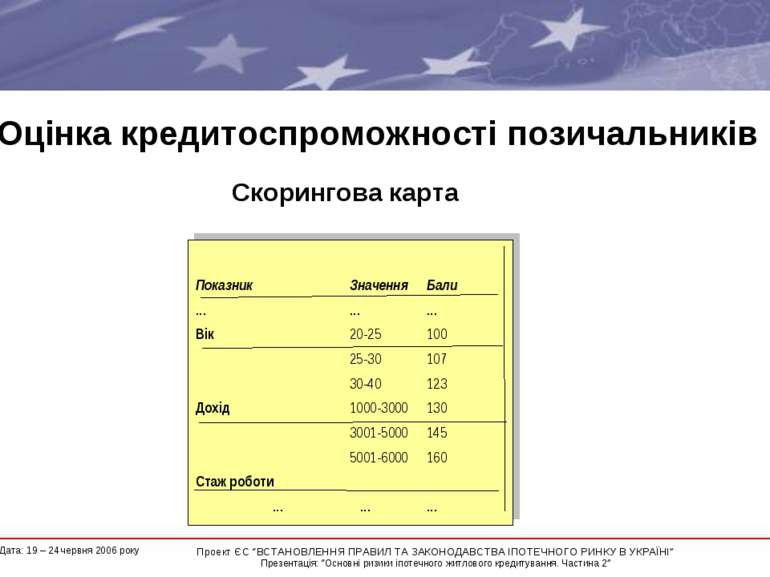

Оцінка кредитоспроможності позичальників Скорингова карта * Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Основні ризики іпотечного житлового кредитування. Частина 2” Дата: 19 – 24 червня 2006 року

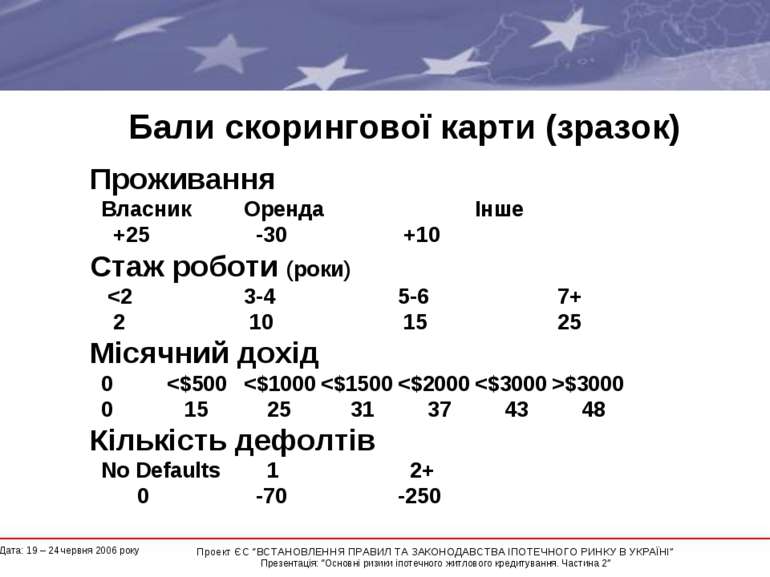

Бали скорингової карти (зразок) Проживання Власник Оренда Інше +25 -30 +10 Стаж роботи (роки)

Залежність процентної ставки по кредиту від скорингової оцінки позичальника * Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Основні ризики іпотечного житлового кредитування. Частина 2” Дата: 19 – 24 червня 2006 року

Дохідність кредитного портфеля Лінія нульової дохідності Оптимальний бал відсіку Точка беззбитковості Бал відсіку 0 10 -10 30 20 -20 -30 600 500 550 * Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Основні ризики іпотечного житлового кредитування. Частина 2” Дата: 19 – 24 червня 2006 року

Процес модернізації скорингової карти * Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Основні ризики іпотечного житлового кредитування. Частина 2” Дата: 19 – 24 червня 2006 року

Мультискоринг (1) (використання декількох скорингових карт одночасно) Основні підходи до застосування мультискорингу: Послідовний метод використання скорингових карт Матричний метод використання скорингових карт Гібридний метод використання скорингових карт * Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Основні ризики іпотечного житлового кредитування. Частина 2” Дата: 19 – 24 червня 2006 року

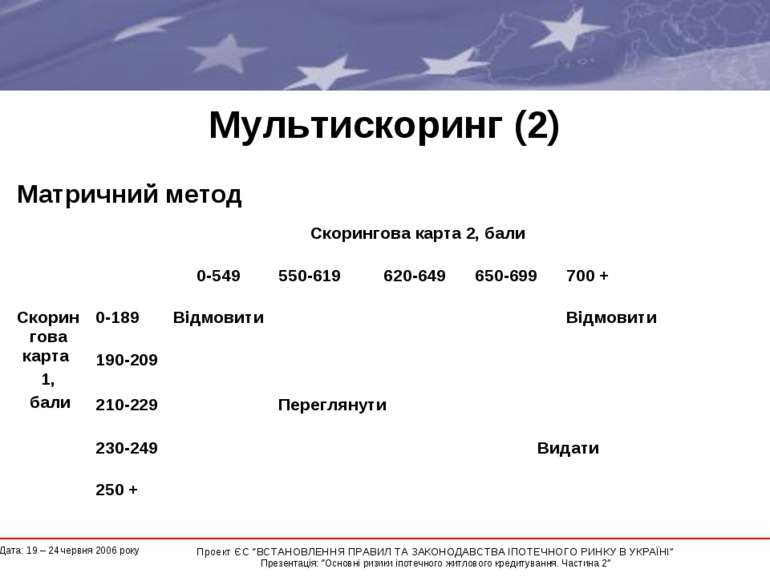

Мультискоринг (2) Матричний метод * Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Основні ризики іпотечного житлового кредитування. Частина 2” Дата: 19 – 24 червня 2006 року

Мультискоринг (3) Послідовний метод Заявник * Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Основні ризики іпотечного житлового кредитування. Частина 2” Дата: 19 – 24 червня 2006 року

Приклад мультискорингу (1) ELR = PD * LGD * Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Основні ризики іпотечного житлового кредитування. Частина 2” Дата: 19 – 24 червня 2006 року

Хто розробляє скорингову карту? Кожен банк може самостійно розробити свою скорингову карту або замовити її в спеціалізованій компанії * Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Основні ризики іпотечного житлового кредитування. Частина 2” Дата: 19 – 24 червня 2006 року

Інтеграція в інфраструктуру банку * Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Основні ризики іпотечного житлового кредитування. Частина 2” Дата: 19 – 24 червня 2006 року

Переваги кредитного скорингу * Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Основні ризики іпотечного житлового кредитування. Частина 2” Дата: 19 – 24 червня 2006 року

Переваги кредитного скорингу Підвищення ефективності: Скорочення часу на прийняття рішення Швидка відповідь клієнту Підвищення узгодженності Зменшення суб'єктивності Стандартизація оцінки для кредитних спеціалістів Внесення корективів до кредитної політики Покращення управління портфельним ризиком Рейтинг портфельних ризиків Вища якість окремих кредитів * Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Основні ризики іпотечного житлового кредитування. Частина 2” Дата: 19 – 24 червня 2006 року

Підсумки Кредитний скоринг та його класифікація Особливості використання кредитного скорингу Методологія побудови скорингової карти Переваги скорингу * Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Основні ризики іпотечного житлового кредитування. Частина 2” Дата: 19 – 24 червня 2006 року

Питання??? * Проект ЄС “ВСТАНОВЛЕННЯ ПРАВИЛ ТА ЗАКОНОДАВСТВА ІПОТЕЧНОГО РИНКУ В УКРАЇНІ” Презентація: “Основні ризики іпотечного житлового кредитування. Частина 2” Дата: 19 – 24 червня 2006 року

Схожі презентації

Категорії

![Основні моделі систем скорингу 1. Статистичні 2. Експертні ln[p/(1-p)] = a + ... Основні моделі систем скорингу 1. Статистичні 2. Експертні ln[p/(1-p)] = a + ...](https://svitppt.com.ua/images/7/6472/770/img21.jpg)

![Основні моделі систем скорингу 1. Статистичні 2. Експертні ln[p/(1-p)] = a + ... Основні моделі систем скорингу 1. Статистичні 2. Експертні ln[p/(1-p)] = a + ...](https://svitppt.com.ua/images/7/6472/210/img21.jpg)