Презентація на тему:

Процентні деривативи на Строковому ринку

Завантажити презентацію

Процентні деривативи на Строковому ринку

Завантажити презентаціюПрезентація по слайдам:

Загальна інформація Строковий ринок забезпечує виконання низки важливих макроекономічних завдань, необхідних для ефективного функціонування фінансового ринку: Є дієвим засобом (часто – єдиним) для страхування (хеджування) ризиків від несприятливої зміни цін на базові активи. Стимулює ліквідність ринку (в. т.ч. і спотового), оскільки: дозволяє укладати строкові контракти на значні обсяги базового активу без 100%-го переддепонування активів (в межах гарантійного забезпечення) за рахунок впровадження системи управління ризиками, використовує технологію централізованого клірингу, підвищує об'єктивність ціноутворення на базові активи спотового ринку. Виступає джерелом інформації про існуючі цінові очікування учасників ринку стосовно динаміки цін на базові активи. Оскільки наразі відсутні нормативні можливості для обігу валютних деривативів (окрім валютних форвардів та свопів), в якості актуальних для банків інструментів можна визначити деривативи, базовим активом яких є відсоткові ставки. Такі процентні деривативи дозволяють ефективно хеджувати ризики зміни відсоткових ставок на фінансовому ринку. 2

Оподаткування біржових деривативів Відповідно до Податкового кодексу України: дериватив - стандартний документ, що засвідчує право та/або зобов'язання придбати чи продати у майбутньому цінні папери, матеріальні або нематеріальні активи, а також кошти на визначених ним умовах… До деривативів, зокрема, належать: опціон та ф'ючерсний контракт (п.п. 14.1.45 п. 14.1 ст. 14). Норми Кодексу щодо звичайних цін не застосовуються при проведенні … операцій з деривативами (п. 153.9 ст. 153). За операціями з деривативами (похідними інструментами) фінансовий результат платника податку від таких операцій за звітний податковий період визначається відповідно до положень (стандартів) бухгалтерського обліку та оподатковується в загальному порядку (п. 153.9 ст. 153). Особливий податок за операціями з відчуження цінних паперів та операцій з деривативами справляється у розмірі 0% від суми операції з деривативами на фондовій біржі (ст. 215-1). 3

Бухгалтерський облік деривативів в банках Бухгалтерський облік строкових контрактів встановлено у Інструкції з бухгалтерського обліку операцій з похідними фінансовими інструментами в банках України, затвердженій Постановою Правління НБУ від 31.08.2007 № 309 (далі – Інструкція). Термінологія Інструкції повністю відповідає термінології Правил Біржі (варіаційна маржа, початкова маржа, додаткова маржа, ф'ючерсний контракт) як за формою, так і за сутністю. Ф'ючерсні контракти на індекси процентних ставок з метою відображення в бухгалтерському обліку класифікуються банками як похідні фінансові інструменти в торговому портфелі банку. Усі похідні фінансові інструменти первісно оцінюються та відображаються в бухгалтерському обліку за справедливою вартістю. Витрати на операції визнаються за рахунками витрат під час їх первісного визнання. Вимоги та зобов'язання за ф'ючерсними контрактами на дату операції обліковуються за позабалансовими рахунками за курсом (ціною), зафіксованому у контракті, вимоги дорівнюють зобов'язанням. Справедлива вартість ф'ючерсних контрактів на дату операції дорівнює нулю. 4

Переоцінка похідних фінансових інструментів, якими є біржові інструменти, здійснюється банком за результатами кожного біржового дня (торговельної сесії) за визначеною біржею котирувальною (розрахунковою) ціною (розділ І глави 3). Особливості бухгалтерського обліку ф'ючерсних контрактів на індекс процентних ставок в торговому портфелі прямо встановлені п.п. 1.2 1.5 глави 1, главами 2 та 3 Розділу ІІІ “Бухгалтерський облік ф'ючерсних контрактів у торговому портфелі банку” Інструкції. При цьому використовуються рахунки 1200, 1500, 1502, 3042, 3352, 6209, 7108, 9357, 9367. У разі укладання ф'ючерсних контрактів за дорученням клієнтів банки здійснюють облік коштів клієнтів з використанням рахунків 1602, 2602, 2622, 2909. Бухгалтерський облік деривативів в банках 5

Базові активи для строкових контрактів Фінансові інструменти строкового ринку Серед базових активів для процентних деривативів з практичної точки зору актуальними для банків вбачаються наступні: Індекс KievPrime – індекс відсоткових ставок міжбанківського кредитного ринку; Український індекс депозитних ставок за депозитами фізичних осіб (індекс UIRD). Обидва індекси розраховуються Компанією Thomson Reuters та оприлюднюються кожного робочого дня в інформаційній системі Thomson Reuters. В то самий час, можливо за бажанням учасників ринку використовувати також інші індикатори, що відображають динаміку відсоткових ставок. 6

Історична волатильність індексу KievPrime KievPrime O/N KievPrime 1W KievPrime 1M Індекс KievPrime характеризується значною волатильністю – особливо ставки, що відповідають періодам 1 день (O/N) та 1 тиждень (1W). При збільшенні періоду до 1, 2 та 3 місяців (1-3 М) індекс стає більш інертним за динамікою. Фінансові інструменти строкового ринку 7

Історична волатильність відсоткових індексів в Україні KievPrime 3М UIRD 3М Значна волатильність індексу KievPrime найбільш візуально відображається порівняно з іншими відсотковими ставками, в т.ч. такими, що також використовуються в якості базового активу для строкових контрактів, - наприклад, індексом UIRD, що розраховується компанією Thomson Reuters. Біржа сконцентрувалася на відсоткових ставках за наслідками ретельного аналізу варіантів можливих індикаторів, доступних для використання в якості базових активів для строкових контрактів та з огляду на існуючі особливості ринку акцій в Україні. Відсоткові ставки значно зрозуміліші та значиміші для українського фінансового ринку та національного економіки загалом. Тим більше, саме подібні базові активи має в своїй основі переважна більшість строкових інструментів в світі. Фінансові інструменти строкового ринку 8

Розрахункові процентні деривативи на Строковому ринку Фінансові інструменти строкового ринку Рішенням Національної комісії з цінних паперів та фондового ринку від 18.12.2012 року № 1815 зареєстровані: 1) Правила строкового ринку ПАТ “Фондова біржа “Перспектива” (далі – Біржа), що є невід'ємною частиною загальних Правил Біржі, 2) Зразкові форми (специфікації) ф'ючерсних контрактів та опціонів, допущених до обігу на Біржі. Зазначені документи опубліковані на інтернет-сайті Біржі у розділі “Нормативна база” (http://fbp.com.ua/Norm.aspx). Станом на 01.07.2013 року зареєстровано 3 специфікації ф'ючерсних контрактів та 3 специфікації опціонів, базовим активом яких є процентна ставка. Протягом червня 2013 року строкові контракти укладалися щодо 12 серій 2 специфікацій (базові активи – індекси KievPrime та UIRD). В той же час, за необхідності, перелік специфікацій строкових контрактів може бути розширено, в залежності від побажань членів Біржі. 9

Ф'ючерсний контракт на індекс KievPrime Базовий актив: Індекс KievPrime, що розраховується Thomson Reuters на основі відсоткових ставок міжбанківського кредитного ринку. Значення (фіксінг) KievPrime публікуються Компанією Thomson Reuters кожного робочого дня на спеціальних сторінках «KievPrime» в інформаційній системі Thomson Reuters. Види відсоткових ставок індексу KievPrime: 1 день, 1 тиждень, 1, 2 та 3 місяці. Вид контракту: без поставки Базового активу (розрахунковий). Обсяг контракту (Лот): кількість пунктів Індексу KievPrime, що становить значення Індексу KievPrime. Вартість 1 пункту Індексу KievPrime: 1 (одна) гривня. Форма задання ціни контракту: вказується в гривнях за 1 пункт Індексу KievPrime. Мінімальна зміна ціни контракту (Тік): 0,01 гривні. Ціна укладання: добуток кількості пунктів Індексу Kiev Prime на Вартість 1 пункту Індексу Kiev Prime, вказується в гривнях з точністю до 0,01 гривні. Термін виконання: 1- 12 місяців. Фінансові інструменти строкового ринку 10

Ф'ючерсний контракт на індекс UIRD Базовий актив: Індекс UIRD, що розраховується Thomson Reuters за методикою, розробленою спільно з НБУ, на основі номінальних ставок ринку депозитів фізичних осіб. Значення (фіксінг) Індексу UIRD публікуються кожного робочого дня в системі Thomson Reuters та розкриваються щоденно у вільному доступі на інтернет-сайті НБУ. Вид контракту: без поставки Базового активу (розрахунковий). Види відсоткових ставок індексу UIRD: 3, 6, 9 та 12 місяців. Обсяг контракту (Лот): кількість пунктів Індексу UIRD, що становить значення Індексу UIRD. Вартість 1 пункту Індексу UIRD: 1 (одна) гривня. Форма задання ціни контракту: вказується в гривнях за 1 пункт Індексу UIRD. Мінімальна зміна ціни контракту (Тік): 0,01 гривні. Ціна укладання: добуток кількості пунктів Індексу UIRD на Вартість 1 пункту Індексу UIRD, вказується в гривнях з точністю до 0,01 гривні. Терміни виконання: 1-12 місяців. Фінансові інструменти строкового ринку 11

Централізований кліринг Центральний контрагент (Central Counterparty, далі - ССР) є технічною стороною строкових контрактів та не приймає на себе ризики забезпечення виконання зобов'язань членів Біржі. Функції ССР виконує ПАТ «ФК «СУЧАСНІ КРЕДИТНІ ТЕХНОЛОГІЇ» (далі – СКТ), що є Платіжною організацією внутрішньодержавної небанківської платіжної системи (rfs.in.ua), створеної для забезпечення клірингу та розрахунків на ринку фінансових інструментів. СКТ діє відповідно до Дозволу НБУ та ліцензії Нацфінпослуг на здійснення розрахунків (переказу коштів). Технічні функції СКТ: шляхом novation стає стороною за укладеними строковим контрактами, зобов’язання щодо яких розраховуються шляхом централізованого клірингу, забезпечує переказ коштів при розрахунках за деривативами під контролем Біржі, забезпечує учасників біржових торгів легітимними первинними документами на підтвердження проведення клірингу і розрахунків. На відміну від інших моделей досить умовного впровадження ССР в Україні (за відсутності достатнього регулювання цієї діяльності до набуття чинності Законом України “Про депозитарну систему України”), СКТ функціонує на легітимній правовій основі, має відповідні дозволи та формує первинні документи, що відповідають вимогам чинного законодавства. 12

Внутрішньодержавна небанківська платіжна система “Розрахункова фондова система” (в особі платіжної організації ПАТ “ФК “Сучасні кредитні технології”) – єдина в Україні спеціалізована небанківська платіжна система, що має дозвіл НБУ на здійснення розрахунків за договорами з фінансовими інструментами та відповідно до Правил РФС має право на відкриття рахунків учасникам розрахунків, проведення грошового клірингу, в т.ч. виконання функцій ССР. Окрім ПАТ “ФК “СКТ”, до складу РФС станом на 01.07. 2013 входять: 74 брокера учасника РФС які відкрили рахунки в Платіжній організації РФС для забезпечення переказу коштів на виконання зобов’язань за договорами, укладеними на фондових біржах, 20 комерційних банків членів РФС в яких відкриті рахунки Платіжної організації РФС та брокерів. Впроваджена модель розрахунків відповідає міжнародним рекомендаціям стосовно побудови систем розрахунків через лояльну інтеграцію до існуючої міжбанківської системи грошових розрахунків, забезпечення конкуренції серед комерційних банків за обслуговування біржових розрахунків, низькі трансакційні витрати внаслідок використання ЕДО та технологій наскрізної обробки трансакцій, виконання функцій ССР для підвищення ефективності розрахунків та зниження ризиків тощо. Засади функціонування СКТ 13

Нормативне регулювання. Правила платіжної системи РФС (зареєстровані НБУ), платіжною організацією якої є СКТ, передбачають: 1. відкриття рахунків учасникам РФС, в т.ч. банкам (в розрізі видів ринків – фондовий/строковий). 2. проведення грошових розрахунків за наслідками клірингу. 3. можливість блокування коштів на рахунках учасників РФС, відкритих в СКТ. 4. особливий режим функціонування поточних рахунків СКТ, відкритих в банках (рахунки призначені виключно для обслуговування розрахунків за наслідками торгів щодо фінансових інструментів). Платіжна організація (СКТ) Банки-члени та учасники Банки-члени Брокери-учасники (не банки) Рахунки учасників Рахунки учасників Рахунки учасників Рахунки СКТ Рахунки СКТ Брокери-учасники (не банки) Відкриття рахунків в СКТ Відкриття рахунків СКТ в банках Відкриття рахунків СКТ в банках Розрахунки між рахунками в СКТ Рахунки для клірингу і розрахунків 14

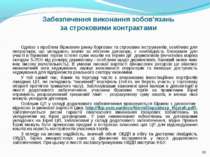

Однією з проблем біржового ринку боргових та строкових інструментів, особливо для операторів, що укладають значні за обсягом договори, є необхідність блокувати для участі в біржових торгах істотні суми коштів на термін дії деривативів (початкова маржа складає 5-25% від розміру деривативу - особливо щодо деривативів, базовий актив яких має високу волатильність). В умовах високої вартості фінансових ресурсів це нівелює економічний зиск хеджування, звужує можливості операторів та зменшує доступність хеджування для підприємств реального сектору економіки. У той самий час, банки та торговці часто є власниками інвестиційних портфелів ліквідних ЦП, які складають “пасивний” портфель (тобто, не беруть участь у торговому обороті протягом тривалого часу). Заблокувавши зазначені цінні папери в депозитарії в якості додаткового забезпечення, учасники біржових торгів за правилами Біржі отримують розрахунковий грошовий ліміт – розрахункову суму коштів, в межах якої можуть укладати договори. Оскільки ЦП у складі додаткового забезпечення враховуються Біржею з дисконтом відносно їх ринкової вартості (див. http://fbp.com.ua/docs/Norm/Dopzabezp_Rozrah.pdf), забезпечуються високі гарантії своєчасного виконання грошових зобов'язань за укладеними на біржі договорами. У разі невиконання зобов'язань за договорами укладених на Біржі ЦП, заблоковані у складі додаткового забезпечення, згідно Правил Біржі можуть бути примусово продані в інтересах власника цих ЦП для відшкодування коштів на користь контрагентів учасника торгів. З огляду на високу надійність, значний обсяг ОВДП в обігу та достатню ліквідність ОВДП, Біржа використовує саме ці фінансові інструменти у якості додаткового забезпечення. При цьому в якості заставоутримувача ОВДП виступає НБУ. Забезпечення виконання зобов'язань за строковими контрактами 15

Положення про депозитарну діяльність НБУ За ініціативою Біржі Постановою Правління НБУ від 04.03.2013 № 76 внесені зміни до Положення про депозитарну діяльність НБУ, які передбачають: ведення рахунків у цінних паперах клієнтів-постачальників щодо обліку державних цінних паперів (ДЦП), заблокованих для участі в торгах з метою отримання додаткового грошового ліміту для забезпечення розрахунків за результатами торгів (при забезпеченні розрахунків з двостороннім забезпеченням) (розділ І); ведення таких рахунків здійснюється депозитарієм НБУ, за умови якщо правилами фондової біржі визначається: методика розрахунку справедливої вартості ДЦП та критерії визначення коефіцієнту покриття грошового ліміту за рахунок ДЦП; порядок дій фондової біржі, пов’язаних із реалізацією ДЦП, заблокованих для отримання додаткового грошового ліміту; джерела забезпечення грошових зобов’язань за результатами торгів ДЦП у разі неможливості (затримки) реалізації ДЦП, заблокованих для отримання додаткового грошового ліміту; відповідальність фондової біржі за порушення нею зобов’язань стосовно забезпечення виконання укладених на фондовій біржі договорів за результатами торгів із використанням технології блокування ДЦП для отримання додаткового грошового ліміту (п. 3.7-3.8 розділу ІІІ). Правила Біржі, зареєстровані рішенням НКЦПФР від 09.04.2013 № 530 (http://fbp.com.ua/docs/Norm/pravila_20130409.pdf), відповідають зазначеним вимогам (див. розділ 10 Правил). Протягом червня 2013 року технологія ретельно відпрацьована на ринку ОВДП: за такою технологією укладено 1237 договорів з ОВДП на загальну суму 3 млрд грн. Додаткове забезпечення 16

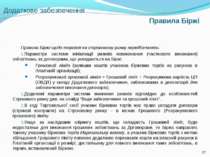

Правила Біржі Правила Біржі щодо торгівлі на строковому ринку передбачають: Параметри системи мінімізації ризиків невиконання (часткового виконання) зобов'язань за договорами, що укладаються на Біржі: Грошовий ліміт (залишки коштів учасника біржових торгів на рахунках в Платіжній організації); Розрахунковий грошовий ліміт = Грошовий ліміт + Розрахункова вартість ЦП (ОВДП) у складі Додаткового забезпечення, заблокованих в депозитарії для забезпечення виконання договорів). Додаткові параметри системи зниження ризиків відповідно до особливостей Строкового ринку див. на слайді “Види забезпечення та грошовий ліміт”. В ході Торговельної сесії учасник біржових торгів має право укладати договори (строкові контракти) на Строковому ринку – в межах Грошового (Розрахункового грошового) ліміту. Якщо за наслідками клірингу коштів, що складають Грошовий ліміт, буде недостатньо для виконання грошових зобов’язань за Договорами, то Біржа направляє такому учаснику біржових торгів Маржинальну вимогу, а учасник біржових торгів з метою збільшення Грошового ліміту повинен додатково переказати кошти на власний рахунок в Платіжній організації в розмірі, достатньому для повного виконання таких зобов’язань, в термін, встановлений Біржею. Додаткове забезпечення 17

Правила Біржі У разі, якщо учасник біржових торгів не виконав зобов’язань щодо додаткового переказу коштів за Маржинальною вимогою, то уповноважений представник Біржі подає в ЕТС Біржі Заявки від імені та за рахунок відповідного учасника біржових торгів на продаж ОВДП, що складають Додаткове забезпечення, на спеціалізованому (окремому) Аукціоні. З метою забезпечення грошових зобов’язань учасника біржових торгів у разі неможливості/затримки реалізації ОВДП, що складають Додаткове забезпечення, Біржа може також в інтересах такого учасника біржових торгів укладати Договори РЕПО, предметом яких є зазначені ОВДП, з визначеним Біржею переліком учасників біржових торгів та/або договори з Маркет-Мейкерами (такі договори можуть передбачати зобов’язання Маркет-мейкера придбати зазначені цінні папери за ціною, що не нижча, ніж Розрахункова вартість ОВДП у Додатковому забезпеченні). У разі несвоєчасного виконання грошових зобов’язань (на наступний Торговельний день, коли виникли такі зобов’язання, та пізніше) учасник біржових торгів сплачує Біржі (а Біржа – учаснику(ам) біржових торгів, перед якими виникли грошові зобов’язання) пеню в розмірі 0,1% від суми несвоєчасно виконаних грошових зобов’язань за кожний день прострочення, але не більше 10% суми таких зобов’язань. Кошти, що отримані внаслідок реалізації ОВДП, що становлять Додаткове забезпечення, зараховуються на окремий рахунок учасника біржових торгів, що відкритий в Платіжній організації, та переказуються Платіжною організацією на виконання зобов'язань учасників біржових торгів на підставі інформації від Біржі. Залишок коштів на окремому рахунку учасника біржових торгів, відкритому в Платіжній організації та призначеному для зарахування коштів за наслідком реалізації ОВДП, що становлять Додаткове забезпечення, після виконання усіх зобов'язань учасника біржових торгів використовується останнім на власний розсуд. Додаткове забезпечення 18

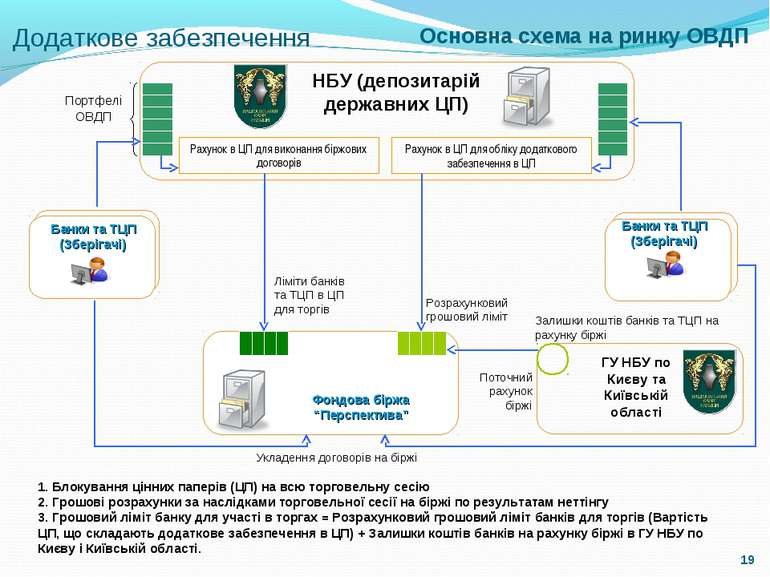

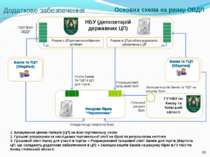

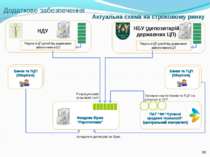

Основна схема на ринку ОВДП НБУ (депозитарій державних ЦП) Банки та ТЦП (Зберігачі) Портфелі ОВДП Рахунок в ЦП для виконання біржових договорів Рахунок в ЦП для обліку додаткового забезпечення в ЦП Фондова біржа “Перспектива” ГУ НБУ по Києву та Київській області Поточний рахунок біржі Залишки коштів банків та ТЦП на рахунку біржі Ліміти банків та ТЦП в ЦП для торгів Розрахунковий грошовий ліміт Укладення договорів на біржі 1. Блокування цінних паперів (ЦП) на всю торговельну сесію 2. Грошові розрахунки за наслідками торговельної сесії на біржі по результатам неттінгу 3. Грошовий ліміт банку для участі в торгах = Розрахунковий грошовий ліміт банків для торгів (Вартість ЦП, що складають додаткове забезпечення в ЦП) + Залишки коштів банків на рахунку біржі в ГУ НБУ по Києву і Київській області. Додаткове забезпечення Банки та ТЦП (Зберігачі) 19

Додаткове забезпечення Актуальна схема на строковому ринку НДУ Рахунок в ЦП для обліку додаткового забезпечення в ЦП Рахунки в ЦП для обліку додаткового забезпечення в ЦП НБУ (депозитарій державних ЦП) Банки та ТЦП (Зберігачі) Фондова біржа “Перспектива” Розрахунковий грошовий ліміт Укладення договорів на біржі Банки та ТЦП (Зберігачі) ПАТ “ФК “Сучасні кредитні технології” (центральний контрагент) Залишки коштів банків та ТЦП на рахунках в СКТ 20

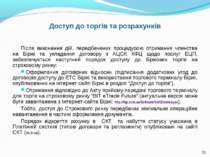

Доступ до торгів та розрахунків Після виконання дій, передбачених процедурою отримання членства на Біржі та укладання договору з АЦСК КФЦ щодо послуг ЕЦП, забезпечується наступний порядок доступу до біржових торгів на строковому ринку: Оформлення договірних відносин (підписання додаткових угод до договорів доступу до ЕТС Біржі та використання торгового терміналу Біржі, опублікованих на інтернет-сайті Біржі в розділі “Доступ до торгів”), Отримання відповідно до Акту прийому-передачі торгового терміналу для торгів на строковому ринку “BIT eTrade Future” (актуальна версія може бути завантажена з Інтернет-сайта Біржі: http://fbp.com.ua/Software/SoftEtrade.aspx). Тобто, доступ до Строкового ринку передбачає мінімальне операційне навантаження в частині оформлення документів. Порядок відкриття рахунку в СКТ та набуття статусу учасника в Платіжній системі (типові договори та регламенти) опубліковані на сайті СКТ (rfs.in.ua). 21

КСЗІ Відповідність до вимог чинного законодавства України щодо технічного захисту інформації Захист від внутрішніх та зовнішніх загроз Шифрування каналів зв'язку Забезпечення безперервності функціонування Шифрування та аутентіфікація, цілісність документів Захист від витоку інформації Розмежування доступу до інформації Біржа є єдиним на сьогодні організатором торгівлі, що впровадив легітимний електронний документообіг. Біржа та СКТ (Центральний контрагент) використовують надійні апаратні засоби криптографічного захисту інформації та отримують послуги ЕЦП від акредитованого ЦСК ПАТ “КФЦ”, який пройшов процедуру крос-сертифікації з АЦСК Національного банку. Біржа Учасник Біржових торгів та розрахунків Internet СКТ КЗІ КЗІ КЗІ КЗІ КЗІ Захист інформації Учасник Біржових торгів та розрахунків Учасник Біржових торгів та розрахунків АЦСК 22

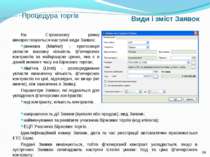

Торговий термінал BIT eTrade Future Процедура торгів Інтерфейс ПЗ BIT eTrade Future досить схожий на інтерфейс базового торгового терміналу BIT eTrade, вже звичного для членів Біржі. Розрахунковий грошовий ліміт відображається у віконці «Ліміт Грошових коштів». 23

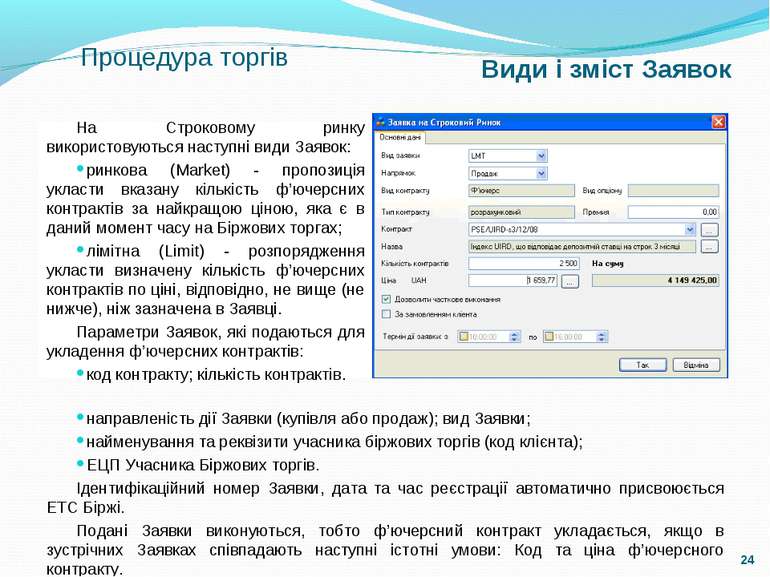

Види і зміст Заявок Процедура торгів направленість дії Заявки (купівля або продаж); вид Заявки; найменування та реквізити учасника біржових торгів (код клієнта); ЕЦП Учасника Біржових торгів. Ідентифікаційний номер Заявки, дата та час реєстрації автоматично присвоюється ЕТС Біржі. Подані Заявки виконуються, тобто ф’ючерсний контракт укладається, якщо в зустрічних Заявках співпадають наступні істотні умови: Код та ціна ф’ючерсного контракту. 24 На Строковому ринку використовуються наступні види Заявок: ринкова (Market) - пропозиція укласти вказану кількість ф’ючерсних контрактів за найкращою ціною, яка є в даний момент часу на Біржових торгах; лімітна (Limit) - розпорядження укласти визначену кількість ф’ючерсних контрактів по ціні, відповідно, не вище (не нижче), ніж зазначена в Заявці. Параметри Заявок, які подаються для укладення ф’ючерсних контрактів: код контракту; кількість контрактів.

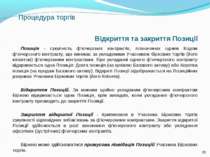

Відкриття та закриття Позиції Процедура торгів Позиція - сукупність ф’ючерсних контрактів, позначених одним Кодом ф’ючерсного контракту, що виникає за укладеними Учасником біржових торгів (його клієнтом) ф’ючерсними контрактами. При укладанні одного ф’ючерсного контракту відкривається одна Позиція: Довга позиція (на купівлю Базового активу) або Коротка позиція (на продаж Базового активу). Відкриті Позиції відображається на Позиційних рахунках Учасника Біржових торгів (його Клієнта). Відкриття Позицій. За кожним щойно укладеним ф’ючерсним контрактом Біржею відкривається одна Позиція, крім випадків, коли укладання ф’ючерсного контракту призводить до закриття Позиції. Закриття відкритої Позиції - припинення в Учасника Біржових торгів сукупності відповідних зобов’язань за ф’ючерсними контрактами. Закриття відкритої Позиції здійснюється в разі: виконання ф’ючерсного контракту або укладення офсетних (зустрічних) ф’ючерсних контрактів. Біржею може здійснюватися примусова ліквідація Позицій Учасника Біржових торгів. 25

Ціни ф'ючерсних контрактів Ціна відкриття - ціна закриття попередньої Торговельної сесії, якщо інше не встановлено Біржею у випадку різких коливань на ринку Базового активу (тобто, індексу відсоткових ставок) та/або за ф’ючерсними контрактами з низькою ліквідністю. Стартова ціна - Ціна відкриття першої Торговельної сесії, що встановлюється рішенням директора Біржі. Ціна закриття – сформована на кінець Торговельної сесії Розрахункова ціна. Розрахункова ціна – розраховується Біржею, відповідно до Специфікації ф’ючерсного контракту. Протягом обігу ф’ючерсного контракту Розрахункова ціна розраховується як середньозважена ціна усіх укладених ф’ючерсних контрактів за відповідним кодом (позначенням) протягом Торговельної сесії, округлена до 5 значущих цифр після коми. В день виконання ф’ючерсного контракту Розрахункова ціна приводиться до Ціни виконання ф’ючерсного контракту, що визначається відповідно до Специфікації, тобто з урахуванням фактичного значення відсоткового індексу на дату виконання. Процедура торгів 26

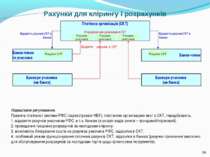

Кліринг та розрахунки Біржа, одночасно з Торговельною сесією на Строковому ринку та після її закінчення, проводить Клірингові сесії, що містять наступні процедури: Novation (новація) за укладеними контрактами (перехід зобов'язань за ф’ючерсним контрактом до ССР); Коригування Позицій та розрахунок Варіаційної маржі; розрахунок зобов’язань учасників біржових торгів на аналітичних рахунках в Реєстрі обліку зобов'язань щодо переказу грошових коштів; перевірка дотримання умови забезпеченості зобов'язань учасників біржових торгів за ф’ючерсними контрактами і, в разі недотримання, надання учаснику біржових торгів звіту, який містить Маржинальну вимогу; примусова ліквідація Позицій; припинення зобов’язань за ф’ючерсними контрактами в дату виконання; формування звітів для учасників біржових торгів на Строковому ринку. 27

Коригування Позицій і Варіаційна маржа Під час Клірингової сесії щойно укладений ф’ючерсний контракт приводиться до Розрахункової ціни. Якщо ф’ючерсний контракт призвів до відкриття Позиції, то така відкрита Позиція обліковується за Розрахунковою ціною. В разі зміни Розрахункової ціни всі відкриті Позиції приводяться до нової Розрахункової ціни. Варіаційна маржа – сума коштів, що розраховується внаслідок Коригування Позиції на Строковому ринку. Варіаційна маржа за відкритими Позиціями списується/зараховується з/на рахунки учасників біржових торгів з метою зниження ризиків остаточних розрахунків. Варіаційна маржа за ф’ючерсним контрактом = (Ціна контракту або попередня ціна відкритої Позиції — Розрахункова ціна) * Кількість відкритих Позицій * обсяг контракту відповідно до Специфікації контракту. Якщо Варіаційна маржа за ф’ючерсним контрактом – від'ємна величина, то вона підлягає переказу з рахунку продавця на рахунок ССР, а останній з власного рахунку на рахунок покупця у якості передплати. В протилежному випадку – навпаки. Кліринг та розрахунки 28

Звіти Біржі Первинними документами для підтвердження доходів і витрат за операціями з цінними паперами та деривативами (похідними інструментами), що перебувають в обігу на фондовій біржі, можуть бути оригінали: для торговців цінними паперами - учасників фондової біржі - біржового звіту за звітний період; для платників податку - клієнтів торговців цінними паперами - учасників фондової біржі - звіту торговця цінними паперами, який формується на підставі біржового звіту та договору з таким торговцем (п. 153.9 ст. 153 Податкового кодексу України). Процедури документування, внутрішнього обліку клірингових та розрахункових операцій, а також система обробки інформації, впроваджені на Біржі, дозволяють надавати Учасникам біржових торгів та їх клієнтам детальні звіти у вигляді електронного документа або у вигляді документа на папері, що містять: Виписка з Реєстру ф’ючерсних контрактів, укладених на Строковому ринку Біржі. Виписка з Реєстру Заявок, поданих Учасником біржових торгів (його клієнтом) на Строковому ринку Біржі. Клірингові звіти: Реєстр обліку позицій та Реєстр обліку зобов'язань щодо переказу грошових коштів. Додатково СКТ надає учасникам біржових торгів: Кліринговий реєстр; Виписку з рахунку, відкритого для участі в торгах на Строковому ринку. Зразки документів див.: http://fbp.com.ua/docs/Norm/typical_forms_derivatives.pdf. 29

Звіти Біржі Перелік та форми документів, що надаються Біржею при використанні ОВДП в якості додаткового забезпечення на Строковому ринку, наведений у Регламенті забезпечення виконання зобов’язань, клірингу та переказу коштів за договорами щодо ДЦП, що передбачають нетингові розрахунки (http://fbp.com.ua/docs/Norm/reglament_netting.pdf): Виписка з Реєстру проведення нетингових розрахунків при використанні ДЦП в якості додаткового забезпечення в цінних паперах для торгів на Строковому ринку (додаток 4.2); Виписка з Реєстру Договорів Біржі спеціалізованого Аукціону у разі примусового продажу ДЦП, заблокованих в депозитарії в якості додаткового забезпечення в цінних паперах (додаток 5); Маржинальна вимога щодо поповнення грошового ліміту з метою виконання зобов’язань за Договорами на відповідному Ринку Біржі (додаток 2); проект Виписки зберігача, сформований Біржею (додаток 6). 29

Тарифи 1. Доступ до ЕТС Біржі та укладення строкових контрактів (http://fbp.com.ua/Trade/Tariffs.aspx): Плата за право використання, консультації з питань первинного встановлення та підключення Торгового терміналу BIT eTrade Future – 181,20 грн. одноразово. Абонентське обслуговування BIT eTrade Future – 144 грн. щокварталу. 2. Укладення строкових контрактів – 0,01-0,30 грн. (за 1 контракт вартістю до 10 тис.грн), в залежності від кількості укладених протягом місяця договорів. 3. Надання звітів Біржі (у залежності від виду звіту): у вигляді електронного документа – 0,00-0,18 грн. у вигляді документа на папері – 0,60-1,20 грн. Окремий тариф передбачається при використанні послуги додаткового забезпечення в цінних паперах, яка дозволяє брокерам мінімізувати витрати на залучення (відволікання) фінансових ресурсів для участі в біржових торгах. Тариф за послугу (0,0015% від суми договору, але не менше 50 грн), більш ніж лояльний, якщо порівняти його з існуючими процентними ставками із залучення ресурсів. Тариф може передбачатися до нарахування з 01.01.2014 (зазначене врегулювання може здійснюватися на рівні договірних відносин), Пропоновані Біржею щодо доступу до Строкового ринку та укладення строкових контрактів значно лояльніші за аналогічні тарифи конкурентів. Тарифи за послуги СКТ (відкриття та ведення рахунку в СКТ, обслуговування платіжного терміналу) опубліковані на сайті СКТ (http://rfs.in.ua/Tarif.aspx). 30

Схожі презентації

Категорії