Презентація на тему:

Презентація на тему: "Фотоефект"

Завантажити презентацію

Презентація на тему: "Фотоефект"

Завантажити презентаціюПрезентація по слайдам:

Однією з найважливіших регулювальних функцій, яка притаманна всім без винятку центральним банкам, є розробка та проведення високоефективної грошово-кредитної політики (ГКП) - це один із елементів економічної політики держави, який становить сукупність заходів, спрямованих на зміну грошової маси в обороті обсягів кредитів, рівня відсоткових ставок та інших показників грошового обороту і ринку позичкових капіталів. В Україні головним суб'єктом грошово-кредитної політики є Національний банк. Як передбачено конституцією України, Рада НБУ самостійно розробляє основні засади грошово-кредитної політики та здійснює контроль за її проведенням. Грошово-кредитна політика спрямована на досягнення стабільного економічного зростання, низького рівня інфляції та безробіття.

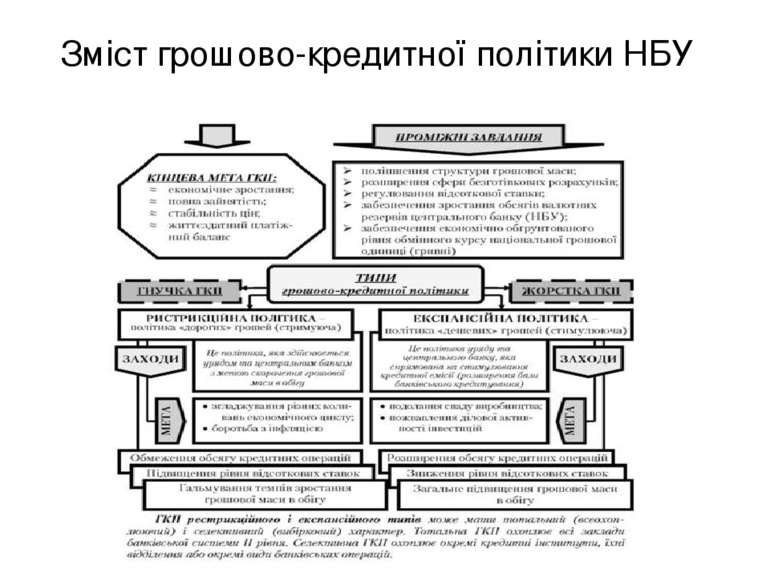

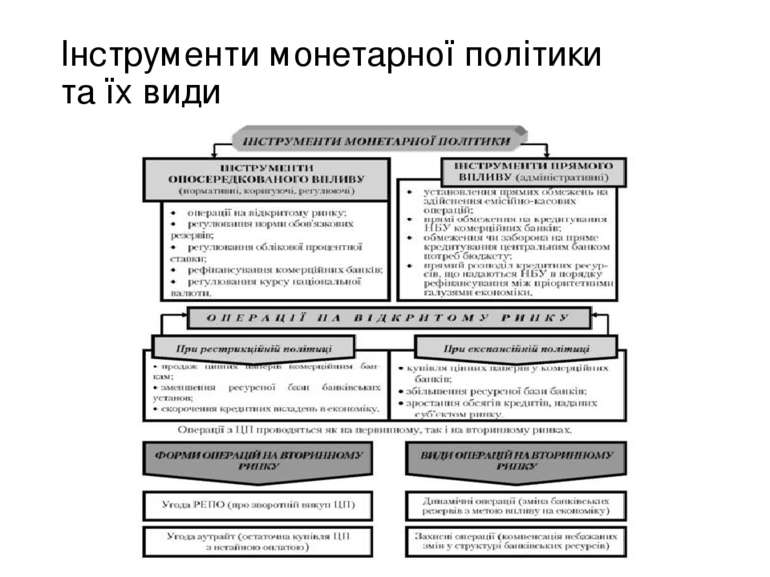

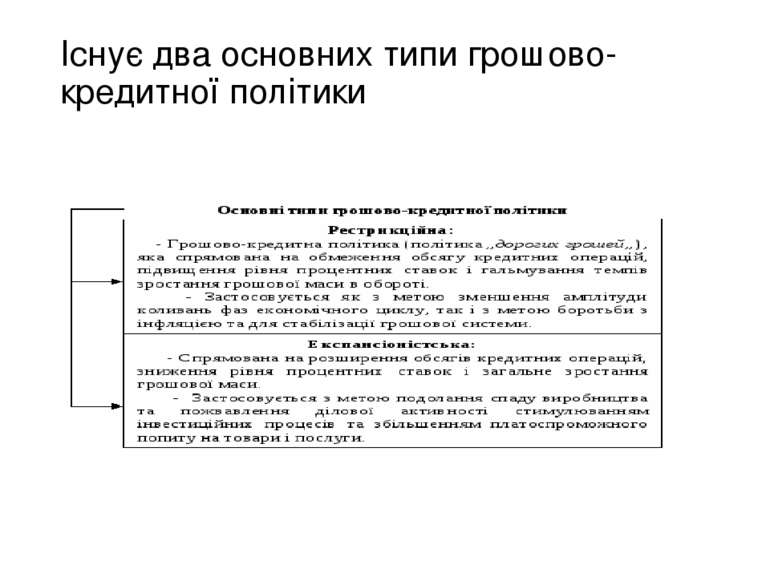

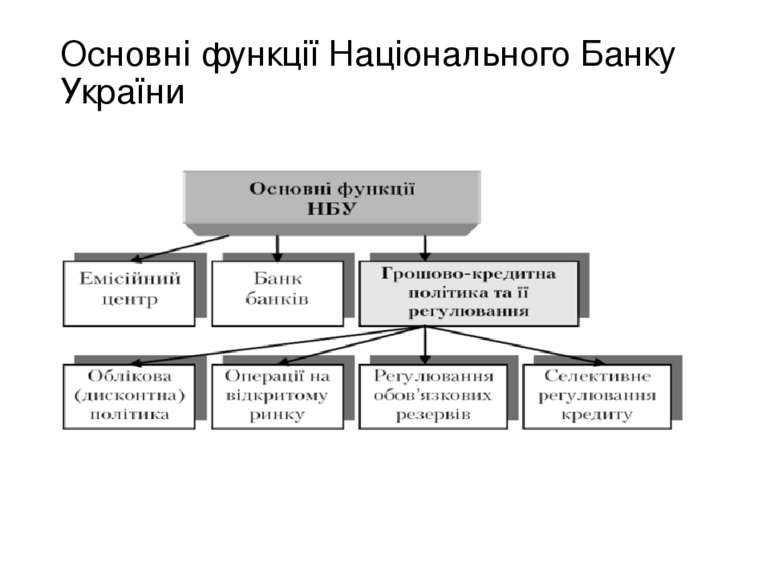

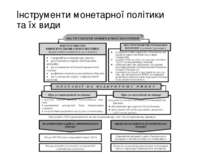

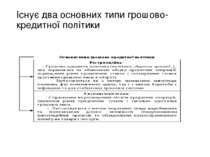

Основні напрями (типи) грошово-кредитної політики, які обирає центральний банк (НБУ): - політика грошово-кредитної рестрикції (політика "дорогих" грошей); - політика грошово-кредитної експансії (політика "дешевих" грошей). Зміст грошово-кредитної політики НБУ структурно можна відобразити на схемі Залежно від обраних цілей визначаються інструменти грошово-кредитної політики, вибір яких є прерогативою НБУ. Усі їх можна поділити на дві групи : - інструменти опосередкованого впливу на грошовий ринок та економічні процеси; - інструменти прямого впливу. Методами реалізації грошово-кредитної політики в обох її напрямах можуть бути: - дисконтна політика; - операції на відкритому ринку;

Також, при здійсненні операцій на відкритому ринку з купівлі-продажу казначейських векселів та облігацій (взаємодія НБУ з Урядом) - НБУ забезпечує: - бездефіцитне фінансування державних витрат, а звідси - управління на цій основі державним боргом; - надання об'єктам ринкової економіки надійних і високоліквідних інструментів для тимчасового розміщення власних фінансових ресурсів; - надання можливості центральному банку економічними засобами впливати не лише на попит і пропозицію грошей, а й на співвідношення їх структурних агрегатів. В умовах високорозвинутого ринку цінних паперів цей інструмент монетарної політики має суттєві переваги, зокрема: - високу оперативність. Наприклад, якщо НБУ вирішив збільшити чи зменшити пропозицію грошей та її розмір, то він може негайно дати розпорядження своїм дилерам купити чи продати цінні папери на відповідну суму; - на дію цього інструменту не впливають ніякі інші суб'єкти ринку, крім центрального банку, що робить його регулювальний вплив досить значним і ефективним. Недоліком цього інструменту є те, що для його ефективного використання потрібна згода всіх контрагентів на відкритому ринку (продати чи купити цінні папери.

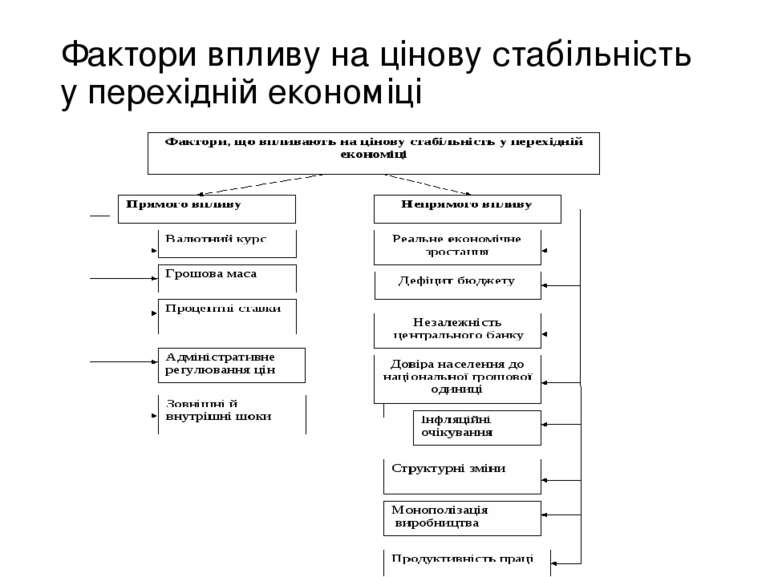

Реалізація стратегічних цілей грошово-кредитної політики в сучасних умовах може базуватися на двох основних теоретичних моделях, розроблених західною економічною наукою. Це кейнсіанська модель (в основу якої покладено тезу про те, що вирішальним елементом при забезпеченні грошово-кредитної політики є рівень відсотка за кредитами, зміна якого впливає на обсяги валового продукту) і монетаристська (в її основу покладено тезу про наявність безпосереднього зв’язку між пропозицією грошей і змінами у ВВП). Крім стратегічних цілей, грошово-кредитна політика відображає й поточні. Головною серед них є забезпечення стабільності національної грошової одиниці. Досягнення цієї мети пов’язано з формуванням низки конкретних завдань, визначення яких залежить від певної кількості різноманітних чинників. Насамперед ця політика повинна спрямовуватись на послаблення негативних наслідків, яких завдає економіці та чи інша фаза промислового циклу. Відносно цього центральний банк, реалізовуючи свою грошово-кредитну політику, найчастіше вдається до таких дій на грошовому ринку, які скорочують грошову масу, або збільшують її.

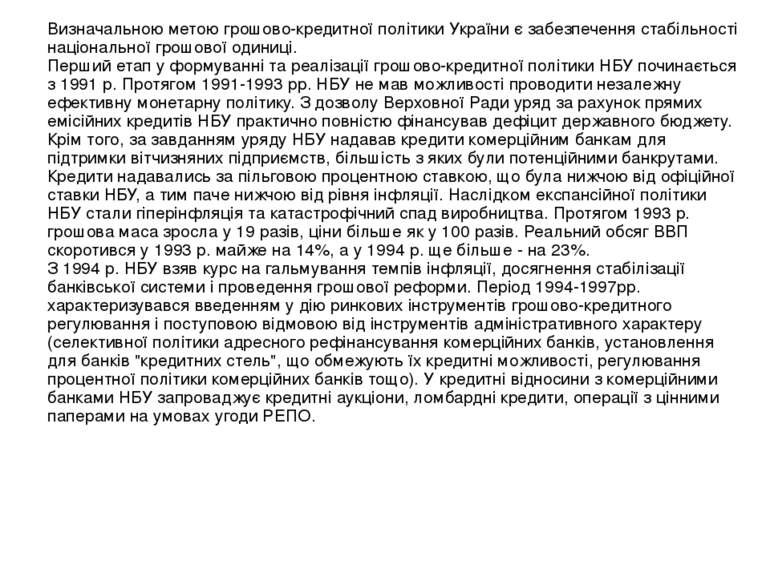

Визначальною метою грошово-кредитної політики України є забезпечення стабільності національної грошової одиниці. Перший етап у формуванні та реалізації грошово-кредитної політики НБУ починається з 1991 р. Протягом 1991-1993 pp. НБУ не мав можливості проводити незалежну ефективну монетарну політику. З дозволу Верховної Ради уряд за рахунок прямих емісійних кредитів НБУ практично повністю фінансував дефіцит державного бюджету. Крім того, за завданням уряду НБУ надавав кредити комерційним банкам для підтримки вітчизняних підприємств, більшість з яких були потенційними банкрутами. Кредити надавались за пільговою процентною ставкою, що була нижчою від офіційної ставки НБУ, а тим паче нижчою від рівня інфляції. Наслідком експансійної політики НБУ стали гіперінфляція та катастрофічний спад виробництва. Протягом 1993 р. грошова маса зросла у 19 разів, ціни більше як у 100 разів. Реальний обсяг ВВП скоротився у 1993 р. майже на 14%, а у 1994 р. ще більше - на 23%. З 1994 р. НБУ взяв курс на гальмування темпів інфляції, досягнення стабілізації банківської системи і проведення грошової реформи. Період 1994-1997рр. характеризувався введенням у дію ринкових інструментів грошово-кредитного регулювання і поступовою відмовою від інструментів адміністративного характеру (селективної політики адресного рефінансування комерційних банків, установлення для банків "кредитних стель", що обмежують їх кредитні можливості, регулювання процентної політики комерційних банків тощо). У кредитні відносини з комерційними банками НБУ запроваджує кредитні аукціони, ломбардні кредити, операції з цінними паперами на умовах угоди РЕПО.

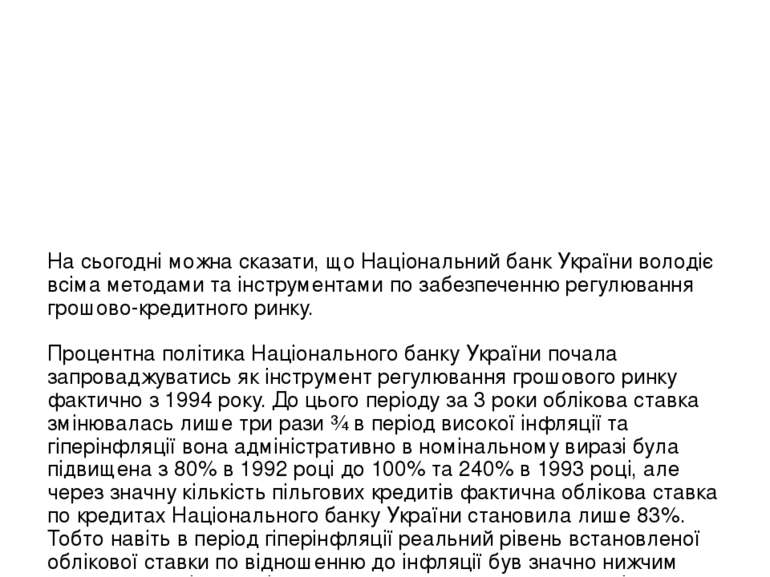

На сьогодні можна сказати, що Національний банк України володіє всіма методами та інструментами по забезпеченню регулювання грошово-кредитного ринку. Процентна політика Національного банку України почала запроваджуватись як інструмент регулювання грошового ринку фактично з 1994 року. До цього періоду за 3 роки облікова ставка змінювалась лише три рази ¾ в період високої інфляції та гіперінфляції вона адміністративно в номінальному виразі була підвищена з 80% в 1992 році до 100% та 240% в 1993 році, але через значну кількість пільгових кредитів фактична облікова ставка по кредитах Національного банку України становила лише 83%. Тобто навіть в період гіперінфляції реальний рівень встановленої облікової ставки по відношенню до інфляції був значно нижчим через що вартість національної валюти фактично планомірно підривалась. Активна процентна політика Національного банку, яка забезпечує реальну вартість національної валюти почала проводитись з 1994, коли номінальний рівень облікової ставки змінювався у відповідності до коливань інфляції 5 разів ¾ від 140% до 300% річних. Це дозволило вперше вийти на позитивний реальний її рівень по відношенню до інфляції, хоч коливання і номінальної, і реальної ставки через значні поштовхи інфляції були досить значними (від +20 до -50 процентних пунктів в місячному обчисленні).

Реалізація грошово-кредитної політки в 2010 року здійснювалася в умовах певного покращення макроекономічної ситуації, яке, утім, ще не набуло сталих ознак остаточного подолання кризи. У таких умовах Національний банк України відповідно до цілей та пріоритетів, визначених в основних засадах грошово-кредитної політики на 2010 рік, разом із виконанням своєї головної конституційної функції – забезпечення стабільності грошової одиниці – намагався сприяти якнайшвидшому виходу України з кризи, відновленню високих темпів економічного зростання та забезпеченню стійкості фінансової системи держави. Ужиті Національним банком заходи дозволили стабілізувати ситуацію на валютному ринку та закріпити тенденцію до повернення коштів населення в банківську систему, що сприяло зниженню відсоткових ставок за кредитами та створенню умов для відновлення банками процесів кредитування реального сектору економіки. Після чого Україна вийшла з гострої фази економічної та фінансової кризи і перейшла до етапу посткризового відновлення. Зокрема для грошово-кредитної сфери в цей період характерними були такі тенденції: – збільшення пропозиції іноземної валюти – поступове відновлення довіри вкладників як до банківської системи; – зменшення вартості коштів; – зниження інфляційного тиску на споживчому ринку; – покращення показників функціонування банківської системи; – прискорення темпів зростання обсягів коштів на рахунках в банках. Протягом поточного року фіксується стабільне зростання обсягів депозитів у банківській системі, темпи яких у ІІІ кварталі (8,0%) були вищі за темпи у І та ІІ кварталах (3,1% та 7,7% відповідно). Крім того, слід зазначити, що за станом на 1 жовтня 2010 року кошти населення вперше перевищили рівень, який був до початку економічної та фінансової кризи[7]. Валовий внутрішній продукт України в І кварталі 2010 року зріс порівняно з І кварталом 2009 року на 4,9% у постійних цінах 2007 року. ВВП за ІI квартал 2010 року порівняно з відповідним періодом в 2009 році у постійних цінах 2007 року зріс на 5,9%. ВВП України в IІІ кварталі 2010 року зріс порівняно з III кварталом 2009 року на 3,5% у постійних цінах 2007 року.

Схожі презентації

Категорії