Презентація на тему:

СИСТЕМА БАНКІВСЬКОГО РЕГУЛЮВАННЯ ТА НАГЛЯДУ

Завантажити презентацію

СИСТЕМА БАНКІВСЬКОГО РЕГУЛЮВАННЯ ТА НАГЛЯДУ

Завантажити презентаціюПрезентація по слайдам:

ПОЛТАВСЬКИЙ НАЦІОНАЛЬНИЙ ТЕХНІЧНИЙ УНІВЕРСИТЕТ ІМЕНІ ЮРІЯ КОНДРАТЮКА СИСТЕМА БАНКІВСЬКОГО РЕГУЛЮВАННЯ ТА НАГЛЯДУ Щербаков Володимир Костянтинович

ЗАКОН УКРАЇНИ “ПРО НАЦІОНАЛЬНИЙ БАНК УКРАЇНИ” Банківське регулювання - одна із функцій Національного банку України, яка полягає у створенні системи норм, що регулюють діяльність банків, визначають загальні принципи банківської діяльності, порядок здійснення банківського нагляду, відповідальність за порушення банківського законодавства.

2 ЗАКОН УКРАЇНИ “ПРО НАЦІОНАЛЬНИЙ БАНК УКРАЇНИ” Банківський нагляд - система контролю та активних впорядкованих дій Національного банку України, спрямованих на забезпечення дотримання банками та іншими особами, стосовно яких Національний банк України здійснює наглядову діяльність законодавства України і встановлених нормативів, з метою забезпечення стабільності банківської системи та захисту інтересів вкладників та кредиторів банку.

ЗАКОН УКРАЇНИ “ПРО НАЦІОНАЛЬНИЙ БАНК УКРАЇНИ” Стаття 55. Мета та сфера банківського нагляду Головна мета банківського регулювання і нагляду - безпека та фінансова стабільність банківської системи, захист інтересів вкладників і кредиторів. Національний банк здійснює функції банківського регулювання і нагляду на індивідуальній та консолідованій основі за діяльністю банків та банківських груп у межах та порядку, передбачених законодавством України. Національний банк здійснює постійний нагляд за дотриманням банками, їх підрозділами, афілійованими та спорідненими особами банків на території України та за кордоном, банківськими групами, представництвами та філіями іноземних банків в Україні, а також іншими юридичними та фізичними особами банківського законодавства, нормативно-правових актів Національного банку і економічних нормативів.

ЗАКОН УКРАЇНИ “ПРО НАЦІОНАЛЬНИЙ БАНК УКРАЇНИ” Стаття 56. Нормативно-правові акти Національного банку Національний банк видає нормативно-правові акти з питань, віднесених до його повноважень, які є обов'язковими для органів державної влади і органів місцевого самоврядування, банків, підприємств, організацій та установ незалежно від форм власності, а також для фізичних осіб. Нормативно-правові акти Національного банку видаються у формі постанов Правління Національного банку, а також інструкцій, положень, правил, що затверджуються постановами Правління Національного банку. Вони не можуть суперечити законам України та іншим законодавчим актам України і не мають зворотної сили, крім випадків, коли вони згідно з законом пом'якшують або скасовують відповідальність. Нормативно-правові акти Національного банку підлягають обов'язковій державній реєстрації в Міністерстві юстиції України та набирають чинності відповідно до законодавства України.

ЗАКОН УКРАЇНИ “ПРО НАЦІОНАЛЬНИЙ БАНК УКРАЇНИ” Стаття 57. Доступ до інформації Для здійснення своїх функцій Національний банк має право безоплатно одержувати від банків, учасників банківських груп та юридичних осіб, які отримали ліцензію Національного банку, а також від осіб, стосовно яких Національний банк здійснює наглядову діяльність відповідно до Закону України "Про банки і банківську діяльність", інформацію про їх діяльність та пояснення стосовно отриманої інформації і проведених операцій. Для підготовки банківської та фінансової статистики, аналізу економічної ситуації Національний банк має право безоплатно отримувати необхідну інформацію від органів державної влади і органів місцевого самоврядування та суб'єктів господарювання усіх форм власності. Отримана інформація не підлягає розголошенню, за винятком випадків, передбачених законодавством України.

ЗАКОН УКРАЇНИ “ПРО НАЦІОНАЛЬНИЙ БАНК УКРАЇНИ” Стаття 58. Економічні нормативи З метою захисту інтересів вкладників та кредиторів і забезпечення фінансової надійності банків Національний банк відповідно до визначеного ним порядку встановлює для них обов'язкові економічні нормативи. Ці нормативи мають забезпечувати здійснення контролю за ризиками, пов'язаними з капіталом, ліквідністю, наданням кредитів, інвестиціями капіталу, а також за відсотковим та валютним ризиком. Про подальші зміни нормативів та методики їх розрахунку Національний банк офіційно повідомляє не пізніше ніж за місяць до введення їх у дію.

ЗАКОН УКРАЇНИ “ПРО НАЦІОНАЛЬНИЙ БАНК УКРАЇНИ” Стаття 61. Повноваження щодо здійснення регулятивних функцій Національний банк здійснює державне регулювання діяльності банків у формах, визначених Законом України "Про банки і банківську діяльність", як безпосередньо, так і через створений ним орган банківського нагляду. Стаття 63. Обмеження вимог Національного банку Національний банк не має права вимагати від банків виконання операцій та інших дій, не передбачених законами України та нормативними актами Національного банку.

ЗАКОН УКРАЇНИ “ПРО БАНКИ І БАНКІВСЬКУ ДІЯЛЬНІСТЬ” Розділ IV. РЕГУЛЮВАННЯ БАНКІВСЬКОЇ ДІЯЛЬНОСТІ. БАНКІВСЬКИЙ НАГЛЯД Глава 12. ПОВНОВАЖЕННЯ НАЦІОНАЛЬНОГО БАНКУ УКРАЇНИ ЩОДО РЕГУЛЮВАННЯ БАНКІВСЬКОЇ ДІЯЛЬНОСТІ ТА БАНКІВСЬКОГО НАГЛЯДУ Стаття 66. Форми регулювання банківської діяльності Державне регулювання діяльності банків здійснюється Національним банком України у таких формах: Адміністративне регулювання: 1) реєстрація банків і ліцензування їх діяльності; 2) встановлення вимог та обмежень щодо діяльності банків; 3) застосування санкцій адміністративного чи фінансового характеру; 4) нагляд за діяльністю банків; 5) надання рекомендацій щодо діяльності банків.

ЗАКОН УКРАЇНИ “ПРО БАНКИ І БАНКІВСЬКУ ДІЯЛЬНІСТЬ” II. Індикативне регулювання: 1) встановлення обов'язкових економічних нормативів; 2) визначення норм обов'язкових резервів для банків; 3) встановлення норм відрахувань до резервів на покриття ризиків від активних банківських операцій; 4) визначення процентної політики; 5) рефінансування банків; 6) кореспондентських відносин; 7) управління золотовалютними резервами, включаючи валютні інтервенції; 8) операцій з цінними паперами на відкритому ринку; 9) імпорту та експорту капіталу.

ЗАКОН УКРАЇНИ “ПРО БАНКИ І БАНКІВСЬКУ ДІЯЛЬНІСТЬ” Стаття 67. Мета, організація, підстави та обсяг нагляду Метою банківського нагляду є стабільність банківської системи та захист інтересів вкладників і кредиторів банку щодо безпеки зберігання коштів клієнтів на банківських рахунках. Наглядова діяльність Національного банку України охоплює всі банки, їх відокремлені підрозділи, афілійованих та споріднених осіб банків, банківські групи, учасників банківських груп на території України та за кордоном, установи іноземних банків в Україні, а також інших юридичних та фізичних осіб у частині дотримання вимог цього Закону щодо здійснення банківської діяльності.

ЗАКОН УКРАЇНИ “ПРО БАНКИ І БАНКІВСЬКУ ДІЯЛЬНІСТЬ” Національний банк України має право запровадити особливий режим контролю за діяльністю банку та призначити куратора банку. Особливий режим контролю є додатковим інструментом банківського нагляду, що використовується, як правило, одночасно із заходами впливу, встановленими статтею 73 цього Закону. Під час здійснення особливого режиму контролю за діяльністю банку Національний банк України має право заборонити банку використовувати для розрахунків прямі кореспондентські рахунки та/або вимагати від банку проведення розрахунків виключно через консолідований кореспондентський рахунок. Національний банк України здійснює банківський нагляд у формі інспекційних перевірок та безвиїзного нагляду.

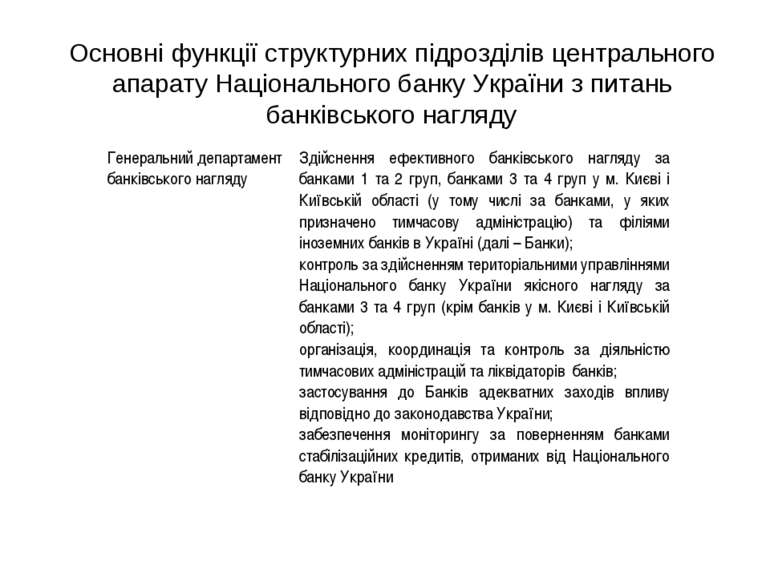

Основні функції структурних підрозділів центрального апарату Національного банку України з питань банківського нагляду Генеральний департамент банківського нагляду Здійснення ефективного банківського нагляду за банками 1 та 2 груп, банками 3 та 4 груп у м. Києві і Київській області (у тому числі за банками, у яких призначено тимчасову адміністрацію) та філіями іноземних банків в Україні (далі – Банки); контроль за здійсненням територіальними управліннями Національного банку України якісного нагляду за банками 3 та 4 груп (крім банків у м. Києві і Київській області); організація, координація та контроль за діяльністю тимчасових адміністрацій та ліквідаторів банків; застосування до Банків адекватних заходів впливу відповідно до законодавства України; забезпечення моніторингу за поверненням банками стабілізаційних кредитів, отриманих від Національного банку України

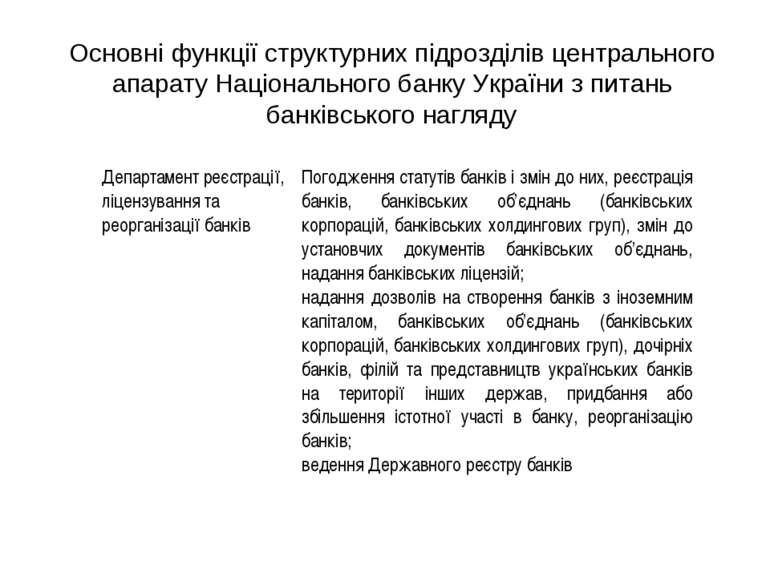

Основні функції структурних підрозділів центрального апарату Національного банку України з питань банківського нагляду Департамент реєстрації, ліцензування та реорганізації банків Погодження статутів банків і змін до них, реєстрація банків, банківських об’єднань (банківських корпорацій, банківських холдингових груп), змін до установчих документів банківських об’єднань, надання банківських ліцензій; надання дозволів на створення банків з іноземним капіталом, банківських об’єднань (банківських корпорацій, банківських холдингових груп), дочірніх банків, філій та представництв українських банків на території інших держав, придбання або збільшення істотної участі в банку, реорганізацію банків; ведення Державного реєстру банків

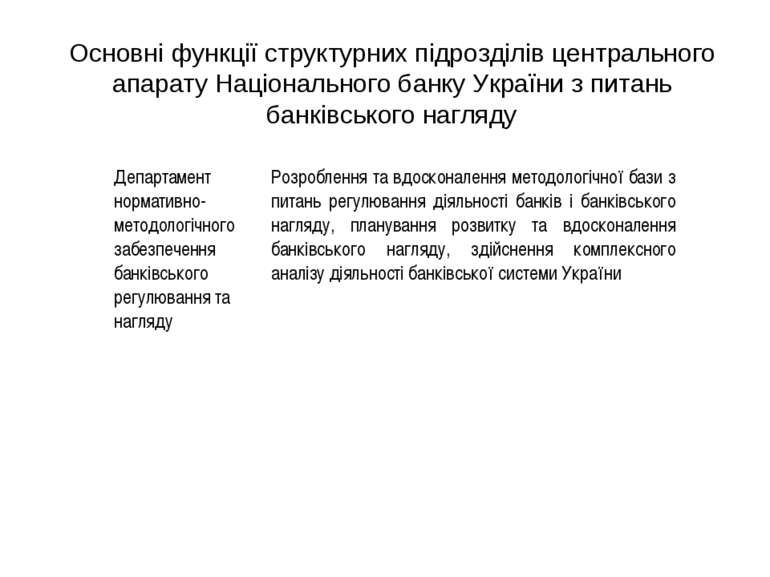

Основні функції структурних підрозділів центрального апарату Національного банку України з питань банківського нагляду Департамент нормативно-методологічного забезпечення банківського регулювання та нагляду Розроблення та вдосконалення методологічної бази з питань регулювання діяльності банків і банківського нагляду, планування розвитку та вдосконалення банківського нагляду, здійснення комплексного аналізу діяльності банківської системи України

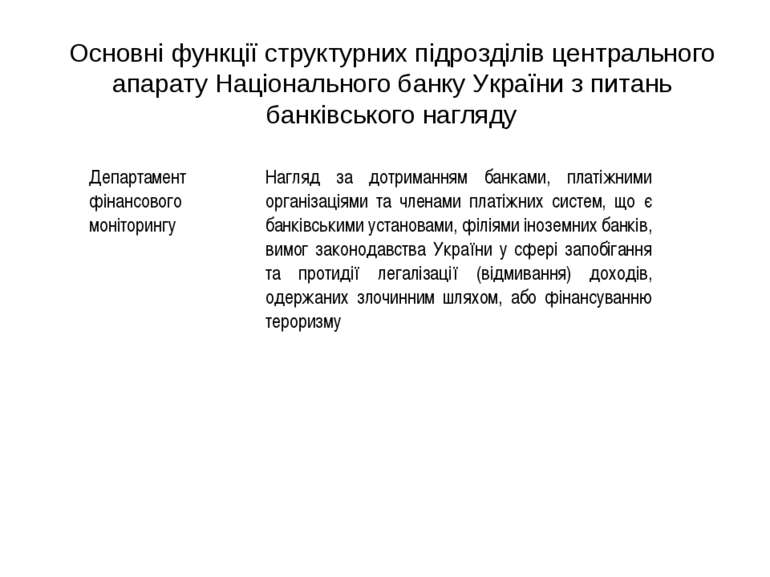

Основні функції структурних підрозділів центрального апарату Національного банку України з питань банківського нагляду Департамент фінансового моніторингу Нагляд за дотриманням банками, платіжними організаціями та членами платіжних систем, що є банківськими установами, філіями іноземних банків, вимог законодавства України у сфері запобігання та протидії легалізації (відмивання) доходів, одержаних злочинним шляхом, або фінансуванню тероризму

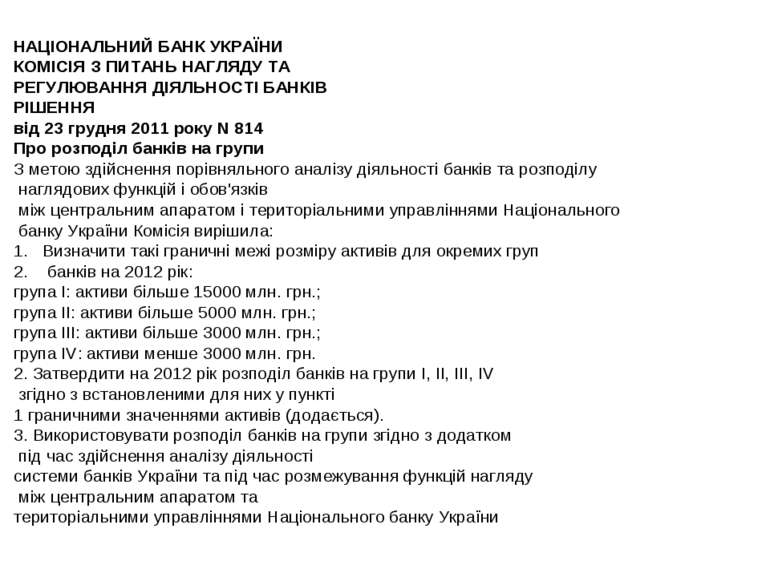

НАЦІОНАЛЬНИЙ БАНК УКРАЇНИ КОМІСІЯ З ПИТАНЬ НАГЛЯДУ ТА РЕГУЛЮВАННЯ ДІЯЛЬНОСТІ БАНКІВ РІШЕННЯ від 23 грудня 2011 року N 814 Про розподіл банків на групи З метою здійснення порівняльного аналізу діяльності банків та розподілу наглядових функцій і обов'язків між центральним апаратом і територіальними управліннями Національного банку України Комісія вирішила: Визначити такі граничні межі розміру активів для окремих груп банків на 2012 рік: група I: активи більше 15000 млн. грн.; група II: активи більше 5000 млн. грн.; група III: активи більше 3000 млн. грн.; група IV: активи менше 3000 млн. грн. 2. Затвердити на 2012 рік розподіл банків на групи I, II, III, IV згідно з встановленими для них у пункті 1 граничними значеннями активів (додається). 3. Використовувати розподіл банків на групи згідно з додатком під час здійснення аналізу діяльності системи банків України та під час розмежування функцій нагляду між центральним апаратом та територіальними управліннями Національного банку України

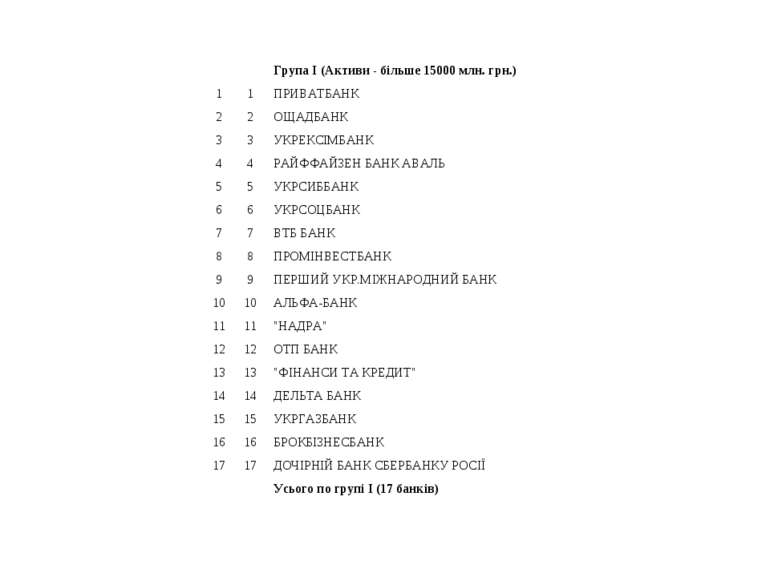

Група I (Активи - більше 15000 млн. грн.) 1 1 ПРИВАТБАНК 2 2 ОЩАДБАНК 3 3 УКРЕКСІМБАНК 4 4 РАЙФФАЙЗЕН БАНК АВАЛЬ 5 5 УКРСИББАНК 6 6 УКРСОЦБАНК 7 7 ВТБ БАНК 8 8 ПРОМІНВЕСТБАНК 9 9 ПЕРШИЙ УКР.МІЖНАРОДНИЙ БАНК 10 10 АЛЬФА-БАНК 11 11 "НАДРА" 12 12 ОТП БАНК 13 13 "ФІНАНСИ ТА КРЕДИТ" 14 14 ДЕЛЬТА БАНК 15 15 УКРГАЗБАНК 16 16 БРОКБІЗНЕСБАНК 17 17 ДОЧІРНІЙ БАНК СБЕРБАНКУ РОСІЇ Усього по групі I (17 банків)

Група II (Активи - більше 5000 млн. грн.) 18 1 ЕРСТЕ БАНК 19 2 КРЕДИТПРОМБАНК 20 3 БАНК ФОРУМ 21 4 "ПІВДЕННИЙ" 22 5 ІНГ БАНК УКРАЇНА 23 6 РОДОВІД БАНК 24 7 ВІЕЙБІ БАНК 25 8 "ХРЕЩАТИК" 26 9 "ФІНАНСОВА ІНІЦІАТИВА" 27 10 БАНК КРЕДИТ ДНІПРО 28 11 ІМЕКСБАНК 29 12 СВЕДБАНК 30 13 УНІКРЕДИТ БАНК 31 14 КРЕДІ АГРІКОЛЬ БАНК 32 15 УНІВЕРСАЛ БАНК 33 16 "КИЇВСЬКА РУСЬ" 34 17 ПРАВЕКС-БАНК 35 18 СІТІБАНК (УКРАЇНА) 36 19 БТА БАНК Усього по групі II (19 банків)

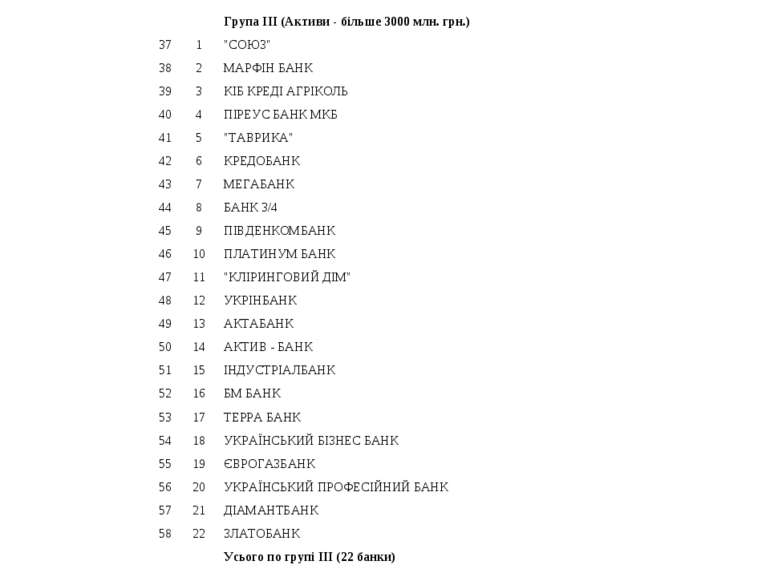

Група III (Активи - більше 3000 млн. грн.) 37 1 "СОЮЗ" 38 2 МАРФІН БАНК 39 3 КІБ КРЕДІ АГРІКОЛЬ 40 4 ПІРЕУС БАНК МКБ 41 5 "ТАВРИКА" 42 6 КРЕДОБАНК 43 7 МЕГАБАНК 44 8 БАНК 3/4 45 9 ПІВДЕНКОМБАНК 46 10 ПЛАТИНУМ БАНК 47 11 "КЛІРИНГОВИЙ ДІМ" 48 12 УКРІНБАНК 49 13 АКТАБАНК 50 14 АКТИВ - БАНК 51 15 ІНДУСТРІАЛБАНК 52 16 БМ БАНК 53 17 ТЕРРА БАНК 54 18 УКРАЇНСЬКИЙ БІЗНЕС БАНК 55 19 ЄВРОГАЗБАНК 56 20 УКРАЇНСЬКИЙ ПРОФЕСІЙНИЙ БАНК 57 21 ДІАМАНТБАНК 58 22 ЗЛАТОБАНК Усього по групі III (22 банки)

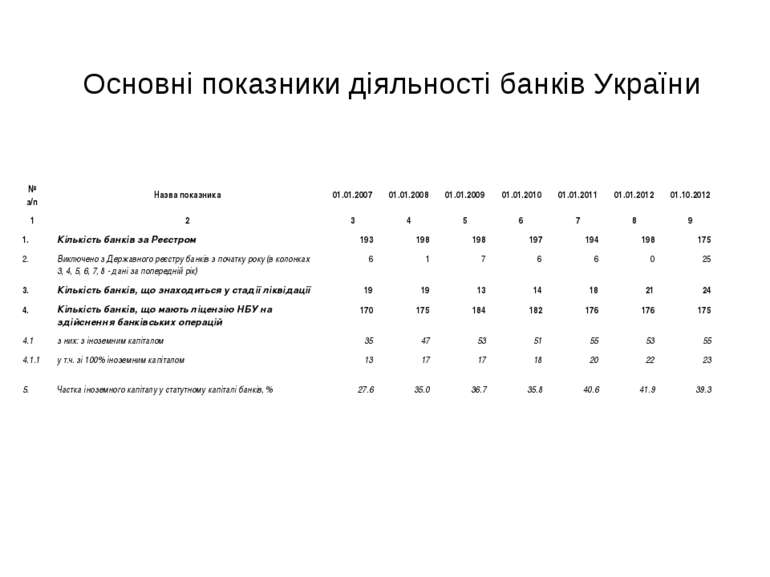

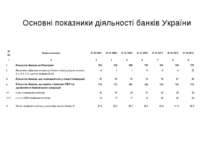

Oсновнi показники діяльності банків України № з/п Назва показника 01.01.2007 01.01.2008 01.01.2009 01.01.2010 01.01.2011 01.01.2012 01.10.2012 1 2 3 4 5 6 7 8 9 1. Кількість банків за Реєстром 193 198 198 197 194 198 175 2. Виключено з Державного реєстру банків з початку року (в колонках 3, 4, 5, 6, 7, 8 - дані за попередній рік) 6 1 7 6 6 0 25 3. Кількість банків, що знаходиться у стадії ліквідації 19 19 13 14 18 21 24 4. Кількість банків, що мають ліцензію НБУ на здійснення банківських операцій 170 175 184 182 176 176 175 4.1 з них: з іноземним капіталом 35 47 53 51 55 53 55 4.1.1 у т.ч. зі 100% іноземним капіталом 13 17 17 18 20 22 23 5. Частка іноземного капіталу у статутному капіталі банків, % 27.6 35.0 36.7 35.8 40.6 41.9 39.3

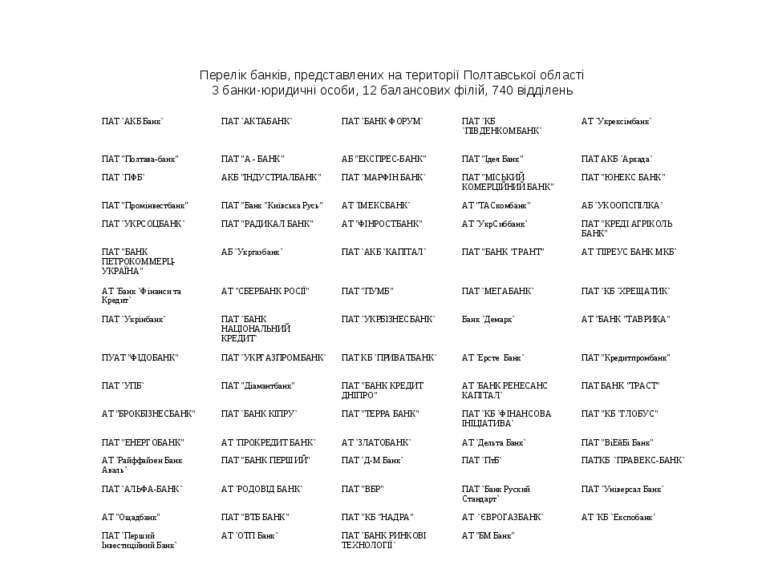

Перелік банків, представлених на території Полтавської області 3 банки-юридичні особи, 12 балансових філій, 740 відділень ПАТ `АКБ Банк` ПАТ `АКТАБАНК` ПАТ `БАНК ФОРУМ` ПАТ `КБ `ПІВДЕНКОМБАНК` АТ `Укрексімбанк` ПАТ "Полтава-банк" ПАТ "А - БАНК" АБ "ЕКСПРЕС-БАНК" ПАТ "Ідея Банк" ПАТ АКБ `Аркада` ПАТ `ПФБ` АКБ "ІНДУСТРІАЛБАНК" ПАТ `МАРФІН БАНК` ПАТ "МІСЬКИЙ КОМЕРЦІЙНИЙ БАНК" ПАТ "ЮНЕКС БАНК" ПАТ "Промінвестбанк" ПАТ "Банк "Київська Русь" АТ `ІМЕКСБАНК` АТ "ТАСкомбанк" АБ `УКООПСПІЛКА` ПАТ `УКРСОЦБАНК` ПАТ "РАДИКАЛ БАНК" АТ "ФІНРОСТБАНК" АТ `УкрСиббанк` ПАТ "КРЕДІ АГРІКОЛЬ БАНК" ПАТ "БАНК ПЕТРОКОММЕРЦ-УКРАЇНА" АБ `Укргазбанк` ПАТ `АКБ `КАПІТАЛ` ПАТ "БАНК "ГРАНТ" АТ `ПІРЕУС БАНК МКБ` АТ `Банк `Фінанси та Кредит` АТ "СБЕРБАНК РОСІЇ" ПАТ "ПУМБ" ПАТ `МЕГАБАНК` ПАТ `КБ `ХРЕЩАТИК` ПАТ `Укрінбанк` ПАТ `БАНК НАЦІОНАЛЬНИЙ КРЕДИТ` ПАТ `УКРБІЗНЕСБАНК` Банк `Демарк` АТ "БАНК "ТАВРИКА" ПУАТ "ФІДОБАНК" ПАТ `УКРГАЗПРОМБАНК` ПАТ КБ `ПРИВАТБАНК` АТ `Ерсте Банк` ПАТ "Кредитпромбанк" ПАТ `УПБ` ПАТ "Діамантбанк" ПАТ "БАНК КРЕДИТ ДНІПРО" АТ `БАНК РЕНЕСАНС КАПІТАЛ` ПАТ БАНК "ТРАСТ" АТ "БРОКБІЗНЕСБАНК" ПАТ `БАНК КІПРУ` ПАТ "ТЕРРА БАНК" ПАТ `КБ `ФІНАНСОВА ІНІЦІАТИВА` ПАТ "КБ "ГЛОБУС" ПАТ "ЕНЕРГОБАНК" АТ `ПРОКРЕДИТ БАНК` АТ `ЗЛАТОБАНК` АТ `Дельта Банк` ПАТ "ВіЕйБі Банк" АТ `Райффайзен Банк Аваль` ПАТ "БАНК ПЕРШИЙ" ПАТ `Д-М Банк` ПАТ `ПтБ` ПАТКБ `ПРАВЕКС-БАНК` ПАТ `АЛЬФА-БАНК` АТ `РОДОВІД БАНК` ПАТ "ВБР" ПАТ `Банк Руский Стандарт` ПАТ `Універсал Банк` АТ "Ощадбанк" ПАТ "ВТБ БАНК" ПАТ "КБ "НАДРА" АТ `ЄВРОГАЗБАНК` АТ `КБ `Експобанк` ПАТ `Перший Інвестиційний Банк` АТ `ОТП Банк` ПАТ `БАНК РИНКОВІ ТЕХНОЛОГІЇ` АТ "БМ Банк"

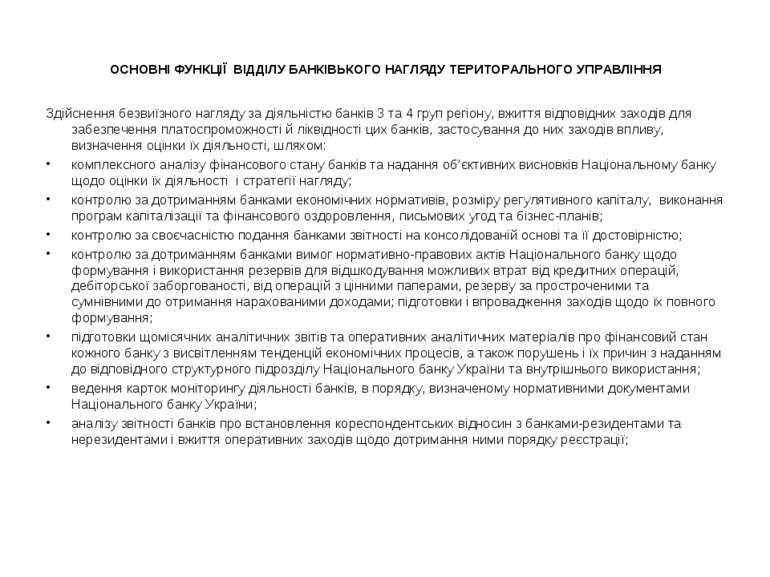

ОСНОВНІ ФУНКЦІЇ ВІДДІЛУ БАНКІВЬКОГО НАГЛЯДУ ТЕРИТОРАЛЬНОГО УПРАВЛІННЯ Здійснення безвиїзного нагляду за діяльністю банків 3 та 4 груп регіону, вжиття відповідних заходів для забезпечення платоспроможності й ліквідності цих банків, застосування до них заходів впливу, визначення оцінки їх діяльності, шляхом: комплексного аналізу фінансового стану банків та надання об’єктивних висновків Національному банку щодо оцінки їх діяльності і стратегії нагляду; контролю за дотриманням банками економічних нормативів, розміру регулятивного капіталу, виконання програм капіталізації та фінансового оздоровлення, письмових угод та бізнес-планів; контролю за своєчасністю подання банками звітності на консолідованій основі та її достовірністю; контролю за дотриманням банками вимог нормативно-правових актів Національного банку щодо формування і використання резервів для відшкодування можливих втрат від кредитних операцій, дебіторської заборгованості, від операцій з цінними паперами, резерву за простроченими та сумнівними до отримання нарахованими доходами; підготовки і впровадження заходів щодо їх повного формування; підготовки щомісячних аналітичних звітів та оперативних аналітичних матеріалів про фінансовий стан кожного банку з висвітленням тенденцій економічних процесів, а також порушень і їх причин з наданням до відповідного структурного підрозділу Національного банку України та внутрішнього використання; ведення карток моніторингу діяльності банків, в порядку, визначеному нормативними документами Національного банку України; аналізу звітності банків про встановлення кореспондентських відносин з банками-резидентами та нерезидентами і вжиття оперативних заходів щодо дотримання ними порядку реєстрації;

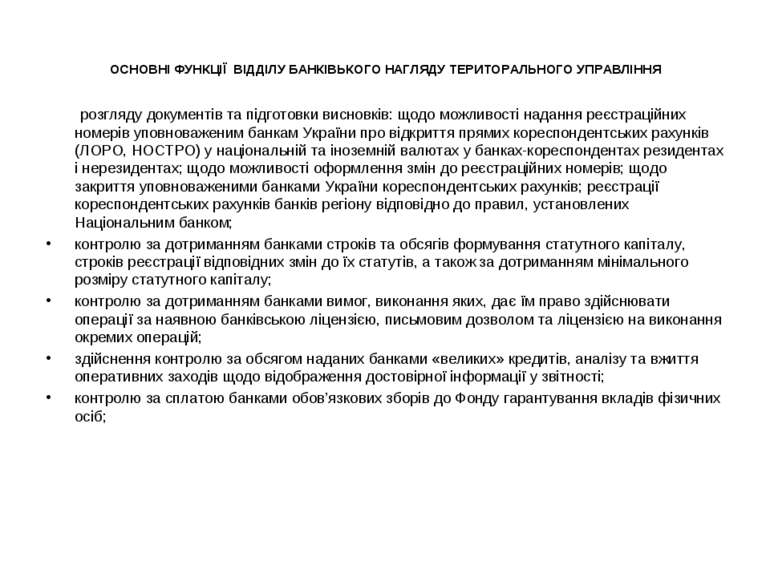

ОСНОВНІ ФУНКЦІЇ ВІДДІЛУ БАНКІВЬКОГО НАГЛЯДУ ТЕРИТОРАЛЬНОГО УПРАВЛІННЯ розгляду документів та підготовки висновків: щодо можливості надання реєстраційних номерів уповноваженим банкам України про відкриття прямих кореспондентських рахунків (ЛОРО, НОСТРО) у національній та іноземній валютах у банках-кореспондентах резидентах і нерезидентах; щодо можливості оформлення змін до реєстраційних номерів; щодо закриття уповноваженими банками України кореспондентських рахунків; реєстрації кореспондентських рахунків банків регіону відповідно до правил, установлених Національним банком; контролю за дотриманням банками строків та обсягів формування статутного капіталу, строків реєстрації відповідних змін до їх статутів, а також за дотриманням мінімального розміру статутного капіталу; контролю за дотриманням банками вимог, виконання яких, дає їм право здійснювати операції за наявною банківською ліцензією, письмовим дозволом та ліцензією на виконання окремих операцій; здійснення контролю за обсягом наданих банками «великих» кредитів, аналізу та вжиття оперативних заходів щодо відображення достовірної інформації у звітності; контролю за сплатою банками обов’язкових зборів до Фонду гарантування вкладів фізичних осіб;

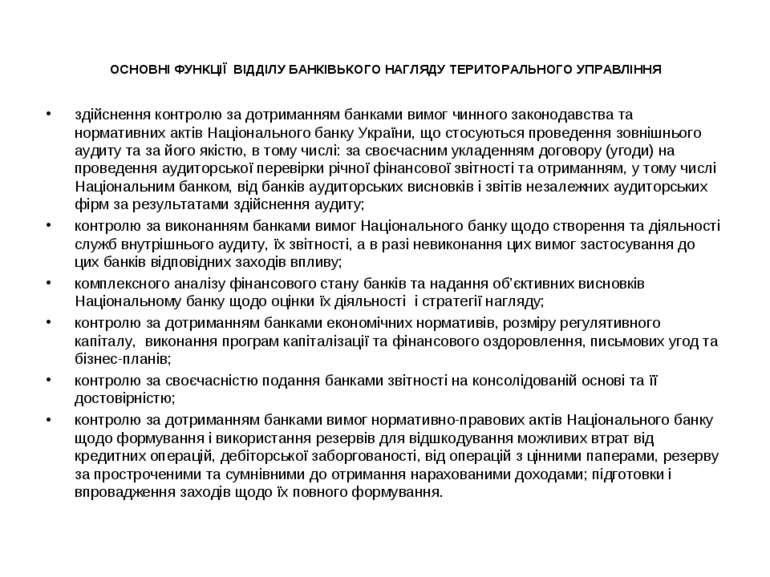

ОСНОВНІ ФУНКЦІЇ ВІДДІЛУ БАНКІВЬКОГО НАГЛЯДУ ТЕРИТОРАЛЬНОГО УПРАВЛІННЯ здійснення контролю за дотриманням банками вимог чинного законодавства та нормативних актів Національного банку України, що стосуються проведення зовнішнього аудиту та за його якістю, в тому числі: за своєчасним укладенням договору (угоди) на проведення аудиторської перевірки річної фінансової звітності та отриманням, у тому числі Національним банком, від банків аудиторських висновків і звітів незалежних аудиторських фірм за результатами здійснення аудиту; контролю за виконанням банками вимог Національного банку щодо створення та діяльності служб внутрішнього аудиту, їх звітності, а в разі невиконання цих вимог застосування до цих банків відповідних заходів впливу; комплексного аналізу фінансового стану банків та надання об’єктивних висновків Національному банку щодо оцінки їх діяльності і стратегії нагляду; контролю за дотриманням банками економічних нормативів, розміру регулятивного капіталу, виконання програм капіталізації та фінансового оздоровлення, письмових угод та бізнес-планів; контролю за своєчасністю подання банками звітності на консолідованій основі та її достовірністю; контролю за дотриманням банками вимог нормативно-правових актів Національного банку щодо формування і використання резервів для відшкодування можливих втрат від кредитних операцій, дебіторської заборгованості, від операцій з цінними паперами, резерву за простроченими та сумнівними до отримання нарахованими доходами; підготовки і впровадження заходів щодо їх повного формування.

26 ОСНОВНІ ФУНКЦІЇ ВІДДІЛУ БАНКІВЬКОГО НАГЛЯДУ ТЕРИТОРАЛЬНОГО УПРАВЛІННЯ Здійснення перевірок діяльності банків 3 та 4 груп регіону, філій(відділень) банків згідно з Планом комплексного інспектування банків, а також щодо дотримання законодавства України з питань запобігання та протидії легалізації доходів, одержаних злочинним шляхом, та підготовка Національному банку України інформації про їх результати, у тому числі: складання прогнозних річних та квартальних планів інспектування банків та банківських установ регіону, забезпечення їх своєчасного виконання; проведення усіх видів перевірок банків та філій на відповідній території, крім перевірок і ревізій фінансово-господарської діяльності, надання звітності за результатами перевірок Національному банку України; координація планування інспекційних перевірок банків, що мають мережу філій в інших регіонах; визначення рейтингових оцінок за системою «CAMELS» та ступеню подальшого банківського нагляду; здійснення контролю за усуненням банками та банківськими установами, виявлених інспекційними перевірками, порушень; виконання банками, банківськими установами заходів попереднього реагування чи примусових заходів, застосованих за результатами інспекційних перевірок.

* ОСНОВНІ ФУНКЦІЇ ВІДДІЛУ БАНКІВЬКОГО НАГЛЯДУ ТЕРИТОРАЛЬНОГО УПРАВЛІННЯ контроль виконання/дотримання банками 3 та 4 груп регіону вимог Національного банку, зокрема рішень про обмеження, зупинення чи припинення проведення окремих видів здійснюваних банком операцій, накладання штрафів на банки; здійснення контролю за усуненням банками та банківськими установами, виявлених інспекційними перевірками, порушень; виконання банками, банківськими установами заходів попереднього реагування чи примусових заходів, застосованих за результатами інспекційних перевірок.

* ЗМІНИ В ЗАКОНІ УКРАЇНИ ПРО БАНКИ І БАНКІВСЬКУ ДІЯЛЬНІСТЬ (ДАТА НАБРАННЯ ЧИННОСТІ 22.09.2012) Розділ V ПРОБЛЕМНИЙ ТА НЕПЛАТОСПРОМОЖНИЙ БАНК. ЛІКВІДАЦІЯ БАНКУ Глава 15 КРИТЕРІЇ ВІДНЕСЕННЯ БАНКУ ДО ПРОБЛЕМНИХ ТА НЕПЛАТОСПРОМОЖНИХ Стаття 75. Віднесення банку до категорії проблемних Національний банк України зобов'язаний прийняти рішення про віднесення банку до категорії проблемних за умови його відповідності хоча б одному з таких критеріїв: 1) банк допустив зменшення розміру регулятивного капіталу та/або нормативів капіталу банку, встановленого законом та/або нормативно-правовими актами Національного банку України, на 10 і більше відсотків протягом звітного місяця; 2) банк не виконав вимогу вкладника або іншого кредитора, строк якої настав п'ять і більше робочих днів тому; 3) системне порушення банком законодавства, що регулює питання запобігання та протидії легалізації (відмиванню) доходів, одержаних злочинним шляхом, або фінансуванню тероризму;

ЗМІНИ В ЗАКОНІ УКРАЇНИ ПРО БАНКИ І БАНКІВСЬКУ ДІЯЛЬНІСТЬ Розділ V ПРОБЛЕМНИЙ ТА НЕПЛАТОСПРОМОЖНИЙ БАНК. ЛІКВІДАЦІЯ БАНКУ Глава 15 КРИТЕРІЇ ВІДНЕСЕННЯ БАНКУ ДО ПРОБЛЕМНИХ ТА НЕПЛАТОСПРОМОЖНИХ Стаття 75. Віднесення банку до категорії проблемних Національний банк України зобов'язаний прийняти рішення про віднесення банку до категорії проблемних за умови його відповідності хоча б одному з таких критеріїв: 1) банк допустив зменшення розміру регулятивного капіталу та/або нормативів капіталу банку, встановленого законом та/або нормативно-правовими актами Національного банку України, на 10 і більше відсотків протягом звітного місяця; 2) банк не виконав вимогу вкладника або іншого кредитора, строк якої настав п'ять і більше робочих днів тому; 3) системне порушення банком законодавства, що регулює питання запобігання та протидії легалізації (відмиванню) доходів, одержаних злочинним шляхом, або фінансуванню тероризму;

ЗМІНИ В ЗАКОНІ УКРАЇНИ ПРО БАНКИ І БАНКІВСЬКУ ДІЯЛЬНІСТЬ 4) банк порушив вимоги законодавства щодо порядку подання та/або оприлюднення звітності, в тому числі подав Національному банку України та/або оприлюднив недостовірну звітність, що призвело до суттєвого викривлення показників фінансового стану банку; 5) систематичне незабезпечення ефективності функціонування та/або адекватності системи управління ризиками, що створює загрозу інтересам вкладників чи інших кредиторів банку. Національний банк України має право віднести банк до категорії проблемних з інших підстав, визначених нормативно-правовими актами Національного банку України. Рішення Національного банку України про віднесення банку до категорії проблемного є банківською таємницею. Національний банк України має право заборонити проблемному банку використовувати для розрахунків прямі кореспондентські рахунки та/або вимагати від проблемного банку проведення розрахунків виключно через консолідований кореспондентський рахунок.

ЗМІНИ В ЗАКОНІ УКРАЇНИ ПРО БАНКИ І БАНКІВСЬКУ ДІЯЛЬНІСТЬ Стаття 76. Віднесення банку до категорії неплатоспроможних Національний банк України зобов'язаний прийняти рішення про віднесення банку до категорії неплатоспроможних у разі: 1) неприведення банком своєї діяльності у відповідність із вимогами законодавства, у тому числі нормативно-правових актів Національного банку України, після віднесення його до категорії проблемних, але не пізніше ніж через 180 днів з дня визнання його проблемним; 2) зменшення розміру регулятивного капіталу або нормативів капіталу банку до однієї третини від мінімального рівня, встановленого законом та/або нормативно-правовими актами Національного банку України; 3) невиконання банком протягом 10 робочих днів поспіль 10 і більше відсотків своїх зобов'язань перед вкладниками та іншими кредиторами.

ЗМІНИ В ЗАКОНІ УКРАЇНИ ПРО БАНКИ І БАНКІВСЬКУ ДІЯЛЬНІСТЬ Національний банк України не пізніше дня, наступного за днем прийняття рішення про віднесення банку до категорії неплатоспроможних, повідомляє про це рішення Фонд гарантування вкладів фізичних осіб для вжиття ним заходів, передбачених Законом України "Про систему гарантування вкладів фізичних осіб". Національний банк України не здійснює банківський нагляд за банком, віднесеним до категорії неплатоспроможних, та перехідним банком, крім отримання звітності в установленому Національним банком України порядку. Національний банк України поновлює банківський нагляд за банком у день отримання рішення Фонду гарантування вкладів фізичних осіб про припинення тимчасової адміністрації у зв'язку із здійсненням інвестором капіталізації банку в обсязі, що забезпечує виконання вимог нормативно-правових актів Національного банку України, у тому числі щодо економічних нормативів, та вжиття інших заходів для відновлення платоспроможності і стабільної діяльності банку.

ЗМІНИ В ЗАКОНІ УКРАЇНИ ПРО БАНКИ І БАНКІВСЬКУ ДІЯЛЬНІСТЬ Глава 16 ЛІКВІДАЦІЯ БАНКУ Стаття 77. Відкликання банківської ліцензії та ліквідація банку Банк може бути ліквідований: 1) за рішенням власників банку; 2) у разі відкликання Національним банком України банківської ліцензії з власної ініціативи або за пропозицією Фонду гарантування вкладів фізичних осіб. Національний банк України має право відкликати банківську ліцензію з власної ініціативи у разі, якщо: 1) виявлено, що документи, надані для отримання банківської ліцензії, містять недостовірну інформацію; 2) банк не виконав жодної банківської операції протягом року з дня отримання банківської ліцензії.

ЗМІНИ В ЗАКОНІ УКРАЇНИ ПРО БАНКИ І БАНКІВСЬКУ ДІЯЛЬНІСТЬ Національний банк України приймає рішення про відкликання у банку банківської ліцензії та ліквідацію банку за пропозицією Фонду гарантування вкладів фізичних осіб протягом п'яти днів з дня отримання такої пропозиції Фонду. Порядок відкликання банківської ліцензії у банку, що ліквідується за ініціативою власників, визначається нормативно-правовими актами Національного банку України. Національний банк України не пізніше дня, наступного за днем прийняття рішення про відкликання банківської ліцензії та ліквідацію банку, повідомляє про це банк та надсилає рішення до Фонду гарантування вкладів фізичних осіб. Фонд гарантування вкладів фізичних осіб у день отримання рішення Національного банку України про ліквідацію банку набуває прав ліквідатора банку та розпочинає процедуру його ліквідації відповідно до Закону України "Про систему гарантування вкладів фізичних осіб".

Схожі презентації

Категорії