Презентація на тему:

Податок на землю

Завантажити презентацію

Податок на землю

Завантажити презентаціюПрезентація по слайдам:

Плата за землю Об’єкти оподаткування (Ст. 270) Платники (Ст. 269) База оподаткування (Ст. 271) Пільги для фізичних та юридичних осіб (Ст. 281, 282) Ставки (Ст. 272) Строк сплати (Ст.287) Порядок обчислення плати за землю (Ст.286) Орендна плата (Ст. 288) Зміст розділу

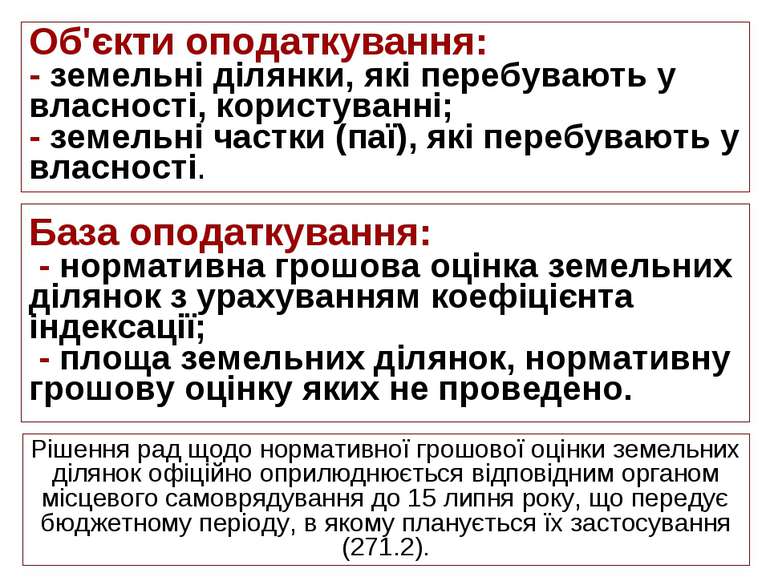

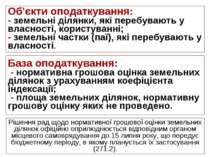

Об'єкти оподаткування: - земельні ділянки, які перебувають у власності, користуванні; - земельні частки (паї), які перебувають у власності. База оподаткування: - нормативна грошова оцінка земельних ділянок з урахуванням коефіцієнта індексації; - площа земельних ділянок, нормативну грошову оцінку яких не проведено. Рішення рад щодо нормативної грошової оцінки земельних ділянок офіційно оприлюднюється відповідним органом місцевого самоврядування до 15 липня року, що передує бюджетному періоду, в якому планується їх застосування (271.2).

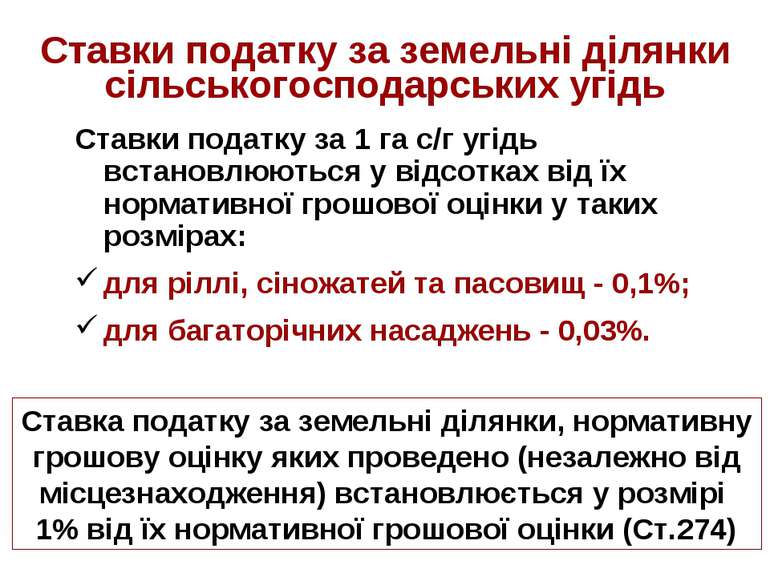

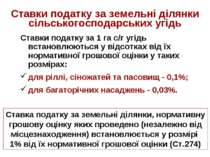

Ставки податку за земельні ділянки сільськогосподарських угідь Ставки податку за 1 га с/г угідь встановлюються у відсотках від їх нормативної грошової оцінки у таких розмірах: для ріллі, сіножатей та пасовищ - 0,1%; для багаторічних насаджень - 0,03%. Ставка податку за земельні ділянки, нормативну грошову оцінку яких проведено (незалежно від місцезнаходження) встановлюється у розмірі 1% від їх нормативної грошової оцінки (Ст.274)

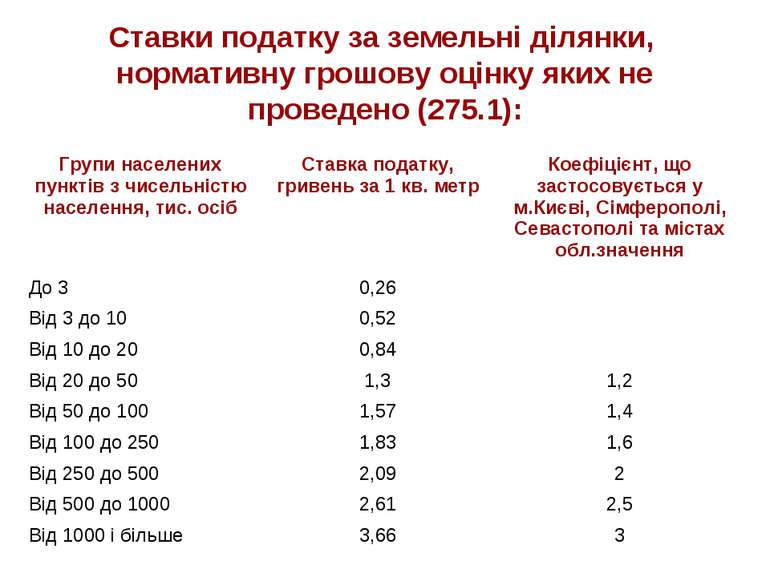

Ставки податку за земельні ділянки, нормативну грошову оцінку яких не проведено (275.1): Групи населених пунктів з чисельністю населення, тис. осіб Ставка податку, гривень за 1 кв. метр Коефіцієнт, що застосовується у м.Києві, Сімферополі, Севастополі та містах обл.значення До 3 0,26 Від 3 до 10 0,52 Від 10 до 20 0,84 Від 20 до 50 1,3 1,2 Від 50 до 100 1,57 1,4 Від 100 до 250 1,83 1,6 Від 250 до 500 2,09 2 Від 500 до 1000 2,61 2,5 Від 1000 і більше 3,66 3

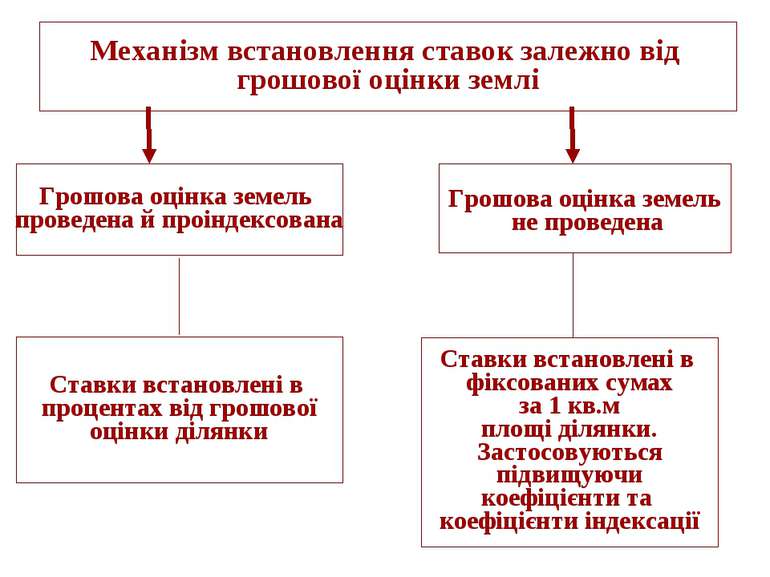

Механізм встановлення ставок залежно від грошової оцінки землі Грошова оцінка земель проведена й проіндексована Ставки встановлені в процентах від грошової оцінки ділянки Грошова оцінка земель не проведена Ставки встановлені в фіксованих сумах за 1 кв.м площі ділянки. Застосовуються підвищуючи коефіцієнти та коефіцієнти індексації

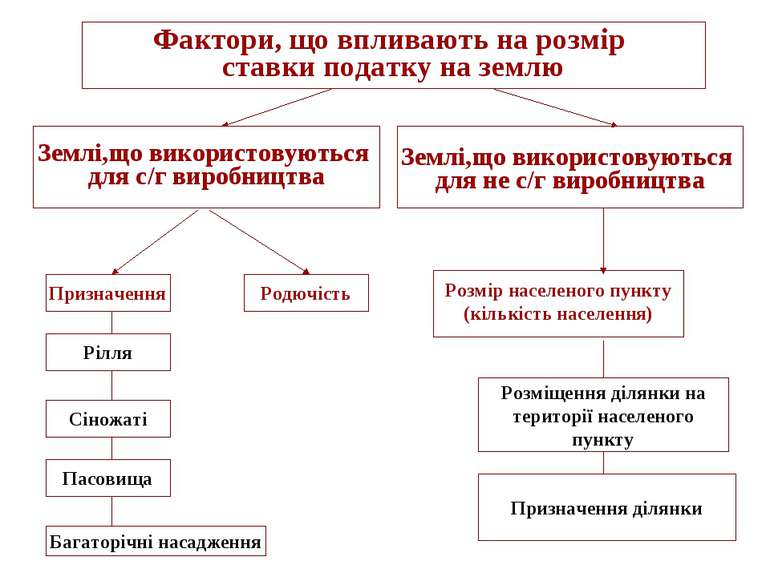

Фактори, що впливають на розмір ставки податку на землю Землі,що використовуються для с/г виробництва Землі,що використовуються для не с/г виробництва Призначення Родючість Рілля Сіножаті Пасовища Багаторічні насадження Розмір населеного пункту (кількість населення) Розміщення ділянки на території населеного пункту Призначення ділянки

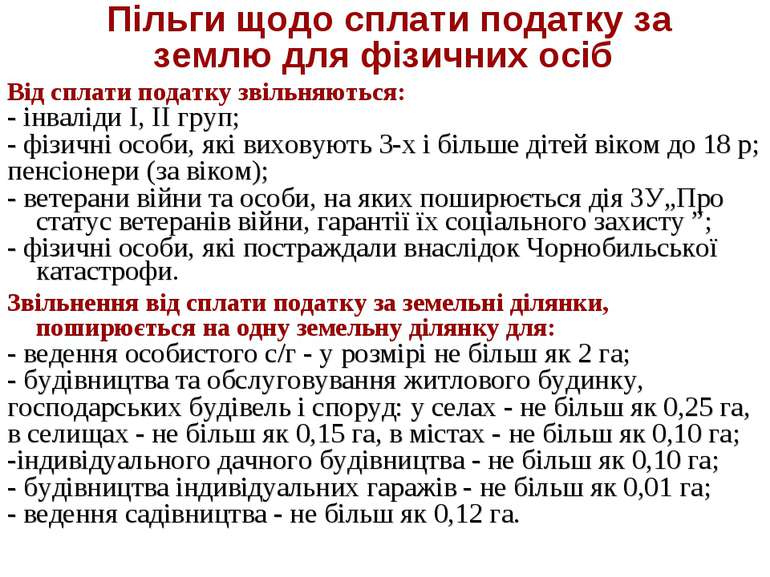

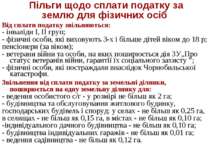

Пільги щодо сплати податку за землю для фізичних осіб Від сплати податку звільняються: - інваліди І, ІІ груп; - фізичні особи, які виховують 3-х і більше дітей віком до 18 р; пенсіонери (за віком); - ветерани війни та особи, на яких поширюється дія ЗУ„Про статус ветеранів війни, гарантії їх соціального захисту ”; - фізичні особи, які постраждали внаслідок Чорнобильської катастрофи. Звільнення від сплати податку за земельні ділянки, поширюється на одну земельну ділянку для: - ведення особистого с/г - у розмірі не більш як 2 га; - будівництва та обслуговування житлового будинку, господарських будівель і споруд: у селах - не більш як 0,25 га, в селищах - не більш як 0,15 га, в містах - не більш як 0,10 га; -індивідуального дачного будівництва - не більш як 0,10 га; - будівництва індивідуальних гаражів - не більш як 0,01 га; - ведення садівництва - не більш як 0,12 га.

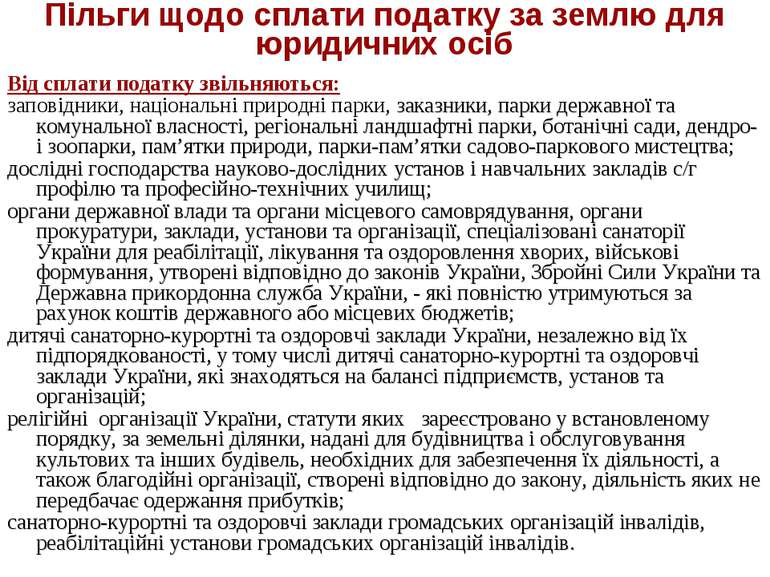

Пільги щодо сплати податку за землю для юридичних осіб Від сплати податку звільняються: заповідники, національні природні парки, заказники, парки державної та комунальної власності, регіональні ландшафтні парки, ботанічні сади, дендро-і зоопарки, пам’ятки природи, парки-пам’ятки садово-паркового мистецтва; дослідні господарства науково-дослідних установ і навчальних закладів с/г профілю та професійно-технічних училищ; органи державної влади та органи місцевого самоврядування, органи прокуратури, заклади, установи та організації, спеціалізовані санаторії України для реабілітації, лікування та оздоровлення хворих, військові формування, утворені відповідно до законів України, Збройні Сили України та Державна прикордонна служба України, - які повністю утримуються за рахунок коштів державного або місцевих бюджетів; дитячі санаторно-курортні та оздоровчі заклади України, незалежно від їх підпорядкованості, у тому числі дитячі санаторно-курортні та оздоровчі заклади України, які знаходяться на балансі підприємств, установ та організацій; релігійні організації України, статути яких зареєстровано у встановленому порядку, за земельні ділянки, надані для будівництва і обслуговування культових та інших будівель, необхідних для забезпечення їх діяльності, а також благодійні організації, створені відповідно до закону, діяльність яких не передбачає одержання прибутків; санаторно-курортні та оздоровчі заклади громадських організацій інвалідів, реабілітаційні установи громадських організацій інвалідів.

Механізм розрахунку земельного податку Об'єкт справляння (площа земельної ділянки) Грошова оцінка земельної ділянки (за 1 га) Ставка земельного податку Х Х = Розмір земельного податку

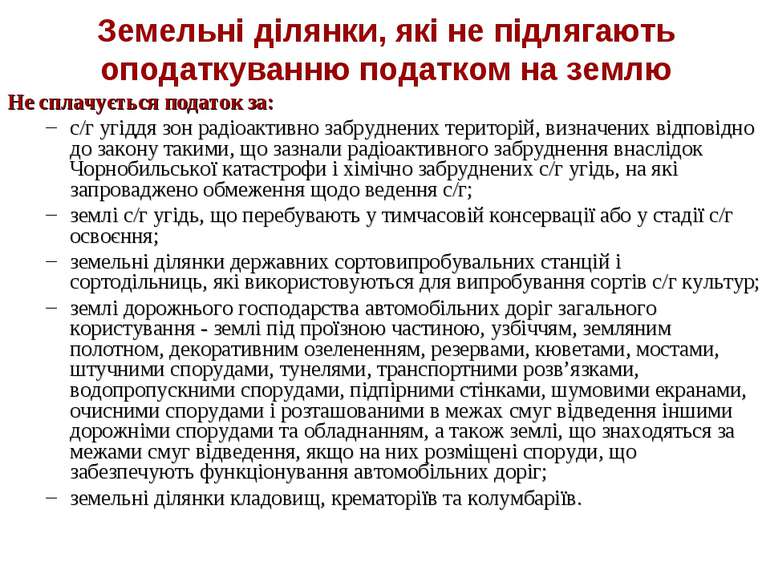

Земельні ділянки, які не підлягають оподаткуванню податком на землю Не сплачується податок за: с/г угіддя зон радіоактивно забруднених територій, визначених відповідно до закону такими, що зазнали радіоактивного забруднення внаслідок Чорнобильської катастрофи і хімічно забруднених с/г угідь, на які запроваджено обмеження щодо ведення с/г; землі с/г угідь, що перебувають у тимчасовій консервації або у стадії с/г освоєння; земельні ділянки державних сортовипробувальних станцій і сортодільниць, які використовуються для випробування сортів с/г культур; землі дорожнього господарства автомобільних доріг загального користування - землі під проїзною частиною, узбіччям, земляним полотном, декоративним озелененням, резервами, кюветами, мостами, штучними спорудами, тунелями, транспортними розв’язками, водопропускними спорудами, підпірними стінками, шумовими екранами, очисними спорудами і розташованими в межах смуг відведення іншими дорожніми спорудами та обладнанням, а також землі, що знаходяться за межами смуг відведення, якщо на них розміщені споруди, що забезпечують функціонування автомобільних доріг; земельні ділянки кладовищ, крематоріїв та колумбаріїв.

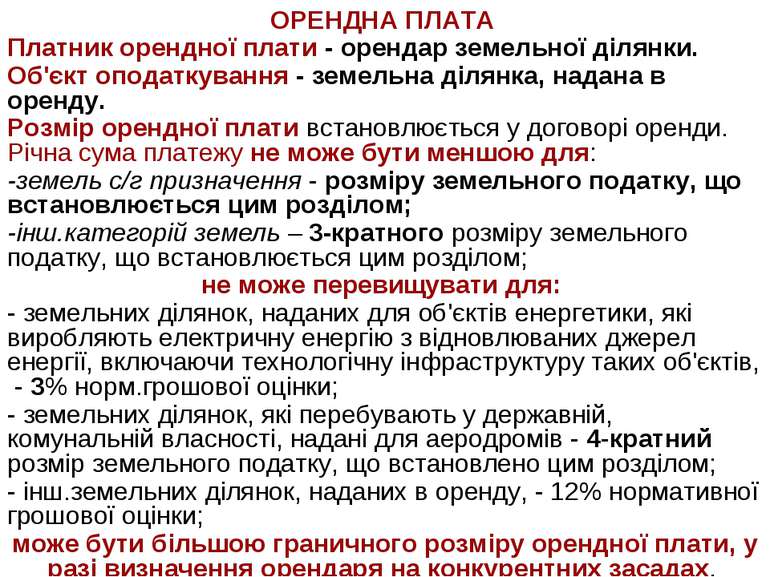

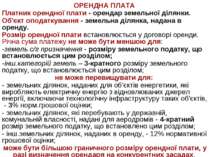

ОРЕНДНА ПЛАТА Платник орендної плати - орендар земельної ділянки. Об'єкт оподаткування - земельна ділянка, надана в оренду. Розмір орендної плати встановлюється у договорі оренди. Річна сума платежу не може бути меншою для: -земель с/г призначення - розміру земельного податку, що встановлюється цим розділом; -інш.категорій земель – 3-кратного розміру земельного податку, що встановлюється цим розділом; не може перевищувати для: - земельних ділянок, наданих для об'єктів енергетики, які виробляють електричну енергію з відновлюваних джерел енергії, включаючи технологічну інфраструктуру таких об'єктів, - 3% норм.грошової оцінки; - земельних ділянок, які перебувають у державній, комунальній власності, надані для аеродромів - 4-кратний розмір земельного податку, що встановлено цим розділом; - інш.земельних ділянок, наданих в оренду, - 12% нормативної грошової оцінки; може бути більшою граничного розміру орендної плати, у разі визначення орендаря на конкурентних засадах.

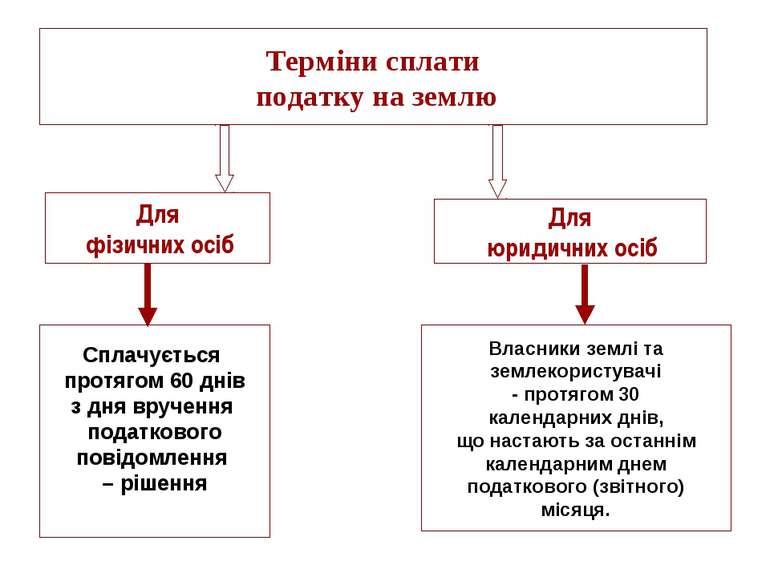

Для фізичних осіб Для юридичних осіб Терміни сплати податку на землю Сплачується протягом 60 днів з дня вручення податкового повідомлення – рішення Власники землі та землекористувачі - протягом 30 календарних днів, що настають за останнім календарним днем податкового (звітного) місяця.

Схожі презентації

Категорії