Презентація на тему:

Нові інструменти біржової торгівлі

Завантажити презентацію

Нові інструменти біржової торгівлі

Завантажити презентаціюПрезентація по слайдам:

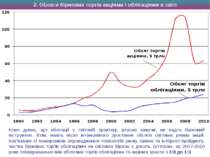

2. ОБсяги біржових торгів акціями і облігаціями в світі Існує думка, що облігації у світовій практиці, власне кажучи, не надто біржовий інструмент. Втім, навіть після інтенсивного зростання обсягів світових ринків акцій, пов'язаних із поширенням впровадження технологій ринку заявок та інтернет-трейдингу, частка біржових торгів облігаціями на світових біржах є досить суттєвою: за 2007-2010 роки співвідношення між обсягами торгів облігаціями та акціями зросло з 1:8 до 1:3.

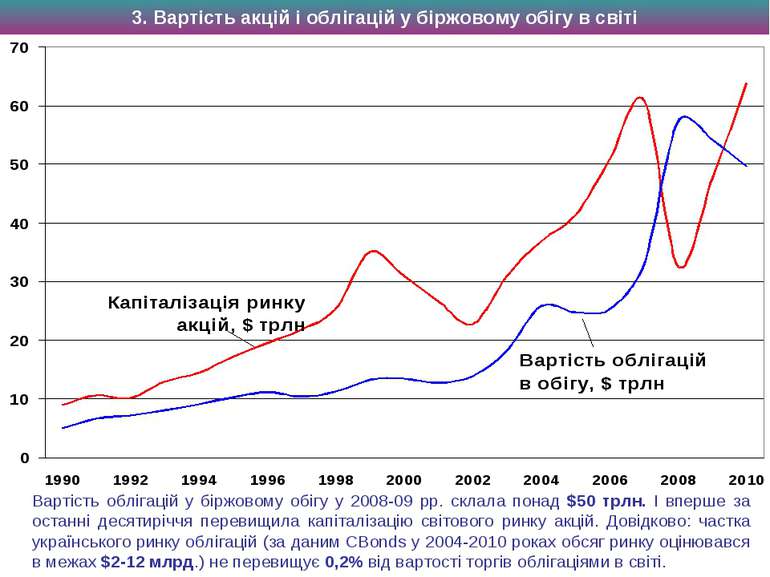

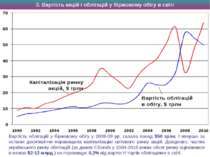

3. Вартість акцій і облігацій у біржовому обігу в світі Вартість облігацій у біржовому обігу у 2008-09 рр. склала понад $50 трлн. І вперше за останні десятиріччя перевищила капіталізацію світового ринку акцій. Довідково: частка українського ринку облігацій (за даним CBonds у 2004-2010 роках обсяг ринку оцінювався в межах $2-12 млрд.) не перевищує 0,2% від вартості торгів облігаціями в світі.

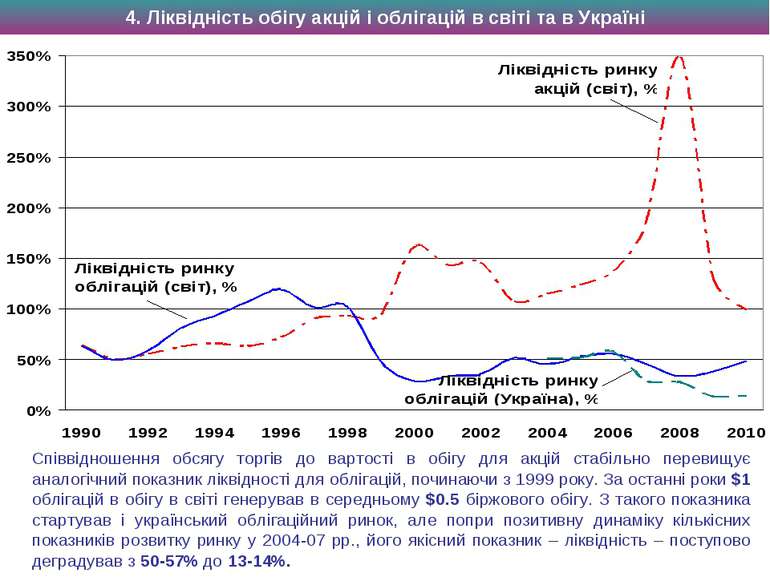

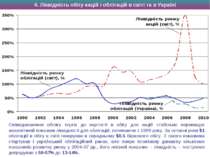

4. Ліквідність обігу акцій і облігацій в світі та в Україні Співвідношення обсягу торгів до вартості в обігу для акцій стабільно перевищує аналогічний показник ліквідності для облігацій, починаючи з 1999 року. За останні роки $1 облігацій в обігу в світі генерував в середньому $0.5 біржового обігу. З такого показника стартував і український облігаційний ринок, але попри позитивну динаміку кількісних показників розвитку ринку у 2004-07 рр., його якісний показник – ліквідність – поступово деградував з 50-57% до 13-14%.

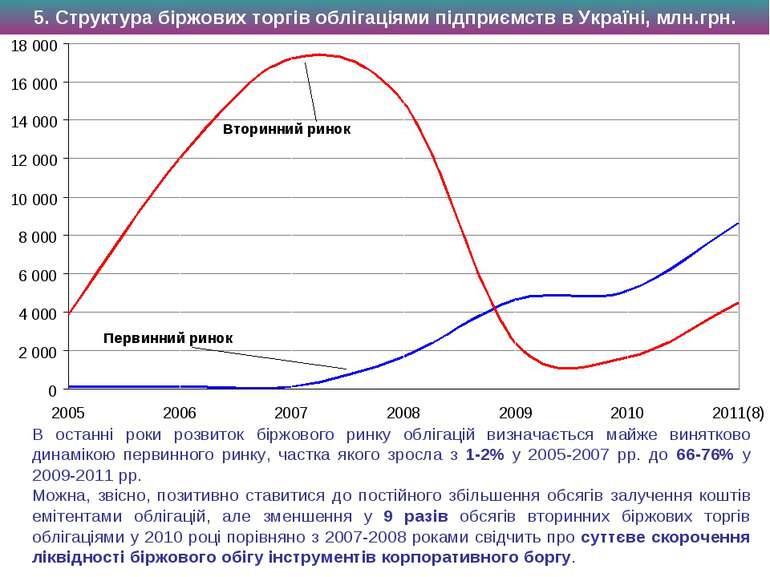

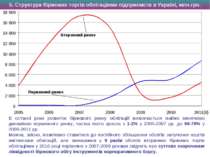

5. Структура біржових торгів облігаціями підприємств в Україні, млн.грн. В останні роки розвиток біржового ринку облігацій визначається майже винятково динамікою первинного ринку, частка якого зросла з 1-2% у 2005-2007 рр. до 66-76% у 2009-2011 рр. Можна, звісно, позитивно ставитися до постійного збільшення обсягів залучення коштів емітентами облігацій, але зменшення у 9 разів обсягів вторинних біржових торгів облігаціями у 2010 році порівняно з 2007-2008 роками свідчить про суттєве скорочення ліквідності біржового обігу інструментів корпоративного боргу.

5. Механізми стимулювання ліквідності та поширення інструментарію Операції РЕПО щодо облігацій обмеження щодо цінних паперів, які можуть використовуватися в якості забезпечення за операціями РЕПО, включення таких цінних паперів до ломбардного списку центробанку, підвищення лістингових вимог до ліквідності, поширення інституту маркет-мейкерів (зокрема, НБУ), пріоритетність біржової ціни в податковому обліку. Забезпечені облігації. Облігації, що дозволяють уникати валютних ризиків. Іноземні цінні папери. Деривативи. Біржові облігації.

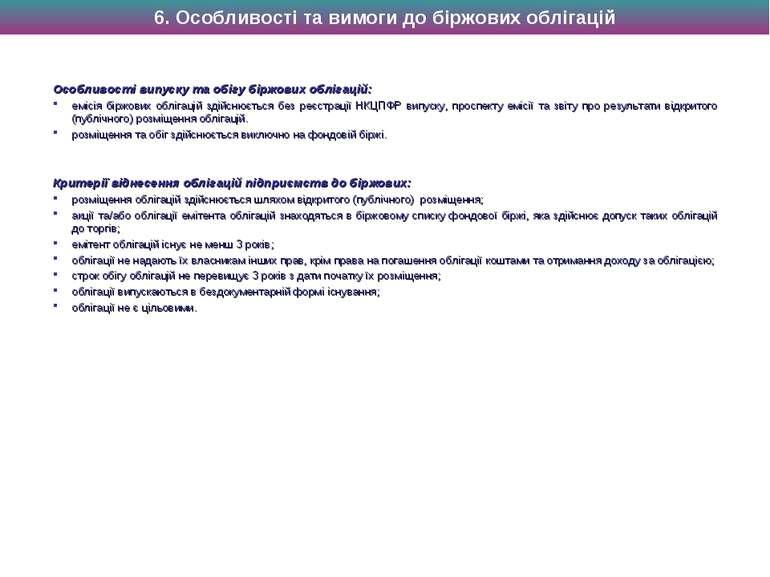

6. Особливості та вимоги до біржових облігацій Особливості випуску та обігу біржових облігацій: емісія біржових облігацій здійснюється без реєстрації НКЦПФР випуску, проспекту емісії та звіту про результати відкритого (публічного) розміщення облігацій. розміщення та обіг здійснюється виключно на фондовій біржі. Критерії віднесення облігацій підприємств до біржових: розміщення облігацій здійснюється шляхом відкритого (публічного) розміщення; акції та/або облігації емітента облігацій знаходяться в біржовому списку фондової біржі, яка здійснює допуск таких облігацій до торгів; емітент облігацій існує не менш 3 років; облігації не надають їх власникам інших прав, крім права на погашення облігації коштами та отримання доходу за облігацією; строк обігу облігацій не перевищує 3 років з дати початку їх розміщення; облігації випускаються в бездокументарній формі існування; облігації не є цільовими.

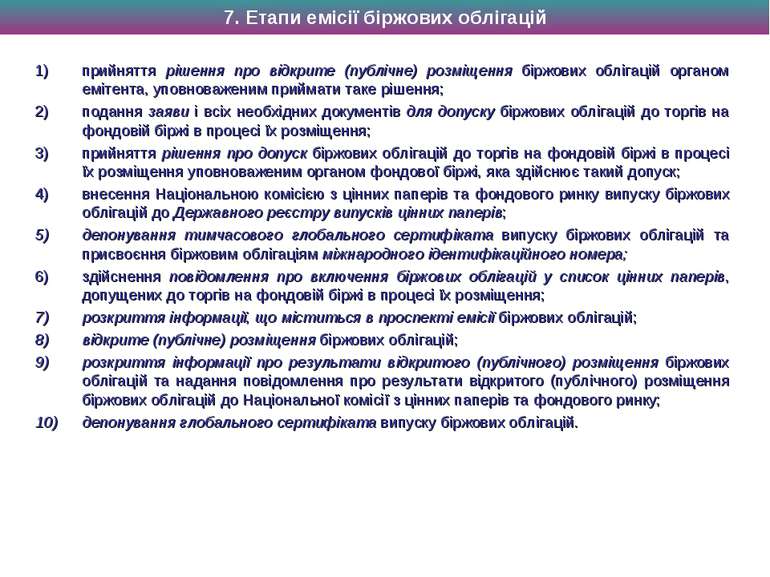

7. Етапи емісії біржових облігацій прийняття рішення про відкрите (публічне) розміщення біржових облігацій органом емітента, уповноваженим приймати таке рішення; подання заяви і всіх необхідних документів для допуску біржових облігацій до торгів на фондовій біржі в процесі їх розміщення; прийняття рішення про допуск біржових облігацій до торгів на фондовій біржі в процесі їх розміщення уповноваженим органом фондової біржі, яка здійснює такий допуск; внесення Національною комісією з цінних паперів та фондового ринку випуску біржових облігацій до Державного реєстру випусків цінних паперів; депонування тимчасового глобального сертифіката випуску біржових облігацій та присвоєння біржовим облігаціям міжнародного ідентифікаційного номера; здійснення повідомлення про включення біржових облігацій у список цінних паперів, допущених до торгів на фондовій біржі в процесі їх розміщення; розкриття інформації, що міститься в проспекті емісії біржових облігацій; відкрите (публічне) розміщення біржових облігацій; розкриття інформації про результати відкритого (публічного) розміщення біржових облігацій та надання повідомлення про результати відкритого (публічного) розміщення біржових облігацій до Національної комісії з цінних паперів та фондового ринку; депонування глобального сертифіката випуску біржових облігацій.

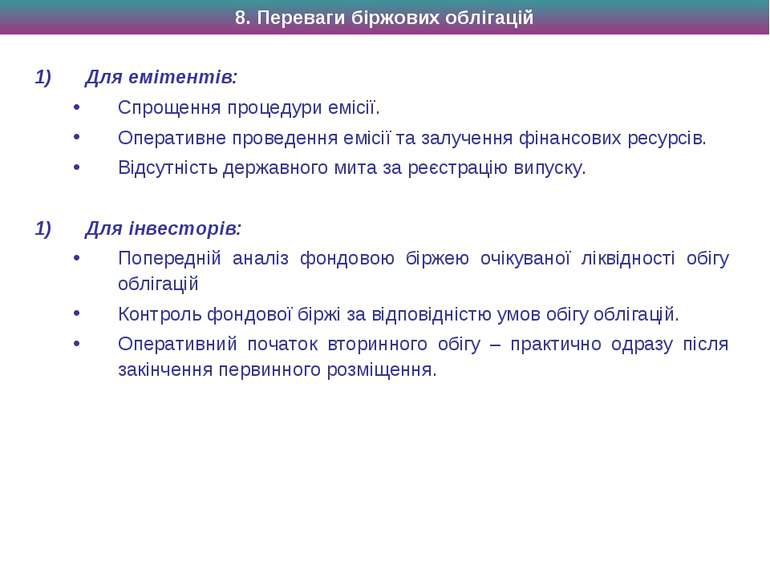

8. Переваги біржових облігацій Для емітентів: Спрощення процедури емісії. Оперативне проведення емісії та залучення фінансових ресурсів. Відсутність державного мита за реєстрацію випуску. Для інвесторів: Попередній аналіз фондовою біржею очікуваної ліквідності обігу облігацій Контроль фондової біржі за відповідністю умов обігу облігацій. Оперативний початок вторинного обігу – практично одразу після закінчення первинного розміщення.

Схожі презентації

Категорії